我国化工行业上市公司资本结构对经营业绩影响实证分析

2014-09-18□

□

(1北京化工大学北京100029 2国家林业局管理干部学院北京102600)

化工行业上市公司具有规模大、整体实力强、社会影响度高等特点,在我国的国民经济中占有非常重要的地位,其发展速度和规模大小对社会经济各个部门的发展都有着直接的影响,构成了我国证券市场上的重要行业板块之一。但是目前我国关于化工行业上市公司资本结构对经营业绩影响的研究还比较少,该方面问题的探讨尚不充足。因此,对于化工这一我国支柱行业,研究其资本结构对经营业绩的影响,有利于促进化工行业上市公司健康发展,进而推动化工行业乃至国家经济的发展。

一、资本结构对经营业绩影响综述分析

为了更为有效地通过优化资本结构来提高企业的经营业绩,国内外学者对资本结构与企业经营业绩的相关性方面进行了大量研究,主要分为理论与实证研究两个方面,虽已获得显著成果,但目前关于该方面的研究,国内外并没有统一的定论。国内外大多数学者均认为,企业的资本结构与经营业绩具有显著的相关性,但是在影响的方向上却出现了两种截然不同的观点:一种观点认为,企业资本结构与经营业绩之间呈负相关,即随着财务杠杆的升高,企业的经营业绩将会下降;另一种观点认为,企业资本结构与经营业绩之间呈正相关,即提高财务杠杆有助于资本成本的降低,从而提高企业经营业绩和市场价值。但也有一些学者认为资本结构与经营业绩并没有一个确定的关系,而是存在一个最优资本结构。

另外,这些研究更多的是集中在对整体上市公司的研究,然而由于各个行业的发展状况以及经营特点都有所不同,资本结构中各因素对企业经营业绩的影响在各行业中的表现也不相一致。因此为更好地服务于企业,促进企业的健康有序发展,应该针对单一行业的具体情况进行实证分析,以做到具体问题具体分析,从而使结论更具有说服力和有效性。

二、化工行业上市公司资本结构对经营业绩影响指标选取及模型建立

(一)影响指标的选取

1.指标的选取原则。在我国化工行业上市公司资本结构对经营业绩影响的具体实证分析中,为了让结论更具有代表性和说服力,指标的选取非常重要。在本文中,指标的选取主要遵循以下原则:(1)借鉴中外研究现状。本文选取的指标主要是从国内外学者最为关注的指标中选取。(2)关注企业发展需求。在研究过程中主要是站在企业经营者的角度进行分析。评价企业经营业绩的指标较多,如总资产报酬率、主营业务收益率、托宾Q值等,本文在下述分析中主要选取业界都最为关注的净资产收益率(ROE)作为衡量上市公司经营业绩的指标。(3)重视行业特征。本文主要是对单一化工行业上市公司的研究,因此在选取指标过程中应注意重要性原则,更多的是考虑该行业的显著指标,如在化工行业上市公司中,其经营特点导致该类企业固定资产占资产总额的比重相比一般企业较大,具有特殊性,因此在研究过程中重点选取固定资产比率进行研究。

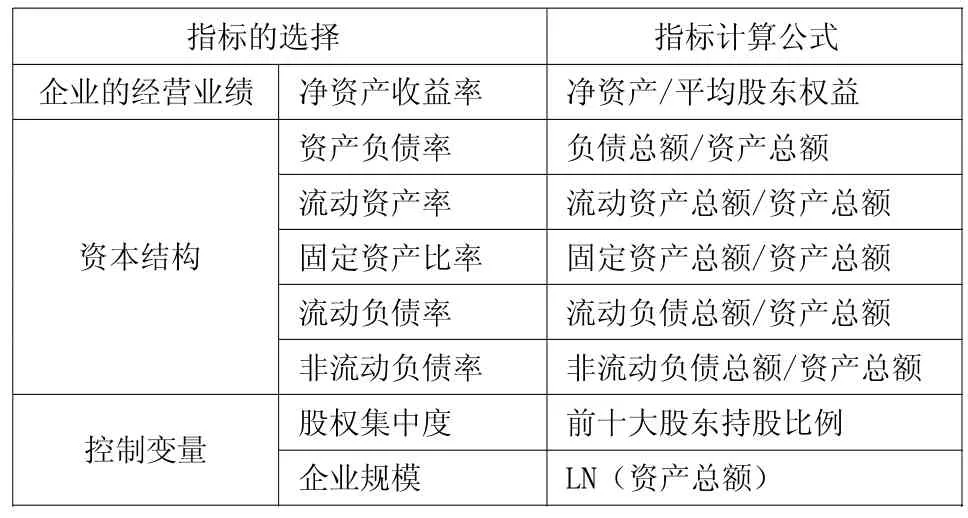

2.指标的具体选取。本文在下述分析中选取净资产收益率(ROE)作为衡量化工行业上市公司经营业绩的指标,即被解释变量;选取资产负债率、流动资产率、固定资产比率、流动负债率、非流动负债率作为反映上市公司资本结构的指标,即解释变量;选取股权集中度、企业规模作为控制变量。各变量的具体计算公式如表1所示。

表1 指标变量的定义

(二)模型的建立

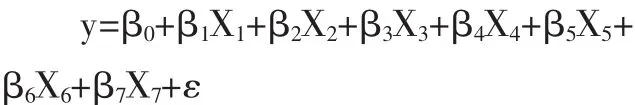

1.多元线性回归模型的建立。根据以上分析,构建化工行业上市公司资本结构变量和经营业绩变量之间的多元线性回归模型为:

其中:y表示净资产收益率,X1表示资产负债率,X2表示流动资产率,X3表示固定资产比率,X4表示流动负债率,X5表示非流动负债率,X6表示股权集中度,X7表示企业规模;β0表示常数项,β1、β2、β3、β4、β5、β6、β7表示自变量系数,ε表示误差项。

2.研究假设。在上述模型确立的基础上,针对国内外研究现状及化工行业上市公司自身经营发展的特点,本文主要提出以下七大假设:

假设1:资产负债率与企业经营业绩呈负相关;

假设2:流动资产率与企业经营业绩呈正相关;

假设3:固定资产比率与企业经营业绩呈负相关;

假设4:流动负债率与企业经营业绩呈正相关;

假设5:非流动负债率与企业经营业绩呈负相关;

假设6:股权集中度与企业经营业绩呈正相关;

假设7:企业规模与企业经营业绩呈正相关。

三、化工行业上市公司资本结构对经营业绩影响实证分析

本文主要利用SPSS 17.0对化工行业上市公司2010-2012年的特定指标数据进行多元回归分析,得出资本结构各变量对企业经营业绩的影响结果,并进一步分析此现象产生的原因。

(一)研究样本的选择

在选择样本数据时,为确保数据的准确性、完整性和可比性,主要依据以下标准对原始样本数据进行筛选:(1)为确保数据的完整度,选取2010年前上市的化工行业上市公司;(2)针对所选指标,选取2010-2012年期间指标数据较为完整的上市公司;(3)剔除所有的ST上市公司。在遵从上述原则的基础上,本文主要通过新浪财经、证券财经以及同花顺软件等多种途径搜集整理了118家化工行业上市公司2010-2012年的指标数据来进行多元回归分析。

(二)变量的描述性统计分析

运用SPSS 17.0对收集的118家化工行业上市公司2010-2012年的各个变量进行描述性统计分析(见表2)。

由表2可以看出净资产收益率(Y)2010-2012年最大值与平均值都有所下降,说明化工行业上市公司经营业绩的增长幅度有所降低,其原因可能包括两点:一是化工行业上市公司的增长速度一直以来都较快,可能出现瓶颈现象;二是化工行业上市公司仍存在可优化部分,随着经济的快速发展,某些部分的缺陷日益突出,急需采取相关措施。此外,净资产收益率(Y)在化工行业上市公司的最大值与最小值的差异额较大,说明该行业的企业发展参差不齐,优劣明显。

同时,化工行业上市公司的资产负债率(X1)、企业规模(X7)较高,其中资产负债率平均值在50%左右,最高值高达82.90%;企业规模平均值也在50%左右,最高值高达95.80%,具有显著性特征,因而这两项指标在下述回归分析及后续资本结构优化中应着重关注。

(三)多元线性回归分析

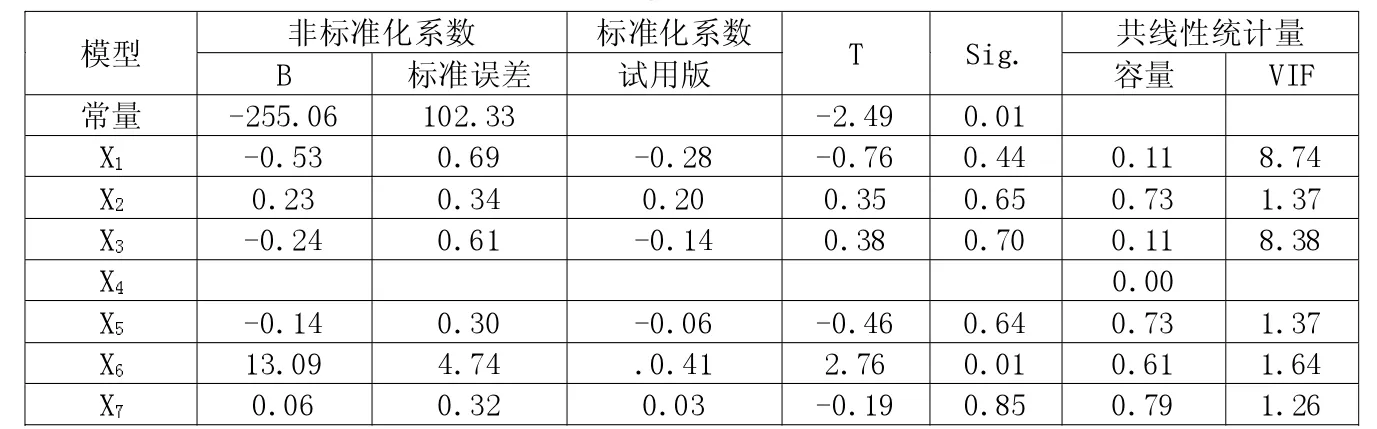

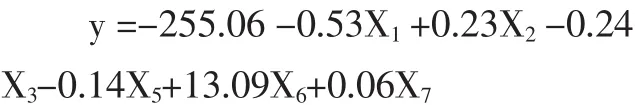

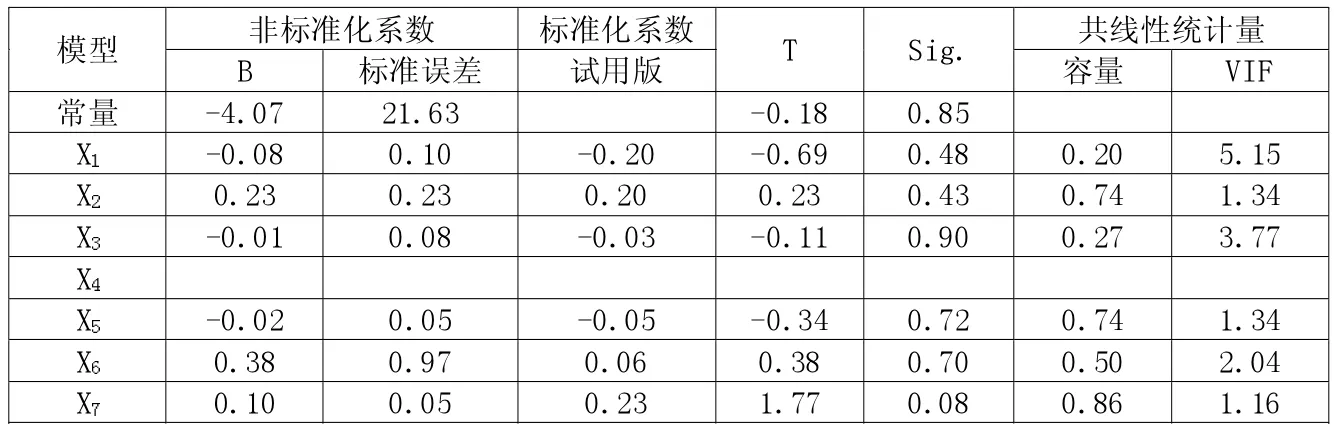

1.对化工行业上市公司2010年的指标数据进行多元线性回归分析。利用SPSS 17.0对化工行业上市公司2010年的指标数据进行多元线性回归分析,得出资本结构对企业经营业绩的影响,结果如表3所示。

表3 2010年相关系数结果

从表3可得出:

资产负债率(X1)、固定资产占总资产的比率(X3)、非流动负债率(X5)与企业经营业绩呈负相关,其中以资产负债率(X1)最为显著。而流动资产率(X2)、股 权 集 中 度(X6)、企 业 规 模(X7)与企业经营业绩呈正相关,其中以股权集中度(X6)最为显著。

为验证该结论的正确性,做出以下检验:(1)显著性检验(T 检验)。 在表3中,关于t检验的Sig.小于显著性水平5%的具有显著性特征,其中资产负债率和股权集中度的Sig.分别为0.44和0.01,通过T检验,说明资产负债率和股权集中度与企业经营业绩呈显著性负相关和正相关。其中以股权集中度最为显著。(2)共线性诊断。共线性是指在进行多元回归分析时,自变量之间存在精确线性相关性和高度相关性,从而使模型估计失真并导致结果不准确。在表3中,给定显著性水平a=0.05,共线性统计量VIF都小于10,说明变量之间不存在共线性,回归分析结论较为准确。(3)拟合度检验(见表 4)。

表4 拟合检验结果

在该检验中,一般使用R2可决系数来判断,它表示的是回归偏差在总偏差中的比重,比重越大,表示多元回归模型的拟合程度越高,方程越有效。在这次线性回归分析中,经调整后的R2为0.18,说明该模型的拟合程度较低,信服力不足,仍需继续研究。

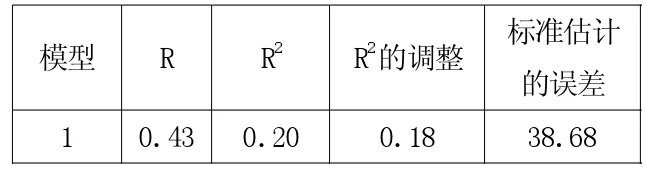

2.对化工行业上市公司2011年的指标数据进行多元线性回归分析。利用SPSS 17.0对化工行业上市公司2011年的指标数据进行多元线性回归分析,其相关系数如表5所示。

从表5可得出:

在该次多元线性回归分析中,资产负债率(X1)、固定资产比率(X3)、非流动负债率(X5)与企业经营业绩呈负相关,其中以非流动负债率(X5)较为显著。而企业流动资产率(X2)、股权集中度(X6)、企业规模(X7)与企业经营业绩呈正相关比例,其中以股权集中度(X6)最为显著。该结论与2010年多元线性回归分析结论基本相同。

为验证该结论的正确性,做出拟合度检验(见表6)。

在该次多元线性回归分析中,经调整后的R2为0.50,说明该模型的拟合程度较高,结果具有信服力。

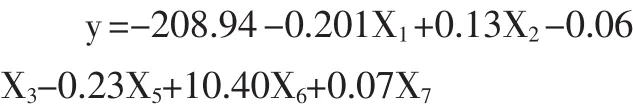

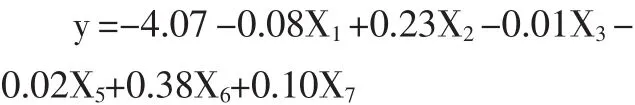

3.对化工行业上市公司2012年的指标数据进行多元线性回归分析。为进一步验证上述结论,采用2012年的指标数据进行多元线性回归分析,相关系数结论如表7所示。

表5 2011年相关系数结果

表6 拟合检验结果

表7 2012年相关系数结果

从表7可得出:

由表7可知,2012年线性回归分析的结果与2010年、2011年大致相同。其资本结构中与企业经营业绩呈负相关的指标主要有:资产负债率(X1)、固定资产比率(X3)、非流动负债率(X5),其中以资产负债率(X1)较为显著;此外与企业经营业绩呈正相关的指标则为:流动资产率(X2)、股权集中度(X6)、企业规模(X7),其中以股权集中度(X6)较为显著。进一步证明之前的六大假设(除了流动负债率的假设)是成立的。

通过对我国化工行业上市公司2010-2012年的特定指标数据进行多元线性回归分析。可以看出,化工行业上市公司资本结构对经营业绩是有影响的,但是对于不同的资本结构指标,其对经营业绩影响的方向和程度有所差别。

四、实证分析的结论与建议

通过上述对化工行业上市公司2010-2012年的指标数据分别进行多元线性回归分析,得出了相关系数结论。

为进一步验证结论的正确性,还分别进行了拟合程度检验、显著性检验以及共线性诊断。在共线性诊断中,基于共线性原理,将流动负债率(X4)排除,以确保变量之间不存在共线性,回归结论没有出现失真问题。

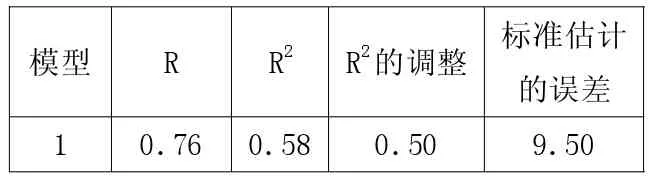

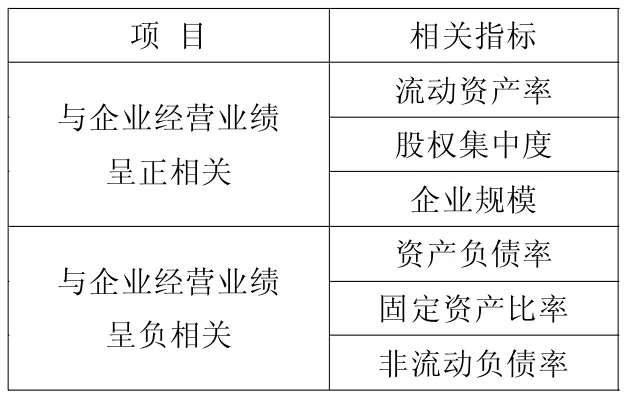

针对剩余指标,综合3年数据回归分析的结果,得出的结论如表8所示。

表8 化工行业上市公司资本结构对经营业绩的影响

其中,不同年份与企业经营业绩呈负相关的显著性变量指标有所不同:2010年和2012年以资产负债率(X1)较为显著,2011年则以非流动负债率(X5)较为显著。但是不同年份与企业经营业绩呈正相关的显著性变量指标都为股权集中度(X6)。同时由于各年企业发展的不同,2010-2012年各年解释变量和控制变量对净资产收益率(被解释变量)的影响程度也有所差别。

由表8可知,关于化工行业上市公司资本结构对经营业绩影响实证研究的相关假设全部 [除基于共线性诊断,已排除的变量流动负债率(X4)]成立,并得出以下结论与建议:

1.我国化工行业上市公司资产负债率与经营业绩呈显著性负相关。我国化工行业上市公司目前的资产负债率高于整体上市公司的平均水平,过多的负债筹资容易使债权人承受不了,从而抑制企业的发展,影响企业的经营业绩。

2.我国化工行业上市公司流动资产率与经营业绩呈正相关。企业的发展离不开资金的流动,鉴于化工行业上市公司自身发展的特点,适当的提高流动资产率则有利于企业经营业绩的提高。

3.我国化工行业上市公司固定资产比率与经营业绩呈负相关。固定资产比率较高容易出现固定资产闲置现象,从而导致资金的集中占有,从而会降低企业的经营业绩。

4.我国化工行业上市公司非流动负债率与经营业绩呈显著性负相关。鉴于非流动负债偿还期限较长,非流动负债在约束管理者滥用自由现金流量、促使管理者努力工作方面的治理作用相比流动负债要稍微弱一些,因此过高的非流动负债率可能会对企业业绩产生负面影响。

5.我国化工行业上市公司股权集中度与经营业绩呈显著性正相关。这主要是由于化工行业上市公司自身的特点所决定的,化工行业上市公司作为我国的重点产业,以国家控制为主,股权集中度较高,受到了政府的扶持与帮助。

6.我国化工行业上市公司企业规模与经营业绩呈正相关。化工行业上市公司目前的经营规模都比较大,为其提供了充足的资金和先进的国内外技术,从而促进了其经营业绩的发展。