我国区域金融发展水平差异的空间分布—基于西部地区11省数据

2014-09-08丁竹君教授西北师范大学经济学院兰州730070

■ 丁竹君 教授 郭 晴(西北师范大学经济学院 兰州 730070)

我国区域金融发展水平差异的空间分布—基于西部地区11省数据

■ 丁竹君 教授 郭 晴(西北师范大学经济学院 兰州 730070)

本文以西部地区11省为研究对象,选取衡量金融发展水平的11个分项指标,运用因子分析和聚类分析方法对2000-2011年各省金融发展水平进行综合评价,并进一步观察西部大开发十余年金融发展水平差异的空间演化。结果表明:所选指标能够很好地从证券业、保险业、金融效率和银行业四方面解释各省金融发展水平。西部地区各省金融发展水平存在显著差异,总体上呈现以金融发展高水平的四川为中心,其他相对低水平省份为十字交叉带的空间均衡分布。

金融发展 因子分析 空间分布 西部地区

中国人民银行从2005年开始召集各省人民银行分行组织编写《中国区域金融运行报告》,至今已有八份涵盖全国、东部、中部、西部和东北地区详实的经济金融信息分析呈现在我们眼前。这些报告的客观描述为我们清晰地展现了全国及区域经济金融发展的宏观形势,即2004年全国各地区金融机构业务发展较快。就西部地区而言,银行业方面:银行业金融机构网点、从业人数和资产总额均逐年增加;本外币各项存款余额、贷款余额由2005年的4.6万亿元、3.2万亿元分别增长到2011年的14.7万亿元、10.5万亿元,较之2005年存款和贷款余额均大约翻了3倍。证券业方面:境内上市公司数量从2005年的283家发展到2011年的344家;当年国内股票(A股)筹资额由2005年的29.2亿元增加至2011年的659.5亿元,占全国比重达到13%。保险业方面:不论是辖内的保险公司数,还是保费收入都有所增长,保费收入由2005年的760亿元增加到2011年的2676亿元,占全国比重达到18.8%。

从上述资料看,西部地区整体金融发展水平是稳步前进的,然而辖内各省份金融运行却存在明显差异。如2000年四川的金融业产值是甘肃的3倍,直至发展到2011年的6倍。再看区域内各省国内资本投入情况:2011年,重庆、四川和广西利用内资额逐年增幅较大并突破4000亿元逼近5000亿元,陕西、贵州和内蒙古利用内资额向3000亿元靠近,而甘肃、宁夏、新疆和云南利用内资额都达不到2000亿元,甚至我们发现青海利用内资额仅刚过300亿元。这都说明了区域金融运行失衡,导致地区资本投入存在差异,必然会加剧区域经济发展失衡,省际间金融发展差异的最主要原因在于各省市区之间经济地理条件和国家制度政策倾斜等方面的不同(李敬等,2007)。

关于区域金融发展水平的度量,国内相关文献主要从以下几方面测算:一是运用戈氏指标(FIR)和麦氏指标(M2/GDP)来衡量,但是由于地区金融总资产和M2数据的缺乏,学者通常采用地区存款余额或贷款在GDP中的比重来表示金融发展水平(张云,2008;李梅、谭力文,2009;鲁钊阳、廖彬彬,2012);二是认为上述衡量方法会高估金融深化程度,因而采用樊纲构造的地区金融市场化指标来测量地区的金融发展水平(谢维敏、方红星,2011);三是采用熵权法建立金融发展指数(雷宏,2009);四是建立金融发展评价体系,运用统计学分析方法,如因子分析(仲深、王春宇;曲艺,2011;张亮、衣保中,2013)、层次分析法(李学文、李明贤,2007)。

本文针对西部地区11省(除西藏外),从金融发展量、质和结构三方面出发,构建金融发展水平评价指标体系,运用因子分析方法综合评价2000年和2011年各省份金融发展水平变化,利用聚类分析对2011年各省金融发展水平分类,并在此基础上观察其空间分布情况,以期为今后西部开发政策的制定部门提供一定的参考。

各省金融发展水平的实证分析

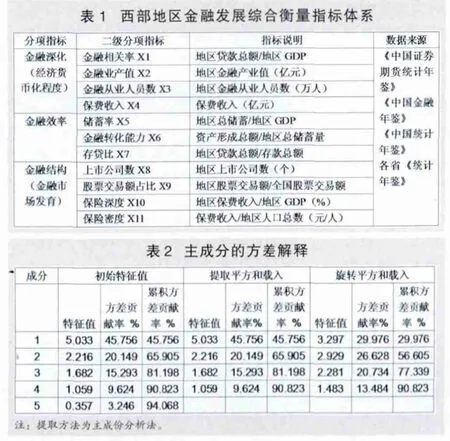

(一)评价指标体系的建立及数据来源

2005年起,中国社会科学院启动了中国城市/地区金融生态环境评价的专题研究项目,根据李扬等课题组编写的《中国地区金融生态环境评价:2009-2010》一书中关于区域金融发展建立的指标体系,本文从金融发展深化(量)、金融部门效率(质)和金融结构三方面测度地区金融发展程度,具体分项指标、指标说明和数据来源如表1所示。

(二)因子分析

本文使用SPSS 18.0进行因子分析描述各地区金融发展水平通过降维的方法,将联系比较紧密的变量归为同一类,且不同类别的变量之间的相关性则较低,利用提取出的公共因子来解释地区金融发展水平。

首先,检验初始变量的相关性,从相关矩阵图看(由于篇幅限制,此图将不列示),多个变量之间的相关系数较大,且其对应的Sig值普遍较小,说明11个变量之间存在较为显著的相关性,有必要进行因子分析。接着,我们通过KMO检验和Bartlett球形检验,KMO值为0.701,Bartlett球形检验统计量的Sig<0.01,则其适合做因子分析。

其次,提取公共因子,得到方差解释如表2所示。从累积方差贡献率看,前4个公因子解释的累积方差达到90.823%超过临界值85%,故提取这4个公因子就能够比较好地解释原有变量所包含的信息。

最后,用具有Kaiser标准化的正交法经7次迭代后得到旋转后的因子载荷矩阵(见表2),并分析2000年和2011年的成分得分和综合得分(见表3)。

根据表3可以看出:第一,指标X9、X8、X3在第一公共因子上具有最大载荷,说明第一公共因子更能代表这几个指标的信息。股票交易额、上市公司数和金融从业人员数均体现了证券业的发展,因而,第一公共因子F1为证券业发展因子。第二,F2主要包含了X11、X10、X2和X4这四个指标,说明第二公因子基本反映了这四个指标的信息。保险密度、保险深度、金融业产值、保费收入均与保险业的发展相关,故第二公因子F2为保险业发展因子。第三,指标X5和X6在第三公共因子上具有最大载荷,储蓄率和金融转化能力体现了金融部门对金融资源的有效配置,因此,第三公共因子F3为金融部门效率因子。第四,F4主要包含了X1和X7这两个指标,说明第四公共因子能够反映这两个指标的信息。金融相关率和存贷比体现了银行业的存贷款,故第四公共因子F4为银行业发展因子。

根据因子得分系数矩阵,可以计算出F1、F2、F3和F4这四个公共因子得分值。接着,将表1“旋转平方和载入”栏中“方差贡献率”作为权重,4个旋转后公因子的方差贡献率依次为29.976%、26.628%、20.734%和13.484%,于是可得各省金融发展水平的综合得分的计算公式如下:

从表4可以看出,西部地区11省中金融发展水平一直处于领先地位的是四川省,其金融发展综合实力最强,远高于西部其他省份。从2000年和2011年综合得分情况看,西部11省的金融发展水平都有明显提升,从2000年仅有的三个正值发展到2011年只剩三个负值,不断优化,且负值的绝对值也有所减小。从2011年四个公共因子的得分情况看,证券业、保险业和金融业发展情况良好,但金融部门效率得分负值较多,这说明西部地区各省金融部门对金融资源配置的能力有待提升,不能有效地将储蓄转化为投资,同时,各省不良贷款率也影响着银行机构资金运用效率。西部地区金融部门对实体经济的支持能力和其自身的盈利能力表现出金融体系缺乏效率。

(三)聚类分析

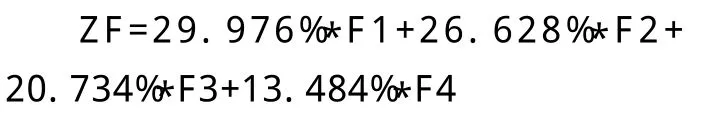

同样运用统计分析软件SPSS 18.0,在上述因子分析的基础上,根据2000年和2011年西部地区各省金融发展水平综合得分情况,采用组间关联法的欧氏距离平方进行聚类分析,得到西部地区金融发展水平差异程度的聚类谱系图(2000年和2011年聚类结果见图1、图 2)。

从图1所呈现的结果看,聚类分析按照2000年各省金融发展水平综合得分情况将西部地区各省划分为五个梯队。第一类:四川;第二类:陕西;第三类:重庆、青海、宁夏、甘肃;第四类:新疆、内蒙古、云南;第五类:贵州、广西。从图2的聚类结果看,2011年四川省综合得分依旧最高排名第一位,排名第二的有重庆、陕西、云南三省,余下七省并列第三。经过十多年的发展,各省金融发展水平均有很大地提升,除一直处于遥遥领先地位的四川省难以超越外,其他省金融发展水平之间的差距不断缩小;同时,整体上西部地区金融发展避免了“马太效应”的出现,而有“俱乐部”特征的显现。

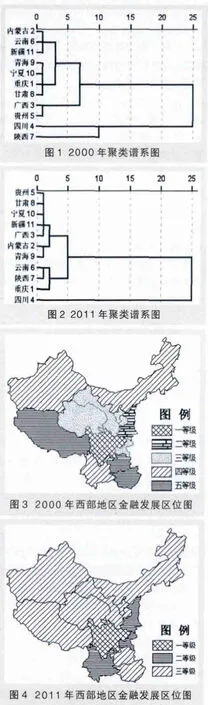

西部地区金融发展的空间分布

根据聚类分析结果,运用ARCGIS软件对西部11省金融发展水平差异的空间分布进行分析,得到2000年和2011年西部地区金融发展区位图(见图3、图4,将西藏始终归入最后等级)。由图3可知,2000年各省金融发展水平差异较大,并为呈现出明显的区域分布特征。随着十余年西部大开发进程的加快,各省金融发展水平明显提高且省际间差距不断缩小。在空间分布上呈现以四川省为中心接连斜十字交叉带状,西北至东南和东北至西南金融发展水平有所趋同呈现“俱乐部”特征。位于西部中心位置的四川省始终处于金融发展高位区,带动周围地区金融发展;中等金融发展水平包括陕西、重庆、云南三省,其中,从地理位置看,陕西是西北五省的区域金融中心,而云南是云、广、贵三省的区域金融中心;金融高发展的四川集聚大量了金融资本,对重庆可能产生“影子效应”。预测今后西部地区金融发展可能会呈现以四川省为中心向周围延展的环带状特征。

2011年的聚类分析将西部地区11省按照金融发展水平的差异情况分成三类:

金融发展高水平:四川省(F>1.5)。四川省作为西部地区金融发展水平综合实力最强的省份,第一、二、三主成分得分均较高,这都离不开四川省在提高金融发展水平方面所做的努力。从2005年开始,四川省创新开展金融生态环境建设工作,2011年末四川省金融机构不良贷款率较年初下降1.3个百分点,金融机构效益继续提升,全年利润增长35%,金融支持地方经济发展的能力进一步提升。同时,四川省还有效集成科技金融资源,不断推进科技金融改革创新,加强对企业创新发展的支持。在信用监管方面,四川保监局和银监局都加强了监管工作,形成监管体系,这都不断促进金融生态环境的优化,使得四川有望成为西部地区的金融中心。

金融发展中等水平:重庆、云南、陕西(0.5 金融发展低水平:新疆、甘肃、贵州、宁夏、广西、内蒙古、青海(F<0.5)。从得分情况看,无论是公因子的得分还是综合得分均出现较多负值,这表明这几个省份金融发展水平不高。究其原因,我们发现,这几个省份均表现出金融体系不健全,金融部门效率低下,金融市场不发达,融资渠道狭窄。 本文基本结论如下:首先,西部大开发政策实施十年来,西部地区整体金融发展水平明显提升,各省金融生态环境也得到相应的改善。聚类分析结果从2000年的五类发展到2011年的三类,这说明各省金融发展水平不断地提升,相互之间的差距有所减缓。其次,处于遥遥领先地位的四川省和位居最后的青海省,两省金融发展水平综合得分之间的差距明显拉大。这说明在良好的金融环境下,四川省经济不断增长,经济增长的同时反助金融发展,使得青海与四川金融发展方面的差距越来越大。最后,运用ARCGIS软件对西部地区金融发展的空间特征进行了分析。各省金融发展水平差异明显,总体上从2000年的分布特征不突出到2011年呈现以四川为中心接连斜十字交叉带状分布,并可划分为高中低三类金融发展水平。 基于以上结论,本文提出以下政策建议:一是不断改善金融生态环境。各省银监会、保监会应进一步完善监管体系,改善信用环境,降低金融债务逃废和违约行为发生的概率,从而降低不良贷款率,以期营造良好的金融生态环境筑成资金的“洼池效应”。二是促进直接、间接融资能力。完善金融市场服务体系,加大银行机构的建立,强化小额信贷公司的作用,不断拓宽融资渠道以解决中小企业融资难问题。三是提高金融部门运行效率。吸收引进金融高端人才,提高金融机构办事效率,提升将本地储蓄转化为本地投资的能力,达到金融部门更好地支持地区实体经济发展的目的。四是加快西部金融中心的建立,促进西部地区各省间金融合作。区域中心的建立能够集中大量金融资本,完善金融先进设施的建立,提高科技创新金融,从质上提高西部地区金融发展水平。 1.中国人民银行货币政策分析小组.2004年中国区域金融运行报告[R].2005-5-25 2.中国人民银行货币政策分析小组.2011年中国区域金融运行报告[R].2012-6-8 3.李敬,冉光和,万广华.中国区域金融发展差异的解释—基于劳动分工理论与Shapley值分解方法[J].经济研究,2007(5) 4.赵伟,马瑞永.中国区域金融发展的收敛性、成因及政策建议[J].中国软科学,2006(2) 5.中国人民银行货币政策分析小组.2011年中国区域金融运行报告[M].中国金融出版社,2012 6.Levine, Ross. Financial Development and Economic Growth: Views and Agenda[J].Journal of Economic Literature,1997,35 (2) 7.Michael K. Fung. Financial Development and Economic Growth: Convergence or Divergence?[J]. Journal of International Money and Finance,2009,28 (1) 8.张云.区域金融发展与经济增长、产业结构调整的关系—以上海经济为例[J].上海经济研究,2008(12) 9.谢维敏,方红星.金融发展、融资约束与企业研发投入[J].金融研究,2011(5) 10.李学文,李明贤.中国地区金融发展水平的评价与实证分析[J].云南财经大学学报,2007(10) 11.刘煜辉,陈晓升.中国地区金融生态环境评价:2009-2010[M].社会科学文献出版社,2011 12.李忠民.中国西部金融发展报告(2011)[M].社会科学文献出版社,2012 F830 A 丁竹君(1964年-),女,甘肃天水人,西北师范大学经济学院教授,硕士生导师,主要研究方向:金融理论与应用。 郭晴(1988年-),女,河南洛阳人,西北师范大学经济学院硕士生,主要研究方向:区域金融。结论与政策建议