内部控制信息披露与控股股东掏空

——中国版“萨班斯”法案的实施效果

2014-08-22程小可姚立杰

钟 凯,程小可,姚立杰

(北京交通大学 经济管理学院,北京,100044)

一、引言

随着美国萨班斯法案的颁布与实施,我国财政部等五部委于2008年起相继颁布了《企业内部控制基本规范》《企业内部控制配套指引》(下文简称《基本规范》《配套指引》)等一系列中国“萨班斯”法案,旨在健全我国的会计制度,规范公司管理体制,加强内部控制对公司业绩的促进作用。相关内部控制法规建设是否有助于完善我国企业公司治理问题则成为一个关键设问,本文将基于控股股东掏空之视角,为中国“萨班斯”法案的实施效果提供经验证据。

不同于美国等发达资本市场,我国资本市场市场化程度低,融资渠道窄,股权集中,为缓解融资约束,企业常通过金字塔股权结构控制其他公司形成内部资本市场,以实现资源优化配置[1—2]。然而,我国企业内部资本市场运作情况并不尽如人意,由于投资者保护较为薄弱,相应处罚措施不够完善,内部资本市场功能发生异化,沦为控股股东进行“掏空”的合理伪装,股东间代理冲突不断加深[3—6],对公司业绩带来严重不利影响[7—8]。完善公司治理是内部控制建设的重要目标之一,同时也是提高我国投资者保护的有效途径之一,因此,内部控制建设能否降低我国上市公司控股股东掏空则成为理论界与实务界的重要探讨议题[9]。

针对内部控制建设的经济后果,国内外不少研究已证实内部控制建设能够提高上市公司披露的会计信息质量[10—15];此外,不少研究也探讨了内部控制对公司治理[16—18]、投资效率[19]、降低资本成本[20]、跨国并购绩效[21]等方面的促进作用;然而,也有研究从审计风险与成本[22]、执行成本[23—24]、资本成本[25—26]等视角发现内部控制具有消极影响或是没有显著作用。如同前述,我国上市公司控股股东通过控制权形成的内部资本市场功能常会发生异化,内部控制建设能否实现完善我国企业公司治理的目标?对此问题的分析,不仅能够深化我国“萨班斯”法案建设的经济后果的有关研究,而且对完善我国企业公司治理,提升投资者保护具有重要理论价值。

本文利用我国上市公司披露的2007—2012年内部关联交易相关数据*采用2007—2012年上市公司披露数据原因:一是2006年我国完成了股权分置改革,大股东持有股票允许流通,其行为与股权分置改革前有较大差异;二是,2007年我国采用新会计准则,可保证会计数据一致性。,并手工搜集2009—2012年上市公司披露的内部控制相关数据,探讨中国版“萨班斯”法案对控股股东掏空行为之影响。首先,从宏观制度层面,比较内部控制信息未要求披露、自愿披露与强制披露3个阶段*2006年起,上交所与深交所发布了《上海证券交易所上市公司内部控制指引》和《深圳证券交易所上市公司内部控制指引》,而与以往研究不同,本文主要分析《基本规范》、《配套指引》的实施对企业的影响,因此,本文研究中将2007—2008年定义为未要求披露阶段,2009—2011年为自愿披露阶段,2012年为强制披露阶段。控股股东掏空情况;而后,从公司层面分析内部控制对控股股东掏空之影响,以说明内部控制建设能否有效降低控股股东掏空,缓解控股股东与中小投资者之间的代理冲突。研究发现:宏观制度层面上,内部控制自愿披露阶段,控股股东掏空显著降低,强制披露阶段,控股股东掏空没有显著变化;微观企业层面上,自愿披露阶段,自愿披露鉴证报告的上市公司控股股东掏空更低,而强制披露阶段,未披露内控缺陷与披露内控缺陷的公司,控股股东掏空没有显著差异;深入研究发现,产权性质具有一定调节作用,自愿披露内控鉴证报告的民营上市公司,控股股东掏空程度更低,而强制披露阶段并未发现该结果。基于信号理论,本文解释了为何自愿披露阶段效果更好,即自愿披露阶段,自愿披露鉴证报告具有信号效应,而要求强制披露后,企业没有选择披露与否的权利,由于监管和处罚程度较弱,信号作用消失。本文研究表明我国内部控制建设虽取得一定成效但还不够完善,需加大监管和处罚力度,同时内部控制建设能够成为加强投资者保护的有效手段之一。

与以往研究相比,本文主要贡献在于:

第一,结合我国资本市场的特征,本文基于控股股东掏空之视角,探讨了内部控制建设的经济后果。目前关于内部控制经济后果的文献大多数集中于探讨内部控制对会计信息质量的改善[10—15]、资本成本的降低[20]、管理层代理问题[27—28]、投资效率[19]等方面,而我国资本市场股权集中,控股股东掏空问题严重[29],借鉴Cohen等[30]的研究,本文从宏观制度与微观企业两个层面探讨了内部控制建设对控股股东掏空之影响,为中国版“萨班斯”法案能否缓解我国资本市场大小股东代理冲突提供了经验证据,丰富了内部控制经济后果相关研究。

第二,本文发现我国内部控制自愿披露效果好于强制披露,表明自愿披露具有信号效应,而强制披露后,企业没有选择披露与否的权利,并且监管、处罚程度较低,信息披露的信号效应消失,为信号理论与Titman等[31]研究提供了补充经验证据;同时,在一定程度上说明目前针对上市公司内部控制披露的监管和处罚力度较弱,造成了企业内部控制披露的机会主义行为,为完善我国“萨班斯”法案提供了理论证据。

第三,本文通过研究内部控制制度建设对控股股东掏空之影响,为加强我国投资者保护提供了借鉴。对于我国这一新兴资本市场,投资者保护薄弱,控股股东的利益攫取行为受到的监管和处罚程度较低,本文研究发现内部控制能够作为加强投资者保护的有效途径之一,为有关新兴市场投资者保护的研究做出补充贡献。

后文结构安排如下:第二部分为理论分析与研究假设,第三部分为研究设计,第四部分为实证结果,第五部分为稳健性检验,第六部分为结论。

二、理论分析与研究假设

(一)宏观制度层面

2002年,安然财务丑闻严重打击了美国资本市场投资者的信心,为树立投资者信心,美国政府颁布了《萨班斯—奥克斯利法案》(SOX),严厉打击公司的舞弊造假行为。对此,很多学者进行了很多有意义的探索。多数研究发现,SOX的实施产生了更多积极影响,如提升公司信息质量[10—15]、降低资本成本[20,32]、改善公司治理[16—18]、降低公司风险[33]等;然而,也有研究[34—35]认为,SOX的实施引发了更多的成本,如审计费用的提升、规模较小公司公司治理与信息披露不完善等。

关于内部控制经济后果的研究,国内外多数文献主要基于公司层面进行探讨,说明高质量内部控制或者内部控制缺陷给公司带来的影响。然而,从宏观制度层面,对比分析内部控制实施前后经济后果的研究相对较少。Cohen等[30]对比分析了SOX法案对美国资本市场1987—2005年盈余管理方式选择的情况,发现2002年SOX实施前,应计项目盈余管理较为流行,而SOX实施后,应计项目盈余管理逐渐减弱,而真实活动盈余管理逐渐增加。SOX的实施加强了对应计项目盈余管理的监管,降低了以应计项目为基础的盈余管理,从而使上市公司转而采用真实活动这种更为隐蔽的手段进行盈余操纵。在一定程度上表明SOX的实施提升了会计信息质量,但也产生了一些消极影响*真实活动盈余管理主要指销售操控、生产操控和费用操控,具体形式如打折销售商品、扩大生产规模降低单位产品成本、降低R&D或者营销支出等,其改变了企业的经营状况及现金流,对未来业绩会产生不利影响,而应计项目盈余管理并未使企业经营状况或现金流发生改变,主要通过调整会计政策等对盈余进行操控,更易于被审计师和监管部门所发现。。Brochet[27]研究了SOX实施前后,内部人交易(Insider trade)的信息含量,发现SOX实施后,内部人交易的市场反应更为强烈,表明内部人在拥有负面私有信息时,SOX的实施降低了内部人提前出售的动机。这些研究表明,美国SOX法案在宏观制度层面上产生了一定的积极效应。

借鉴美国经验,我国财政部联合五部委从2008年起,先后颁布了《基本规范》《配套指引》等相关制度,从企业经营活动的各个流程规范我国上市公司的内部控制。内部控制的目标是“合理保证企业经营管理合法合规”“维护资产安全”“保证财务报告及相关信息真实完整”“提高经营效率和效果”“促进企业实现发展战略”。可见,完善公司治理是内部控制建设的重要环节之一。不同于美国发达资本市场股权较为分散,我国资本市场股权较为集中,为缓解融资约束,常以企业集团的形式存在,然而,不完善的公司治理常使企业集团形成的内部资本市场沦为控股股东利益输送的渠道[5]。内部控制制度的出台为我国上市公司完善公司治理提供了方向与指导,同时也强调了各种外部监管力量在建设内部控制中的重要作用。为此,我们提出如下预期假设:

H1:我国内部控制建设能够降低控股股东的掏空行为。

(二)微观企业层面

自Williamson[36]等提出“内部资本市场”概念后,内部资本市场理论受到了学术界广泛关注,企业集团内部资本市场能够将外部资本市场内部化,有效降低交易成本。内部资本市场的优势一方面在于集团总部具有剩余控制权,能够对下级单位进行有效监督,有效平衡资源在各部门间的分配,实现更优货币效应(Smarter-money effect)[37—39];另一方面集团可凭借其规模、声誉优势,缓解企业面临的外部信用约束,实现多货币效应(More-money effect)[6,37]。然而,内部资本市场也具有很多负面效应,制约了内部资本市场效率的发挥。集团内部上下级企业间存在信息不对称,下级企业会由于资源竞争,产生寻租行为,引发上下级企业间的代理冲突[40—41]。另外,在新兴市场国家中,大股东控制普遍存在,内部资本市场逐渐演化成控股股东利益输送的渠道[5,7,29]。基于此,本文将主要探讨内部控制制度建设能否对控股股东的掏空行为产生一定的抑制作用。

加强内部控制信息披露有利于形成良好的公司治理机制,规范上市公司经营流程,减少信息不对称,降低代理冲突,从而抑制控股股东机会主义行为。而且,相关制度要求上市公司内部控制需要由事务所进行审计,外部审计师的存在也会对控股股东的机会主义行为产生一定的抑制作用[8]。

首先,内部控制信息披露能够降低信息不对称程度,能够促使外部投资者更好地了解企业状况。首先,内部控制信息披露提升了会计信息质量,降低了上市公司操控盈余的空间。不少研究[10—13]发现存在内部控制缺陷公司的其应计盈余质量较低,存在盈余管理行为;也有学者[42—44]发现具有内控缺陷的公司盈余稳健性更差。方红星等[14—15]结合我国样本发现内部控制能够有效抑制上市公司盈余管理行为,提升信息质量。而低质量会计信息的背后往往存在控股股东的掏空[45—46],因此,内部控制信息披露在提高会计信息质量,增加企业信息透明度,抑制控股股东机会主义行为具有一定的积极作用。

其次,内部控制信息披露具有信息含量,外部投资者能够有效辨别内部控制信息。Hammersley等[47]、Kim等[48]发现SOX后,披露内部控制缺陷的公司市场回报为负;而国内,杨清香等[49]、董望等[50]发现市场会对企业披露的内部控制信息做出较为准确地反应。因此,内部控制信息披露增加了企业的股价敏感性,为避免企业股价的大幅波动,大股东有动机降低对上市公司的掏空,以维持企业股价的稳定。

再次,内部控制能够促进公司治理的完善,降低代理冲突。Johnstone等[16]、Hoitash等[17]发现内部控制重大缺陷与董事会、审计委员会、高级管理层等治理因素相关;Li等[51]和Wang[52]等研究表明,具有内部控制缺陷的公司,CFO的任职资格较低,变更率较高。国内方面,周继军、张旺峰[18]认为高水平的公司治理机制下,内部控制可以很好地抑制管理层舞弊行为。《基本规范》与《配套指引》要求上市公司构建有效的内部控制环境、风险评估体系、控制活动流程、信息与沟通机制和内部监督程序。内部控制信息披露能够更为及时预防和发现控股股东的掏空行为,保全上市公司资产安全,从而缓解控股股东与投资者间的代理冲突。

此外,《基本规范》与《配套指引》要求上市公司内部控制要经由事务所审计,审计师这一市场中介的参与,能够在一定程度上对上市公司控股股东的掏空行为产生抑制作用。Jiang等[8]以我国2006年股权分置改革前为样本,发现控股股东掏空行为会被审计师所察觉,并且审计师出具的审计意见对于未来控股股东的掏空行为具有抑制作用。《基本规范》与《配套指引》更加强化了审计师对上市公司内部控制信息披露的责任,审计师的参与能够对控股股东的机会主义行为具有一定的抑制作用。

基于上述分析,提出如下假设:

H2:内部控制信息披露能够降低上市公司控股股东的掏空行为。

(三)产权性质调节机制

由于产权性质的不同,控股股东对于集团内部资本市场的运作存在一定差异。本文认为,相对于国有控股股东,内部控制制度实施后,民营控股股东掏空程度更低。

第一,相较于民营公司,我国国有公司承担着更多的社会责任、政治目标。国有公司控制着我国国民经济命脉,不仅注重经济效益,同时还需注重社会效益,如促进GDP增长、提高就业率等,因此国有上市公司常会存在过度投资等行为。[53]此外,国资委也要求中央企业须承担保增长的重大责任,发挥“稳增长”的中坚与骨干,既是经济责任也是政治责任。针对内部资本市场运作,刘星等[54]发现国有企业集团内部资本市场资本配置功效表现出两面性,而民营集团的内部资本市场往往被异化为利益输送的工具。因此,国有集团内部资本市场运作可能是基于某些政治或社会责任目的,而非掏空,因此内部控制建设对国有公司掏空的抑制作用可能有限。

第二,相较于民营公司,国有公司面临的融资约束较小。在我国,企业融资的主要渠道是银行贷款与股权融资,然而,与国有公司相比,民营公司一直面临银行的“信贷歧视”,很难获得银行贷款[55],为缓解融资约束,民营公司通过形成企业集团内部资本市场,利用上市公司再融资优势,向控股股东进行利益输送[5]。黎来芳等[56]基于融资规模视角,发现私人终极控制的上市公司掏空风险更高,并且融资规模显著高于国有终极控制上市公司。可见,民营控股股东掏空上市公司的动机主要是利用上市公司的融资优势,以缓解融资约束问题,而国有企业由于不存在融资约束问题,控股股东掏空动机较低。

基于上述分析,我们提出如下假设:

H3:相较于国有公司,内部控制信息披露对民营企业控股股东掏空行为影响更为明显。

三、研究设计

(一)模型设定

为验证H1,即内部控制建设宏观制度层面的经济后果,以考察内部控制建设随时间的变化情况,本文借鉴Cohen等[30],设计如下回归模型:

Tunneling=β0+β1Time+β2Voluntary+

β3Mandatory+ε

(1)

其中,Tunneling表示控股股东资金占用,借鉴Jiang[8]思路,包括关联交易其他应收款(Otherrec)和应收款项(Rec),Time表示时间趋势变量,Voluntary表示内部控制自愿披露阶段虚拟变量,Mandatory表示内部控制强制披露阶段虚拟变量,指标计算方法见表1。

而后,为探讨公司层面内部控制建设能够降低掏空行为,本文设计如下回归模型:

Tunneling=β0+β1ICQ+

∑βiControlVariables+ε

(2)

其中,ICQ表示内部控制信息披露代理变量,借鉴多数关于我国内部控制的研究[14,48],我们也选用上市公司披露的内部控制鉴证报告信息作为代理变量,其他变量定义同前文。

结合《基本规范》与《配套指引》的要求*《基本规范》于2009年在上市公司范围内施行,但没有强制要求上市公司披露自我评价报告与鉴证报告,《配套指引》于2012年在A股主板上市公司施行,上市公司需强制披露自我评价报告与鉴证报告。,定义2009—2011年为内部控制自愿披露阶段,2012年为内部控制强制披露阶段,因此针对上述模型(2),区分自愿与强制两个样本分别回归,并在回归中控制年度与行业效应。

为深入说明国有与民营企业集团控股股东行为之间存在的差异,我们设计如下模型,以验证H3,即相较于国有公司,内部控制信息披露对民营集团掏空行为抑制更为明显。

Tunneling=β0+β1ICQ+β2State+β3ICQ×

State+∑βiControlVariables+ε

(3)

其中,State表示产权性质,其他变量定义同前文。

(二)控制变量

参考现有研究,本文引入公司规模、资产负债率、第一大股东持股比例、董事长与CEO二职兼任、审计师类型、审计意见类型、控制权与现金流权分离程度、独立董事比例作为控制变量,相关变量定义见表1。

表1 变量定义

(三)样本与数据

本文初始研究样本来自于2007—2012年我国A股主板上市公司,2009—2012年内部控制相关数据通过手工搜集整理获得,关联交易数据与其他财务数据均来自CSMAR数据库。同时,对初始样本按如下程序进行筛选:(1)剔除金融行业上市公司(证监会行业代码I);(2)剔除数据缺失及异常样本;(3)对连续变量按上下1%进行Winsorize处理。

四、实证结果与分析

(一)描述性统计与相关系数

表2和表3列示了本文主要变量的描述性统计结果及相关系数。在表2中Panel A、Panel B和Panel C分别列示了总体样本、自愿披露阶段样本和强制披露阶段样本的描述性统计结果。

表2中Panel A、Panel B和Panel C的关联交易变量其他应收款(Otherrec)、应收款项(Rec)其均值均高于3/4分位数,说明关联交易数量呈现偏态分布。在内部控制自愿披露阶段,披露内部控制鉴证报告的公司不足样本量的1/4,强制披露阶段,披露内部控制缺陷的公司超过总样本的3/4。

表2 主要变量描述性统计

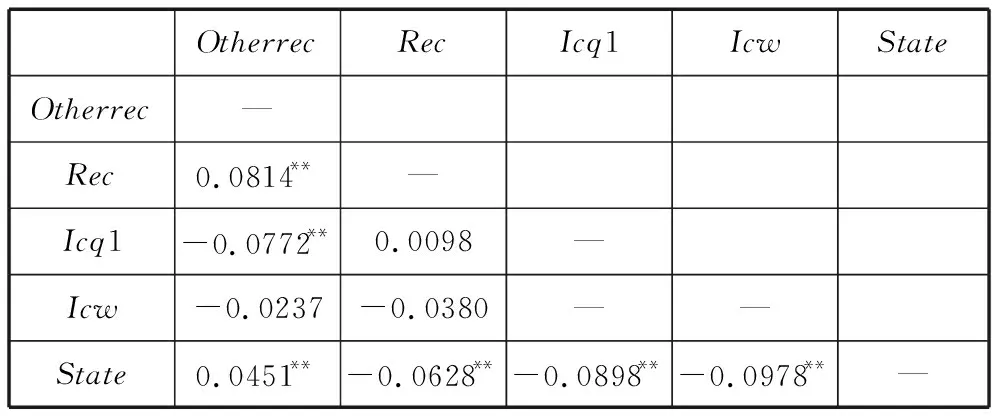

表3 Pearson相关系数表

表3相关系数检验显示:自愿披露内部控制鉴证报告(Icq1)与其他应收款(Otherrec)负相关(1%水平显著),与应收款项(Rec)不相关,强制阶段披露内部控制缺陷(Icw)与其他应收款(Otherrec)、应收款项(Rec)不相关;说明内部控制自愿披露阶段,自愿披露内控鉴证报告的公司,掏空程度较低,而强制披露阶段没有影响。产权性质(State)与其他应收款(Otherrec)正相关(1%水平显著),与应收款项(Rec)负相关(1%水平显著),说明民营上市公司其控股股东掏空程度更大,而短期资金占用程度较低。

(二)主要模型回归结果

1.宏观制度层面

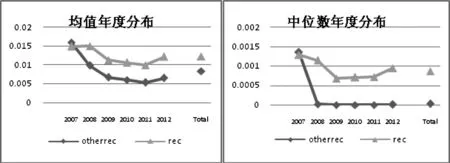

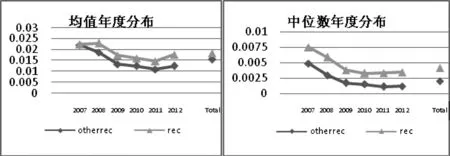

图1与图2列示了总体样本与关联交易大于0样本的年度均值与中位数的时间变化趋势。从图1与图2可清晰地发现,2009年起,其他应收款(Otherrec)与应收款项(Rec)有明显的下降趋势。《基本规范》于2009年在上市公司范围内开始执行,因此,在一定程度上支持了内部控制相关制度的实施能够降低控股股东的掏空行为。然而,《配套指引》要求上市公司于2012年起强制披露内部控制自我评价报告与审计报告,但是,从图1与图2来看,其他应收款(Otherrec)与应收款项(Rec)没有明显下降,难以说明2012年内部控制的强制披露对控股股东掏空行为有更强的抑制作用。综合图1与图2相关结果,表明自愿披露阶段,内控对控股股东掏空具有一定抑制作用,而强制阶段并未表现出明显的效果。为深入验证上述发现,我们对总体样本与关联交易大于0样本分不同阶段进行单变量检验与时间趋势回归检验。表4列示了均值与中位数的单变量检验结果,表5列示了时间趋势回归检验结果。

表4中Panel A与Panel B分别列示了总体样本和关联交易大于0样本的单变量检验结果,其中第3、4、5列分别列示了未要求披露阶段(2007—2008年)、自愿披露阶段(2009—2011年)和强制披露阶段(2012年)均值与中位数;第6列与第7列分别展示了未要求披露阶段与自愿披露阶段比较检验结果和自愿披露阶段与强制披露阶段比较检验结果。从第6列的比较检验结果,我们发现,无论是总体样本还是关联交易大于0的样本,自愿披露阶段,关联交易中的其他应收款(Otherrec)与应收款项(Rec)有明显的下降,相比于未要求披露阶段,自愿披露阶段控股股东掏空程度相对较低,一定程度上支持《基本规范》的实施能够抑制控股股东的掏空。从第7列的比较检验结果,我们发现,无论是总体样本还是关联交易大于0的样本,强制披露阶段的其他应收款(Otherrec)、应收款项(Rec)与自愿披露阶段没有明显的差异,说明内部控制强制披露并没有进一步对控股股东的掏空行为进行抑制。

借鉴Cohen等[30]的研究思路,表5列示了时间趋势特征的回归检验结果。时间趋势变量(Time)仅与其他应收款(Otherrec)负相关(1%水平显著),表明随着时间推移,控股股东对上市公司的资金占用逐步降低。而披露阶段的虚拟变量,自愿披露阶段的虚拟变量(Voluntary)与其他应收款(Otherrec)、应收款项(Rec)负相关(10%水平显著),而强制披露阶段的虚拟变量(Mandatory)不具有显著性,表明相比于未要求披露阶段,内部控制自愿披露能够在一定程度上抑制控股股东的掏空;相比于自愿披露阶段,内部控制强制披露并未对控股股东的掏空产生显著影响。

上述检验结果表明我国内部控制相关制度的实施,一定程度上对控股股东的掏空行为产生了抑制作用,并主要体现在《基本规范》实施后,即内部控制自愿披露阶段;而《配套指引》的实施并未带来预期的积极效果,内部控制强制披露并未对控股股东的掏空行为产生明显影响。

图1 总体样本均值与中位数年度分布

图2 大于0样本均值与中位数年度分布

表4 均值、中位数比较检验

表5 时间趋势特征

2.内部控制信息披露与控股股东掏空

内部控制制度的实施在宏观层面取得了一定的积极效果,而在公司层面,内部控制是否能够对控股股东掏空产生影响?前文研究发现,内部控制自愿披露阶段效果显著,而强制披露阶段并未产生显著影响,因此,在公司层面的分析中,我们也区分自愿披露阶段与强制披露阶段进行分析。

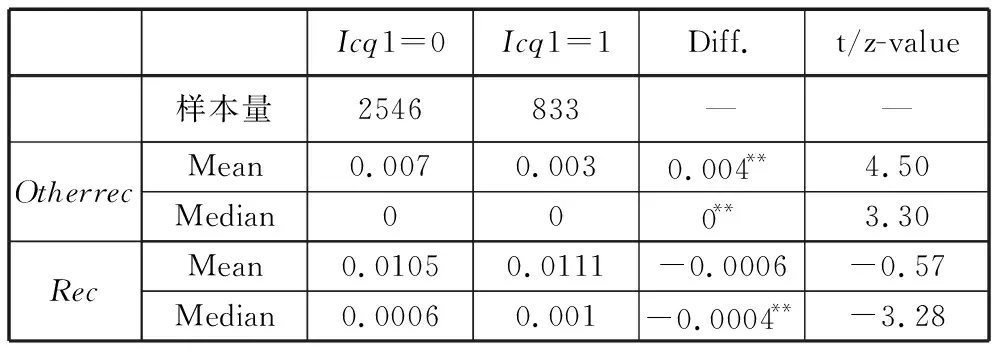

(1)自愿披露阶段

通过手工搜集我国A股主板上市公司在内部控制自愿披露阶段(2009—2011年)披露的内部控制鉴证报告,我们发现,有833公司-年样本自愿披露了内部控制鉴证报告,分别为2009年243家、2010年268家、2011年322家。表6列示了自愿披露阶段内控信息披露的单变量检验结果。由表6结果可见,自愿披露内控鉴证报告的公司(Icq1=1),其他应收款(Otherrec)较低(均值与中位数均1%水平显著),而应收款项(Rec)较高(仅中位数1%水平显著),说明自愿披露内控鉴证报告公司,控股股东长期资金占用较低,短期资金占用有一定程度的提升,表明内控信息披露能够对控股股东掏空行为产生一定抑制作用。

表6 自愿披露阶段单变量检验

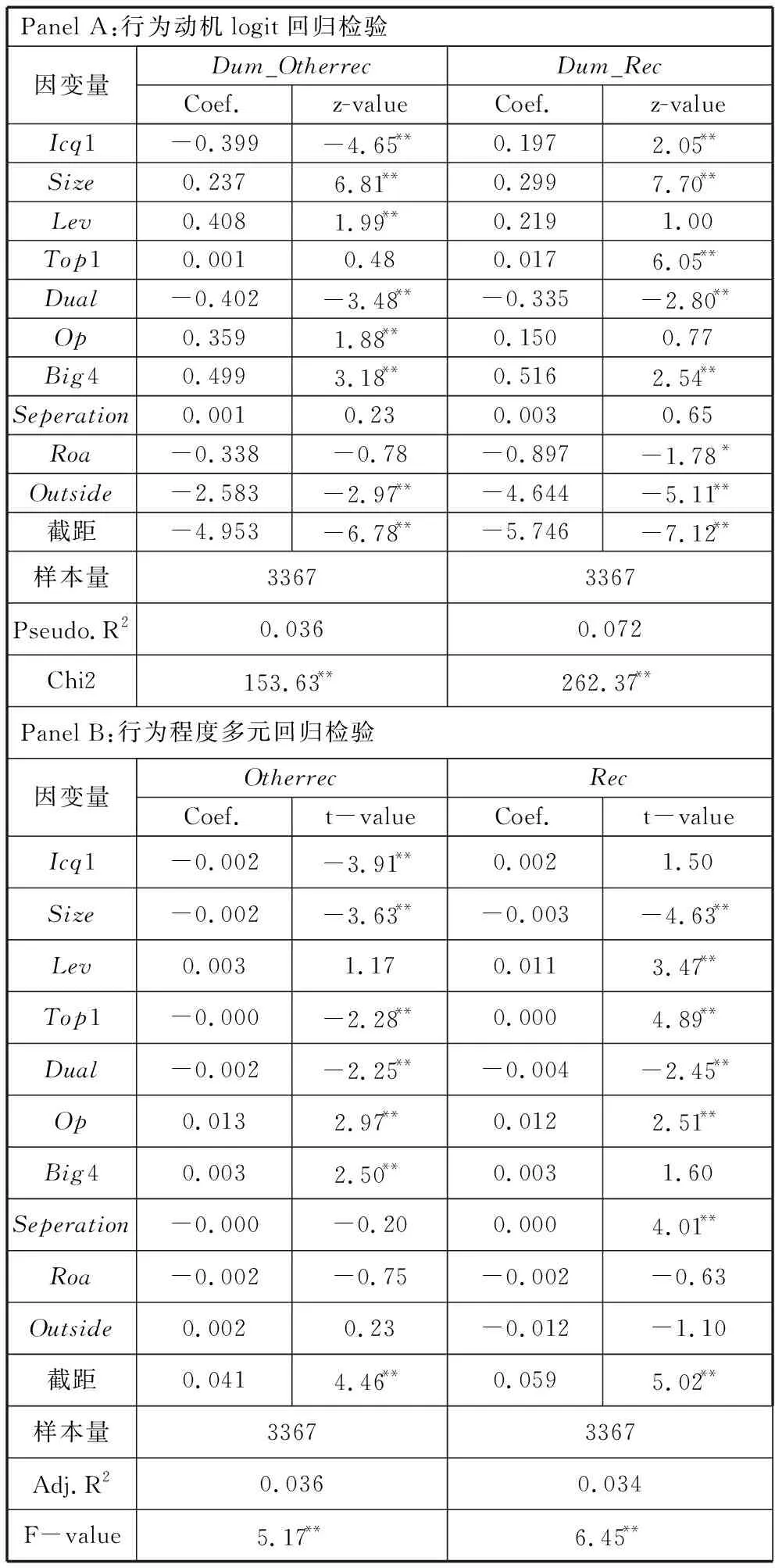

表7中Panel A和Panel B分别列示了自愿披露阶段行为动机logit检验与行为程度的多元回归检验结果。表7中Panel A结果显示:内控信息披露(Icq1)与其他应收款(Dum_Otherrec)负相关(1%水平显著),与应收款项(Dum_Rec)正相关(5%水平显著);表7中Panel B结果显示:内控信息披露(Icq1)与其他应收款(Otherrec)负相关(1%水平显著),与应收款项(Rec)不相关。表明自愿披露阶段,内控鉴证报告披露能够对控股股东的长期资金占用具有抑制作用,为缓解融资约束,控股股东可能会短期占用上市公司资金,与单变量检验结果一致,说明内控信息披露能够对控股股东掏空行为产生一定抑制作用,支持假设H2。

表7 自愿披露阶段多元回归检验

(2)强制披露阶段

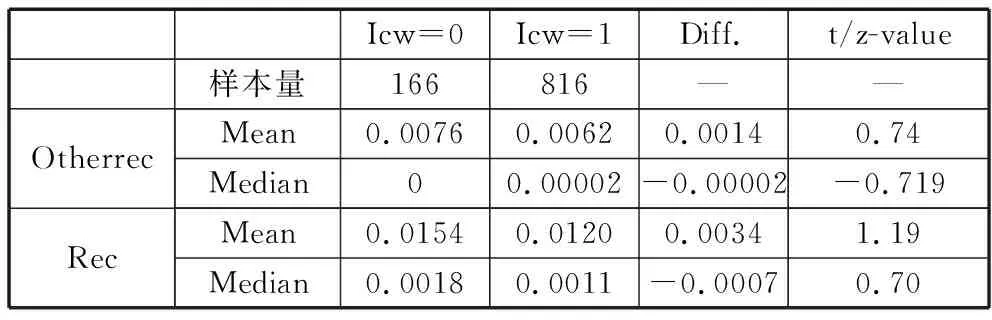

《配套指引》要求我国上市公司于2012年起强制披露上市公司内部控制信息,我们通过手工搜集上市公司披露的内部控制信息,发现有982家披露内部控制信息,其中只有166家披露无缺陷,816家披露存在缺陷(包括一般缺陷、重要缺陷、重大缺陷)。表8报告了强制披露阶段单变量检验结果,表9报告了强制披露阶段回归结果。

表8结果显示,强制披露阶段披露内控缺陷的公司与未披露内控缺陷的公司没有显著差异,其他应收款(Otherrec)、应收款项(Rec)均值与中位数差异检验都不具有统计显著性,说明强制披露阶段,未披露缺陷的公司其控股股东行为与披露缺陷的公司不存在明显差异。不少研究认为存在内部控制缺陷的公司,其内控质量较低[10—12],而基于我国内部控制强制披露首年的数据分析结果,与自愿阶段不同,我们发现披露内控缺陷的公司与其他公司其控股股东的行为没有明显差异。

表8 强制披露阶段单变量检验

表9中Panel A和Panel B分别列示了行为动机logit检验与行为程度多元回归检验。Panel A结果显示:内部控制缺陷(Icw)与其他应收款(Dum_Otherrec)、应收款项(Dum_Rec)均不存在相关关系;Panel B结果如同Panel A,表明是否存在内部控制缺陷对控股股东的掏空行为没有显著影响。综合上述结果,与内部控制自愿披露阶段结果相比,内部控制强制披露的首年,强制披露并未带来预期的积极效果。

表9 强制披露阶段多元回归结果

3.产权性质的调节作用

由于不少研究发现国有公司控股股东行为具有两面性,而民营公司控股股东行为更多体现为掏空;并且国有企业更为关注社会责任与政治目标[52—53]。因此,在考虑内部控制对控股股东行为的影响时,产权性质具有一定的调节作用,因此我们对自愿阶段与强制阶段,产权性质的调节作用加以考虑。表10列示了自愿披露阶段与强制披露阶段,分产权性质进行单变量均值检验的结果;表11列示了自愿阶段与强制披露阶段,产权性质调节作用的多元回归结果。

表10 单变量均值检验

表10中Panel A和Panel B结果显示:自愿披露阶段,无论是国有控制人样本还是民营控制人样本,自愿披露内控鉴证报告的公司(Icq1=1),其他应收款(Otherrec)显著低于未披露内控鉴证报告的公司(Icq1=0)(1%水平显著),而无论是否披露内控鉴证报告,应收款项(Rec)没有显著差异,而强制阶段,未发现国有样本与非国有样本中,披露缺陷的公司与未披露缺陷的公司掏空程度存在显著差异,与前述结果一致,说明自愿披露阶段,内控信息披露能够缓解控股股东掏空,而强制披露阶段,是否披露内控缺陷对控股股东掏空没有明显影响。

表11 多元回归结果

表11中Panel A和Panel B列示了自愿披露阶段行为动机Logit检验与行为程度多元回归检验结果。结果显示:自愿披露内控鉴证报告(Icq1=1)与其他应收款(Dum_Otherrec、Otherrec)负相关(1%水平显著),与应收款项(Dum_Rec、Rec)不相关;内控与产权性质的交叉项(Icq1×State)仅与掏空程度(Otherrec)负相关(10%水平显著)。结果表明自愿披露内控鉴证报告能够抑制控股股东掏空,并且民营上市公司内控自愿披露对掏空程度抑制作用更强,但对掏空行为没有显著抑制作用,说明产权性质具有一定调节作用,支持H3。

表11中Panel C和Panel D列示了内部控制强制披露阶段行为动机Logit检验和行为程度多元回归检验结果。与前述关于强制披露阶段的检验一致,Panel C和Panel D结果显示,是否存在内部控制缺陷(Icw)与其他应收款(Otherrec)、应收款项(Rec)不相关;内控与产权性质的交叉项(Icq1×State)与掏空行为和程度也没有显著影响,表明强制披露阶段,产权性质调节作用并不明显。

4.理论解释:为何自愿披露阶段效果更好?

一般认为,自愿披露由于其不具有强制力,内部控制存在缺陷的公司会隐藏自身的缺陷,不披露其内部控制信息;而内部控制强制披露要求上市公司必须披露其缺陷,资本市场中的每一位参与者能够了解上市公司的内部控制建设情况,促使上市公司完善自身的内部控制建设以避免不利经济后果。因此,内部控制的强制披露应该具有更强的效果,对控股股东的掏空抑制作用更强;然而,上述研究结果发现自愿披露阶段,自愿阶段效果更好,原因何在?

Titman等[31]为这一疑问提供了理论解释——信号理论(Signaling Theory),通过分析式研究,他们发现具有有利信息的公司更愿意选择高质量的审计师和投资银行,因为此举能够使其与低质量公司相区别,向投资者传递出积极信号,以获取投资者认可。

因此对于本文实证结果而言,若内部控制自愿披露,企业内部控制质量是隐藏的信息(hidden information),是否披露鉴证报告为看得见的行为(observable action)。对于高质量内控的公司来说,投资者会猜测高质量内控公司有动机披露内部控制信息,即自愿披露鉴证报告向外界传递信号(signaling);由于信号(signaling)是有成本的,如审计费用、股价对上市公司披露内控信息敏感性所带来的价格风险等,因此,低质量内控公司不敢模仿高质量内控公司的披露行为,不会选择自愿披露,此时信号(signaling)就会发挥作用。而当内部控制强制披露时,公司没有选择披露或是沉默的自由,无论是高质量还是低质量的公司都需承担披露所带来的成本,此时,信号(signaling)就不能发挥作用,并且由于我国针对内部控制信息披露的监管、处罚程度较低,低质量公司存在较高的机会主义行为,不真实披露企业内部控制信息。因此,信号理论为上述实证结果提供了理论支持,说明了为何自愿披露效果好于强制披露。

五、稳健性检验

在2012年,内部控制要求强制披露时,有727家上市公司披露了其内部控制存在缺陷的同时,也披露了其缺陷得到整改,我们重新定义了衡量内部控制的指标,即将未披露缺陷与披露内部控制缺陷得到整改的公司定义为高质量内部控制,披露缺陷但未得到整改定义为低质量内部控制,但是研究结果未与上文有明显差异。同时,我们也针对内部控制缺陷的类型进行划分并重新检验,也未发现缺陷程度与掏空之间存在显著关系。

为增强结论稳健性,我们又选取了在2009—2011年期间自愿披露内部控制鉴证报告的公司为样本,分析其在2012年强制披露阶段,披露内部控制缺陷与控股股东掏空之间的关系,发现无论是相关系数分析,还是回归检验,均未发现二者存在显著的相关关系,并且回归检验F值未通过统计显著性检验;而后,我们也对2009—2011年期间未自愿披露内部控制鉴证报告的公司为样本,也未发现披露内部控制缺陷与控股股东掏空存在显著关系;说明我国内部控制强制披露首年,上市公司披露的内部控制信息可靠性相对较低,监管机构需加强对上市公司的监管和处罚力度,以促使其披露的内部控制信息准确、可靠。

六、结论

本文基于控股股东掏空视角,探讨了中国版“萨班斯”法案的经济后果。研究发现:宏观制度层面,《基本规范》实施后,控股股东掏空显著降低,而《配套指引》的效应并不明显;基于微观企业层面同样发现,《基本规范》的实施效果更为明显,即2009—2011年自愿披露内部控制鉴证报告的上市公司其控股股东掏空程度较低,而2012年内部控制强制披露后,效果并不明显;考虑产权性质调节作用,自愿披露内控鉴证报告的民营上市公司掏空程度更低,而强制披露效果并不明显。基于信号理论,本文解释了为何《基本规范》的实施效应相对更好,即内部控制自愿披露具有信号效应,而强制披露后,企业无法选择是否披露,信号效应消失,并且由于监管处罚程度较低,企业内部控制信息披露存在较高的机会主义动机。本文研究结论表明我国内部控制建设取得了一定成效,可以作为提高投资者保护的有效途径之一,但由于监管和处罚力度相对薄弱,上市公司在强制披露过程中仍存在一定的机会主义行为,仍需不断加强监管与处罚,抑制上市公司的机会主义行为。

另外,由于2006—2007年期间上交所、深交所针对上市公司内部控制发布、实施了一系列政策、法规,以及2007—2009年证监会开展的“上市公司治理专项活动”,我们无法排除上市公司内部控制信息披露与控股股东掏空之间的关系是否会受到上述因素的滞后影响,因此本文研究结论可能存在一定的局限性。

参考文献:

[1]CLAESSENS S,DJANKOV S,LANG L H P.The separation of ownership and control in east asian corporations[J].Journal of Financial Economics,2000,58(112):81-112.

[2]武常岐,钱 婷.集团控制与国有企业治理[J].经济研究,2011 (6):93-104.

[3]LA PORTA R,LOPEZ-DE-SILANES F,SHLEIFER A.Corporate ownership around the world[J].The Journal of Finance,1999,54(2):471-517.

[4]LA PORTA R,LOPEZ-DE-SILANES F,SHLEIFER A,et al.Investor protection and corporate governance[J].Journal of Financial Economics,2000,58(112):3-27.

[5]刘 峰,贺建刚,魏明海.控制权、业绩与利益输送——基于五粮液的案例研究[J].管理世界,2004(8):102-110,118.

[6]许艳芳,张伟华,文旷宇.系族企业内部资本市场功能异化及其经济后果——基于明天科技的案例研究[J].管理世界,2009,B02:103-109

[7]JOHNSON S,LA PORTA R,LOPEZ-DE-SILANES F, et al.Tunneling[J].American Economic Review,2000,90(2):22-27.

[8]JIANG G,LEE C M C,YUE H. Tunneling through intercorporate loan:the china experience[J].Journal of Financial Economics,2010,98(1):1-20.

[9]程小可,郑立东,钟 凯.企业内部控制缺陷披露研究综述[J].科学决策,2013 (3):79-94.

[10]DOYLE J T,GE W,MCVAY S. Accruals quality and internal control over financial reporting[J].The Accounting Review,2007,82(5):1141-1170.

[11]ASHBAUGH-SKAIFE H,COLLINS D W ,KINNEY Jr W R,et al.The effect of sox internal control deficiencies and their remediation on accrual quality[J].The Accounting Review,2008,83(1):217-250.

[12]CHAN K C,FARRELL B,LEE P.Earnings management of firms reporting material internal control weaknesses under section 404 of the sarbanes-oxley act[J]. A Journal of Practice & Theory,2008,27(2):161-179.

[13]LU H,RICHARDSON G,SALTERIO S.Direct and indirect effects of internal control weaknesses on accrual quality:evidence from a unique canadian regulatory setting[J].Contemporary Accounting Research,2011,28(2):675-707.

[14]方红星,金玉娜.高质量内部控制能抑制盈余管理吗?——基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2011 (8):53-60.

[15]方红星,张志平.内部控制对盈余持续性的影响及其市场反应——来自A股非金融类上市公司的经验证据[J].管理评论,2013 (12):77-86.

[16]JOHNSTONE K,LI C,RUPLEY K H.Changes in corporate governance associated with the revelation of internal control material weaknesses and their subsequent remediation[J].Contemporary Accounting Research,2011,28(1):331-383.

[17]HOITASH U,HOITASH R,BEDARD J C.Corporate governance and internal control over financial reporting:a comparison of regulatory regimes[J].The Accounting Review,2009,84(3):839-867.

[18]周继军,张旺峰.内部控制、公司治理与管理层舞弊研究——来自中国上市公司的经验证据[J].中国软科学,2011 (8):141-154.

[19]李万福,林 斌,宋 璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011 (2):81-99.

[20]ASHBAUGH-SKAIFE H,COLLINS D W,KINNEY JR W R,et al.The effect of sox internal control deficiencies on firm risk and cost of equity[J].Journal of Accounting Research,2009,47(1):1-43.

[21]杨棉之,孙 超.企业内部控制、政治风险与跨国并购绩效——基于SEM的实证分析[J].科学决策,2014 (4):1-12,15.

[22]PATTERSON E R,SMITH J R.The effects of sarbanes-oxley on auditing and internal control strength[J].The Accounting Review,2007,82(2):427-455.

[23]ENGEL E,HAYES R M,WANG X.The sarbanes-oxley act and firms’ going-private decisions[J].Journal of Accounting and Economics,2007,44(1/2):116-145.

[24]ZHANG I X.Economic consequences of the sarbanes-oxley Act of 2002[J].Journal of Accounting and Economics,2007,44(1/2): 74-115.

[25]BENEISH M D,BILLINGS M B,HODDE L D. Internal control weaknesses and information uncertainty[J].The Accounting Review,2008,83(3):665-704.

[26]OGNEVA M,RAGHUNANDAN K,SUBRAMANYAM K R.Internal control weakness and cost of equity:evidence from SOX section 404 disclosure[J].The Accounting Review,2007,82(5):1255-1297.

[27]BROCHET F.Information content of insider trades before and after the sarbanes-oxley act[J].The Accounting Review,2010,85(2):419-446.

[28]SKAIFE H A,VEENMAN D,WANGERIN D.Internal control over financial reporting and managerial rent extraction:Evidence from the profitability of insider trading[J].Journal of Accounting and Economics,2013,55(1):91-110.

[29]李增泉,孙 铮,王志伟.“掏空”与所有权安排——来自我国上市公司大股东资金占用的经验证据[J].会计研究,2004 (12):3-13.

[30]COHEN D A,DEY A,LYS T Z. Real and accrual-based earnings management in the pre-and post-sarbanes-oxley periods[J].The Accounting Review,2008,83(3):757-787.

[31]TITMAN S,TRUEMAN B. Information quality and the valuation of new issues[J].Journal of Accounting and Economics,1986,8(2):159-172.

[32]DHALIWAL D,HOGAN C,TREZEVANT R,et al.Internal control disclosures,monitoring,and the cost of debt[J].The Accounting Review,2011,86(4):1131-1156.

[33]BARGERON L,LEHN K M,ZUTTER C J.Sarbanes-oxley and corporate risk-taking[J].Journal of Accounting and Economics,2010,49(1/2):34-52.

[34]KRISHNAN J,RAMA D,ZHANG Y.Costs to comply with SOX section 404[J].A Journal of Practice & Theory,2008,27(1):169-186.

[35]ILIEV P.The effect of SOX section 404:Costs,earnings quality,and stock price[J].The Journal of Finance,2010,65(3):1163-1196.

[36]WILLIAMSON O E. Markets and hierarchies:Analysis and antitrust implications[M].New York:Collier Macmillan Pulishers,1975.

[37]STEIN J C .Internal capital markets and the competition for corporate resources[J].The Journal of Finance,1997,52(1):111-134.

[38]KHANNA T,PALEPU K.Is group affiliation profitable in emerging markets? An analysis of diversified indian business group[J].The Journal of Finance,2000,55(2):867-891.

[39]张会丽,吴有红.企业集团财务资源配置、集中程度与经营绩效——基于现金在上市公司及其整体子公司间分布的研究[J].管理世界,2011 (2):100-108.

[40]SCHARFSTEIN D,STEIN J C.The dark side of internal capital markets:divisional rent-seeking and inefficient investment[J].The Journal of Finance,2000,55(6):2537-2564.

[41]陆正飞,张会丽.所有权安排、寻租空间与现金分布——来自中国A股市场的经验证据[J].管理世界,2010 (5):150-158,171.

[42]ALTAMURO J,BEATTY A.How does internal control regulation affect financial reporting?[J].Journal of Accounting and Economics,2010,49(1/2):58-74.

[43]GOH B W,LI D.Internal control and conditional conservatism[J].The Accounting Review,2011,86(3):975-1005.

[44]LAFOND R,YOU H.The federal deposit insurance corporation improvement act,bank internal controls and financial reporting quality[J].Journal of Accounting and Economics,2010,49(1/2):75-83.

[45]佟 岩,程小可.关联交易利益流向与中国上市公司盈余质量[J].管理世界,2007 (11):127-138.

[46]王 奇,李四海.公司治理、大股东资金占用与盈余质量[J].科学决策,2012 (8):47-72.

[47]HAMMERSLEY J S,MYERS L A,SHAKESPEARE C.Market reactions to the disclosure of internal control weaknesses and to the characteristics of those weaknesses under section 302 of the sarbanes-oxley act of 2002[J].Review of Accounting Studies,2008,13(1):141-165.

[48]KIM Y,PARK M S.Market uncertainty and disclosure of internal control deficiencies under the sarbanes-oxley act[J].Journal of Accounting and Public Policy,2009,28(5):419-445.

[49]杨清香,俞 麟,宋 丽.内部控制信息披露与市场反应研究——来自中国沪市上市公司的经验证据[J].南开管理评论,2012 (1):123-130.

[50]董 望,陈汉文.内部控制、应计质量与盈余反应——基于中国2009年A股上市公司的经验证据[J].审计研究,2011 (4):68-78.

[51]LI C,SUN L,ETTREDGE M.Financial Executive qualifications,financial executive turnover,and adverse SOX 404 opinions[J].Journal of Accounting and Economics,2010,50(1):93-110.

[52]WANG X.Increased disclosure requirements and corporate governance decisions:evidence from chief financial officers in the pre-and post-sarbanes-oxley periods[J].Journal of Accounting Research,2010,48(4):885-920.

[53]WU W,WU C,ZHOU C,et al.Political connections,tax benefits and firm performance:evidence from China[J].Journal of Accounting and Public Policy,2012,31(3):277-300.

[54]刘 星,代 彬,郝 颖.掏空、支持与资本投资——来自集团内部资本市场的经验证据[J].中国会计评论,2010 (2):201-222.

[55]方军雄.所有制、制度环境与信贷资金配置[J].经济研究,2007 (12):82-92.

[56]黎来芳,张伟华.控制权及投资者保护对掏空风险的影响——基于融资规模的经验证据[J].科学决策,2011 (6):47-62.