调整增值税与营业税征税范围及其调控功能的思考

2014-08-08胡绍雨

胡绍雨

(1.中南财经政法大学 武汉学院,湖北 武汉430079; 2.中山大学 岭南学院,广东 广州 510275)

调整增值税与营业税征税范围及其调控功能的思考

胡绍雨1,2

(1.中南财经政法大学 武汉学院,湖北 武汉430079; 2.中山大学 岭南学院,广东 广州 510275)

我国“十二五”规划在加快财税体制改革中提出:扩大增值税征收范围,相应调减营业税等税收。营改增政策的制定意味着增值税扩围改革成为财税体制改革的一个重要内容。增值税和营业税在税制改革后发生了很大变化,尤其在税目、税率方面的变化最为显著,这些改革应用于实际工作中所产生的效果值得关注。利用营业税改增值税在现代服务业实施的实例探讨改革在实施过程中的得与失。

营改增;重复征税;现代服务业;影响

2011年,经国务院批准,财政部、国家税务总局联合下发营业税改征增值税试点方案。从2012年1月1日起,在上海交通运输业和部分现代服务业进行营业税改征增值税(简称营改增)试点。至此,货物劳务税收制度的改革拉开序幕。自2012年8月1日起至年底,国务院将增加营改增试点至10省市,北京于9月启动。截止2013年8月1日,营改增范围已推广到全国试行。国务院12月4日主持召开国务院常务会议,决定从2014年1月1日起,将铁路运输和邮政服务业纳入营改增试点,至此交通运输业已全部纳入营改增范围。

一、营业税改增值税的主要内容

(一)税目

根据中华人民共和国国务院第540号令发布的、自2009年1月1日起实施的《中华人民共和国营业税暂行条例》,营业税的税目分交通运输业、建筑业、金融保险业、邮电通信业、文化体育业、娱乐业、服务业、转让无形资产、销售不动产九大类。本次营改增所涉及的行业,只是适用两大类:交通运输业和部分现代服务业。纳税人发生应税行为是以营改增试点行业税目注释为准,而不是以原有的营业税的税目注释为准。营改增涉及的税目为两种。一是交通运输业。包括陆路运输服务、水路运输服务、空中运输服务、管道运输服务,但不包括铁路运输业。二是部分现代服务业。本次营改增涉及的部分现代服务业包括研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、鉴证咨询服务。

(二)税率

增值税按照纳税人年销售额可以区分为一般纳税人和小规模纳税人。一般纳税人与小规模纳税人的税率是不相同的,根据《中华人民共和国增值税暂行条例》,增值税适用税率为三种。第一,一般纳税人。一般纳税人现行的增值税适用税率分为17%和13%两档。为了切实减轻纳税人的负担,营改增后,专门增加了两档较低的适用税率,即:交通运输业的适用税率为11%;其余部分现代服务业(除有形动产租赁服务适用税率为17%外)的适用税率为6%。第二,小规模纳税人。小规模纳税人以及简易计税项目现行的增值税适用税率统一为3%一档。营改增后,小规模纳税人以及简易计税项目与现有的适用税率相同,即适用税率3%不变。第三,一般纳税人与小规模纳税人的区分。除了适用《中华人民共和国增值税暂行条例》规定的生产型企业年销售额50万元和销售型企业年销售额80万元的通用标准外,对提供服务的企业,区分的标准是以应税服务年销售额为标准:应税服务年销售额500万元(含)即为一般纳税人,不到这一标准的即为小规模纳税人。

二、营业税改增值税的必要性及理论基础

(一)营业税改增值税符合税收的效率原则

税收的经济效率是从税收与经济的关系角度,考察税收对社会资源配置和经济运行机制的影响,是税收的经济成本与经济收益的比率。从效率意义上讲,对商品和劳务分别课征增值税和营业税的双主体流转税制,引起的效率损失主要体现在以下三个方面。

1.增值税纳税人和营业税纳税人相互之间进行商品和劳务交易时引起的重复征税

为经营需要,营业税纳税人购入商品已支付的增值税不能抵扣,要按照其营业额与相关税率缴纳营业税;增值税纳税人购入劳务已支付的营业税不能抵扣,虽然对农业生产者销售的农产品免税,但事实上仍负担农业生产投入已经缴纳的增值税,以上问题存在于未实现全面征收增值税的国家,但我国相对狭窄的增值税征税范围引起的重复征税问题更为突出。

2.商品和劳务税负的不平衡可能诱发税款流失或纳税人行为扭曲

由于增值税和营业税的税负差异,如同一销售行为既涉及商品销售又涉及劳务提供时,无论是增值税纳税人缴纳增值税,营业税纳税人缴纳营业税,还是划定比例统一征收一种税,都可能引起同一货物或劳务在不同主体或经营方式之间的税负不公平。

3.增加了增值税的管理难度和征收成本

如要求兼营销售商品又提供非应税劳务行为的纳税人必须分开记账、分别核算税款,否则一律从高征税的规定,损害了纳税人的权益,纳税人则需要同时面对国税、地税两家税务机关,分别缴纳不同的流转税。

(二)营业税改增值税符合税收的公平原则

增值税作为一种普遍征收的税种体现了税收的横向公平原则,而以商品的不含税价格作为计税依据,在增值税普遍征收的基础上征收的特别消费税,则体现了税收的纵向公平原则。

1.营业税不利于劳务价格的合理形成

营业税是一种价内税,税金包含在商品的计税价格之中。消费者在购买以价内税为征收税款方式的商品时,并不知道自己支付了多少税款,因此,价内税征税方式具有间接性和隐蔽性的特点。以营业税为主的价内税是在计划经济条件下,以商品相对不变价格为基础的,通过国家调整税率来实现产业之间的协调发展。在当前市场经济体制下,如果营业税继续实行下去,不利于合理市场价格的形成。

2.消费税对服务业的调节作用失灵

消费税作为调节收入差异、实现社会再分配的一个税种,其征税范围也只局限于征收增值税的部分行业。当前,我国增值税的征收范围仅限于商品的生产、流通、销售领域以及提供加工、修理修配劳务,而对服务业消费占比更大的高收入家庭来说,如金融保险、邮电通讯、文化体育、娱乐餐饮及各类奢侈消费和专业服务是没有纳入增值税征收范围的,这种征税结构不但增加了增值税的累退性,而且消费税对高收入家庭的调节作用也鞭长莫及。

3.营业税违背了量能负担的原则

增值税与营业税的一个显著区别就是增值税对增值额进行征税,一定程度上考虑了纳税人的获利能力即支付能力,具有相对的公平性。在以营业额为计税依据的条件下,纳税人的税收负担同其负担能力没有直接关系。无论纳税人是盈利还是亏损,只要发生销售收入,就要按照销售额全值和规定的税率计算缴纳税款。

三、现代服务业营业税改增值税实证分析

现代服务业是指以现代科学技术特别是信息网络技术为主要支撑,建立在新的商业模式、服务方式和管理方法基础上的服务产业。

(一)税收对现代服务业发展的作用机制

税收政策手段可以分成两类:一是通过税制要素设计,包括纳税人、征税对象、税率等,通过规定哪些行为或商品缴税来实现不同行业之间的税负,而且不同的税种、税率也往往影响着行业的实际税负;二是税式支出手段,对正常的税制有目的地规定背离条款,达到政府调控某些行业或者经济行为的作用,包括起征点、税收扣除等直接税式支出和加速折旧、费用扣除、亏损弥补等间接税式支出[1](P16)。

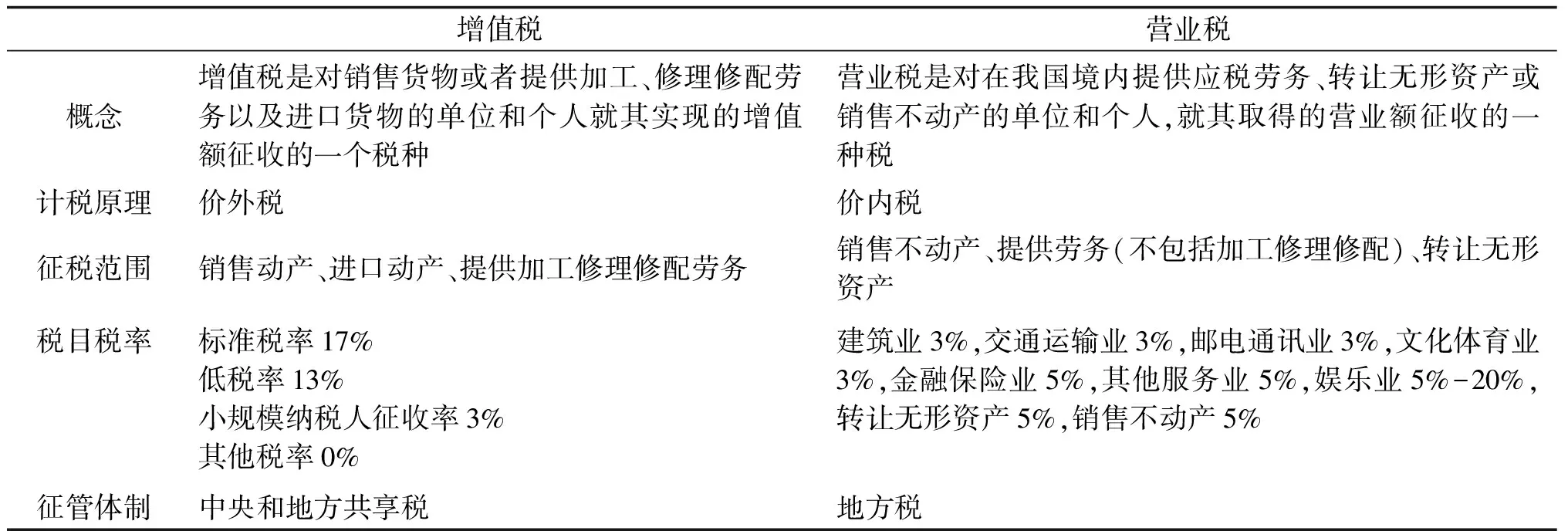

作为流转税最主要的两大税种,增值税与营业税的作用机制总的原则是一致的,都是对商品或劳务的流转环节征税,并且二者都具有财政收入功能与宏观调控功能,增值税和营业税收入之和占国家税收的近半,这是二者之间的统一性。同时,增值税和营业税在征税范围、征税对象、计税方法等方面也存在着很大的差异(详见表1)。我国采用世界上普遍采用的税款抵扣的办法,即根据销售商品或劳务的销售额,按规定的税率计算出销项税额,然后扣除取得该商品或劳务时所支付的进项税额,其差额就是增值部分应纳税款,这种办法体现了按增值因素计税的原则,有增值才征,没增值不征。

表1 增值税和营业税的税制比较

(二)现代服务业营改增的经济效应

营改增的根本目标是为了更好地发挥增值税的作用,健全增值税制,减少间接税的重复征税,从而尽可能抑制间接税对经济的扭曲效应。

1.消除重复征税,减轻税收负担

营业税的全额征收必然导致重复征税,这一政策对于传统服务业和对新兴服务业的影响和后果是不完全相同的。传统服务业由于服务业务比较单一,形成的产业链比较短,全额征税引起的重复征税矛盾并不突出,对于比较突出的问题也可以通过部分差额征税缓解。但现代服务业由于存在单一化转向多样化、产业链不断拉长等特征,这使得重复征税的矛盾发生了转化,既不利于服务业分工协作发展,也不利于服务业新型业态发展。营业税主要按营业额全额征税,货物生产需要消耗劳务和其他货物,劳务提供需要消耗货物和其他劳务,因此,货物销售和劳务提供实际都存在重复征税。

当现代服务业主要是为消费者提供服务时,服务业外购产品和服务发生的增值税或营业税得不到抵扣会产生单一环节重复征税。而当主要是为生产者提供服务时,服务业的营业税重复征税扩大为服务业外购产品和服务发生的增值税或营业税得不到抵扣,以及服务业为生产企业提供服务发生的营业税在生产企业也得不到抵扣的双重环节重复征税,从而加重了服务业和制造业整体税负,不利于生产性服务业与生产企业之间协同发展[2]。

根据潘文轩的测算,营改增可以消除重复征税,带来大部分现代服务行业税负的下降,见表2。

表2 全面实现营改增对营业税行业税负影响的测算[3] %

2.完善税制体系,优化税制结构

据《中国统计年鉴》,中国当前税制结构的主要问题是流转税所占比重过高,所得税比重较低;直接税偏少,间接税偏重。以 2011 年为例,直接税等税种收入不到30%,税收收入的60%以上都是间接税。而间接税作为价格的构成要素之一,通常可直接嵌入商品售价之中,属于可通过价格渠道而转嫁的税,这是我国现实税收运行格局的典型特征,也揭示了我国现行税制结构以及由此而形成的现实税收收入结构的失衡状况。

通过营改增将增值税“扩围”至现代服务业领域,原适用营业税的纳税人所承受的重复征税现象将得以减少,同时因增值税转型改革所带来的营业税税负相对上升现象将趋于减少,从而减轻税负;另外现代服务业适用新的较低税率,使得增值税的整体税负水平趋于下降[4]。营改增可以满足“宽税基、低税率”的要求,也可以解决重复征税问题,从而减轻税收负担,优化我国的税收结构。

从全球范围内税制结构调整的角度看,最多的是以直接税为主体税种的发达国家的税制结构调整。世界金融危机以来,大多数国家采用减税的办法刺激经济增长,但其减税主要体现在直接税的减免上。从已经实施增值税的国家来看,2009 年已有 140 多个国家和地区实施了现代型增值税。

3.深化产业分工,优化产业结构

对于服务行业来说,多数部门实施营业税,这种税制安排在供给和需求两方面都有扭曲作用:一方面,虽然营业税的税率较低,但服务业部门的税负不一定比生产部门低,重复征税的存在会扭曲服务业企业的生产决策;另一方面,由于服务业部门的营业税不能在增值税链条中加以抵扣,因此相同的情况下,工业部门更愿意由内部提供服务而非从外部购买。这种税制安排对于服务外化产生抑制作用,由此也导致在中国经济整体服务化的同时,制造业反而减少了外部服务投入。

对于工业部门来说,一个明显趋势就是工业的服务化。促进服务业的发展,也就是促进产业的分工,促进产业结构的调整和升级[5]。营改增可以消除目前增值税纳税人与营业税纳税人在制度上的隔离,使增值税抵扣链条贯穿于各个产业领域,从而深化产业分工,促进各类纳税人之间开展分工协作。

(三)现代服务业营改增尚未解决的问题

1.部分服务行业税负加重

营业税改增值税的初衷是为了避免重复征税,减轻企业税负。从上海试点运行情况来看,在总体税负下降的同时,部分行业如物流业、有形动产租赁业的税负有所上升,没有达到设想的试点行业总体税负不增加或略有下降的目标。根据中国物流与采购联合会的一项调查报告显示,上海试点的税改方案运行一段时间以来,物流企业尤其是运输型物流企业普遍反映“税负增加了”。

2.某些消费性服务行业价格上涨

很多人认为营改增会对消费者带来好处,税改产生的传导机制,会带动一些商品和服务可能降价。但是此次改革对物价的影响并不乐观。目前的改革试点主要针对生产性服务业,中间环节征税可在下游环节抵扣,改革不影响最终价格。进一步推进改革所涉及的主要是消费性服务业,最终环节征税将影响消费服务价格,改革难度加大。

[1] 李文.产业结构税收政策研究[M].济南:山东人民出版社,2007.

[2] 肖捷.继续推进增值税制度改革——完善有利于结构调整的税收制度[N].经济日报,2012-04-01.

[3] 潘文轩.增值税“扩围”改革对行业税负变动的预期影响[J].南京审计学院学报, 2012(7).

[4] 汪德华,杨之刚.增值税“扩围”——覆盖服务业的困难与建议[J].税务研究,2009(12).

[5] 刘尚希.关于“适应经济转型、推动服务业大发展的财税政策”探讨[J].上海金融学院学报,2012(10).

(责任编辑:王兰锋)

ThoughtsonAdjustmentofTaxationScopeandRegulatoryFunctionbetweenVATandBusinessTax

HU Shao-yu1,2

(1.WuhanCollege,ZhongnanUniversityofEconomicsandLawWuhan430079,China;2.LingnanCollege,SunYat-senUniversity,Guangzhou510275,China)

In the Twelfth Five-Year Plan on speeding up the reform of fiscal and taxation system, our country puts forward to “expand the scope of value-added tax, correspondingly reduce business tax”. Carrying out the guiding principle that the value-added tax substitutes for business tax suggests that the VAT expanding reform is becoming an important aspect of financial and taxation system reform. The value-added tax and business tax in the tax system reform after all have undergone great changes in all aspects, especially changes in the aspects of the tax item and tax rate are the most significant. The generated effect from these reforms applied in practice is worthy of our study. This paper discusses the gains and losses of the reform in the implementation process on VAT substituted for business tax by the example of modern service industry.

VAT; repeated taxation; modern service industry; impact

2014-02-10

国家社会科学2010重大招标项目(10zd&038);博士后科学基金面上资助项目(2013M542231);湖北省教育厅2012人文社科项目(2012G419)

胡绍雨(1980—),男,湖北武汉人,中南财经政法大学武汉学院副教授,中山大学岭南学院经济学博士后,研究方向为公共经济、社会保障与财税。

F812.42

: A

: 1008—4444(2014)06—0072—04