房产税税制设计的国际经验与启示

2014-08-06黄丽艳

黄 丽 艳

(宿州学院 管理工程学院,安徽 宿州 234000)

中国共产党十八届三中全会通过的《中共中央关于全面深化改革若干重大问题的决定》明确提出:“完善税收制度,深化税收制度改革,完善地方税体系,加快房地产税立法并适时推进改革”,使得扩大房产税的试点范围再次成为学者和社会大众讨论的焦点。房产税税制中的计税依据、征收范围、课税对象和税率等因素将直接影响住房拥有者在保有环节的持有成本,从而起到调控房价,调节收入分配,引导住房合理消费的作用。但由于中国房产税尚处于试点阶段,试点地区房产税税制的公平性、充分性、可操作性、税收效率及目标等方面还存在很大的改进空间。明确国内试点地区房产税税制设计中存在的不完善之处,比较和归纳境内外房产税税制设计的成功经验,并结合中国实际情况加以吸收借鉴,可以为完善中国房产税税制,改革房地产税收体系提供对策建议。

一、房产税的现实功用

房产税是房地产保有环节的税种,世界上大部分国家和地区都将房产税作为财产税的主要税种之一。2011年1月28日上海和重庆开始对部分房产征收房产税,拉开了中国在住房制度改革以来向个人征收财产税的序幕,也成为实施房地产税收体系改革的重要标志,房产税的现实功用日益凸显。

(一)成为地方政府财政收入的主要税种和重要来源

从世界各地房产税开征的实践来看,房产税的课税对象具有非流动性、税基不易隐藏、税负不易转嫁、税收收入稳定等基本特征,试点地区房产税开征的出发点也是立足于为政府提供稳定的财政收入,为中国房地产税收制度的改革提供拓展路径。试点地区房产税目前暂时以房地产市场价格为征税依据,未来将以房地产价值为课税对象,房产税的税源充分,税收收入相对稳定。

(二)抑制不合理需求及影响城市土地用途

导致高房价的主要原因之一是房地产市场的供求结构矛盾,房地产市场中刚性需求、改善性需求及投资投机性需求并存,试点地区房产税调控房价的机理是通过增加房屋预期的持有成本,影响投资和投机性需求的未来预期,从而减少投资和投机性需求,一定程度上降低房价。此外,房产税也可能成为影响试点地区土地利用的重要财政工具,尤其是在城市地区对土地开发的用途、区位、开发强度等方面有重要的导向作用。

(三)调整收入分配

房产税本质是财产税。房产税实行有财产者纳税,无财产者不纳税,财产多者多纳税,财产少者少纳税的征税原则[1],试点地区房产税使得住好房住大房的人更多地给政府财政收入做贡献,有利于政府加大扶持弱势群体,增加保障房建设的财政投入。试点地区征收房产税在一定程度上起到对社会财富进行二次分配的作用,避免社会财富分配不均。

二、沪渝试点地区房产税税制设计中存在的问题

比较上海和重庆两地的房产税,上海房产税税基取向从本质来看表现为对“增量房”交易征收的税种,目标是遏制住宅市场的投资投机行为,稳定房价。重庆房产税税基取向从本质上看主要表现为对于“高档商品房”征收的税种,目标是为了抑制高档住宅消费,调整收入分配[2]。

沪渝地区房产税在开征的近3年时间内,在抑制房价,筹集财政收入等方面成效不明显,其税收的公平性也一度受到质疑。究其原因,其根源还是在于试点地区房产税税制设计方面存在较大的问题,从而大大削弱了房产税的作用。

表1 沪渝房产税税制比较[2,3]76-78

(资料来源:《上海市房产税实施细则》《重庆房产税改革试点暂行办法及实施细则》)

(一)征税范围较窄,财政收入贡献作用甚微

沪渝两地房产税分别表现为“增量房”房产税和“高档商品房”房产税,上海市大量的存量住宅以及重庆市占据住宅市场绝对比例的普通商品房却没有列入应税范围。两试点城市的房产税征税范围较窄,一方面使得两地房产税的税源贫乏,严重削弱房产税筹集财政资金的作用,房产税在短时期内无法成为政府财政收入的有效渠道,更无法成为推动房地产税制改革的“助推器”;另一方面会造成税负不公现象,尤其是上海地区的存量住宅所有者不需缴纳房产税,使得房产税在税负分担方面存在不公的嫌疑。

表2 2006-2012年上海住宅销售面积及存量房面积及比例(万平米,%)

(资料来源:《上海市统计年鉴》《重庆市统计年鉴》)

上海2011年和2012年房产税收额分别为22.1亿元和24.6亿元,仅占两年该市地方财政收入的0.64%和0.66%,2013年房产税的税收额预计达27亿元,仅占上海市地方财政预算收入的0.67%。重庆市2011年和2012年房产税税额分别为2.894 3亿和2.743 2亿,分别占两年财政收入的2.37%和2.83%。重庆市房产税收额只占上海市房产税税收额的近1/10,其对于财政收入作用更是微乎其微。

(二)计税依据不科学,房价调控力度不足

由于缺乏房地产评估技术系统及房地产信息管理平台的支撑,沪渝两地房产税的计税依据均采用交易价格,而非评估价值。交易价格与评估价值相比,交易价格可能低于正常成交价格和市场价值。一方面,对于重庆地区而言,对于多年之前交易的存量独栋别墅按照图1价格作为计税依据,与市场价格偏离严重,另一方面,试点地区房产税以房地产交易价格为计税依据,具有商品税的特征,在需求缺乏弹性的情况下,房产税的税负易于转嫁给购房者,这意味着购房者需要面临更大的住房压力[4],房产税起到了抑制需求的目的,但对于房价调控的作用明显不足。

通过分析上海和重庆两地开征房产税以来对于住宅市场价格的影响,即2011年2月到2013年10月新建住宅销售价格指数数据可以看出,上海和重庆地区房产税的征收并没有起到明显的抑制房价的作用,从2012年10月到2013年10月,重庆和上海新建住宅市场价格出现了持续的上涨,上涨幅度较大,房产税对于房地产市场价格缺乏长效的作用机制的弊端已经暴露出来。

(三)免税面积过大,收入分配作用较弱

图1上海2011-2013上半年房产税占总税收收入的比例图2重庆主城区2011-2012年房产税占预算收入及税收收入的比例

(资料来源:《上海市统计年鉴》《重庆市统计年鉴》)

图3 2011年2月-2013年10月上海和重庆住宅销售价格指数(资料来源:《上海市统计年鉴》《重庆市统计年鉴》)

上海市将本地居民家庭购置的第2套及以上住房纳入应税范围,但是对于本市居民家庭在本市新购且属于该居民家庭第2套及以上住房的,合并计算的家庭全部住房建筑面积,人均不超过60平方米(含60平方米),其新购住房免征收房产税[2],人均超过60平方米的,对属新购住房超出部分的面积,按上海市房产税征收办法规定计算征收房产税。

根据上海市人均居住建筑面积的统计数据,按3口之家计算,平均家庭总居住建筑面积为101.7平方米,与上海市一家三口的免征面积为180平方米差距较大。上海市房产税免税面积没有根据上海市人均居住面积进行税基的设计,进一步造成税源严重贫瘠,税基过于狭窄。

三、部分国家和地区房产税税制设计的情况比较

对不动产课税在国际上是通行做法,各个国家或地区由于在土地制度、住房制度等方面各有差异,不动产税制也各有异同[5]84-85。通过借鉴和学习境内外各国或地区在不动产税制设计方面的经验,构建和完善中国房产税税制体系,为中国房产税试点的进一步推广提供经验借鉴。

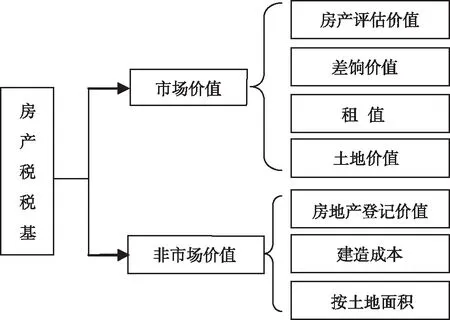

(一)从计税依据角度分析

从房产税计税依据角度看,按照与市场价值的关系,综合比较各国或地区房产税计税依据的不同,可以将其分为两大类,一类为市场价值,另一类为非市场价值。其中,表现为以市场价值为计税依据的包括房产评估价值、差饷价值、租值和土地价值;表现为非市场价值的主要包括房地产登记价值、建造成本、土地面积等作为计税依据。

以房地产市场价值作为计税依据是世界很多国家(地区)征收房产税较为普遍的做法,美国、新加坡、英国及香港地区对于房产税的税基确定均采用以反映房地产市场价值的评估价值和租金价值等形式作为计税依据。采用房地产市场价值作为计税依据,将房地产价值随市场的变化因素考虑进去,反映了应税房地产在保有环节税收的公平性。此外,从长期看,由于房地产具有保值增值性,采用房地产市场价值作为计税依据能够将土地和房产的增值在业主和政府之间进行收益共享,体现土地所有权作为用益物权和政府提供公共服务的价值回报的合理性。

图5 境内外房产税税基分类

(二)从税基范围角度分析

多数征收房产税的国家(地区),房产税的税基包括土地及地上建筑物的价值,即将土地和地上建筑物的价值统一评估,整体计税。只有在少数国家(地区),为了方便计税,将土地价值和地上房产进行分开计税,法国和澳大利亚将占房产价值较大比重的土地价值作为房产税的税基,按照土地价值进行征税,台湾只计算地上房屋的价值,扣除土地价值。

将土地和地上建筑物的价值作为税基是国际上的通用做法,由于土地和地上建筑物在价值上具有相互影响性,土地的价值对于房地产价值影响很大,尤其对于住宅和商业房地产价值起到了决定性的作用。同时地上建筑物的质量、朝向、建筑层数、容积率、建筑面积等因素会在很大程度上影响该宗房地产的价值。此外,土地价值与地上建筑物的价值也是相互影响的。因此房产税税基应将土地或地上建筑物的价值作为整体进行评估,分割开来单独计算容易造成价值估算的不客观。

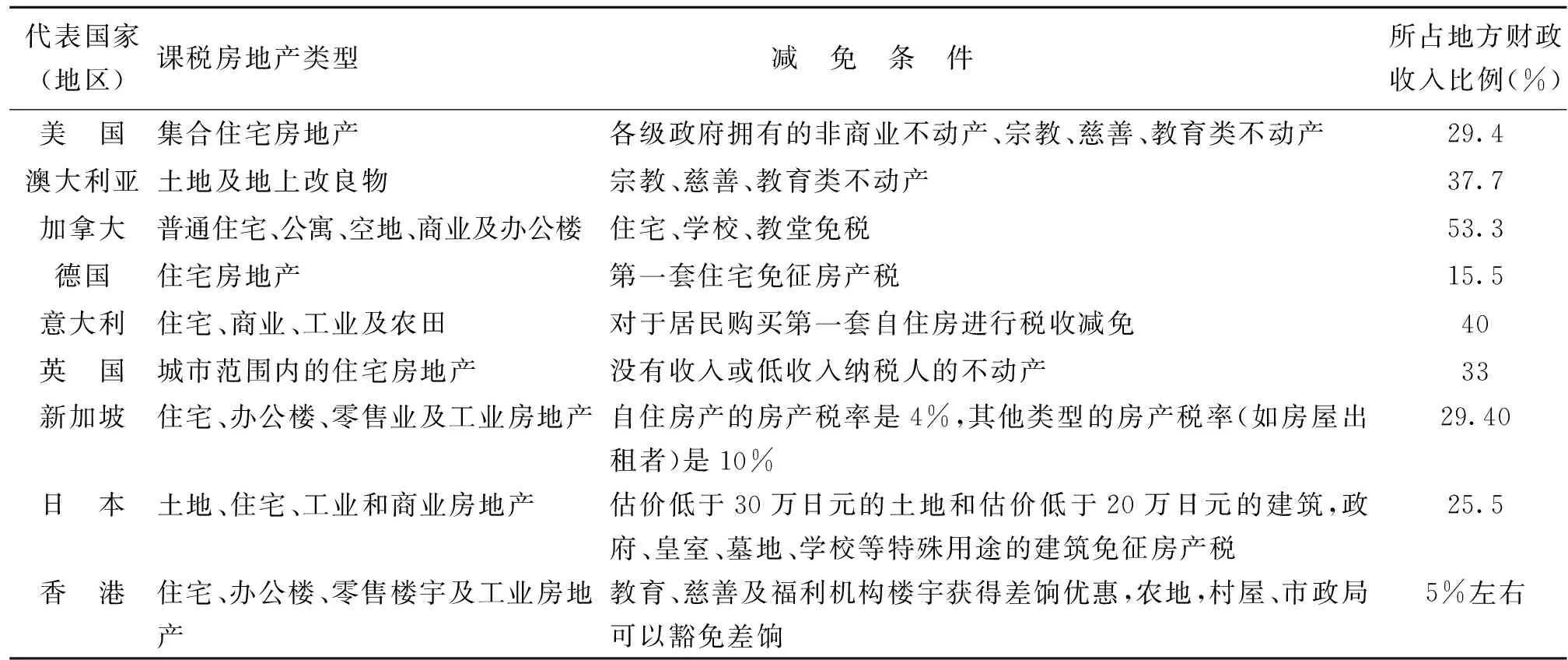

(三)从课税对象角度分析

房产税的课税对象在很大程度上决定了房产税税基的大小,境内外具有成熟房产税税制的国家或地区的房产税之所以成为地方财政收入的主要来源,原因就在于房产税的征收对象选择体现了税负的公平性和统一性,征收范围较广,税收减免和优惠措施得当,同时起到了调节收入分配,稳定房价的作用。

表3 部分国家(地区)税基范围比较

(资料来源:国际财产税学会第五届研讨会会议资料)

表4 部分国家或地区房产税征收对象、减免条件及税收比重

(资料来源:国际财产税学会第五届研讨会会议资料)

从上表可以看出,除中国香港地区之外,其他国家的房产税所占税收收入的比重都较大,由于香港地区差饷征收率一直都维持5%的较低水平,因此占税收比重较小。国内外发达国家和地区房产税基本都采用“宽税基,低税率”的征税原则,多数国家除了对公用事业、宗教、慈善及免税项目的不动产不征税,其余的均为征税对象,同时在进行税收优惠政策的设计时,综合收入、年龄及房地产类型及价值等因素。在这种税制结构有利于取得纳税人的认同,同时也能够为地方财政提供充足而稳定的收入。

四、国际房产税税制设计的经验启示

国际社会关于房产税税制设计积累了丰富的经验,为中国房产税进一步推行过程中税制设计提供借鉴和参考。

(一)房产税税制设计要以明确房产税税收目的为前提

与国际社会其他国家和地区的房产税作为政府财政收入主要来源的作用相比,中国房产税税收的目标有其特殊性。当前中国房产税税收的目标主要体现两个方面,一是在调控房价,抑制房地产投资需求方面;二是作为地方政府财政收入的稳定和重要来源。因而,在中国房产税税收制度设计过程中,应以房产税税收的目的为设计依据,在税基设计选择上既应体现税收对象的针对性,又要考虑到税基的范围,实现房产税对于财政收入的重要贡献。在税率设计方面宜采用差别税率,实现房产税调控房价,抑制投资的目的。

(二)房产税税制设计要与房地产税收体系改革统筹进行

国际上许多国家在建立房产税制度时,大都是基于对原税收体系进行改革和归并。其改革目的一方面是为了避免重复和交叉征税,另一方面是将房地产税收体系由开发环节向保有环节进行转移,保证政府的财政税收。中国房地产税收体系包括了开发、交易和保有环节等10余项税种,目前,中国房地产保有环节的税收主要包括房产税和城镇土地使用税,占整个房地产税收比重较低,甚至不足10%,形成了“重开发,轻保有”的畸形税收结构。因而,一方面要对房地产税收体系进行统筹,对存在交叉和重复征税的税种进行调整,另一方面还要通过合理的房产税税制设计,适当提高房产税税收比重,起到了改革中国房地产税收体系,平衡房地产税制的作用。

(三)房产税征收过程中要保持税收的公平性

房产税的公平性主要体现在横向公平和纵向公平两个方面。横向公平是指物业价值相近的纳税人应该缴纳相近的税收额,纵向公平则是指拥有高价值物业的纳税人应该缴纳较高的税收额。国际上大多数国家(地区)还综合考虑纳税人的支付能力、家庭人口数等,并赋予纳税人申诉的权利。上海和重庆房产税在征收过程中,因为户籍不同而支付不同的税收额,并只对新购商品房征税,不对存量房征税等做法,影响了税收的公平性,因而,中国房产税税制设计过程中,应该打破户籍、购房时间等条件的限制,统一税收标准,提高税收公平性。

(四)房产税税制设计兼顾统一和因地制宜原则

从许多国家财产税改革的经验看,缺乏全国统一的房产税制度框架,势必会导致税收征收混乱,缺乏效率及徇私舞弊的现象。因此中国在进行房产税试点的基础上,应尽快制定统一的房产税税收方案,并以立法的形式进行规范指导,推动房产税改革进程,降低税收征收成本。同时,与其他国家相比,中国由于下设市县数量较多,地区间差异明显,在制定统一的房产税税收方案指导的基础上,应该根据每个地区房地产市场状况,在税率和减免条件上进行差别化设计。

综上所述,对境内外主要国家和地区的房产税实施情况进行归纳性的研究,并尝试从各国或地区房产税的实践操作中寻找对中国房产税制改革的建设性意见和启示。在房产税扩大实施呼之即出的当下,首要工作是如何合理地解决房产税税制中的税基、课税方式、课税对象及税率等政策细节,以保障房产税能真正起到调控房价,成为政府财政收入主要来源,调整房地产市场结构的目的。

参考文献:

[1] 安体富,葛静.关于房产税改革的若干问题探讨——基于重庆、上海房产税试点的启示[J].经济研究参考,2012,(45):78-81.

[2] 刘贵文,皮晓晗,杨龙斌.沪渝房产税试点改革成效探究[J].价格理论与实践,2012,(9):43-44.

[3] 王宛岩.我国不动产课税制度研究[D].北京:财政部财政科学研究所,2010.

[4] 刘梅.我国房产税税制改革的路径研究[J].经济体制改革,2012,(5):34-36.

[5] 杭州市财政局直属征收管理局课题组.房地产批量评税技术的理论探索与实践创新[M].北京:经济科学出版社,2009.

[6] 刘洪玉.房产税改革的国际经验与启示[J].改革,2011,(2):84-88.