FO光谱模型:定位你的家族办公室

2014-07-31高皓刘中兴叶嘉伟

高皓 刘中兴 叶嘉伟

无论洛克菲勒、古根海姆,还是戴尔、李健熙家族旗下的FO,

在战略定位、管理模式和投资策略上均迥然有别。在形态各异的FO丛林中,如何不陷入迷途?

详解欧美及海外华人家族FO类别及其演进规律的FO光谱模型,

或可成为中国富裕家族定位自家FO战略的利器。

作为超高净值家族财富管理的顶层设计,家族办公室(Family Office,FO)是一种复杂而精密的金融机构。其提供的服务从礼宾服务到金融投资,从教育规划到家族治理,极为广泛。FO不但是守护家族财富的有力工具,也是延续家族价值观、凝聚家族成员的传承基石。

欧美名门望族FO可谓群星闪烁,其中的佼佼者—洛克菲勒、古根海姆和皮特卡恩等FO更可媲美华尔街投行。由于它们在战略定位、管理模式和投资策略上迥然有别,FO的多样性常使刚刚开始考虑设立FO的中国家族感到困惑,甚至只见树木不见森林,陷入迷途。

家族办公室需要顶层设计。对于国内家族企业而言,海外的成功经验固然值得学习,但是不能简单模仿、山寨了之,更不能照猫画虎、削足适履。那么,家族究竟应该如何制定FO的战略定位,设计真正适合本家族的FO呢?

FO光谱模型:

家族办公室丛林中的路标

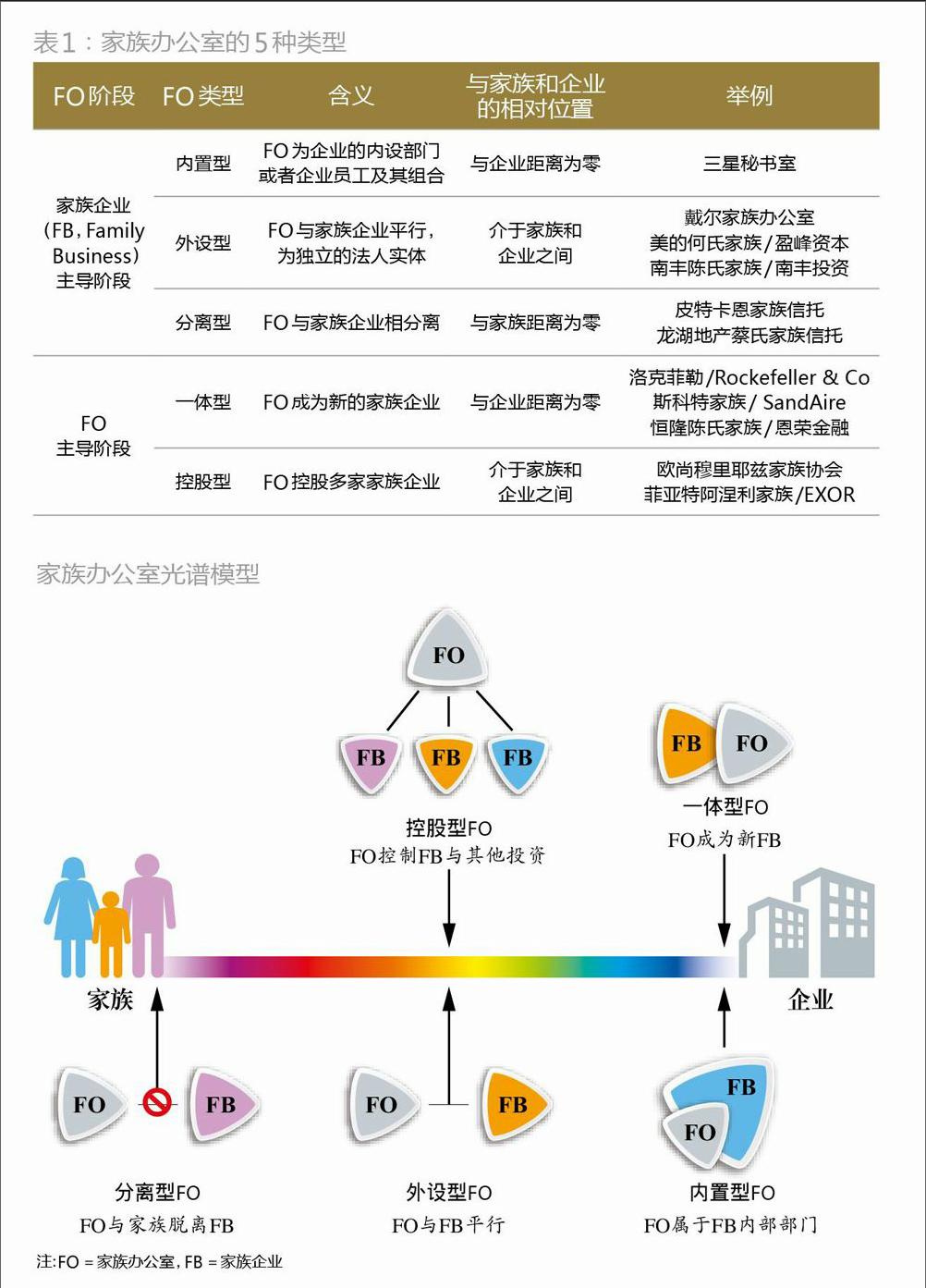

清华五道口金融学院家族办公室课题组对多个欧美及海外华人家族的FO进行了比较研究,通过对家族/高管的一手实地访谈及二手数据资料分析,识别了家族办公室的5种类型:内置型、外设型、分离型、一体型和控股型(表1),并根据FO与家族-企业相对距离的远近构建了“FO光谱模型”(附图),以期为中国家族探寻自家FO定位提供有力的工具。

内置型家族办公室

内置型FO往往出现在家族办公室发展的早期,其表现形式通常是,在集团、控股公司或旗舰企业中设置战略投资部/战略发展部等,或者在集团之下设立投资公司,除了承担企业内部的职能,还进行家族金融资本、社会资本、人力资本及家族事务的管理。有些内置型FO甚至并不是一个成形的机构,而是由深受企业家信赖的CFO或财务团队、家族二代等分担部分职能。

由于内置型FO的运营成本可分摊在企业之中。在通向家族办公室的道路上,其未尝不是一个好的开始,当今中国为数不少的FO即以这种形式存在。

三星创始人李秉创办的三星集团秘书室就是内置式FO的典型案例(详见本刊2014年2月号《重权在握的三星集团秘书室:内置式家族办公室典范》),其不仅兼顾三星集团的企业治理、人事管理,还负责李氏家族的资本管理、继承规划。由于以企业内置部门的形式存在,内置型FO有别于其他FO,参与企业管理与介入家族事务同样重要。

金融资产投资在三星的案例中并不明显,主要因为创始家族的个人财富与企业资产高度重合。除了控股家族外,企业还有其他小股东。如何避免秘书室为了家族利益而损害集团以及小股东的利益?事实上,秘书室掌管的“秘密”资金就是会长的个人钱库,是企业资产与个人财富的旋转门。但是,不可避免,公司利益有时会与家族利益发生冲突。

欧美家族倾向于将所有权和经营权、家族财富与企业资产分离,而亚洲家族则倾向于同时保有企业的所有权及经营权。内置型FO最大的挑战是公私不分、加剧家族与企业的利益冲突,成为大股东剥削小股东的利器。这在公司治理透明度要求越来越高的今天,可能给家族带来伤害。

外设型家族办公室

外设型FO通常以与企业平行的独立法人实体,如有限公司、有限合伙企业、家族信托或家族基金会等形式存在。其主要管理家族在实业之外的投资,看起来更像一家基金公司或对冲基金,帮助家族分散投资,熨平经济波动对财富的影响。

外设型FO可以与家族企业有着一定的业务或金融连接,但很少介入企业经营。例如,美的集团创始人何享健的儿子何剑锋所掌管的盈峰资本,就可以看作与美的集团并行的外设型FO。内置型FO和外设型FO经常出现在家族企业的创业阶段,企业通常仍由家族第一代掌控。

迈克尔·戴尔的家族办公室MSD Capital亦属于外设型FO,MSD Capital成立的原因是迈克尔·戴尔希望对家族资产进行集中管理和优化配置,以减轻对IT行业的风险敞口,构建多产业的投资组合。MSD Capital介于家族和企业之间,其不参与戴尔公司的日常运营,除了将一部分利润贡献为家族基金会外,亦不干涉戴尔家族事务,它的投资理念是保证家族财富的长期升值。

外设型FO结构也出现在香港南丰集团。南丰由“棉纱大王”、“地产大王”、“窝轮大王”陈廷骅于1954年创办,业务横跨地产开发、投资、建筑及航运等领域,据估算南丰在香港地区及海外拥有的总资产超过1000亿港元。南丰在香港大型家族企业中属于低调的另类,其最近出现在公众视野中,原因之一是香港前财政司长梁锦松任南丰集团CEO,其二是陈廷骅2012年去世后引发的家族争产案。

为了避免财富过度集中于房地产,陈氏家族2011年成立了独立于南丰集团的南丰投资顾问有限公司,聘用20多位全职的资深金融人士,管理家族在实业之外的金融投资组合,目前其管理资产超过100亿港元,投资领域包括股票、债券、PE基金、VC基金、对冲基金、股权直接投资、战略投资(例如远洋地产)等,形成全资产类别的投资组合。

分离型家族办公室

家族在世代延续中,规模会逐步增加,各分支之间的矛盾也会凸显,事先委托的银行或家族信托也未必能够妥当处置。这时,家族离心力可能会导致企业被出售,这种情况下的FO就属于与家族企业分离的FO。

出售企业所有权后的家族成员拥有大量可投资金融资产,分离型FO可以为其提供全方位的资产管理,并担负家族无形资产的传承工作,负责家族治理、慈善活动、遗产规划等全方位服务,基本上属于全能型FO。

分离型FO中有众多名门望族的身影。1985年,皮特卡恩家族出售了手中世界500强PPG集团的股份,与创始企业完全脱钩。皮特卡恩成立了FO来管理变现后获得的一大笔家族财富,以及家族的人力资本和社会资本。这种无形资产的传承成就了皮特卡恩FO的特色招牌:家族传承战略信托和家族传承基金。endprint

除了家族出售企业,其他事件也可能引发分离型FO的成立。2012年末,龙湖地产董事长吴亚军与蔡奎离婚,因其分割的家产庞大,广为世人瞩目。上市前,吴亚军与蔡奎设立了两个彼此独立的家族信托,分别持有各自的公司股权,从而将离婚给企业带来的冲击降到最低。蔡奎在香港设立的家族办公室,管理包括其龙湖股票在内的逾200亿港元投资组合,由于蔡奎在离婚后彻底淡出家族企业,其成为分离型FO。

一体型家族办公室

一体型FO通常是分离型FO的升级版。经过相当长时间的磨砺,一方面,家族后代对FO越来越驾轻就熟,投资业绩也获得了其他家族的青睐;另一方面,单一家族办公室(SFO)昂贵的运营费用也使创始家族希望引入其他家族分摊成本,从而转变成联合家族办公室(Multi-Family Office,MFO)。

一体型家族办公室意味着FO成为了新的家族事业,家族正式完成了从实业家族向金融家族的转变。

作为世界上最早出现的FO之一,洛克菲勒家族办公室目前就是一体型FO的代表。约翰·洛克菲勒(John Rockfeller)早在1882年就成立了FO,打理家族在全世界的投资,其位于纽约洛克菲勒中心的5600房间也开始为世人所知。洛克菲勒于1870年创建的标准石油公司在全盛期垄断了美国90%的石油市场,在反托拉斯浪潮中家族退出了石油公司的经营。这家起初仅为管理家族财富而设立的FO在一个世纪后开始为其他家族提供服务。截至2013年,Rockefeller & Co.为来自全球的260个家族管理231亿美元的资产,成为世界上首屈一指的独立MFO。

一体型FO还包括立足于英国的斯科特家族办公室沙艾尔(SandAire,这个名字源于省际集团的总部大楼)。1903年,斯科特家族在英国创立了省际集团(Provincial Group),其主要业务为保险和商业银行,集团保费收入超过5000万美元,员工2200名。创始人的曾孙亚历山大·斯科特1994年将家族企业出售给法国UAP公司之后,于1996年创办了SFO,初期聘用6名专家,同时为家族和2000名共同持有公司5%股权的员工股东管理资产。

沙艾尔2002年开始对其他家族打开大门,转型为MFO,目前其为15个家族管理着27亿美元资产。亚历山大这样表述家族在思考由SFO向MFO转变的心路历程:“如果能创建企业,而不是成本中心的话,就可以吸引、保留和集中一批高素质的专业团队。这样不仅能满足家族成员的投资需求,还能创建新的家族企业。如果我们成功了,我们这代人就能保住资产,在继承遗产的基础上再开创一番事业。”

在亚洲,亦有部分家族由分离型FO发展为一体型FO。例如恒隆地产创始人之一陈曾焘之子陈仰宗,于1993年创办了恩荣金融(Grace Financial),管理其继承的财富,是一家典型的SFO。1999年其开始拥有专业化的投资团队,并以制度化的方式管理财富。恩荣金融由此发展为MFO,包括由10名金融专才组成的投资团队,14名专才负责家族咨询及礼宾服务,另有2名员工组成独立的风险及监察小组,专司风险管控。

控股型家族办公室

控股型FO则通过控股多个实业公司,对家族企业、金融资本及家族事务实行统一治理。当家族面临老一代成员去世,成员兑现退出等继承、控制权问题时,控股型FO可以集中家族成员股权、巩固家族对企业的控制权。

控股型FO还会进一步利用家族金融资本进行并购,或者鼓励家族成员开创新的事业,从而成为家族财富的再生平台。不同于外设型FO,控股型FO志在成为实业企业的控股股东。其既可以提高家族金融资产的利用效率,也能够激发家族成员的创业激情。

世界500强法国欧尚(Auchan)和迪卡侬(Decathlon)的背后是庞大的穆里耶兹家族(Mulliez),其成员超过600人,财富规模为法国第二。穆里耶兹的控股型FO为家族的繁荣昌盛提供了莫大的支持。第一代创始人逝世后,如何处理11名兄弟姐妹的遗产成为了第二代的难题,不同的家族成员掌握了不同分支的股权,而不在家族企业工作的成员也拥有相等的股份。为此,路易(Louis)和杰拉德(Gérard)两兄弟利用其继承的股份成立了穆里耶兹家族协会(Association Famililale Mulliez),其箴言“所有人参与所有事”亦可以被理解成家族成员“有福同享、有难同当”,在新投资项目出现时,家族成员也应当共同投资,共担风险、共享收益。

穆里耶兹家族协会目前拥有16家公司,包括家族成员的创业公司和收购的外部公司。其主要以长远目光投资高潜力、年营业额约为1.5亿欧元左右的企业,大部分投资分布在医疗、环境及能源等行业。通过穆里耶兹家族协会,穆里耶兹家族控制集团87%的股权,2012年末资产总值180亿欧元。

意大利著名汽车制造商菲亚特(Fiat)的创始家族阿涅利(Agnelli)也通过其控股型FO统治着庞大的帝国。阿涅利家族的控股公司EXOR集团控制着汽车、金融、房地产、零部件和生产系统、娱乐和媒体等行业的数十家企业,拥有菲亚特、法拉利、玛莎拉蒂、克莱斯勒、尤文图斯俱乐部等多个著名品牌,年销售额超过1400亿美元,堪称意大利的无冕之王(详见本刊2012年4月号《阿涅利家族:百年传承历险记》)。

1899年,乔瓦尼·阿涅利(Giovanni Agnelli)创立菲亚特公司,经历过一战后的发展,菲亚特崛起为意大利著名的工业集团。为了巩固控制权,乔瓦尼在1927年成立控股公司IFI(Industrial Financial Institute),完全掌握菲亚特的控制权。在菲亚特在欧洲市场扎根发芽的同时,乔瓦尼·阿涅利又将不同行业的企业纳入IFI麾下,IFI由此成为家族所有投资的基石。此后,另一家控股公司IFIL成立。为了简化家族财富的整体架构,IFIL和IFI在2009年合并为EXOR集团,并在意大利证券交易所上市。endprint

当第五代人陆续成年时,家族的直系后代已超过50人。为了简化家族成员间的股权交换,阿涅利家族第三代族长詹尼(Gianni)在1987年成立GAeC控股公司,其中包含家族成员所拥有的IFI普通股份。由于拥有EXOR的59%股份,阿涅利家族通过控股型FO直接与间接地控制了家族内的所有投资。

FO职能因家族而变

不同时期的家族和企业拥有不同的需求和目标。内置型、外设型和分离型FO皆处在家族企业的创业期或发展期,在此阶段,创造财富的主要引擎是家族企业,FO的发展皆由家族企业所带动,可称之为“FB主导阶段”。

在此阶段,FO承担了辅助家族管理的职能:治理家族/企业、分散投资等。创业期的企业多数是小家庭,人数较少,而且参与企业经营的成员不多,家族治理事务相对不多。财富的累积导致FO的出现来管理家族的金融资产,或给家族企业提供业务或治理上的协助。迈克尔·戴尔的MSD Capital和李秉时代的三星秘书室就是“FB主导阶段”FO的代表。

当企业到达成熟期后,FO开始从辅助职能逐步过渡到主导职能,家族开始进行传承规划和接班人培养。由于家族成员人数的增加,家族需要开始引入治理和沟通机制。李健熙时代的三星秘书室就在辅助企业的基础上增加了继承规划、财富传承等职能。家族也为了控制处于扩张期的企业增强了“室”的权力。

在经历了第一、二代人的高峰后,家族企业与家族财富面临周期性衰落的挑战,此时家族有两个选择:出售企业或再次创业。控股型和一体型FO是家族企业再生过程中最重要的活力源泉,此阶段FO成为家族新的事业重心并起到主导作用,因此可称之为“FO主导阶段”。

规模更大的家族需要更完备的沟通、治理机制。家族的后代可能会减少对家族企业的兴趣,处于成熟阶段的企业也需新的创新。因此,FO既要管理家族事务,也要寻找家族财富的新起点。“FO主导阶段”的家族办公室作为创业孵化器或者并购平台,为家族寻找新的产业突破。

在皮特卡恩家族的案例中,FO成为家族财富的再生平台,并重新定位成为新的家族企业。穆里耶兹家族的控股型FO掌管家族财富,在并购新企业的道路中寻找家族新企业,并在后代中大力提倡创业精神。FO在投资中对家族成员并不会开绿灯:为了获得投资,家族成员同样需要证明他们的能力;如果创业失败,家族成员将会受到惩罚,丧失其在家族控股公司的股份。

在“FO主导阶段”,家族办公室代替家族企业成为家族价值观和文化的新载体,在家族中保留创业精神,完成有形金融资本和无形家族文化的传承。

家族办公室在FO光谱上的移动

企业需要持续适应环境的变化,根据市场需求及时调整;家族办公室也应当与时俱进,应对政治、商业、技术等客观环境的不断变迁,及内部家族、股东及企业期望的变化。FO应该充满生命力并随时做好变革的准备,因应家族的发展,在企业与家族之间找到最适合的落脚点。我们可以通过FO在光谱上的移动,来分析FO如何在家族与企业之间进行动态演进。

由左向右移动

全世界规模最大的MFO之一贝西默信托(Bessermer Trust),管理着约780亿美元的资产。它由仅为菲普斯家族服务的SFO发展为拥有2200多个家族客户的MFO,从而在FO光谱上实现由左向右移动,即从分离型到一体型。

贝西默信托的前身是美国钢铁巨头安德鲁·卡内基合伙人—亨利·菲普斯(Phipps)创办的SFO。在卡内基钢铁出售后,菲普斯于1907年创办贝西默信托(贝西默是对卡内基的成功发挥了关键作用的钢铁制造流程的名字),以管理巨额的家族财富。到了20世纪70年代,贝西默信托一方面要维持大量专业人士的高额工资,另一方面需要为越来越多的家族成员(当时已有100多位成员)提供服务,如何覆盖庞大的支出并持续经营成为一大难题。

菲普斯家族的困惑也将成为中国家族未来面临的选择:出售SFO、减少服务或者扩展为MFO。菲普斯家族相信成功运营SFO的60多年专业经验对于其他富有家族同样具有吸引力,于是在1974年转型为MFO,聚焦于超高净值家族的综合财富管理。贝西默信托坚持同等对待股东客户(菲普斯家族成员)及非股东客户(其他家族)。从一开始,菲普斯家族就规定所有客户都接受同等水平的投资、计划和咨询服务,并以SFO的高服务水准向客户提供服务,这从其“客户:员工=3:1”的比率中可见一斑。通过向一体型FO的转变,菲普斯家族将管理财富的支出转化为可观的利润,贝西默信托也成为新的家族企业。

由右向左移动

2011年,量子基金的创始人、传奇投资家乔治·索罗斯(George Soros)决定对外关闭其1969年创办的对冲基金SFM(Soros Fund Management),不再接纳外部客户,并将其他投资者的资金退回,由此成为一家SFO,专门管理索罗斯家族250亿美元的资产。由一体型FO(作为家族企业的Soros Fund Management)转变为分离型FO(与家族企业脱钩的FO),从而实现了在FO光谱上从右向左移动。

无独有偶,由号称华尔街“不倒翁”的史蒂夫·科恩(Steven Cohn)创办的传奇对冲基金SAC Capital也于2013年底退回其他投资者的资金,转为一家SFO。SAC资本是美国金融史上最成功的对冲基金之一,管理资本大约为150亿美元,在过去的20年实现了25%的年均净收益率。正因其超越市场的出色表现,SAC向投资者收取的费用堪称天价,3%的资产管理费加50%的业绩提成,而对冲基金的行规是收取1%-1.5%的管理费加20%的业绩提成。但2013年11月,美国司法部宣布,SAC已就内幕交易案同意认罪,并将支付18亿美元的罚金,而且SAC还必须停止向外部投资者的顾问咨询业务。自此,SAC由对冲基金被强力变更为一家SFO,管理科恩本人及对冲基金高管的财富,从而实现了在FO光谱上从右向左移动,即从一体型到分离型。endprint

双向移动

皮特卡恩家族办公室在其几十年的发展历程中,先是从右向左移动(控股型→分离型),而后实现了从左向右移动(分离型→一体型)。皮特卡恩FO的前身其实是世界500强PPG集团的控股公司,最初的目的是希望通过集中家族16%的股份,保持对企业的控制权,这时的家族办公室位于FO光谱的右端。1985年出售家族企业之后,皮特卡恩信托便成为一家专门管理家族流动资产的分离型FO,在FO光谱上向左移动。1989年,皮特卡恩信托对其他家族开放,收购了J. M. Huber Corporation控股家族旗下的联合家族办公室Shelterwood Financial,吸引新的外部家族客户。成为家族新事业的专业MFO如今属于一体型FO,又回到FO光谱的右端。

古根海姆家族办公室也走过相似的道路,古根海姆首先成立平行于家族企业之外的FO,在致力于采矿冶炼主业之时分散投资家族资产。出售家族企业后,分离型FO管理家族金融资产,如今,古根海姆家族与其他合伙人合资成立、共同管理的Guggenheim Partners成为一家管理着1900亿美元的资产管理公司,成为家族新主业。纵观其几十年的发展历程,实现了“外设型→分离型→一体型”,先由右向左移动,而后由左向右移动。

由下向上翻转

在穆里耶兹和阿涅利家族发展初期,FO的目标是管理家族持有的实业企业股权以及在主营业务之外进行金融投资。经过数十年的发展,FO成为家族重新创业的平台。通过外部并购与内部创业,保持每代家族成员都在财富创造的道路上,横跨多个不同产业,成为持有多家子公司的控股型FO,从而在FO光谱上实现了由下向上翻转(外设型→控股型)。

FO在光谱上移动的驱动力量

家族办公室在FO光谱移动有其内在的驱动力量。根据瑞士洛桑国际管理学院(IMD)和欧洲PE/VC协会的研究,欧洲SFO的成立有43%是因为家族企业的出售,28%因为家族企业的部分出售,14%因为财富的自然积累。同样,FO在光谱模型上的移动的驱动力量包括:流动性事件、代际传承、运营成本等。

流动性事件

家族的金融资本常常会受到IPO、股权减持或企业出售等流动性事件的影响,FO的职能也会因此进行调整。戴尔公司1988年的IPO,为迈克尔·戴尔家族带来了巨额的财富。戴尔在减持部分戴尔公司股票后,认为需要专业团队对家族财富进行系统的管理,因而成立了MSD Capital。皮特卡恩家族在出售其家族企业后,汇集家族股权的控股公司转变为分离型FO,成为集中管理家族金融资本及人力资本的中心。流动性事件通常驱使FO在光谱模型上从右向左移动。

代际传承

家族的代际传承除了影响人力资本、金融资本以外,家族后代对企业与FO的期望也会改变(表2)。

在企业发展中,第一代创始人往往是孤军奋战,FO是其大脑和手脚的延伸,进行初步的账单管理及家族投资。

当发展到第二代时,企业和家族逐渐壮大,继承的需求会影响FO的定位,其走向将出现多种可能。第一种是继承人成为第二任“孤独的独裁者”,FO形态基本保持一致。这种情况出现在韩国三星李氏家族身上,从李秉到李健熙都是一人独掌大权。第二种可能是,继承人为分享权力的兄弟姐妹,从个人转换到团体的联合家庭阶段需要更清晰的治理结构。穆里耶兹家族的FO就是在第一代家族成员去世后成立的。

第二代通常对家族企业和父辈创始人怀有深厚的感情,而第三代及以后,家族的离心力将增强,以堂表亲为基础的家族分支更倾向于分裂,此时的FO应当考虑设定退出机制,例如皮特卡恩家族FO。

家族后代的能力和志趣也会影响FO的演变,对企业经营没有兴趣或希望变现的后代会出售企业,这是皮特卡恩FO和沙艾尔FO向FO光谱左边移动,成为分离型FO的原因。

家族中若能产生具备领导力的后代,希望通过并购或创业将家族事业多元化,FO会向光谱模型的控股型移动。FO为家族成员提供创业平台,扩充了家族企业的内涵,正如穆里耶兹和阿涅利家族。或者,在出售家族企业后,继承者以FO作为新的事业平台向其他家族开放,传承其家族有形资产和无形价值观,就如皮特卡恩FO般向一体型移动。这两种情况都将导致FO向光谱右边移动。

运营成本

在家族成员人数众多、FO职能过度臃肿时,成本考量就成为FO战略定位的一个重要因素,在满足成员服务需求的同时,家族FO艰难地支付着庞大的运营支出,部分家族在此时会考虑吸收外部家族的资金从而成为MFO,这将会驱使FO向光谱右端移动,例如贝西默信托和洛克菲勒FO。

FO光谱为中国家族提供了一个切实可行的模型。从光谱模型中我们可以发现,没有一种通用的家族办公室模式,应当根据产业特征、家族目标、传承代际等诸多权变因素量身设计符合本家族需求的FO,在家族和企业之间找到合适的定位;同样,没有一成不变的家族办公室模式,应当伴随家族及企业的变化调整FO的定位,动态调整FO在光谱上的位置。endprint