资产负债表债务法教学难点问题探讨

2014-07-12陈益云

陈益云

资产负债表债务法教学难点问题探讨

陈益云

(东莞理工学院城市学院 财经系,广东东莞 523419)

相比应付税款法和利润表债务法,资产负债表债务法无论是从会计理念和会计处理方法还是计税差异等方面都发生了根本变化,再加上该业务的复杂性及其同时涉及税法和所得税准则等多项会计准则,所以学生在学习过程中面临着诸多疑问和困惑,本文对这些疑问和困惑进行了梳理和探讨。

资产负债表债务法;账面价值;计税基础;暂时性;所得税费用

为了体现与国际惯例趋同的原则,新会计准则要求企业采用资产负债表债务法来核算所得税。相比利润表债务法,资产负债表债务法更加符合权责发生制,更能充分反映当期经济业务对未来期间纳税的影响,更能体现持续经营假设。但由于经济业务的复杂性及该方法同时涉及所得税法和所得税会计准则等多项会计准则,所以学生在学习过程中面临着诸多疑问和困惑,本文对这些疑问和困惑进行梳理与探讨。

一、资产负债表债务法核算的基本步骤

所谓资产负债表债务法是指从资产负债表出发,通过比较资产负债表所列示的资产、负债按企业会计准则规定确定的账面价值与按照税法规定确定的计税基础,然后对两者之间的差额确认递延所得税负债和递延所得税资产,最后计量确定利润表中所得税费用的一种核算方法。该方法的核算可以分为五个步骤。

第一步:确定资产与负债的账面价值;

第二步:确定资产与负债的计税基础;

第三步:比较资产与负债账面价值和计税基础的差异,确认递延所得税资产和递延所得税负债;

第四步:计算当期应交所得税,应交所得税=当期应纳税所得额*适用税率;

第五步:计算所得税费用,所得税费用=当期所得税费用+递延所得税费用。

二、资产负债表债务法相关案例

为了便于资产负债表债务法方法的分析,本文运用一个具体的实例以便开展探讨。某企业2013年初利润表中的利润总额为650万元,适用的所得税税率为25%,所得税核算采用资产负债表债务法,年初递延所得税资产和递延所得税负债的账面余额为零。该企业当年会计与税收之间差异包括以下事项:

事项1:国债利息收入30万元;

事项2:税收滞纳金40万元;

事项3:年末交易性金融资产公允价值增加60万元(年初购入时240万元);

事项4:年末提取存货跌价准备250万元(年初购入时1000万元);

事项5:因售后服务预计负债100万元;

事项6:2013年1月开始计提折旧的一项固定资产,成本500万元,使用年限10年,净残值为零,会计处理按双倍余额递减法计提折旧,税法处理按直线法计提折旧。假定税法规定的使用年限及净残值与会计规定相同。

三、资产负债表债务法教学中的几个难点问题探讨

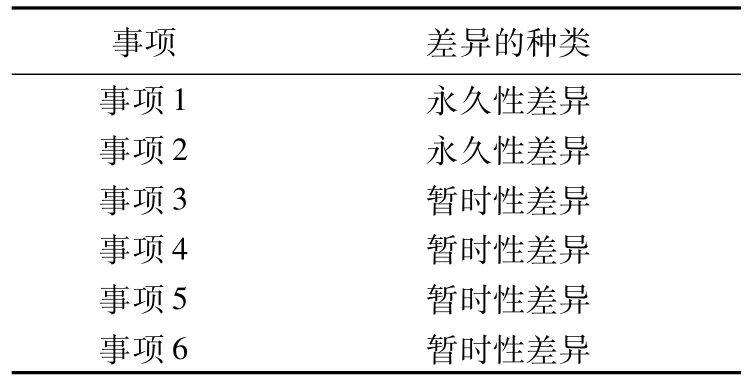

(一)如何区分永久性差异和暂时性差异

1.难点问题描述。

会计与税法之间的差异包括永久性差异和暂时性差异,永久性差异不会导致所得税费用与应纳所得税产生差异,但暂时性差异却会使所得税费用与应纳所得税产生差异,对于如何区分永久性差异和暂时性差异,学生甚是不解。

2.教学方法设计。

永久性差异是指某一会计期间,由于会计准则和税法在计算收益、费用或损失时的口径不同所产生的差异;暂时性差异是指资产或负债的账面价值与其计税基础之间的差额所产生的差异。区分二者的关键点在于总额是否相等,即收入的确认和费用的抵扣在会计和税法上总额是否相同,如果总额不相同而各期有差异的则为永久性差异,反之如果总额相同而各期有差异的则为暂时性差异。具体以上面所列事项来分析。

对于事项1而言:国债利息收入会计按实际收益30万元确认收入,而税法认为国债利息不需纳税其收入确认为0,显然总额上是不相同的,那么这种差异可判断为永久性差异。

对于事项2而言:税收滞纳金会计按实际支出40万确认为费用,而税法认为滞纳金费用确认为0,总额不相同,则这种差异为永久性差异。

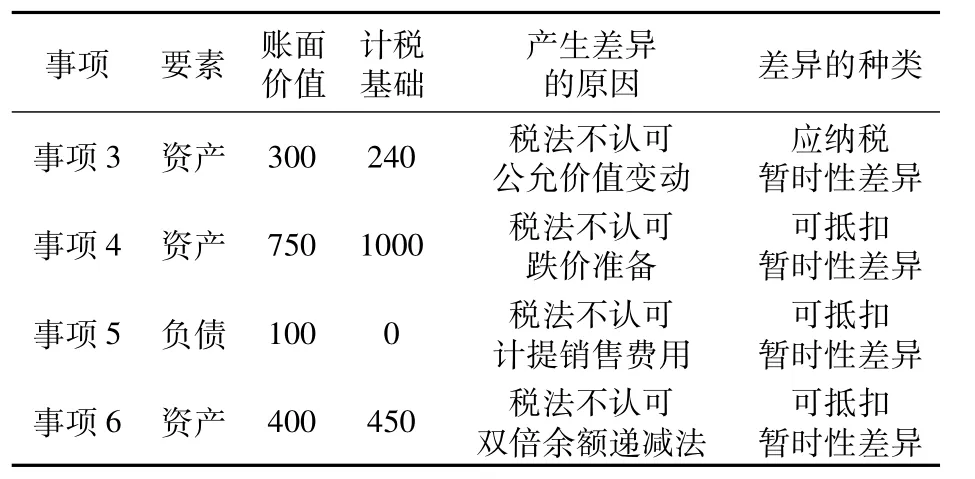

对于事项6而言:会计折旧和税法折旧由于折旧方法不同,会计用双倍余额递减法计提折旧,税法按直线法计提折旧,虽然各年折旧额不相同,但折旧总额相等费用都是500万元,则这种差异为暂时性差异。我们可以用同样的方法对其他事项进行分析可得出如下结论,具体情况如表1所示。

表1 差异种类的判断

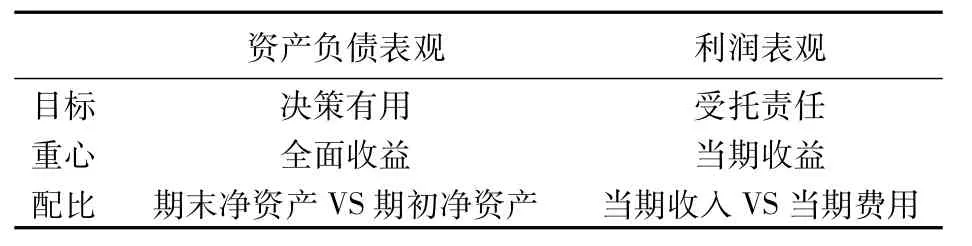

(二)所得税与确定资产与负债账面价值的关系难以理解

1.难点问题描述。

计算所得税是与利润直接挂钩的,而“利润=收入-费用”,也就是所得税的多少与收入、费用要素相关,既然如此为什么算税的时候要确认资产的账面价值与其计税基础,对此很多学生不明白,另外部分学生对于资产的账面价值与计税基础为什么会不同也很疑惑。

对于这种疑问,有必要让学生了解我国所得税处理的变化。为了与国际惯例趋同和与国际通行做法接轨,2007年1月1日新《企业会计准则》体系率先在上市公司范围内施行,新准则要求企业采用资产负债表债务法取代原来的利润表债务法来核算所得税,二者的区别如表2所示,资产负债表观认为利润是企业资产和负债变化的结果,是期末净资产与期初净资产的配比而不是收入与费用的配比。在资产负债表观下企业利润的计算公式是:利润=期末净资产-期初净资产,而净资产=资产-负债,所以有必要确定资产、负债的期初与期末账面价值以便最终确定净资产。

表2 资产负债表观与利润表观的比较

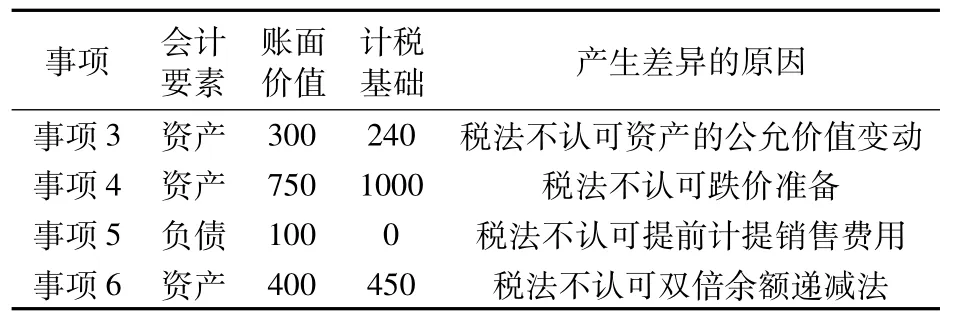

(三)对资产与负债的计税基础难以理解

1.难点问题描述。

对于资产与负债的账面价值。平时会计核算时经常接触这方面的概念,但是月末年底计算所得税时突然出现计税基础这一概念,学生对如何确定资产与负债的计税基础以及确定有什么用途甚是疑惑。

2.教学方法设计。

对于资产与负债的账面价值大家都不陌生,但是对于计税基础则不然,因此需要跟学生讲清其中深层次的原因。某项资产的账面价值是指该项资产能够为企业带来的未来经济利益,其计税基础是指按照税法规定可以税前扣除的金额。通常情况下税法认可会计准则中资产的初始入账价值,但在后续计量过程中因税法规定与会计准则存在差异,如税法不认可某些资产的公允价值变动。不认可未发生的减值损失、坏账和跌价准备,不认可某些资产的折旧或摊销方法等,在这种情况下,资产的计税基础和其账面价值往往就会不同。负债的计税依据=负债的账面价值-未来期间按照税法规定可予以税前扣除的金额。通常情况下,负债的确认和偿还不会对当期损益和应纳税所得额产生影响,其计税基础与账面价值一致。运用这些原理我们可以分析出存在暂时性差异的事项中账面价值与计税基础存在差异的原因,具体情况如表3所示。

富察氏吃了一颗,正要合着被子躺下,忽地仿佛听到什么,惊起身来,侧耳凝神道:“是不是永琏在哭?是不是?”

表3 资产负债账面价值与计税基础产生差异的原因分析

至于为什么要确定资产与负债计税基础这个问题,要让学生知其所以然才能完全理解和加深印象:所得税的缴纳是根据税法来确定的,税法是站在国家的角度,以保证国家财政收入的实现来考虑问题的,而我们平时记账也就是会计核算是依会计准则进行的,是站在企业角度,考虑如何满足不同会计信息使用者的需求。正是因为二者目的和站的角度不同,从而造成了用会计准则计算出来的会计利润和用税法计算的应纳税所得额之间存在着差异。当然为了使企业正确纳税没有必要再设置一套税务会计的账,那样工作量太大也没有必要,那么最好的办法就是在会计利润的基础上进行调整,这时显然就有必要确定资产与负债计税基础从而计算出其与账面价值差额以便调整得出应纳税所得额。

(四)如何判断暂时性差异的种类

1.难点问题描述。

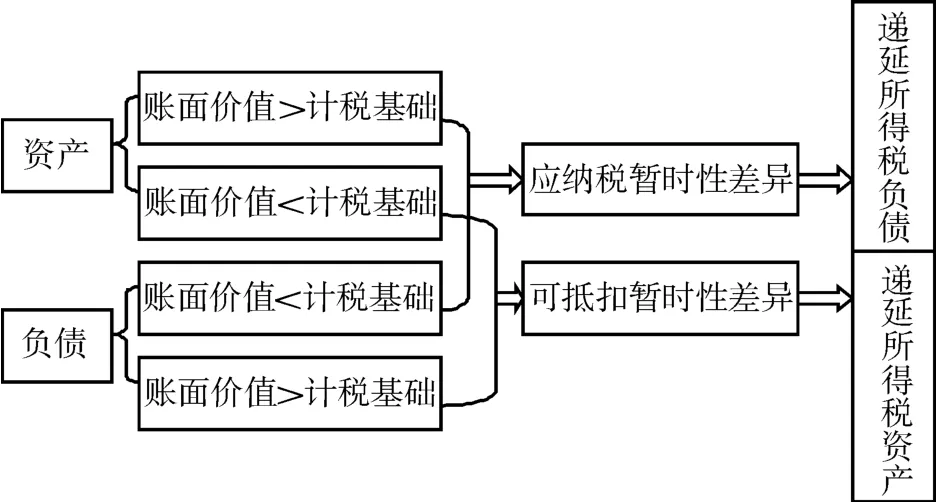

暂时性差异包括应纳税暂时性差异和可抵扣暂时性差异,靠死记也能记住什么时候会产生这两种差异,也能记住可抵扣暂时性差异确认为递延所得税资产,应纳税暂时性差异确认为递延所得税负债,具体搭配关系如图1所示,但学生对于其中的一系列缘由却是摸不着头脑。

图1 暂时性差异与递延所得税资产(负债)搭配关系图

2.教学方法设计。

对于这类问题最好的办法是用一个具体的例子使用逻辑推理法来分析,如事项4,其分录为,借:资产减值损失,贷:存货跌价准备,对于存货类资产而言计提了跌价准备250万元,原来1000万元的存货跌价250万元,那么账面就变成了750万元,但是税法不承认这个跌价准备,因为这是虚的,是会计基于谨慎性原则而提前做的准备。但是这种行为会使会计利润减少,可税法规定不能减,税法上要把减值给消除,即应纳税所得额就会增加从而导致多交税,但这只是暂时性的,到时企业一旦把存货卖掉,也确实是减值了,税法是认可这个减值的,所以以后可以少交税,因此现在多交而以后少交,对未来而言这种损失是可以抵扣的,故取名为可抵扣暂时性差异,此事对于未来而言是一种好事,故确认为递延所得税资产。

再以负债为例进行分析,对于事项5而言,因售后服务预计负债100万元,预提的时候的分录为,借:销售费用,贷:预计负债,负债的账面价值就是分录里的金额100万元,而税法规定只有实际发生产品质量问题的时候才可以往费用里记,也就是说负债的计税基础是0,即负债的账面价值>计税基础,由于本期往费用里记了但实际纳税的时候不允许抵扣,所以要纳税调增,本期的应纳税所得额就多了,但以后实际发生时可以抵扣,即未来是可以抵扣的,所以称之为可抵扣暂时性差异,对于未来而言当然是件好事,所以确认为递延所得税资产。至于事项3和事项6我们可以用同样的方法分析得出结论,具体情况如表4所示。

表4 暂时性差异的种类

(五)对利润表中所得税费用计算公式的困惑

1.难点问题描述。

在计算所得税费用时,学生对于所得税费用的计算总是很困惑,不明白为什么要先计算应交所得税,然后再结合递延所得税进行调整得到所得税费用,即对公式1和公式2不明白。

公式1:所得税费用=当期所得税费用+递延所得税费用

公式2:递延所得税费用=递延所得税负债增加数-递延所得税资产增加数

2.教学方法设计。

对于公式1而言,作为负债类科目应交所得税是根据国家税法的规定采用间接法对会计利润进行调整计算出来的,记账时记入贷方,有借必有贷,那么与它相对应的会计科目则是企业的一项与税有关的费用,即所得税费用。所得税费用作为一种经济利益的流出会影响到企业的净利润,因此需要在利润表中进行列示,但是根据税法规定计算出来的应纳税所得额并不完全符合会计准则的规定,所以需要把税法与会计的差异部分再调回来。当然这次的调整不是将原来计算应纳税所得额时调整的项目完全调整回来,因为原来调整时的永久性差异是不符合国家相关政策规定而进行调整的,比如罚款支出,由于不能税前扣除所以调增;部分是属于国家鼓励项目而进行调整的,比如国债利息收入,由于免税所以调减。这些永久性差异如果再调整回来,就失去了国家政策调控的作用,还有对于那些直接影响所有者权益的暂时性差异也无需调整,如可供出售金融资产的公允价值变动,因为这些项目本身虽然形成了递延所得税,但是对于所得税费用并没有影响,所以这一部分也不应进行调整,那么就只需把既影响利润又影响应纳税所得的部分进行调整即可,于是便得到了公式1。

对于公式2而言,产生递延所得税负债的应纳税暂时性差异,由于在计税时税法不认可所以做了调减处理,但是会计上是认可该部分收益的,所以从会计的角度出发是应该计税的,因此在计算所得税费用的时候需要加回来。而产生递延所得税资产的可抵扣差异虽然税法不允许扣那么多,但是按照会计准则这项扣除却是合理的,所以在会计上计算所得税费用时是可以扣的,所以需要在计算所得税费用时做扣减,于是便得到了公式2。对于本案例而言,其计算过程如下:

应纳税所得额=(650-30+40-60+250+ 100+50)万元=1000万元

应交所得税额=1000万元×25%=250万元

当期的所得税费用为250万元

递延所得税资产=(250+100+50)万元× 25%=100万元

递延所得税负债=60万元×25%=15万元

递延所得税费用=(15-100)万元=-85万元

所得税费用为=250-85=165万元

四、结语

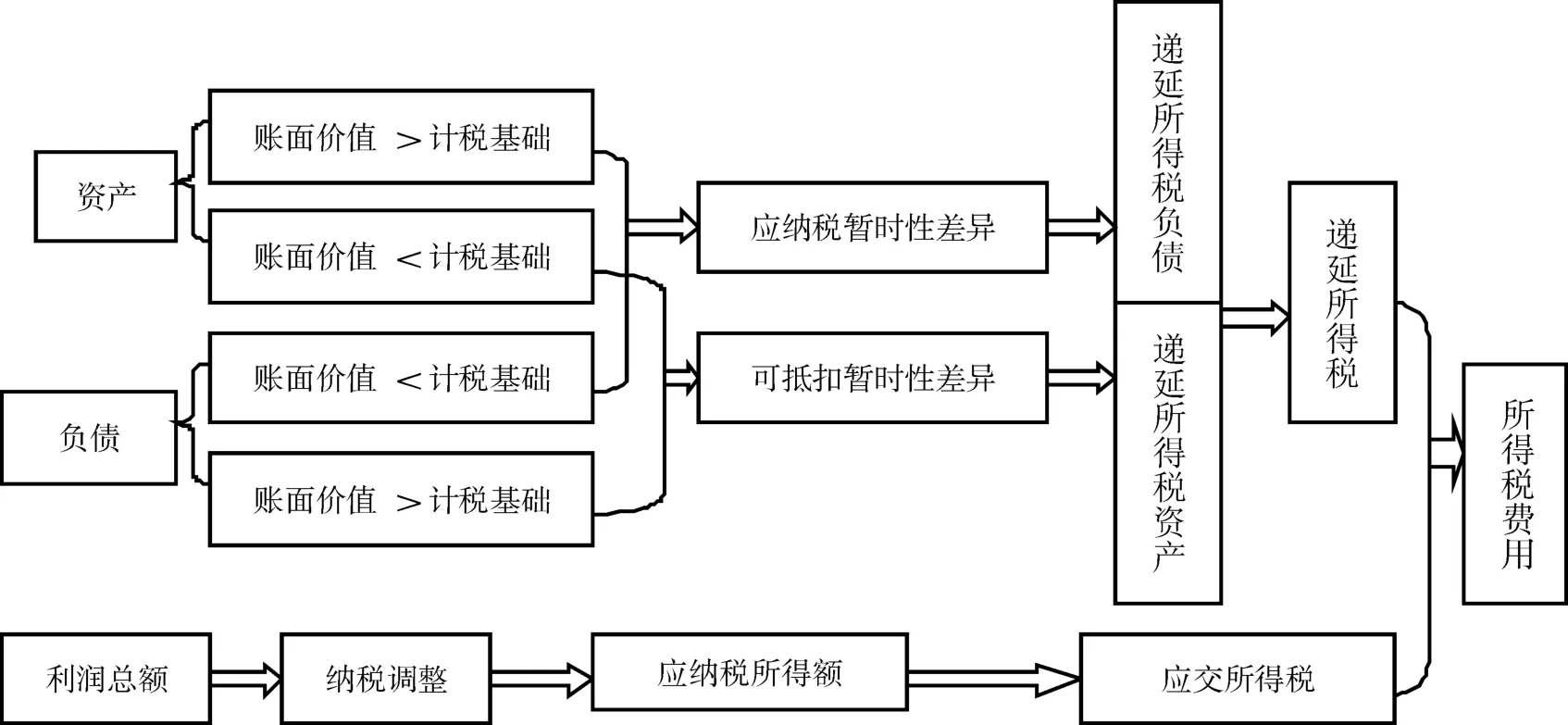

资产负债表债务法对于会计与税法处理的差异是通过两条路线进行开展的,即先计算出应纳税所得额和暂时性差异,从而计算出本期应交所得税和递延所得税资产或负债的期末余额,然后确定本期应确认或转回的递延所得税资产或递延所得税负债金额,最后两条路线汇合计算出本期确认的所得税费用。具体我们可以画出流程图进行展示,具体如图2所示。

图2 资产负债表债务法核算流程

[1] 石天唯.从理论到实务推解资产负债表债务法[J].财会月刊,2014(5上):108-110.

[2] 张文芳.资产负债表债务法下所得税核算问题的思考[J].北方经贸,2014(4):106-108.

[3] 骆秋光.资产负债表债务法下对递延所得税核算的研究[J].商业会计,2014(8):20-22.

[4] 刘妍.资产负债表债务法下所得税会计的研究[J].现代会计,2013(6):28-31

[5] 于玲.资产负债表债务法下递延所得税资产对所得税费用影响分析[J].财经界,2014(2):280-281.

Discussion on Several Teaching Problems of Balance Sheet Liability Method

CHEN Y i-yun

(Department of Finance and Economics,City College of Dongguan University of Technology,Dongguan 523419,China)

Compared with the tax payable method and income statement debt method,the balance sheet debt method is a new method with some fundamental change of the accounting concepts and accounting treatment and tax differences.It combines with the complexity of the business and relates to the tax and income tax criterion and a number of accounting standards.So students face many questions and confusions in their learning.Our discussion on these questions and confusions will be of much help for students' understanding.

the balance sheet debt method;book value;tax base;income tax

G642.3

A

1009-0312(2014)06-0093-05

2014-09-17

陈益云(1974—)女,湖南隆回人,副教授,硕士,主要从事财务会计和税务会计研究。