人民币升值对中美贸易的影响研究

2014-06-23孙伟

孙 伟

(中国海洋大学经济学院,山东青岛266100)

【国际经贸】

人民币升值对中美贸易的影响研究

孙 伟

(中国海洋大学经济学院,山东青岛266100)

长期以来,中美贸易严重失衡成为两国经贸关系中各种摩擦的主要根源,也成为世界各国所关注的一大焦点。利用2003—2013年的季度数据,通过协整分析和格兰杰因果检验发现,从长期看人民币汇率对中美贸易有一定影响,但不是中美贸易失衡的主要原因,主要原因是两国实际GDP的变化。因此,为了平衡中美贸易收支,提出我国应扩大内需,增加高新技术及关键设备进口,保持人民币币值稳定,积极稳健地推进人民币汇率制度改革等对策建议。

贸易收支;人民币汇率;协整检验;格兰杰因果检验

一、引言

作为世界上最大的发展中国家和发达国家,中美双边贸易增长为两国和世界经济发展都做出了积极贡献,中美贸易的高速发展得益于两国贸易的高度互补性,然而随着两国经贸关系的不断深入,贸易失衡问题凸现。我国对美贸易出现巨额顺差,即便2008年受国际金融危机影响双边贸易额下滑的情况下,我国依然是美国最大顺差来源国和最大债权国。造成中美贸易收支失衡的原因是多方面的,人民币汇率是其中一个重要因素。那么,人民币升值对中美贸易将产生怎样的影响?人民币升值能否缓解中美贸易收支不平衡?在人民币升值的背景下,如何实现中美贸易升级?本文将就以上问题进行深入研究。

国外学者对于汇率变动和贸易收支之间关系的研究已经持续多年,并且取得了想当丰富的研究成果。Narayan(2006)利用协整模型和向量自回归分布滞后模型,分析了人民币实际汇率与中国对外贸易收支之间的相互关系,他认为:人民币贬值无论是在短期还是长期都有利于改善中国对外贸易收支状况,中美贸易的J曲线效应并不显著。蒙代尔(2003)通过对人民币汇率波动和贸易收支关系进行分析,否定了“人民币升值论”,他认为中国的贸易顺差与人民币升值之间没有必然的联系。Jamal Bouoiyour与Serge Ray(2005)检验摩洛哥1960-2000年的年度数据,发现迪拉姆升值是摩洛哥出口减少、进口增多的主要原因。

国内学者对于汇率变动和国际贸易收支的关系也进行了深入研究。汪林(2011)以1994-2005年的年度数据为样本,通过协整检验和格兰杰因果检验发现,从长期来看人民币汇率升值对中美贸易收支有一定影响,但并不是两国贸易收支失衡的主要原因,造成中美贸易收支不平衡的主要原因是美国自身经济发展状况以及国内政策。黎亮(2012)根据中美两国1990-2009年的季度数据,利用协整模型、误差修正模型和格兰杰因果检验来分析人民币实际汇率变动对中美贸易收支的影响。他发现:美国实际GDP、中国实际GDP和人民币实际有效汇率,是影响中美贸易收支的主要因素,且三者的影响力依次递减,中美贸易存在明显的“J曲线效应”。冯明、刘庆、刘淳(2012)基于1995-2009年的月度数据,利用贸易引力模型,通过时间序列分析工具,研究了人民币汇率在短期和长期内对中美双边贸易的影响。他们发现:1.人民币升值对中美双边贸易的影响不显著;2.人民币汇率对两国贸易的影响符合“J曲线效应”。

二、模型构建、数据来源与研究方法

(一)模型构建

传统贸易收支与汇率理论认为,本国GDP增加和本币升值,将使该国进口额增加,反之使该国进口额减少;外国GDP增加和本币贬值,将使该国的出口增加,反之使该国出口下降。对外贸易收支主要受以下因素影响:本国GDP、外国GDP*和两国货币之间的实际有效汇率RER,由此可以将中美双边贸易方程(出口方程、进口方程)和贸易收支方程分别设定为:

LEXt、LIMt分别表示我国对美出口和进口额取对数,LTBt表示我国对美贸易差额取对数,即对美贸易收支。LGDPt、LGD、LRERt表示对我国国内生产总值、美国国内生产总值和人民币对美元实际有效汇率取对数。

(二)数据的来源与处理

本文选取的样本区间为2003年第一季度至2013年第四季度共44个样本。主要包括中美双边贸易数据(进口为IM、出口为EX)、中美两国实际国内生产总值(分别表示为GDP和GDP*)、人民币对美元实际有效汇率、中美两国消费者价格指数(分别表示为CPI和CPI*)。中美双边贸易数据来源于中国海关经济数据;中国和美国季度国内生产总值、消费者物价指数分别来自两国的商务部统计数据;人民币对美元名义汇率来源于国家统计局统计数据。

文中所使用的汇率为人民币实际有效汇率。其计算公式为:RER=NER×P*÷P。其中,NER是直接标价法下的名义汇率,P和P*分别表示中美两国的物价水平,本文用两国的消费者价格指数来表示物价水平,所以原公式表达为:RER=NER×CPI*÷CPI,在直接标价法下,RER减少意味着人民币实际升值,相反当RER增加时意味着人民币贬值。

(三)研究方法

1.变量平稳性检验

对时间序列的平稳性检验,是为了避免变量出现伪回归现象,本文使用Dickey和Fuller(1981)提出的ADF单位根检验法来检验时间序列的平稳性,其方程为:

Xt表示时间序列,Δ表示一阶差分运算,δ为常数项,n为滞后期数,T表示趋势项。如果根据样本计算出的T系数不能通过t检验,则接受时间项系数为零的原假设,即表明不存在趋势项;否则,表明时间序列存在趋势变化。如果根据样本计算的单位根统计值δ0大于ADF的临界值,则接受H0:δ0=0的原假设,表明该数列为非平稳数列,否则该数列为平稳数列。

2.协整分析

协整分析理论由R.F.Engle与Granger在1987年首先提出,对于两个非平稳的时间序列,如果它们之间存在协整关系,则两者长期内是均衡的;反之,如果二者不存在协整关系,则它们在长期内是不均衡的。本文由于涉及到多个变量之间协整分析,因此使用Johansen检验法。Johansen法的核心是确定最优滞后阶数,本文根据AIC最小值法来确定滞后阶数。

3.格兰杰因果检验

通过协整分析可以说明变量之间是否存在长期均衡关系,为了进一步检验中美贸易收支和其他解释变量之间的关系,需要进一步进行Granger因果检验。Granger因果检验是考察一个解释变量X对另一个解释变量Y的估计解释能力。本文使用的格兰杰因果检验模型为:

其中p、q、n、m表示滞后阶数,最优滞后阶数由AIC法确定。εt、φt表示白噪声,且两者不相关。

三、实证分析

(一)ADF检验

本文利用ADF检验法检验各个时间序列的平稳性,检验结果如表1所示,各个变量在5%的显著性水平下为非平稳序列,但是一阶差分在5%显著性水平上为平稳序列,因此各个时间序列为一阶单整时间序列,满足协整分析的要求。

表1 各变量单位根检验结果

(二)协整检验

本文利用Johansen协整检验法来检验各个变量的协整关系,根据AIC最小值法确定中国对美国出口、进口以及贸易收支三个方程的滞后阶数都是二阶。检验结果见表2-表4。

表2 中国对美国出口方程各变量协整检验结果

从协整检验结果上看,在5%显著性水平下,迹统计量和最大特征值统计量都表明出口方程中各个变量都存在一个协整关系,因此可以得到协整方程:

从模型(7)可以看出:从2003年第一季度到2013年第四季度,美国实际GDP对中国的出口弹性系数为6.517530,美国的实际GDP每增加1%将使我国对美出口增加6.517530%;人民币实际有效汇率对中国的出口弹性系数为1.607460,人民币实际有效汇率每增加1%将使我国对美国出口减少1.607460%;LGDP*和LRER的系数都能通过协整检验,这说明了两个变量对出口变量的影响是显著的,但是美国实际GDP的弹性系数大于人民币实际有效汇率的弹性系数,这说明了美国实际GDP对出口的影响大于人民币实际有效汇率对出口的影响。

表3 中国对美国进口方程各变量协整关系检验结果

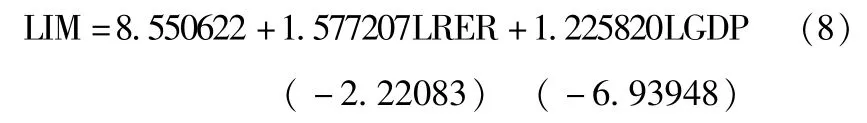

从协整检验结果上看,在5%显著性水平下,迹统计量和最大特征值统计量都表明进口方程中各个变量都存在一个协整关系,因此可以得到协整方程:

从模型(8)可以看出:我国实际GDP对我国进口弹性系数为1.225820,人民币实际有效汇率对我国的进口弹性系数为1.577207;我国的实际GDP每增加1%将使我国对美进口增加1.225820%,人民币实际有效汇率每增加1%将使我国对美进口增加1.577207%;LGDP和LRER的系数都能通过协整检验,这说明了两个变量对进口变量的影响是显著的;虽然人民币实际有效汇率的弹性系数大于中国实际GDP的弹性系数,但是两者相差不大,这说明人民币实际有效汇率和我国实际GDP共同作用于进口。

表4 贸易收支方程各变量协整关系检验结果

从协整检验结果上看,在5%显著性水平下,迹统计量和最大特征值统计量都表明贸易收支方程中各个变量都存在一个协整关系,因此可以得到协整方程:

从模型(9)可以看出:1.美国实际GDP的弹性系数为5.617309,美国实际GDP每增加1%将使贸易收支增加5.617309%。2.中国实际GDP的弹性系数为3.380685,中国实际GDP每增加1%将使贸易收支减少3.380685%。3.人民币实际有效汇率的弹性系数为1.552099,人民币实际有效汇率每增加1%将使贸易收支增加1.552099%。4.LGDP、LGDP*和LRER的系数都能通过协整检验,说明三个变量对贸易收支的影响是显著的,但是美国实际GDP的弹性系数、中国实际GDP和人民币实际有效汇率的弹性系数依次递减,说明美国实际GDP、中国实际GDP、人民币实际有效汇率对贸易收支的影响程度依次减弱。

(三)格兰杰因果检验

协整检验并不能反映哪个变量为原因、哪个变量为结果,为此需要进一步验证。本文使用Eviews6.0对中国对美国出口、中国对美国进口、中国对美国贸易收支、人民币实际汇率进行格兰杰因果关系检验,本文选择了三个滞后期综合比较,结果如表5所示。

表5 格兰杰因果检验结果

从表5的格兰杰因果检验的结果,得出如下结论:在5%的显著性水平下:1.IM是LRER的格兰杰原因,但LRER不是LIM的格兰杰原因;LEX是LRER的格兰杰原因,但LRER不是LEX的格兰杰原因。这表明人民币实际有效汇率与进出口量之间都是单向的因果关系。2.LTB和LRER互为因果关系,即贸易收支的增加促进了人民币升值,人民币实际汇率贬值促进了中国对美贸易收支的增加。

(四)对美贸易升级与人民币实际有效汇率的回归分析

通过前文的分析可知,人民币升值并不是中美贸易失衡的主要原因,然而,来自国际和国内的双重压力,将导致人民币在可预见的时期内,持续升值。那么人民币升值和我国对美贸易升级有什么影响,本文构建贸易增值率变量,通过贸易增值率与人民币实际有效汇率回归分析,把对美贸易升级的问题转换为对美贸易增值率问题,建立方程:

括号内为t统计量,通过了5%的显著性检验。说明对美贸易增值率与人民币实际有效汇率呈同向变动关系,进而说明人民币实际有效汇率上升对于我国对美贸易升级有一定的促进作用。因此,我国在制定相关贸易政策、促进贸易转型升级时需要考虑人民币汇率的影响。

四、结论与建议

本文利用2003-2013年的季度数据,通过单位根检验、协整分析、格兰杰因果检验等方法,研究了人民币实际有效汇率及中美两国实际GDP等因素变动对中美双边贸易和我国对美贸易收支存在长期和短期的影响。主要得出如下结论:

1.通过单位根检验证明,人民币实际汇率与对美出口、对美进口、中美贸易收支存在稳定均衡关系。

2.美国实际GDP、中国实际GDP、人民币实际有效汇率对于中美贸易收支的影响都是显著的,但是三者的影响依次递减,这说明造成中美贸易收支失衡的主要原因是美国国内经济状况,而非人民币实际有效汇率,因此,想单独依靠人民币升值的办法来解决中美贸易收支失衡问题是不现实的。

3.中美贸易收支与人民币实际有效汇率之间互为因果关系,但是进出口与人民币实际有效汇率之间仅存在单向的因果关系。

基于以上结论,本文提出如下对策建议:

1.扩大国内有效需求和进口规模。改革开放三十多年来,我国一直坚持出口导向型的经济增长模式,然而国内需求长期不足。因此,应该采取有效措施,扩大国内有效需求,增加进口,尤其是能源资源、高新技术及关键设备进口,促进国内贸易部门的产业升级,最终实现贸易平衡。

2.保持人民币币值稳定,积极稳健地推进人民币汇率市场化改革。一方面,要保人民币币值稳定,面对美国不断要求人民币升值的压力,我国应采取积极有效的应对措施,保持国内经济稳定,避免汇率波动对经济造成的不良影响;另一方面,要在坚持基本汇率制度的前提下,加快市场化改革,提高人民币汇率的弹性,增强人民币抗风险能力。

[1]Paresh Kumar Narayan.Examining the Relationship between Trade Balance and Exchange Rate:the Case of China’s Trade with the USA[J].Applied Economics Letters,2006,13(8):507-510.

[2]蒙代尔.一个经济学家的一生:兼论人民币汇率政策[N].上海证券报,2003-04-10.

[3]Jamal Serge Ray.Exchange Rate Regime,Real Exchange Rate,Trade Flows and Foreign Direct Investment:The Case of Morocco[R].African Development Bank,2005.

[4]汪林.中美贸易收支与人民币汇率的关系[J].经济学研究,2011(7).

[5]黎亮.人民币汇率波动对中美贸易收支的影响——基于1990—2009年时间序列分析[J].财金视点,2012(5).

[6]冯明,刘庆,刘淳.人民币汇率重要吗——中美双边贸易影响因素的实证分析[J].投资研究,2012(6).

(责任编辑:张彤彤)

F752.61

A

2095-3283(2014)09-0010-04

孙伟(1989-),男,汉族,山东泰安人,硕士研究生,研究方向:进出口贸易实务。