基金业绩持续能力与投资者的选择

——基于中国开放式基金2004-2011年的动态面板数据

2014-06-05冯金余

冯金余

(山东财经大学金融学院,山东 济南 250002)

基金业绩持续能力与投资者的选择

——基于中国开放式基金2004-2011年的动态面板数据

冯金余

(山东财经大学金融学院,山东 济南 250002)

国外相关文献发现,积极管理型基金投资者具有业绩-追逐行为,但是与基金业绩的信息预测不一致。从标准金融理论角度,应用中国开放式基金数据进行了拓展性研究。应用动态面板方法分别检验了基金绝对业绩与相对业绩的持续性,发现基金绝对业绩不持续而且显著反转,基金相对业绩排名却显著持续。进一步发现,基金投资者对业绩的反应与业绩持续性检验结果完全一致:投资者申购与绝对业绩负相关,与相对业绩正相关。由此表明,基金投资者对业绩的申购反应具有合理性。据此提出了促进国内基金业发展的相关政策建议。

基金业绩;业绩持续性;投资者选择

一、引言

随着国内基金“发行潮”的不断涌现,截至2012年7月我国开放式基金(非货币)数量已增至1044只,资产总额高达2.55万亿元(根据cesmar数据库)。开放式基金已成为中国股市中越来越重要的机构力量,其投资流变动不仅会影响到基金经理的流动性管理与资产配置效率,而且会影响到股票价格波动与监管部门对投资流的监控。研究中国开放式基金投资流变动规律具有重要理论与实际意义。

国外大多数基金文献聚焦于基金投资者申购对业绩的反应,这是因为投资者申购表现出“业绩-追逐”(Performance chasing)与“明星现象”①(Star Phenomenon),但是与业绩持续性②证据相矛盾,是非理性行为③。国内相关文献主要考察了投资者对业绩的申购反应,鲜有文献结合基金业绩持续能力作进一步研究。

考虑到国内股市具有单边上涨、下跌的特点,而基金业绩信息披露内容(如晨星基金网、腾讯基金网)既包含绝对业绩指标(净值增长率,净值等)又包含相对业绩指标(基金净值增长率排名等),因而文章将从以下几个方面进行拓展研究:国内开放式基金的历史业绩能否预测未来收益?绝对业绩与相对业绩的信息预测(持续性)是否相同?进一步,投资者的申购选择是否与基金业绩的信息预测相一致?是否理性?

本文接下来第二部分对相关文献进行回顾;第三部分从绝对业绩与相对业绩角度分别检验基金业绩的持续性,并结合标准金融理论对投资者申购-业绩关系进行预测;第四部分进一步对理论假设进行验证;第五部分是结论与政策建议。

二、文献回顾

基金业绩如何作用于投资者的申购决策?从现有文献看来,主要有标准金融理论、行为金融理论④等等。

从标准金融理论来看,基金投资者之所以根据基金历史业绩进行申购决策,是因为基金业绩客观反映了基金投资管理能力(非偶然运气因素),能稳定持续到未来,具有持续性⑤。

从行为金融理论来看,投资者根据历史业绩进行申购,并非因为基金业绩能预测未来业绩,而是因为投资者存在诸多心理偏差。例如代表性启发。⑥(Representiveness Heuristic);过度自信(overconfidence),自我归因偏差(self-attribution bias)等等(Bailey et al.,2009)[1]。

沿着标准金融理论的思路,国内外基金相关文献分别对基金业绩持续能力与基金申购-业绩关系进行了实证,并重点探讨了基金业绩的信息预测是否影响投资者的申购选择。

从美国1970年-2009年的开放式基金业绩持续性研究文献看来,大多数研究⑦(41篇中的37篇)证实基金业绩整体上具有一定持续性,“赢家基金”(winners)持续能力较差而输家基金(losers)持续能力强,短期持续性较强而长期可能反转。Keswani et al.(2004)[2]对英国与美国的开放式基金业绩持续性相关研究进行综合比较,也得到类似结论。

由业绩持续性证据可推断,理性投资者的申购策略是:放弃业绩差的输家基金,对赢家基金(或“明星基金”)也不应盲目追逐。

但是,不少文献发现基金投资者的申购行为与基金业绩的信息预测并不一致(如Gruber 1996[3],Karceski2002[4],Sigurdsson 2004[5])。发现基金投资者的申购选择与基金业绩的信息预测相一致的代表性的文献主要有以下四篇:Ippolito(1992)[6]发现基金投资者对过去业绩较为敏感,致使差业绩基金难以获取投资流。Wermers(2000)[7]实证结果表明,赢家基金在接下来的两年内能持续击败输家基金,因此赢家基金资金净流入每年增加20-30%。Gharghori et al.(2007)[8]与Huang et al.(2007)[9]也有类似发现。

与国外文献相比,国内相关研究尚处于探索阶段,大多数文献聚焦在国内基金市场的相关现象,例如“赎回异象”(陆蓉等2007[10]冯金余2012[11])或“明星效应”(肖峻与石劲2011)[11]。只有极少数文献进一步研究基金业绩的持续能力,例如林树等(2009)[12]发现国内许多“明星基金”,并不能真正带来稳定收益。

在研究视角与研究方法上国内相关研究尚有以下值得商榷之处:

首先,在研究视角上,鲜有文献区分考察基金绝对与相对业绩的业绩持续性问题,以及其如何影响投资者的选择。而从我国基金市场的业绩表现来看,这具有更重要的实际意义。因为投资者在申购选择时既可能根据基金绝对业绩进行“纵向比较”,也可能根据不同基金的相对业绩排名进行“横向比较”。尤其在熊市时,国内基金全面亏损⑧,关注绝对业绩几乎没有意义,关注相对业绩(相对抗跌止损能力)更显重要。

其次,在研究方法上,关于基金业绩持续性检验,国内文献已广泛采用列连表、截面回归、斯皮尔曼排序、CAPM三因子、四因子等方法。其主要不足是,难以检验多期数据与面板数据(如横截面回归法、斯皮尔曼排序、CAPM三因子)。而关于基金投资者申购-业绩关系,国内外学者运用面板数据实证研究时较少剥离投资流持续性影响,可能得出不准确的结论⑨,因此有待于采取新颖的计量方法进行改进。

本文将弥补上述文献的不足,在标准金融理论框架下,应用2004年-2011年期间包含牛市与熊市的季度数据,运用动态面板数据(DPD)方法首先分别考察基金绝对业绩与相对业绩的业绩持续性,基于实证结果对投资者的申购选择作出研究假设,而后进一步检验。

三、基金业绩持续性检验与进一步的理论假设

(一)数据与变量

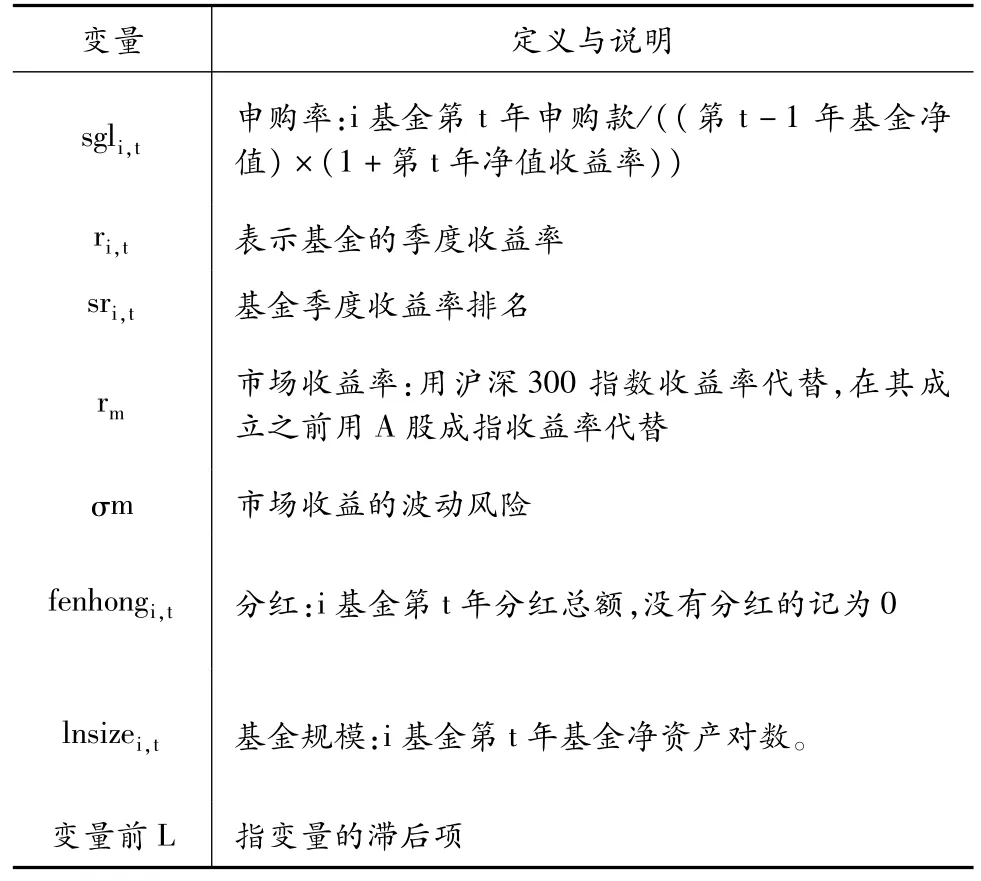

数据来源于腾讯基金频道与Wind资讯,数据样本为2004年成立的所有偏股型开放式基金,考虑到基金发行初期的溢价、赎回封闭期与平衡面板数据估计的方便,最终选择的是2004年第三季度至2011年第一季度总共27个季度、16只偏股型开放式基金的面板数据。文中所有计算采用matlab7.0软件进行,模型估计与检验采用Stata10.0、Eviews6.0计量软件。表1对主要变量进行如下定义与说明。

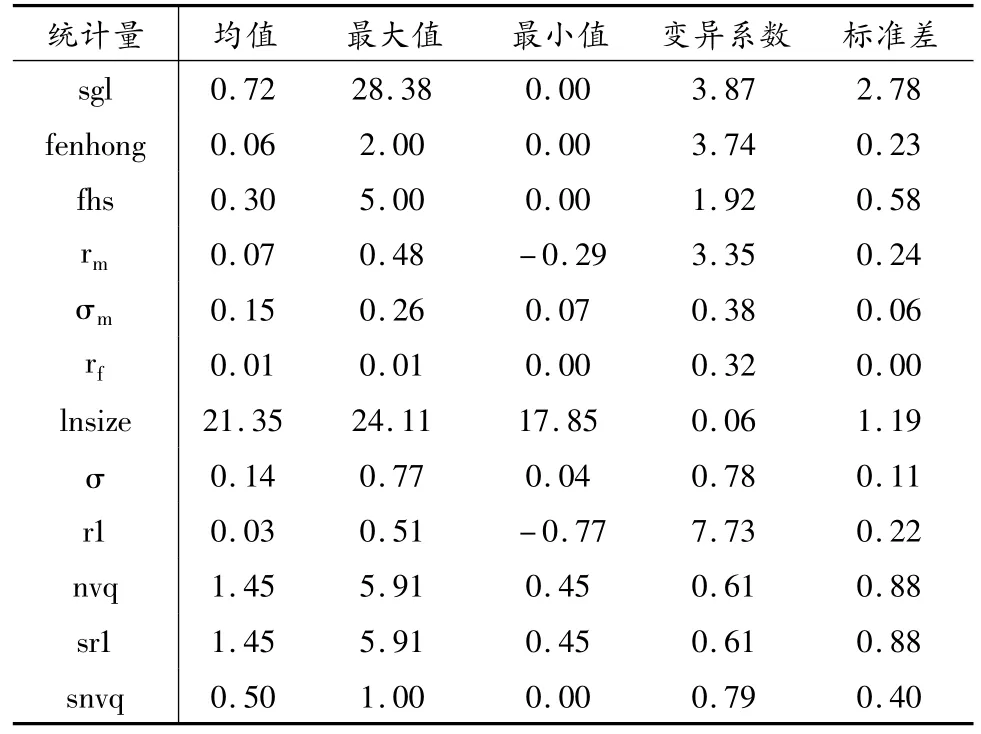

各变量的描述性统计如表2所示。由表可见,变异系数最大的是基金净值增长率,其次是申购率、分红、股市收益。对基金业绩与股市收益(rm)、波动风险(σm)、基金收益风险(σ)、分红(fenhong)、基金资产规模(lnsize)的相关性进行检验(结果略)发现,除基金资产规模以外,股市收益与波动风险等变量都对基金业绩有显著影响,因而在检验基金业绩持续性时,须剥离其对结果的影响。

表1 主要变量定义与说明

表2 主要变量的描述性统计

(二)动态面板模型

在业绩持续性检验之前,我们先用Eviews6.0计量软件对各变量进行面板数据单位根检验以防止伪回归,结果显示样本数据为平稳序列(结果略)。

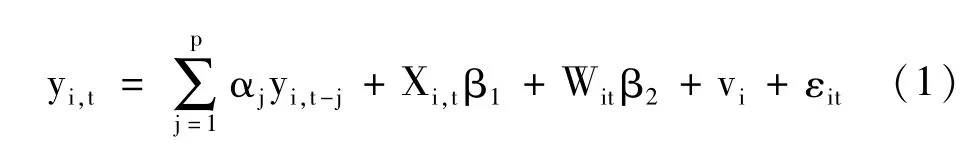

样本数据为面板数据,其优点是可以弥补上述业绩持续性检验方法的缺陷,获得一个整体、平均的检验结果。由于被解释变量滞后项是解释变量之一,在差分方程中会产生内生性问题。无法采用面板数据的组内、组间估计法,因此我们采用动态面板数据方法。其基本形式为:

在(1)式中,X表示严格外生变量(1k1),W为预定变量(1k2),V为个体效应,ε为随机效应。应用动态面板数据的xtdpd法进行估计。

在业绩持续性检验模型中,被解释变量为基金业绩,解释变量为滞后期基金业绩。控制变量为基金滞后期股市收益、滞后期股市波动风险、滞后期分红、滞后期基金波动风险等等。

(三)基金季度绝对业绩无法持续,而且显著反转

如表3所示,在控制上述因素以后,基金业绩不持续而且显著反转。其原因如下:

第一,我国股市具有单边上涨与单边下降的特点,基金很难跑赢大盘,在股市上涨时基金净值上涨,股市下跌时基金净值相应下滑。个别基金可能表现出较强的盈利能力或抗跌能力,但基本上难以改变随股市单边上涨或下降的趋势。例如,2006年初至2007年末,股市大幅上涨,开放式基金全面大获丰收,而随着2008年以后股市大幅下跌,2011年开放式基金无一幸免,业绩排名第一的基金也亏损-8.25%。

第二,证券市场做空制度缺失,避险工具匮乏。基金经理难以对股票进行买空与卖空,规避股市系统性风险。

第三,开放式基金可能存在“利益输送”、“老鼠仓”、“基金黑幕”等不规范、不合规的行为。当基金业绩优秀时,基金将利益输送到其关联基金。而当基金业绩滑坡时,为安抚基金投资者,基金通常借助于其关联基金大幅增持重仓股,提高基金净值。

(四)基金相对业绩具有显著持续性

在控制股市收益、基金风险、股市波动风险、分红情况下,仍然应用动态面板方法考察基金滞后期收益排名对即期收益排名影响,以检验基金相对业绩持续性。

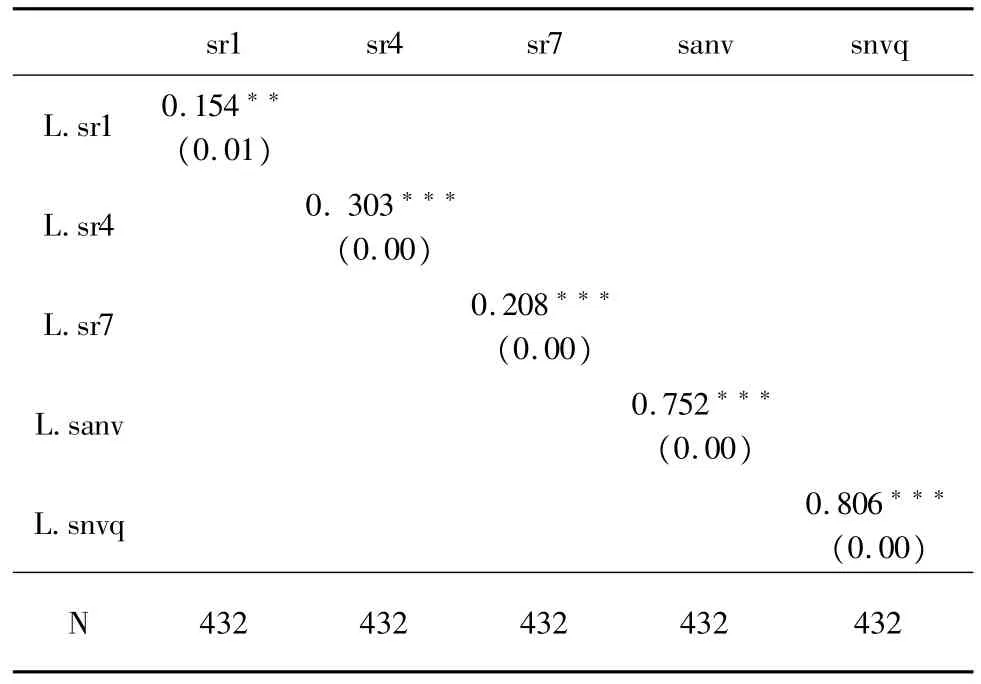

由表4检验结果可以看出,开放式基金季度业绩排名具有显著的业绩持续性,而且检验结果非常稳健(采用sanv、snv、sr1、sr7、sr4指标都获得这种结论)。这与基金绝对业绩显著反转形成鲜明对比,为什么?

问卷从6个维度(职业认识、情感、技能、期望、意志、价值观)来调查,包含34道题。前12题涉及调查对象基本情况,包括年龄、职称、工作时间、工资待遇等;后22题涉及医护工作者的职业认同情况,各维度包含3~4道题。题目答案采用李克特五点量表形态,计分 1、2、3、4、5分,分数越高表示职业认同程度越高(反向题要变为正向题再进行计分),并运用SPSS 17.0软件对数据进行分析。最后,对医护工作者进行访谈。根据实际情况对访谈题目进行调整,对访谈内容进行笔录,与每位医护工作者访谈时间为20~30分钟。

表3 开放式基金季度绝对业绩持续性检验被解释变量(r1)

表4 开放式基金季度相对业绩排名的持续性检验

首先,基金季度相对业绩排名具有持续性说明,基金投资管理能力的差异确实存在。基金经理与其投资团队(如行业分析员、宏观分析员等),在运营过程中会逐渐形成较为稳定的投资风格与策略等。由此导致业绩的差异,会稳定地持续下去,无论是在牛市还是熊市。

其次,基金相对业绩具有显著持续性而绝对业绩显著反转,说明基金投资管理能力或者投资效率并非绝对业绩的主要原因,股市大盘或者风格(规模、价值)等其他因素才是主要决定因素。基金经理很难跑赢大盘,在牛市时几乎所有基金都盈利,而在熊市时几乎所有基金都亏损。

(五)关于投资者申购选择的进一步理论假设

由于基金绝对业绩无法持续而且显著反转,而基金相对业绩具有持续性,因此我们根据标准金融理论,可以对投资者的申购选择进一步提出以下理论假设:

H1投资者申购与基金业绩负相关。

H2投资者申购与基金相对业绩正相关。

四、投资者申购—业绩关系的实证检验

我们仍然应用动态面板模型来检验基金投资者的申购—业绩关系,在模型中,被解释变量为申购率(sgl),解释变量为申购率滞后项,基金收益率r1与其滞后项,控制变量包括分红fenhong,分红次数fhs,市场收益率rm,赎回率(shl)等。数据与其他变量同前。

(一)申购与绝对业绩关系实证分析

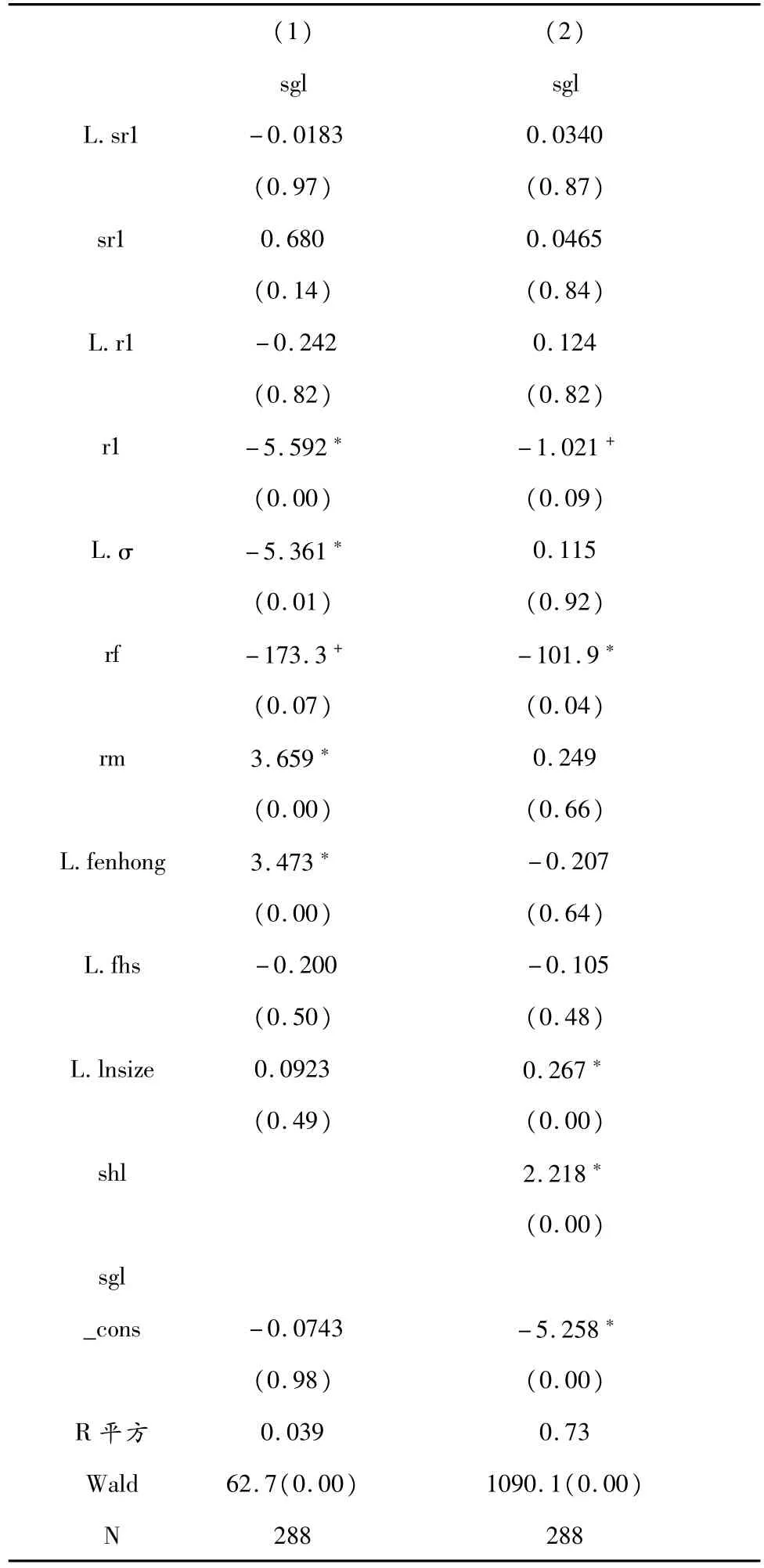

由表5方程一可知,基金投资者申购与滞后期收益无显著关系,与即期收益负相关,假设1成立。在进一步控制投资者申购持续性影响后(方程二),基金收益影响系数由负转正,且系数变大、变显著。

综合以上分析,我们发现在控制申购持续性影响以后,投资者申购与基金业绩仍然负相关。方程二与方程一系数变化方向表明,申购与基金业绩负相关是因为,基金投资者通过分析预测到基金业绩在短期反转,故短线操作,采取反转策略。

对申购不具有持续性的解释是,开放式基金有激励扩大资产管理规模,以提高管理费收入的动机。当基金上期申购率非常低时,基金管理公司为提高管理收入,会加大促销力度来吸引投资者申购,如分红、减免费用、打折等,甚至在申购不足时,还会要求基金内部员工或关联单位进行申购或者其他“利益输送”行为。

(二)申购—相对业绩关系实证分析

模型同前,在动态面板模型中将绝对业绩指标(净值收益率及其滞后项)换为相对业绩指标(净值增长率排名),其他被解释变量与控制变量都不变。

表5 赎回、申购与业绩关系实证结果

以偏股型开放式基金季度净值收益率、季度内平均周净值收益率、平均两周净值收益率、季度末单位份额净值为业绩指标,采用普通的面板数据方法(根据hausman检验确定固定效应或随机效应)实证业绩排名对投资流的影响。

表6实证结果表明,开放式基金申购与基金滞后期、即期业绩排名正相关,投资者偏好利用短期业绩排名信息选择基金,假设2成立。与绝对业绩相比,基金相对业绩排名可以消除股市波动、政策、市场环境等因素的影响,更加稳定可靠。从实证结果还可以看出,开放式基金申购对即期业绩排名更敏感,表明基金市场中短线操作投资者居多。

从申购方程一、二实证结果可以看出,申购与基金即期相对绩效显著正相关,与上期业绩没有显著关系(在实证过程中业已剔除)。这说明国内投资者对业绩的反应是一种短期反应,仅对过去几个月或几个季度的基金业绩反应敏感。

表6 开放式基金季度净值增长率排名对申购影响

(三)对开放式基金申购—业绩关系的进一步解释

综上可知,基金投资者对绝对业绩与相对业绩的反应恰好相反:申购与绝对业绩负相关,而与相对业绩正相关。

为何会产生这种差异?根据标准金融理论与业绩持续性检验结果,本文可以对此提供一致的解释:基金绝对业绩容易受股市熊牛市等因素而变化,无法持续而且显著反转,难以预测未来业绩,因而投资者申购与其负相关。基金相对业绩具有显著持续性,能够预测未来业绩,因而投资者申购与相对业绩正相关。由此可知,投资者对基金业绩的申购反应,是以其对未来收益的预测能力为基础,是理性的行为。从本文实证结果看来,与国外基金投资者不顾赢家基金业绩难以持续而盲目“追逐明星”行为相比,国内基金投资者申购行为有其合理之处。

五、结论与政策建议

本文从标准金融理论与业绩持续性假设的视角,探讨了基金业绩预测能力与投资者的申购选择。结果发现:基金绝对业绩显著反转而相对业绩显著持续,而基金投资者申购与绝对业绩、相对业绩分别呈负相关、正相关关系。由此表明,投资者基于业绩的申购选择不是取决于投资者的行为心理偏好,而是主要取决于基金业绩的信息内容,具有一定合理性。

基于以上结论,我们提出以下建议:

1.保持基金绝对业绩的稳定与持续。基金相对业绩具有持续性,而绝对业绩显著反转,说明基金投资管理能力、风格差异等因素对绝对业绩的相对贡献较小,股市变动、政府政策等其他因素才是绝对业绩反转的主要原因。因而,政府须努力稳定资本市场发展,防止股市大起大落,进一步完善股指期货等衍生工具,增强基金经理规避系统风险的能力。

2.基金公司应提升自己投资管理的核心竞争能力。基金投资管理能力、风格差异等因素对基金绝对业绩贡献较小,说明国内开放式基金投资策略、风格趋同,同质化现象可能比较严重。因而基金公司有必要进一步努力制定差异化的投资策略与个性化产品,保持基金风格的持续性。

3.基金绝对业绩与相对业绩的不同持续能力,致使投资者作出不同的申购反应,说明基金业绩的信息预测能力很重要。因而,晨星、腾讯等基金评级公司在基金业绩的信息披露中,不仅要将基金业绩排名、净值收益率排名等各种指标纳入业绩评价体系中,更重要的是,要将基金的业绩持续能力指标纳入其中,以发挥其外部治理与监督作用。

4.基金投资者对基金绝对业绩与相对业绩的反应,都是短期反应,这对基金业长期发展非常不利。根据美国开放式基金发展历史经验,首先,要加强证券基金投资者立法,完善基金治理结构与治理水平,努力将现有契约型基金改为公司型基金,加强对基金投资者的保护。其次,要完善基金信息披露制度。再次,要加强投资者教育与培训,建立其长期投资基金的信心与理念。

本文依然存在诸多不足,采用多种方法、区分不同业绩区间,对基金业绩持续性进行稳健性检验,或者采用问卷调查数据进一步探讨投资者的决策心理,是未来重要的研究方向。

【注】

①基金历史业绩越好,投资流加速流入,少数优秀历史业绩基金几乎获得基金市场所有资金。这种基金FPR机制具有期权式激励特征,会引发基金过度竞争促使基金经理提高资产组合风险。

②标准金融理论(standard finance),包括期望理论、证券组合选择理论、资产定价理论、套利定价理论等。根据标准金融理论,基金投资者之所以根据历史业绩申购或赎回基金,主要是因为基金历史业绩能预测未来业绩——基金业绩具有持续性。

③上述文献背后隐含的重要理论假设是,理性投资者的申购选择应该与基金业绩的信息预测相一致。赢家基金(winners)业绩持续能力较差(难以预测基金未来业绩)因而盲目追逐优秀业绩基金的行为是非理性行为,输家基金(losers)业绩持续能力强因而应果断放弃申购。

④还包括搜寻成本(costly search)假设,从搜寻成本理论来看,投资者根据业绩选择基金,可有效降低搜寻成本。

⑤部分学者进一步探讨了基金业绩持续性的原因,Carhart(1997)将其归因为基金投资成本与投资策略,而Avramov and wermers(2006)则将其归因为基金资产风险、基金风格(市场或行业),尤其是基金经理投资能力。此外,基金资产规模大幅增加会导致基金优秀业绩消失(Berket al.2007,Wang et al.2006,Bessler et al.2009)。

⑥人们之所以会选择历史业绩优秀的基金,是因为他们以为过去的小样本事件能代表事件的未来概率分布(Baquero et al.2008)

⑦即便是在采用不同样本区间、基金风格、研究方法、消除存活者偏差的情形下。参见冯金余博士论文《中国开放式基金FPR研究》。

⑧例如2011年业绩排名第一的东方龙混合基金,全年回报率仅-8.25%。

⑨Cashman et al.(2008)在控制投资流持续性之前,发现投资者会撤离资金对差业绩基金作出反应,同时优良业绩基金遭受更大资金流出;现有基金投资者与潜在基金投资者通过增加资金流入奖励业绩优良基金,而业绩较差的基金资金流入也会增加。而进一步控制资金流出持续性影响后,却发现基金资金流出依然对差业绩作出惩罚,但是资金流出与优良业绩不再存在任何关系。同样,当控制资金流入持续性影响因素后,投资流与优良业绩正相关,但是对差业绩没有反应。Del Guercio et al.2002,Cashman et al.2006,Gharghori et al.2007都发现互助基金投资流具有很强的持续性。

[1]Warren Bailey,Alok Kumar,David Ng,Why Do Individual Investors Hold Stocks and High Expense Funds Instead of Index Funds[R].SSRN workingpaper,2006:1-34.

[2]Aneel Keswani,David Stolin,Determinants of Mutual Fund Performance Persistence:A Cross-Sector Analysis[R].2004:1-27.

[3]Gruber,Martin.J.,Another puzzle:the growth in activelymanaged funds[J].Journal of Finance 1996,51:783-810.

[4]Jason Karceski,Returns-Chasing Behavior,Mutual Funds,and Beta's Death[J].Journal of Financial and Quantitative Analysi,2002,4(37):559-596.

[5]Kari Sigurdsson.The Effect of New Money In?ows on the Flow-Performance Relationship in the U.S.Mutual Fund Industry[R].SSRN working paper,2004:1-31.

[6]Ippolito,R.A.Consumer Reaction to Measures of Poor Quality:Evidence from the Mutual Fund Industry[J].Journal of Law and Economics,1992,35:45-70.

[7]Wermers,Russ,Mutual fund performance:An empirical decomposition into stock-picking talent,style,transactions costs,and expenses[J].Journal of Finance,2000,55:1655-1695.

[8]Philip Gharghori,Shifali Mudumba,Madhu Veeraraghavan.How smart ismoney?An investigation into investor behaviour in the Australian managed fund industry[J].Pacific-Basin Finance Journal 2007,15:494-513.

[9]Huang,Jennifer,Kelsey D.Wei and Hong Yan,Participation Costs and the Sensitivity of Fund Flows to Past Performance[J].Journal of Finance,2007,62:1273-1311.

[10]冯金余.国内基金市场不存在“赎回异象”吗?——基于基金业绩-资金流量的视角[J].证券市场导报,2012,(12):67-74.

[11]肖峻,石劲.基金业绩与资金流量:我国基金市场存在“赎回异象”吗?[J].经济研究,2011,(01):113-124.

[12]林树,汤震宇,李翔,潘哲盛.基金投资者的行为方式及其合理性——基于我国证券基金市场的经验证据[J].证券市场导报,2009,(08):23-28.

(责任编辑:刘 军)

F832.5

A

2095-3410(2014)01-0085-07

本文是国家社会科学基金一般项目“系统科学范式下的金融理论与应用”(项目编号:11BJY147)和山东省社会科学规划研究项目“山东省孵化器企业融资研究”(项目编号:13DJJJ07)的阶段性成果,并受到山东高等学校协同创新计划“金融产业优化与区域发展管理协同创新中心”(项目编号:JR2013008)与山东省泰山学者专项基金的资助。

冯金余(1974- ),男,江西莲花人,山东财经大学金融学院讲师,金融学博士。主要研究方向:证券投资与金融工程。