银行理财产品市场简报

2014-06-04

银行理财产品跟踪

一季度,商业银行发行理财产品1.53万款,募集资金规模9.95万亿元。2014年一季度,187家商业银行共发行理财产品1.53万款,募集资金规模约达9.95万亿元人民币,环比分别增长11.0%和2.6%。继2013年四季度银行理财产品发行数和资金规模创下历史新高之后,2014年一季度银行理财产品数量和规模较2013年四季度稳中有升,增速放缓。相比去年同期,数量和规模分别增长71.2%和70.7%。参见图1。

从2014年一季度银行理财产品的发行机构分布来看,城市商业银行理财产品发行数量表现抢眼,发行动力强劲,占比45%,较2013年四季度上升13个百分点,总量占据各类银行之首。上市股份制商业银行和国有控股银行理财产品发售数量难分伯仲,占比分别为26%和25%。就理财产品规模来看,国有商业银行的网点优势在提升理财产品规模方面可见一斑。五大国有商业发行的银行理财产品(数量占比25%)资金规模占比达到44%,款均规模为11亿元。而城商行占比仅为18%,上市股份制商业银行占比为37%。

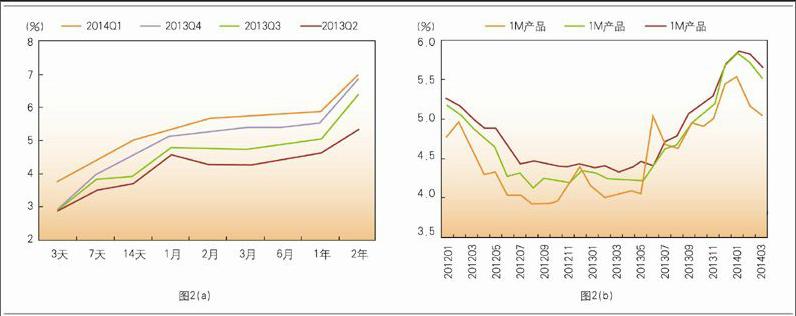

产品收益仍处高位,关键期限收益回调。纵观一季度产品收益率曲线,总体水平仍旧高于2013年后三个季度的水平。主要原因在于央行“稳中偏紧”的政策基调,使得市场融资环境趋紧,加之银行理财产品定价市场化的趋势,银行理财产品收益率居高不下。进入1月份以来,2013年末资金揽储大战的硝烟散去,银行理财产品收益率并没有应声回落,市场资金面仍旧紧张,加上春节假期影响,市场对短期资金需求较为旺盛,导致短期银行理财产品收益率节节攀升。2014年2月和3月的理财产品收益虽有回落,但仍高于去年同期水平,尤其是中长期产品数量的小幅增加以及收益率水平的提升,整体抬高了一季度银行收益水平。参见图2(a)。

从几个关键期限的产品收益进入一季度后的月度表现来看,1个月、3个月和6个月期产品的收益率走势均呈现高企后回落的态势,其中1个月期限的短期产品收益的回落非常明显,侧面反映出市场对于短期资金热度的减少。3个月和6个月期产品的收益率则是逐月小幅递减。参见图2(b)。

2014年3月份到期收益:广东南粤银行产品表现抢眼。2014年3月,共统计到105家商业银行1644款产品到期,未出现零负收益产品。3月统计到两款产品收益超过10%。在产品收益排名前五的产品中,南京银行产品独占4席,表现不俗,分别为聚富4号、创富7号和两款“珠联璧合”产品。

录得最高收益的产品是广东南粤银行发售的“‘宝盈理财如意2013M06003号人民币理财产品”。该款产品2013年9月18日起息,2014年3月18日到期,实际委托期限为181天,年化到期收益为15%,表现抢眼,该产品公布的资产投向中债券资产占53.2%,信托计划、资产受益权等其他资产占46.8%。次高收益产品南京银行的“聚富4号806900专属客户产品”揽得10.13%的年化收益。但其产品的详细信息未披露,在此不予详评。

录得最低收益的是平安银行发行的股票挂钩型结构化产品“‘聚财宝结构类(挂钩股票)2013年7期人民币理财产品”,到期收益为0.5%。该款产品发行于2013年9月份,产品期限为1年。挂钩中国移动(0941.HK)、中国海洋石油(0883.HK)、中国石油股份(0857.HK)三只港股表现。该产品结构为区间型,设4个观察期,每季度观察1次,若观察日触发事件发生(组合内每只股票价格均落在区间[期初价格×85%,期初价格×112%]内),则该观察期可获得2%的收益,否则为0。若4个观察期触发事件均发生,产品到期实际收益率为四个季度收益率的累计值,为8%。若四个季度收益皆为0,则到期收益率为0.50%。由于在产品的存续期限内四个观察日均未发生触发事件,产品最终仅录得最低收益。endprint