关于企业税收筹划和会计政策选择的问题探讨

2014-06-01周一凡曹彤

周一凡 曹彤

在市场经济新形势下,国内外竞争的复杂化和白热化,促使企业管理者寻求更为精密科学的运作模式。通过税收筹划,探索新的净利润增加途径,也日趋成为提高企业竞争力的重要法宝之一。同时,会计政策选择的不同,形成了不同的税负和纳税方案,为企业通过税收目标反过来指导会计政策选择创造了条件。总之,企业税收筹划与会计政策的选择,两者恰到好处的配合可以成为企业发展的助推器,使之在日新月异的经济大潮中扬帆把舵,锐意进取。

一、税收筹划和会计政策选择的可行性

从宏观层面来看,企业会计政策的选择和税收筹划,是一项政治利益、经济利益的综合博弈。政府通过会计准则的制定以及税务契约的实行,直接和间接地影响着企业的会计政策选择。而企业所选的会计政策的不同,就会产生差异化的会计信息,这又反作用于包括税收政策在内的国家宏观政策。从微观层面来看,我国会计核算要求与税法征收规范,存在一定程度上的口径不一致,因此,企业在进行税务筹划时,如果充分考虑了缴税期间、纳税起征点、税收减免征以及税收优惠政策,就能通过选择合适的会计核算方式,实现最优的纳税方案。

二、基于税收筹划进行会计政策选择具体项目的操作

1.与生产环节有关的会计政策选择——以存货为例

在经营过程中,企业必要的存货储备是正常运营的保证。所以存货的计价方法的选择,也在很大程度上影响着应纳税额的多少。企业从存货角度进行税收筹划时,应当充分考虑包括国家调控政策、市场供需、经济形势等在内的综合因素。

结合现实环境,中国当下的消费品市场和生产性物资市场普遍存在涨价情形,此时,如果选用的是先进先出法,会使企业的利润存在一定程度上的高估,不利于“节税”筹划目标的实现。从税收筹划层面出发,综合当下通货膨胀的普遍情况,企业采取加权平均法较为合适。它可以尽可能控制价格波动带来各期利润的不均衡,从而避免税收的异常波动。以云南白药为例,从其2011-2013三年的财务报表上可以看出,该公司三年间存货呈现不断增加的趋势,主要是因为近年来中药原材料价格的上涨而大批购买原材料所导致的,虽说属于正常的变动,但对企业的营运能力分析和纳税幅度还是会产生影响,因為该公司选用加权平均法计价,这就对于相对稳定存货价格,发挥了重要作用。

2.与销售环节有关的会计政策选择——以收入确认为例

在销售时,如果企业采用的是直接收款方式,无论商品是否转移出企业,都以收到货款或取得收款凭证为时间点确认收入。对于这些应该在销售时确认的收入,税收筹划的重点就是尽量推迟收入确认的时间点,尽量延期纳税。

例如,如果企业2014年终确认一项销售收入100万元,由此产生应纳税所得额50万元,按25%的税率计算,纳税12.5万元。该企业依据税法的规定,进行税收筹划,把当年的收入推迟到2015年确认。这样企业在本年就节省12.5万元的所得税额,下年确认收入时,同样是缴纳12.5万元税额,如果折算到2014年,考虑到货币时间价值,假设折现率为0.9,则纳税额为11.25万元,与12.5万元的差额相当于享受到一笔相当于无息贷款的资金。而如果企业有前5年的亏损可供弥补时,提前确认收入可获得纳税优惠,就不必推迟收入确认了。

同理,购销和分期收款方式、委托其他纳税人代销方式的收入确认筹划,同样遵循着推迟确认时间从而合理节税的筹划方法。

3.与销后环节有关的会计政策选择——以坏账损失计提为例

为了销售的顺利实现和增加市场占有率等目的,赊销已经成为企业进行信用销售的重要手段。由此产生的大量的应收账款,作为一种挂账信用,需要企业对其收回的风险性进行合理筹划。根据《企业会计准则》规定:计提坏账准备的方法由企业自行确定,可以按应收账款余额百分比法、账龄分析法、赊销百分比法等计提坏账准备,也可以按客户分别确定应计提的坏账准备。

根据当前复杂的社会经济环境,销售下游的企业可能因为实力参差不齐而影响到各自的还款效率。而对于长时间挂账的应收,在当下的情况下,应该引起企业足够重视,综合考虑其所处的赊销比例、经营年限以及客户的信用额度。此时,账龄分析法和个别认定法的选取在一定程度上起到事前风险管控的作用。

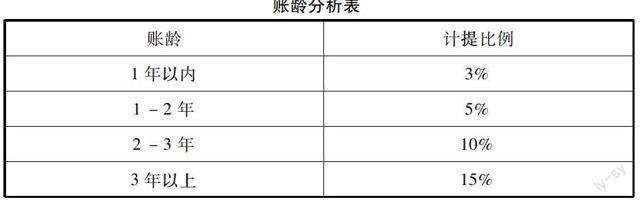

以河北宣工集团2013年的报表披露为例,该公司应收款项采用个别认定法和账龄分析法计提坏账准备。在资产负债表日,对于金额重大的单项业务,即欠款金额占所属应收款项余额30%的、或人民币100万元以上的,进行减值测试。减值测试项还包括金额不重大,但信用风险组合后风险较大的应收款项。项目中,对于发生减值证据充分的,根据其账面价值高于未来现金流量现值的差额,计提坏账准备。单独测试未发生减值的应收款项根据账龄按下表比例计提坏账准备。

经过以上举例,我们可以发现,账龄分析法和个别认定法,对于企业纳税产生的影响更加灵活多变。当回款形势对于企业普遍不利的情况下,适时增加坏账准备计提比例可以在一定情况下减少企业纳税额。但是,企业不能只拘泥于短期的节税目的,而要从实际情况和整体效益出发。不能为了减少税收而掩盖利润,也不能为了维护上市业绩而故意减少应有的损失计提。

三、基于税收筹划进行会计政策选择应当关注的问题

1.税收筹划与会计政策选择的合法性

企业应该严格区分税收筹划与偷税、漏税等违法行为之间的差别。不能一味地追求纳税削减,却将企业引上违法国家法律的歧途。同时,企业会计政策的选择必须有依据。以会计法规和会计准为标尺来约束和规范企业的生产经营和财会选择。遵循国家的政策法规,不仅是企业内部管理合法化的基本要求,也是顾及企业外部各方利益的责任体现。

2.税收筹划与会计政策选择的科学性

注重科学性,要求企业在实务中要正确看待税收筹划,事先要认识到税收筹划并不是万能的,只能适当地降低企业税负,但不能全部减去。过高的节税期望,很可能导致企业管理者因为过分关注税收筹划,而忽略企业重要的生产经营活动;另一方面,税收筹划中会计政策选择,应注意企业在进行税收筹划时,不能只重视减少税负而不考虑筹划的风险,如果企业在减轻税收负担的同时,税收风险却大幅度提升,则应科学衡量其利弊进行决策。

3.税收筹划与会计政策选择的长远性

基于我国会计规定:会计核算中相关的会计政策在一般情况下,不允许中间变更。因此,要确保企业的税收筹划与会计政策选择给企业带来的效益具有时间上的延展性和长远性。这就需要企业管理者具备高瞻远瞩的眼界和审时度势的智慧,准确把握当下,长远规划未来,在此基础上进行税收筹划和会计政策的选择,助推企业的持续发展。

(作者单位:河北经贸大学)

参考文献:

[1] 沈叶玲,税务筹划对企业会计核算的影响分析,商场现代化,2012,36:139-140.

[2] 陈玮任,会计政策选择和税收筹划研究,经济视角,2013,9:48-50.

[3] 李青,浅析会计政策选择与税收筹划的关系,商情,2012,11:157-158.

[4] 刘瑞琴,研究税收筹划对会计政策选择的影响,时代金融,2012,7:60.

[5] 甘文涛,会计政策选择中的税收筹划探讨,现代营销,2012,9:122-123.

[6] 商蕾,会计政策选择中的税收筹划研究,硕士,河海大学,2011.