不同规模下中国非寿险公司偿付能力评估模型

2014-05-27陈岑

陈 岑

(武汉理工大学 管理学院,湖北 武汉430070)

纵观国外偿付能力预测方面的研究,预测计量模型逐渐由参数模型发展为非参数模型。20世纪70 年代,多元线性分析模型成为偿付能力预测的常用模型,但其假设受到了较大的质疑。此外,研究者也尝试使用其他参数模型进行偿付能力预测,例如线性概率模型[1]、多元非线性回归模型[2]、风险模型[3],以及Logit 模型与Hazard 模型的联合使用[4]。

近年来,国内也涌现出相关领域的研究文献。粟芳[5]与闰春等[6]分别利用1996—1999 年我国6 家财险公司和中国人民保险公司1996—1998年的数据,运用灰色关联分析法对影响非寿险公司偿付能力的各种内部和外部因素进行了实证分析。景丽英等[7]采用因子分析法对2001 年我国21 家财险公司的数据进行了实证分析。占梦雅[8]以1999—2003 年13 家财产保险公司年度保险数据为样本,将《保险公司偿付能力额度监管指标管理规定》(下称《规定》)中11 个指标作为自变量,用主成分分析对监管预警指标进行降维,解决了指标间多重共线性及有效数据不足的问题,并运用Logistic 回归模型对影响保险公司偿付能力充足率的监管指标进行回归分析。此外,陈洪涛[9]、陈建忠[10]、刘连生[11]和瞿玲等[12]也对这一问题进行了研究。

但上述研究大多未考虑规模对偿付能力评估的影响。笔者在上述研究的基础上,首先分析不同规模下偿付能力额度与其影响因素的相关性,判断规模是否影响偿付能力;然后,分析不同规模下的主要影响因素,评估非寿险公司偿付能力。

1 偿付能力的影响因素与数据来源

1.1 非寿险公司偿付能力的影响因素

影响非寿险公司偿付能力的因素(包括外部宏观因素和内部微观因素)有很多,这些因素作用于保险公司经营的全过程,导致财务状况发生变化,从而短期或长期地影响保险公司的偿付能力。长期的实证研究表明,外部宏观因素对偿付能力的影响不显著,故研究主要考虑内部影响因素,并参考中国保险业偿付能力的监管指标,结合国内外研究文献所利用的指标,选取表1 中的财务指标进行分析。

1.2 样本选择与数据来源

样本数据选自2001—2010 年《中国金融年鉴》和《中国保险年鉴》中非寿险公司的实际经营结果,包括中国人保等10 家保险公司,总计100个样本。其中,天安保险和大众保险公司的寿险业务比率很小,故将其视为非寿险保险公司。

依据所选数据,分别计算各样本的内部因素指标,并将这24 项因素标准化。其中,偿付能力额度按照《规定》中偿付能力报告编报规则编制,得出认可资产和认可负债后计算取得。

表1 非寿险公司内部因素指标

2 偿付能力评估

2.1 影响因素与偿付能力的相关性分析

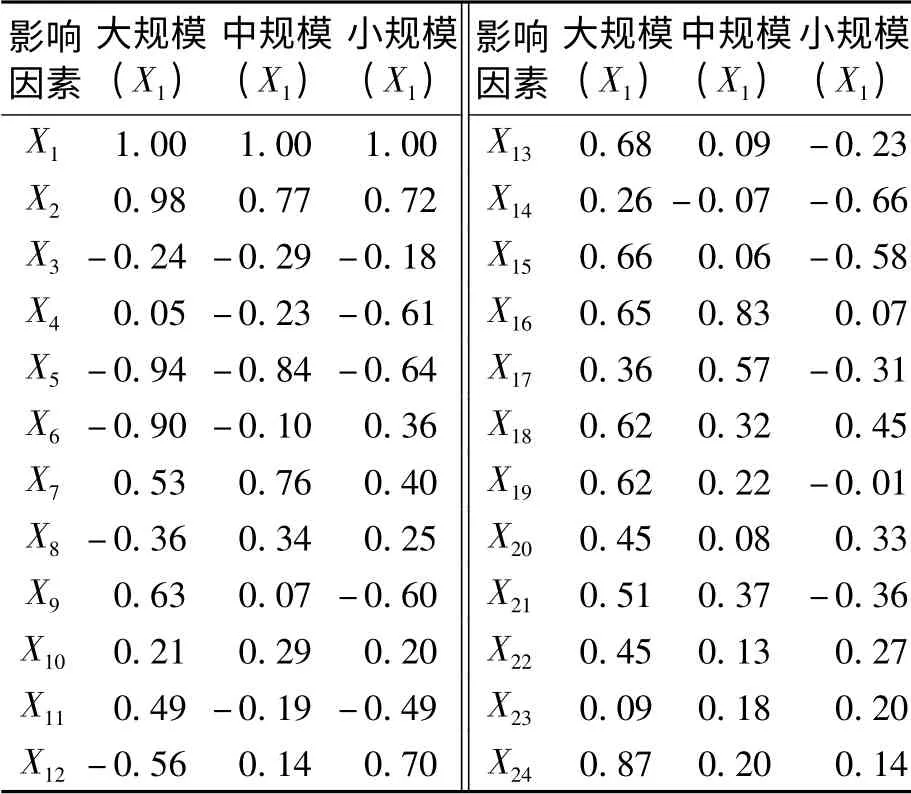

假定各公司其他因素相同,各年数据相互独立,则可得出24 个因素间的相关系数矩阵,如表2 所示。各因素指标与偿付能力额度X1的相关系数中70%左右小于0.01,表明偿付能力额度与这些因素指标的相关度较低,导致在建立偿付能力预测模型时,拟合程度较低。

表2 2001—2009 非寿险公司偿付能力内部因素相关系数矩阵(部分)

试将样本按保险公司市场占有率分类,将10家非寿险公司相应分为3 类:①大规模为人保财险;②中规模为太平、中华联合、太保财险、平安财险;③小规模为天安、大众、华安、永安。计算内部因素与偿付能力额度的相关系数矩阵,如表3 所示,其中部分相关性与表1 中有所不同,可能由于这些因素对非寿险市场偿付能力的影响情况与国外保险市场有所不同;但我国中规模非寿险公司的偿付能力与内部因素相关性大致与国外保险市场情况相同。而我国现行的偿付能力监管系统主要借鉴了国外保险监管信息系统,故现行的偿付能力监管系统更适用于我国中规模非寿险公司。

2.2 主要影响因素分析

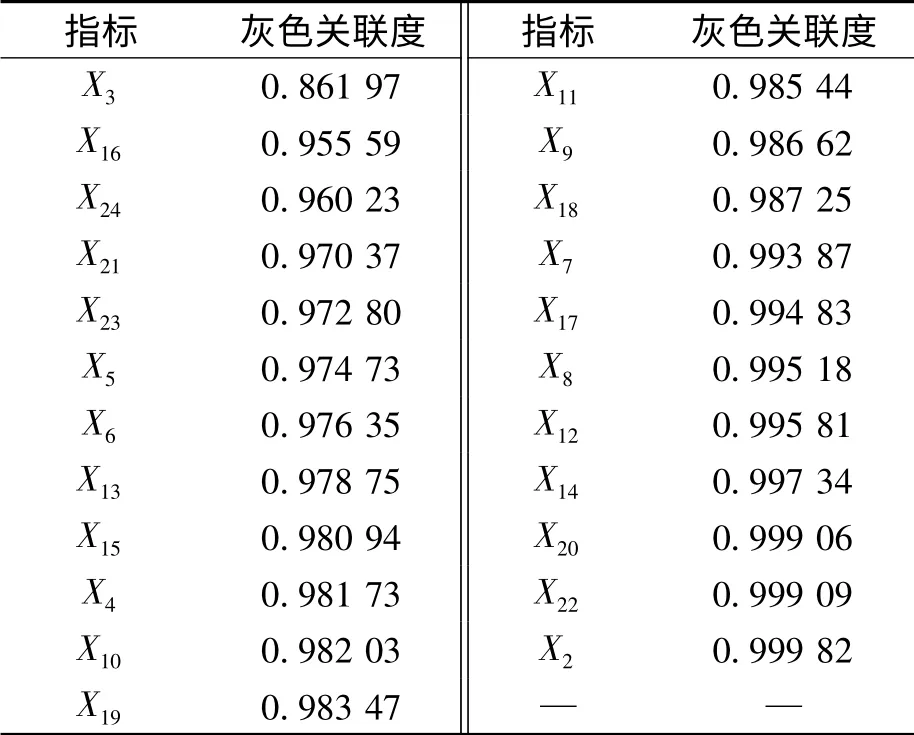

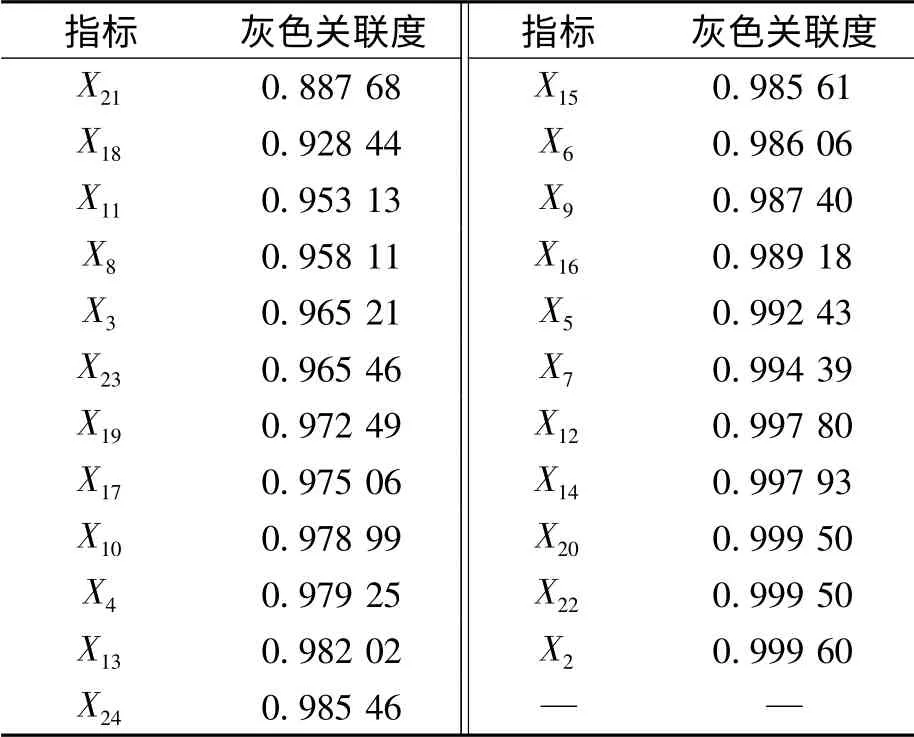

以偿付能力额度X1为灰色关联分析的计算参考数列,其他指标为比较数列,分别对3 种规模的非寿险公司进行灰色关联分析,以得出主要影响因素。首先,对各财务指标数据进行标准化处理,然后依次计算参考数列与比较数列的灰色关联系数和各类型非寿险公司偿付能力影响因素的灰色关联度,如表4 ~表6 所示。

表3 大、中、小规模非寿险公司的偿付能力内部因素相关系数矩阵

表4 大规模非寿险公司偿付能力影响因素关联度

表5 中规模非寿险公司偿付能力影响因素关联度

分析结果显示,影响因素与偿付能力比率的灰色关联度大多在0.98 和0.99 之间。故剔除影响程度相对较小的指标(灰色关联度<0.90),根据规模和偿付能力额度分别建立其偿付能力指标体系。

表6 小规模非寿险公司偿付能力影响因素关联度

2.3 中国非寿险公司的偿付能力评估

采用主成分分析法对指标体系进行降维,并评估各公司不同年份的偿付能力。

对大规模非寿险公司偿付能力指标体系进行主成分分析。第一主成分的方差(贡献率)占样本总方差的46.333%,是影响非寿险公司偿付能力额度的最主要因素;前4 个主成分的累积贡献率达87.096%,基本涵盖大部分信息量。分析旋转后主成分载荷矩阵可得,第一主成分F1主要受X1、X2、X5、X6、X24影响,其中前4 个指标反映非寿险公司的资产负债情况,最后一个指标反映保险业务质量;第二主成分F2主要受X8、X20、X22影响,反映保险业务规模的增长情况;第三主成分F3主要受X3、X9、X17影响,反映资产质量;第四主成分F4主要受X14影响,反映经营成本。据此可得4 个主成分函数:

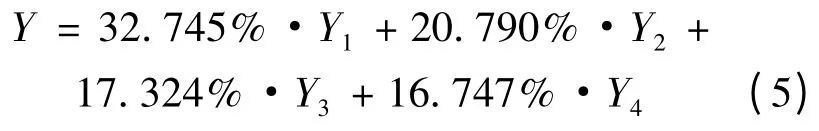

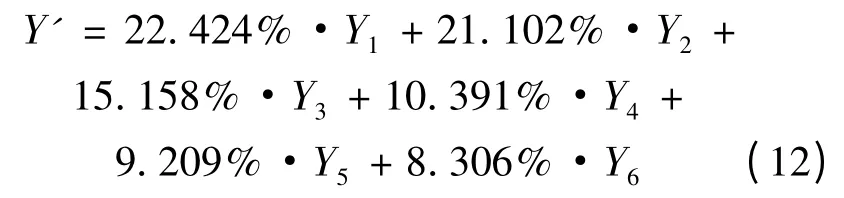

根据主成分分析的得分因子,将旋转后的贡献率作为权数,构造偿付能力综合评价函数模型:

同理,构建中规模和小规模非寿险公司的偿付能力综合评价函数模型。

对中规模公司采用6 个主成分,累积近86.591%的总信息量,主成分函数如下:

构造相应的偿付能力综合评价函数模型:

对小规模公司采用8 个主成分,累积近86.983%的总信息量,主成分函数如下:

构造相应的偿付能力综合评价函数模型:

由此可得2001—2010 年3 种规模的非寿险公司的综合偿付能力得分,如图1 和图2 所示。进而可以看出,随着非寿险公司规模的增大,主成分个数减少。原因在于,随着我国非寿险公司规模的增大,数量逐渐减少。而在建立统一的指标体系时,考虑到影响各公司偿付能力额度的微观因素不一,指标数量应与公司数量正相关。此外,虽然主成分数量不同,但3 种规模非寿险公司的偿付能力均受资产负债、业务规模增长这两方面主 成分影响;而X5、X6、X17、X20、X22、X24也对3种规模非寿险公司的偿付能力有很大影响。因此,非寿险公司偿付能力监管应注重其资产负债、保险业务规模增长以及准备金情况。

从图1 和图2 可知,大、中规模非寿险公司的偿付能力明显优于小规模的非寿险公司;大部分非寿险公司近两年来的偿付能力情况好于之前年份。

3 中国非寿险公司的偿付能力预测

3.1 不同规模下的偿付能力预测模型

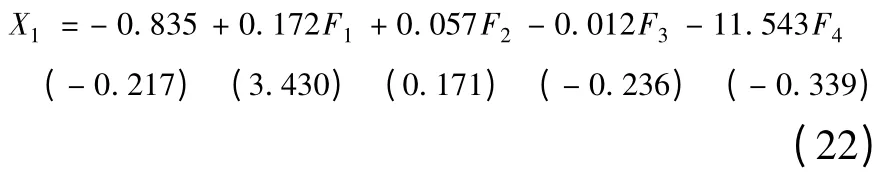

将大规模非寿险公司的内部因素样本分别代入式(1)~式(4),可得出主成分资产负债及业务质量F1、业务规模的增长F2、资产质量F3、经营成本F4。以这四者为自变量,X1为因变量,建立多元回归模型:

模型式(22)的拟合优度R值为0.943,调整拟合优度为0.670,F 统计量的p值为0.208,说明该模型从整体上看不显著,且单个系数均未通过t 检验。

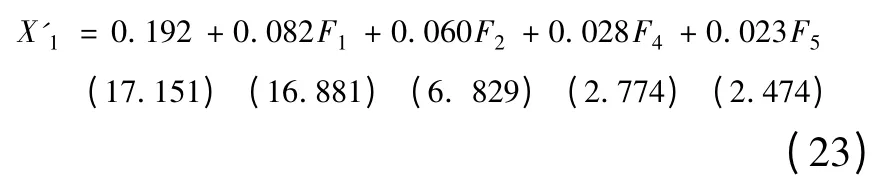

同理,建立中规模非寿险公司的预测模型:

模型式(23)的拟合优度R值为0.971,调整拟合优度为0.932,F 统计量的p值为0,说明该模型从整体上看是显著的,且单个系数均通过了t检验。

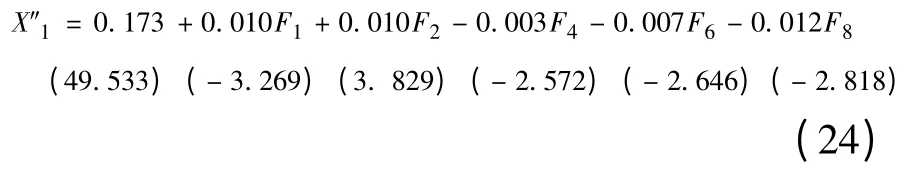

建立小规模非寿险公司的预测模型:

模型式(24)的拟合优度R值为0.855,调整拟合优度为0.670,F 统计量的p值为0,说明该模型从整体上看是显著的,且单个系数均通过了t检验。

3.2 与政府监管指标模型的对比

选取《规定》中的9 个指标(X3、X5、X7、X13、X14、X20、X22、X23、X24)作为自变量,X1作为因变量,可得出3 类非寿险公司的多元回归模型。

大规模非寿险公司:

拟合优度R值为1。

中规模非寿险公司:

拟合优度R值为0. 913,调整拟合优度为0.808,F 统计量的p值为0。

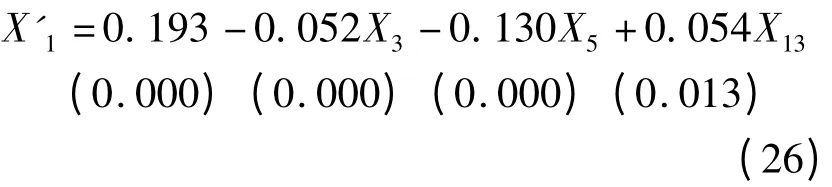

小规模非寿险公司:

拟合优度R值为0. 809,调整拟合优度为0.595,F 统计量的p值为0。

将模型式(22)~式(23)分别与模型式(25)~式(26)对比发现,以上指标能够很好地解释大规模非寿险公司的偿付能力额度;而对于中、小规模非寿险公司来说,其解释能力弱于主成分分析模型。

4 结论

(1)国外现有的偿付能力研究并不完全适用于我国非寿险市场的情况,而比较适合我国中规模非寿险公司,机械地照搬和套用不符合我国实际情况。

(2)我国非寿险公司偿付能力应按规模分类监管。公司规模对偿付能力监管指标体系起着本质性决定作用;我国保险市场的历史遗留问题导致某些保险公司未完全市场化、商业化,其偿付能力监管体系不同于其他公司。故按规模分类设置的监管体系指标对偿付能力额度的解释能力及预测性更好。

(3)我国现行指标体系不能完全解释非寿险公司的偿付能力额度,从而不能全面反映其偿付能力风险。现行指标体系能够完全解释大规模非寿险公司的偿付能力额度,但其解释力度随公司规模的减小而减弱,而笔者建立的指标体系能更好地反映保险公司的偿付能力风险。

[1]AMBROSE J M,SEWARD J A. Best's ratings,financial ratios and prior probabilities in insolvency prediction[J].Journal of Risk and Insurance,1988(2):229-244.

[2]HARRINGTON S E,NELSON J M. A regression -based methodology for solvency surveillance in the property - liability insurance industry[J]. Journal of Risk and Insurance,1986(4):583 -605.

[3]KIM Y D,ANDERSON D R,AMBURGEY T L,et al.The use of event history analysis to examine insurer insolvencies[J]. Journal of Risk and Insurance,1995(1):94 -110.

[4]LEE S H,URRUTIA J L.Analysis and prediction of insolvency in the property-liability insurance industry:a comparison of logit and hazard models[J]. Journal of Risk and Insurance,1996(1):121 -130.

[5]粟芳,俞自由. 非寿险偿付能力影响因素的实证分析[J].财经研究,2001(7):23 -27.

[6]闰春,赵明清,张彦梅.非寿险保险公司偿付能力影响因素的灰关联分析[J].山东科技大学学报:自然科学版,2003(12):102 -105.

[7]景丽英,李子国. 我国财产保险公司偿付能力研究[J].经济理论与经济管理,2003(11):21 -24.

[8]占梦雅.我国保险偿付能力监管指标体系的实证检验[J].上海金融,2005(11):39 -41.

[9]陈洪涛.保险公司偿付能力监管预警指标体系研究[J].北京统计,2001(7):38 -39.

[10]陈建忠.保险业须先“自保”:谈保险业监管预警指标体系的建立[J].经济论坛,2001(2):10 -11.

[11]刘连生.保险公司预警指标体系的建立与偿付能力指标的量化[J].现代财经,2001(12):15 -17.

[12]瞿玲,谢志刚.对我国财产保险公司监管指标系统的实证分析[J].上海财经大学学报,2002(10):13-18.