机构投资者在上市公司治理结构中的角色分析——基于盈余稳健性的视角

2014-04-23寿燕妮

寿燕妮

(浙江工商大学,浙江 杭州 310018)

一、引言

会计层面的盈余稳健性是公司治理中的一个重要环节。盈余稳健性是会计谨慎性原则的体现,能够更稳健地估计公司盈余状况,抑制公司内部人员对会计信息的盈余操纵行为。在我国股权集中现象较普遍的区域,控股股东可能以较少的股权(现金流权)获得了公司相对较大的控制权。这种控制权与现金流权的分离造成了控股股东与中小股东和债权人之间的委托代理问题,控股股东会利用自身权利,联合管理层,通过不正当的行为,获取超额控制权收益,侵害中小股东与债权人利益,并通过操纵公司应计利润,掩盖其“掏空”上市公司行为。国内外相关研究表明,稳健性能缓解企业各利益相关者之间的代理冲突问题,降低委托方与受托方之间的信息不对称问题,提高债务契约、报酬契约等的运行效率,进而在一定程度上完善公司治理结构。

基于会计盈余稳健性在公司治理结构中起到的重要作用,本文从衡量上市公司会计盈余是否稳健出发,探讨上市公司控股股东是否存在“掏空”上市公司行为,并进一步考察机构投资者是否能抑制上市公司控股股东的盈余操纵行为,从而分析其在资本市场中能否起到外部监督者的作用。

二、文献回顾与研究假设

(一)终极控股股东对盈余稳健性的影响研究

波尔塔等(Rafael La Porta等,1999)研究发现,控股股东获取控制权超额收益的行为与公司会计信息质量呈负相关关系。方和王(Fan和Wong,2002)、拉丰等(LaFond等,2005)、格威和韦雷基亚(Guay和Verrecchia,2006)的研究也发现,在股东所有权较集中的上市公司,会计盈余质量较低;而在股东所有权结构较分散的上市公司,会计盈余质量较高。桑切斯和卡罗林纳(Bona-Sanchez和Carolina,2011)研究了公司终极所有权结构与公司对未实现经济损失的及时确认性之间的关系,发现终极控股股东投票权和所有权的分离程度与盈余稳健性呈负相关关系。

随着现代公司治理结构的转变,股权集中现象在现代新兴市场特别是在我国这样的东亚国家非常普遍。王化成和佟岩(2006)、马忠和吴翔宇(2007)、朱茶芬和李志文(2008)、李艳茹(2011)的研究发现,控股股东“一股独大”的股权结构是导致公司会计盈余稳健性降低的主要原因之一,且控股股东控制权比例越高、控股股东为国家控股时,盈余信息质量越低。为避免外界媒体及中小股东的监督,其通过与公司管理层合谋操纵上市公司会计利润或应计项目(谢,2010)掩盖其对上市公司资产的掏空行为(江、简、黄,2010)。因此,本文提出假设1:

H1:在其他条件一定的情况下,两权分离度与盈余稳健性之间呈负相关关系。

(二)机构投资者在公司治理结构中的角色分析

有关机构投资者的存在对上市公司治理结构的影响,理论界主要提出了三大假说:即效率监督假说、利益冲突假说、战略同盟假说。第一个假说认为机构投资者能发挥积极的监督治理作用,后两个假说认为机构投资者为获得短期利益与公司管理层合谋损害中小股东利益。史密斯(Smith,1996)的研究发现,机构投资者在公司中发挥积极的监督作用,能提高公司所有股东的财富。格罗斯曼(Grossman,1980)、拜德(Bhide,1994)、科菲(Coffee,1991)、沙德维茨等(Schadewiz等,1998)的研究认为,机构投资者主要以短期投资获利为主,在市场中的流动性较高,没有精力和时间参与公司监督治理。

唐正清和顾慈阳(2005)研究表明,机构投资者的发展在我国资本市场中并不规范,总体上并没有在公司治理中发挥积极的监督作用。王琨和肖星(2005)、程书强(2006)、高雷和张杰(2008)等研究表明机构投资者在一定程度上发挥了监督治理作用,抑制了公司内部的盈余管理行为。高群和黄谦(2010)、李延喜和杜瑞(2011)的研究发现,机构投资者能否积极参与公司治理与其持股比例的程度相关。持股比例较低时,可能会加剧公司内部的盈余操纵行为;持股超过一定临界值时,能有效抑制盈余操纵行为。

基于对我国机构投资者的现状分析,机构投资者要发挥真正的监督治理作用还需要克服一些障碍:(1)机构自身内部结构不完善问题。机构内部控制人可能会以自身利益为重,与上市公司内部股东或管理层合谋,以掏空上市公司资产为目的,满足自身投资需求最大化。(2)机构投资者短视行为及“搭便车”问题。目前大多数机构投资者以分散投资、多元化投资为主,同时将资金投资于多个公司,导致每家机构投资者在一家上市公司中的持股份额相对较少,实施监督治理公司的成本也就相对较高。这样每一家投资机构并没有十足动力去监督治理上市公司,反而会存在一种侥幸心理,希望其他机构投资者能对公司起到监督治理作用,坐收“渔翁”之利,最后导致公司总体机构投资者并没有有效发挥监督治理作用;(3)法律条款的限制问题。受到证券市场法律制度的限制,我国主要类型机构投资者的投资规模受到约束,机构投资者所持股份较少,这样更加剧了机构投资者的短视行为。综合以上理论及机构投资者目前现状,提出以下假设2和3:

H2:在其他条件一定时,机构投资者持股水平与盈余稳健性呈负相关关系。

H3:在其他条件一定时,机构投资者持股并不能缓解终极控股股东两权分离对盈余稳健性的影响。

三、研究模型构建

(一)盈余稳健性与终极控股股东两权分离设计

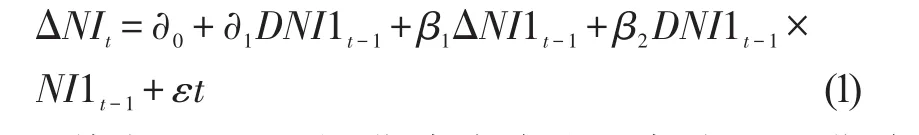

目前对盈余稳健性的衡量方法有巴苏(Basu,1997)的盈余—股票回报衡量法与鲍尔和库玛(Ball和Shivakumar,2005)的权责发生制衡量法。盈余—股票回报衡量法是目前国内外学者应用最多的方法之一,其主要是用股票收益率的变化替代会计盈余的变化。但是由于我国资本市场并不完善,股票收益率并不能完全反映公司对“利好消息”和“坏消息”的反应程度(杨华军,2007)。权责发生制衡量法弥补了Basu模型的不足,也更适用于我国资本市场。因此本文将引用鲍尔和库玛(2005)权责发生制方法衡量盈余稳健性,具体模型如下:

其中,ΔNIt为t期资产净收益率减去t-1期净资产收益率,ΔNI1t-1为其滞后期;ΔDNIt-1为t-1期资产净收益率增量的虚拟变量。若t-1期资产净收益率增量小于0,则DNIt-1取1,否则取0。系数β1度量了当期收益对上期正向收益确认的及时性。系数β2度量了当期收益对上期负向收益增量确认的及时性。若公司会计政策稳健,则公司对经济损失的确认应更加及时,即预期系数β2应显著小于0;系数(β1+β2)反映了当期收益对上期损失(负向资产净收益)的反转速度。

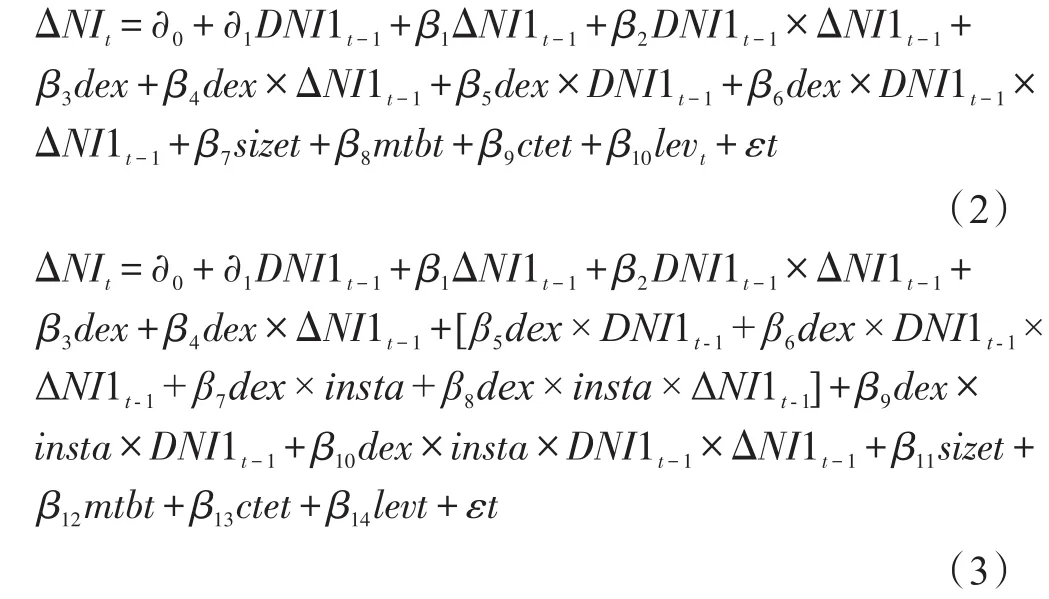

(二)机构投资者对终极控股股东掏空行为的影响设计

根据前文分析,终极控股股东因拥有的控制权大于现金流权即两权分离现象,导致其有动机及能力掏空上市公司,并通过操纵公司盈余,躲避外界监督。因此,本文在鲍尔和库玛(2005)模型中引入终极控股股东两权分离度的交互项,检验其掏空行为对盈余稳健性的影响,具体模型如公式(2)所示。然后再进一步检验机构投资者对终极控股股东掏空行为的影响,模型设计主要参考艾哈迈德和赫尔曼(Anwer S.ahmed和Scott Duellman,2013),具体模型如公式(3)所示。

模型(2)、(3)的实证效果是否显著主要是看交叉项 dex×DNI1t-1×ΔNI1t-1的系数 β6及交叉项dex×insta×DNI1t-1×ΔNI1t-1的系数 β10。如前文分析,若机构投资者在上市公司治理结构中起监督作用,则预期系数 β6和 β10应显著小于0;反之,则没有起到监督作用。

为了缓解以上模型中交叉变量带来的多重共线性问题,本文对交叉项进行了残差中心化处理(毕晓方等,2007)。

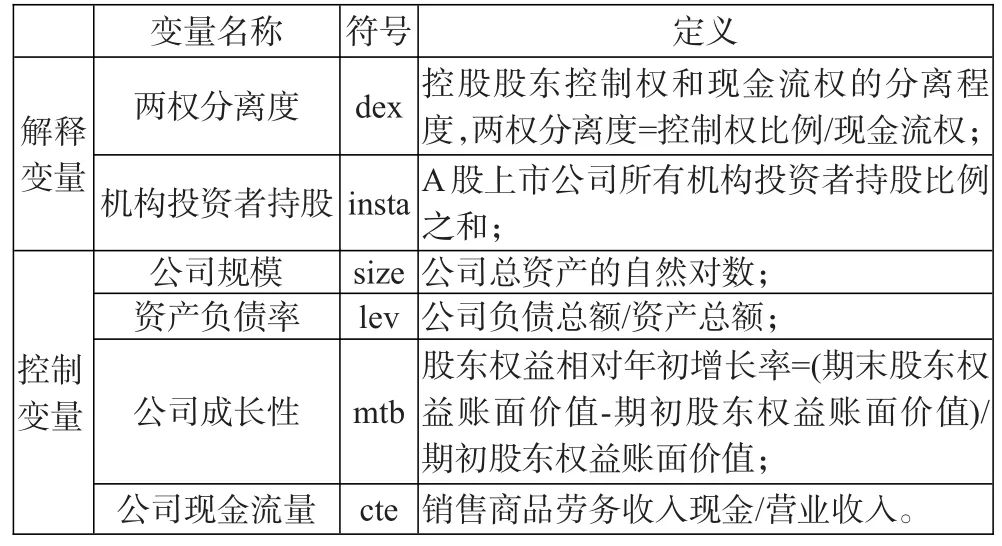

表1:模型中其余变量定义

四、样本选取及实证结果分析

(一)样本选取

本文选取2009—2013年沪深两市A股上市公司为初始样本,剔除金融保险类、ST、ST*和PT类以及相关财务数据存在明显异常值现象的上市公司。样本中机构持股数据来自锐思数据库(RESSET),其他数据均来自国泰安数据库(CSMAR)。为提高研究结论的可靠性和稳定性,本文采用非平衡面板数据分析方法及固定效应计量经济模型,应用的统计软件及数据统计分析软件为Stata12.0和Excel 2007。

(二)主要变量描述性统计

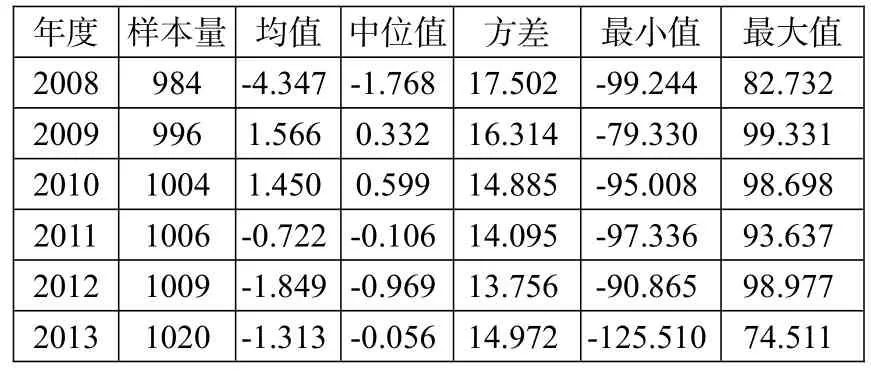

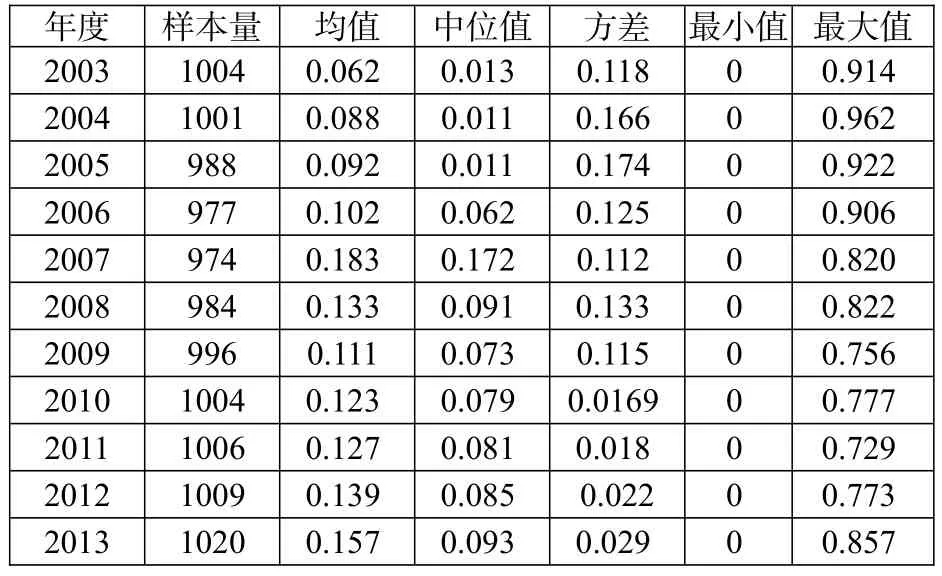

表2:各年度资产收益率增量(ΔNI)的描述性统计

由上表可以看出,2008年资产收益率增量、中位数和方差与其他各年相比变化较大,分别为-4.347、-1.768和17.502,说明受2008年金融危机的影响,我国大部分上市公司资产收益率波动较大,且遭受了一定损失,致使收益率增量为负。

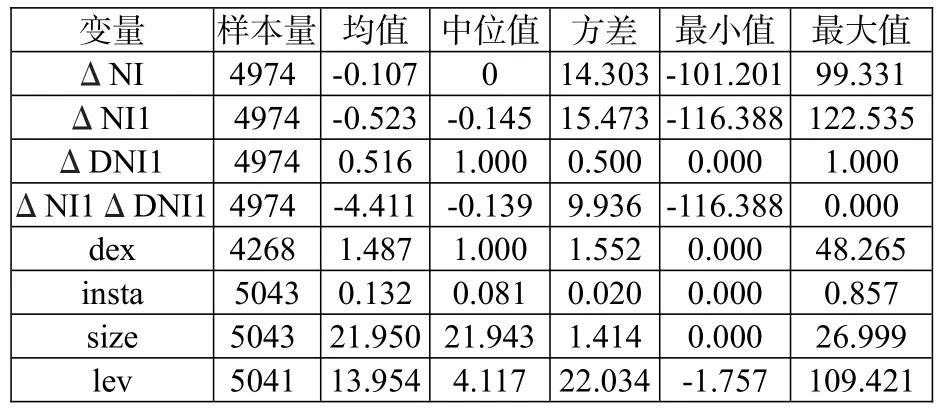

表3:各年度机构投资者持股比例(Insta)描述性统计

从上表分析看出,2007年机构持股平均值和中位数与其他各年相比有明显的上升与变动,可能是2005年股权分置改革引起的。截至2007年,大部分上市公司都完成了股份制改革。到2009年,机构平均持股比例从2007年的0.183跳跃到0.111,中位数从0.172跳跃到0.073,相应方差也从0.112上升到0.115,说明受2008年金融危机爆发的影响,我国机构投资者持股比例产生了明显的变化。2009年以后,持股比例总体上较金融危机前有所上升,且各年持股比例变化较稳定。

表4:2009—2013年上市公司盈余稳健性描述性统计

326.243216.085 mtb cte 4913501610.20724.0616.1394.69923.46039.766-96.5572.189

从表4可以看出,交叉变量ΔNI1ΔDNI1的均值为负,说明2009—2013年间,我国上市公司总体上盈余稳健性较好。虚拟变量ΔDNI1的均值为0.516,说明2009—2013年的上市公司中,有51.6%的样本净资产收益率为负。上市公司控制权均值仍大于现金流权,两权分离度dex的值等于1.487,说明2009—2013年的上市公司控股股东总体存在两权分离现象。机构投资者持A股比例(insta)为0.132,中位数为0.081,方差为0.020。

(三)回归结果及分析

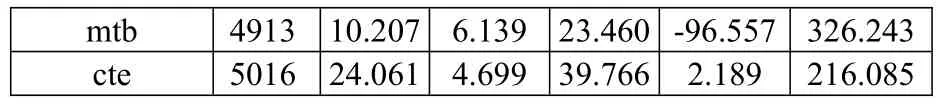

为了使样本的阶段选取更有说服力,本文首先对各年度上市公司盈余稳健性进行检验,检验结果如表5所示。

可以看出,交互项ΔNI1ΔDNI1系数除2008年以外,其他各年均显著为负,即上市公司2009—2013年各年盈余稳健性都较好。2008年交互项系数的不显著,主要是由于该年度净资产收益率变动太大引起的,因而导致会计盈余不稳健。

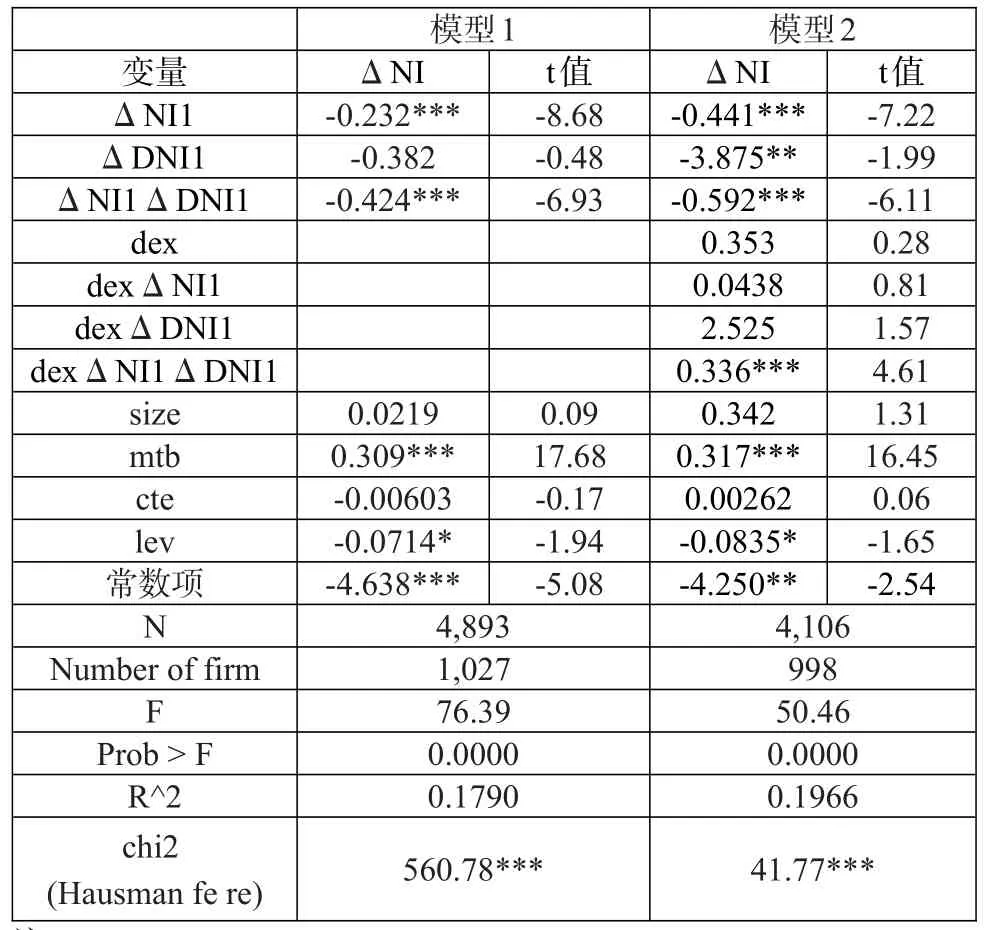

根据样本数据的特点,本文以非平衡面板数据及固定效应估计法进行研究。同时本文用Hausman检验法进一步检验固定效应对样本数据的适用性,检验结果同列在以下回归结果的各表中。

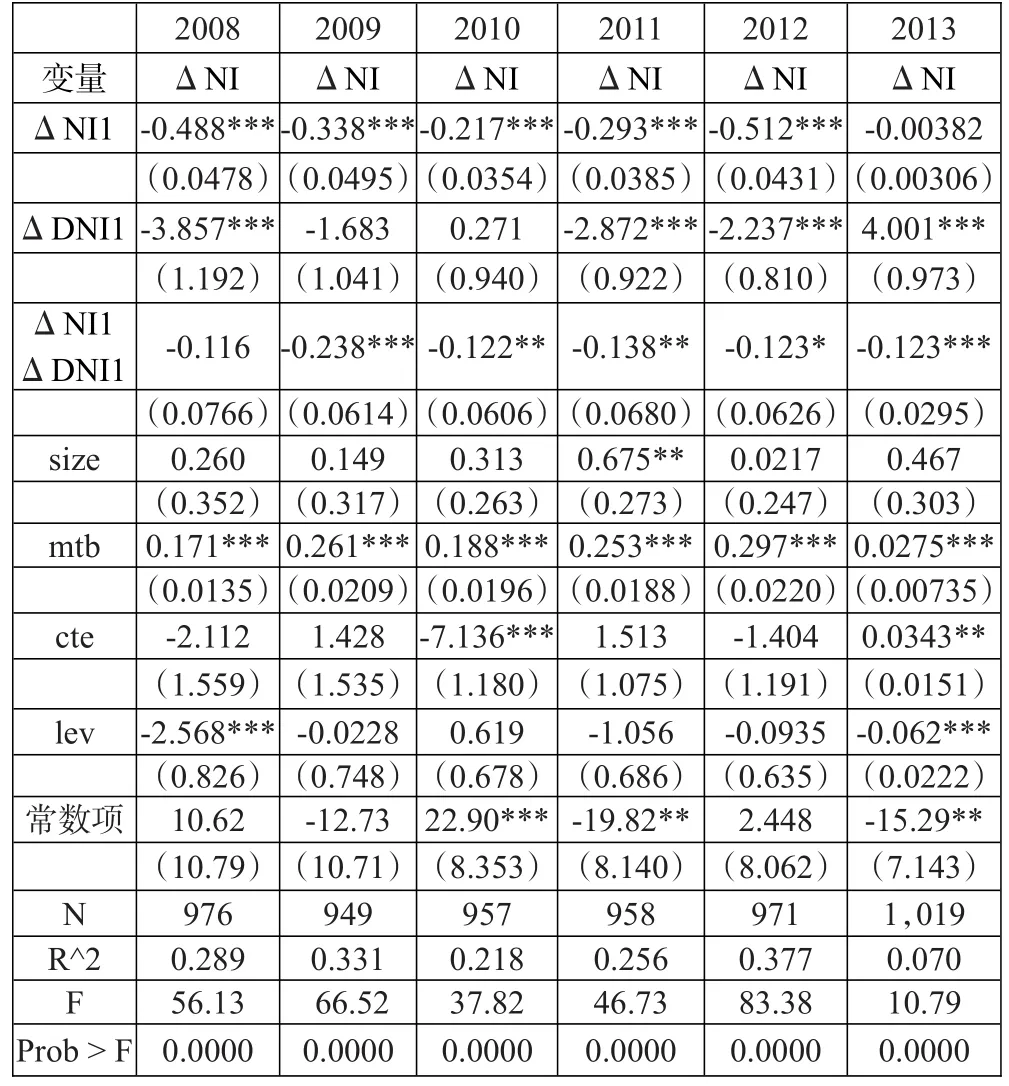

由表6回归结果可以看出,两模型交叉变量ΔNI1ΔDNI1的系数均显著为负,说明2009—2013年,我国上市公司会计盈余具有稳健性,会计盈余对预计损失的确认相对收益更加及时;dexΔNI1Δ DNI1的系数在1%的置信水平下,显著为正,表明终极控股股东控制权水平影响了公司对经济损失的及时确认性。表明上市公司终极控股股东两权分离度越高,公司盈余稳健性程度越低,从而验证了本文之前的假设H2。同时,Hausman检验结果说明,固定效应比随机效应更适合本样本。

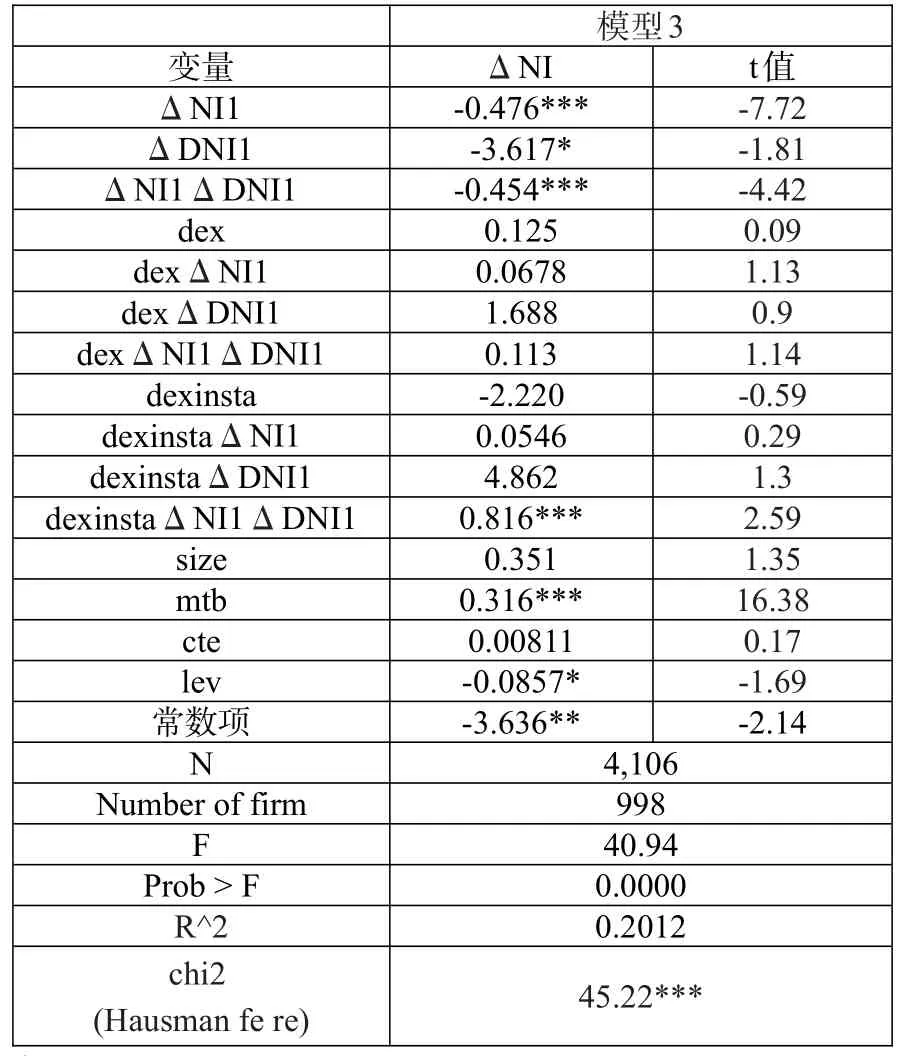

由表7回归结果可以看出,添加机构投资者后,模型交互项DNI1t-1×ΔNI1t-1系数在1%的水平下显著为负, dex×insta×DNI1t-1×ΔNI1t-1系数在1%的水平下显著为正,说明机构投资者对终极控股股东掏空行为有非常显著的影响,但并没有抑制其掏空上市公司行为,即没有发挥积极的监督治理作用。同时,Hausman检验结果说明,固定效应比随机效应更适合本样本。

(四)稳健性检验

表5:各年度盈余稳健性检验结果

为了检验以上模型及研究结论的可靠性,本文进行了稳健性测试。一方面以“净利润/营业总收入”替换盈余稳健性模型中的净资产收益率,并以其“是否小于0”作为经济不利因素的哑变量;另一方面,为了排除限售股性质对机构投资者持股的影响,本文将机构投资者持有A股比例更换为机构投资者持有无限售流通A股比例进行了稳健性测试。实证检验方法仍采用固定效应估计法,稳健性结果与本文研究结论基本一致。

五、研究结论及启示

本文的研究表明我国上市公司存在盈余稳健性,但是在股权集中的环境下,终极控股股东存在两权分离现象。其“掏空”上市公司,侵占中小股东利益及操纵盈余的行为降低了公司的盈余稳健性。本文还发现机构投资者作为公司重要的外部监督者,并没有在公司治理中发挥有效的监督治理作用,其可能原因是目前机构投资者投资较分散,且以短期获利为主,因此没有动力监督上市公司。

鉴于以上结论,为更好地保护中小股东利益,加强机构投资者的监督职能,国家一方面应完善法律体系建设,另一方面应鼓励机构投资者扩大长期投资,发挥自身专业信息优势及投资规模优势。

表6:终极控股股东两权分离与盈余稳健性

表7:机构投资者持股与盈余稳健性

[1]Anwer S.ahmed.Scott Duellman.2013.Managerial Overconfidence and Accounting conservatism.Journal of Accounting Research.

[2]Basu.1997.The Conservatism Principle and the asymmetric timeliness of earnings.Journal of Accounting and Economies,24(December).

[3]Ball.Shivakumar.2005.Earnings Quality in U.K.Private Firms:comparative loss recognition timeliness.Journal of Accounting and Economics,39.

[4]程书强.机构投资者持股与上市公司会计盈余信息关系实证研究[J].管理世界,2006,(9).

[5]高雷,张杰.代理成本、管理层持股与审计质量[J].财经研究,2011,(1).

[6]高群,黄谦,任志强.中国上市公司机构持股时对大股东控制与盈余管理关系的影响研究[J].统计与信息论坛,2012,(3).