国内精对苯二甲酸供需现状及营销策略分析

2014-03-25陈斌

陈 斌

(中国石化化工销售有限公司华东分公司,上海200050)

精对苯二甲酸(PTA)是重要的大宗有机原料之一,是由石油下游产品对二甲苯(PX)制造而来,其应用比较集中,世界上90%以上的PTA 用于生产聚酯纤维、树脂、胶片,而这些产品被广泛用于化纤、容器、包装、薄膜生产等领域。国内市场中,有75%的PTA用于生产聚酯纤维;20%用于生产瓶级聚酯,主要应用于各种饮料尤其是碳酸饮料的包装;5%用于膜级聚酯,主要应用于包装材料、胶片和磁带。

我国PTA 产业的生产起始于20世纪80 年代,2000 年我国PTA 产量仅为2 000 kt,消费量不足5 000 kt,随着国内需求的急剧增加,国内产能也随之快速增长,我国PTA 产业进入了快速成长期。2012年,国内PTA扩能达到顶峰,新增产能12.8 Mt/a,年底实际产能为32.8 Mt/a。2013产能增长暂缓,2014年又将出现新一轮增长,计划新增产能12.85 Mt/a。到2014年底,PTA产能将达到45.6 Mt/a。随着产能的增长,PTA进口依存度逐年迅速下降,2011年降低到30%以下,2012年为20.8%,预计2013年为8.5%,2014年将进一步降低到4%。

与PTA产能增长迅速不同,下游服装、纺织行业出口与国内消费增速一般,PTA行业供需矛盾突出。国内PTA行业面临的困难前所未有,而且将长期存在。

1 近年国内PTA供需情况

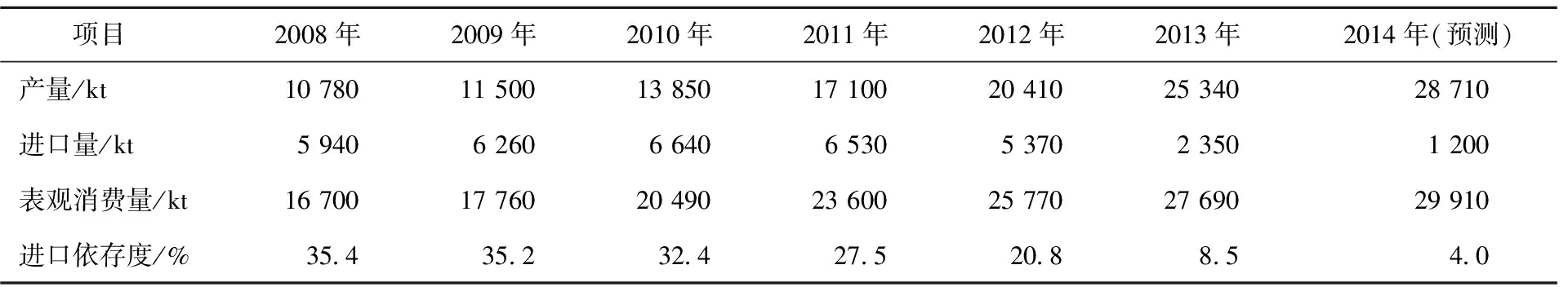

PTA产能的高速建设和发展,很大程度上取决于下游聚酯行业和终端纺织行业的飞速发展。2001年中国加入世界贸易组织、 2003年国内150 kt/a规模的熔体直纺聚酯装置开始取代30 kt/a规模的切片纺以及2005年纺织品出口配额取消等因素导致PTA需求激增。2008年以后,受国内经济刺激政策及PTA反倾销调查的影响,PTA产能大增。但是目前由于全球经济不振,内需乏力,国内PTA行业已陷入低负荷生产、亏损的困境。近年国内PTA产量、消费量及预测见表1。

表1 近年国内PTA生产、消费情况及预测

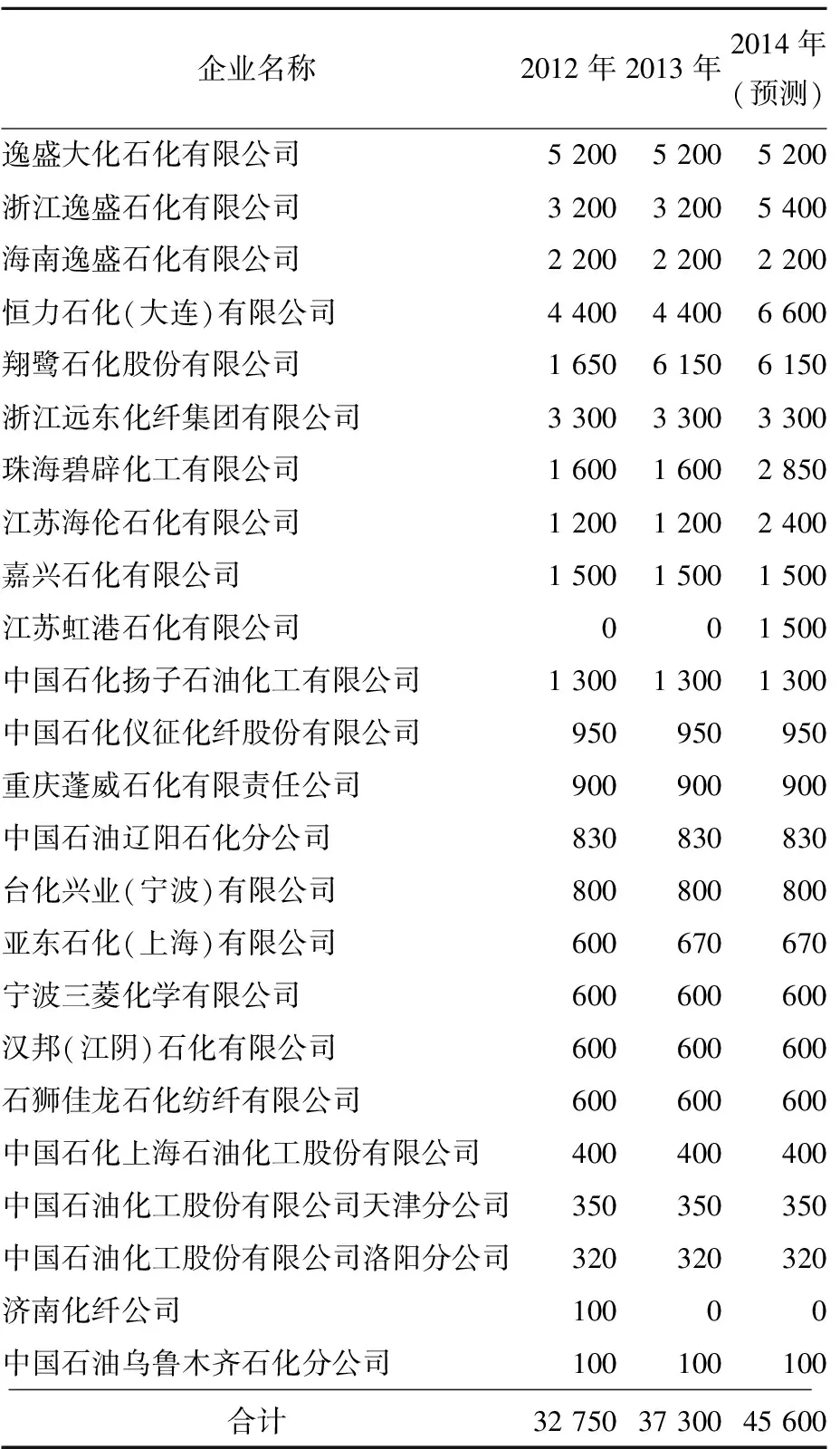

2 国内现有和规划建设的PTA装置产能

截至2013年底,国内PTA生产企业合计产能为37.25 Mt/a 。2014年,根据规划将有5套装置投产,具体为:浙江逸盛大化石化有限公司新增2 200 kt/a、恒力石化(大连)有限公司新增2 200 kt/a、珠海碧辟化工有限公司1 250 kt/a、江苏海伦石化有限公司新增1 200 kt/a,江苏虹港石化有限公司新建1 500 kt/a。到2014年底,国内PTA产能预计将达45.6 Mt/a,2014年后仍有新增项目计划,新增产能达11.8 Mt/a。国内PTA产能及新增产能计划见表2。

表2 国内PTA产能及新增情况 kt/a

3 近年PTA进口量及其来源

近年来,随着国内新增PTA产能不断投放,国内PTA进口总量呈逐年递减态势。虽然进口量整体减少,但来料加工及进料加工贸易逐年增加。韩国、中国台湾省、泰国和日本仍然是PTA进口的主要来源地。2012年1月1日开始,东盟PTA进口实施零关税,对泰国产PTA的反倾销力度由此减弱。2012年从中国台湾省进口的PTA比例显著降低;从韩国进口的PTA比例虽有所提高,但总量大幅减少。表3为我国PTA进口来源地情况。

表3 近年PTA进口量及其来源地

4 国内PTA主要供应商及其销售策略分析

4.1 国内PTA主要供应商及下游企业情况

目前国内PTA主要供应商是逸盛集团(逸盛大化石化有限公司、浙江逸盛石化有限公司和海南逸盛石化有限公司)、恒力石化(大连)有限公司、浙江远东化纤集团有限公司、翔鹭石化股份有限公司、珠海碧辟化工有限公司和中国石油化工股份有限公司等6家。其中逸盛集团、恒力石化(大连)有限公司、浙江远东化纤集团有限公司3家的PTA产能占国内PTA总产能的56%。

逸盛集团在大连、宁波和海南3地拥有6条PTA生产线,目前集团PTA产能为10.6 Mt/a,为国内最大PTA供应商,该集团旗下现有聚酯产能为3.1 Mt/a。

恒力石化(大连)有限公司有两条产能为2 200 kt/a的PTA生产线,开车时间分别为2012年9月和10月,并通过“现货均价模式”占据了部分市场。恒力石化集团在江苏的吴江、宿迁两地共拥有总产能1 600 kt/a的聚酯装置,另在南通拥有产能为500 kt/a聚酯长丝装置(已实现产能250 kt/a),在辽宁营口拥有总产能600 kt/a的聚酯薄膜装置(已实现产能200 kt/a)和产能为200 kt/a聚对苯二甲酸丁二酯(PBT)装置。

浙江远东化纤集团有限公司现有PTA产能3 200 kt/a ,共有PTA生产线4条:1条生产线年产EPTA(粗对苯二甲酸) 600 kt,其余3条线合计年产PTA 2 600 kt,该公司的聚合能力为800 kt/a。浙江远东化纤集团有限公司因综合实力等原因,目前在与逸盛集团及恒力石化(大连)有限公司的竞争中处于劣势。

4.2 国内PTA销售模式

目前国内PTA销售模式有3种:挂揭牌长约销售、“现货均价”长约销售和现货销售。

(1)挂揭牌长约销售。挂揭牌长约销售是指供方月初挂牌销售,到了月底根据市场变化公布一个结算价,供需双方按此价格结算当月的交易,以中国石化股份有限公司、珠海碧辟化工有限公司为主要代表。

(2)“现货均价”长约销售。“现货均价”长约销售是指供方参照国内某一网站每天公布的人民币现货价格,计算当月的现货平均价格,供需方按此价格结算当月交易。国内下游聚酯工厂于2011年底首次提出PTA采购“现货均价”模式。供需博弈,供方一直占优势,由于“现货均价”销售没有返利,“现货均价”模式推出后曾遭到主要供应商抵制,一度未被其接受。2012年4季度,恒力石化(大连)有限公司除现货方式销售外、还部分采用了“现货均价”长约模式,并成功抢占江阴市场。除恒力石化外,逸盛集团也和部分合同增量客户按“现货均价”模式进行结算,浙江远东化纤集团有限公司因效益不佳,更多时候采取了限产措施,仍以挂牌揭牌长约方式进行销售。

(3)现货销售。现货销售是供需双方根据当日的市场情况制定一个价格交易。国内现货销售PTA的工厂有恒力石化(大连)有限公司、石狮佳龙石化纺纤有限公司、汉邦(江阴)石化有限公司、重庆蓬威石化有限公司和中国石油辽阳石化分公司5家。工厂出现现货销售,主要是出于长约合同量不足或市场下行时合约销售落空出库需要,贸易商大多采用现货销售,现货销售约占国内15%的市场份额。

4.3 国内主要PTA供应商的结算方式

恒力石化(大连)有限公司采取多种措施争夺市场,主要做法有:组合“现货+长约+现货均价”销售策略满足用户差异化要求、其折扣次月全返、承兑汇票收取限制少、现款和承兑对冲、90天以内到期汇票反贴息、国内信用证、PX代开证及美金盘销售、对江苏用户另每吨补贴20元运费;在宿迁、江阴、常熟、上海、乍浦、萧山等地设中转库,缩短了用户备料时间,实际是帮助用户提高资金周转率。总之,恒力石化(大连)有限公司在资金、成本及生产诸多方面充分考虑了用户的利益。

逸盛集团的返利与收款要求与恒力石化(大连)有限公司相近,主要区别有:每月20日前付款90%,就给予减20元/t的折扣。其折扣返还期限为:当月返60%,年底返40%。该公司对3年期合同附加优惠,金额分别为5,10,20元/t。受恒力石化(大连)有限公司PTA装置投产冲击,江苏区域生产用户和贸易性质用户流失较多,迫于销售压力,逸盛集团和部分有合同增量的用户讨论新的结算方式,以提高强化市场占有率。

与恒力石化(大连)有限公司的返利水平相比,逸盛集团返利水平较低,且返利有年度合同量考核要求。但该公司PTA产能大、装置布局面广,货品供应方面在国内占有举足轻重地位,如逸盛集团推广新的销售模式,国内PTA现行的结价体系将很快被颠覆。

浙江远东化纤集团有限公司在产能与资金实力方面和恒力石化(大连)有限公司、逸盛集团2家相比均处下风,其销售策略和服务与逸盛集团接近,其整体折扣水平低于逸盛集团。折扣当月返还一半,年底返还另一半。在付款期限上也有优惠,每月20日前付款90%,结算价格可以减20元/t。由于市场低迷,该公司长期调低装置开工负荷,在国内市场的影响力逐渐下降。

珠海碧辟化工有限公司和翔鹭石化股份有限公司作为国内主要供应商,其市场仍以华南为主。两家都有扩产计划,销售重点在华东市场。

目前珠海碧辟化工有限公司月度合同量3,5,10 kt对应折扣分别为100,120,140元/t,其最终返利还与运输距离及履约情况挂钩。

翔鹭石化股份有限公司也有提前付款优惠,执行时也较灵活。目前翔鹭石化股份有限公司月度合同量3,5,10 kt对应折扣分别为80~100,120~140,150元/t。翔鹭石化股份有限公司二期4 4 00 kt/a PTA装置的扩能已完工,计划在2013年底开车。之前翔鹭石化股份有限公司已完成部分市场布局,该公司拥有1 600 kt/a PX上游配套装置,凭借上下游一体化优势,该公司PTA新产能成功投放后,2014年国内的市场格局将重新调整,市场竞争也将更加残酷。

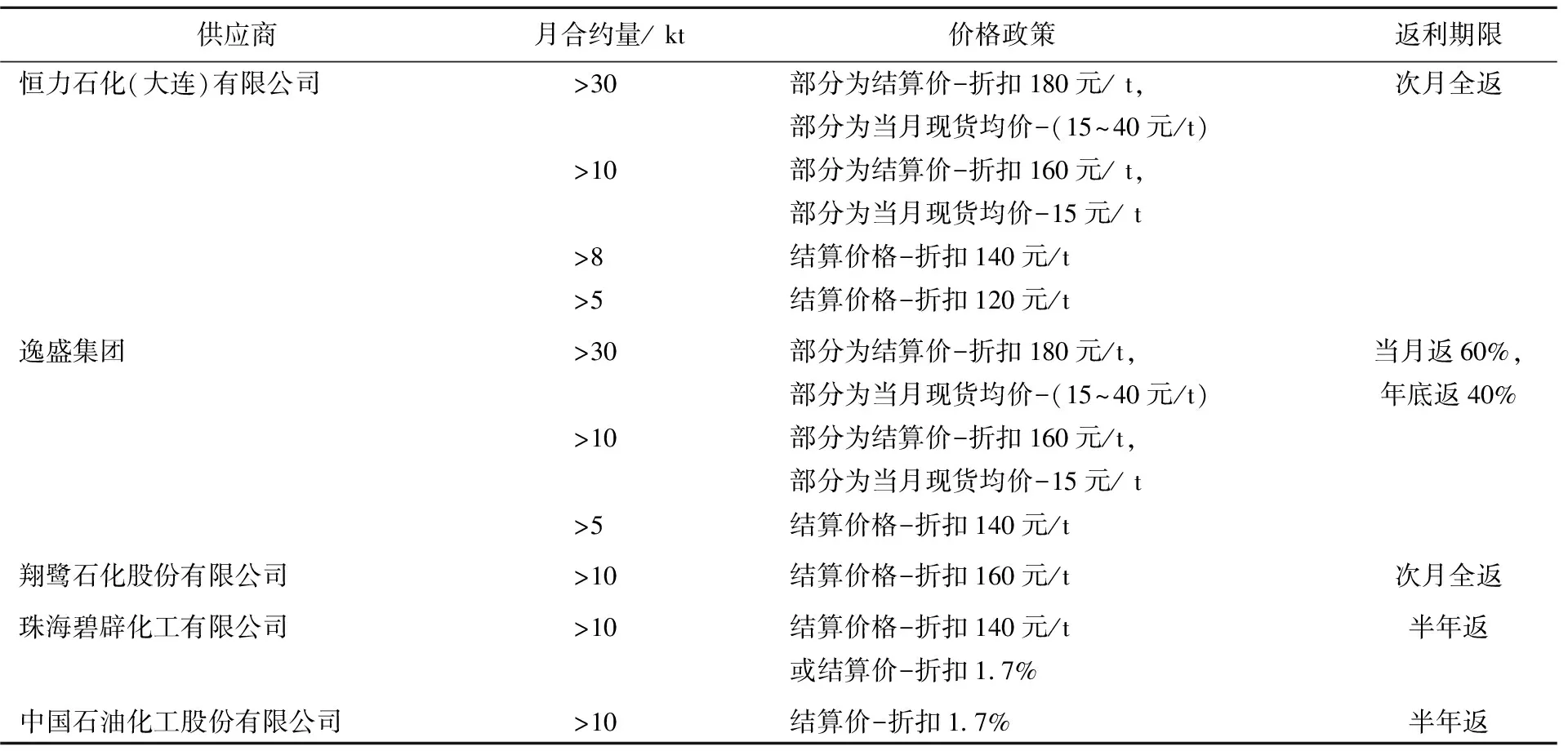

其他公司如台化兴业(宁波)有限公司、宁波三菱化学有限公司、亚东石化(上海)有限公司等供应商因产能小,大用户不多,主要通过提高折扣水平或“公路到厂”等策略参与市场供应。他们的月合约量3 kt的折扣可达130~140元/t,月合约量5 kt的折扣为160~170元/t。国内部分PTA供应商的返利对比见表4。

表4 国内5家供应商返利对比

5 结论和建议

(1)目前国内外经济及宏观环境不佳,PTA装置无序的扩建带来恶性竞争。根据PTA国内明后年的扩能计划,PTA行业竞争将更趋激烈。

(2 )预计2014年国内PTA的总需求为30.1 Mt,进口量按下限每月100 kt(加工贸易为主,一般贸易不断萎缩),需求量为28.9 Mt,由此测算国产PTA行业最高负荷在63%,届时国内PTA装置开工负荷将进一步降低,竞争力不强的装置将面临长期停车的困境。

(3)PTA生产厂家有必要调整2014年的营销策略,可以通过调整折扣、采用现货计价和大合同大折扣模式以及付款优惠、增加运输补贴等方式来达到扩大市场份额的目的。

(4)国内PTA产能过剩已成事实,中国PTA的出口将成为趋势。