基于聚类分析和时间序列分析的期货预测

2014-03-24李亚杰王磊

李亚杰 王磊

摘要:时间序列分析方法在金融市场,尤其是股票指数、汇率、利率、期货等证券风险大小的度量、风险收益的计算与市场效率的检验中得到广泛应用。为了预测出下个阶段的期货价格的总体水平,进而帮助投资者提早的对自己的投资选择进行分配,将多元统计分析中的聚类分析方法和非平稳时间序列模型相结合,先将样本数据中的期货价格分类,求出每个类中的价格均值,进而对这些均值做ARIMA模型拟合和预测,预测出接下来的期货价格水平。

关键词:时间序列 聚类分析 期货

本文受国家自然科学基金项目资助(61375066)

一、引言

时间序列分析的理论基础是上世纪40年代由Norbort Viener和Andei Kolmogonor给出。1968年,美国统计学家Box和英国的Jenkins提出时间序列的模型识别、参数估计和诊断检验的建模方法,并于1970年出版专著《时间序列分析—预测与控制》,使时间序列分析广泛应用。1976年, Box和Jenkins提出自回归求和滑动平均模型——ARIMA(Autoregressive Intergrated Moving Average),针对具有明显趋势项的非平稳事件序列。由于金融市场的数据是不稳定的随机序列,其分布未必是正态分布,而是具有非线性、自相关性、异方差性。1982年,Engle针对时变方差性,提出了自回归异方差模型——ARCH(Autoregressive Conditional Heteroskedastic)。1986年,Bollerslev 将ARCH模型延伸至一般ARCH模型——GARCH(Generalized Autoregressive Conditional Heteroskedastic)。在近20年,许多学者在ARCH模型基础上,针对不同的问题提出不同模型扩展,形成ARCH模型族。例如:1986年,Engle和Bollerslev提出了积分GARCH模型——IGAR。1987年,Engle, Lilien和Robins提出了ARCH-M模型。1991年,Nelaon提出指数GARCH模型——EGARCH。1992年,Higgins和Bera提出了非线性ARCH模型——NARCH。1994年,Zakoian提出了门限GARCH模型——TGARCH。1994年Baillie,Bollerslev和Mikkelson提出了非整数次积分GARCH模型——FIGARCH。以ARCH模型族为代表的时间序列分析方法直接引自于经济金融问题,它认为随机序列的方差是时变的,传统ARMA模型一般假定方差是常数。因而,时间序列分析方法在金融市场,尤其是股票指数、汇率、利率、期货等证券风险大小的度量、风险收益的计算与市场效率的检验中得到了广泛的应用。

本文主要讨论时间序列分析方法对金融市场中的C1207玉米期货的价格波动的分析并对其未来的走势作出相应预测。本文将聚类分析与ARIMA模型结合,首先对期货合约的价格做聚类分析,然后对各个类的价格均值做ARIMA模型拟合,进而预测出下个阶段的期货价格的总体水平,进而帮助投资者提早的对自己的投资选择进行分配,确定足够的保证金金额以满足期货合约可能的追加保证金要求。

二、研究对象

期货市场是金融市场的重要组成部分,与国民经济发展密切相关。作为和股票市场和外汇市场并存的三大金融交易体系之一,期货与现货相对。期货是现在进行买卖,但是在将来进行交收或交割标的资产,这个标的资产可以是某种商品(例如黄金、原油、农产品),也可以是金融工具,还可以是金融指标。交收期货的日子可以是一星期之后,一个月之后,三个月之后,甚至一年之后。买卖期货的合同或者协议叫做期货合约,期货合约属于一种场内合约,买卖期货的场所叫做期货市场。

期货市场主要的交易种类有:利率期货、外汇期货、股票价格指数期货、农产品期货、金属期货、能源期货,它为现货商提供了保值和购货的场所,又提供了回避价格风险的作用,并且还能投资者提供了一个投资获利的渠道。建立合理的模型分析和预测期货价格波动走势对投资者做出正确的投资决策有着重要的意义。此外期货市场的波动还是整个宏观经济状况的重要体现,因此保证合理的期货交易价格对于政府在宏观经济调控中做出正确的决策,进而保证期货交易市场乃至整个金融市场的健康发展都有着重要的作用。

本文研究的对象是C1207玉米的期货价格。作为农产品期货的重要组成部分,玉米期货具有很好的预测价值和较好的可预测性。此处研究的玉米期货指的是在2012年7月15日交割的玉米期货,该期货合约于2011年7月15日开始交易,因此分析的数据是C1207玉米期货自2011年7月15日到2012年5月15日的价格波动数据,见表1。研究的目的是希望能够对其价格的波动趋势做出预测。数据来源于中信证券商品期货数据库,使用分析软件为SAS软件9.2版本和SPSS软件17.0版本。

三、数据分析及结论

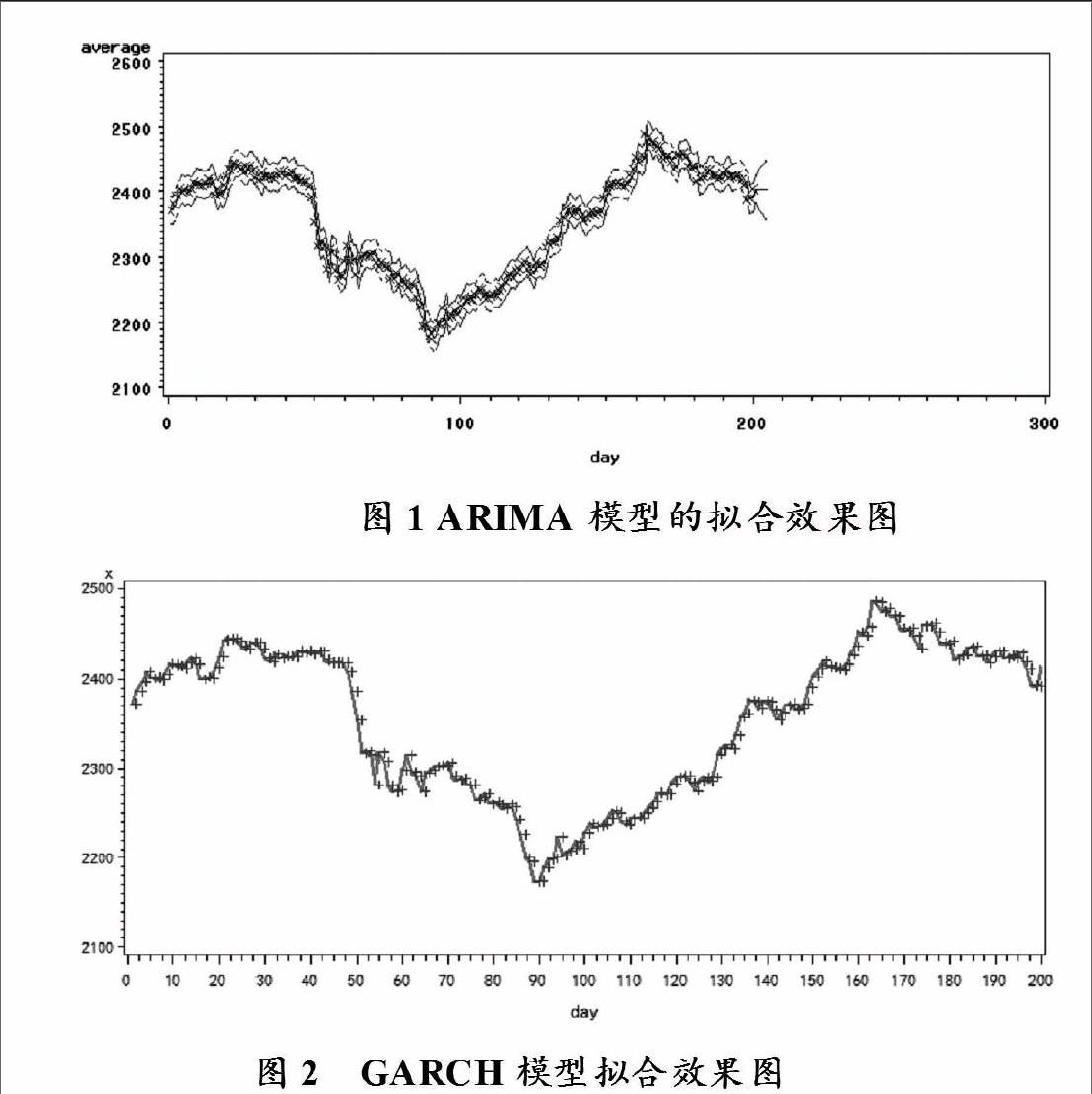

实证研究表明,期货价格波动具有内在的规律性,我们通过对历史价格时间序列数据可以建立价格波动模型,进行短期预测,可以帮助投资者套期保值和规避风险,但在应用的过程中,要坚持使用多种方法验证,此处使用ARIMA模型和GARCH模型两种方法做短期预测。并结合聚类分析做阶段预测。

(一)使用ARIMA模型和GARCH模型做短期预测

我们对每天的交易平均值(最高价与最低价的平均值)做时序图,可得出C1207玉米期货的价格有着明显的季节波动趋势,这是典型的非平稳时间序列。为了将数据平稳化,我们可以采用差分的方法。通过尝试找到BIC信息量最小的模型,即为最优模型。

ARIMA建模分析后,模型为:(1)

其中 表示t时刻的玉米期货的价格。

序列的拟合与预测:由于我们的目标是进行短期预测,所以设定预测步长为5,即预测未来一周(5个工作日)的C1207玉米期货价格的走势。endprint