基于DEA 方法的商业银行效率研究

2014-03-01矫宇

矫 宇

(青岛大学经济学院,山东 青岛 266071)

一、文献回顾

20 世纪80 年代美国和欧洲的一些学者开始了对银行效率的一系列研究。银行大规模的合并导致银行业务的综合化水平越来越高,由此带来了一个问题大规模银行的出现是否有利于银行运作效率的提高。随着研究浪潮的不断扩大,全球的商业银行都进入到了研究的浪潮中。Rangan 等人利用1986 年美国215 家银行作为研究对象,采用DEA 的方法对这些研究对象的效率进行了实证分析,结果证明技术无效更多是由纯技术无效所导致的。Fukuyama 将1990-1991 年日本的143 家商业银行作为研究对象,同样采取了DEA 的方法,得出了基本相同的结论。

李琪等人(2005)定义了劳动力、营业费用、核心资本、存款四个投入变量和利润一个产出变量,将2001 年我国的13 家商业银行作为研究对象,采用了DEA 的研究方法,最终分析认为商业银行中的国有银行全部属于非DEA 有效,就总体效率而言国有银行的明显要低于股份制银行,其基本是纯技术无效,全部规模和规模效率递减,但是在纯技术效率和效率方面股份制银行则要有效的多。

储俊(2007)选取了我国13 家全国性商业银行2004 年的数据作为研究对象,采用了数据包络分析的方法。研究的结果表明虽然我国商业银行有较高的纯技术效率,但总体效率和规模效率较低,国有商业银行普遍处于规模递减阶段,而股份制商业银行基本处于规模不变和递增阶段。

二、理论分析

(一)DEA方法内容

1978 年由Charnes,Cooper 和Rhodes 提出的数据包络方法的基础是相对效率概念,它是一种评价方法,是用凸分析和线形规划为工具,应用数学规划模型计算比较决策单元之间的相对效率,对评价对象做出评价,能够更理想地反映评价对象自身的信息和特点。

(二)数据包罗分析法相关模型

1.规模报酬不变的CCR模型。DEA 模型中最基础的就是规模报酬不变的CCR 模型。该模型假设规模固定不变,以线性规划估计生产边界,然后衡量每个决策单元的相对效率。此模型得到的是技术效率(TE)。

2.规模报酬可变的BCC模型。在CCR 模型中求得的技术效率(TE)可以通过规模报酬可变的BBC 模型进行分解,得到每一个决策单元的纯技术效率(PTE)和规模效率(SE)。决策者通过判断每个决策单元(DMU)是否处于规模报酬递增或递减的状态对规模进行调整。

三、实证研究

本文选取4 家国有商业银行和8 家股份制商业银行2011 年的数据作为样本,各银行原始数据来自2011 年各商业银行的年报。选取这12 家商业银行2011 年的指标体系为:投入指标—存款、资本净额、员工人数;产出指标—贷款、净利润,其数值见表1。

表1 我国商业银行投入产出变量(亿元)

随着我国银行业的不断发展,我国正在逐渐建成一个日趋完善的银行体系。从不同性质的银行的员工人数变化上可以看出,出于对自身发展战略的考虑四大国有商业银行对员工规模进行了适当的调整,而股份制商业银行的员工人数在近五年扩充了2 倍多。由此可以看出,商业银行的规模和经营效率之间有着必然的联系。从表1 中我们可以看出,和股份制银行相比,四大国有银行不论是在存贷款数额,还是员工人数和净利润方面都遥遥领先,这说明了四大国有银行的投入成本和获得的利润之间是成正比例的。

四、实证结果和分析

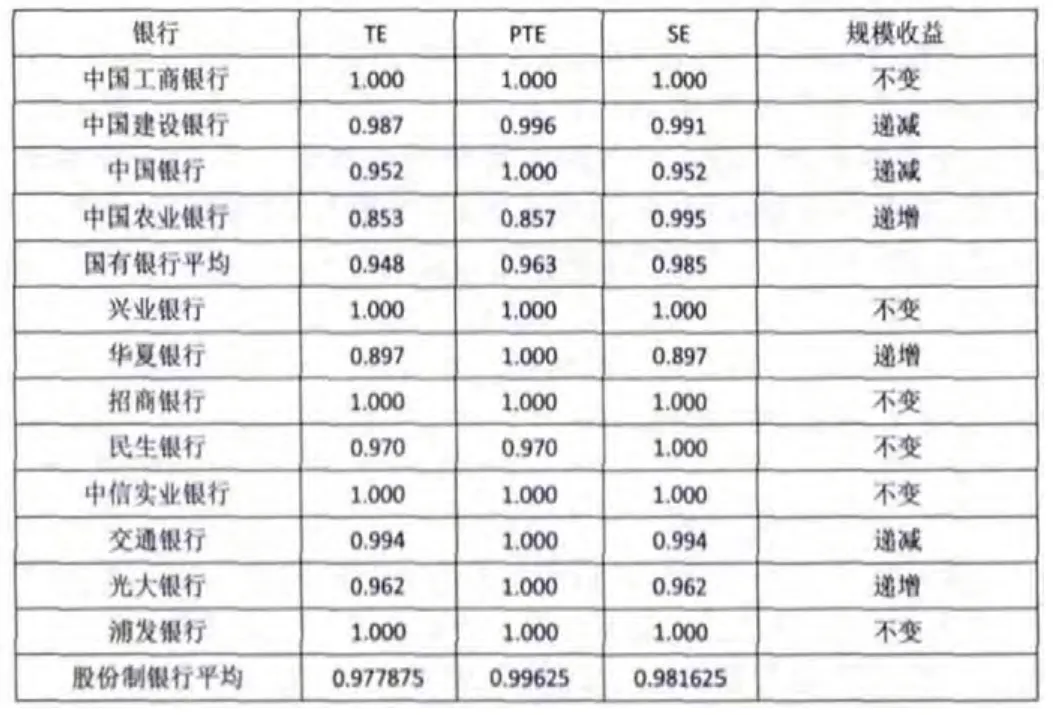

利用DEAP2.1 软件对表1 数据进行处理,得到12 家银行2011 年技术效率(TE)、纯技术效率(PTE)、规模效率(SE)和规模收益情况,计算结果见表2。

表2 12家商业银行效率指标

技术效率的变化率为纯技术效率和规模效率变化率的乘积,纯技术效率的变化取决于银行内部的治理结构、创新能力、经营体制等因素,规模效率变化率则受银行的业务规模、人员数量等因素的影响。四家国有银行全部非DEA 有效,四大传统国有商业银行2011 年技术效率的平均值为0.948,落后于股份制银行技术效率平均值0.978,但是差距并不是很大,根据资料显示,四大国有商业银行2009 年0.769 的平均技术效率远低于股份制商业银行在2009年0.984 的数值,因此,在两年的时间里四大国有银行的技术效率有了较大提高,而股份制银行的技术效率非但没有提高反而有多下降。技术效率的落后是由于纯技术效率的落后造成的,在2011 年的数据中我们可以明显看出,四大国有商业银行0.963 的纯技术效率低于股份制银行的0.996。

与此同时,和股份制商业银行相比四大国有商业银行更重视企业的社会责任,将社会效益当作其业绩的重要指标,为了支持国家重要支柱产业和基础设施建设,贷款给相关的企业和项目,但是由于这些贷款难以及时收回而影响了自身的经济效益。而股份制商业银行则更多的考虑自身利益最大化,人员机构简练,不受政府政策的影响,经营灵活,效率较高。由此可以看出,国有商业银行的体制问题是造成其效率普遍低于股份制商业银行的重要原因。

从单个银行角度考虑,四大传统国有商业银行中中国工商银行的效率最高,中国农业银行的效率最低,可能是中国工商银行营业网点分布较多,创新能力较强。而中国农业银行的员工人数最多,是我国在农村经济领域占主导地位的国有专业银行,需要大力扶持我国农业的发展,因此效率较低。

在规模效率上四家国有银行中中国银行和中国建设银行表现出规模报酬递减。推测出中国银行和中国建设银行要达到最佳的规模可以通过缩减资源投入量的方法实现。从上述数据中可以反映出国有银行内部所存在的资源浪费的问题。数据中所反映的八家股份制银行中表现出规模报酬递减的是交通银行,因此,交通银行应该通过减少资源使用量并且提高资源的使用效率的方法来达到最佳的规模。与交通银行相反的是华夏银行和光大银行,他们表现为规模报酬递增,因此可以通过增加资源的投入来获得更佳收益。

五、建议

从上述实证的结果,可以看到股份制银行的效率水平普遍高于四大传统国有商业银行。所以我国商业银行必须在与股份制商业银行的对比中寻找到自身存在的问题,提高其自身的竞争力。

(一)要合理的控制银行的规模,提高银行自身的独立性

在四大国有商业银行中存在的人员机构繁琐,工资成本过高且员工缺乏竞争意识的问题,可以通过发展手机银行、网上银行等业务,增加ATM 等自助服务等方法,以达到精简人员和机构,提高效率的目的。对于员工竞争意识低下的问题,可以通过建立有效的激励约束机制来得以实现。对于规模较小的股份制银行,应该不断地开发新业务,扩大银行的经营规模,增加营业网点和员工的数量,采用多种融资渠道,增强自身的竞争力。一直以来国有商业银行高管人员一般由国家任命,应该改变这种方式,采取面向社会公开招聘优秀管理人员的方法,使银行能真正的独立于政府,提高银行的独立性,与此同时也不能放弃银监会对银行业的监管作用。

(二)银行作为特殊的企业,应不断地提高公司治理水平,以增加银行的竞争力

作为特殊企业的银行在公司治理方面,必须严格遵守法律法规和细化的公司治理指引。每个银行都应该根据自身的实际情况制定符合自身的发展战略,并且发展特色业务。优化股权结构,避免股份的过度集中,使银行独立于大股东;严格界定各机构之间的职责;健全对董事会、监事会和高级管理层的监管体系;强化信息披露制度,合理把握信息披露的深度和广度;不断完善薪酬制度,使其更加合理化。

(三)各家商业银行应根据自身实际不断创新,开拓业务,增加盈利模式

就目前我国商业银行的业务发展需要而言,应大力发展中间业务和私人银行业务。商业银行应不断创新,丰富中间业务的种类,拓宽领域并增加绩效。与此同时,应大力开展针对高端客户的私人银行业务,以达到提高利润和分散风险的目的。

[1]Rangan N,Grabowski H Y,Aly Pasurka C.The technical efficiency of US banks[J].Economics Letters,1988,28(2):169-175.

[2]Fukuyama H.Technical and scale efficiency of Japanese commercial banks:A non-parametric approach[J].Applied Economics,1993,25(8):101-1112.

[3]丁忠明,张琛.基于DEA方法下商业银行效率的实证研究.管理世界,2011,(3).

[4]李金明,何雅菲.基于DEA模型的我国商业银行运作效率的评价.金融经济.

[5]芦锋,刘维奇.基于DEA方法的我国商业银行效率研究.山西大学学报(哲学社会科学版),2011(2).