亚洲公司领衔全球油气业务并购

2014-02-26余木宝

□ 余木宝

2013年全球油气业务并购市场风采不再,多数公司已经将重点放在资源开发和整合收购业务上。亚洲公司仍是全球油气业务并购市场的主力军。

在过去的一年中,全球油气业务并购步伐放缓。2012年全球油气上游领域并购交易约450起,交易金额超过2500亿美元,为历史最高水平。2013年全球油气并购交易额下降近一半至1360亿美元,创下自2008年危机以来的最低水平。但全球油气业务并购格局并没有发生改变,亚洲公司仍然成为全球油气业务并购市场的主力军,非常规油气业务继续受到业界的追捧。

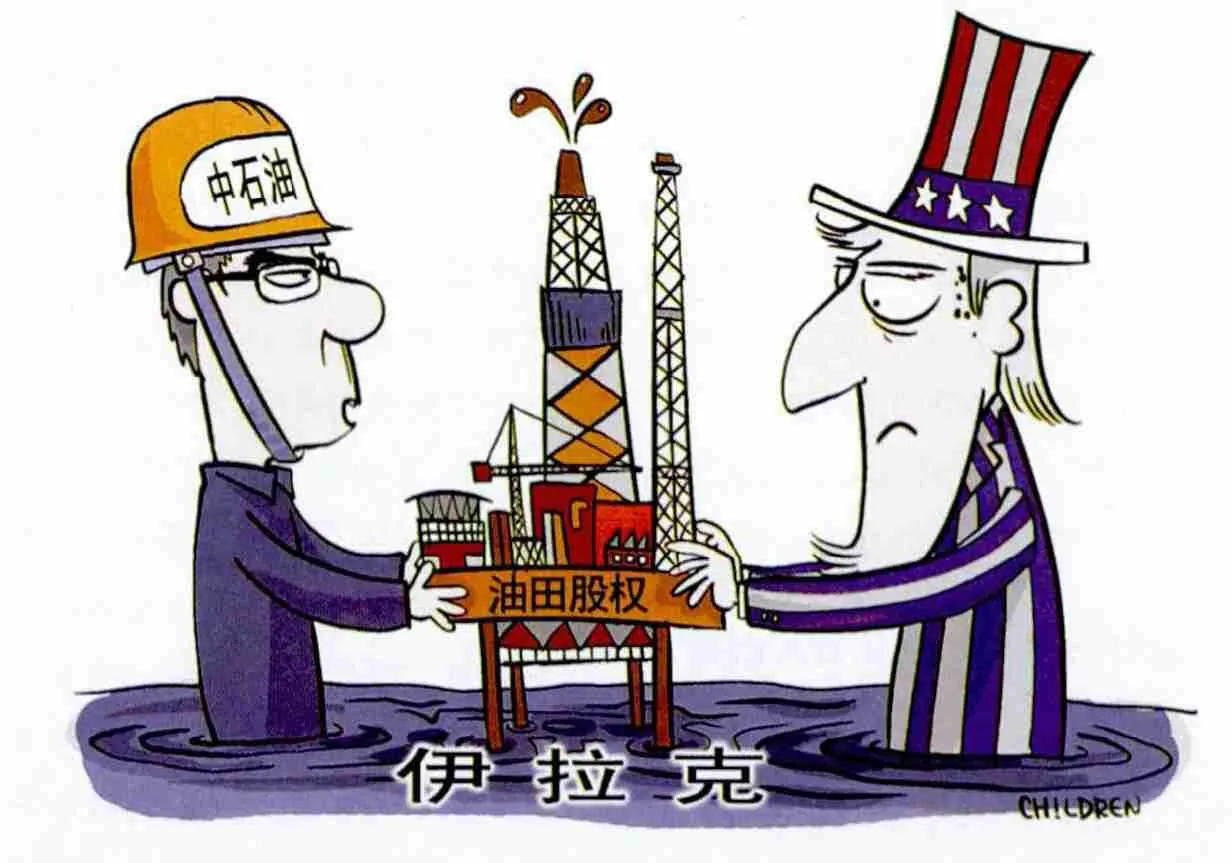

□ 中国石油通过下属全资公司收购埃克森美孚公司下属公司持有的伊拉克西古尔纳-1期技术服务合同25%权益。CFP 供图

亚洲公司依然抢眼

全球石油行业交易的重心正逐渐向亚洲倾斜。亚洲各国的国有石油公司正日渐成为全球石油并购的主角。受中国国家石油公司引领,亚洲石油公司在2013年全球十大油气业务并购交易中成为其中5起交易的购买者,表现十分抢眼,是全球油气业务并购市场名副其实的主力军。

在过去10年间,亚洲各经济体的能源自给率全面下降,而该地区经济的持续增长前景则意味着,长期来看其能源需求只会不断增长。为满足攀升的能源需求,许多亚洲油气公司不仅频频买入海外资产,还经常利用国际资本市场满足融资需求。随着亚洲各国能源结构转向清洁能源尤其是天然气,该地区的能源供求缺口很可能会进一步扩大。在中国,政府积极推动以天然气代替煤炭,以图遏制日益严重的污染问题,其目标是将天然气占能源消费总量的份额由2011年的4%提高到2015年的8%,到2020年进一步增至12%。在需求猛增的同时,亚洲本地区的天然气储量却迅速下滑。在本地区能源短缺的推动下,许多亚洲油气公司正努力在本地区之外扩充能源储量。在亚洲油气企业旺盛的收购需求之下,某些资产类型显然更受青睐,尤其是政治稳定地区的非常规资源。大多数亚洲国家石油公司都青睐页岩气、煤层气和油砂等非常规资源。

在2013年油气业务并购竞赛中,中国企业仍然拔得头筹,继续保持在亚洲公司中的领头羊地位。中国三大石油公司均有所斩获。中国石油表现更为出色。2月21日,中国石油披露自美国康菲石油公司手中购得部分资产权益,包括西澳大利亚的波塞冬项目20%权益以及陆上凯宁盆地页岩气项目29%权益。3月21日,国家发改委批准了中国石油天然气集团公司收购加拿大阿萨巴斯卡油砂公司多佛油砂区块40%权益项目。3月16日,中国石油发表声明称,公司已经与意大利埃尼公司签订了两项合作协议,收购埃尼集团全资子公司埃尼东非公司28.57%的股权,从而间接获得莫桑比克4区块项目20%的权益,交易对价为42.1亿美元。这也是近年来中石油海外收购中最大的一笔交易。6月21日,中国石油与俄第二大天然气独立生产商诺瓦泰克在2013年圣彼得堡国际经济论坛期间签署亚马尔半岛液化气生产合资企业项目的合作协议,中国石油将收购后者的亚马尔液化天然气股份公司20%股份。亚马尔液化天然气项目位于俄罗斯北极地区,已探明天然气储量超过1万亿立方米,拟建设LNG产能1650万吨/年。9月7日,习近平主席访问哈萨克斯坦期间,两国达成一揽子协议,其中包括中国石油天然气集团以约50亿美元收购哈萨克斯坦国有石油和天然气公司KazMunaiGaz所持的卡沙甘油田权益。该交易刷新了中国石油海外并购纪录。交易完成后,中国石油将持有该油田8.33%的权益。卡沙甘及其邻近油田预计石油储量350亿桶,号称“全球最大油田”、50年内全球最大的油田,当前可采规模为90亿~130亿桶。11月13日,中国石油天然气股份有限公司宣布,收购巴西能源秘鲁公司全部股份,交易对价约26亿美元。

□ 中国海油151亿美元成功收购尼克森。CFP 供图

相对于中国石油,中国石化在油气业务并购方面迈出的步子更加稳健。4月14日,中国石化宣布,其全资子公司国际石油勘探开发公司已与美国第二大天然气开发商切萨皮克能源公司签署协议,收购其位于俄克拉荷马州北部部分密西西比灰岩油藏油气资产50%的权益,总交易对价10.2亿美元。这是迄今为止中国企业收购美国油气资产比例最高的一次交易。8月30日,中国石化国际石油勘探开发有限公司与美国阿帕奇石油公司宣布双方正式建立全球战略合作伙伴关系。作为战略合作第一步,双方签署协议由中国石化收购其埃及油气资产1/3权益,收购价格31亿美元。

作为三大石油公司之一,中国海油2013年在油气业务收购上就做了一件事,那就是集中精力完成收购尼克森。2月26日,中国海油宣布,公司完成收购尼克森的交易,收购尼克森的普通股和优先股的总对价约为151亿美元。分析师认为,对尼克森的成功收购,在很大程度上缓解了中国海油的“能源危机”,中国海油因此跻身全球大型油企行列。

近年来,一直以中国第四大国家石油公司自居的中化集团致力于做大油气业务,对海外油气开发资产并购的兴趣浓厚,并多有斩获。2月5日,中化集团以17亿美元收购著名的位于得克萨斯州二叠纪盆地的沃尔夫坎普页岩油气田40%的股权。通过这次交易,中化集团获得优质的页岩油资产,进一步优化了对外投资的资产组合。

此外,其他亚洲国家的石油公司也积极开拓海外业务。继2012年之后,日本公司今年继续投资北美油气市场,东京燃气以4.85亿美元购买美国独立公司Quicksilver在得克萨斯的页岩气项目25%股权,并寻求其他收购和合作机会。5月8日,马来西亚国家石油公司同意

支付8.5亿美元收购巴西石油新贵OGX公司控制的一个巴西海上油田的40%股份。亚洲主权基金不断关注石油领域的投资机会,新加坡主权基金淡马锡公司以23亿美元收购西班牙Repsol公司5%的股权,使公司在Repsol公司的持股比例上升到6%。

□ 中资企业在全球油气业务并购中表现突出。CFP 供图

非常规油气业务继续受追捧

非常规油气业务仍是全球油气并购最为集中的领域。尤其是北美地区的页岩油气和油砂业务在近年来一直是全球油气业务并购市场的热点。美国页岩气革命爆发以来,国际石油公司纷纷进军非常规领域,试图占领这一战略制高点,也在一定程度上影响了全球油气资源并购市场。2013年全球油气业务并购项目中,只有三分之一左右是常规油气资源,其他为油砂、煤层气、页岩气、深水资源等。

除了前述亚洲石油公司业务并购中的非常规油气业务收购案例之外,2013年全球非常规油气业务并购还有不少。

2月,全球最大矿业公司澳大利亚的必和必拓公司同意以121亿美元现金收购美国页岩气生产商Petrohawk能源公司,并承担Petrohawk相应债务,交易总值达151亿美元。这也是必和必拓再次收购美国页岩天然气资产。

5月8日,在伦敦上市的英国著名独立油气生产公司San Leon能源公司在伦敦表示,该公司从其合作伙伴加拿大塔利斯曼能源公司收购了后者在波兰的页岩气探区。

5月27日,美国马拉松石油公司同意出资35亿美元购买私募股权公司KKR在南德克萨斯持有的部分石油资产,这也是迄今为止Eagle Ford油页岩地区最大的交易之一。

7月16日,惠博普的一纸公告吹响了公司进军煤层气的号角。该公司拟使用自有资金2088万美元收购DartFLG100%股权。

综合起来看,油气并购向非常规资源转移的原因在于四方面:一是常规资源是优质资源,从上世纪50年代起被国际大公司垄断,不会轻易出售。参与交易的都是低品味的非常规资源。二是勘探和开采技术的突破使非常规资源可采资源量不断增长,开采成为可能。三是相对常规资源来说,非常规资源价格较低。四是常规资源多集中在中东、非洲等市场经济不太发达、地缘政治不稳定的地区和国家,非常规资源多在美国、加拿大、澳大利亚等国家,并购风险相对较小。