国际炼油业加速调整

2014-02-26□任静

□ 任 静

2013年,欧洲炼厂在高成本的环境中持续产能下降的趋势,亚洲和中东地区仍然是主要的产能增长地区。2014年全球炼油业将加速调整。

自全球金融危机以来,全球炼油能力持续小幅上升,2013年全球炼油能力在经历了2012年的峰值后略有下降,达到44.01 亿吨/年,较2012年下降4677万吨/年,降幅1.1%。据统计,2013年全球共有炼厂645 座,比上年减少10 座,炼厂平均规模达682万吨/年,比2012年略有上升。2013年世界炼油行业毛利下降,关闭的产能超过新增产能。欧洲炼厂在高成本的环境中持续产能下降的趋势,匈牙利、瑞士、法国等国都有炼厂宣布关闭。2013年亚洲和中东地区仍然是主要的产能增长地区。亚洲地区需求仍然是驱动产能增长的动力,2013年产能略有增长。北美由于成本下降,产能产量都有所上升。

国际炼油格局变化不大

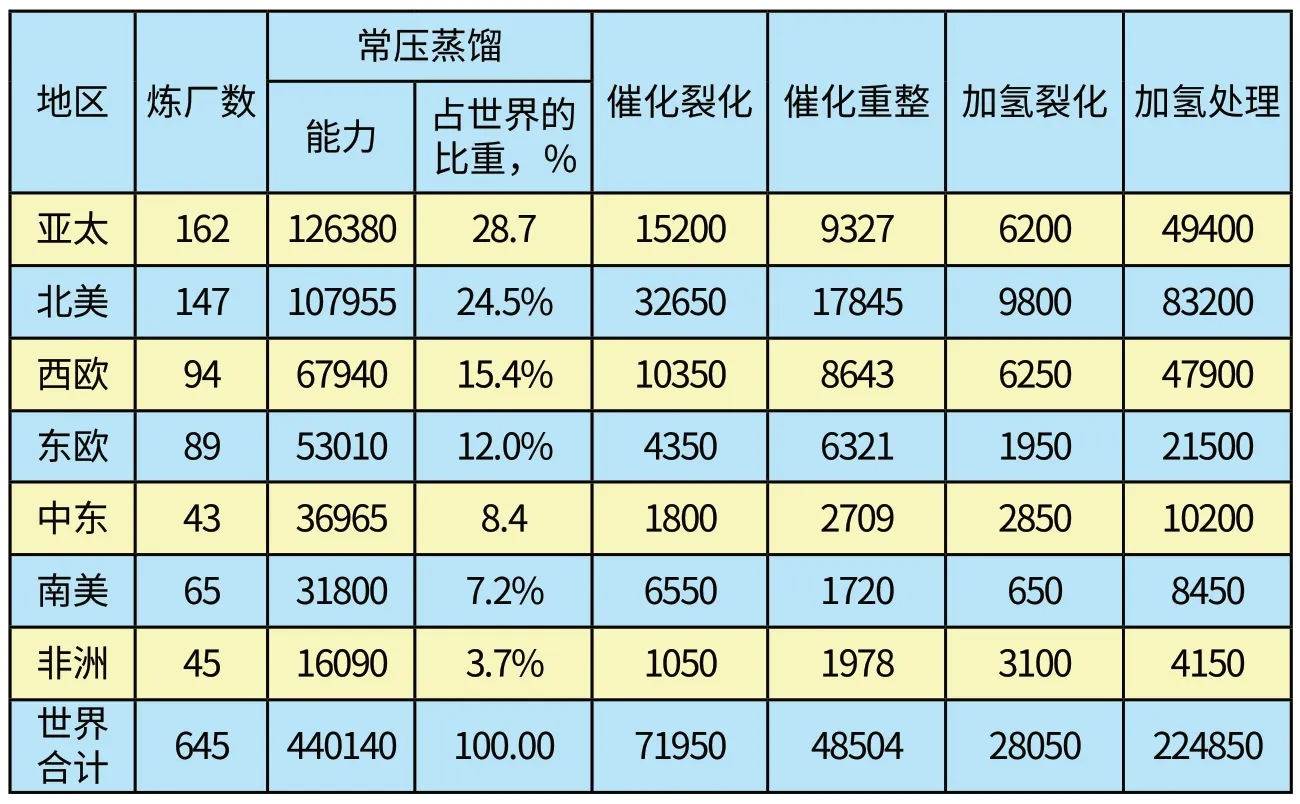

全球最大的炼油公司、最大炼厂排名与2012年相比均没有太大变化。在分地区炼油能力统计中,中东地区炼油能力有小幅上涨,非洲、北美地区与2012年基本持平,亚太、西欧、东欧、南美地区炼油能力均有所下降。亚太地区仍为全球炼油能力最大的地区,共有165座炼厂;北美地区炼油能力达10.79亿吨/年,与2012年基本持平,拥有炼厂147座,较2012年减少1座;西欧地区炼油能力为6.79亿吨/年,炼厂数减至94座;由于沙特阿美与道达尔公司合资炼厂(炼油能力2000万吨/年)的投产,带动了中东地区炼油能力的提升,从2012年的3.64亿吨/年增至2013年的3.7亿吨/年。各地区炼油能力情况如表1所列。

表1 2013年世界分地区炼油能力地区构成 (万吨/年)

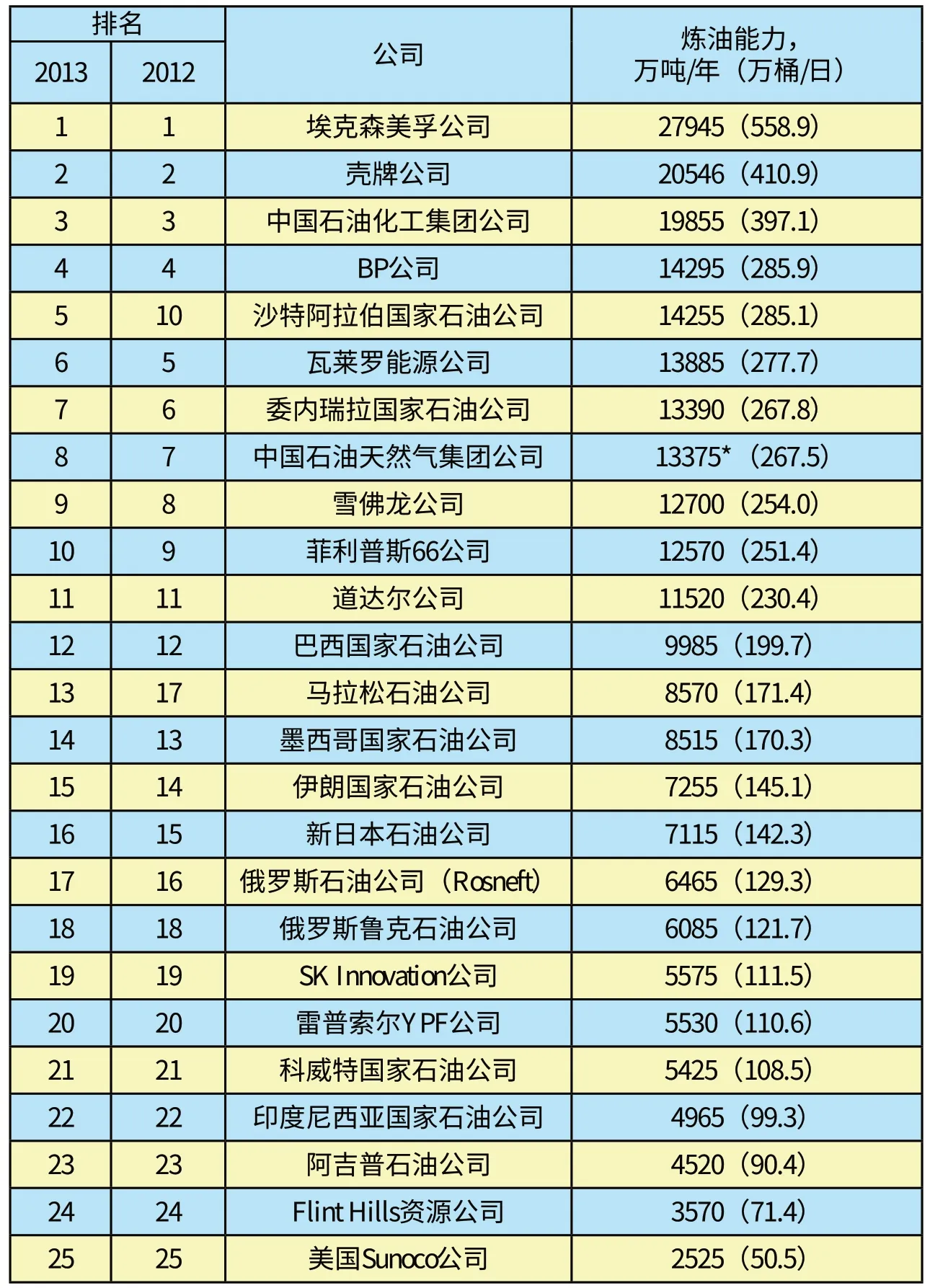

从全球最大的炼油公司来看,埃克森美孚公司依旧以2.79亿吨/年的炼油能力稳居榜首,壳牌、中国石化分列二、三位。在排名中,沙特阿拉伯国家石油公司因朱拜勒新建炼厂的投产而跃升至第五名,马拉松石油因收购BP公司得克萨斯州炼厂而上升至第十三名,其余各家公司与2012年排名大致相当(见表2)。

从全球最大的炼厂统计来看,排名与2012年大致相同,有所变化的是,Hovensa(赫斯与PDVSA 合资公司)的维尔京群岛圣克罗伊岛炼厂正采用关停或出售的方式进行调整,因此退出全球最大炼厂行列。沙特阿美道达尔炼油化工公司位于沙特朱拜勒的2000万吨/年炼厂已于2013年投产,因此进入排名。

欧洲炼油业持续萎缩

随着石油生产重心的西移,加上中东地区和发展中国家石油需求的增长,全球炼油业的发展重心正进一步由西半球国家转移至东半球国家。

在西欧,原油价格高企正在进一步压缩已处于薄利状态的欧洲炼厂利润,加上产能过剩和油品结构供需不平衡等诸多因素的影响,欧洲地区炼油业处境艰难,BP、道达尔等石油巨头正加速调整下游业务,将投资转向上游。受此影响,该地区炼油能力进一步降低,从2012年的7.02亿吨/年降至6.79亿吨/年。炼厂数也由2012年的98座降至94座。预计未来西欧地区炼油业仍将面临来自亚太、中东地区的冲击,一些老旧炼厂或将面临关停、剥离。

亚太地区炼油能力即将过剩

2013年,亚太地区炼油能力为12.64亿吨/年,较2012年的12.82亿吨/年有所下降,炼厂数由165座减少至162座。亚太地区炼油能力降低主要来自于日本。2010年日本经济贸易产业省颁布法令要求在2014年3月前日本炼厂裂化量占原油一次加工总量的比例由10%提高至13%,受此影响,日本已关停3座炼厂,关停炼油能力共计1950万吨/年。

目前,中国炼油能力已占到亚太地区炼油能力的近50%,未来仍有扩能计划,以满足日益增长的本土需求。出于减少国外油品进口和实现能源自给的考虑,亚太地区其他国家也在计划扩能。预计未来几年,该地区的炼油能力呈现区域性过剩,亚太地区炼油业竞争加剧,炼油利润将受到挤压。

表2 2013年世界最大炼油公司排名

全球炼油业将加速调整

当前,全球经济持续低迷、复苏曲折,石油需求增速放缓,原油价格高位震荡,受此影响,炼油业从峰值逐渐下行,炼油能力过剩且利润低迷,2014年的全球炼油业将会加速调整。

世界炼油中心将继续东移至亚太和中东地区。由于欧洲地区市场需求不振,该地区炼油能力将继续缩减。中国、沙特等国经济的快速发展,推动了这些地区油品需求的增长,促使亚太、中东地区的炼油能力持续增长。与此同时,随着一些大型炼油项目的投产,该地区炼油企业将面临更加激烈的市场竞争,炼油利润进一步受到挤压,炼油能力将严重过剩。

表3 2013年世界最大炼厂排名

全球炼厂平均规模将进一步扩大,加氢能力不断提高。在高油价、日趋严格的油品质量升级等因素的影响下,炼油企业压力重重,一些能耗高、规模小、油品质量不过关的小型炼厂即将面临淘汰。与此同时,随着一些千万吨级以上大型炼油项目的上马,预计全球炼厂平均规模将进一步扩大。亚太等地区清洁燃料需求的不断增长,全球加氢能力尤其是汽柴油加氢能力不断提高。

页岩油气资源的开发等因素影响全球炼油业发展格局。目前,美国页岩油气资源的勘探开发进入快速发展阶段,据估计,页岩油及加拿大油砂将在25年内为北美带来12.5亿吨/年的石油产量。页岩油气资源的开发影响了该地区炼厂和石油产品的价格和利润,美国几乎所有地区的炼油商都将可以利用廉价的北美原油,从而使美国的汽油产品不再依赖进口补给,转而出口亚太等地区。欧洲炼油业不断提高柴油产能,加上欧洲地区油品需求降低,以及北美等地区汽油产品需求的降低,使得欧洲炼油产能过剩,部分企业停产或减产。

综上所述,今后数年全球炼油业依然会面临原油成本高、油品质量升级、替代能源冲击以及炼油利润不断降低的不利形势,今后竞争力强、规模效应显著、原油供给充足、油品走向稳定的地区炼厂将会在激烈的竞争中立于不败之地,而那些小型、经济效益差、油品需求方向不明的炼厂将逐渐被淘汰。