2013年全球经济非均衡性温和复苏

2014-02-14张慧莲

张慧莲

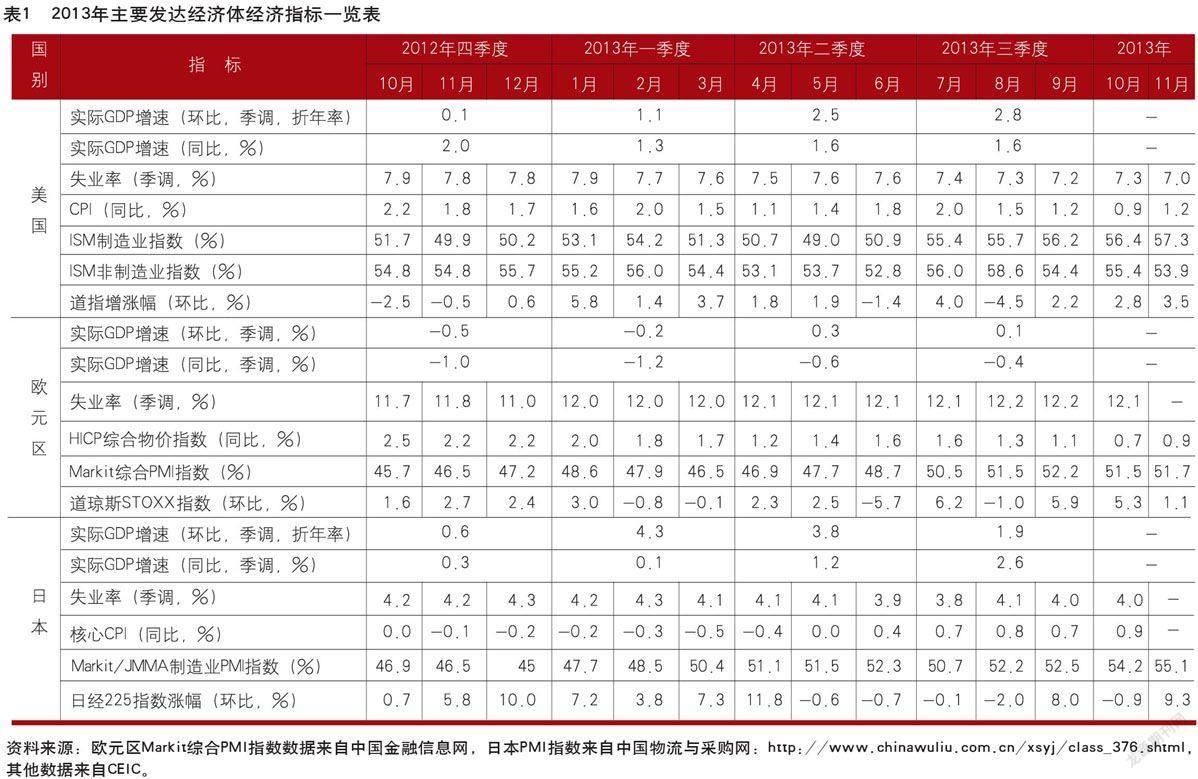

回顾2013年,在国际金融危机后续效应的影响下,世界经济发展呈现出非均衡性、非同步性特征。2013年,发达经济体中,美国经济复苏强劲,日本复苏势头总体较好,欧元区的经济复苏则相对疲软。新兴经济体增速集体放缓,“金砖五国”的整体表现差强人意,“金币四国”则势头良好。但作为一个整体,发展中国家的经济增速依然远快于发达国家。但无论是发达经济体还是新兴经济体,复苏与经济增长的前景都还面临诸多障碍。

美日经济增速加快,欧元区呈现微弱增长

得益于技术创新和再工业化战略,2013年美国经济保持了较好的增长势头。2013年前三季度,美国经济增长逐季加速,至三季度,实际GDP(环比折年率)增长2.8%,为2011年末以来最强劲的增长季。三季度实际最终销售涨幅2.5%,为2012年一季度以来最高,占美国经济总量约70%的个人消费支出加速增长,增幅从1.4%上调至2%。通货膨胀率持续为正值,其中2013年2月份和7月份CPI升幅曾接近美联储所设定的2%目标值。美国失业率则呈缓慢下降趋势,其中2013年11月份失业率为7%,创2008年11月以来新低。制造业PMI指数除了个别月份外一直在临界点之上,而且大部分月份里,占美国经济七成以上的非制造业的PMI指数表现甚至超过了制造业。尽管2013年三季度美国住宅投资增幅有所下降,但美国的房地产市场总体延续了2012年的复苏势头。美国房屋销售10月份出现强劲反弹,美国空房存量降至自2013年6月以来最低。此外,美联储的季度资金流报告显示,美国家庭债务在2013年三季度有所增加,这是全球金融危机爆发后美国首次出现家庭债务增长的情况。这可能意味着长达5年的美国家庭部门的去杠杆化基本结束,这正好印证了美国消费支出加速增长的情形。消费支出有望再次成为美国经济持续增长的重要驱动力。

此外,2013年美国的债务状况、财政危机和政治僵局(美国政府在2013年10月份上旬曾短期关门)曾一度引起市场的担心,担心其会拖累美国经济的复苏。但从实际经济数据来看,这种冲击并不明显。美国国会预算谈判人员在2013年12月10日达成两年期协议,该协议可以避免政府在2014年1月中旬关门,并确定了直至2015年10月1日的联邦政府支出规模,从而有望减弱财政危机短期对经济复苏的负面影响。受到相关经济数据持续改善的鼓舞,2013年12月18日,美联储公开市场委员会发布声明,将从2014年1月开始把每个月购买债券的规模从850亿美元削减至750亿美元(其中购买国债的规模将从450亿美元削减至400亿美元,购买抵押支持证券的规模将从400亿美元削减至350亿美元)。此举意味着美国货币政策发生方向性变化,量化宽松货币政策退出正式启动。与此同时,美联储仍保持0~0.25%的超低利率,并暗示其保持超低利率的时间将会比之前承诺的更长。这说明美联储对美国经济的复苏前景态度仍然谨慎。随着美国财政政策和货币政策不确定性的降低,美国2014年的经济增长前景有望更加乐观。

在日本,“安倍经济学”推出将近一年。“安倍经济学”由三部分组成:实施超宽松货币政策直至通胀触及2%上限;增加政府开支;对经济进行结构性改革。截至目前,最引人瞩目的当属其超宽松货币政策。从日本2013年的经济数据来看,日本似乎正在摆脱持续多年的通货紧缩局面,经济活跃度明显提升。首先是经济增长加速。2013年上半年日本实际GDP增长远高于美国和欧元区。但由于出口增速放缓,日本2013年三季度增速出现下滑。其次,日本物价指数走出了多年以来负增长的状况。2013年11月,日本核心通胀(不含新鲜蔬果和海鲜)上涨0.9%,为5年来最快。再次,日本经济活力持续提高。从2013年3月份开始,日本制造业PMI指数跃上临界点后,连续9个月保持正值。该指数从2013年3月份的50.4上升至11月份的55.1,是2010年5月以来的最高水平。其中,生产指数连续8个月维持扩张,为2009年12月以来的最快增幅;出口新订单指数9~10月均维持在53以上。由此可见,日本的内外需增长都出现明显改善。日本经济之所以出现明显改善主要得益于其超宽松货币政策两个即期副产品:一是日元汇率大幅贬值(从2012年9月至2013年9月日元实际有效汇率贬值了22.4%),刺激了日本出口的增加;二是股市上涨所带来的财富效应。2013年年初至11月底,日经指数已累计上涨43.1%。同期美国和欧元区股价指数仅分别上涨了21.2%和18.7%。

但是,日本的复苏之路可能并不像表面上看起来那么光鲜。日本通货膨胀率的上涨,很大程度上是进口产品价格提高所致,在物价上涨的同时,日本的薪酬甚至还向下跌。10月份,日本经常性薪资下滑了0.4%,这是日本该数据连续17个月下行,显示出持续性工资上涨仍有待时日。而日本首相安倍晋三一直在敦促企业增长薪酬,以期实现高收入、高消费及企业高利润、高投资构成的良性循环,结束15年来的通缩局面。這说明,如果结构性改革跟不上,日本单纯通过超宽松货币政策推动的经济复苏可能最终难以为继(见表1)。

相较于美国和日本,欧元区经济的复苏势头显得疲软和脆弱,且呈现出不稳定、不均衡的状况。得益于欧盟在欧洲范围内持续进行的财政整固和结构性改革所打下的基础,2013年上半年欧元区经济复苏表现还不错。2013年二季度,欧元区经济环比增长0.3%,为2011年四季度以来的首次增长,其中葡萄牙、德国、芬兰环比增幅最高,分别为1.1%、0.7%及0.7%。但欧元区2013年下半年的经济复苏进展却并不顺利,三季度的增幅只有0.1%。欧元区的失业率高达12%,远高于同期美国和日本的失业率。其中,希腊和西班牙仍为失业率最高的欧元区成员国。2013年11月份,希腊和西班牙失业率分别为27.3%和26.7%,为欧元区最高。其中,25岁以下青年人失业率分别为58%和57.4%。奥地利、德国和卢森堡失业率最低,分别为4.8%、5.2%和5.9%。2013年,欧元区的通货膨胀率持续走低,人们由此担心其有再次陷入通货紧缩的可能。

不过好消息是,欧元区的经济活力正在增强。自2013年7月份開始,欧元区Markit综合PMI指数连续多个月处于临界点之上,11月份综合PMI终值由2013年年初的48.6升至51.7,上升了3.1个百分点。其中德国综合PMI终值为55.4,高于欧元区平均水平。法国11月服务业PMI终值为48,不及预期。西班牙11月服务业PMI终值由10月的49.6升至51.5,创2010年6月以来新高。欧元区出口新订单指数连续三个月处在53以上,这说明外需推动是欧元区制造业活动扩张的重要原因。

由于失业率高企导致民间需求下降、投资疲软,以及通胀预期低于欧洲央行目标水平,欧盟委员会在2013年11月5日发布的《2013年秋季经济预测报告》中,预测欧元区和欧盟经济将在2013年分别萎缩0.4%和零增长,并再次下调欧元区2014年的经济预期,将欧元区2014年经济增速预期自此前的1.2%调降至1.1%。其中法国经济增幅下调0.2个百分点,西班牙下调0.4个百分点。2013年11月7日,欧洲央行宣布将欧元区主要再融资操作利率降低25个基点至0.25%的新历史低点,并表示将向银行注入流动性直至2015年。此举被市场看作“意外”,但考虑到欧元区乏善可陈的经济数据,此举实属意料之中。

“金砖五国”整体表现差强人意

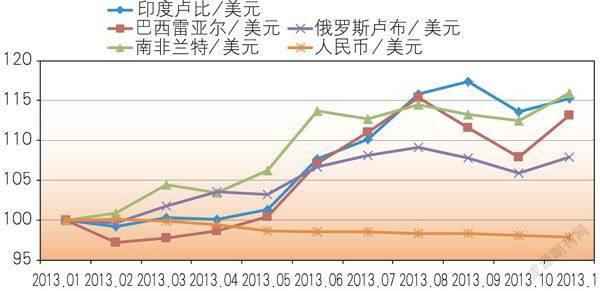

本世纪前10年,金砖国家经济平均增长率超过8%,远高于发达国家的2.6%,也高于4.1%的全球平均增长率。但是近两年以来,除中国之外的金砖国家的整体经济表现却差强人意(见表2)。特别是俄罗斯和南非的经济增长速度明显放缓,影响了它们作为“金砖”的成色。此外,除中国之外的金砖国家普遍存在高通胀、低增长、货币贬值的情况(见图1)。

印度作为亚洲第三大经济体,全球第八大经济体(2012年排序,下同),根据世界银行的统计,其2010~2012年的经济增速分别为10.55%、6.33%和3.23%,呈逐年下滑态势。2013年前二季度实际GDP增速只有3.0%和2.4%,为近4年来以来最慢,让市场大为失望。但是2013年三季度其增速达到5.6%,超市场预期。这主要得益于出口的改善和投资需求的增长。与此同时,由于本币卢比2013年年初至11月月底实际有效汇率已经贬值9.3%,对美元贬值15.3%,为国内经济带来输入性通胀压力,通胀水平不断上涨。11月份该国通货膨胀率同比增长11.2%,不仅在金砖国家中,就是在20国集团里,印度的通胀率也是最高的。与此同时,内需不振、产能过剩、薄弱的基础设施与监管瓶颈限制了印度的经济增长。2013年4~10月,印度资本品部门的工业生产同比负增长0.7%,其中,9月份下滑6.8%。工业生产持续下滑的趋势表明,许多部门存在大量的产能过剩。为应对印度卢比对美元的迅速贬值和资本外流,印度央行在2013年9月20日、10月29日两次升息,基准利率从7.25%提升至7.75%。但印度的通货膨胀率仍然高于其利率,人们不禁担心,印度经济是否会在高通胀和经济增长缓慢的情况下陷入滞胀。

俄罗斯是全球第九大经济体,2013年的经济表现在金砖国家中明显偏弱。2013年三季度GDP同比仅增长1.9%、1.2%和0.6%。这主要是因为俄罗斯经济过于依赖出口油气产业,产业格局发展极不平衡,以及腐败、缺乏可信的商业法律框架等困扰制约了其国内需求。2013年,俄罗斯工业生产增长缓慢,固定资产投资持续下降,失业率有所上升。2013年年初至11月末,其货币卢比的实际有效汇率贬值3.7%,对美元名义汇率贬值7.87%。在经济增速下滑条件下,俄罗斯的通胀压力不大。

巴西是全球第七大经济体。和印度、俄罗斯一样,巴西的通胀率也明显高于其经济增长速度。2013年三季度增长2.2%,较二季度下滑1.1个百分点。巴西的就业形势较好,失业率相对稳定。2013年年初至11月末,巴西货币雷亚尔实际有效汇率贬值了7.6%,对美元名义汇率贬值13.2%。本币的贬值刺激了巴西的出口,也拉动了其二季度的经济增长。截至2013年11月,巴西股市累计下跌13.8%,是金砖国家中跌幅最深的。

南非作为非洲最大的经济体,2012年全球排名第29位。由于长期受高失业率和严重贫富分化困扰,南非的经济增长乏力。南非的失业率是全球最高的国家之一,失业率长期高达20%~25%。更糟糕的是,在所有的年龄群体当中,15~24岁这一群体的失业率是最高的而且还在不断上升当中。与此同时,南非社会贫富差距明显,85%的黑人属于社会低收入群体,而87%的白人处于社会中上游阶层。2013年10月,南非总统祖马曾坦承,广大民众面临的贫困、不平等和高失业率困扰处于“不能被接受的程度”。在曼德拉的领导下,南非虽然构建了国家认同感,但一直没有持续有效的经济社会改革跟进,实质性地推进种族和解也面临重重困难。2013年,南非主要贸易伙伴之一的欧盟市场持续萎靡不振,与此同时南非矿业领域存在严重的劳资矛盾,这都制约了南非经济的增长。2013年年初至11月底,南非货币兰特实际有效汇率贬值6.1%,对美元名义汇率贬值16.0%。其货币的贬值,以及全球经济的逐步复苏,对于经济具有高度开放性的南非而言,未来有望实现更好地增长。

显然,与上述金砖国家相比,中国2013年的经济表现,可谓独领风骚。2013年前三季度,中国GDP同比分别增长7.7%、7.5%和7.8%。受全球经济形势好转的影响,海外有效需求推动了中国出口的反弹。2013年前11个月,中国进出口总值同比增长7.7%(扣除汇率因素),累计贸易顺差为2341.46亿美元。其中,2013年11月份我国月度货物贸易顺差进一步扩大至338.01亿美元,创2009年2月以来新高。2013年1~11月份,全国固定资产投资(不含农户)同比名义增长19.9%,增速比1~10月份回落0.2个百分点。固定资产投资放缓表明中国经济初步趋于稳定,但企业仍然对前景相当谨慎。2013年11月月底,人民币实际有效汇率比年初升值5.3%,兑美元汇率升值2.07%。

2013年11月份中国官方制造业PMI为51.4%,同10月持平,连续14个月保持着临界点之上,表明我国制造业继续稳中向好。中国官方非制造业商务活动指数为56%,环比下降0.3个百分点,但指数水平仍保持在56%,高于2013年年初以来的平均水平,显示非制造业经营活动呈现高位趋稳的态势。11月汇丰中国制造业PMI终值为50.8%,与10月基本持平;汇丰中国服务业PMI指数为52.5%,与10月基本持平。但是,汇丰12月中国制造业PMI预览值降至50.5%,创3个月新低。但连续5个月处于临界点之上,显示制造业回暖仍在持续 。

中国经济面临的困难主要来自经济结构调整所带来的阵痛。一是产能过剩问题仍有待解决;二是房价上涨态势仍然持续。据国家统计局的数据,2013年1~11月份,70个大中城市中,房价环比上涨的城市个数分别是53个、66个、68个、67个、65个、63个、62个、66个、65个、65个、66个。一线城市房价无论是环比还是同比涨幅都领先于全国其他城市。只有温州、鄂尔多斯以及个别三、四线城市房价出现下跌。

总体而言,金砖国家的经济整体表现差强人意,既有自身经济结构存在的问题,也有金砖国家出口加投资的模式过度依赖国际贸易和资本的原因。一方面,在全球经济复苏缓慢,外需不振的时候,对外贸易难有出色表现。另一方面,国际资本的风吹草动对这些经济体都将产生很大的影响。譬如,2013年5月以后,由于美联储流露出退出QE的意愿,美元加速回流,新兴市场出现汇市的剧烈波动(见图1和图2)。这是值得新兴市场经济国家引起注意的问题。

“金币四国”经济表现不俗

“金砖四国”概念的提出者、前高盛首席经济学家吉姆·奥尼尔最近在其专栏中提出“金币四国”(“MINT”)的概念,这四个国家分别是墨西哥、印度尼西亚(印尼)、尼日利亚和土耳其。他认为这些国家都拥有庞大的年轻人口,未来20年内,经济增长可能会很强劲。虽然这一概念还未被广泛接受,但笔者发现这四个国家近年来的表现的确不俗,特别是印尼和尼日利亚(见表3)。

近年来,墨西哥充分利用靠近美国的地缘优势,充足的廉价劳动力,以及与40多个国家和地区签署的自贸协定的优势,经济呈现稳定增长,2012年GDP全球排名第15位。墨西哥已成为世界第四大轻型汽车出口国,汽车出口超过传统的原油出口、旅游业和侨汇收入三大支柱。受此带动,墨西哥近两年保持了近4%增长速度。但2013年年初以来,增速有所下滑,前三季度GDP分别增长2.8%、0.5%和1.3%。墨西哥經济存在的主要问题一是过于依赖美国,二是墨西哥生产效率低下,劳动者素质有待提高。近两年来,墨西哥的失业率平均在5%,通货膨胀率在3%~4%。2013年,墨西哥的股市和汇市都基本保持了稳定。

印尼是东南亚最大经济体,2012年全球排名第16位。得益于外资的进入和强劲的国内需求,当世界经济复苏乏力时,它却坚持了强劲增长。2010年起,印尼连续3年经济增长超6%。首先,印尼实行的相对宽松的投资政策吸引了大量外资流入。其次,人口红利使印尼经济收益增加。2010年印尼总人口达2.38亿人,是世界第四大人口大国。其中,29岁以下青年占一半以上。年轻化的人口,再加上数目可观的中产阶级,是其消费需求的强力支撑。近年来,消费支出占其国内生产总值近七成。2013年,印尼经济增速有所放缓,GDP增速从一季度的6.1%逐季放缓至三季度的5.6%。印尼目前经济发展过程中面临的主要问题:一是通货膨胀加剧,印尼近5个月的通货膨胀率均在8%以上,创2009年11月以来的新高。二是经常账户赤字扩大、本币大幅贬值。2013年年初至11月底,印尼货币卢比实际有效汇率贬值9.6%,对美元名义汇率贬值19.9%。此外,其国内基础设施落后,政治腐败和裙带关系、政令不畅等问题也对投资造成障碍。由此,在经历连续3年的高增长之后,印尼经济结构性失调的一面逐渐显露出来。

尼日利亚是非洲人口最多的国家(2011年为1.68亿),也是仅次于南非的非洲第二大经济体,GDP全球排名第36位。尼日利亚是非洲第一大产油国,已探明石油储量位居全球第十,世界第八大原油出口国,也是非洲天然气储量最大国家。石油工业曾经是其国民经济的支柱,但因此其经济受国际市场油价影响较大。近年来,尼日利亚调整经济结构,从非石油行业寻找增长动力并获得了一定的成功,其经济增长更多地来自于国内建筑、通讯和批发零售等非石油行业。由于转型比较成功,尼日利亚经济几乎没有受次贷危机和全球金融危机的影响,近八年来经济一直保持5%~8%的增长。受益于经济的高速增长,尼日利亚货币奈拉实际有效汇率升值8.7%,对美元名义汇率与2013年年初基本持平。其股票市场也表现不俗,2013年年初至11月月底累计上涨34.7%。尼日利亚目前面临的问题一是通货膨胀压力加大。二是失业率居高不下,尼日利亚已成为全球失业率最高的国家之一。其2011年的失业率曾高达23.9%(我们没有找到最新的数据)。三是基础设施建设落后,影响其对外资的吸引力。四是贫富差距大,政局不稳和政府腐败。

土耳其是全球第17大经济体,过去10年中其经济保持了年均5%的增速,其中2010年和2011年GDP增长率高达9.2%和8.8%。其高速增长的经济吸引了不少欧美投资者。随着外来资本的不断流入,土耳其积累了巨额的外债。过去10年间土耳其积累的外债总额已达3500亿美元。土耳其的第三产业是其经济支柱,约占经济总量的六成,其中旅游业是其重要外汇来源。尽管土耳其的失业率明显比墨西哥和印尼高,但低于欧洲和欧元区的平均水平。土耳其2012年的GDP增速陡降至2.2%,但2013年的情况逐渐好转。前三个季度的增速分别为3.4%、4.1%和4.7%。目前困扰其经济增长的问题,一是过分依赖外国资本和进口。随着经济快速发展,加上国内油气资源贫乏,土耳其对进口能源的依赖不断增长,经常项目账户一直处于赤字状态,极易受国际资本流动的冲击,加大了土耳其经济的脆弱性。二是高企的通胀率和失业率。2013年前11个月,土耳其CPI月均同比涨幅为7.5%,比墨西哥高,但较印尼和尼日利亚低。月均失业率为9.7%,是“金币四国”中最高的。

回顾2013年,尽管全球经济复苏仍然稍显缓慢,但总体而言,世界经济向着更好的方向在发展。主要经济体进一步去杠杆化,市场对发达经济体债务危机深化的担忧正在减退,宽松的货币政策和低利率环境有利于投资和消费的增加。2013年12月19日,美联储宣布正式开启退出实施五年之久的量化宽松政策,可能预示着全球货币政策将回归常态,这对新兴经济体短期而言是挑战,长期而言可能是机遇。短期的挑战来自于全球逐利资金的冲击,长期机遇来自于回归常态的货币政策预示着全球经济有望持续向好,这对新兴经济体的发展是有利的。

(作者单位:外交学院国际经济学院国际金融系)