股指期货对证券市场有效性的作用

——以行为金融为视角的实证研究

2014-02-07邓春朝梁凡圣

●邓春朝 梁凡圣

一、引言

19 69年f a m a提出有效市场理论(E M H)以来,关于市场有效性的争议不断,对于市场有效性的实证研究层出不穷。一般认为,欧美等发达国家的股票市场已经达到了“弱有效”的标准,一些研究认为美国股票市场已经处于“中强有效”的状态,随着市场机制的不断发展和完善,股票市场有不断提高其有效性的趋势。中国股票市场起步于上世纪90年代,仅有三十多年的历史,对其有效性的辩论由来已久,对其是否达到“弱有效”也存在着不同的看法。对于市场有效性逐步提高的机理也存在不同观点,但多数学者都持“自然进化”的观点,认为市场成熟度的增加会使市场变得更加有效。本文从交易机制的重大变革入手,以行为金融的视角,探索提升市场有效性的机制和途径。

二、文献综述

沪深300股指期货自2010年4月16日推出以来,关于其对中国股票市场作用的评价与研究不断涌现,多数集中在其对市场波动性的影响上。张孝岩、沈中华(2011)①用2010年的高频数据,使用C h o w检验、双向G r a n g e r因果关系检验、非线性G A R C H模型,研究股指期货推出前后的市场波动性。研究结果表明,在短期中,股指期货总体上没有到期日效益;股指期货推出初期,加剧了现货市场的波动,但随着时间的推移现货市场波动不断减小,说明股指期货对市场波动能够起到平复作用。许红伟、吴冲锋(2012)②在研究2009至2011数据时,得到了完全不同的结论。他们认为,股指期货给现货市场带来的“转移效益”大于“增量效益”,现货市场的有效价差扩大了,市场的波动率也增加了,说明股指期货非但没能降低市场波动性,反而使单一交易日内的波动加剧。

近期的研究也存在着结论相左的问题。夏日(2014)③使用2008至2012年的数据,运用E G A R C H模型和V E C M模型检验股指期货的市场稳定功能和价格发现功能。研究结果表明,沪深300股指期货推出以来,对现货市场起到了一定的稳定作用。同一时期,田凤平等(2014)④利用2010年4月至2011年8月的数据,使用A H A R-C-T C J模型研究了沪深300股指期货波动率,结果表明沪深300股指期货波动率具有一定的可预测性,即市场波动更加规律,市场可能更加有效了。然而,顾京(2013)⑤研究了沪深300股指期货推出到2012年9月的数据,认为股指期货的价格发现功能一直弱于现货市场,现货市场信息传递效率不但没有提高,反而出现了下降,说明市场效率下降了。

以上研究均大量使用数学模型与相关性检验,对沪深300股指期货推出以来的数据做出具体分析,所得结论不一而足,说明在股指期货对现货市场的作用上存在争议。沪深300股指期货这一重大交易机制的变革,是否改善中国股票市场的有效性,尚不得而知。如果转换一下视角,以行为金融视角研究股指期货对股票市场的作用,将有利于研究的全面性与完备性。

一直以来行为金融都在以“反证法”对市场有效性提出质疑,即投资人可以根据某些操作策略获得超额收益。在众多操作策略中,反转投资策略是较为普遍的策略之一。这一策略,建议股票投资者购买过去某段时间表现较差的股票,并卖出相对应期间内表现较为出色的股票。

反转投资策略起源于19 85年,D e B o n d t和T h a l e r对美国股市反转现象的研究。他们的研究表明,美国股市里存在三到五年期反转投资策略获利现象,投资者可以通过买入差股票并卖出好股票获利,超额收益可达到每年大约8%,并由此提出过度反应假设。同一时期,Campbell等研究者发展了一个描述成交量与收益率之间关系的投资模型,该模型表明高成交量下期收益倾向于反转。Conrad等则以纳斯达克股票数据为样本,验证了基于股市成交量的短期(周)反转现象,并阐述了反转投资策略的赢利能力与交易的活跃程度成正相关的关系。国外对反转投资策略的研究还有很多,尚未形成一致的具有最终说服力的结论,但越来越多的研究证明,反转投资策略确实能带来超额收益。

在针对中国股市反转投资策略的研究中,可分为以下几种观点:

1.中长期内反转投资策略可以获得超额收益。刘博、皮天雷(2007)⑥使用19 94年到2005年中国A股的全样本数据,验证了沪深A股市场的惯性和反转投资策略。其研究结果表明,在中国A股市场基本不存在惯性现象,但存在显著的反转现象。反转策略中赢者组合和输者组合在实证期间内的均值,表现出高度一致的反转现象,股市投资者表现出过度反应的特征。

杨炘等(2004)⑦使用19 92年至2001年沪深两市的全部A股为样本,研究股市惯性和反转现象。研究结果表明,中国A股市场不存在显著惯性特征,而反转特征显著存在。在其研究中,过去1到12个月的赢家或者输家,在将来的表现中没有表现出显著差异,惯性投资策略的“追涨杀跌”并不能带来盈利;而过去30到42个月输家组合的月平均收益率达到3.8%~4.4%,明显高于过去赢家收益率的2.1%,也高于同时段无风险收益率(利率)3.54%,高于当期市场组合收益率1.89%。这种投资在未来36个月累计收益率达到13 6.7%,而且没有显著的高风险。

陆叶舟(2012)⑧选取19 99年至2008年的A股市场非金融股票数据建立了一维排序模型,分别持有1年、2年和3年,分别统计了价值股组合与绩优股组合的持有期收益率。研究结果表明,在A股市场运用反转投资策略能够获取超额收益。

2.短期内反转投资策略可以获得超额收益。华伟荣、金德怀等(2003)⑨指出,我国证券市场并非一个有效市场。中长期投资采取惯性投资策略,同时短期运用反转投资策略投资,会取得超过大盘的收益率。其实证检验结果证明,我国证券市场在1至6周内主要存在反应过度现象,而6至24周内主要呈现反应不足现象。同一时期,汤国栋运用缩短形成期与持有期和引入交易频率两个新的因素,研究了超短期(3个交易日)内存在的股价反转特征。认为我国股市可能存在中短期的反转,并认为随时间的推移,反转效应将逐渐减弱。

秦筱婧(2008)⑩以2000年至2008年我国沪深两市726家2000年前上市的股票为样本,利用其日交易数据进行了实证检验。实证结果表明中国股市不但存在中期惯性效应而且还存在一个短期的反转、超短期的惯性效应。

3.长、短期内反转投资策略都可以获得超额收益。贺京同、郑为夷(2013)⑪以沪深两市2001年1月至2012年12月A股股票月度价格及收益率为样本,对我国A股中的惯性投资策略和反转投资策略进行了分析。结果表明,买入输家组合并卖出赢家组合的反转投资策略在短期、长期均可获得超额收益,而买入赢家组合卖出输家组合的惯性投资策略所获的超额收益并不明显。因此,反转投资策略超额收益是一种稳健存在的“异象”,而且传统金融学的风险补偿理论无法对其来源进行解释。

4.反转投资策略不能获得超额收益。王春峰、郝鹏、房振明等(2009)⑫在其文章中,实证分析中国证券市场条件下反转效应是否存在,以及投资者是否可以利用反转效应获利。通过股票流动性对收益率序列相关性模式影响的分析,他们发现A股市场中、短期反转特征都是非常显著的,最强的反转效应和潜在最大的反转策略能够获利的同时,伴随着高换手率和高非流动性。如果考虑反转投资策略的交易成本,在实证中表现出的微量赢利就不足以补偿频繁交易产生的成本了。由此可见,由于证券市场摩擦的存在,投资者在A股市场条件下通过反转投资策略并不能获得超额利润。

5.反转投资策略的收益性不稳定。程兵、梁衡义、肖宇谷等(2004)⑬采用沪深两市19 95年前上市的股票作为样本,研究发现我国股市中存在明显的惯性现象和反转盈利,而且两种效应的强弱与大盘走势息息相关。当股票市场为牛市时,惯性效应明显强于反转效应。而当股票市场为熊市时则相反。

梁学玲(2008)⑭运用 Jegadeesh 和Titman(2001)的研究方法,分别检验了716家沪市A股,研究交易量、市值规模、市盈率、B E/P E值、价格这五个因素与惯性效应和反转效应之间的关系。实证结果显示,交易量、市值规模、市盈率、B E/P E值、价格这五个因素对市场反转效应和惯性效应存在着不同程度的影响。

总体而言,国内现有文献中,有关惯性策略的研究结论是非常不一致的。而关于反转投资策略的结论,研究者普遍认为运用反转投资策略在我国证券市场上能战胜市场平均收益率。这就意味着存在稳定获取超额收益的投资策略,不符合F a m a有关有效市场的假说,说明市场不一定是有效的。本研究将使用最近三年的数据对反转投资策略进行验证,并与其它研究者的数据对比,以期了解市场有效性的演化,以及股指期货对市场有效性的影响。

三、实证检验

本文基于沪深300股指期货推出后,2011年至2013年中国股市行情下滑但波动较稳定期间,运用沪深300成分股作为样本,并考虑反转投资策略所承担的风险贝塔系数,意在实证分析运用反转投资策略给投资者带来超额利润的可能性和所承担风险。并与股指期货推出前的类似策略相比较,考察重大交易机制转变对市场效率的影响。

本文定义△t1为排序期(即投资组合构建期),△t1(t)为第t次排序期间;△t2为持有期,△t2(t)为第t次持有期间。以下为反转投资策略的步骤:

1.从某一时点t开始,如第一次选t1,第二次选t2……第s次选ts时间点,然后计算各股票△t1(t)时间的收益率为基准进行从低到高排序。

2.选取上述按收益率升序排序的股票分成十个等份构成组合,将沪深300成分股股票分成10组,每组30只股票。构成的组合依次为G l,G 2,……,G 10。第一个组合G 1是△t1(t)时段里表现最差的组合,称其为loser(输家);第十个组合G 10是△t1(t)时段时间里表现最好的组合,称其为winner(赢家)。

3.运用S P S S统计分析软件计算G1、G10组合在△t2(t)持有期的平均收益R 30(R 30为G 1、G 10组合中30只股票在△t2(t)持有期的平均收益率)。

4.在时刻ts+Δs按抽样计划重复上面的过程,Δs为时间滑动长度,本文所用的是非重叠随机抽样方法。

5.计算各个持有期相对应的沪深300成分股的平均收益Rm(t),在本文中称为市场平均收益率。

通过沪深300成分股2011年1月1日到2013年12月31日的周收益率数据和月收益率数据,用非重叠随机抽样方法结合不同的排序期(短期 1、2、4周和中长期 1、2、3、6个月)和不同的持有期(短期 1、2、4周和中长期 1、2、3、6个月)各组合的对应收益率。检验在反转投资策略下,是否能战胜市场平均收益和实现正数值的超额收益。并且检验各组合的显著性和风险贝塔系数,综合衡量组合的有效性。

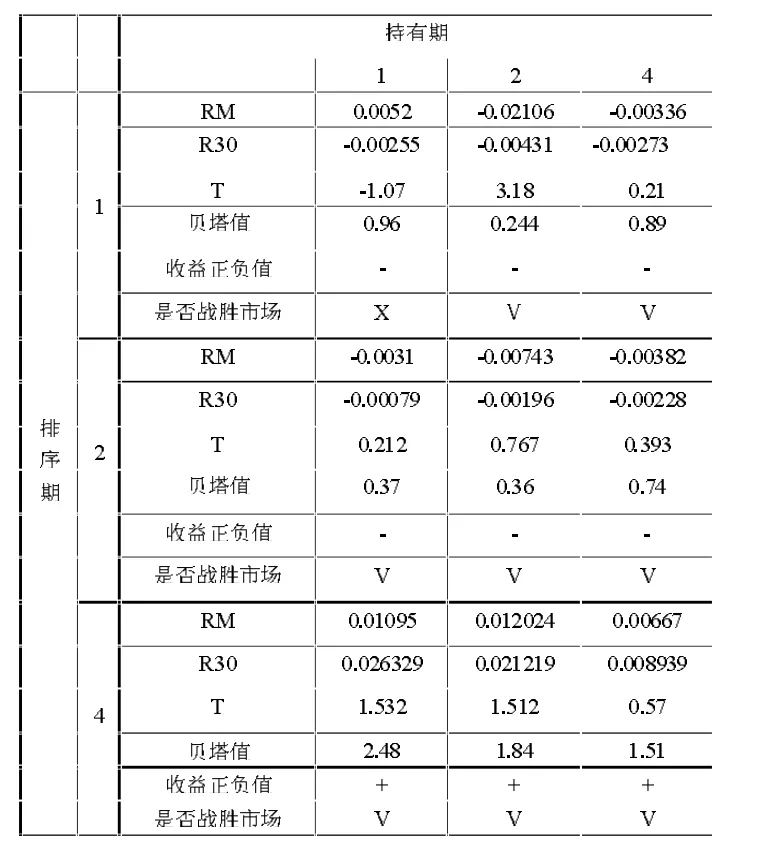

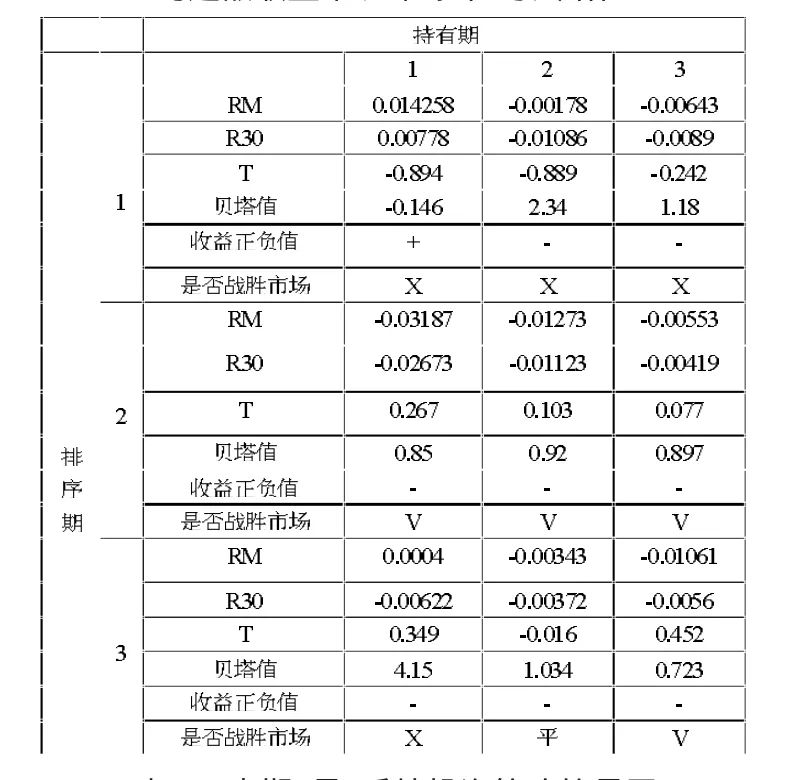

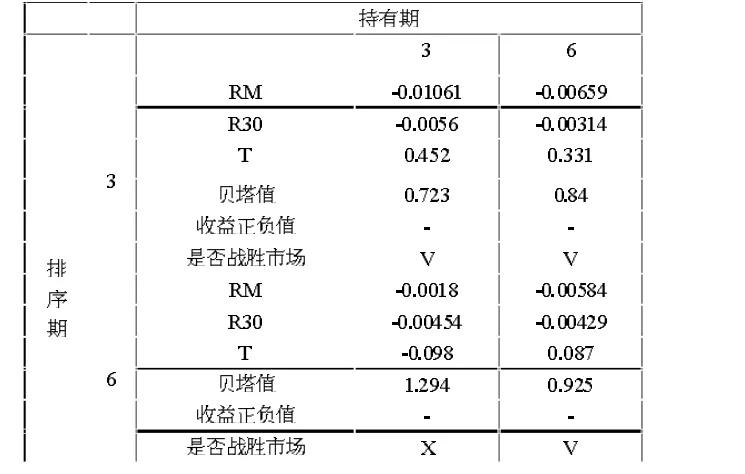

通过S P S S统计分析软件处理,得到如下表格中数据:

1.L O S E R组合的反转投资策略实证数据。

2.WI N N E R组合反转投资策略实证数据。

表1 短期(周)反转投资策略的周平均超额收益率、T检验值与贝塔值

四、实证结果分析

(一)实证数据分析

由上述实证数据表我们可以看出:

1.运用反转投资策略在1、2、4周实证中,不同的排序期和对应不同的持有期的投资组合中,l o s e r组合基本都能战胜市场平均收益率或与市场平均收益率持平,而没有比市场平均收益率较差的情况。从这点来看,反转投资策略在短期内的收益情况是具有优势的。

在l o s e r组合中,运用反转投资策略在1、2、3、6月实证中,不同的排序期和对应不同的持有期的投资组合中,55%以上的组合都能战胜市场平均收益,在不能战胜市场平均收益的组合中,与市场平均的收益率并不是很大的差距。从这个结果来看,中长期(月份)运用反转投资策略也是具有优势的。

表2 中长期(月)反转投资策略的月平均超额收益率、T检验值与贝塔值

表3 中长期(月)反转投资策略的月平均超额收益率,及其T检验值与贝塔值

表4 短期(周)反转投资策略的周平均超额收益率、T检验值与贝塔值

由此看出,l o s e r组合从原来表现最差的股票到在不同持有期中的表现能战胜市场或跟市场变现相当,可以看出l o s e r组合的反转现象。

2.在w i n n e r组合中,短期(周)以排序期和持有期分别取1、2、4周时,基本都能战胜市场收益率,中长期(月)以排序期和持有期分别取1、2、3、6月时,50%组合能战胜市场收益率。但看具体的数据可见,在战胜市场的组合中,只有20%组合明显战胜市场(组合收益率比市场平均收益率高于0.01),而80%的组合和市场平均收益表现相当。也就是说在w i n n e r组合,仅有14%组合还能表现惯性现象,继续战胜市场。而86%组合的表现与市场平均收益表现相当或比市场表现差。也就是说,w i n n e r组合从原来表现最好的股票到在不同持有期中的表现跟市场平均水平相当或更差。由此可见,w i n n e r组合表现出反转现象。

表5 中长期(月)反转投资策略的月平均超额收益率、T检验值与贝塔值

表6 中期(月)反转投资策略的月平均超额收益率、T检验值与贝塔值

3.通过风险的贝塔值的计算,在上述的检验中,贝塔值取值表明,在实证中loser组合在反转投资策略并不需要承担太大的风险,基本上都表现出与市场正常的投资风险相当。而在winner组合中,收益率为正数值同时又能战胜市场平均收益的组合中,即排序期为4周,持有期分别为1、2、4周时,这些组合能战胜市场平均收益并且是正数收益率时,此时承担的风险贝塔值较大,分别为2.48、1.84和1.51,并且是收益率越大,风险贝塔值越大。

综上所述,反转投资策略在市场上的投资中基本上能表现出优于市场平均收益率,说明市场行情大体上表现出反转现象。排序期为4周,持有期分别为1周、2周的时候,winner组合能获取正数收益率并且战胜市场,表现出惯性现象。上述现象都不支持有效市场假说,说明中国股票市场尚不满足有效市场条件,即使是沪深300成分股票,也可以通过反转投资策略获得超额利润。

(二)历史数据分析

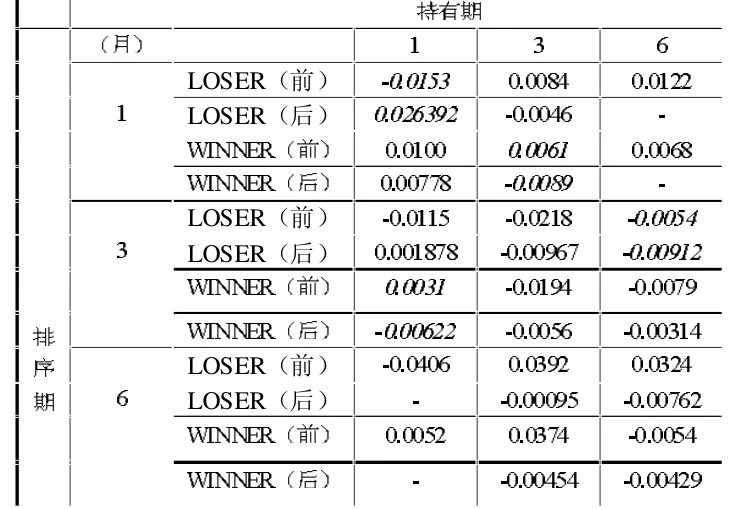

为比较沪深300股指期货推出前后的数据,我们选择了张宇(2010)15○的研究数据作为比较。张宇在其论文中选定沪深上市A股股票,数据期间为19 93年1月至2007年12月,在股指期货推出之前。采用与本文相类似的实证方法,两者的数据具有可比性。以下为两次实证的数据对比:

表7 短期(周)反转投资策略的周平均超额收益率

比较沪深300股指期货推出前后超额收益率的绝对值,在短期(周)反转投资策略的超额收益率中,股指期货推出前的数值大都大于推出后的数值,除了排序期为4持有期为1和2的赢家组合。这一现象说明,股指期货的提出改善了中国股票市场的交易机制,使通过某种投资策略获取的超额收益下降,市场的波动性有所减小,提高了市场的有效性。

表8 中长期(月)反转投资策略的月平均超额收益率

与短期(周)反转投资策略相比,中长期(月)反转投资策略的超额收益率,在沪深300股指期货推出前后,并未呈现单向变动的趋势,说明中长期市场超额收益的变化不稳定。这恰好说明,短期(周)反转策略超额收益的下降是由于股指期货,这一交易机制的改变所导致的,而非股票市场自然“进化”的结果。同时也说明,股指期货对短期投资策略的影响比较确定,使超额收益率变动出现收敛趋势,对于中长期投资策略影响并不大。

五、结论

综上所述,通过对2011年至2013年沪深300指数成分股进行研究,运用反转投资策略进行实证分析,可以看出反转投资策略具有一定的优势,可以取得部分超额收益,说明中国股票市场尚未满足有效市场的假设条件。根据对历史数据的分析,有理由认为沪深300股指期货的推出,改善了市场交易机制,使市场有效性得以提高。

注释:

①张孝岩,沈中华.股指期货推出对中国股票市场波动性的影响研究[J].投资研究,2011(10)

②许红伟,吴冲锋.沪深300股指期货推出改善了我国股票市场质量吗[J].南开管理评论,2012(4)

③夏日.沪深300股指期货市场功能发挥的经验研究[J].内蒙古财经大学学报,2014(3)

④田凤平,杨科等.沪深300指数期货已实现波动率的跳跃行为[J].系统工程,2014(2)

⑤顾京.中国股指期货市场功能实证研究与优化对策[D].上海:华东范大学,2013

⑥刘博,皮天雷.来自中国沪深A股市场的新证据金融研究[J].2007 8)

⑦杨炘,陈展辉.中国股票市场惯性和反转投资策略实证研究[J].清大学学报,2004(6)

⑧陆叶舟.反转策略在中国A股市场的适用性分析 [J].科学决策,012,(12)

⑨华伟荣,金德环,雷建辉,宋宇,李胜利.动能投资策略效果显著[J].券日报,2003(6)

⑩秦筱婧.惯性和反转投资策略在中国证券市场的适用性分析[J].证投资,2008

⑪贺京同,郑为夷.我国股市动量与反转投资策略实证研究[J].中国物价,2013(8)

⑫王春峰等.中国市场下基于流动性的反转策略研究[J].系统工程学报,2009(6)

⑬程兵,梁衡义,肖宇谷.惯性和反转投资策略在我国股市中的实证分析[J].财经问题研究,2004(8)

⑭梁学玲.考察不同股票特征因素下上海A股市场惯性与反转效应研究[J].经济问题,2008(4)

15○张宇.我国股市的动量和反转投资策略实证研究[D].上海:复旦大学,2010