货币政策的扩张效应与企业财务风险

2014-01-28季伟伟陈志斌

季伟伟,陈志斌

(1.南京大学 商学院,南京210093;2.东南大学 经济管理学院,南京210093)

2008年国际金融危机全面爆发后,为挽救经济下行,我国政府推出了“四万亿”经济刺激方案。两年后,浙江、江苏、广东等省纷纷出现大规模企业破产、老板跑路的浪潮。对此,众多学者纷纷将其归咎于“四万亿”经济刺激方案,认为政府作为“有形的手”过分地放大了权力,扭曲了市场,大规模的经济刺激如同饮鸩止渴,解决不了根本问题。而另一方面,一些学者利用GDP、就业率等多种宏观指标为“四万亿”投资政策进行辩护。还有些学者从产业升级、竞争优胜劣汰结果、中小企业融资难等角度对破产风波进行解读。可是由于宏观经济指标的概括抽象,加上社会科学不可实验、重复的特征,各方论述各执一词,难以在统一的背景环境中进行检验。

为解决以上研究困境,本文将宏观经济政策与微观企业行为两者结合起来,评价一项宏观经济政策变动如何影响企业具体的财务状况。通过研究论证,本文回答了下述两个问题:第一,“四万亿”经济刺激方案到底有没有起作用?第二,2011年的大规模企业破产潮是否受到2008年“四万亿”经济刺激方案的负面影响?本文以2007 ~2012年中国上市公司为研究对象,以宽松的货币政策作为“四万亿”经济刺激的替代变量,检验了上述两个问题。

一、文献回顾与理论假设

1.宽松货币政策与企业扩张

关于货币政策与投资的关系,古典学派(亚当·斯密、李嘉图为代表)以及新古典经济学派(马歇尔、瓦尔拉斯、庇古为代表)都认为货币是中性的,其并不能影响实际经济活动。与此相反,凯恩斯主义认为,经济不能自动平衡,政府可以通过操纵货币金融资产组合来降低利率,从而增加社会投资。弗里德曼的货币主义学派引入托宾Q 理论认为,宽松货币政策使股票价格上升,诱使企业选择实物构建投资而非外部整厂收购。新凯恩斯主义理论认为,货币政策传导是多方面的,宽松的货币政策意味着剩余现金持有量的突然增加,使货币收益率下降,企业将现金出手购买其他资产,从而影响投资。[1]

很多学者为企业会随着货币政策调整改变自身投资规模的现象提供了微观证据。Mojon,Smets 和Vermeulen 以德国、法国、意大利和西班牙四国企业作为研究样本,发现央行可以通过调节利率影响资本成本,从而调控企业的投资水平。[2]相类似地,彭方平和王少平从企业微观层面检验了2000 ~2004年我国利率政策的有效性,认为货币政策改变了利率,从而影响了国债到期收益率,改变了企业投资成本,最终改变了公司的投资行为。[3]以2007 ~2011年沪深两市A 股市场制造业上市公司的数据为样本,陈艳同样发现货币政策对企业的投资机会和投资支出具有正向调控作用,宽松的货币政策能够有效降低企业的融资约束,提高企业的新增投资支出。[4]基于以上分析,本文提出假设1:相对于紧缩或稳健的货币政策环境,宽松的货币政策环境有助于企业对外扩张。

2.宽松货币政策与财务风险

财务困境指的是企业无法按时偿付日常经营事项、还清欠款、支付到期债务,表现为流动性不足、资本不足以抵债等,即企业履行义务时受阻。[5]财务困境的最终表现为:微观企业内部缺乏货币资金。当货币政策趋于宽松时,外部流动性充足,融资成本降低,企业财务风险下降。

现有国外研究表明,宽松货币政策有利于降低企业陷入财务困境的可能性。经济衰退期公司陷入财务困境的可能性更大,缩减货币供应量对公司陷入财务困境可能性具有显著负面影响。[6]Bae ,Kang 和Lim 以亚洲金融危机为背景研究发现,对主办银行的负面冲击最终会恶化客户公司的财务状况。[7]Pesaran 等从个体因素中分离出宏观经济指标变动与企业还款违约概率之间的传导效应,研究发现利率、汇率对企业财务状况有显著负面效应。[8]Nguyen 阐述了日本企业财务风险变化情况与宏观经济环境变动有明显的关联。尤其是银行贷款利率指标,利率上升使得各行业的财务风险都随之上升,而资本密集型产业所受到的冲击更为明显。[9]

国内有关货币政策对企业财务危机影响的研究十分少见,机理阐释较为简略。王克敏、姬美光和赵沫的研究表明,企业对实际利率变化越敏感,越易受到外部事件冲击,从而陷入财务困境。[10]吕峻和李梓房证明,真实利率水平与公司陷入财务危机概率成正比,信贷增长率与公司陷入财务危机的概率成反比。[11]肖贤辉和谢赤运用多种实证检验方法证明,上市公司财务困境风险与广义货币供应量(M2)负相关,与实际利率水平正相关。[12]李秉成和祝正芳研究发现,中央银行货币政策通过影响商业银行信贷量,进而作用于企业财务困境风险,企业财务困境风险与货币供应量负相关。[13]基于上述论述,本文提出假设2:宽松的货币政策可以显著地降低企业陷入财务困境的可能性。

3.公司扩张效应在货币政策与企业财务风险之间的中介作用

委托代理理论认为,所有权与经营权的相互分离,使得企业管理层有大规模扩张的偏好。Berle 和Means 率先阐述,管理层与股东利益不一致来源于企业所有权与经营权的分离。[14]依照制度安排,企业经营成功产生的剩余价值全部由股东支配,经理层则没有参与分配的权力,而经营失败的后果却要由经理层一同承担,这种权责不一致导致管理层与股东目标冲突,不愿意以股东价值最大化为目标。[15]Jensen 进一步指出,管理层谋取私利的最直接方式是扩大企业规模。[16]所以,管理层会利用自由现金流进行规模扩张,享受由此带来的各种福利。Hart 也认为,管理层具有构建“公司帝国”的强烈动因。[17]Conyon 和Murphy 为上述观点提供了有力证据,大规模企业管理层的现金或非现金收益远高于中小规模企业经理的收益。[18]以国有经济为主体的中国,由于产权性质的模糊导致其委托代理问题更为严重。

宽松的货币政策外部环境给企业带来了充足的自由现金流,给管理层对外扩张提供了难得的好机会,而过度扩张将增加企业陷入财务困境的可能性。Higgins 和Schall 的研究发现,投资扩张加大了企业破产的可能性。[19]Mueller 更是进一步指出,并购后企业贝塔值升高,这意味着在扩张后企业更具波动性,风险更高。[20]姜付秀等的研究表明,过度自信的管理者所实施的扩张战略会加大企业陷入财务困境的可能性。[21]而我国作为转型经济体,经理人市场不完善、资本市场的不成熟以及公司治理结构的不健全更加难以约束管理层的扩张动机,所有这些增加了企业陷入财务困境的可能性。基于以上两个方面,本文认为,货币政策对企业财务风险的作用路径之一是:货币政策→企业投资→公司财务状况。也就是说:

假设3:扩张效应在货币政策与企业财务风险之间起着中介作用。

二、样本选取与研究设计

1.样本选择

本文选取2007 ~2012年所有沪、深两市A 股上市公司作为初选样本,①并按以下标准进行筛选:(1)剔除了银行保险等金融类企业。(2)删除非正常交易状态的公司,也就是标记为ST、PT 和退市的上市公司。(3)删除相关数据缺失的公司。经过筛选,得到1810 家公司、7343 个年度观测值的样本,并采用winsorize 的方法对异常值进行处理。对所有小于1%分位数(大于99%分位数)的变量,令其值分别等于1%分位数(99%分位数)。本文所需的数据来源于CSMAR 和CCER 数据库,采用的数据处理软件主要为Stata12.0。

2.研究变量的定义

(1)被解释变量——货币政策。目前,国内有代表性的货币政策(MP)的确认与计量指标主要有:货币政策紧缩指数[22]、M1 或M2 货币余额增长率与GDP 增长率的差额[23]、虚拟变量[24]。

与上述研究不同,本研究采用《中国人民银行货币政策执行报告》的关键词描述,区分各年度的货币政策,生成哑变量MP,并给其赋值:所属年份货币政策为“宽松”或“适度宽松”时,MP =1;其他“稳健”、“紧缩”或“适度紧缩”,则取值为0。具体见表1:

表1 货币政策的确认和计量

(2)中介变量——投资额度。借鉴Richardson[25]的方法,我们将企业投资(INVEST)定义为:

INVEST=(支付的购建固定资产、无形资产等现金-出售固定资产、无形资产等收回的净现金-当年折旧额)/年末总资产。

(3)被解释变量——财务困境。目前,理论界和在实务中较为通用的度量企业财务困境的方法为Altman 的Z 指数。[26]Z 指数不但能衡量企业财务状况,而且可以预估企业陷入财务困境的概率。Z 指数的具体计算公式为:

其中,X1是指营运资本/资产总额,X2为留存收益/资产总额,X3等于息税前收益/资产总额,X4指的是股票市场价值/债务账面价值,X5等于营业收入/资产总额。其中,Z 值越低,陷入财务困境的概率越高。Z>2.675 表示企业财务状况优良;当1.81≤Z≤2.675 时,企业落入了“灰色地带”,企业财务状况不稳定;如果Z 值小于1.81,一般认为企业陷入财务困境。我们还在回归模型中控制了企业所有权性质、公司规模、资产属性、现金流等变量,具体变量定义见表2:

表2 主要变量定义

3 回归模型的设定

目前,学术界最流行的检验中介作用的方法是由Baron and Kenny[27]提出的,根据这一方法,本文需要拟合三个回归方程:

方程中的β 表示截距(一般忽略不计),ε 表示模型的误差项(一般也忽略),a、b、c、c ˊ表示回归系数,反映了宽松货币政策(MP)、企业扩张(INVEST)与财务状况(ZDUM)三者之间的关系。如果满足下列条件,则认为中介作用有可能存在:

(1)方程1 中的α 显著,也就是说有证据表明自变量(宽松货币政策,MP)与中介变量(企业扩张,INVEST)之间存在线性关系;

(2)方程2 中的回归系数c 显著,也就是说自变量(宽松货币政策,MP)与因变量(财务困境,ZDUM)之间存在线性关系;

(3)方程3 中的b 显著,意味着中介变量(企业扩张,INVEST)有助于预测因变量(财务困境,ZDUM),并且显示自变量(宽松货币政策,MP)对因变量(财务困境,ZDUM)的直接作用的c'与方程2 中的c 相比,数值显著变小。

(4)方程2 中c(直接作用)与方程3 中的c ˊ(控制了间接作用之后的直接作用)的数值大小是通过z 检验来判定的。可以证明,检验c 与c ˊ的差异与检验中介作用路径(a×b)的强度是否大于0 是等价的:

三、实证分析与结果

1.关键变量的描述性统计

由被解释变量财务困境(ZDUM)、中介变量扩张效应(INVEST)的均值(如图1 所示)和标准描述性统计特征(如表3 所示)我们可以发现,2008年作为经济最困难的一年,企业陷入财务困境(ZDUM)可能性均值最高达到0.232,随着2009年、2010年连续两年采取宽松货币政策,企业财务状况连续两年好转,陷入财务困境的可能性逐年下降,2010年到达最低点0.089。此外,财务困境的标准差也有类似的趋势,2008年标准差最大,宽松的货币政策出台后,后续两年逐年变小。

而因为企业投资从决策、办手续,到最终落地拥有较长的滞后效应。2008年的指标滞后表现在2009年为企业投资额(INVEST)均值最小0.024。2009年和2010年在宽松的货币政策刺激下,2010年和2011年投资额大幅上升,2011年达到最高点0.035。之后,随着宽松货币政策的结束,企业投资额也随之下降。随着2010年和2011年投资额的急剧飙升,企业陷入财务困境的可能性也由2009年的最低点0.101,逐步提高到2010年的0.151。

表3 关键变量的描述性统计

图1 2007 ~2012年外部扩张、财务困境平均值变化图

2.回归分析与假设检验

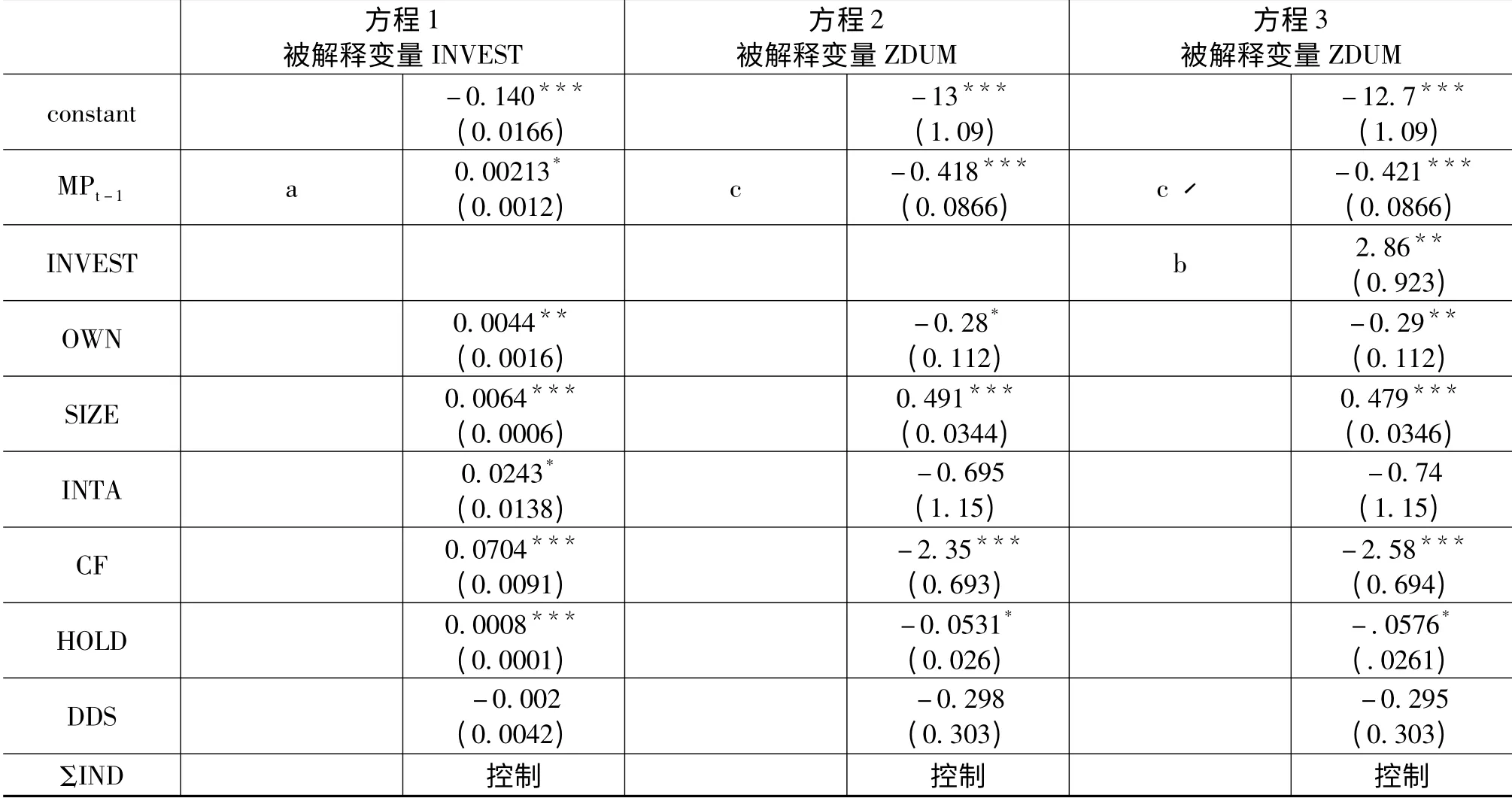

(1)宽松货币政策与企业投资。通过表4 中模型1 的统计结果可知,MPt-1系数a 等于0.0213,且在5%水平上显著为正。这说明中央政府采取宽松的货币政策,短期内将引导企业加大投资,假设1 得到验证。

(2)宽松货币政策与企业陷入财务困境的可能性。表4 中模型2 的结果显示,MPt-1的系数c 显著为负(c=-0.418,p <0.001),说明宽松的货币政策与企业陷入财务困境的可能性呈负向关系,即在宽松的货币政策条件下,短期内企业陷入财务困境或者破产的可能性减少,假设2 得到验证。此外,由于因变量(财务困境)对自变量(宽松货币政策)的回归系数c 显著,也为考虑其他中介变量开了绿灯。

(3)企业投资的中介效应。通过表4 中方程3 的检验结果可知,中介变量(企业投资)系数b 显著为正(b=2.86),标准差Sb为0.923。同样地,方程1 的系数a 显著(a=0.00213)。这意味着货币政策对企业财务困境的影响至少有一部分是通过了中介变量(企业投资)实现的。也就是说,货币政策通过企业投资对财务困境的间接效应为a×b=0.006,见图2。

图2 企业扩张(INVEST)的中介作用示意图

接下来我们通过sobel 检验来验证间接效应是否显著异于零。首先,我们将系数a 的值0.00213、标准差sa的值0.0012、系数b 的值2.86 和标准差sb的值0.923 都代入方程4,得到z 统计量值为:

可得拒绝虚拟假设(a×b=0)②的最小显著性水平为0.062(p =0.062)。也就是说企业投资的间接效应(a×b=0.006)在显著性为6.2%的水平上显著异于零。

更进一步地,由于方程4 的分母涉及到参数的乘积的分布,即使总体的自变量、中介变量和因变量都是正态分布,即使是大样本,z 统计量还是可能与标准正态分布有较大的出入。[28]MacKinnon,Warsi and Dwyer[29]用该统计量但使用不同的临界值进行检验。在他们的临界值表中,显著性水平0.05 对应的临界值是0.97(而不是通常的1.96 )。因此,本研究将企业投资作为货币政策和财务困境中介变量的作用是稳健的。

此外,在方程3 中,自变量(货币政策)系数c ˊ显著为负(c ˊ=-0.421,p =0.000),这说明货币政策对财务困境的影响只有一部分是通过中介变量(企业投资)实现的。

表4 模型回归结果

四、结论及启示

我们研究发现,当央行实施宽松货币政策时,银行信贷规模增加,外部融资约束程度减缓,企业可得筹融资额度上升,这使得企业实现对外扩张战略成为可能。对于公司的管理层来说,在宽松货币政策环境下,加大投资的决策必须要谨慎,企业应合理利用宏观宽松货币政策的积极效应,同时也要注意其蕴含的不良影响,因为宽松的货币政策并不是可持续的外部因素,而当进入紧缩货币政策时,因为投资的滞后性和不可逆性可能对企业现金流运行产生较强负面冲击,因此可能迅速加大企业财务风险,使得企业陷入财务困境。在抓住宽松货币政策带来的机会窗口时,也必须提防大规模扩张以及政策突然转向的风险。进一步地给我们如下启示:

1.依据自身的现金情况,企业的理财行为有两个层次:第一个层次是当受到外部冲击,自身流动性陷入困境时,应选择裁员、减支截流、收缩投资、减少生产等措施渡过难关。第二个层次是如果企业自身自由现金流充足,基于竞争压力或者自身抱负驱动,企业往往会纷纷上马新项目、加大对外扩张力度。

2.针对微观企业自由现金流理论,经济危机时制定的宽松货币政策也可以有两个层次:第一个层次的基本目标仅仅是为了让企业能够正常运转下去,银行信贷是企业进行裁员、收缩投资等节流减支苛刻条件之下的补充;第二个层次是银根宽松,供应给企业充足的银行信贷,使其拥有足量自由现金流进行外部扩张,上马新项目。

3.按照现有经济理论,经济不景气时期,货币政策目标往往把经济增长、保持较高的就业率作为第一要务。也就是说央行当局往往会选择上述第二个层次货币政策——足量银行信贷,来诱使企业加大投资。因为在经济面临危机时企业的裁员、减支截流、收缩投资、减少生产等措施会使经济下滑,劳工失业率上升,消费下滑、政府难以承受。

4.每个厂家产能扩张都意味着在原有总需求条件下,所能供养的企业数量减少。在这里第二层次的货币政策形成了这样一个反应链:增加就业动机→货币政策越宽松→企业自由现金流越充足→单个企业产能扩张越厉害→企业数量消亡得越多(假定总需求不变)→就业减少。事实上,第二层次的货币政策有着严重的经济后果——伴随着一部分企业的壮大,大量中小企业将消亡。而大部分就业岗位又是中小企业提供的,长期健康发展也至关重要,第二层次的货币政策形成了一个悖论:为了就业的宽松货币政策最终减少了就业。

5.在制定货币政策目标时,既要重视宏观经济指标(低通货膨胀、经济增长、保持较高的就业率、保持国际收支大体平衡),更应该关注是否有利于中小企业的生存发展。这也就意味着,货币政策制定者应该以第一层次的货币政策为指引,为了企业健康持续发展,有时需要“忍受”较低的经济增长、较低的就业率等一系列不良的指标,这些是为了经济长期健康发展必须承受的短期成本。当宏观经济发展与微观企业生存、短期居民就业与企业长远发展发生冲突时,它们之间如何进行平衡,也考验着政策制定者的智慧。

注 释

①将2007年作为研究区间的起始年度主要基于以下两点考虑:第一,2006年底我国加入世界贸易组织的5年保护期刚好结束;第二,2007年1月1日起,上市公司正式执行与国际财务报告准则趋同的新会计准则。

②备选假设H1:a×b >0

[1]叶兵.货币政策调整投资规模的理论分析与实证研究[D].成都:西南财经大学,2007.

[2]Mojon B,Smets F,Vermeulen P.Investment and Monetary Policy in the Euro Area[J].Journal of Banking and Finance,2002,(26).

[3]彭方平,王少平.我国利率政策的微观效应[J].管理世界,2007,(1).

[4]陈艳.经济危机、货币政策与企业投资行为——基于中国上市公司数据[J].经济与管理研究,2012,(11).

[5]吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001,(6).

[6]Altman E I.Multidimensional Graphics and Bankruptcy Prediction: A Comment[J].Journal of Accounting Research,1983,21(1).

[7]Bae K H,Kang J K.,LIM C W..The Value of Durable Bank Relationships: Evidence from Korean Banking Shocks[J].Journal of Financial Economics,2002,64(2).

[8]Pesaran M H,Schuermann T,Weiner S M.Macroeconomic Dynamics and Credit Risk: A Global Perspective[J].Journal of Money,Credit and Banking,2006,38(5).

[9]Nguyen P.Macroeconomic Factors and Japan’s Industry Risk[J].Journal of Multinational Financial Management,2006,(8).

[10]王克敏,姬美光,赵沫.宏观经济环境、公司治理与财务困境研究[J].经济与管理研究,2006,(9).

[11]吕峻,李梓房.宏观经济因素对企业财务危机影响的实证分析[J].山西财经大学学报,2008,30(11).

[12]肖贤辉,谢赤.宏观经济因素对企业财务困境风险的影响[J].湘潭大学学报( 哲学社会科学版),2012,(4).

[13]李秉成,祝正芳.我国货币政策对企业财务困境的影响研究[J].中南财经政法大学学报,2013,(5).

[14]Berle A,Means G.The Modern Corporation and Private Property[M].New York: Macmillan,1932:62.

[15]Jensen M,Meckling W.Theory of the Firm: Managerial Behavior,Agency Costs,and Capita l Structure[J].Journal of Financial Economics,1976,(3).

[16]Jensen M.Agency Costs o f Free Cash Flow,Corporate Finance and Takeovers[J].American Economic Review,1986,(76).

[17]Hart O liver.Firm,contracts,and Financial Structure[M].London: Oxford University Press,1995:89.

[18]Conyon M,Murphy K.The Prince and the Pauper? CEO Pay in the U.S.and the U.K[J].Economic Journal,2000,110.

[19]Higgins R C,Schall L D.Corporate Bankruptcy and Conglomerate Mergers[J].Journal of Finance,1975,(30).

[20]Mueller,Dennis C.The Effects of Conglomerate Mergers: A Survey of the Empirical Evidence[J].Journal of Banking and Finance,1977,(4).

[21]姜付秀,张敏,陆正飞,陈才东.管理者过度自信、企业扩张与财务困境[J].经济研究,2009,(1).

[22]叶康涛,祝继高.银根紧缩与信贷资源配置[J].管理世界,2009,(1).

[23]李志军,王善平.货币政策、信息披露质量与公司债务融资[J].会计研究,2011,(10).

[24]陆正飞,祝继高,樊铮.银根紧缩、信贷歧视与民营上市公司投资者利益损失[J].金融研究,2009,(8).

[25]Richardson S.Overinvestment of Free Cash Flow[J].Review of Accounting Studies,2006,(11).

[26]Altman E I.Financial Ratios,Discriminate Analysis and the Predict ion of Corporate Bankruptcy[J].Journal of Finance,1968,(4).

[27]Baron R M,Kenny D A.The Moderator-Mediator Variable Distinction in Social Psychological Research: Conceptual,Strategic,and Statistical Considerations[J].Journal of Personality and Social Psychology,1986,51(6).

[28]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004,36(5).

[29]MacKinnon D P,Warsi G,Dwyer J H.A simulation Study of Mediated Effect Measures[J].Multivariate Behavioral Research,1995,30(1).