海外并购整合风险控制框架研究

2013-11-27袁天荣

袁天荣 杨 宝

(中南财经政法大学 会计学院,湖北 武汉430073)

国资委在《中央企业“十二五”发展规划纲要》中,将加快“走出去”步伐列为“十二五”期间央企发展的主要任务之一;财政部、商务部在联合下发的《关于做好2011年对外经济技术合作专项资金申报工作的通知》中明确规定,“走出去”企业可通过直接补助和贷款贴息的方式获得专项资金支持。这些都表明,在今后相当长一段时间内,我国企业海外并购的热度将有增无减。然而,我国企业海外收购失败案例屡见不鲜,如中铝收购力拓、腾中收购悍马、TCL收购汤姆逊等。据麦肯锡公司2010年的统计,过去20年中国企业海外收购案的失败率高达67%[1];波士顿咨询公司的调查显示,并购失败的一个主要因素就是整合,1/3的并购失败都是由于整合不力造成的[2](P6)。因此,管控海外并购整合风险将直接影响到我国企业“走出去”战略的顺利实现。一定程度上可以说,签订并购协议取得目标公司控制权,仅仅是迈出了海外并购的第一步,并购后整合风险的控制是海外并购更为重要的主题。

我国学者对海外并购整合风险的研究涉及战略、文化、人力资源、财务等诸多层面,但遗憾的是大多数研究只是就单项风险提出防范的构想,鲜有研究提出海外并购整合风险的全面控制思路。海外并购实践中面临的整合风险是多元的、动态的,单一的分析范式很难有效指导实践。本文拟提出基于三个层面的海外并购整合风险控制框架。

控制框架的第一层面是整合风险控制的“基本导向”。“基本导向”是整个风险控制框架的起点和行为指引,即海外并购整合风险控制的基本目标是什么?风险控制应秉承怎样的基本原则?控制框架的第二层面是对整合风险的识别、评价与测度,这是风险控制的前提。该层面主要解决的问题包括:海外并购整合风险的要素如何划分?各类整合风险因素的诱因及其来源?各类整合风险因素如何评价(涉及主体、指标及测度方法等)?控制框架的第三层面是整合风险的全面控制思路及具体举措,这是控制框架的核心与重点,也是第二层面(整合风险评价、测度)的合理延伸。该层面集中解决的问题为:如何对海外并购整合风险实施全面控制?

一、海外并购整合风险控制的目标与原则

(一)海外并购整合风险控制的目标

根据20世纪90年代兴起的企业能力理论,企业是一个能力体系,其核心能力是市场竞争优势的源泉,有效的战略应以能力为基础,通过对核心能力的投资来获得和保持市场竞争优势。许多学者将企业并购视作能力管理的过程——即企业并购后的整合,就是使并购后拥有新“资源”的“新”企业具有“动态能力”的过程[3]。多重目标论的观点则认为风险管理是为了实现企业发展中的多种目标[4]。本文认为海外并购整合风险控制的目标为:成功“阻断”或“清除”各类整合风险因素,吸收目标企业的优点,吸纳目标企业的能力,从而培育出“新”的核心竞争力。

(二)海外并购整合风险控制的原则

海外并购涉及两个以上国家的企业,两个以上国家的市场和两个以上政府控制下的法律制度[5],这使得海外并购整合风险控制愈发复杂。为提高风险控制的效果,应秉承以下原则:

1.系统性原则。整合风险管理是一项复杂的系统工程,贯彻系统性原则要求企业在海外并购整合风险管理中,一方面要全面识别整合风险因素,另一方面要准确把握风险因素间的内在联系,从风险联动角度管控风险。

2.动态性原则。整合风险要素的“萌芽、成长、爆发”是一个渐进的动态过程,动态性原则有两个层面的含义:其一,是贯彻全过程管理,对海外并购整合风险实施全过程防控;其二,是在不同整合阶段建立相应的动态监测、治理机制[6],以将各种整合风险消除在萌芽阶段。

3.互动性原则。通过确立共同的愿景,在相互尊重的基础上,共同解决并购中出现的矛盾、冲突和问题。为此,一要充分沟通,包括双方管理层之间的沟通、管理层与雇员之间的沟通、公司与资本市场、客户及其他外部利益相关者的沟通等;二要优势互补,从整合的整体优势出发,善于取舍、通过优势互补实现并购后“新企业”的理想组合。

二、海外并购整合风险的要素及诱因识别

海外并购是企业国际化的主要方式之一,因此,现有关于“国际化风险”的研究对于海外并购整合风险的梳理具有启发意义。Miller最早提出了系统而全面的“国际风险一体化框架”(perceived environmental uncertainty,PEU模型)[7];Brouthers发展了风险分析的PEU模型,进一步提出六个层面的风险[8]。许辉等提出了完整的国际风险识别体系[9],杨震宁等进一步提出两种新的风险:政治风险和边缘化风险[10]。也有学者从整合内容角度研究海外并购整合风险。冉宗荣从战略、技术、文化、人力资源四个方面研究了跨国并购整合风险[11]。温巧夫、李敏强通过典型案例研究,提出中国企业海外并购整合阶段的主要风险因素包括文化冲突、资金链断裂、经营管理模式冲突、人才流失等经济因素,以及政策、法律、社会宗教等非经济因素[12]。此外,陈菲琼、黄义良将海外并购整合风险细分为:战略整合风险、资源业务整合风险、文化整合风险、人力资源整合风险[13]。

借鉴现有文献并结合我们前期的案例研究及调研,本文将企业海外并购整合风险划分为战略整合风险、经营业务整合风险、财务整合风险、人力资源整合风险、文化整合风险①、组织结构与管理整合风险六个方面,称之为“六分法”。

从外部诱因来看,诱导海外并购整合风险的因素主要有三个方面。一是政治法律因素,主要包括目标国政局的不确定性、政治体制差异与冲突、政府政策的不确定性、目标国对并购的法律规制等[14]。二是社会人文因素,体现为社会意识形态、社会文化差异等。三是宏观经济与市场的不确定性,前者是指目标国经济景气度、通货膨胀等方面的不确定因素对海外并购整合造成的不利影响,主要带来海外并购的财务整合风险;后者包括市场竞争格局、产品市场认可度、营销渠道等层面的不可预测性,主要会引发海外并购的业务整合风险。

从内部诱因来看,首先是知识共享机制的缺失,知识转移、共享机制的缺失带来的问题包括品牌资本、核心人力资本、蕴含在双方管理模式、业务流程及组织惯例中的隐性知识的丢失,从而诱发海外并购在技术、人力资源、管理、业务整合等方面的风险。其次是双方的内在差异性,海外并购中双方企业的内在差异性,会增加并购后整合的难度,甚至会引发冲突、诱导整合的风险,这是海外并购整合风险最核心的诱因。

此外,海外并购整合风险因子是否会衍化为整合风险,很大程度上取决于并购企业对风险因子的“免疫力”。并购企业“先天”不具备良好的“免疫禀赋”,抑或缺乏“后天”的“免疫培育机制”都会诱发整合风险。影响企业整合风险“免疫力”的关键因素有资源、能力禀赋;国际化经验;对整合风险的评价、监控、预警机制;整合能力、整合模式与整合速度等。

三、海外并购整合风险的评价与测度

(一)海外并购整合风险评价体系设计

根据前文建立的海外并购整合风险要素框架,设计整合风险评价与测度体系如表1所示。在该体系中,将目标层的海外并购整合综合风险(A),细分为6个一级风险要素和19个二级风险评价指标。

表1 海外并购整合风险的评价体系

(二)海外并购整合风险测度:基于模糊层次分析法(FAHP)

由于海外并购整合风险各因素之间存在错综复杂、难以量化的联系,对其进行识别、量化、评价的难度较大,而模糊层次分析法(FAHP)是一种定性和定量相结合的评价方法,采用FAHP法测度海外并购整合风险是合适的,基本测度流程如下:

1.运用层次分析法确定各指标权重。确定的方法为:以上一级因素为准则两两比较,确定重要程度,构造比较判断矩阵,并通过矩阵确定该层因素相对于上层因素的权重。

首先,是一级风险维度指标的权重。以“海外并购整合综合风险(A)”为准则,对“六分法”整合风险要素(即表1中的Ai)两两比较,得到判断矩阵A-Ai。

对矩阵A-Ai行向量的算术平均值,做归一化处理得到一级风险指标的权重。

由此可得6个风险要素的相对权重向量:WA=[w1,w2,w3,w4,w5,w6]。

其次,是风险评价指标(即表1中Aij)权重的确定。分别以各风险要素指标(Ai)为准则,按照上述同样的方法确定出各风险评价指标(Aij)的权重向量:WA1、WA2、WA3、WA4、WA5、WA6。

2.运用模糊综合评价法进行整合风险的综合测度。模糊综合评价法是一种基于模糊数学的综合评价方法,它根据隶属度理论把定性评价问题转化为定量评价问题[15](P132)。海外并购整合风险的模糊评价流程如下:第一步,依据专家经验确定风险等级。为便于评价,可将风险分为很低、较低、中等、较高、很高五个等级,并将每个等级的取值量化,得到评语集L=﹛l1,l2,l3,l4,l5﹜。第二步,由表1所示的评价主体对各类风险评价指标逐一进行评价,经统计整理和归一化处理得到各类风险的模糊评价矩阵:RA1、RA2、RA3、RA4、RA5、RA6。第三步,分要素风险评价(第一级评判)。根据模糊评价所确定的风险矩阵,结合各指标的权重向量进行矩阵运算,便可得出各类风险要素的量化指标Vi,即Vi=WAi·RAi。第四步,整合风险综合评价(第二级评判)。根据以上6个风险要素的模糊评价结果及相对权重向量,进行矩阵运算,便可得到整合风险综合量化指标 V,V=[w1,w2,w3,w4,w5,w6]·[V1,V2,V3,V4,V5,V6]T。第五步,采用最大隶属度法②,确定风险的最终评判结果,并依据评语集L给出风险等级。

四、海外并购整合风险的全面控制

根据“动态能力”理论,企业并购后的整合,实际上是使并购后拥有新“资源”的“新”企业具有“动态能力”的过程。以此为导向,海外并购整合风险的控制策略应是“全面的”、“动态的”,据此提出“全要素观”和“全过程观”。

(一)海外并购整合风险控制的“全要素观”

海外并购整合风险是多元化的,风险治理理应“分而治之”;另一方面,这些风险要素相互联系、相互作用,风险治理又应“联而治之”。如此,海外并购整合风险治理的“全要素观”有两层涵义:一是“分而治之”,针对每一种风险要素建立风险治理的关键点;二是“联而治之”,根据风险要素间的内在联系采取系统联动的风险治理举措。

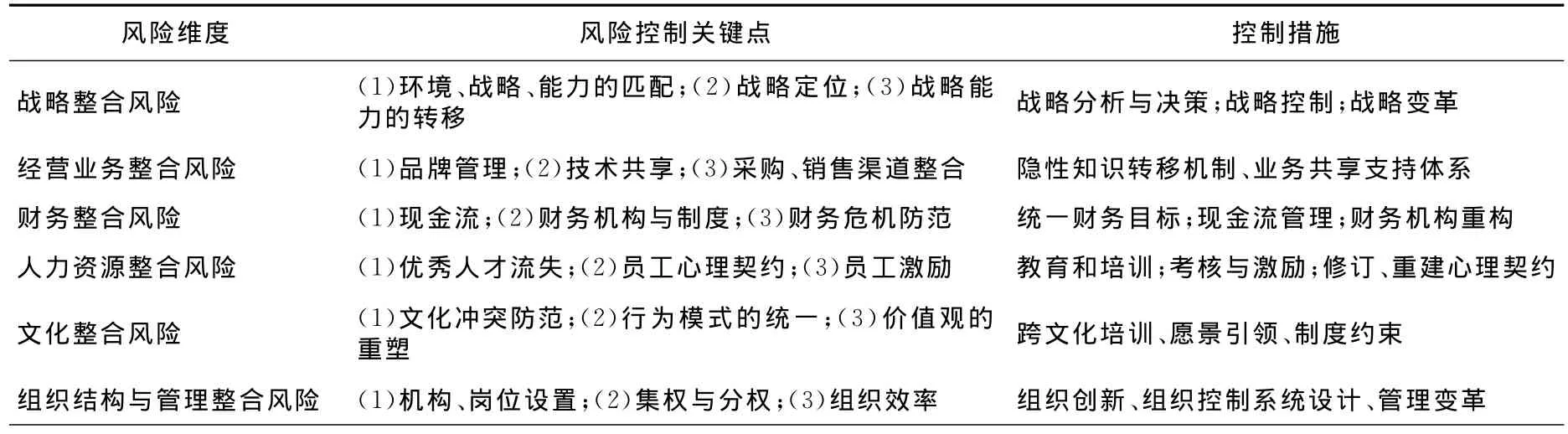

1.分而治之:分要素确定整合风险控制的关键点与控制措施。不同维度的整合风险,其风险诱因不同,风险发生、演进的机理也不同,但有一点是相通的:任何一种整合风险要素的控制都应“有的放矢”。风险治理的“分而治之”也就是识别并控制每一种风险因素的治理关键点。因此,分要素确定整合风险控制的关键点是并购整合风险全面管理体系的重要一环。本文提出的各维度风险控制的关键点及控制措施如表2所示。

2.联而治之:对海外并购整合风险控制采取联动举措。“六分法”下的海外并购整合风险要素不是割裂的,而是存在固有的内在联系,表现在:(1)战略整合风险是其他维度整合风险的先导,其他维度整合风险的治理应服务于战略整合;(2)部分整合风险要素的诱因具有同源性:如海外并购中的文化差异不仅会形成文化整合风险,也会导致人力资源整合风险、组织结构整合风险;(3)整合风险要素具有“一损俱损”的特性,任何一方面的整合风险没有管控好,便会引起整合的全盘失败。鉴于此,提出以下海外并购整合风险管理的联动举措。

表2 海外并购整合风险控制的关键点与控制措施设计

第一,注重战略引领。首先要通过尽职调查降低海外并购整合中的信息不对称风险,并在此基础上制定详细周密的并购整合战略规划;其次是尽快形成“新企业”统一的战略愿景,用“愿景”告诉员工“应该做什么”和“如何做”,消除整合中的“迷茫感”,并用“愿景”引领,形成企业的凝聚力;最后是通过战略能力的转移、扩散③培育新核心竞争力。

第二,构建健全的知识转移、共享机制。并购拥有特定知识④的海外企业,是获取知识从而寻求发展的有效手段。通过知识转移、共享机制,促进知识的整合是海外并购获得知识协同效应的关键。该机制应涵盖:知识转移机制、知识学习机制、冲突缓解机制和知识沟通机制等。

第三,文化差异、冲突的解决。刘建等认为,在海外并购整合过程中,对企业控制环境冲击最大的是文化冲突[6]。海外并购中跨文化管理与沟通的目标是使双方能在企业未来价值、管理模式、制度等方面达成共识。为此,首先在并购前需要做好文化审慎调查;其次是通过制度约束、愿景引领、跨文化培训、短期管理人员互换等进行跨文化管理与沟通[17];最后是要构建适应跨国文化的控制环境。

第四,整合速度的选择。整合的速度是决定并购成败的关键因素之一[18],迅速而高效的整合更有利于发挥协同效应,整合速度越快,市场业绩表现越好[19]。因此,我国企业实施海外并购时应注重“速度的价值”。在并购中,一方面要步步为营、稳健决策;另一方面并购完成后,要掌握整合节奏,用最短的时间实现协同效应,防范可能的整合风险。

第五,构建全方位的海外并购整合风险监控机制。一是建立海外并购整合风险的全面评价体系:针对所有的整合风险要素建立风险监测的关键点、防控措施;二是建立海外并购整合风险的内部控制机制:将整合风险的监控常态化;三是实施海外并购整合风险的内部审计:重点针对整合风险评价的准确性和内部控制机制的有效性。

(二)海外并购整合风险控制的“全过程观”

西方一些大型优秀企业的并购实践表明,整合与并购并不是两个分立的过程,在并购审查评估阶段,就要充分讨论整合工作的难度[20]。另外,从整合风险衍生路径来看,海外并购整合风险虽发端于整合阶段,但实际上在海外并购决策阶段就早已埋下风险的“种子”。COSO《企业风险管理——整合框架》强调应该从流程管理的角度来处理企业的风险问题[21](P3-4)。因此,整合风险治理应该秉承“全过程观”(如图1所示),基本要点如下:

1.在海外并购决策阶段,做好整合风险的评估、调研、监控。通过评估目标公司所在国的政治风险、经济风险、社会文化风险,从目标企业的资源、能力、战略、组织结构、企业文化和人力资源角度初步判断可能的整合风险因子及整合成功的可能性,针对部分整合风险因素提出预案。

2.在海外并购交易阶段,进一步监控整合风险因子并做好整合规划工作。对于前一阶段已识别的风险因子,保持动态监控并适时治理;对于前一阶段未识别、本阶段暴露出来的风险因子保持动态监控并择机治理。此外,随着并购交易的完成,就要做好整合的基础准备工作。成立专门的整合工作委员会,委派专门的整合经理,做好整合规划(如确定整合模式、整合进度、整合风险关键领域、关键风险防控措施等)。

3.海外并购整合阶段是整合风险治理的核心时期,这一阶段是整合风险的集中治理阶段,也是并购成败的决定性阶段。并购决策阶段、交易阶段未识别的整合风险因子以及未予治理的风险因子,在这一阶段将集中“爆发”。整合阶段需要对所有风险要素进行动态监测、全面评价,针对每一类风险要素的关键点实施控制措施。一是要全员化,即风险评价主体不仅要有高、中层管理人员,还应有基层员工代表;二是要建立海外并购整合风险的内部控制机制(包括控制环境、控制要素、控制关键点、控制主体、控制措施等);三是要实施风险控制的内审评价。

4.在海外并购整合后的稳定阶段,整合风险重点领域及风险点都得到了控制。这一阶段的整合风险管理工作涵盖两个方面:第一是对海外并购整合风险的治理效果进行评估;第二是促进并购公司与海外目标公司战略、资源、业务的融合,培育整合后企业的核心竞争优势。

图1 海外并购整合风险全过程防控思路

五、结语

“十二五”期间随着我国企业国际竞争力的提升,必将有越来越多的企业实施“走出去”战略,走上国际化发展之路。我国企业在海外并购实践中,要充分认识到整合风险的特殊性与复杂性,特别要关注东道国与本国的制度环境差异(如政治、法律规制、文化等)给整合工作带来的障碍。企业海外并购整合风险管理应该以核心竞争力的培育为战略导向,全面、系统、动态地识别、评价、测度各个层面的整合风险因子,结合自身情况构建“分要素”的整合风险控制点,并对有内在联系的整合风险因子实施“联动”的风险管理措施。

值得一提的是,目前我国企业的国际化经验尚显不足。为此,一方面政府应出台鼓励和引导企业国际化的指引政策,并引导企业在海外并购实践中总结经验和教训;另一方面相关部门应重视政治、司法体制与国际的接轨,以减少制度距离给企业海外并购整合带来的障碍。此外,本土企业应适时“借力”具有国际化经验的中介机构(如投资银行、财务公司、法律顾问等),发挥他们在国际投资、资本运作、风险评估及应对等方面的专业特长,提高企业海外并购整合风险控制的效果。

注释:

①包括政治风险的整合,因为在我们看来,从广义而言,政治差异属于文化范畴。

②选取要素风险向量Vi以及综合风险向量V中最大的元素(数值)作为风险指标的最后得分值,并以该值与评语集对比确定风险等级。

③哈斯巴斯那和杰米森区分了三种类型的战略能力转移,即经营资源共享、职能技能转移和一般管理技能转移。而按照王长征(2000)的理解,战略能力扩散比战略能力转移更为关键。

④钟耕深(2007)认为,知识可根据其复杂性与内隐程度分为显性知识与隐性知识。这些知识内嵌于企业人力资本、顾客资本(表现为营销渠道、顾客忠诚度等)、品牌资本、管理模式、业务流程、组织管理中。

[1]McKinsey&Company.McKinsey Global Survey Results:Economic Conditions Snapshot,December 2010[Z].2010.

[2]The Boston Consulting Group.The Strategic Implications of Chinese Outboard M&A[R].2006.

[3]王长征.并购整合:通过能力管理创造价值[J].外国经济与管理,2001,(12):13—19.

[4]王稳,王东.企业风险管理理论的演进与展望[J].审计研究,2010,(4):96—100.

[5]杜晓军,刘赫.基于扎根理论的中国企业海外并购关键风险的识别研究[J].管理评论,2012,(4):18—27.

[6]周路路,赵曙明,王埏.企业跨国并购后不同整合阶段控制机制选择[J].软科学,2012,(3):86—90.

[7]Miller,K.D.A Framework for Integrated Risk Management in the International Business[J].Journal of International Business Studies,1996,(2):311—331.

[8]Brouthers,K.D.The Influence of International Risk on Entry Mode Selection in the Computer Software Industry[J].Management International Review,1995,35(1):7—28.

[9]许辉,余娟.企业国际化经营中关键风险的识别研究[J].南开管理评论,2007,(4):92—97.

[10]杨震宁,刘雯雯,王以华.国际化进程中的边缘化风险与规避[J].中国软科学,2008,(10):86—117.

[11]冉宗荣.我国企业跨国并购的整合风险及应对之策[J].国际贸易问题,2006,(5):75—79.

[12]温巧夫,李敏强.中国企业海外并购的风险与对策研究——基于2000~2005年中国企业海外并购实证分析[J].经济理论与经济管理,2006,(5):24—29.

[13]陈菲琼,黄义良.组织文化整合视角下海外并购风险生成与演化[J].科研管理,2012,(4):100—106.

[14]张新民,黄晓蓓,郑建民.外资并购与我国产业安全:综述及研究展望[J].国际贸易问题,2011,(11):163—176.

[15]汪应洛.系统工程[M].北京:机械工业出版社,2007.

[16]刘建,李莉,关宇航,等.略论资源型企业海外并购整合与内部控制模式之构建[J].现代财经,2011,(1):29—33.

[17]唐炎钊,王子哲,王校培.跨国并购的一个分析框架——论我国企业跨国并购的文化整合[J].经济管理,2008,(10):24—29.

[18]Epstein,M.J.The Drivers of Success in Post-merger Integration[J].Organizational Dynamics,2004,33(2):174—189.

[19]李善民,刘永新.并购整合对并购绩效的影响——基于中国液化气行业的研究[J].管理评论,2010,(4):154—160.

[20]Quah,P.,Young,S.Post-acquisition Management:A Phases Approach for Cross-border M&As[J].European Management Journal,2005,23(1):65—75.

[21]COSO.Enterprise Risk Management-Integraded Framework[R].2004.