IPO股权融资超募与投资现金流敏感性研究

2013-11-27张志宏徐志立

张志宏 徐志立 李 倩

(1.中南财经政法大学 会计学院,湖北 武汉430073;2.中石化浙江石油公司 非油品处,浙江 杭州310000)

一、问题的提出

自我国证券市场2009年6月IPO(首次公开募股)重启以来,上市公司股权资金超募(即发行股票实际募集的资金超过计划募集资金)的现象就一直伴随着新股发行,特别是创业板市场开启后所出现的“三高”现象(即高发行价、高市盈率、高额超募资金)引起了学者和社会公众的诸多质疑。据统计,以创业板和中小板为代表的中小上市公司的超募现象远远超出主板市场上市公司[1],截至2011年底,中小板和创业板上市公司超募率平均分别达到124%和171%,而同期主板上市公司超募率为49%。上市公司IPO巨额超募资金已成为公司IPO的重要诱发因素,这与非上市中、小、微企业普遍存在的融资难现象形成了强烈反差。资金超募给公司带来了巨额的自由现金流,在我国目前转型经济推进下,由于投资者利益保护、公司治理和市场监管等基础制度体系不够完善,无法保证股权超募资金未来再投资的效率性[2]。相关数据显示,IPO股权超募并没有给投资者带来相应的回报,也没有给企业带来更好的业绩,创业板在诞生的前500个交易日里,扩容速度高达每1.8个交易日就有一家公司上市,从市场融资圈走了上千亿元资金的创业板,但超募资金的使用效率一直呈下降趋势。

公司融资的理性和效率与其投资的效率性是否存在一定的关联?研究表明,相对于成长性较低的公司而言,高成长性公司中管理者行为难以观测程度较高,容易产生代理问题而导致过度投资现象[3];也有学者基于融资约束及投资行为进行了研究,认为基于融资约束的投资现金流敏感度时,高成长性的中小企业会面临更大的融资约束,往往会产生投资不足[4]。特别是新兴市场中的中小企业在面对巨额超募资金时,企业往往被动盲目地寻找投资机会,甚至滥用资金造成过度投资。本文试图通过分析股权融资超募、自由现金流与公司投资行为及效率的关联性,为提高公司的投融资效率寻求理论支持和政策建议。

二、理论分析及文献回顾

西方学者对融资约束、投资支出和现金流的相关性研究已取得阶段性成果,其中两大主流观点值得关注:基于资本市场信息不对称的融资约束理论、基于经理-股东利益冲突的委托代理理论。前者的基本观点是外源融资和内源融资方式的不可替代性,后者的基本落脚点在于经理人的“帝国建造倾向”使他们将公司内部的所有资金都用在投资项目上,而投资现金流敏感性是两者发生作用的行为表象。

基于融资约束的投资现金流理论研究近几年取得了很大进展,但学术界仍然对结果存在争议。融资约束与投资现金流敏感性研究的结果主要分为正相关和负相关:FHP将股利支付率作为融资约束的体现,发现高分配即具有较低融资约束的企业,投资现金流敏感性相对较低[5]。Kaplan和Zingales则通过构造综合财务状况指标,对Fazzari文中被划分为存在严重融资约束的公司做了更细致的分析,却得到了与前者完全相反的结论:融资约束程度较低的公司显示出了较高的投资-现金流敏感性。因此,他们认为融资约束不是投资-现金流量敏感性的必要条件,FHP的结论从理论和实证角度都是缺乏依据的,只有在特定条件下才成立[6]。

Jensen于1986年开创性地提出了基于委托代理理论的自由现金流假说,从另一个方面解释了企业投资与现金流的关系。企业投资现金流呈现的敏感性正是由于经理人的过度投资引起,自由现金流充裕的企业,哪怕项目的净现值为负,也更容易盲目投资,引起投资非效率行为。何金耿认为,对于存在的代理问题,尤其对国有控股股东而言,其表现出的较高的投资-现金流敏感性不是由融资约束单独可以解释,他们的主导动机是管理层的机会主义行为[7]。刘昌国从代理问题所致的自由现金流与投资效率关系出发,研究了自筹资金的过度投资行为,推动了我国债券融资和内源融资的投资非效率化研究。杨华军和胡奕明在代理问题的基础上,认为企业使用自由现金是进行过度投资的重要方式,结合我国特殊的制度背景,不同股权性质的企业,经理谋取私利的程度不同[8]。

制度的完善和市场的发展使得企业面临着多种复杂的环境,后期的研究多是将融资约束与代理问题两个角度进行结合,并考虑到了公司股权结构、公司治理、企业成长性、行业竞争与金融发展对企业投资现金流敏感性的影响。Gugler从企业的所有权结构出发进行分类,发现家族或国家控制企业具有较高的投资现金流敏感性,银行控制的企业则不显著。郑江淮、何旭强和王华也从股权结构出发,发现公司的治理机制对企业投资行为产生影响,而我国上市公司的独立董事制度、机构投资者和管理层持股在抑制企业过度投资的行为上功能较弱,提出公司治理机制有待进一步完善[9]。何青与王冲将产品市场竞争引入到现金流、融资约束和企业的投资行为研究中。认为现金流和投资规模间不同的相关性最终可以归结于不同行业间不同的竞争程度。高竞争行业中,企业被迫外部融资,融资约束对企业投资行为有着更大的影响。陈信元、朱红军和何贤杰对金融背景下我国上市公司投资和现金流敏感性进行了研究,发现金融市场的成熟和发达有助于降低投资-现金流的敏感程度。

在研究企业投资现金流敏感性问题中,对融资约束的度量是个非常重要的环节。总体上说,目前国内外的研究主要将着眼点放在了不同融资约束条件的分组,从股利支付率、综合财务比率、公司规模、金融市场有效性和企业成长性等方面进行了研究。这些研究对融资约束的衡量没有一个确定公认的标准,至今还存在很多争议,但各种研究都从自身研究角度,对融资约束的变量选取进行优化。不同的变量替代会有不同的结果,这也给今后的研究留下了广阔的空间。同时也很少有文章结合资本市场的热点问题,从中小企业的细微角度入手进行研究。本文试图从IPO股权超募上区分,考察不同融资约束程度和代理问题下,现金流对企业投资行为的影响。

三、股权融资超募对投资现金流敏感性影响的实证分析

(一)研究假设

信息不对称理论认为企业外部融资成本由于契约的溢价会高于内源融资成本,因而企业面临融资约束,导致企业内部现金流和投资行为之间产生了依赖性。代理成本理论则将企业的公司治理纳入研究中,认为两权分离是企业面临的常态,管理者的并购行为、多元化投资行为,以及对自由现金流量的处理等方面,都在一定程度上体现出了过度投资的倾向,即使公司面临较松的融资约束,其现金流与投资行为也呈现出一定的敏感性。可见,企业内部现金流持有情况会影响到企业的投资行为[10],不管哪种理论,都预期企业投资对现金流存在一定敏感性。

在单纯条件下,根据信息不对称理论,我们得知企业的融资约束因素会制约其投资行为;而在融资约束严重的情况下,很容易造成投资不足的现象。但事情往往没有人们想像的那么简单,在Fazzari等提出传统的理论结论后,Kaplan和Zingales对此提出了质疑,他们认为,导致投资现金流敏感性现象的原因没有那么单一。在诸多的影响因素中,代理成本进入了人们的视线,而且扮演了越来越重要的角色,企业投资现金流呈现的敏感性正是由于经理人的过度投资倾向引起的,自由现金流充裕的企业,哪怕项目的净现值为负,也更容易盲目投资,导致投资的非效率行为。而从IPO股权超募现象看,企业面临的却是放松的融资约束,对此,提出本文的第一个研究假设:

H1:IPO超募程度较高的企业,投资与现金流呈现出更显著的敏感性。

基于投资现金流敏感性的动因分析,我国中小上市企业高投资现金流敏感性的背后,究竟是源于信息不对称所引发的投资不足,还是自由现金流代理所导致的过度投资,还存有争议。根据前面的分析,超募程度严重的企业,拥有充裕的现金流,面临宽松的融资约束,尤其在消化超募资金的过程中,容易产生盲目过度投资行为,据此提出第二个研究假设:

H2:超募程度相对较高的企业,其投资现金流的敏感性来自于代理形成的过度投资;超募程度相对较低的企业,其投资现金流的敏感性则源于信息不对称带来的投资不足。

(二)分析模型与变量选择

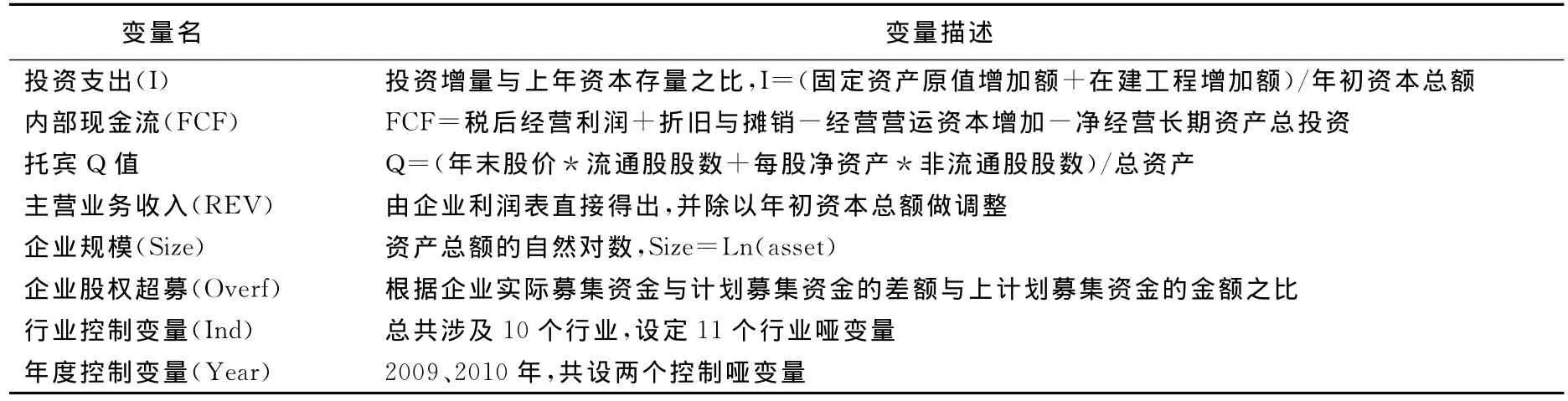

1.变量定义。企业对股权超募资金的投资,往往会随投资种类的不同而表现较大的差异性,如金融资产投资与实物资产投资相比,投资往往会呈现出不稳定的特点,再加上新会计准则要求对金融资产用公允价值计量,会带来更大的波动性。因此,本文仅选择固定资产及在建工程作为投资的构成内容。同时,将自由现金流作为企业内部现金流的替代指标,具体考虑因素包括:自由现金流量不易受会计政策等人为因素的影响,又能与企业价值的衡量紧密结合起来;自由现金流受经营现金流和资本性支出等多种因素影响。而现有数据库中,自由现金流的数据也较方便取得,变量定义见表1。

表1 变量定义

2.样本选择。股权融资超募是一种特定的市场现象,考虑到我国证券市场IPO超募的不均衡性,主板市场的超募率远低于中小板和创业板市场,而创业板开板时间较短,因此,本文研究样本选择中小版于2009~2010期间IPO的上市公司,得到363个企业样本,并参照《上市公司行业分类指引》对企业行业进行标记。在此期间IPO样本中扣除IPO非超募企业,最终得到243个样本公司,按股权超募程度分组进行研究。本文的股权超募数据主要来自RESSET数据库和国泰安信息公司提供的股票市场研究数据库(CSMAR),并根据巨潮资讯网进行手工核对整理而成。

3.分析模型。本文在基本Q模型基础上,再加入自由现金流的自变量的同时,还考虑了公司规模、上市年限等因素,作为控制变量。并提出了一个新的融资约束程度变量Overf,定义为一个企业的超募率,因而在进行第一个假设论证时,使用如下公式:

本文选择采用现金流与投资机会交乘项判别模型,该模型基于融资的信息不对称和代理因素而生成的vogt模型,此模型最大的优点是可以区别企业投资不足还是过度投资。本文在运用vogt模型时,增加了企业规模、公司盈利因素对融资约束的影响,并将上述两指标以及公司IPO上市期间作为模型的控制变量。以下模型可用于第二个假设分析论证:

(三)分析结果

1.描述性统计。各分析变量的描述性统计见表2,高超募组和低超募组在投资支出、主营业务收入等方面存有较大的差异性,从自由现金流来看,高超募组的自由现金流平均值为负数,这与其对应的较高投资支出相关。变量的相关系数显示,自变量与因变量具有显著相关性,自由现金流对投资支出有显著正向影响。

表2 样本描述性统计

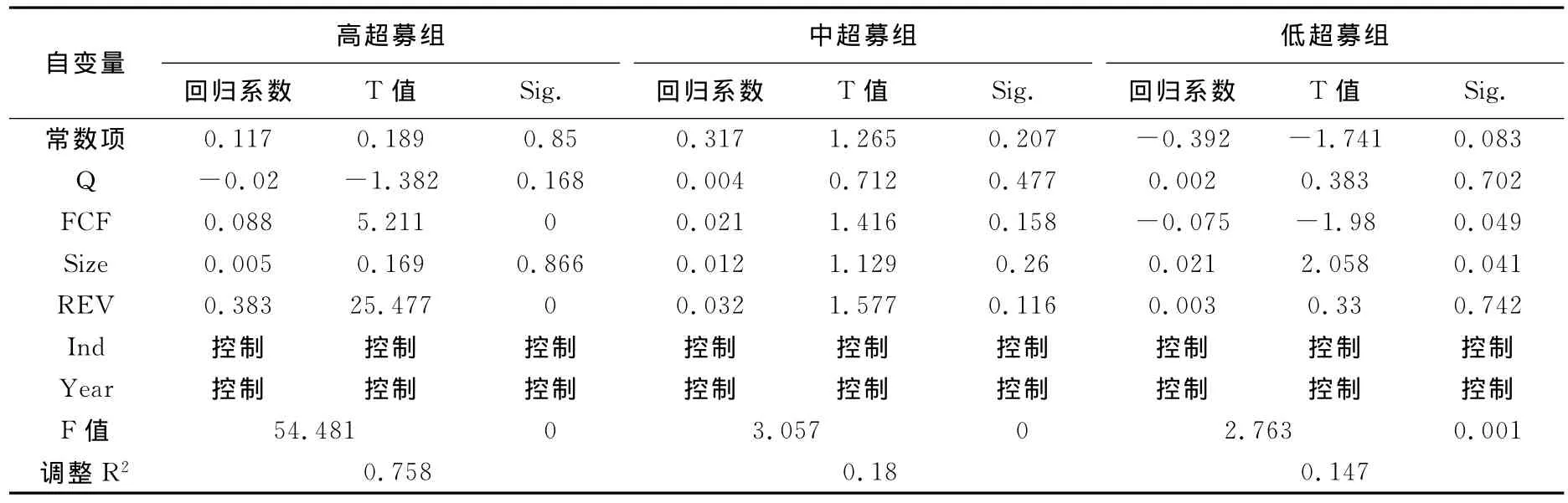

2.回归结果。(1)超募融资对投资现金流敏感性关系影响。在完全不考虑融资约束和代理成本的情况下,企业的投资与现金流敏感性研究主要运用的是最原始的托宾Q模型。结果如表3所示,虽然F值的统计量比较大,但是整个回归方程的调整R2值太小,方程的拟合程度不理想。因此,本文在此基础上又添加了规模、收入、年度和行业等控制变量对样本总体进行了回归分析,总体来看,方程的F值为36.537,远远高于之前的模型,说明各个自变量之间的差异性具有统计学意义,同时回归方程的调整R2值显著增加,方程的拟合度大大提高。进一步分析统计结果可以看出,企业的自由现金流与投资支出之间呈现显著的正相关关系,即样本企业整体存在较高的投资现金流敏感性。企业营业收入与投资支出也呈现出较显著的正相关关系,企业规模与投资支出也是正相关,但不是特别显著。此外,托宾Q值与投资出现了负相关,且在增加了自变量后,置信度仅为18.1%,这与现实和假设偏差较大,国内也有学者做出过类似负相关或不显著的结果,甚至出现“反托宾Q效应”。笔者认为,我国上市公司对托宾Q的应用有特殊性,一方面受资本市场有效性的影响,另一方面可能由于投资机会值与投资支出本身不是简单的线性关系,所以导致了这些结果的发生。

表3 不考虑融资约束分组多元线性回归结果

从分组分析结果看,如表4所示,在超募程度比较高,即融资约束比较小的组,企业自由现金流的系数较大;随着融资约束程度的增加,自由现金流系数不断下降;在融资约束较大时,现金流系数表现为负数,体现出了投资不足的迹象。总体投资支出与企业自由现金流呈现U型,投资与现金流的敏感性在高超募组(低融资约束组)表现得更为显著,H1得到检验和支持。

从控制变量看,企业的收入对投资的影响在高超募组表现得比较显著,相对于融资约束高的企业,融资约束较低的企业的经营能力对投资的影响比较大。而企业规模对投资支出的影响在低超募组企业表现得尤为明显。可见,分组回归结果与预期是一致的,方程的置信程度很高,尤其是高超募组的拟合度也很高。但是中、低超募组的方程拟合度有些偏低,对模型的解释力度有限。

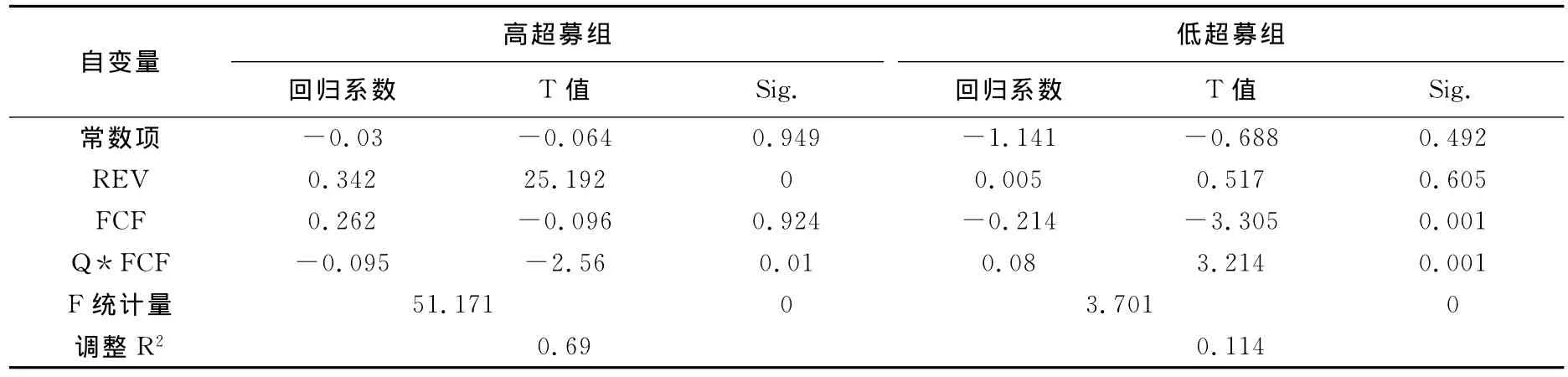

(2)影响动因分析。动因检验的结果如表5所示,高超募组企业的交乘项系数为负,显著程度为0.01,说明随着投资机会Q的下降,企业的投资现金流反而体现出更高的敏感性,企业存在滥用投资而产生的非效率投资问题;低超募组企业的交乘项系数为正,显著程度为0.000,说明随着投资机会Q的上升,企业有了好的外部投资机会,企业投资现金流敏感性增加,由于受到资金约束,容易导致投资不足。动因检验的结果表明,超募程度相对较高的企业,其投资现金流敏感性的来源是由于代理理论造成的过度投资;超募程度相对较低的企业,其投资现金流敏感性的来源是由于信息不对称带来的投资不足。

表4 考虑融资约束分组多元线性回归结果

表5 投资现金流敏感性动因分析回归结果

四、研究结论与政策建议

本文以2009~2010年中小板IPO上市公司为样本,对公司股权融资超募与投资现金流敏感性之间关系问题进行了实证研究,研究结果体现在以下方面:(1)上市公司IPO超募融资与投资现金流敏感度之间存在显著的正相关,即样本企业整体存在较高的投资现金流敏感性。企业营业收入与投资支出也呈现出较显著的正相关关系,企业规模与投资支出也是正相关。(2)高超募率公司面临的融资约束往往较宽松,投资现金流的敏感性源于代理问题,即代理问题诱发超募资金的过度投资行为;低超募率公司的融资约束性较紧,投资现金流也表现为较强的敏感性,动因分析结果主要因为信息不对称所导致,由于融资约束等原因,公司存在投资不足问题。(3)上市公司IPO股权超募现象是定价机制和市场投机等综合作用的结果,股权超募为公司带来了巨额的自由现金流,但股权融资的市场效率较低,扭曲了公司股权融资成本,IPO超募资金对公司价值的贡献度仍须进一步研究。

根据上述实证过程和研究结论,本文提出以下政策性建议:

(1)通过政策引导和市场监管等方式有效控制公司IPO高超募现象。我国上市公司IPO高超募现象是特定市场背景下多因素综合作用的结果,目前经过综合治理,中小上市公司IPO“三高”现象有所缓解,但中小上市公司IPO高超募问题仍然突出。本文认为,应借鉴有效市场国家的发行机制,不断完善我国新股发行制度,并强化市场的监管和引导,自发调节IPO股票定价机制,维护外部中小股东利益;强化投资预算对融资行为的硬约束性,将公司IPO的投资估算作为制约发行价格的因素。

(2)强化公司内部约束机制,提高超募资金的使用效率。因IPO股权超募获得的自由现金流,如何实现该资金未来投资的收益性和效率性,不仅取决于外部的制度约束和市场监管,更重要还在于公司内部投资决策的效率性,这将取决于公司完善的治理结构和中小股东利益保护机制。理顺公司内部的治理机制,有效地解决信息不对称或代理问题,抑制公司的投资过度或投资不足。

[1]杨峰,衣龙新.创业板上是公司IPO“超募”与财务行为特征[J].财务与会计,2011,(2):29—31.

[2]方军雄,方芳.新股发行制度市场化改革与融资超募现象[J].证券市场导报,2010,(12):39—45.

[3]刘昌国.公司治理机制、自由现金流量与上市公司过度投资行为研究[J].经济科学,2006,(4):50—58.

[4]何青,王冲.现金流、融资约束与企业投资行为——基于制造行业细分竞争市场的研究[J].南开经济研究,2008,(6):16—25.

[5]Fazzari,S.M.,Hubbard,R.G.,Petersen,B.C.Financing Constraints and Corporate Investment[J].Brookings Papers on Economic Activity,1988(1):141—206.

[6]Kaplan,S.,Zingales,L.Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financing Constraints?[J].Quarterly Journal of Economics,1997,112(1):169—215.

[7]何金耿,丁加华.上市公司投资决策行为的实证分析[J].证券市场导报,2001,(9):44—47.

[8]杨华军,胡奕明.制度环境与自由现金流的过度投资[J].管理世界,2007,(9):99—106.

[9]郑江淮,何旭强,王华.上市公司投资的融资约束:从股权结构角度的实证分析[J].金融研究,2001,(11):92—99.

[10]冯巍.内部现金流量和企业投资——来自我国股票市场上市公司财务报告的证据[J].经济科学,1999,(1):51—57.