基金打新是“送礼祝贺”吗?

——基于中国特色IPO配售制度的研究

2013-11-13彭文平

彭文平

(华南师范大学 经济与管理学院,广东 广州510006)

一、引 言

据Wind数据库统计,2005-2011年中国IPO首日收盘价平均高于发行价67.9%,IPO资源成为“香饽饽”,投资者趋之若鹜,“新股不败”神话直到2009年才破灭。但自2011年以来,华宝兴业等基金宣布暂停打新,据称原因在于难以承受给承销商“送礼祝贺”之重。所谓“送礼祝贺”是指在新股发行不利形势下基金帮助承销商发行新股的非自愿申购行为,①即民间所说的“托”,也就是国外文献中充当劣质IPO的“倾泻场”(dumping ground)。这种行为实际上是将基金的利益输送给承销商,因而成为基金打新中不能承受之重。那么,基金在IPO配售中到底是获利还是“送礼”了呢?它们在什么情况下获利,又在什么情况下“送礼”?这是本文关心的第一个问题。在我国,IPO一般由券商承销(下文不再区分承销商和券商),大部分券商都有关联基金,它们属于同一金融集团,在股权和利益上相互关联。那么相对于非关联基金,关联基金在打新中是获利还是“送礼”?这是本文关心的第二个问题。

1999年美国放松了对金融业混业经营的管制,在同一金融集团中可以同时存在投资银行和投资基金。当属于同一金融集团的关联基金成为IPO配售对象时,承销商和关联基金之间就可能进行利益输送。这是因为在当前国际通行的IPO配售制度下,承销商拥有配售权,它可以把热门IPO配售给关联基金,或者用热门IPO与基金交换利益,如获取更多的交易佣金。当IPO定价太高导致发行困难时,承销商也可能通过其控制的关联基金来大量申购而使发行成功。Johnson和Marietta-Westberg(2009)的研究发现,基金持有关联券商承销的IPO比例显著高于持有非关联券商承销的IPO比例,表明承销商利用关联基金当托以便于IPO。Ritter和Zhang(2007)认为,为了完成发行,承销商会把冷门IPO配售给关联基金,此时关联基金扮演着倾泻场的角色;也可能为了增加关联基金的业绩而将热门IPO配售给关联基金,此时关联基金成为关系户。Hao和Yan(2012)认为券商把关联基金作为其获取投行业务的工具,损害了关联基金的业绩。他们利用美国1992-2004年的共同基金数据发现,关联基金的业绩显著低于非关联基金,原因在于关联基金不成比例地大规模持有关联券商投行客户的股票。

IPO配售中承销商和非关联基金之间的利益输送问题也得到了学术界的关注。相关研究发现,承销商确实利用IPO资源与非关联基金交换利益,如交易佣金(Nimalendran等,2007;Goldstein等,2008)。Reuter(2006)则发现只有热门IPO才是交易佣金的交换工具。与美国类似,中国一些大型金融集团也同时拥有证券公司和基金公司。截至2011年底,全部60家基金公司中38家由证券公司控股或参股,且第一大股东基本都是证券公司,这使证券公司与关联基金之间的利益输送成为可能。但是,中国IPO配售制度的设计汲取了美国IPO配售制度的教训,取消了承销商直接配售IPO的权力,改为按申购比例或摇号配售。这一制度改革是否有效抑制了IPO配售中的利益输送呢?从国内的新闻报道看,基金公司为承销商“送礼”现象屡见不鲜,②说明中国IPO配售中基金和承销商之间的利益输送是一个严重问题。因此,从理论上提供一个中国特色IPO配售制度下承销商和基金之间利益输送的分析框架,并从经验上证实利益输送行为就相当重要。

二、理论假说

借鉴西方成熟证券市场经验,2005年中国证监会对新股发行和承销制度进行了改革,实施类似美国的询价配售制度。其主要内容是:(1)通过向机构投资者询价的方式确定IPO发行价格;(2)按申购数量的比例向询价对象配售股票(2010年10月改为随机摇号);(3)规定了网下机构投资者的申购上限;(4)申购不足时须中止发行;(5)网下配售股份实施3个月的锁定期。本次改革针对美国IPO配售中潜在的利益输送漏洞进行了一定程度的预防,取消了承销商自主向机构投资者配售的权力,改为按比例或摇号配售。在取消承销商直接配售权后,承销商不能直接把不同品种的IPO配售给相关基金。但是在按比例或摇号配售制度下,IPO申购量决定了基金最终获配量。这决定了在这种制度下承销商仍能影响基金获配IPO的品种和数量,即承销商可以将其了解到的IPO信息告知相关基金,通知相关基金多申购或少申购,从而相应地使相关基金多获配或少获配。由于承销商深度参与企业IPO全过程,相对于一般基金,承销商对IPO的真实价值有更准确的信息,对上市价格有更准确的预期。这样,如果承销商想使某只基金获配更多的某个品种IPO,它可以告知该基金IPO的“内部信息”,通知其大规模申购从而按比例或随机获配更多的该品种IPO;而如果承销商认为某个品种IPO不好,它也可以向相关基金告知这些不好的信息,通知其放弃申购。本文把承销商能够间接影响基金获配IPO品种和数量的机制称为“间接配售机制”,所以理论上取消承销商直接配售权并没有从根本上杜绝承销商与基金之间的利益输送,事实也是如此。2012年4月证监会《关于进一步深化新股发行体制改革的指导意见》明确指出,新股发行中存在基金等机构投资者以“送礼祝贺”心态参与询价配售等行为。那么,究竟是哪些基金以“送礼祝贺”的形式对承销商进行利益输送呢?它们又是在什么情况下“送礼祝贺”呢?

在中国特色IPO配售制度下,承销商仍可通过间接配售机制将IPO资源配售给不同基金,因而面临IPO资源最优配售的问题。假设有两类不同品种的IPO资源,即发行价太高从而打新收益较低甚至可能为负的冷门IPO和发行价较低从而打新收益较高的热门IPO,同时存在两类打新机构主力,即承销商控股或参股的基金公司旗下基金(即关联基金)和与承销商没有股权联系的非关联基金。那么,承销商如何将冷门或热门IPO在关联基金和非关联基金之间配售,就取决于哪种配售方式使其收益最大化。

IPO配售中承销商的收益来自三方面:(1)承销费收入。它与承销的IPO数量和发行价格正相关。IPO发行价格越高,承销商就越可能获得更多的IPO承销业务,得到更多的承销费收入。(2)关联基金的管理费收入。基金管理费收入构成关联承销商所在金融集团的收益,从集团收益最大化角度出发,承销商在可能的情况下需要提升关联基金的业绩以吸引更多资金流入,从而获得更多的管理费收入。(3)非关联基金的交易佣金收入。IPO巨大的抑价收入构成一种“租”,承销商可以用其交换非关联基金的交易佣金 (Nimalendran等,2007;Reuter,2006;Goldstein等,2008)。

为了最大化承销费收入,承销商需要提高IPO发行价,但发行价太高,就会成为冷门IPO,可能发行不出去或破发。为了将冷门IPO发行出去或免遭破发,承销商可以通过股权控制迫使关联基金更多地申购,也可以通过利益交换诱使非关联基金更多地申购。为了获得更多的非关联基金交易佣金,承销商需要通过IPO间接配售机制使非关联基金获配更多的热门IPO,从而相应地由关联基金申购冷门IPO。而如果要提高关联基金的业绩,则需要使关联基金获配更多的热门IPO而不是冷门IPO。那么,IPO到底如何配售给关联基金和非关联基金,理论上就取决于这三种收益的相对大小。

市场形势会影响基金在IPO配售中的角色。在牛市中,IPO发行较顺畅,抑价也更多,这时获得更多的非关联基金交易佣金就是承销商考虑的首要因素。所以牛市中非关联基金会获配更多的热门IPO,相应的关联基金则获配更多的冷门IPO。当然,牛市中如果需要提高关联基金业绩,关联基金也可能获配更多的热门IPO。在熊市中,IPO发行困难,抑价也更低,这时怎样将IPO发行出去就是承销商考虑的首要因素。为了将IPO发行出去,承销商需要关联基金或非关联基金充当倾泻场。但在熊市中,关联基金也很难获得良好的业绩,热门IPO就成为提高业绩的珍贵资源。因此在熊市中,关联基金不可能充当倾泻场反而可能充当关系户,获配更多热门IPO。但是怎样才能使非关联基金充当倾泻场呢?这需要对其进行利益补偿。这种补偿可能来自两方面:一是热门IPO。如果非关联基金获配热门IPO的收益足以补偿充当倾泻场的损失,那么非关联基金就可能充当倾泻场;同样,如果非关联基金在熊市中充当倾泻场的损失可以用牛市中获配更多IPO得到补偿,那么非关联基金也可能充当倾泻场。二是礼尚往来。如果A基金的关联券商在承销冷门IPO时,B券商的关联基金充当了倾泻场,那么A基金可以在B券商承销冷门IPO时也充当倾泻场。

由上述理论分析可以归纳出IPO配售中两种理论假说:一是倾泻场假说。当承销费收入对券商更重要时,券商可能选择通过利益交换诱使非关联基金充当倾泻场,申购冷门IPO或在熊市中更多申购IPO;当非关联基金不愿充当倾泻场或不足以使IPO发行出去,或者获取非关联基金的交易佣金更重要时,券商也可能选择迫使关联基金充当倾泻场。二是关系户假说。为了提高关联基金业绩,承销商可能使关联基金获配更多热门IPO或在牛市中获配更多IPO;此外,承销商也可能使非关联基金获配更多热门IPO或在牛市中获配更多IPO,以交换非关联基金在熊市和冷门IPO配售中充当倾泻场角色或交易佣金。这时,关联和非关联基金就充当了关系户的角色。

从这两个假说出发,可以得到以下两个推论:

推论1 当基金采取“礼尚往来”的形式进行利益输送时,基金与以打新收益为目的的非基金打新者的行为显著不同。

推论2 由于“礼尚往来”具体体现为相互为对方的关联券商股东承销IPO“送礼祝贺”,这种行为只会出现在券商系基金中,所以券商系基金的打新行为不同于非券商系基金。

三、样本与描述性统计

本文样本期为开始实施IPO询价制度直至取消禁售期,即2005年1月至2012年4月。我们从Wind数据库中收集到了这段时间所有控股或参股基金公司的券商承销的IPO,然后从IPO后最近一期定期报告(季报、半年报或年报)中提取各基金持有份额,分类统计各类基金在IPO配售中的行为。我们把2006年、2007年和2009年定义为牛市,2005年、2008年和2010-2012年定义为熊市。我们计算了每年IPO首日回报的均值,以均值(-8%、+8%)为标准,将低于均值8个百分点的IPO定义为冷门IPO,有371只;高于均值8个百分点的IPO定义为热门IPO,有247只。

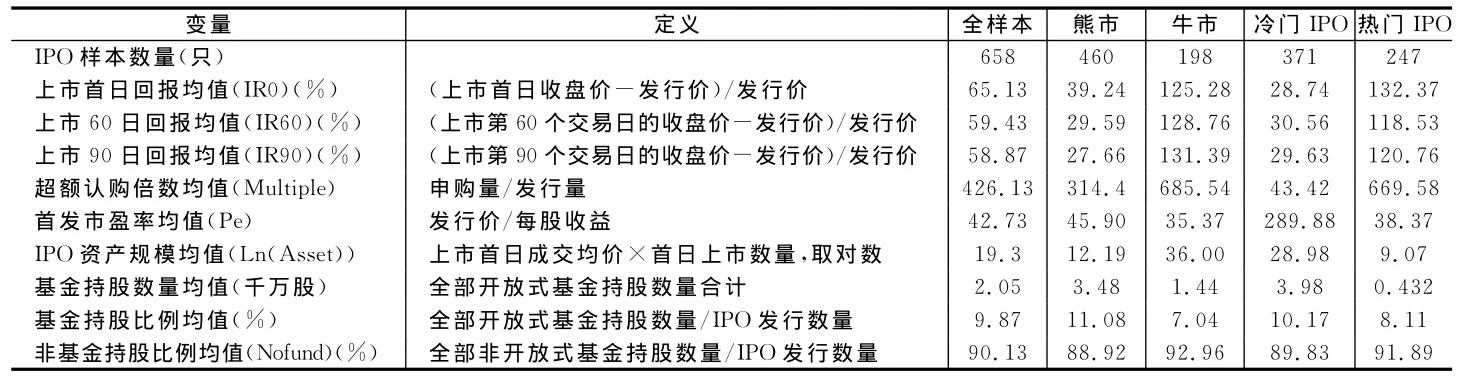

本文样本IPO数量为658只,其中熊市460只、牛市198只(见表1)。从描述性统计看,整体上打新都有较高收益,但牛市和熊市以及热门IPO和冷门IPO的打新收益相差3-4倍。冷门IPO相对于热门IPO的打新收益更低、资产规模更大、首发市盈率更高、超额认购倍数更低,所以券商承销冷门股存在更大的压力,这体现为非基金持股比例更低。而基金持有的冷门IPO数量和比例更高,初步表明基金存在为券商承销IPO“送礼”的行为。相对于牛市,熊市IPO回报更低、超额认购倍数更低而首发市盈率更高,因而熊市中承销商也存在较大的承销压力。熊市中基金持有的IPO数量和比例更高,初步表明基金打新的“送礼”行为也可能发生在熊市中。

表1 IPO的描述性统计

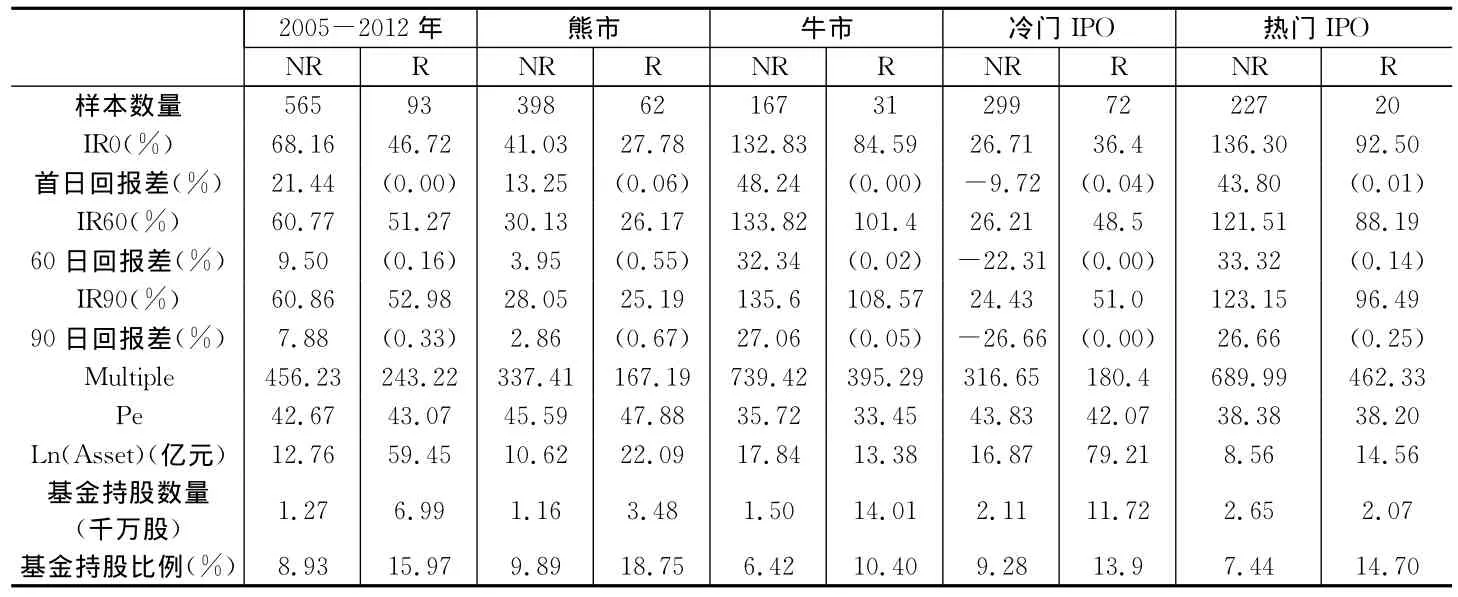

表2报告了有关联基金持股(R)和无关联基金持股(NR)IPO的情况。整体上,R组IPO超额认购倍数更低、规模更大,说明有关联基金参与的IPO承销压力更大。同时基金也更多持有这些IPO,初步说明基金在IPO配售中存在“送礼”行为。表2还报告了IPO上市首日、60日和90日回报率(括号中为回报差的P值)。除冷门IPO之外,其他情况下NR组的回报比R组要高,特别是在牛市和面对热门IPO时更是如此。不过,对于破发风险,更大的冷门IPO,NR组要显著低于R组。这初步表明承销商选择由非关联基金承担破发风险,而关联基金则得到保护。对于直接衡量基金打新收益的60日和90日回报来说,除面对冷门IPO之外,其他情况下R组和NR组均为正;但面对冷门IPO时,R组回报要显著大于NR组,进一步表明关联基金的利益得到保护。

表2 有关联基金持股和无关联基金持股的IPO统计

四、实证分析

(一)倾泻场还是关系户?

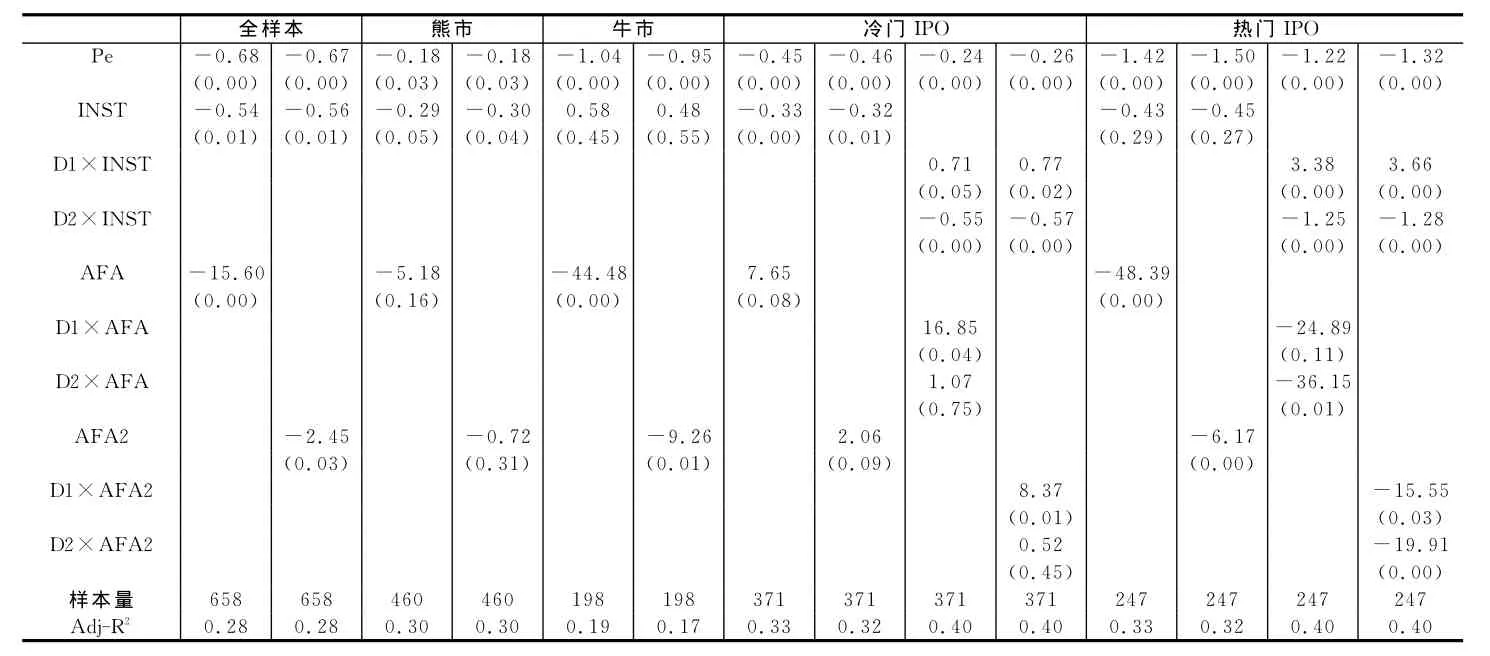

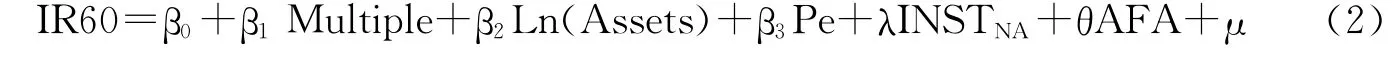

我们用模型(1)检验IPO配售中的倾泻场假说和关系户假说。被解释变量是IPO首日回报。解释变量INST为单个IPO非关联基金平均持股比例,衡量非关联基金参与IPO配售程度。我们用两种方式衡量关联基金参与IPO配售程度:(1)AFA,根据国外通常做法,定义为虚拟变量,如果关联基金持有该IPO,则AFA取1,否则取0;(2)AFA2,为单个IPO关联基金平均持股比例。如果关联基金(或非关联基金)在IPO配售中充当了关系户,那么其持股越多的IPO首日回报越高,系数应显著为正;而如果它们充当倾泻场,则其持股越多的IPO首日回报越低,系数应显著为负。参照国外文献通常做法,本文选取了超额认购倍数(Multiple)、首发市盈率(Pe)和IPO资产规模(Asset)作为控制变量,以分别控制上述三个因素对首日回报的影响。

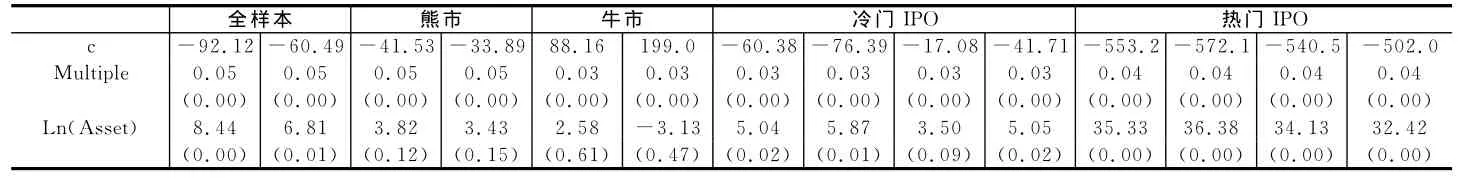

回归结果表明(见表3),整体上关联基金和非关联基金都在IPO配售中扮演着倾泻场的角色,它们持有越多的IPO,上市首日回报越低。关联基金(非关联基金)持有比例每增加1%,IPO首日回报就显著降低2.45个百分点(0.54个百分点)。AFA的系数显著为负,有关联基金持股的IPO首日回报比无关联基金持股的IPO首日回报低15.60个百分点。

表3 倾泻场还是关系户

续表3 倾泻场还是关系户

但是在不同市场行情中关联基金和非关联基金扮演的角色不同。熊市中,是非关联基金而不是关联基金充当倾泻场,这与理论预期一致。牛市中,IPO首日回报与非关联基金持股比例之间存在不显著的正相关关系,说明在IPO发行压力较小的牛市中券商并不需要非关联基金充当倾泻场,也没有用牛市IPO资源交换非关联基金的交易佣金。IPO首日回报与关联基金持股比例显著负相关,表明牛市中关联基金更多地获配较差的IPO。

在配售冷门IPO时,非关联基金持有较多的IPO首日回报显著更低;而关联基金更多地持有冷门IPO中相对较好的IPO,其系数显著为正。因此,在面对冷门IPO的承销压力时,关联和非关联基金扮演着不同角色,非关联基金充当倾泻场,而关联基金更多地获配其中较好的IPO,成为关系户。为了进一步区分不同基金在不同市场形势中获配冷门IPO的差别,我们将上述模型中的INST分解为D1×INST和D2×INST,其中D1和D2均为虚拟变量,牛市时D1取1,熊市时D1取0,D2则相反。对变量AFA和AFA2也做相同处理,D1×INST的系数显著为正,而D2×INST的系数显著为负,说明牛市中非关联基金更多地获配冷门IPO中的较好部分,但熊市中更多地获配冷门IPO中的较差部分即最容易破发的IPO。这个结果与非关联基金在熊市充当倾泻场而在牛市却没有充当的事实一致,所以非关联基金“送礼”行为主要发生在市场形势不好且IPO承销压力较大时。D1×AFA和D1×AFA2的系数都显著为正,但D2×AFA和D2×AFA2的系数都不显著,说明市场形势好时关联基金更多地获配冷门IPO中的较好部分而不是较差部分,因而成为关系户,其利益受到保护。

在配售热门IPO时,AFA和AFA2的系数显著为负,说明关联基金获配热门IPO中的较差部分。D1×AFA、D1×AFA2和D2×AFA、D2×AFA2的系数均为负,说明无论市场形势如何,关联基金都获配热门IPO中的较差部分。此外,非关联基金持有热门IPO比例与IPO首日回报不存在显著关系。但是D1×INST的系数显著为正,而D2×INST的系数显著为负,说明非关联基金在牛市中获配热门IPO中较好的、也是打新收益最高的部分,但在熊市中获配较差的部分。这个结果与非关联基金在熊市充当倾泻场而在牛市却没有充当的事实一致,说明承销商用牛市中热门IPO交换在市场形势不好时非关联基金申购冷门IPO,是“送礼”行为的表现。

总结以上分析结果,我们发现,非关联基金在熊市中充当承销商承销IPO的倾泻场,获配所有类型IPO中较差的部分,特别是面对最可能破发的冷门IPO中最差部分时更明显。但是在牛市中,非关联基金获配所有类型IPO中较好的部分,这证实了券商用牛市中的热门IPO来交换非关联基金在熊市中申购冷门IPO。由于非关联基金获配牛市中热门IPO中较好的部分,关联基金只能获配其中较差的部分。在熊市中,关联基金没有显著持有最可能破发的冷门IPO中较差部分,因而在熊市中得到保护。关系户假说和倾泻场假说得到证实。

可见,IPO配售中关联和非关联基金扮演着不同的角色。为了进一步检验这一发现,我们在上述回归模型中加入AFA×LARG的交乘项做回归。LARG是一个虚拟变量,当关联基金持有某个IPO比例大于非关联基金时取1,否则取0,回归结果见表4。

表4 关联基金和非关联基金的差别地位

回归结果表明,在熊市中,有关联基金参与申购的IPO首日回报比无关联基金参与的IPO多2个百分点,当获配比例大于非关联基金时,关联基金能多获得14.83个百分点(2+12.83)的首日回报,并且AFA×LARG的系数在统计上显著,冷门IPO也存在相同的结果。因此,回归结果进一步证实,在承销压力大的熊市和冷门IPO配售时关联基金的利益得到了保护。

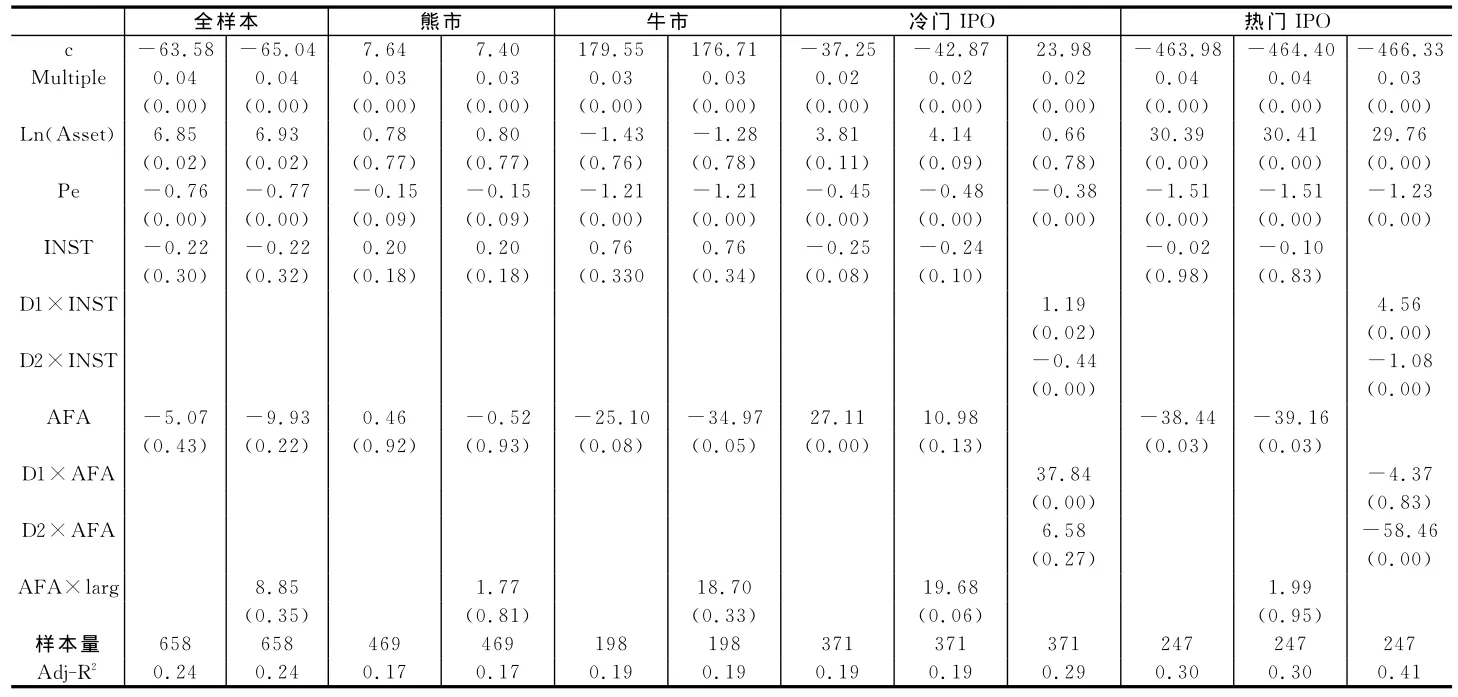

(二)基金送礼是否影响其业绩

考虑到3个月锁定期(日历日)的规定,我们采用上市60(交易)日回报来衡量基金线下打新收益,并用上市90(交易)日回报进行稳健性检验(由于90日与60日回报的回归结果基本一致,限于篇幅没有报告)。回归方程为:

表5 IPO申购对基金业绩的影响

回归结果表明,整体上,关联基金和非关联基金的系数都不显著,表明关联和非关联基金为承销商充当倾泻场整体上并没有损害其利益。熊市中,非关联基金获配IPO比例与其打新收益之间也不存在显著的正相关关系。比较模型(1)的回归结果可以发现,非关联基金在熊市中充当倾泻场并没有损害其打新收益,这可能正是“送礼祝贺”现象泛滥的原因之一。对于冷门IPO,非关联基金的IPO获配比例与其打新收益之间存在显著的负相关关系,表明非关联基金在冷门IPO发行时充当倾泻场而使其利益受损。对于热门IPO,虽然非关联基金获配牛市中热门IPO中最好的部分给其带来了显著正的收益,但熊市中获配较差的部分损害了其利益,所以整体上非关联基金IPO获配比例与打新收益之间存在不显著的负相关关系。这说明,券商用牛市热门IPO资源交换非关联基金在熊市冷门IPO发行时充当倾泻场并不足以弥补非关联基金的损失。同时,对于冷门IPO,关联基金参与的IPO打新收益显著高于没有关联基金参与的IPO。并且,当关联基金持有IPO比例大于非关联基金时,关联基金能够获得更多的打新收益。结合模型(1)和模型(2)的结果,对于冷门IPO,关联基金和非关联基金在IPO配售中扮演着显著不同的角色;对于热门IPO,关联基金参与的IPO打新收益显著低于没有参与的IPO,说明热门IPO中较好部分没有配售给关联基金,损害了关联基金的收益。

综合模型(1)和模型(2)的结果,能够得到以下结论:(1)关联与非关联基金在IPO配售中扮演着不同的角色,这种角色根据市场行情和IPO类型而转变。(2)关联基金在牛市和热门IPO配售时获配其中首日回报较低的IPO,这种行为损害了其打新收益,但这种损害通过冷门IPO配售中的收益得到部分补偿。(3)非关联基金在熊市和冷门IPO配售中充当倾泻场为承销商“送礼祝贺”,这种“送礼”行为在参与冷门IPO配售时影响其打新收益,并且其损失不能通过牛市获配更多热门IPO得到弥补。

(三)基金是否“礼尚往来”

根据推论1,当基金在IPO配售中采取“礼尚往来”的形式进行利益输送时,基金和以打新收益为目的的非基金打新者行为显著不同。为了检验这一假设,我们建立如下模型:

其中Nofund为非基金打新者获配单个IPO的比例。

表6 非基金IPO申购行为

比较模型(3)和模型(1)的结果发现,整体上关联基金和非关联基金持有比例较高的IPO首日回报较低,但非基金打新者则恰恰相反,其持有更多的基本都是首日回报更高的IPO。在熊市和冷门IPO配售时,非关联基金充当倾泻场,获配IPO比例与首日回报负相关;但非基金打新者恰恰相反,其持有比例更高、首日回报也更高的IPO。因此,基金和非基金打新者的行为存在显著差别,推论1得到证明。

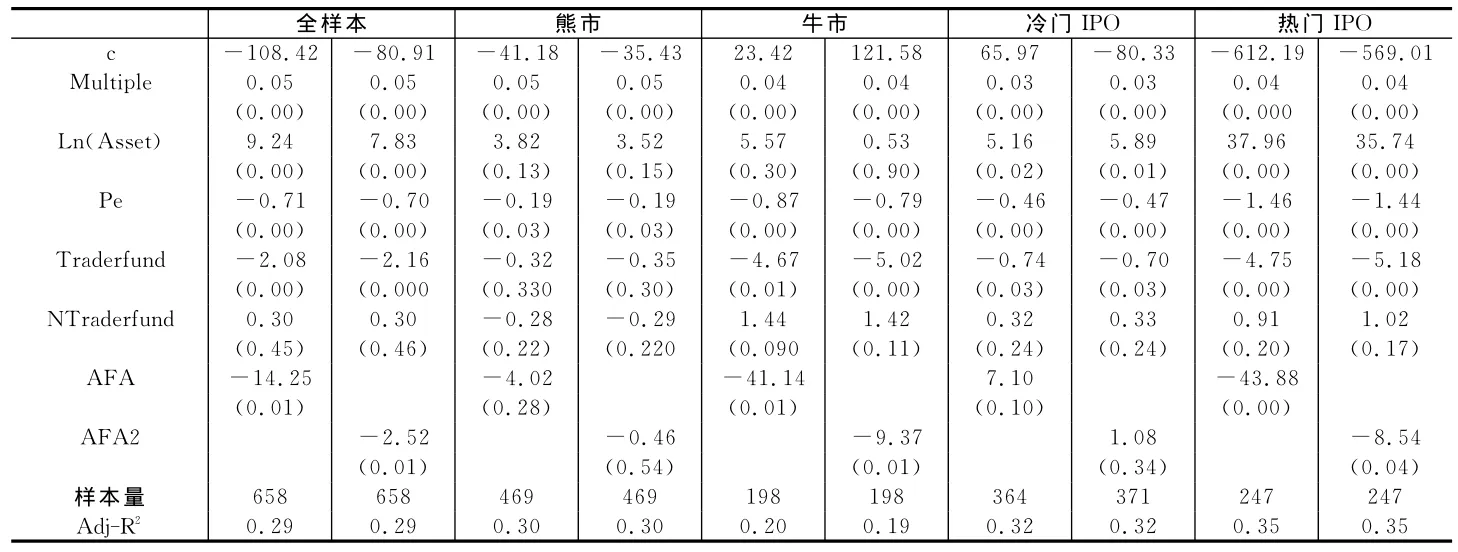

根据推论2,“礼尚往来”行为只发生在券商系基金中。因此,我们把基金细分为券商系基金和非券商系基金两类,研究两类基金打新行为是否有所不同。模型为:

其中Traderfund和NTraderfund分别为券商系基金和非券商系基金持有IPO的比例。回归结果表明(见表7),券商系基金持有较多的IPO首日回报较低;非券商系基金持有比例与IPO首日回报之间不存在显著负相关关系,而在牛市中非券商系基金更多地持有首日回报较高的IPO。券商系和非券商系基金的打新行为存在显著差异,推论2得到证明。

表7 券商系基金和非券商系基金IPO申购行为

五、结论与研究展望

本文研究了2005-2012年中国特色IPO配售制度下的基金IPO申购行为,发现基金和非基金打新者的IPO申购行为显著不同,非基金打新者以打新收益为目标,但基金并不如此。关联基金和非关联基金在不同情形下的打新行为也有所不同。在牛市和热门IPO配售时,关联基金为承销商“送礼祝贺”,申购其中较差的IPO;但在熊市和冷门IPO配售时,关联基金成为关系户,其利益得到保护。而非关联基金在熊市和冷门IPO配售时“送礼祝贺”,申购其中较差的IPO,这种“送礼祝贺”现象在市场行情不好且IPO承销压力较大时更加突出。关联基金“送礼祝贺”行为使其在熊市和冷门IPO配售时获配更多高收益的IPO回报,非关联基金的“送礼祝贺”行为则使其在牛市中获配更多的热门IPO回报,从而整体上不损害其利益。我们还发现这种“送礼祝贺”行为只存在于券商系基金中,券商系基金通过“礼尚往来”的方式相互为对方的关联券商承销新股“送礼祝贺”。

理论上券商可以用热门IPO资源交换基金的交易佣金,国外研究表明这种现象比较普遍,但在我们的研究中并未发现相关证据,对此需要进一步研究。此外,我们还发现基金为承销商“送礼祝贺”并不会影响其三个月锁定期后的打新收益,所以IPO申购锁定期制度可能是基金送礼行为泛滥的一个重要原因。2012年4月,证监会取消了锁定期规定,这是否有助于缓解基金送礼行为需要进一步研究。

注释:

①证监会在2012年4月发布的《关于进一步深化新股发行体制改革的指导意见》中明确提出要逐步改变基金打新中的“送礼祝贺”现象。

②如2012年3月5日《证券市场周刊》发表《基金高询价两大追问:专业素质不足 询价制度存缺陷》。

[1] Johnson W C,Marietta-Westberg J.Universal banking,asset management,and stock underwriting[J].European Financial Management,2009,15(4):703-732.

[2] Ritter J R,Zhang D.Affiliated mutual funds and the allocation of initial public offerings[J].Journal of Financial Economics,2007,86(2):337-368.

[3] Hao Q,Yan X.The performance of investment bank affiliated mutual funds:Conflicts of interest or informational advantage[J].Journal of Financial and Quantitative Analysis,2012,47(3):537-565.

[4] Nimalendran M,Ritter J R,Zhang D.Do today’s trades affect tomorrow’s IPO allocations[J].Journal of Financial Economics,2007,84(1):87-109.

[5] Goldstein M,Irvine P,Puckett A.Purchasing IPOs with commissions:Theoretical predictions and empirical results[EB/OL].www.hbs.edu/entrepreneurship/pdf/Goldstein_Irvine_Puckett-summary.pdf,2008.

[6] Reuter J.Are IPO allocations for sale?Evidence from mutual funds[J].The Journal of Finance,2006,61(5):2289-2324.