房价影响企业投资吗:理论与实证

2013-11-13罗时空周亚虹

罗时空,周亚虹

(1.北京大学 光华管理学院,北京100871;2.上海财经大学 经济学院,上海200433)

一、引 言

近十年来,中国城市房价快速上涨,中央及各级地方政府陆续推出一系列政策试图为房市降温,但同时也引发了一些担忧:在干预房地产行业以期调控房价的同时,国民经济其他部门是否也会受到影响?房价变化对房地产以外的其他行业及宏观经济是否存在外溢效应?目前国内外学者对这一问题的研究主要集中在两个方面:一是房价对居民消费的影响;二是房价对企业投资的影响。无论是哪个方面的宏观房地产问题研究,目前比较主流的分析框架是Iacoviello(2005)。具体而言,根据 Kiyotaki和 Moore(1997),Iacoviello(2005)假设房价通过抵押贷款机制影响借贷从而影响居民的经济行为,并构建了包含住房的DSGE模型,实证发现房价对消费有促进作用。①同理,房价也可以通过抵押贷款机制影响商业信贷,从而影响企业投资。

事实上,在宏观层面,固定资产投资与房价波动正相关,Davis和Heathcote(2005)、Bowen(1994)、Seko(2003)、Miao和Peng(2011)等分别提供了来自美国、英国、日本、中国等国家不同时期的证据。然而,宏观实证通常存在“互为因果”的内生性问题,因而在缺少合适的工具变量时,简单回归分析难以揭示房价与其他宏观变量的相互作用机制。而由于企业个体行为对房地产市场的影响很小,利用企业微观数据进行分析产生内生性问题的可能性较小,同时也可避免宏观加总可能掩盖重要的企业异质性信息。

目前已有不少文献利用微观数据研究房价对投资的影响。例如,Black等(1996)发现,英国企业新增投资与房地产价值正相关;Gan(2003)对日本的研究显示,20世纪90年代日本房地产市场崩盘导致持有房地产的企业投资大幅减少;Chaney等(2012)同样证实,美国企业持有的房地产价值对企业投资的影响为正。但这些文献仅关注了房价对企业抵押品价值的影响,对房价作用的考察不够全面和透彻,这是因为:房地产不仅可作为抵押品而成为企业的一种融资工具,也是企业一种重要的生产要素。

本文首先拓展了Iacoviello(2005)的模型,从理论上分析了房地产价格对企业投资的影响,然后利用2003-2010年我国上市公司的财务报表数据和表外附注数据进行了实证检验。结果表明,房地产既是企业重要的生产要素,又可作为抵押品帮助企业融资,所以房地产价格通过成本效应和流动性溢价效应影响企业投资行为;而这两种效应的作用方向相反,哪一种效应占主导由企业面临的融资约束大小决定:当面临的融资约束较大时,房价上涨更可能促进企业投资,反之则反是。

二、理论模型

(一)模型设定

假设完全竞争的代表性企业在t期初选择劳动力Nt以最大化其营业利润(资本Kt已在上一期确定):

当生产函数的规模报酬不变时,容易证明:R(Kt)=F1(wt),1)Kt≡RtKt。在t期末,企业购买房地产和设备来生产资本It:

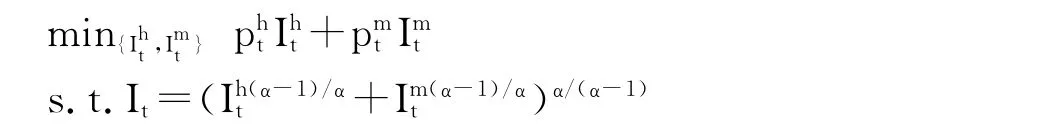

根据Greenwood等(2000),我们可以把AI理解为投资技术的冲击或者投资机会;资本品在安装过程中存在调整成本,假设调整成本为/(2Kt)。与一般的投资理论文献不同,这里资本品(固定资产)包括设备和房地产两类。我们把产品的价格标准化为1,容易证明获得一单位资本品的成本为pt=我们将其定义为资本品的价格。给定投资需求,企业通过两个渠道来融资:

其中,Ft表示外部融资,Dt≥0表示当期的分红。遵循Iacoviello(2005),我们假设企业仅进行外部债务融资。为了简化模型,我们只考虑期内(intra-temporal)债务,放松这一假设不会改变模型定性结论。

假设在t期,企业资本存量中房屋所占比例为ht∈[0,1]。根据Iacoviello(2005),由于借贷双方之间存在不完全合同,外部融资受到Kiyotaki和Moore(1997)形式的融资约束:

我们主要关注房地产价值对企业投资的影响,所以为了简化讨论,假设设备不能作为抵押品,即θm=0,则式(4)可写为:

根据式(3)和式(5),企业投资的流动性约束为:

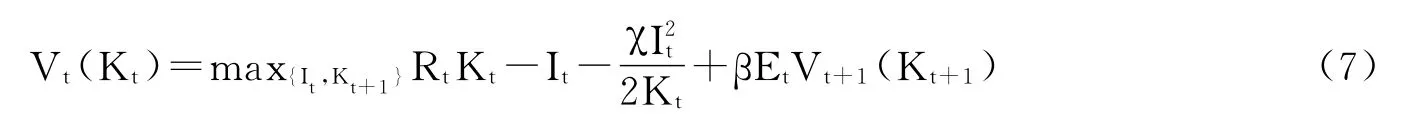

经简化,在满足式(2)和式(6)的情况下,企业求解如下动态规划问题:

其中,β为折现因子。

(二)房价对企业投资的影响:流动性溢价的作用

将式(6)右侧变量定义为流动性供给L。L越大,式(6)就越有可能不起约束作用。我们可以把RtKt理解为企业内部的流动性供给,而为外部的流动性供给。容易看到,∂L/∂Ph≥0,即房价上涨可以增加企业的流动性供给。

假设房地产价格和设备价格以及工资率都外生给定,不同时期的投资技术冲击AI独立同分布。令qt和μt分别为式(2)和式(6)的拉格朗日乘子。对企业动态规划问题式(7)的控制变量求一阶导数可得:

相应的松弛条件为:

式(8)就是我们熟悉的新古典投资方程。企业投资的边际收益取决于当期实现的投资机会和qt(等于未来资本边际收益的贴现值)。企业投资的边际成本来自以下几个方面:生产资本品的边际成本pt、边际调整成本χIt/Kt以及“流动性溢价”(liquidity premium)μt。

我们考虑稳态均衡附近的企业投资行为,同时为了使讨论更加有意思,假设θhh(ph/pm)α≥R/pm且资本折旧δ为0。放松这些假设不会影响后续实证分析。与宏观商业周期文献通常讨论脉冲响应相同,假设处于稳态均衡的企业受到一个正的投资技术冲击。给定投资技术冲击,我们通过比较静态分析来考察房地产价值变化对企业投资的影响。命题1揭示了在稳态均衡附近企业的投资决策及其受房价边际变化的影响。

命题1:(1)当 AIq<p+χ(hθhph+R)/p时,I/=(AIq-p)/χ,μ=0;即房价上涨抑制投资即房价变化通过企业房地产存量作用于投资的效应为零。(2)当 AIq≥p+χ(hθhph+R)/p时,I/K=(hθhph,即房价上涨促进投资;,即房价变化会通过企业房地产存量作用于投资。

命题1说明,当投资机会较好时,企业有较大的投资需求,引起流动性供给不足,流动性溢价μ>0。此时,企业无法实现理想投资,从某种意义上可以说投资由流动性供给决定。当投资机会较差时,企业的投资需求较小,此时不存在流动性供给不足的问题,流动性溢价μ=0。房价上涨会提高资本品价格,同时也可能降低企业的流动性溢价,两者对投资边际成本的作用方向恰好相反。我们将前者称为房价上涨的“成本效应”,将后者称为“流动性溢价效应”,其中房价的流动性溢价效应通过企业持有的房地产来影响流动性进而影响企业投资。具体而言,企业持有的房地产越多,房价变化对投资的边际影响越大。此外,流动性溢价效应存在的必要条件是企业面临“事后”融资约束,即内部融资和外部融资所能提供的最大流动性仍无法完全满足当期投资的流动性需求。

(三)房价对企业投资的影响:基于事前融资约束的视角

现在我们考虑“事前”融资约束的影响。与上文提到的事后融资约束不同,事前融资约束衡量的是企业寻求外部融资的能力。我们使用θh∈[0,1]来度量企业的事前融资约束,θh越大,企业可用于抵押融资的资产越多,因而借贷约束越小。我们同样通过比较静态分析来考察在稳态均衡附近不同事前融资约束下房价对企业投资的影响。由命题1容易得到:

命题2说明,房价变化通过企业房地产存量作用于投资的效应期望值为正,但当事前融资约束较小时,这一效应为零的概率较大;房价变化对企业投资产生正向影响和负向影响的概率大于零,且当事前融资约束较大时,产生正向影响的可能性较大,而当事前融资约束较小时,产生负向影响的可能性较大。

最后,模型中企业的流动性约束来自借贷约束式(5),容易发现,房价变化同样通过企业房地产存量作用于企业借贷,且与对投资的影响类似。

上述各命题成立的关键假设为式(5)。容易证明,如果模型中融资约束与企业持有的房地产价值无关,即式(5)变为Ft≤θKt≡那么房价变化只存在成本效应。

命题4:如果融资约束与企业持有的房地产价值无关,其他假设不变,则对于任意

三、实证分析

(一)研究假设和数据选取

由于事前融资约束θ可以根据可观测变量构造,本文的实证分析主要围绕命题2和命题3展开。我们将得到命题4的模型称为备选模型,将得到命题1、命题2和命题3的模型称为基准模型。根据命题2和命题3,我们提出以下待检验假设:

假设1:当事前融资约束较大时,房价上涨倾向于促进企业投资;而当事前融资约束较小时,房价上涨则倾向于抑制企业投资。

假设2:房价变化通过企业房地产存量作用于投资的效应为正,且随着企业事前融资约束的减小,这一效应减弱。

假设3:房价变化通过企业房地产存量作用于借贷的效应为正,且随着企业事前融资约束的减小,这一效应减弱。

我们的零假设对应于备选模型下的命题4。如果零假设被拒绝,那么我们推断基准模型符合现实,否则备选模型可能更符合现实。

我们选取2003年以前上市的A股公司作为主要研究对象。按照证监会的行业分类,我们剔除了采掘业、房地产业和建筑业的企业,因为这些行业中的企业本身与土地或房地产紧密相关,其投资决策必然受到房地产的影响。此外,我们还剔除了ST及财务信息不完整的企业。公司财务数据来自国泰安上市公司财务报表数据库。

国泰安上市公司财务报表附注数据库收集了2003年以来上市公司的固定资产项目年度明细数据。虽然财务报表附注变量没有统一的命名规定,但一般而言公司的固定资产项目可分为机器设备和房地产两大类。我们将包含房屋或者土地等关键字的固定资产项目归为房地产类,并利用这些数据构造我们需要的房地产相关数据。省际房屋销售年度平均价格数据来自国家统计局。根据数据的可得性,本文的样本期间为2003-2010年。

我们发现几乎所有样本企业都持有房地产,可见房地产确实是企业重要的固定资产项目之一。因此,我们剔除没有持有任何房地产的企业。本文的最终样本包含789家公司2003-2010年共6312个观测值。

(二)实证模型和变量定义

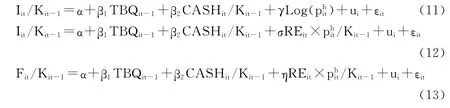

本文的理论模型是对新古典投资理论(Hayashi,1982)的拓展。相应地,我们在经典实证投资模型(Fazzari等,1988)的基础上引入与房地产有关的变量。具体而言,我们分别建立以下模型来检验假设1、假设2和假设3:

其中,ui表示公司的固定效应。表示房价,用房屋平均销售价格来衡量。Iit表示当期新增投资,用当期的固定资产、在建工程、工程物资三项增加值之和来衡量;Fit表示当期新增借款,用筹资活动现金流中的借款来衡量;CASHit表示现金流,用现金及现金等价物增加值来衡量。这三个变量均用期初固定资产Kit-1进行标准化处理。TBQit-1表示企业的托宾Q,等于企业的总资产市场价值与总资产账面价值之比,其中非流通股价格按照每股净资产计算。

新古典投资实证研究发现现金流与托宾Q对投资均有一定的解释力,但如何理解其经济含义存在争议,相关讨论参见Kaplan和Zingales(1997)。在实证模型中同时引入这两个变量,主要是使用它们控制影响企业投资的部分因素,以增加模型的拟合优度。Eisfeldt和Rampini(2006)认为负向投资意味着资产重组,而且证实其调整成本与正向投资不同。本文的理论模型没有考虑调整成本的异质性。为了使实证设计与理论假设保持一致,这里不考虑样本期间内新增投资为负的企业。

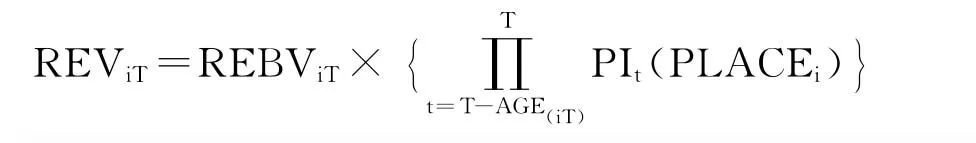

REit表示房地产规模,REVit≡REit×则表示企业持有的房地产价值。上市公司的财务报表附注部分虽然披露了企业持有的房地产规模,但是按账面价值而非市场价值计算。我们按照以下步骤来估算企业持有的房地产价值:(1)Nelson等(1999)估算得到房地产的折旧寿命在38-45年,本文假设折旧寿命为40年,根据房地产原值和累计折旧推算房地产的平均年龄AGEit。(2)企业分布于31个省、直辖市、自治区,所在地区的房价年增长率记为PIt(PLACEi)。由于缺少1999年以前的地区房价数据,我们用地区CPI来代替。西藏、新疆和青海等较偏远地区存在价格数据缺失问题,因此当地区CPI数据缺失时我们用全国CPI来代替,当地区房价数据缺失时我们用地区CPI来代替。由于来自这些地区的企业很少,上述近似处理对估计结果的影响不大。(3)假设T期初企业持有的房地产账面净值为REBViT,则净市场价值可由下式估算:

利用上述步骤估算得到的房地产市场价值考虑了截面和时序两个维度上的房地产价格异质性。该方法可能存在的测量误差在于,假设企业仅在其所在地区持有房地产。如果企业在其所在地区以外持有房地产,那么我们可能会低估房地产价值对企业投资的影响。

(三)内生性问题和解决办法

首先,本文理论模型使用的是均衡状态的比较静态分析方法,但现实中如果企业发现持有房地产对投资有利,则可能会主动扩大其房地产规模。本文的理论模型并没有包括这一机制,因而在对式(12)和式(13)进行回归时可能出现“互为因果”的内生性问题。为了缓解这一问题,我们将所有企业持有的房地产规模固定在2003年初的水平。这也是本文使用平衡面板数据的主要原因。

其次,式(11)中的房价变量可能与企业所在地区的“房地产周期”相关。如果房地产市场繁荣传递到其他行业从而促进企业投资,那么房价对企业投资的影响为正。为了缓解这一问题,根据周京奎和吴晓燕(2009),我们利用城市公共品对房价的溢出效应来构造房价的工具变量。②城市公共品如城市基础设施、城市生态、城市公共卫生条件等构成了房地产的外部环境特征。除了房地产周期因素外,房地产价格中还包含“享乐价值”(hedonic value),而城市公共品的外部性会影响房地产的享乐价值,从而影响房价。

最后,本文分析的是微观数据,而且剔除了房地产相关行业的企业,所以一般而言样本企业行为对房地产价格的影响有限,房价可视为由宏观因素决定。但我们尚不能完全排除大型企业对某地区的实体经济影响很大这一可能性。因此,作为稳健性检验,我们选取位于市场力量分散地区的规模较小企业对式(11)进行回归分析。

(四)实证结果

我们估计得到企业在2003年初持有的房地产平均房龄在0-26年,均值约为8年,这导致房地产的市场价值与账面价值之间存在较大差异。如果以账面价值计算,2003年初样本企业持有的房地产平均规模为28400万元,约占固定资产的50%,占总资产的13%;而如果以市场价值计算,房地产平均规模为56800万元,约占固定资产的92%,占总资产的23%。可见,资产负债表很可能低估了房地产在企业资产组合中的重要地位。

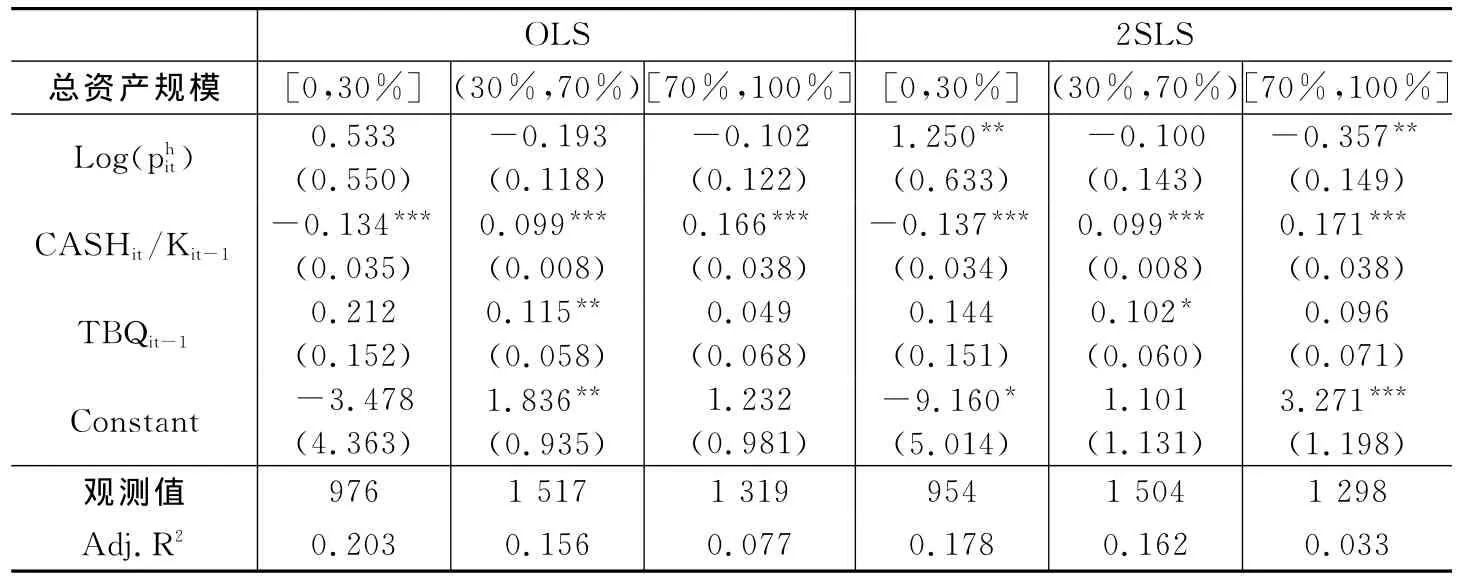

遵照研究惯例,我们以公司总资产来度量其事前融资约束。总资产规模小于当年30%分位数的公司被认为事前融资约束较大,大于当年70%分位数的公司被认为事前融资约束较小。表1报告了式(11)的回归结果。固定效应OLS回归结果显示,对于不同的事前融资约束程度,房价对企业投资的边际影响有正有负,但统计上不显著。固定效应2SLS回归结果显示,当事前融资约束较大时,房价上涨显著促进企业投资;而当事前融资约束较小时,房价上涨显著抑制企业投资。假设1得到验证。

表1 房价对企业投资的影响

表2分别报告了式(12)和式(13)的固定效应OLS回归结果。式(12)中σ的估计值反映了房价通过企业房地产存量作用于投资的效应大小。从表2中可以看到,这一效应在1%的水平上显著为正。进一步分析发现,当事前融资约束较大时,房价的这一效应为0.111(在1%的水平上显著);当事前融资约束较小时,这一效应为0.060(同样在1%的水平上显著)。这一结果与假设2基本一致。式(13)中η的估计值反映了房价通过企业房地产存量作用于借贷的效应大小。从表2中可以看到,这一效应在1%的水平上显著为正。对于事前融资约束较大和较小的两个样本企业组,这一效应分别为1.963和0.104(均在1%的水平上显著)。假设3得到验证。

表2 房价通过房地产存量对企业投融资的影响

容易发现,房价对借贷的影响效应显著大于投资,因而与投资相比,借贷对房地产价值变化的反应更为敏感。但在基准模型下,借贷和投资对房地产价值变化的敏感程度应相等。这说明,基准模型虽然能够部分描述现实,但还是过于简单。现实中除债务融资外还有股权融资,所以企业投资还可能受到股权融资约束的影响。

(五)稳健性检验

对于式(11)可能存在的内生性问题,这里我们仅考虑位于市场力量较为分散地区的规模较小企业。我们根据地区人均规模以上工业企业数量来衡量该地区的市场力量分散程度,相关数据来自中经网。“企业密度”越大,该地区存在市场垄断的可能性越小。同时,企业规模越小,其对当地市场的影响力也越小。我们选取当年企业密度排在前八位的地区、资产规模小于当年中位数的企业观测值。由于资产规模用于控制内生性问题,我们采用其他常用变量来度量事前融资约束。根据Fazzari等(1988)和郑江淮等(2001),我们使用派息率和实际控制人这两种指标来衡量融资约束程度。其中,派息率用年度派息数与上年度净利润之比来衡量;我们将实际控制人为国有企业或者国有机构、开发区、事业单位的企业界定为公有性质企业,其他界定为非公有性质企业。我们将派息率高于当年中位数或者公有性质企业观测值归入事前融资约束较小的样本组,将派息率低于当年中位数或者非公有性质企业观测值归入事前融资约束较大的样本组。表3报告了回归结果。与表1的结果基本一致,在融资约束较小的样本组中,房价对投资的影响在5%的水平上显著为负,在融资约束较大的样本组中则统计上不显著。

表3 内生性问题的稳健性检验

此外,我们还分别采用住宅平均销售价格、办公楼平均销售价格和商业营业用房平均销售价格来度量房价重新进行回归分析。回归结果仍支持本文的研究假设。③有意思的是,在使用办公楼平均销售价格或商业营业用房平均销售价格度量房价时房价对企业投融资的影响效应更大,可能的原因是:企业持有的房地产中办公楼或商业营业用房所占比例大于住宅,所以投资或借贷对这两类房屋价格变化的反应更为敏感。

四、结 论

本文从理论和实证两个方面全面考察了房价对企业投融资的影响。研究发现,房地产价格对企业投融资的成本效应和流动性溢价效应方向相反,哪一种效应占主导由企业面临的融资约束大小决定。本文为基于Iacoviello(2005)框架的我国宏观房地产问题研究(Miao和Peng,2011;肖争艳和彭博,2011)提供了直接的微观实证基础。本文还发现,房价对债务融资的流动性溢价效应大于投资。这说明Iacoviello(2005)框架虽然可操作性强,但可能过分强调了房地产金融加速器的作用,而忽视了其他融资渠道的影响。宏观经济因素(如本文讨论的房价)对企业融资行为的影响可能要比经典文献所描述的复杂,④这是未来值得进一步研究的课题。

本文的研究结论还具有一定的政策含义。本文得到以下结论:当房地产增值1元时,企业借款平均增加约0.424元,投资增加约0.076元。这说明房价对企业负债行为的影响很大,对投资行为的影响则相对较小,但同样不容忽视。基于此,政府在实施稳定房价的经济政策(如限购、征收房产税等)时也需要注意相关政策对实际经济特别是生产部门的影响。目前来看,减缓房价上涨可能会抑制中小企业投资,从而对经济造成负面影响。但可以预见,随着金融发展和金融创新,企业的融资约束会逐渐减小。因此,稳定房价从长远看有利于降低企业投资成本,促进企业投资和经济增长。此外,央行货币政策的信贷传导效果同样可能受到房地产政策的影响,因而政府应努力做好房地产政策和货币政策的协调。

注释:

①有意思的是,杜莉等(2010)的实证分析得到相反的结论。

②具体而言,房价的工具变量包括所在地区的城市人均道路长度、每万人拥有公共交通工具数量、城市污水日处理能力、普通高等院校数量、普通高中数量、人均公共绿地面积,相关数据来自中国经济信息网。经检验,弱工具变量问题较小。

③受篇幅限制,相关估计结果未列示,有兴趣的读者可向作者索取。

④罗时空和龚六堂(2012)发现我国上市公司的债权融资和股权融资都是顺经济周期的,但债权融资比例其实是逆经济周期的。

[1] 杜莉,潘春阳,张苏予,等.房价上升促进还是抑制了居民消费——基于我国172个地级城市面板数据的实证研究[J].浙江社会科学,2010,(8):24-30.

[2] 罗时空,龚六堂.宏观经济波动与企业融资行为——来自中国上市公司的证据[R].北京大学工作论文,2012.

[3] 肖争艳,彭博.住房价格与中国货币政策规则[J].统计研究,2011,(11):40-49.

[4] 周京奎,吴晓燕.公共投资对于房地产市场的价格溢出效应研究——基于中国30省市数据的检验[J].世界经济文汇,2009,(1):16-32.

[5] Black J,De Meza D,Jeffreys D.House prices,the supply of collateral and the enterprise economy[J].Economic Journal,1996,106(434):60-75.

[6] Bowen A.Housing and the macroeconomy in the United Kingdom[J].Housing Policy Debate,1994,5(3):241-251.

[7] Chaney T,Sraer D,Thesmar D.The collateral channel:How real estate shocks affect corporate investment[J].American Economic Review,2012,102(6):2381-2409.

[8] Davis M A,Heathcote J.Housing and the business cycle[J].International Economic Review,2005,46(3):751-784.

[9] Dixit A K,Stiglitz J E.Monopolistic competition and optimum product diversity[J].American Economic Review,1977,67(3):297-308.

[10] Eisfeldt A L,Rampini A A.Capital reallocation and liquidity[J].Journal of Monetary Economics,2006,53(3):369-399.

[11] Fazzari S M,Hubbard R G,Petersen B C.Financing constraints and corporate investment[J].Brookings Paper on Economic Activity,1988,(1):141-195.

[12] Gan J.Collateral channel and credit cycle:Evidence from the land-price collapse in Japan[R].Working Paper,Hong Kong University of Science and Technology,2003.

[13] Greenwood J,Hercowitz Z,Krusell P.The role of investment-specific technological change in the business cycle[J].European Economic Review,2000,44(1):91-115.

[14] Hayashi F.Tobin’s marginal Q and average Q:A neoclassical interpretation[J].Econometrica,1982,50(1):213-224.

[15] Iacoviello M.House prices,borrowing constraints,and monetary policy in the business cycle[J].American Economic Review,2005,95(3):739-764.

[16] Kaplan S,Zingales L.Do investment-cash flow sensitivities provide useful measures of financing constraints?[J].Quarterly Journal of Economics,1997,112(1):169-215.

[17] Kiyotaki N,Moore J.Credit cycles[J].Journal of Political Economy,1997,105(2):211-248.

[18] Miao J,Peng T.Business cycles and macroeconomic policy in China:Evidence from an estimated DSGE model[R].Working Paper,Southwestern University of Finance and E-conomic,2011.

[19] Nelson T R,Potter T,Wilde H H.Real estate asset on corporate balance sheets[J].Journal of Corporate Real Estate,1999,2(1):29-40.

[20] Seko M.Housing prices and economic cycles:Evidence from Japanese prefectures[R].Paper presented in the“Nexus between the Macro Economy and Housing”workshop,2003.