公司绩效与资本结构相关性研究

——基于北京地区信息技术业上市公司年报数据

2013-09-21北京联合大学管理学院北京100101

(北京联合大学管理学院 北京 100101)

近几十年来,针对上市公司的资本结构与绩效的关系研究一直是学术界关注的热点,也是投资者进行投资的重要参考资料,具有很强的指导意义。目前国内关于资本结构与公司绩效的相关研究日益丰富,呈现出百花齐放的特点,然而针对反映国家科技力量、提升国家综合实力的重要战略性产业之一的信息技术业的相关研究却很少,特别是针对位居我国信息技术业领先地位的北京地区信息技术业上市公司的相关研究更是缺乏。因此,对此类上市公司进行资本结构与公司绩效研究,具有较强的理论意义和实用价值。

一、研究背景

中外学者关于资本结构的理论研究已较为成熟并得出了大批研究成果。现代资本结构理论的开端是MM定理。1958年,美国经济学家莫迪利亚尼和米勒(Franco Modigliani&MertonH.Mille r)提出了著名的MM定理,认为在一定条件下资本结构与企业价值是不相关的。随后学者们通过不断放松MM定理严格的假设条件,引入税收效应、代理成本、信息不对称等因素,发现资本结构的选择对公司的价值有着重要的影响。此后,众多学者都围绕资本结构与企业价值这一问题展开了大量的研究。20世纪70年代以来,国内外学者对资本结构与公司绩效的关系问题作了大量理论和实证方面的研究,但由于在研究时期、研究对象、研究方法以及变量选取等方面存在的差异,国内外学者们研究得出的结论并不一致,主要包括以下几类:资本结构与公司绩效呈正相关关系;资本结构与公司绩效呈负相关或不相关关系;资本结构与公司绩效的区间范围存在对应关系;资本结构与公司绩效呈非线性关系,存在最优资本结构;衡量企业价值的具体指标不同与资本结构的关系不同。本文以北京地区信息技术业上市公司为研究样本,通过实证分析揭示样本公司绩效与资本结构之间的关系,目的在于寻求最佳资本结构,改善公司绩效水平,使公司的价值获得最大化。

二、模型设计

(一)样本选取。本文选取沪深交易所2007年初即已上市的北京地区信息技术业上市公司共14家中的12家作为研究样本(考虑到数据应具有普遍性,故样本中未选择中国东方红卫星股份有限公司和航天信息股份有限公司),研究跨度设定为2007-2011年共5年,这样就形成了一个12×5的面板数据,以得到的60个观测值为基础,对北京地区信息技术业上市公司的资本结构与经营绩效的相关性进行了实证研究。本文研究样本所使用的数据来源于锐思数据库(www.resset.cn),数据处理及分析采用Eviews6.0软件。

(二)度量指标的选取。

1.被解释变量:绩效的度量指标。已有的研究成果表明,衡量经营绩效的指标有很多,主要包括:净资产收益率、总资产收益率、每股收益、每股净资产、托宾Q、经济附加值EVA、平衡计分卡BSC等。考虑到目前我国的上市公司主要以投资报酬率指标作为衡量公司业绩的主要手段,因此,本文选取总资产收益率(ROA,Return on total assets)作为绩效的度量指标,该指标反映的是公司运用全部资产所获得利润的水平,即总资产的投资报酬率。该指标越高,表明公司投入产出水平越高,资产运营越有效,它是评价和考核企业盈利能力的主要指标和代表性指标,体现出企业管理水平的高低。一般认为,企业总资产收益率越高,企业资产运营效益越好,对企业投资人、债权人的保障程度越高。总资产收益率的计算公式为净利润/平均资产总额。

2.解释变量:资本结构的度量指标。已有的研究成果表明,衡量资本结构的指标主要包括资产负债率、长期负债率、流动负债率等,其中尤以资产负债率指标最为典型和综合,它可以用来衡量广义资本结构。对于资产负债率的度量理论界也有市场价值和账面价值两种不同的意见。西方学者倾向于用市场价值来衡量,因为市场价值与企业的实际价值紧密相关,如Balakrishnan和 Fox(1993),将资本结构定义为总负债账面价值/(总负债账面价值+权益市场价值)。考虑到我国资本市场较短的发展历程及特殊性,选取市场价值来衡量不现实,因此我国学者(如李青原和王永海,2006;刘志彪、姜付秀等,2003)更多使用账面价值度量资产负债率。在综合已有研究成果的基础上,本文选取资产负债率(DAR,Debt-to-assets ratio)度量资本结构。资产负债率的计算公式为总负债账面价值/总资产账面价值。

3.控制变量。以往的资本结构实证研究成果表明控制变量可以有多种选择,诸如企业规模、未来成长性、资产结构、行业类别等最具代表性,考虑到自变量若选取个数过多或不恰当都会对统计的显著性产生不利影响,因此在借鉴已有的研究成果的基础上,本文选取成长性、公司规模作为控制变量。

在参考国内外理论和实证研究成果的基础上,本文具体度量指标如表1所示:

表1 研究变量界定

(三)模型构建。假设解释变量(资本结构)对被解释变量(绩效)具有影响且为负相关关系,据此构建模型如下:

ROA=β0+β1DAR+β2GROWTH+β3SIZE+μ

其中:β0代表常数项,βj为系数,其中 j=1,2,3。 DAR 代表公司的资产负债率,ROA代表公司的总资产收益率,GROWTH代表公司成长性,SIZE代表公司规模,μ代表随机误差项。

三、实证分析与结果

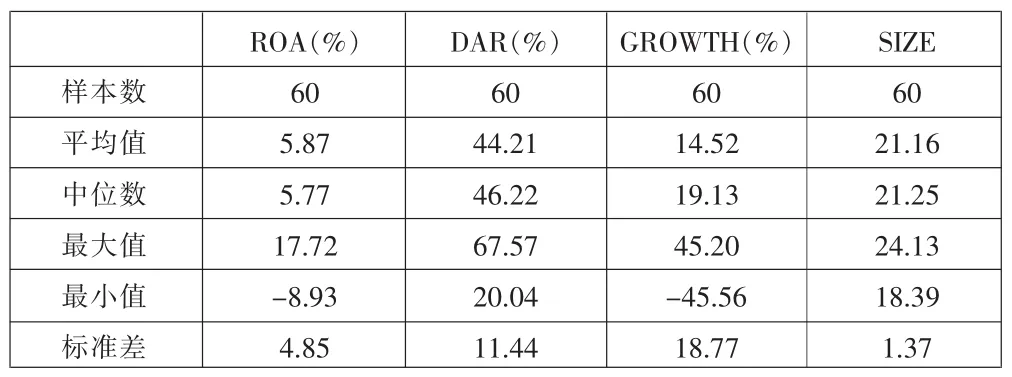

(一)描述性统计分析。利用Eviews6.0对模型中北京地区信息技术业上市公司2007-2011年之间的各变量进行描述性统计(表2)。

表2 描述性统计分析

该表显示,绩效的均值5.87%,最小值-8.93%,最大值17.72%,标准差4.85%,反映出样本公司的绩效水平有差异,但偏离度不大。资本结构的均值44.21%,最小值20.04%,最大值67.57%,标准差11.44%,反映出样本公司普遍负债水平不高,直接融资比重较低,通常我国理论界认为资产负债率为50%较为合适,西方学者一般认为60%左右比较合适。控制变量之一——反映公司成长性的营业收入增长率均值14.52%,最小值-45.56%,最大值45.20%,标准差18.77%,表现出较大差异。控制变量之二——反映公司规模的总资产对数均值21.16,最小值18.39,最大值24.13,标准差仅为1.37,表现出差异和偏离度均较小。

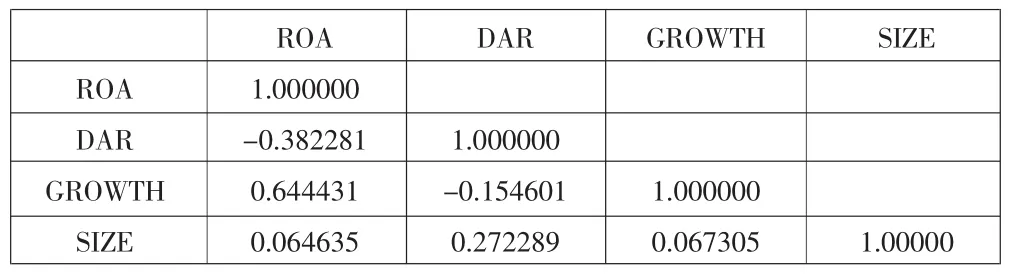

(二)相关性分析。通过表3可以发现,公司绩效与资本结构成负相关关系,即随着负债比例的提高总资产收益率会下降,这与本文的假设一致。公司绩效与公司成长性及规模成正相关关系,即随着营业收入的增长和公司规模的扩大,总资产收益率会提高。

表3 相关系数表

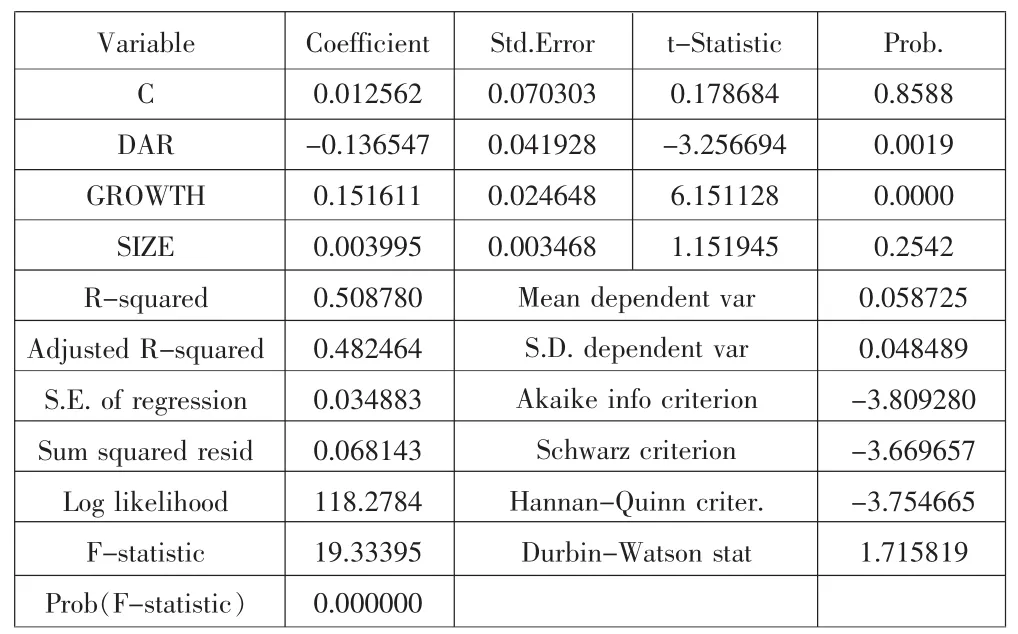

(三)回归分析。运用Eviews6.0软件,分别对12家样本公司2007-2011年总资产收益率、资产负债率、成长性、公司规模的截面数据进行普通最小二乘法(OLS)分析,结果如表4所示:

表4 回归分析结果

根据表4中数据,可得模型估计结果:

ROA=0.012562-0.136547 DAR+0.151611 GROWTH+0.003995 SIZE

(0.070303)(0.041928)(0.024648)(0.003468)t=(0.178684)(-3.256694)(6.151128)(1.151945)R2=0.508780,R2=0.482464,F=19.33395

(四)模型检验。

1.经济意义检验。模型估计说明,在假定其他变量不变的情况下,DAR每增长1%,平均来说ROA会下降0.136547%;在假定其他变量不变的情况下,营业收入每增长1%,平均来说ROA会增加0.151611%;在假定其他变量不变的情况下,资产的自然对数每增长1%,平均来说ROA会增长0.003995%,这与理论分析和经验判断相一致。

2.统计检验。

(1)拟合优度。可决系数R2是对模型拟合优度的综合度量,其值越大,说明在被解释变量的总变差中由模型作出了解释的部分占得比重越大,模型的拟合优度越高,模型总体线性关系的显著性越强。反之亦然。经济统计方法告诉我们:根据实际情况,在社会科学中遇到的典型数据,经常要考虑R2较低的情形。从回归结果(R2=0.508780)看,样本公司绩效变异性的50.88%能够由资本结构和公司绩效之间的线性关系所解释,而49.12%属于其他因素的影响。

(2)F 检验。 针对 H0:β1=β2=β3=0,给定显著水平为 a=0.05,通过对F分布表查表可知相应自由度对应的F临界值为 2.76,小于表4中的 F(19.33395),因此拒绝原假设H0:β1=β2=β3=0,说明回归方程显著,即在 5%的显著性水平上,方程通过F检验,表明资本结构(资产负债率DAR),公司成长性(营业收入增长率GROWTH),公司规模(总资产的自然对数SIZE)联合起来对公司绩效(ROA)有显著影响。

四、研究结论与建议

本文以北京地区信息技术业上市公司为研究对象,研究在同时存在成长性与规模两个控制变量的条件下,资本结构对公司绩效的影响。研究发现模型中代表解释变量资本结构的资产负债率的系数为负数,说明公司的负债对于提高公司绩效具有负向作用,公司应该确定合理的资本结构。代表控制变量公司成长性的营业收入增长率及代表公司规模的总资产的自然对数的系数均为正,说明公司成长性与规模对绩效具有正向作用,尤以成长性的影响更为显著。综合以上分析,本文认为公司应致力于改善经营状况,不断扩大营业收入和资产规模,适度控制负债规模,合理运用财务杠杆,从而提高公司绩效。