后金融危机时期我国商业银行流动性风险及其管理

2013-08-16杨佳

杨 佳

(南华大学经济管理学院,湖南 衡阳 421001)

一、引言

在我们奋力抵抗之后金融危机已经慢慢淡出人们的视野,全球经济正在稳步回温。同时经历此次金融危机的人们的情绪也在逐渐舒缓,人们在调整心态的同时有必要仔细分析此次金融危机产生的原因,总结经验,从而加强我国商业银行对流动性风险的管理体系。商业银行必须对整个商业市场进行整体评估,通过评估结果掌握金融市场的宏观动态,从而对流动性风险进行有效的管理,使得我国商业银行流动性风险管理的程度得到进一步提升。

二、流动性风险管理的重要性

商业银行作为资金的汇放地点,流动性风险管理能力必须强大。受到流动性风险的直接冲击可以导致一家运营的商业基金不充足的商业银行直接破产,在受到金融危机侵袭时,商业银行的流动性风险管理显得尤为重要。由美国联邦储蓄保险公司关闭的商业银行多半由于运转资金不足而导致负债。为确保中国商业银行安全稳健运行,2009 年9 月28 日,中国银监会颁布了《商业银行流动性风险管理指引》,条例中要求自2009 年11 月1 日起各商业银行应根据本行经营战略测定自身流动性风险承受能力,并对此制定出相应的风险管理策略,由此可见流动性风险管理对商业银行的长期稳健发展有重要作用。

三、流动性风险的形成机制

存款期限和贷款还款期限差距太大,成为了商业银行的安全隐患,而且贷款的期限在加长,而资金的拥有者更倾向于与把资金转换为实物,这将增大商业银行流动性风险的发生率。由于银行资产负债的期限和数量不吻合,流动性需求强和流动性较差的机构的资产分配均匀,使整条流动链运行缓慢或出现停滞现象,由于整体流动性下降,负债则主要是居民的储蓄存款,一旦有较多的储存用户集体取款则会导致银行不能及时兑取,发生挤兑风险。其他相关风险导致流动性风险。同时法律方面,市场方面都存在相应的风险,各种风险在不同商业形式下长期累加汇总在一起,最后的结果导致流动性风险,因此在注意流动性风险控制的同时控制其他形式的风险,将控制风险列入商业银行日常安全控制中,与其他风险在企业内部中消化解决,使得流动性风险管理在整个管理体系中与其他风险管理系统协调发展。

四、我国商业银行流动风险存在的问题

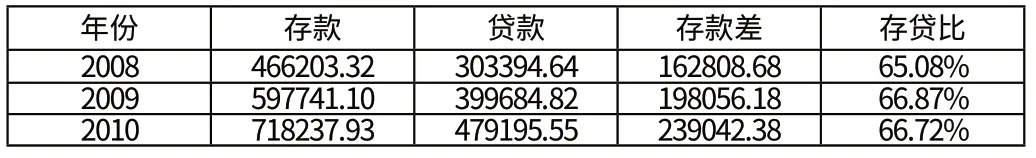

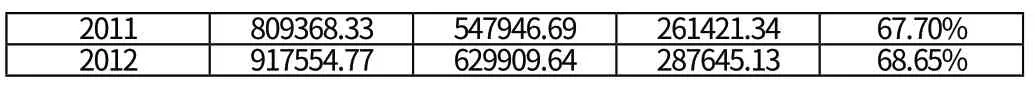

1.商业银行存款余额减去贷款余额的差额持续扩大使银行的钱币无法得到有效的利用。根据中国人民银行统计,我国存款差额由2008 年的16.28 万亿元提高到2012 年的28.76 万亿元(见表1),我国商业银行流动性过剩,导致商业银行对流动性风险管理强度降低,使得商业银行面临生存危机。

表1 2008—2012 年金融机构人民币信贷收支表(单位: 亿元)

注:数据来源于中国人民银行2008—2012 年统计数据。

2.商业银行资产质量低从而造成流动性风险。2008 年11 月中央提出了“扩内需、保增长的四亿投资”计划,2008 年11 月和12 月的信贷投放额为4600 亿和7700 亿。到2009 年9 月末,金融机构各项贷款余额达39.04 亿元,同比增长34.16%,增幅比2008 年年末高出15.43 个百分点。银行贷款主要用于铁路、公路、基础建设、地方政府和大型企业,商业银行体系流动性过剩以及基础建设迅速发展对商业银行的资产质量要求逐渐变高,导致银行对流动性风险的管理难度增大,不良贷款率增高加大了流动性风险的出现率。

3.房地产信贷过量增加商业银行流动性风险。据相关数据表明,自2008—2012 年房地产资金贷款额度同期比为11.32 ℅、16.54 ℅、21.38 ℅和32.16 ℅,而如期借贷还款在同期的比值为36.25 ℅、25.21 ℅、23.45 ℅和18.57 ℅。从这些数据当中可以看出,随着房地产投资借贷资金的同期上涨,所借贷款项的回馈便每况愈下,这就说明了房地产资金风险的消极性质在不断地增强,所带来的商业经济风险投入也就大大地增多了。因此,在金融危机的诱导之下,更多的问题则是对于商业银行的风险投资,那么也就必要做出相应的对策加以改进和完善。如果在短期的利诱之下没能够及时地应对,然而从长远的角度上来考虑还是危害性极大的。

五、我国商业银行防范和化解流动性风险的对策建议

为了能够有效地预防流动性风险,商业银行应抓紧建立和完善流动性风险管理体系,密切关注国际金融市场大形势、宏观调控银行的经济走势积极运用国家政策以调整市场流动性造成的冲击,维持银行“入”与“出”的平衡,合理有效地安排贷款期限结构。具体来说,有以下几方面建议:

(一)加强对房地产信贷市场的管理

房地产事业一直是我国经济市场的龙头产业,购买地产可以向银行申请贷款,由于我国房地产市场信贷量过度增长,会为商业银行流动性风险带来潜在的危机。所以,避免因商业银行大面积收放贷款导致地区性资金流动出现问题,只有严格控制贷款金额和还款日期。

(二)加强资产负债管理

增强资产流动性的强度改善资产负债结构不合理的现象,稳定定期还款,提高定期还款的优利。努力研发出新的存款类型,使更多的持金者存款于银行。将贷存款进行分类,分为短期、中期、长期资产进行存储与贷用,并且分析各个类型对企业资金流动性的需求,进行相应的管理。

(三)加强利率风险管理

我国商业银行要根据本行的业务性质、规模和复杂程度,对未来企业在金融市场的走势进行评估,采用不同种方法来计算银行账户中的隐藏危险,根据市场利率折算银行账户的经济价值,进而宏观地调控整个商业银行的金融市场,在流动性风险侵袭之前做好相应的防护措施,所以经济价值比收益加强利率风险管理更能有效地控制流动性风险带来的冲击。

(四)建立科学有效的反馈机制

当我国商业银行面对流动性风险时,仅凭借企业自身内部调节是难以化解的。因此,寻找外部资金对解决此次金融危机是关键点,在寻找外部条件的同时分析企业自身存在的缺点并进以改正,形成一个支出与反馈的有效的、合理的循环,对运营资金进行有效地调控,进而对企业本身经济效益进行宏观调控。

六、结语

此次出现的全球性金融危机对世界范围内的银行系统都产生了很大的影响,各国银行系统都受到了此次金融危机所带来的不同程度的损害,同时也为我国商业银行流动性风险管理敲响了警钟,引起发达国家对于风险控制的高度关注。目前,我国经济发展越来越快,我国的银行业必将会加速进军国际市场,所以,我国必须要提高商业银行对流动性风险管理的力度,加快研究银行风险控制行为,增强自身风险控制能力,才能保证我国商业银行在金融市场上有更好的发展前景。

[1]夏志琼.巴塞尔协议Ⅲ迈出银行监管新一步[J].改革与开放,2010(02).

[2]王光宇.金融危机后新资本协议改进及对银行业的启示[J].银行家,2009(12).

[3]张春子.适应巴塞尔新资本监管规则.加快国内商业银行战略转型[J].银行家,2010(10).

[4]葛兆强.流动性过剩对商业银行的影响及应对策略[J].济南金融,2007(07).

[5]索尼娅,罗德尼.碳金融[M].北京:石油工业出版社,2009.

[6]沈军,赵晶晶,张迪.金融生态与金融效率一个二元视角下的理论分析[J].金融发展研究,2008(01).