控制权私有收益、负债与企业过度投资

2013-08-16李香梅潘爱玲

李香梅,潘爱玲

(1.山东大学管理学院,山东济南250100;2.山东财经大学会计学院,山东济南250014)

一、文献综述与问题的提出

投资与筹资作为企业资金活动中不可分割的两个方面,既相互独立,又密切相关。传统金融理论假定在理性人、信息充分和资本市场完全竞争条件下,投资和筹资相互独立,企业筹资方式的选择与投资决策无关。但随着企业金融理论和公司治理理论的发展,尤其是Coase(1937)的企业契约论、Alclian(1972)的团队生产理论和Jensen(1986)的资本结构契约论的提出,突破了完美市场假说和投筹资无关论,国内外学者开始从公司治理角度研究资本结构和投资行为之间的关系,考察不同筹资方式对投资决策的影响。Jensen(1986)指出由于委托代理关系的存在,筹资成本的变化和方式的选择会引起各利益相关者间的“摩擦”并影响其投资决策①Jensen M.,Agency Costs of Free- cash - flow,Corporate Finance,and Takeovers.American Economic Review,1986,76(4):323-329.。而负债作为企业重要的筹资方式对企业投资行为的影响不容忽视。一方面,负债使得股东与债权人之间形成了基于负债契约的委托代理关系,增加了两者间的代理成本,影响股东对投资时机和投资项目的选择②Paul E.,David O.and Steven W.,Interactions of Corporate Financing and Investment Decisions:The Effects of agency Conflicts.Journal of Financial Economics,2005(6):667 -690.,引起投资扭曲行为与财富转移效应③童盼,陆正飞:《负债融资,负债来源与企业投资行为》,《经济研究》,2005年第5期。;另一方面,负债对投资具有一定的相机治理作用④张兆国,宋丽梦,张庆:《我国上市公司资本结构影响股权代理成本的实证分析》,《会计研究》,2005年第8期。,能够减少股东与管理者间的代理成本,缓解企业的非效率投资行为⑤欧阳凌,欧阳令南,周红霞:《股权“市场结构”、最优负债和非效率投资行为》,《财经研究》,2005年第6期。。

上述研究主要是基于Berle和Means(1932)提出的传统委托代理理论,该理论认为在股权高度分散的情况下,代理问题主要存在于经理层和股东之间。然而近20年以来,理论界和实证界的研究证明大多数企业的股权呈现相对集中的特征,委托代理问题已由股东和经理层之间的“第一类委托代理冲突”转为控股股东和中小股东之间的“第二类委托代理冲突”,即集中型所有权结构中,由于企业控制权和现金流权的分离,控股股东除了与小股东共享现金流收益,还会获得控制权产生的、由控股股东独占的额外收益——控制权私有收益(Private Benefits of Control,PBC)①Dyck A and Zingales L.,Private benefits of control:An international comparison.Journal of Finance,2004,59:537 -600.。理论上,控制权私有收益主要来源于企业的控制性资源或资产,而控制性资源或资产的形成主要取决于控股股东的投资决策。因此,控股股东有强烈的动机通过制定各种有利于自身利益的非效率投资决策扩大其控制的资产规模,获取更多的控制性资源或资产,使其有更大的“掏空(Tunneling)”空间来获取更多的控制权私有收益,或者直接通过资产替代的方式来侵害债权人的利益②林朝南,刘星,郝颖:《所有权安排对大股东控制权私利的影响研究》,《中国管理科学》,2007年第12期。。

负债对投资具有一定的相机治理作用,但在控制权私有收益动机的驱动下,能否抑制控股股东的非效率投资行为,相关研究还不是很多。基于此,借鉴LLSV(2002)的“控股股东收入模型”,通过构建控股股东对企业投资影响的理论模型,研究在股权集中型上市公司中,控制权私有收益、负债和过度投资三者之间的关系,以期解决以下两个问题:(1)企业在有无负债情况下,控制权私有收益对控股股东投资决策的影响;(2)企业在是否存在控制权私有收益情况下,负债对控股股东投资决策的影响。

二、控制权私有收益对企业投资影响的理论模型

(一)模型假设与参数设定

在股权集中型上市公司中,控制权和现金流权分离的不断扩大,使控股股东享有的收益与其应承担风险间的不一致性更加明显。这与张维迎(1996)③张维迎:《所有权、公司治理与委托代理关系——兼评崔之元和周其仁的一些观点》,《经济研究》,1996年第9期。提出的“当企业的剩余索取权与剩余控制权不一致时,剩余控制权的拥有者成为企业的风险制造者”结论是一致的。即在存在控股股东的企业中,控股股东随着其控制权和现金流权的分离,逐渐变为企业的风险制造者,具有追逐控制权私有收益的动机,因此构建模型的基本前提假设如下:

1、企业存在控股股东,该控股股东在企业的现金流权比例为α,且该控股股东能够控制公司的股东大会,因此实际上能够控制该公司;

4、不考虑宏观政策因素(例如国家货币政策、财政政策等)以及货币时间价值对企业投资的影响;

5、企业没有融资约束,即企业全部的自由现金流足以用于投资。

(二)模型推导与理论分析

1、不存在控制权私有收益时的投资规模

若企业不存在控制权私有收益,控股股东的收益只来自按其现金流权比例α分享的企业投资总收益或现金流,此时控股股东与中小股东的目标一致——追求企业价值最大化。

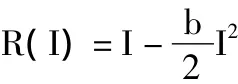

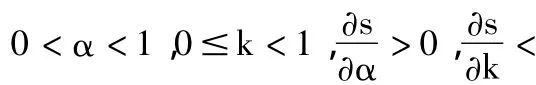

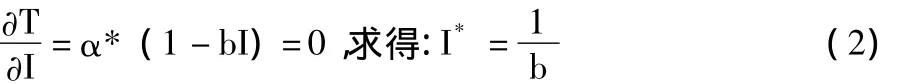

控股股东获取的总收益达到最大时的最优投资水平,满足(1)式中对I求一阶导数并令其为0,即

根据(2)式可以得出推论1:

推论1:当企业不存在控制权私有收益时,最佳投资规模与控股股东的现金流权比例和控制权比例无关。

2、存在控制权私有收益时的投资规模

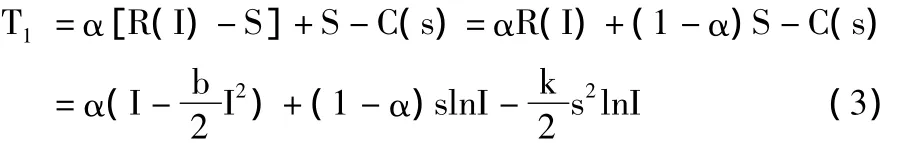

控股股东获取的总收益达到最大时的最优投资水平,满足(3)式中对I求一阶导数并令其为0,即

根据(5)式可以得出推论2:

推论2:当企业存在控制权私有收益时,企业的最佳投资规模大于不存在控制权私有收益时的最佳投资规模,即控股股东为了获取控制权私有收益倾向于过度投资。

三、负债对企业投资影响的理论模型

(一)模型假设与参数设定

本部分的前提假设和参数设定与前部分控制权私有收益对企业投资影响模型中的前提假设和参数设定基本一致,同时,考虑融资约束问题,增加了与负债相关的参数。企业投资所需资金超过自由现金流时,不足部分可以采用负债的方式进行筹集,假设负债总额L是投资规模I的函数:L=mI(m为一常数且有0<m<1),借款利率为r(0<r<1),模型未考虑负债期限结构和类型结构对企业投资行为的影响以及负债的“税盾”作用①张栋:《终极控制人、负责融资与企业非效率投资》,《中国管理科学》,2009年第12期。。

(二)模型推导与分析

La Portal(2002)的研究认为控股股东为了追求自身利益最大化通常会选择有损中小股东和债权人利益的投资决策。但负债具有的相机治理作用会抑制控股股东通过过度投资来攫取控制权私有收益的行为,提高企业投资效率。在上述分析模型中加入负债这一因素,研究在有无控制权私有收益条件下,控股股东对投资决策的不同影响。

1、不存在控制权私有收益时的投资规模

若企业不存在控制权私有收益,控股股东的总收益为按其持有的现金流比例α分享的扣除到期债务本息后的剩余收益。

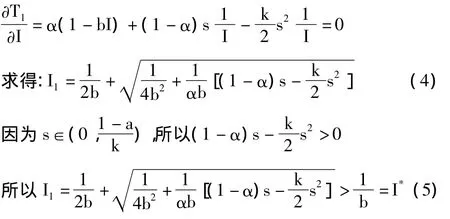

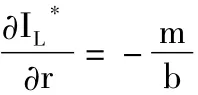

控股股东获取的总收益达到最大时的最优投资水平,满足(6)式中对I求一阶导数并令其为0,即

因为0<m<1,0<r<1,所以 m+rm >0

根据(7)式可以得出推论3:

推论3:当企业存在负债但不存在控制权私有收益时,控股股东收益最大化时的最佳投资额IL*小于无负债时的最佳投资额I*,即负债具有相机治理作用,能缓解企业的过度投资行为。

2、存在控制权私有收益时的投资规模

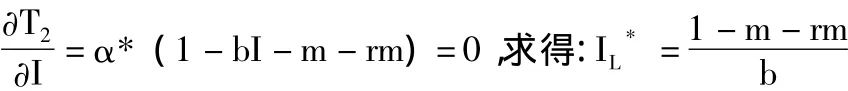

当企业存在控制权私有收益时,控股股东的总收益为:

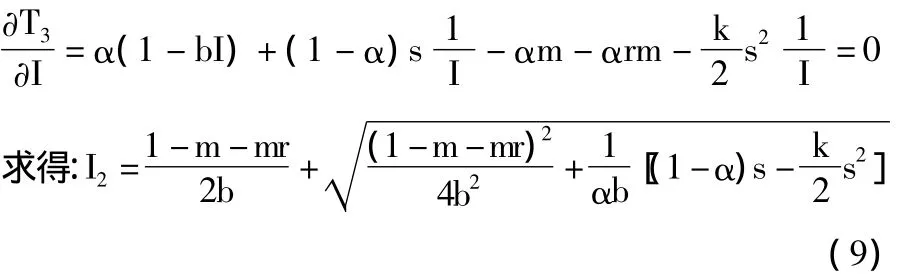

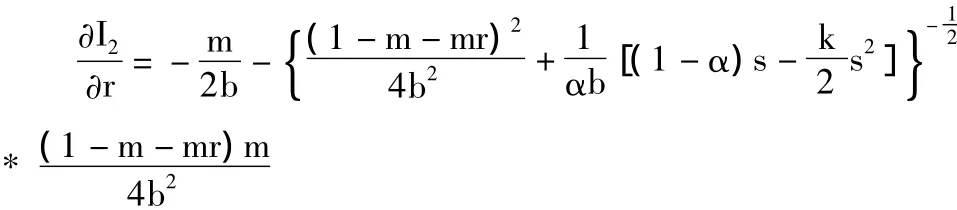

控股股东获取的总收益达到最大时的最优投资水平,满足(8)式中对I求一阶导数并令其为0,即

根据(10)式可以得出推论4:

推论4:当企业有负债且存在控制权私有收益时,控股股东收益最大化时的最佳投资额I2小于无负债但存在控制权私有收益时的最佳投资额I1,但大于有负债但不存在控制权私有收益时的最佳投资额IL*。

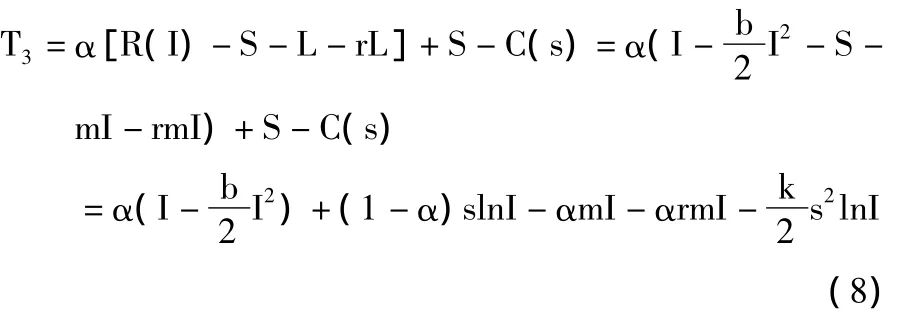

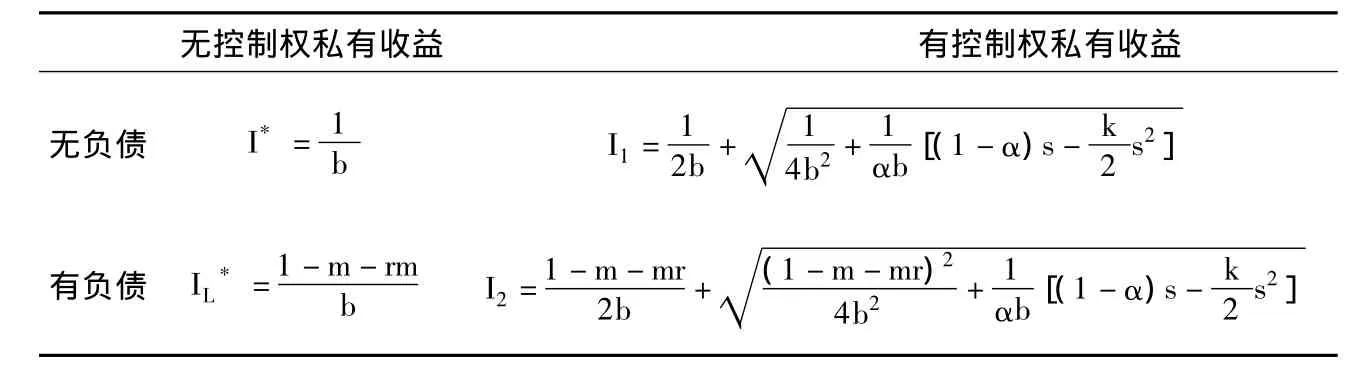

通过构建控股股东对企业投资影响的理论模型,可以得出企业在有无控制权私有收益和负债情况下,控股股东追求总收益最大化的最优投资额,如表1所示。

表1 控股股东总收益最大化的最优投资额

表1中的数据表明:(1)无论企业是否存在负债,控股股东为了获取控制权私有收益都会选择过度投资(I1>I*,I2>)行为;(2)无论企业是否存在控制权私有收益,有负债时的最佳投资额都小于无负债时的最佳投资额(IL*<I*,I2<I1),说明负债具有相机治理作用。

四、控制权私有收益、负债对投资行为的综合影响机制分析

下面具体分析有无负债情况下控制权私有收益对投资行为的影响,以及有无控制权私有收益情况下负债对投资行为的影响,借以得出负债、控制权私有收益和投资行为三者之间的关系。

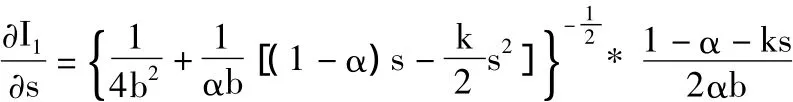

对I1求s的一阶偏导数,可得:

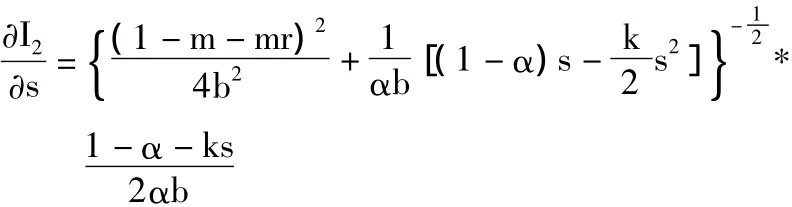

对I2求s的一阶偏导数,可得:

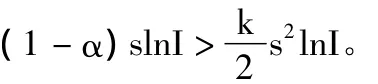

由(11)式,可以得出推论5:

推论5:企业存在负债时,控制权私有收益对投资的敏感性大于不存在负债时控制权私有收益对投资的敏感性,即负债加剧了控制权私有收益对投资行为的影响。

对I2求r的一阶偏导数,可得:

由(12)式,可以得出推论6:

推论6:企业存在控制权私有收益时,负债对投资的敏感性大于不存在控制权私有收益时负债对投资的敏感性,即控制权私有收益加剧了负债对投资的影响。

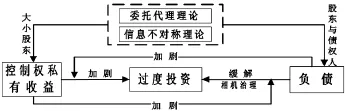

控制权私有收益、负债与过度投资三者之间的关系如图1所示:

图1 控制权私有收益、负债与过度投资三者之间的关系

五、结 论

本研究参照LLSV(2002)的“控股股东收入模型”,构建了控股股东对企业投资影响的理论模型,分析集中所有权结构下,控制权私有收益、负债对投资决策的影响,得出以下推论:(1)控股股东受控制权私有收益的驱动会降低投资决策点,倾向于过度投资;(2)负债具有相机治理作用,能抑制控股股东的过度投资行为,使其过度投资程度低于无负债时的过度投资程度;(3)负债能加重控制权私有收益对投资行为的影响,提高控制权私有收益对投资的敏感性;(4)控制权私有收益能加重负债对投资的影响,提高负债对投资的敏感性。本文的研究结论为强化债权人的相机治理机制,优化企业债务结构,促进公司治理水平和资本配置效率的提升,进而形成对非效率投资行为有效的约束和制衡机制,增强投资者和债权人利益保护等方面提供一定参考。