终极控股股东差异、财务松懈与公司绩效

——来自2007~2011年中国证券市场的经验证据

2013-08-01王文兵干胜道段华友

王文兵,干胜道,段华友

(四川大学 工商管理学院,四川 成都 610064)*

一、引言

近年来,公司治理文献重点关注公司管理层行为,包括财务松懈(Financial Slack)对公司绩效的影响。公司行为理论(Cyert和 March,1963)和资源基础理论(Penrose,1959)认为,在瞬息万变的经济发展中,财务松懈可以稳定公司绩效,促进公司适应环境的变化,有益于提升公司绩效[1]。然而代理理论(Jensen和 Meckling,1976)却认为,因两权分离,管理层倾向于浪费或挥霍冗余财务资源,产生代理成本,有损公司绩效[2]。上述对财务松懈截然不同的观点,源于对公司管理层的定位不同。组织理论认为,管理层会积极利用财务松懈资源进行有助于公司绩效提升的投资、革新,并把管理层定义为促进变革、提高绩效的引领者;而代理理论却认为,管理层利用财务松懈资源寻求自身利益最大化,从而产生代理成本,有损公司绩效,并把管理层定义为代理者,是股东的代言人。

财务松懈是利是弊,因国外学者研究视角不同,至今尚无一致结论。众所周知,我国属于新兴加转型的经济体,那么我国上市公司滞留财务松懈水平如何,终极控股股东不同,滞留财务松懈水平是否不同,在宏观环境发生突变(波动)时,财务松懈是促进公司绩效提升还是有损公司绩效。鉴于此,以公司外部环境突变——现今全球性金融危机为研究背景,选取我国2007~2011年沪深A股上市公司(剔除金融行业,下同)数据,利用财务松懈(FS)、资产报酬率(ROA)、净资产收益率(ROE)、扣除非经常性损益后的每股收益(ENEPS)等财务指标,验证上述问题。

二、文献回顾与理论分析

(一)财务松懈与自由现金流量

1.财务松懈内涵界定:财务松懈(Financial slack)是Myers(1984)在论述新融资优序理论时首次提出,指出融资优序理论成立的一个前提是企业必须有足够的财务松懈,才能保证企业在筹措外部资本时优先考虑债务融资[3]。Ang和 Straub(1998)以资源基础理论为研究视角,认为财务松懈是过剩的财务资源。财务松懈是组织冗余(Organizational slack)的一种主要形式,这些资源是组织已经获得但并没有指定用途,管理层可以自主使用[4]。Brealey等(2000)宽泛的把财务松懈定义为“财务松懈是指现金、有价证券、随时可出售的资产、容易进入债券市场或向银行进行融资,随时获得基本需要的保守的融资,并使潜在的借款人把公司的债务作为一项安全性投资”[5]。国内学者沈艺峰、沈洪涛(2004)将“Financial slack”译为“闲置财务资产”,并把企业现金余额、短期证券以及发行无风险债的能力之和称为闲置财务资产[6]。

从文献中看出,财务松懈具体表现形式可以分为两类:冗余财务资源与松懈行为。冗余财务资源是指没有指定用途,管理层可以在经营过程中,根据内外环境的变化及投资机会的出现自主使用的资源,主要有货币资金余额、短期有价证券、随时可出售的其他资产、备用负债能力;松懈行为是指在两权分离、信息不对称的情况下,管理层利用冗余财务资源寻求自身利益最大化的行为,如懈怠不努力、厌恶风险、在职消费等。

2.自由现金流量与财务松懈内在联系。自由现金流量(Jensen,1986)是指企业在满足了净现值大于零的所有项目所需资金后的那部分现金流量。因国内外学者研究视角不同,自由现金流量与财务松懈至今尚无同一内涵。Smith和Kim(1994)研究认为,尽管财务松懈和自由现金流量具有精确的和独特的定义,但是,从经验上区分两者的概念是非常困难的[7]。自由现金流量是指企业满足净现值大于零的所有项目投资资金需求后的冗余现金流,这部分冗余现金流,将囤积在企业内部,形成自由现金存量,即为企业冗余财务资源。财务松懈主要是指没有被企业指定用途的闲置财务资源以及尚未利用的举债。从企业资源视角来看,自由现金流量与财务松懈是一种冗余财务资源;从管理层行为视角来看,囤积自由现金流量或冗余财务资源,均有诱发管理层松懈行为的可能性。因此,以下研究用自由现金流量测度方法间接表征财务松懈。

(二)资源基础理论与公司行为理论

资源基础理论将财务松懈视为没有被组织利用的资源,这种资源为组织带来竞争优势,促进公司革新,不断提升核心竞争力。公司行为理论认为组织是由不同个体组成,个体目标与组织目标不尽一致,容易产生摩擦与矛盾,公司管理层可以利用冗余资源来减少组织与个体之间的矛盾和冲突,是矛盾缓解的催化剂。因此,资源基础理论和公司行为理论认为财务松懈吸收了组织内外部环境不利波动,在急剧变化的环境中起着稳定局势的作用,为公司持续经营提供物质储备,财务松懈是冲突缓解器;财务松懈减少了组织内部的不必要的冲突,是组织解决矛盾的工具。正如 Moch和Pondy(1977)所说,当财务松懈存在时,组织中的各种问题将会迎刃而解,财务松懈提供了公司革新活动中所需的资金支持,推动公司革新,促使企业更好地适应环境,并且可以使公司顺利推行全新战略下的新产品、新市场,而不必有太多的担忧,据此,财务松懈是革新的助推器。财务松懈对企业绩效的影响,国外学者进行了实证研究。Latham和Braun(2009)选取2001~2003年美国软件业为样本,研究经济衰退与恢复时期财务松懈对公司绩效的影响,实证结果表明,在经济衰退初期公司拥有财务松懈越多,那么在经济衰退后期公司绩效的恢复率越高,在经济衰退初期企业拥有财务松懈越少,那么在经济衰退后期公司的绩效恢复率 越 低[8]。Sanghoon Lee(2011)以 美 国 公 司1990~2008年间的数据组为样本,研究了财务松懈如何影响公司绩效,实证结果表明财务松懈促进公司绩效提升。资源基础理论与公司行为理论认为财务松懈是环境波动的吸收器,是矛盾解决的工具及公司革新的助推器,财务松懈促进公司绩效提升。

(三)代理理论

代理理论将财务松懈看成是公司内部的不必要耗费,减少财务松懈资源就可以提升公司绩效。公司内部最大问题就是由于两权分离而导致的股东与经理层之间的冲突,股东冀求公司价值提升,而经理层却追求自身的利益。因此,为了使经理层和股东利益趋于一致,适当的公司治理监管机制很有必要。但是,在缺失有效公司治理机制的情况下,管理层将会运用公司资源来追求自己的私利,也就是说,随着公司财务松懈资源的增加,管理层的束缚力会相对减少,管理层更可能投资于劣质项目(Jensen,1993)。由于冗余财务资源将诱使管理层耗费股东更多的资源来追求私利,直接损害公司绩效。Piccolo等从代理理论观点出发,审视了市场竞争对企业松懈资源的影响,且结果证实,利润导向型契约将会减少冗余资源持有量,提升公司资源使用效率。Kornai(1979)提出的预算软约束观点,并指出,因预算软约束而引起的公司内部的冗余资源(尤其是国有资产),导致了企业的低效率。

代理理论提出了与资源基础理论和公司行为理论截然不同的观点,认为财务松懈资源越多,管理层越松懈,直接损害公司绩效,即财务松懈有损公司绩效。

(四)终极控股股东差异

La Porta等(1998)将公司实际控制人分为五种类型:家族或个人、政府、股权分散的金融机构、股权分散的公司和其他。我国上市公司大部分由原国有企业改制而来,终极控股股东具有国有性质,因此,以下将我国上市公司按照终极控股股东的所有权差异区分为国有控股与非国有控股上市公司。其中国有控股公司按照实际控制人具体范围划分,主要分实际控制人为国务院国有资产监督管理委员会、财政部、国土资源部等国家部委和地方国有资产监督管理委员会等三类;非国有控股上市公司按照实际控制人不同,主要分为自然人、外商、外资、集体、乡镇等控股上市公司。已有研究发现,上市公司终极控股股东不同,公司经营战略、决策与公司治理等方面均有显著差异。

医院对信息化建设的认知存在不足,缺乏明确的规划。医院信息化建设是一个长期的过程,短期效果不明显,随着前期投入的不断增加,与原先期望值存在的偏差越来越大,使得各级对信息化建设产生怀疑和动摇,影响管理层的推行决策。

三、研究假说

我国国有控股上市公司由原国有企业改制而来,资本市场体制、制度等距离西方成熟资本市场还有一定差距。对国有控股公司的财务管理基本上由国资委采取间接管理、事后管理、分类管理,难免存在粗放、行政等色彩。已有研究发现,对国有控股公司的管理存在约束主体不到位、内外部监管机构不健全、行政干预时有发生、国有控股公司存在“内部人控制”等现象。基于以上分析,我们提出:

假说1:与非国有控股上市公司相比,国有控股上市公司财务松懈水平显著高于非国有控股上市公司。

我国国有控股公司在多个行业占据垄断地位,“股东父爱”思想比较严重,公司管理层“等、靠、要”的思想依然存在,鲜有退市等压力,势必诱发管理层思想懈怠、不思进取。与国有控股公司相比,非国有控股公司产权更清晰、经营目标更单一、以市场为导向,更加注重企业自身的经济效益,较少受资历、行政干预以及上下级关系影响。结合上述理论论述,我们提出:

假说2:当宏观环境突变(波动)时,与非国有控股上市公司相比,持有较高财务松懈的国有控股上市公司的绩效显著低于非国有控股上市公司。

现今全球性金融危机影响深远,企业外部竞争环境日趋激烈,对企业发展与生存提出巨大挑战,许多企业投资规模缩减,甚至申请破产保护,但是也有部分企业适度持有财务松懈,合理规避风险,抓住新的投资与获利机遇。因此,适度财务松懈有利于企业控制风险,减少绩效波动;财务松懈过度或不足均不利于企业控制风险,势必加剧公司绩效波动,由此,我们提出:

假说3:与非国有控股上市公司相比,滞留较多财务松懈的国有控股上市公司的绩效变动幅度显著高于非国有控股上市公司。

四、研究设计与数据验证

为验证上述假说,选取我国沪深A股上市公司2007~2011年年报数据,以自由现金流量间接表征财务松懈,计算国有与非国有公司财务松懈水平,考察我国上市公司遭受外部环境突变(波动)时,财务松懈对公司绩效的影响。

(一)数据选取

(二)指标选取

1.财务松懈水平指标。借鉴符蓉的研究[9],选取自由现金流量与期末总资产比来测度公司财务松懈水平,计算公式如下:

财务松懈占期末总资产比(FS/A)=(经营活动产生的现金净额-分配股利、利润或偿付利息所支付的现金+发行债券所收到的现金+借款所收到的现金-偿还债务所支付的现金)÷期末总资产。

2.公司绩效指标。(1)总资产报酬率(ROA)=净利润/(期初总资产+期末总资产)÷2;(2)净资产收益率(ROE)=净利润/(期初所有者权益+期末所有者权益)/2;(3)扣除非经常性损益后的每股收益(ENEPS)。

(三)数据验证

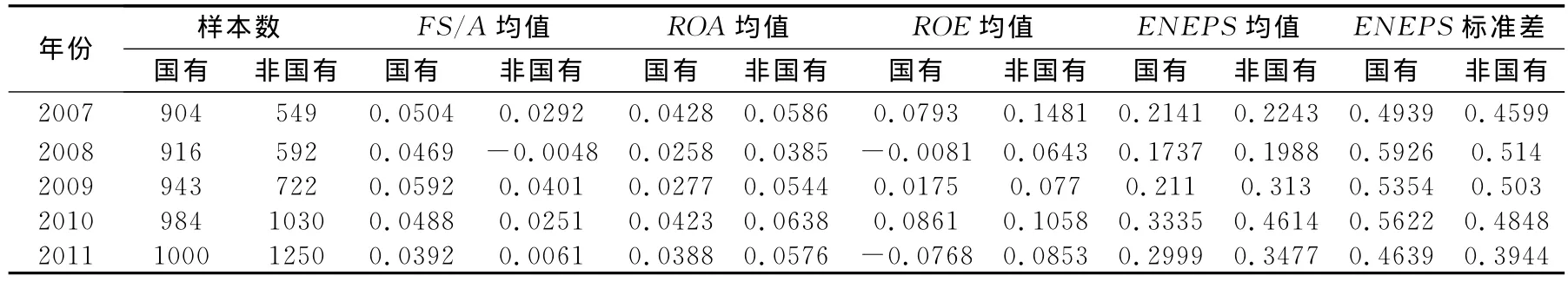

按照上述指标内涵,分别计算国有与非国有公司2007~2011年财务松懈水平与两个样本ROA、ROE与ENEPS均值,最后计算两个样本扣除非经常性损益后的每股收益标准差。描述性统计结果见表1。

表1 变量描述性统计表

(四)数据分析

1.国有与非国有公司滞留财务松懈水平比较。通过表1发现,国有公司内部滞留财务松懈水平均值自2007~2011年均高于非国有公司,说明国有公司管理层更乐于囤积冗余财务资源,符合假说1,即国有公司财务松懈水平显著高于非国有公司。

2.国有与非国有公司绩效比较。由表1发现,国有公司ROA、ROE与ENEPS均值在2007~2011年均低于非国有公司,以此得出结论,内部滞留较高财务松懈水平的国有公司在宏观经济环境突变(波动),并没有缓冲外部环境突变(波动)给公司所带来的不利影响,其绩效显著低于持有较低财务松懈水平的非国有公司,从财务松懈与公司ROA、ROE与ENEPS均值折线图中能清晰看出(见图1、图2、图3),符合假说2。

3.国有与非国有公司绩效变动幅度比较。通过计算国有与非国有控股上市公司扣除非经常性损益后的每股收益的标准差(见表1、图4),选取该指标主要目的是不考虑公司一次性或偶发性损益,扣除非经常性损益后的每股收益更能反应出公司主营业务以及管理层努力的结果,而标准差指标就是反应组内个体间的离散程度,标准差数值越大,表示变异(变动)程度越大,反之,表示变异(变动)程度越小。从表1与图4看出,持有较高水平财务松懈的国有公司的扣除非经常性损益后的每股收益标准差显著高于非国有公司,符合假说3。

图1 财务松懈与公司ROA折线图

图2 财务松懈与公司ROE折线图

图3 财务松懈与公司ENEPS均值折线图

图4 财务松懈与公司ENEPS标准差折线图

(五)显著性检验

1.滞留财务松懈水平检验。从国有与非国有公司财务松懈变量显著性检验结果可以看出,财务松懈指标(FS/A的Levene检验的F值达到显著差异,F=11.250,p=0.001<0.05)方差不同质,“不假设方差相等”中的t统计量的p<0.05,表明两组平均数有显著差异,即国有与非国有公司财务松懈水平具有显著性,假说1得到证实(见表2)。

2.公司绩效检验。国有与非国有公司绩效指标显著性检验结果可以看出,ROA、ROE与ENEPS方差同质(三指标经Levene法的F值检验结果的p值均大于0.05,未达0.05的显著水平),三指标“假设方差相等”中的t统计量的p<0.05,表明两组平均数有显著差异,即非国有公司绩效显著高于国有公司,假说2得到了证实(见表2)。

表2 国有与非国有控股上市公司财务松懈与公司绩效显著性检验

3.公司绩效变动幅度检验。采用国有与非国有公司财务松懈变量2007~2011年度均值与扣除非经常性损益后的每股收益变量2007~2011年度标准差进行配对检验。从检验结果中发现,显著性检验概率值p=0.000<0.05,达到0.05的显著性水平,表示财务松懈变量与扣除非经常性损益后的每股收益指标之间存在显著差异,证实了假说3。

表3 配对样本检验

五、结论与启示

以全球性金融危机为时间窗口,考察我国国有与非国有公司财务松懈水平以及财务松懈对公司绩效的影响。研究结论发现,国有公司滞留财务松懈水平显著高于非国有公司,绩效却显著低于非国有公司。过度财务松懈加剧了绩效波动,财务松懈未能缓冲(吸收)外部环境突变(波动)使绩效得到提升,而是障碍公司绩效提升,研究结论支持代理理论。因此说明:财务松懈不是充当环境波动吸收器及革新助推剂,而是充当管理层自利的诱发器;囤积财务松懈,诱发了管理层财务松懈行为,应高度关注财务松懈资源,加强公司治理,防范财务松懈行为风险。我们认为,加强公司冗余财务资源的管理与监管,公司管理层应科学管理冗余财务资源,实现财务资源高效配置,不断提升公司绩效,最终实现公司可持续发展。因此,加强公司财务松懈研究,具有重要的理论与现实意义。

研究局限主要有:按终极控股股东所有权性质差异区分国有与非国有公司未能贯彻到样本检验中;仅考察冗余财务资源对公司绩效的影响,未能考察备用举债能力、尤其是两者合力对公司绩效的影响;未能深层次揭示财务松懈对公司绩效的作用机理。上述局限有待进一步研究验证。

[1]Sanghoon Lee.How financial slack affects firm performance:evidence from US industrial firms[J].Journal of Economic Research,2011,(16):1-27.

[2]Jensen,M.C.& Meckling,W.H.Theory of the firm:managerial behavior,agency cost,and owership structure[J].Journal of Financial Economics,1976,(3):306-360.

[3]Myers S.C.,& Majluf,N.S.Corporate financing and investment decisions when firms have information than investors do not have[J].Journal of Financial Economics,1984,(13):187-221.

[4]Ang,S.and D.W.Straub.Production and transaction economies and is outsourcing:a study of the U.S.banking industry[J].MIS Quarterly,1998,22:535-555.

[5]Brealey,Myers,Partington,Robinson.Principles of corporate finance,1stAustralian Edu,McGraw-Hill,Sydney,New South Wales.2000.

[6]沈艺峰,沈洪涛.公司财务理论主流[M].大连:东北财经大学出版社,2004:30.

[7]Smith,R.L.and Kim,J-H.The combined effects of free cash flow and financial slack on bidder and target stock returns[J].Journal of Business,1994,67(2):281-310.

[8]Latham ,Braun.The performance implications of financial slack during economic recession and recovery:observations from the software industry(2001-2003)[J].Journal of Managerial Issues,2008,(1):30-50.

[9]符蓉.中国上市公司绩效变化研究——基于自由现金流量理论的分析[M].成都:四川人民出版社,2008:93-103.