金融发展和经济增长关系的再检验

2013-07-27赵小克李惠蓉

赵小克,李惠蓉

(1.兰州大学 经济学院,兰州 730000;2.兰州商学院 长青学院,兰州 730020)

0 引言

金融作为经济资源配置的核心,在经济体系中起到了交易媒介、动员储蓄、配置资本、分散风险、监督公司治理等作用,对经济增长有着重要影响。Schumpeter早在1912年就提出:功能良好的银行可以通过为有发展潜力的企业提供融资帮助来加速技术创新和提高生产力,进而促进经济增长[1]。Patrick(1966)提出了著名的 Patrick 假说[2]:在发达国家,金融发展是需求跟随模式(demand-following),即金融发展伴随着经济增长;在发展中国家,金融发展是供给导向模式(supply-leading),即金融发展推动了经济增长。Goldsmith(1969)创立了“金融结构论”[3],认为金融结构的变迁即为金融发展,大部分国家的金融发展与经济增长之间存在显著正相关的关系。之后,金融发展与经济增长的关系成为宏观经济学理论研究的热点问题,实证研究也得出了不同的结论,存在广泛争议例如:有学者把金融机构存贷款余额之和作为金融资产总量指标,这样就有重复的成分;文献较多考虑银行业而较少考虑资本市场和保险市场;等等。在借鉴前人研究的基础上,本文将对中国1978年到2011年金融发展和经济增长之间的关系进行再检验。

1 变量选取和定义

1.1 变量选取和数据来源

(1)被解释变量和解释变量。为了解释中国金融发展对经济增长的作用,我们选取人均GDP作为被解释变量,将金融贡献率(YFCR)和金融发展效率(FE)作为解释变量。

(2)数据来源。本文所使用的1978~2011年间的数据来自中经网、国研网、中国统计年鉴(1990~2011)、中国金融年鉴(1990~2011)和2004~2011年中国区域金融运行报告等。这些数据包括人均国内生产总值、金融机构存贷款余额、股票筹资额、债券筹资额和保费支出额等。

1.2 变量定义

(1)经济增长变量。国内生产总值指标能充分反映国家或地区的综合经济发展能力,人均国内生产总值则能剔除人口数量因素的影响。因此,本文用人均GDP来衡量经济增长,并对其取对数,以消除数据的异方差,记为LRGDP。

(2)金融贡献率(YFCR)。国际上采用的测量金融增长的指标有两个,一个为麦金农指标(简称麦氏指标),即M2/GDP,表示经济的货币化程度,但在实际应用中麦氏指标受到众多质疑;另外一种指标为戈德史密斯指标(简称戈氏指标),即金融相关比率FIR(Financial Interrelations Ratio),指“某一时点上现存金融资产总额与国民财富之比”,表示金融与经济的相关程度。在理论研究中,国民财富一般用GDP代替,而金融资产总额的选取则口径众多、各有不同。本文仿照戈式指标,把每年实体经济从金融行业的筹资总额和国民生产总值的比值定义为金融贡献率YFCR,用这一指标来衡量金融发展规模和地区金融深化程度,反映金融增长对地区经济的贡献。考虑到数据的可得性,金融贡献率的表达式为:

YFCR=(金融机构贷款增加额+股票筹资额+债券筹资额+保费支出额)/GDP

(3)金融发展效率(FE)。西方学者对金融发展效率多以非国有经济获得银行贷款的比率来衡量,我国有学者考虑到国有经济在国内的重要地位,认为用储蓄与贷款的比重来衡量金融中介的效率较为合理,我们采取后者的观点并加以改进。本文采用的金融发展效率指标设定为金融机构贷款余额与金融机构存款余额的比值,用来衡量金融机构将存款转化为贷款的效率,反映金融发展效率。

2 实证分析

2.1 平稳性检验。

为了避免出现“伪回归”现象,本文采用ADF(Augmented Dickey-Fuller)方法对各变量的平稳性进行检验。ADF检验模型为:

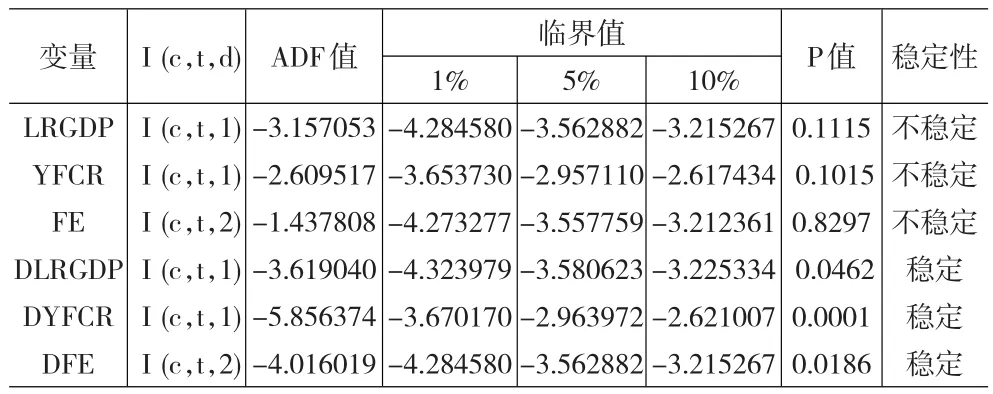

其中,Yt是时间序列;α、ρ、λ、βi为常数;t是时间趋势项;Yt-i表示Yt的i阶滞后项;μt为白噪音;p为滞后阶数。对LRGDP、YFCR和FE做ADF单位根检验,结果见表1。

表1 时间序列的ADF检验结果

由表1可以看出,在5%显著性水平上,原始序列的检验结果均没有拒绝有单位根的假设,而经一阶差分后均拒绝有单位根的假设,表明上述三个变量均是一阶单整的,即为I(1)。对于这些非平稳的经济变量之间的相关性应采用协整方法进行检验。

2.2 协整检验

如果一组非平稳变量存在一个平稳的线性组合,那么这组变量是协整的,这个线性组合被称为协整方程,表示这组变量间具有长期稳定的均衡关系。本文采用Johansen方法来检验LRGDP、YFCR和FE三变量的协整关系,检验结果见表2。

表2 协整关系检验表

迹检验和最大特征值检验结果显示,在1%显著性水平上,拒绝“没有协整关系”的零假设,接受存在“一个协整关系”的原假设,说明LRGDP、YFCR、FE之间存在长期的均衡关系,正规化后的长期协整关系为(括号中为标准差):

注:***表示检验值大于1%置信水平下的临界值。

可以看出,金融贡献率对人均GDP显著呈正向的推动作用,金融贡献率每提高1个百分点,使人均GDP提高0.051个百分点。

2.3 VAR模型介绍及估计

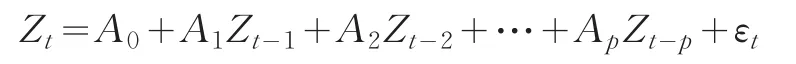

向量自回归模型(Vector Autoregression Model,VAR)是一种非结构化的多方程模型,常常用于预测相互联系的时间序列系统及分析随机扰动对变量系统的动态冲击,用来描述几个变量之间共同变动的关系。VAR将单变量自回归模型推广到由多元时间序列变量组成的“向量”自回归模型,从而解释各种经济冲击对经济变量形成的影响。因此,本文选择VAR模型作为变量间关联机制分析的模型的构建基础。VAR模型可以表示为:

其中:Zt是k维内生变量向量,p是滞后阶数,t是样本个数,A1,A2,…,Ap是k×k维被估计的系数矩阵,εt是k维随机扰动向量。本文中,Z=(LRGAP,YFCR,FE)T,k=3。

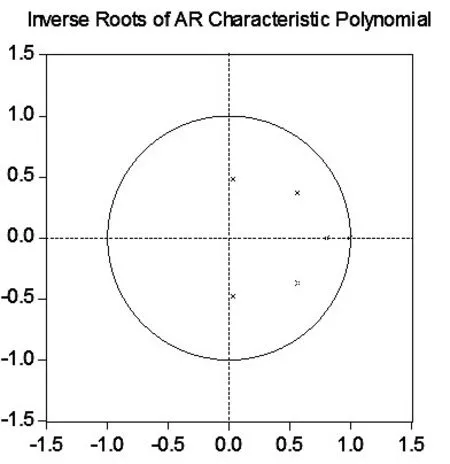

再进一步分析可以发现,VAR模型特征多项式所有根的倒数全部在单位圆内,如图1所示,满足稳定性条件,因此可以作进一步的分析。

图1 VAR模型稳定性检验结果

2.4 格兰杰(Granger)因果关系检验

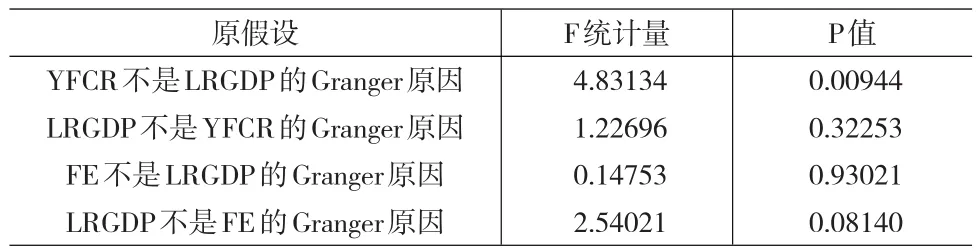

协整检验只是说明了变量间存在长期均衡关系,证明变量间存在确定性的相互关系需要通过Granger因果检验来进行。如表3所示,在1%的显著性水平下,金融贡献率是人均GDP的单向Granger原因;在10%的显著性水平下,人均GDP是金融发展效率的单向Granger原因。

表3 LRGDP与各解释变量格兰杰因果检验结果

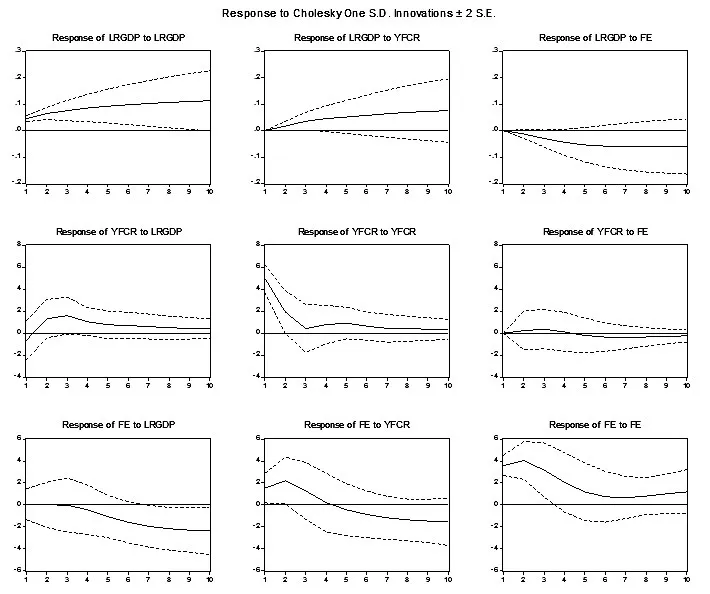

2.5 脉冲响应分析

为探讨变量之间的互动关系,本文利用向量自回归(VAR)进行脉冲响应分析,即通过比较不同变量的脉冲响应,来判断变量之间的互动关系和受到的冲击效果的大小。图2为基于VAR模型的脉冲响应函数曲线,其中横轴代表滞后阶数,纵轴代表变量对冲击的响应程度,实线为随时间变化的脉冲响应函数值,两侧虚线为其两倍标准差的置信带。我们重点观察经济增长的冲击响应,可以看出:第一,经济增长对自身的冲击响应始终为正,说明经济增长自身有正反馈的功能;第二,当在本期给金融贡献率(YFCR)一个正的冲击后,从第2期开始就会对经济增长(LRGDP)产生一个持续上升的正向影响;第三,当本期给金融发展效率(FE)一个正的冲击后,对经济增长产生持续的负的影响,说明经济增长对金融发展效率的冲击响应为负方向。

图2 LRGDP、YFCR、FE之间冲击的脉冲响应

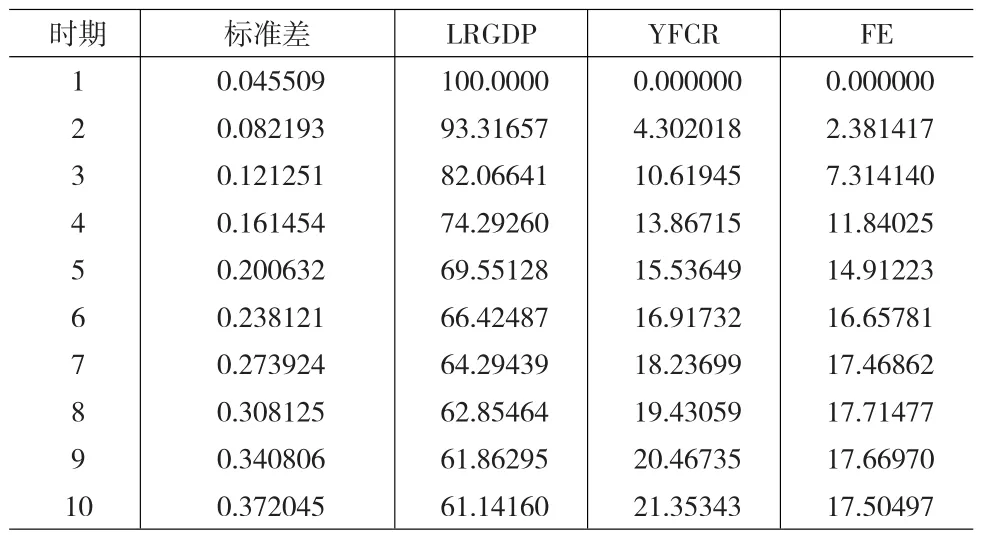

2.6 方差分解

脉冲响应函数是用来描述系统对某个内生变量的冲击所做出的反应,而方差分解则是将这种反应,也就是预测均方误差分解成系统中各个变量所做冲击的贡献,进一步评价不同结构冲击的重要性。得出方差分解情况见下表4,可以看出:第一,人均GDP的方差主要由自身扰动所解释,但解释力度逐渐变弱;第二,金融贡献率YFCR对人均GDP的影响和贡献越来越大,在滞后10期贡献作用达到21%。第三,金融发展效率对后面时期的人均GDP的影响持续上升到第8期的近18%后稍有下降。

表4 人均GDP的方差分解(%)

3 结论与建议

3.1 研究结论

第一,中国的金融贡献率与经济增长显著正相关且是其单向Granger原因,短期内经济增长对金融贡献率的冲击响应为正向且较明显,说明金融规模的扩大会加速经济增长。这和许多学者的研究结论相同,说明金融深化与经济增长之间存在高度显著的正向相关关系。另外还验证了Patrick假说,即在经济发展的早期阶段,金融发展属于“供给导向”模式,金融部门通过金融机构和金融服务的扩张来促进经济增长。中国作为一个发展中国家,相应就属于这种模式,通过金融规模扩大带来投资的快速增加,从而推动经济增长。

第二,中国的经济增长与金融发展效率显著负相关且是其单向Granger原因,经济增长对金融发展效率的冲击响应为负。说明储蓄转化为投资的渠道受阻,这可能与国家货币政策和银行信贷风险控制有关,因为银行贷款逐渐谨慎,出现了普遍惜贷情况;另外金融体制中存在所有制歧视和信贷偏向现象,银行资金多投向国有企业,造成资本和良好的投资机会相分离。这也证实了金融发展对经济增长的促进作用主要是通过金融资产数量上的扩张,而不是通过金融资源配置效率的提高来实现的。

3.2 对策建议

第一,扩大金融资产规模,加快金融深化进程。首先,要大力发展资本市场和多样化的金融业务,提高企业直接融资的比重,重视证券、信托、保险及其他非银行类金融业务的共同发展,引进民营和外资金融服务机构,发展多元化的金融市场体系;另外,在量上不断增加的同时还要注意质上的提高,加大对经营效率较高的非国有经济和中小企业的金融支持,以此来促进经济的持续增长;最后,还要避免资金通过非正规金融等形式汇集起来所带来的金融风险。

第二,优化金融结构,提升金融发展效率,增加信贷投放量,把握信贷投放方向。这需要打破国有金融机构垄断的低效率状态,适当引入竞争机制,加大金融市场竞争程度,以进一步提高行业效率;还要提高信贷投放支持本省国有经济及非国有经济发展的力度;还需对金融市场加以有效分割,来防止资金的“逆向流动”,避免因金融机构追求利润而导致的金融资源严重偏流及其诱发经济非均衡发展加剧。

第三,推进金融组织体系创新和制度创新。努力做到优化金融发展环境、完善金融法规政策,改革金融发展体制;健全诚信体系建设、加强金融风险防范和监管;提升对国内外金融机构和业务的吸引力,汇聚国内外金融资源,创新金融工具,发挥金融业的资源配置功能。这样才能提供更加全面的金融服务,促进中国经济发展水平的提高。

[1]Schumpeter,Joseph.The Theory of Economic Development[M].Cam⁃bridge,MA:Harvard University Press,1912.

[2]Patrick,H.T.Financial Development and Economic Growth in Devel⁃oping Countries[J].Economic and Cultural Change,1966,14(2).

[3]Goldsmith,R.W.Financial Structure and Economic Development[M].New Haven:Yale University Press,1969.