“职业放贷人”现象透视——基于2009年-2011年上半年青田法院执行案件

2012-12-31罗文双

□ 罗文双

一、现象的出现及样本情况

(一)职业放贷人的出现

2011年上半年青田法院受理民间借贷纠纷执行案件621件,占总执行收案数的75%,与2010年同期相比上升138%。执行人员在执行过程中发现一个奇怪的现象:越来越多的民间借贷纠纷执行案件的申请执行人为同一人。[1]

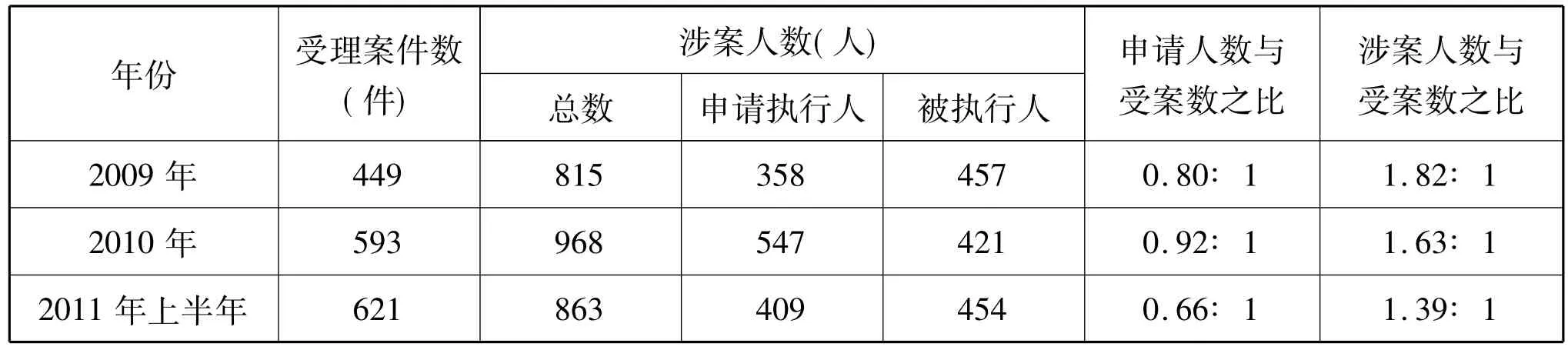

表一 2009年-2011年上半年民间借贷执行案件涉案人数对比

一般一个民事执行案件的涉案人数最少有2人(申请执行人和被执行人),一个案件的涉案人数与案件数的比值最少应当是2∶1,申请人数与案件数的比值最少应是1∶1。但实践中,在审理阶段原告一般会将借款人的配偶、担保人等列为被告。所以在执行阶段当事人人数与案件受理数之比往往可达3∶1或4∶1甚至更高。但由上述表格我们可看出从2009年以来这一比例从未达到2∶1和1∶1,到2011年上半年下降到了1.39∶1和0.66∶1。这说明申请人或被执行人为同一人的案件数量越来越多,从申请执行人方面反映了社会上以“放款”为业的职业放贷人的出现。

(二)样本情况

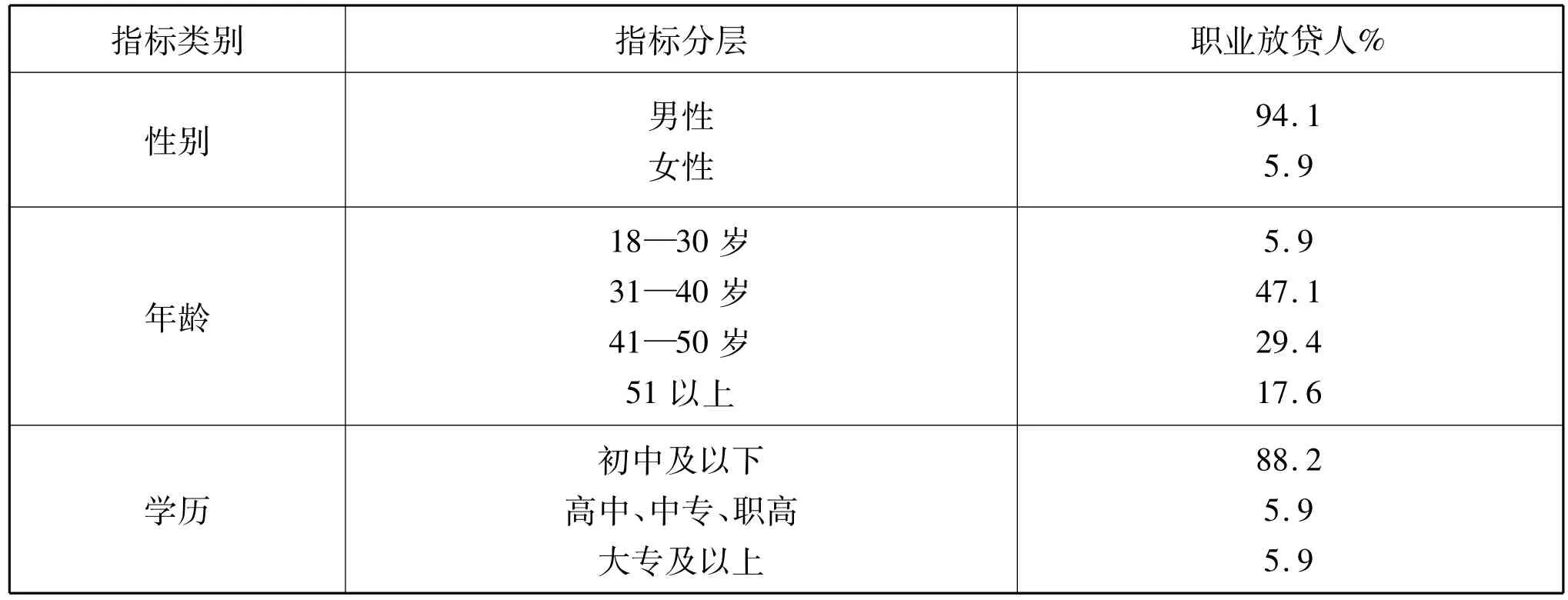

为了解相关情况,笔者对2009年至2011年上半年的民间借贷执行案件进行梳理,把同一申请执行人涉案数在10件及以上的17位当事人定为样本。其具体情况如表二所示:

表二 样本构成情况

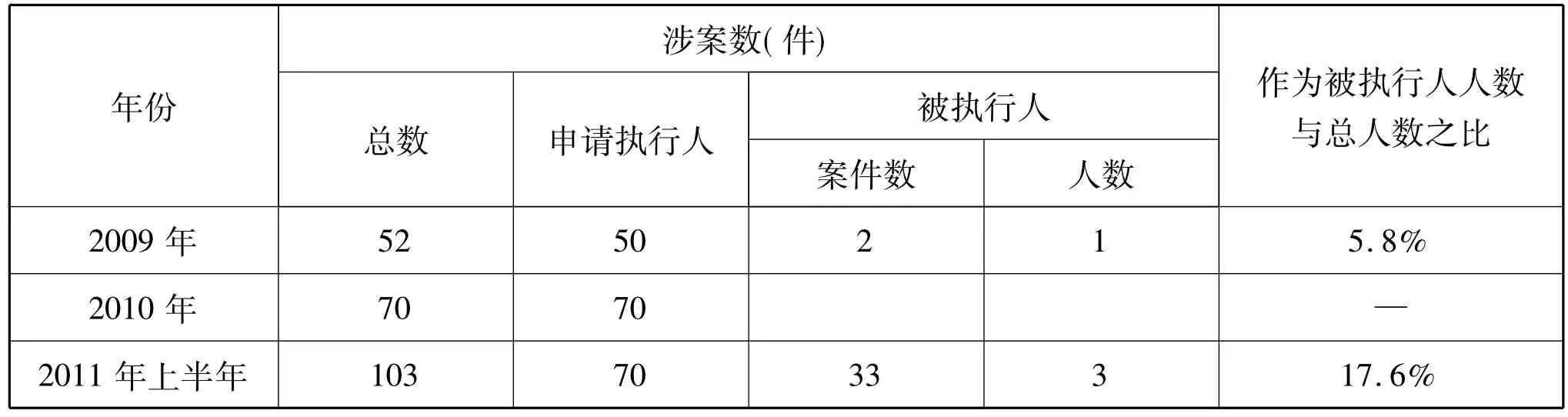

这17人共涉民间借贷执行案件225件,其中作为申请执行人184件,作为被执行人41件,其中2011年的33件有27件为同一被执行人.其具体涉案情况如表三所示。

表三 2009年-2011年上半年民间借贷执行案件涉不同执行地位职业放贷人案件数

二、职业放贷人产生的原因及特点

任何一种事物的出现都有其存在的理由,是社会发展,满足需求的结果,俗话说得好“有需才有求,无因哪有果”,职业放贷人的出现也是符合这一规律的。

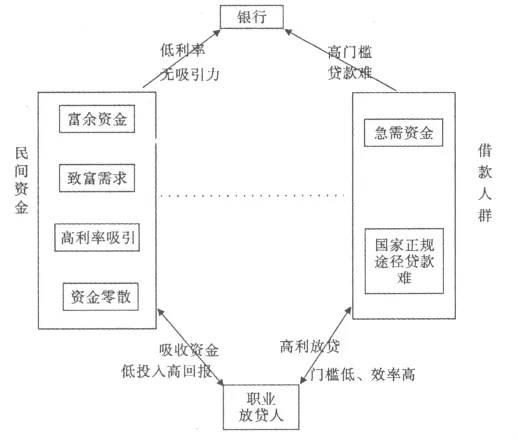

(一)职业放贷人产生的原因

1、资金积累。青田县位于浙江省西南部,是著名的“华侨之乡”,总人口55万,有华侨23万,外向型经济突出,人民生活普遍比较富裕,民间资本雄厚。据统计,2009年,青田外汇存款6.83亿美元,每年境外汇入汇款达到10亿多美元,民间资金达到130亿元①以上数据来自于青田县侨台办。,民间借贷活动一直都非常活跃,是青田民间资本流动的一种主要方式,也是青田民间资本的重要投资渠道。[2]

2、市场需要。当生存不再成为人们的困扰时,创业致富则成为生活的新目标,这就急需大量启动资金。青田本身由于资源匮乏并没有太多的创业致富的项目,出国创业是青田的特殊模式,青田人从借债出国打工,到独自经营,平均只需3-5年时间,最多不超过10年时光。其次是受青田近几年的发展影响,资金密集型的房地产、水电站和矿产开发发展迅速且投资易成功。最后受后金融危机的影响,在青中小企业主急需发展资金,由于资产少,负债能力低、资金需求一次性量小、频率高等原因难以吸引投资者注意,获得银行贷款。

3、对高利率的追求。近年来我国银行利率普遍下调,市场开放引进了新的投资理念,市场投资方式也趋于多样化,这使得人们更愿意将节余资金用于投资,以期获得比银行存款利息更高的回报,而民间借贷的高利率性正满足了投资者对利益的追求。

4、国家正规信贷门槛高,时间长。目前我国正规金融机构贷款门槛高、审核严格、手续复杂、效率低,信贷业务较为单一。[3]近年央行一直采取紧缩银根政策,对贷款的审批更加严格,据调查显示能获得银行贷款的企业不到一成,且为实力、信誉都非常好的大型企业。银行为了减小风险承担通常需要抵押担保,这使得许多个人或中、小型企业难以从正规金融机构贷款。尤其是农村信用社资金来源有限、贷方风险较大,难以满足广大农民的信贷需求。[4]在这种既有卖方市场也有买方市场却无法沟通的体制下,出现以放贷为职业的一类人群也就不足为奇。

(图一)

(二)职业放贷人的特点:

1、职业性

职业放贷人把“放贷”作为自己的主业,不管是“兼职”的还是“全职”的,都是以放贷所得利润作为生活的主要来源。其职业性还体现在放贷的程序越来越流程化,手段越来越专业化上面。

2、本身有一定的资本

职业放贷人首先自己要有一定的资本,才能开始放贷和吸收民间资金。以自身资金出借的职业放贷人拥有资本一般为200-500万元,以吸收他人资金出借的职业放贷人拥有的资本一般为500万元以上,多的达到上千万。

3、本身具有一定的“讨债”能力

做职业放贷这个行业的人都是有一定背景的,在投资者和放贷对象眼中都是有一定地位、信誉和实力的人,为避免欠款而影响自己的正常生活,借贷者一般会优先偿还职业放贷人的欠款。有部分职业放贷人也会采取一定的暴力或非暴力手段来讨债,如在逢年过节时纠集一班人到欠款人家里威胁催债,甚至非法扣押人质以逼迫债务人或其亲属偿还债务等。

(三)职业放贷人“放贷”的特点:

1、放贷的周期

遵循“借短不借长”规则,借贷期限偏短,通常以月份计算,一般不超过半年,最长期限不超过1年。

2、放贷的利率

职业放贷人的利率主要分为两种,一种是以本身资金出借,这种一般数额较小(不超过50万元),月利率在3.0% -5.0%,但在民间借贷中比重不到30%;另一种是职业放贷人向社会以月息2.0% -4.0%集资,再以月息4.5% -30.0%出借,此类借贷数额较大,动辄上百万元甚至上千万,是目前职业放贷人放款的主要利率。具体利率主要还是看客户的资质而定。

3、放贷的形式

根据我国现行法律,民间利率高于银行同期利率4 倍不受法律保护。[5](PP37-39)但职业放贷人凭借其资金实力控制了话语权和游戏规则,以合法形式维护其不当利益。主要表现为①强迫借款人以高于实际借款额出借条,比如某人借了30万元高利贷,但借条上写的借款数额却是60万元,这是因为职业放贷人怕到期收不到高利息,法院不认可高利贷,但法院会认可60万元的借条,以此确保职业放贷人利益;②出借时当场扣除高利息,比如某人以月息9%借30万元一个月,但借款时拿到的不是30万元,而是27.3万元,2.7万元利息款当时就被扣除。

4、放贷的途径

一是双方口头约定。采用口头约定的借贷双方多为朋友、彼此熟知的业内推荐客户,借贷时间最多为一个月,通常利息高,月息通常在5%左右;二是通过中间人,即担保人介绍。采用这种形式的借贷双方多为双方之间不熟悉或对借款人不信任,而对中间人的熟悉度或信任度比较高,利息一般比银行高3倍,借款周期一般为半年,时间短也是为了保险起见,且一般需有抵押物。[6](PP110-111)

5、放贷的对象

遵循“借熟不借生”规则,职业放贷人在放贷前一般会对借款人的还贷能力做非常到位的调查,增加债务回收的可能性,但在有抵押物或担保人特别是他们认为有实力的担保人的情况下,也会放贷,放贷的对象最多的是小企业主,或者城市内一些急于用钱的百姓,此外赌徒也是重要借款群体,由于资金周转需要,他们一般都是有钱就要,利息合理就敢要,毕竟多数人都有抵押物。

(四)涉及职业放贷人的民间借贷案件的特点

1、经营性借贷比重加大,个人消费借贷比重相对减小。

2、涉公务员等特殊人群民间借贷案件增加。受高利率的吸引,公务员,事业单位人员等特殊人群加入到借贷和放贷行列的人员增多,并且此类人员利用自己的特殊身份能吸引到更多资金,一旦出现无法偿还的情况,其社会影响更甚一般的民间借贷案件。[7](PP33-34)

[案例]徐某某系青田县信用合作联社职工,平时本就有吸收存贷的业务,受民间借贷高利率的吸引,徐某某于2010年也加入到了私人放贷的行列。由于自身资金有限,徐某某就利用身为信用社职工的便利吸收民间闲散资金用于放贷,为最求利益最大化,更开始向职业放贷人陈某某借款放贷。由于借款人刘某某等无力偿还借款,造成徐某某的资金链断裂,2011年,徐某某被陈某某诉于青田法院,后进入执行阶段,共涉执行案件3件,涉案标的53.102万元。

3、职业放贷渐趋专业化。职业放贷人逃避和利用法律规制的技术日趋高超,比如在借条中将本金和利息写在一起,再按银行贷款利率计息;在放贷时要求借款人找2-3个担保人,诉讼时把借款人和担保人同时列为被告。

表四 2009年-2011年上半年涉职业放贷人民间借贷执行案件担保情况

4、涉职业放贷人的民间借贷纠纷调解难度大。职业放贷人以“逐利”为目的,亲情和信誉已不再是借贷双方的维系纽带,法院调解难度也相对较大,在执行时和解的可能性也相对较小,从而加大了法院的工作压力。[8](PP175-177)

5、生效判决执结率低。此类民间借贷案件的债权人自己索要钱款的手段和力度均非常厉害,债务人能够偿还的,也早已清偿了,最终债权人向法院起诉,债务人其时大多已无偿还能力,导致执行难度加大,实执率低。

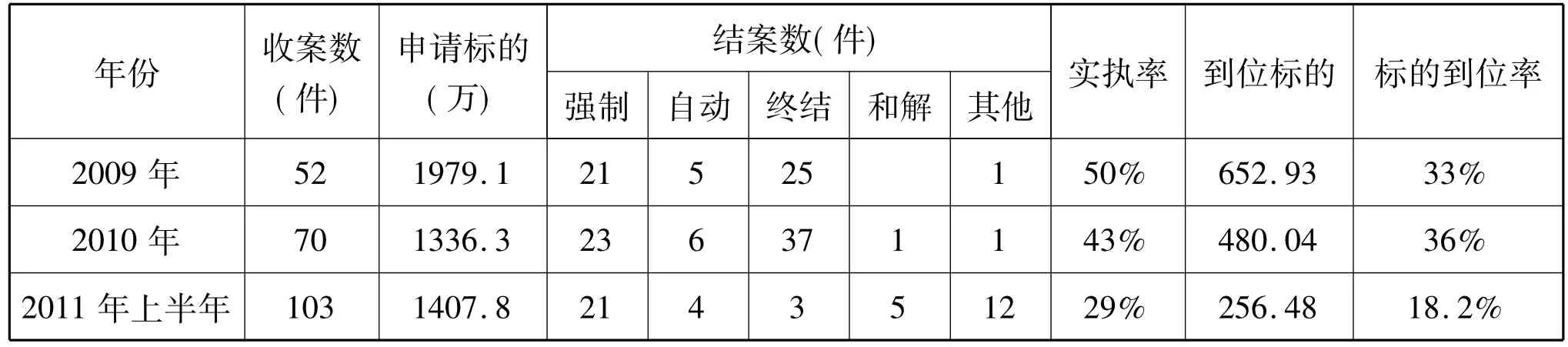

表五 2009年-2011年上半年涉民间放贷人民间借贷执行案件结案情况统计数

三、职业放贷人现象引发的问题及影响

1、法院公正性受到质疑,影响司法权威。

虽然最高人民法院《关于人民法院审理借贷案件的若干意见》的司法解释第11条规定:出借人明知借款人是为了进行非法活动而借款的,借贷关系不予保护。但是贷方是否“明知非法”很难举证,该条司法实效有限。法院审理判决放贷人胜诉后,职业放贷人会及时申请法院执行,作为生效判决的胜诉方,执行机构当然应保护他的合法权益,协助申请人把该笔欠款执行到位。[9](P93)在一些人的眼里执行机构就成为了职业放贷人的“合法讨债”机构,同时对法院的生效判决的正确性予以质疑。

2、诱发其他案件,影响社会和谐。

表面上看,职业放贷人的资金来源于他本人或普通居民,但稍作深究,可以发现不少资金最终来源于银行。在高利诱惑下,很多工薪阶层以自有房产作抵押向银行贷款,而后以月息2.0% -4.0%出借给职业放贷人。涉职业放贷人民间借贷案件的出现会引起借款合同纠纷、信用卡纠纷等案件产生。

在放贷人的催讨下,很多家庭出现矛盾,为逃避债务或保护家人,债务人抛家弃子,引起了离婚纠纷、抚养权、赡养权纠纷等,债务人身无分文、在外流浪,也成为社会不稳定的因素。

具有担保人的民间借贷案件在执行完毕后,常常会引起新一轮的担保追偿权诉讼,既增加了诉讼成本,也增加了法院的工作量。[10](P151)

由于高利贷不受法律保护,职业放贷人为维护自己的利益在索款不得的情况下有可能暴力催讨,甚至与涉黑势力渗透,从而诱发刑事案件。

一旦职业放贷人的资金链出现问题,放贷人成为了借贷案件的被告,极易出现多个原告诉同一被告的情况,普通民间借贷案件转化为群体性案件,出现信访、上访的机率大大提高,严重影响社会的稳定和谐。[11](PP22-23)

3、冲击金融市场,影响宏观调控。

受高利率的吸引,一部分人将自有资金用于借贷,对地方金融机构吸收存款造成了很大压力;借贷的高利率加重了企业和个人的负担,货币流量难以预测和控制,影响国家货币政策的实施;借贷的不规范性和自发性一定程度上造成对银行信贷的冲击,干扰了金融机构正确执行国家信贷政策,不利于国家宏观经济政策的有效实施;民间资金流向国家宏观调控限制的行业或企业,助长了盲目投资和低水平重复建设,不利于产业结构调整和优化升级。

四、建议与对策

1、加强宣传

一要加强对公民投资风险教育。各相关职能部门应加强主动宣传,向广大公民宣传民间借贷的风险。通过典型案例的宣传,提高公民风险意识。无论自行或是通过中介机构借贷均风险较大,借款人和中介均无履约的充分保障,实施民间借贷行为一定要慎重。[11](PP22-23)二要加强相关法律法规的宣传,增强公民法律意识,提高依法办事的自觉性和依法维权的能力。

2、增加投资渠道

老百姓手上的闲散资金怎么处理?传统的放入银行赚利息方式明显已不为年轻一代接受。但一般的投资都有一定的准入门槛,比如乡镇银行,规定必须由金融机构作为发起人才能成立。对绝大部分民间放贷主体来说,此门槛是一个无法逾越的高度。增加投资渠道,降低准入门槛是引导民间资本合理流动的必要措施。

3、落实司法保障

首先统一各地有关民间金融纠纷的审判标准和法律适用,避免不同国家机关对同一案件引用不同的规定,作出截然相反的处理结果的发生①如在惠民吴云水“集资事件”中,当地法院认定其工厂与当地居民之间的借贷行为合法有效,而检察机关却以非法吸收公共存款罪对吴云水进行立案起诉。参见刘慧兰.关于完善我国民间借贷法律体系的思考[J].金融发展评论,2010(4):121.。

其次审判人员在审理此类纠纷时,应当确认借贷关系是否合法。《中国人民银行关于取缔地下钱庄及打击高利贷行为的通知》规定,民间个人借贷中,出借人的资金必须是属于其合法收入的自有货币资金,禁止吸收他人资金转手放款。[12](PP76-78)民间个人借贷利率由借贷双方协商确定,但不得超过中国人民银行公布的金融机构同期、同档次贷款利率浮动的4倍。超过上述标准的,应届定为高利贷行为。在庭前和庭审过程中,审判人员要对借据的形成过程,出借人的借款原因和借款目的,出借人资金的具体来源等进行细致的了解和调查,以查明是否存在借款合同形式违法及高利贷等“问题借贷”的情形。[13]

4、加强监管

民间金融游离于法律和监管之外,除了滋生高利贷等问题外,还使中国人民银行缺乏民间资金的运行数据,货币政策的效果部分被民间借贷抵消,不能很好地达到宏观调控目标。因此,给予职业放贷人和民间放贷机构合法地位,将其纳入正式监管,由工商部门负责注册管理,其放贷记录全部纳入央行的信息系统,已是势在必行。

5、完善立法

如何对待职业放贷人现象,靠法律条文予以禁止是解决不了问题的,而且也不利于民间金融的发展。正确的办法是按照股东权益保护的思路来保护放贷人的权益,以制度相关的政策和法律去保护债权人的利益。2008年由央行起草的《放贷人条例》草案提交了国务院法制办,但由于各种原因,至今未通过,建议我国可借鉴香港的《放债人条例》和南非的《高利贷豁免法》,加快《放贷人条例》的出台,

6、建立利率公布机制

除使民间金融合法化之外,中国目前有必要建立一种有效的民间借贷利率信息的公布机制。建立一个民间借贷利率信息平台,先由各地的网站收集汇总发布各地关于借贷意愿与利率的信息,促使民间金融借贷首先在利率水平上趋同,使关于借贷的信息流变的更加顺畅,从而降低民间借贷的交易成本,各网站也可以成为民间自发借贷行为的中介场所。

7、构建多层次信贷市场体系

在中国当前的金融体系中,银行业占据金融市场中融资总额的八成以上,其中银行客户又主要集中在大型企业,信贷领域存在中小企业融资难现象,建立多层次信贷市场势在必行。首先建立必要的征信体系,以及相应的信用评级方式,改善信贷市场信用环境。其次构建以国有商业银行为龙头,股份制商业银行、城市商业银行、外资银行为主导,信用社,私营金融机构、基金会、小额贷款公司、典当行等非银行金融机构为补充的金字塔式多层次信贷市场体系。特别要注意非银行金融机构的发展,它不仅丰富了金融业务,满足了现代经济对金融的多样化需要,它的发展程度也是一个国家金融机构体系是否成熟的重要标志。

[1]奉化法院课题组.关于奉化市民间借贷金融活动引发社会问题的调查与思考[EOL].http://203.133.71.7/news/edit/uploadFile/2011628154355891.jpg.

[2]中国金融机构体系分析[EOL].http://wenku.baidu.com/view/5aeb1fa0b0717fd5360cdc13.html.

[3]中国信贷市场[EOL].http://wenku.baidu.com/view/97842dd86f1aff00bed51e9c.html.

[4]丁元坤.直观民间高利贷[J].现代营销(学苑版),2010(8).

[5]吴双颖.宁波民间短期高利贷调查[J].今日财富,2008(4).

[6]李冬洁.民间高利贷暗潮涌动[J].TALENTS,2010(5).

[7]姚斌.“放贷人条例”与浙江民间借贷的法律规制研究[J].商业文化 WWW.W8818.COM,2010(4).

[8]胡琼天.论民间融资的法律规制-以浙江省“标会”、“高利贷”为切入点[J].中国证券期货,2011(6).

[9]王从容,李宁.民间融资:合法性、金融监管与制度创新[J].江西社会科学,2010(3).

[10]李有星,徐雅婷,李龙政等.把脉浙江民间融资,引导现代法治金融—“民间融资引导与规范”研讨会综述[J].浙江社会科学,2011(2).

[11]姜诗明.高利贷引发社会问题值得关注[J].中外企业文化,2009(2).

[12]吕虹.当前民间借贷案件存在的问题及审理对策[J].法制与社会,2011(4)下.

[13]胡珊,冯筏.职业放贷妇女打官司打一起赢一起[N].浙江法制报,2011-8-1(5).