商业保险发展与经济增长的实证研究

——基于中国数据的分析

2012-11-08李跃辉

李跃辉

(1.中南财经政法大学经济学院,湖北武汉 430080;2.湖南科技大学商学院,湖南湘潭 411201)

商业保险发展与经济增长的实证研究

——基于中国数据的分析

李跃辉1,2

(1.中南财经政法大学经济学院,湖北武汉 430080;2.湖南科技大学商学院,湖南湘潭 411201)

在文献回顾的基础上,运用中国实际GDP和总保费额的数据考察了商业保险市场发展与中国经济增长之间的动态关系,并同时对两者的因果关系进行了格兰杰检验。结果显示:对中国而言,保险市场的发展是经济增长的原因,但经济增长不是保险市场发展的原因。这意味着现阶段中国经济增长过程中贫富不均越来越严重,分配与再分配机制问题严重。

商业保险; 经济增长; 保费收入; 社会分工

自Joseph Schumpeter1911年提出一个发达的金融机构提供的金融服务能促进生产力和经济增长提高的观点以来[1],关于金融机构发展与经济增长互动关系的研究文献大量涌现,但大多局限于分析银行和证券市场与经济增长之间的关系。作为金融中介的一个部门,保险与经济增长关系间的研究始于20世纪90年代。一些学者借鉴Goldsmith对金融发展和经济增长的分析范式,主要从保险市场对经济增长的促进关系进行了理论分析[2]。90年代末期,出现了从分工角度利用超边际方法解释保险发展和经济增长间的因果关系。21世纪初,国内学者探寻了保险产业系统脆弱性,指出保险产业迅速扩张和发展对经济增长的负面效应。而实证分析则采用时间序列、截面数据和面板数据主要进行跨国研究。在文献回顾的基础上,本文选用1990-2007年数据对我国保险发展与经济增长进行实证分析。

一、文献回顾

1.保险与经济增长的理论分析

国外学者通过保险对经济增长的作用渠道,就保险对经济增长的正、负面效应进行了理论分析,而国内学者更多地是注重保险系统的脆弱性,指出保险产业的迅速扩张与发展可能对经济增长带来负面影响。

第一,保险市场发展与经济增长。Holsboer基于Aaron提出的标准建立了一个理论模型。模型中包括实际利率(r),劳动人口增长率(n),经济增长率(g)三个变量[3]。通过对这三个变量间的数量关系研究显示,当r<n+g,现收现付制度福利更高;若r>n+g,则资助养老保险制度(the funded pension systerm)福利优越;如果r=n+g,则两种养老金制度提供的福利水平相同。一般而言,经济高速发展时,利率水平往往很高。而高(实际)利率有利于养老保险产业的发展。由此得出经济增长促进养老产业发展。Holsboer通过考察欧洲人寿保险公司外部环境的最新变化发现随着人口老龄化和养老保险制度由现收现付向私人自筹的转变更有利于人寿保险业发展。人寿保险业的发展会增加长期储蓄供给,而长期储蓄供给的增加有利于促进资本市场的发展。Holsboer认为保险和经济增长之间存在相互影响的双向关系。Cormeo和Marquardt将养老金和失业保险统一纳入世代交叠内生增长模型[4]。研究表明养老金系统和失业保险系统之间的正外溢性导致了内生经济增长和非自愿失业均衡路径。Cantlan,Impavido和Musalem探究了约定从工资中扣除储蓄(养老基金和人寿保险公司)的发展与非人寿保险和股票市场间的关系[5]。约定从工资中扣除储蓄能降低社会和金融风险,提高经济体的抗波动能力,降低国家风险保费、利率水平和资金成本,促进经济增长。

Aiyagari(1993)在Brock和Mirman存在不确定性的最优增长框架中,探讨了行为人面临未保险的异质性收入冲击和融资约束时总储蓄率的变化[6]。研究表明,若参数(收入方差系数等)足够大,全额保险与无保险时的资本收益率和储蓄率相差很大,说明保险对经济增长产生实质性影响。Carmichcel等在Diamond和Dybvig框架内,考察了面临疾病风险冲击的行为人,如何因健康险的介入而提高非流动性资产持有,进而促进内生经济增长的机制[7]。

Pearson考察了英国1700-1914年保险业的发展历史,认为保险创新构成英国经济发展的重要原因之一,并构建了一个历史阶段模型以解释保险创新如何促进英国的经济增长。研究发现工业化中保险改革与企业投资、流动性、利润之间可能存在某种联系[8]。

刘晴辉在Diamond和Dybvig,Bencivenga和Smith及Saito模型基础上,通过扩展Carmichcel等研究者的人身险模型,将财产险和人身险统一纳入内生增长模型,认为保险中介的引入提高了行为人的非流动性资产投资。尽管保费支出会增加行为人的消费,使储蓄总量下降,但在由流动性和非流动性资产构成的储蓄结构中,非流动性资产会上升并超过无保险中介时的水平。非流动性资产的相对增加促进资本和知识的积累,形成内生经济增长[9]。

第二,保险发展促进社会分工,影响经济增长。刘孟奇通过建立模型,发现在均衡条件下,保险公司通过集中个人交易的不确定性促进劳动分工[10]。在这一过程中,专业化水平、劳动分工、市场容量、劳动生产率、人均预期实际收入会提高。因此,保险公司的存在对决定市场网络的大小及经济将达到何种程度起着至关重要的作用。保险不仅转移个人(风险厌恶者)的风险,还提高了专业化水平、劳动分工、市场容量和劳动生产率,从而引起社会福利的增加。由于风险厌恶程度会影响劳动分工的水平,在没有保险的情况下,人们会更加厌恶风险,引起劳动分工水平的下降。在均衡条件下,完全保险会带来由道德风险引起的内生交易成本的上升。因此,保险公司将提供一个不完全保险来约束道德风险,不完全保险也会促进分工和提高劳动生产率,可见,保险能够促进经济增长。

第三,保险发展对经济增长的负面效应。卓志通过对保险监管理论的分析,指出在发展中国家的保险行业中,新进入的保险公司为了迅速占领市场,争取一定的市场份额,获得一定规模的现金流,以及销售趸交分红产品,会导致风险不断增加,不利于经济增长。一些研究还发现,在金融管制放松期间,人寿保险公司为了与其他金融机构竞争,经营过多的银行类产品业务;经济扩张和价格剧烈波动期间,诱使人寿保险公司从事诸如房地产和垃圾债券等风险资产的投资,这会导致资产与负债期限的错配,资产流动性下降。此外,银行和保险公司相互持股,两者间密切的业务往来增加了风险的传递,更容易出现人寿保险公司破产、倒闭现象,从而对经济增长造成负面影响[11]。

此后,刘茂山[12]等学者都非常关注保险产业系统的脆弱性问题。他们认为保险业的畸形发展与无序竞争的粗放式发展方式,会不断加大保险业的系统风险,引发多米诺骨牌效应,对经济增长造成严重的负面影响。

2.保险与经济增长的实证分析

在一定程度上,金融和保险对经济增长的理论研究已很充分。但是,金融和经济增长,特别是保险与经济增长之间关系的实证研究,由于数据的缺乏,虽然取得了一些有意义的成果,但还不尽如人意。目前的实证研究主要采用跨国经济与金融数据比较、行业数据,使用时间序列和面板数据分析方法,对保险与经济增长的关系进行分析。

第一,保险与经济增长之间的正相关关系。Beenstock等研究者采用时间序列和截面分析12个国家1970-1981年的数据。他们把财产责任保险费对国民生产总值,收入与利率变化进行回归分析[13]。发现保险费与利率和国民收入相关;边际保险倾向(短期和长期)随着人均收入上升并长期保持在一个更高的水平。Beenstock等认为保险消费不受经济周期或收入的周期性变化影响[14]。一些学者在索罗-斯旺模型中加入保险和银行部门,保险部门分为财产/责任保险和人寿保险。研究结果表明金融中介指标显著。当分成三个部门时,银行和人寿保险业对GDP的增长依旧显著,而财产/责任保险的显著性下降。更进一步的研究显示保险和银行的合并对经济增长的影响更显著。还有人研究了商业银行、股票市场和保险部门发展的作用。无论短期还是长期,银行贷款对GDP具有因果关系,资本形成和贷款之间具有双向的因果关系。GDP增长短期内会提高股票市场投资水平,在长期中,市场投资水平决定资本形成。保险基金长期促进GDP的增长,无论短期还是长期都会促进资本形成。

Ward和Zurbruegg对9个经合组织国家1961-1996年总实际保险费与实际GDP进行格兰杰因果关系检验[15]。结果显示加拿大和日本的保险市场发展是GDP的格兰杰原因,意大利存在双向因果关系。其他国家则不存在因果关系。误差修正模型的结果相类似,只不过澳大利亚和法国显示了某种程度的联系。栾存存则通过选取中国1980-2002年保费收入、金融机构存款余额、国民可支配总收入数据,根据消费理论,将国民可支配收入和金融机构存款余额作为保险增长的内生变量,构建保险增长的动态模型和误差修正模型[16]。研究表明我国保险业是经济增长带动型和收入导向型,国民经济增长直接拉动了企业和居民的保险支出。饶晓辉、钟正生通过选取中国1999-2005年保费总额和GDP季度数据构建VAR和误差修正模型[17]。研究表明短期内经济增长的变化将引起保险的相同方向的变化,而保险发展的变化对经济增长的作用却是相反的。曹乾、何建敏对中国GDP和保费收入分别选取1980-2004年(名义值)和1991-2002年(实际值)进行分析。研究表明GDP和保费收入间存在明显的协整关系[18]。而以名义值进行的格兰杰因果检验表明,经济增长是保费收入增长的Granger因,反之则不成立;而以实际值进行的格兰杰因果检验表明,经济增长和保费收入增长之间不存在Granger因果关系。刘晴辉选取中国1999-2008年储蓄结构指标、保费收入、股指月度数据,建立储蓄结构指标为被解释变量,股指(GUZ,由上证综指代表)和保费为解释变量的计量模型[9]。我国保费收入(BF)与储蓄结构指标之间为正向,而上证综指(GUZ)与储蓄结构指标之间为负向长期均衡关系。从长期动态来看,中国保险发展通过储蓄结构效应(流动性资产的持有减少而非流动性资产投资增加),提高非流动性资产投资,进而促进经济增长。秦建文、黄蕤选取了中国1989-2006年东、西部地区21个省区直辖市保险发展与经济增长指标,进行面板数据协整分析[19]。检验结果表明,中国东、西部地区保险业发展与经济增长存在长期均衡关系。各地区间保险业发展对地区经济增长具有积极影响,且东部地区保险业发展对经济增长的贡献度大于西部地区。

第二,保险与经济增长之间的负相关关系。Zou&Adams考察了1997-1999年中国财产保险市场。由于市场管制和中国市场经济的特殊性,本文更适合为La Porta的法律金融观点或Hofstede的社会政治决定模型提供证据[20]。结论显示高杠杆比率或产品实物资本密集的公司倾向于购买财产保险,而部分国有企业会降低购买财产保险。管理水平的提高或外资企业以及更好的发展选择会促进财产保险需求,而公司的大小与购买财产保险的动机呈反向变化。

Peter Haiss&Kjell Sumegi采用29个欧洲国家1992-2004年跨国面板数据进行分析[21]。结论显示人力资本与GDP增长负相关,但相关系数接近零。利率和通货膨胀率的系数不显著。总保费和非人寿保险保费收入系数为负,人寿保险保费收入系数为正,但缺乏显著性。他们认为人寿保险通过储蓄替代效应和投资渠道促进经济增长。

二、研究设计

1.指标选取

研究中选取了以下指标对保险和经济增长进行了度量:

(1)经济增长。在已有成果中常采用国内生产总值来衡量一国经济的发展状况。在数据的处理上,对人均GDP取自然对数,以消除数据的非平稳性和异方差,即gdp=Ln(人均GDP)。

(2)政府投资。在数据的处理上,本研究将其与人口的比值作为衡量政府支出对经济增长水平的度量,即GI=政府财政支出额/总人口。

(3)全社会固定资产投资。本研究将其与总人口的比值作为衡量固定资产发展水平的度量,即I=全社会固定资产投资/总人口。

(4)外商直接投资。在数据的处理上,本研究将其与总人口的比值作为衡量外商直接投资发展水平的度量,即FI=外商直接投资总额/总人口。

(5)金融相关率。本研究借鉴前人研究的成果将金融相关比率纳入到研究的模型中。多数学者在研究过程中都强调了金融机构在融资方面的作用[22],因此在数据处理上,本研究选取金融机构存贷款总额与该总人口的比值作为该指标的度量,即SC=(金融机构存款余额+金融机构贷款余额)/总人口。

(6)保险市场发展程度。保险市场是金融机构的重要组成部分,在金融的发展过程中保险市场发挥着重要作用[23]。本研究认为人均保费收入的多少,可以很容易很直观地看出保险市场的发展水平,即PRE=保费收入/总人口。

2.建立模型

基于以上所选取的指标及前人研究的基础和研究假设,本研究建立了以下模型:

式中,GDP代表经济增长,SC代表金融相关率,FI代表外商直接投资发展水平,I代表固定资产发展水平变量,GI代表政府支出对经济增长水平的度量变量,PRE代表保险市场的发展变量,C为常数项,u代表随机扰动项。

3.实证过程

(1)单位根检验。在对时间序列进行分析之前,首先要对其平稳性进行检验,本研究中采用了通行的Augmented Dickey-Fuller Test(ADF test)方法对代表各指标的时间序列进行检验。(2)格兰杰因果检验。(3)回归分析。

4.抽样数据

考虑到中国实际情况和数据可获性,本研究选取1990-2007年数据。数据主要来源于新中国五十五年统计资料汇编(1992-2004年),其中2005年和2006年的数据由次年的统计年鉴整理而来。

三、实证分析

1.平稳性检验

在研究中对数据进行处理主要采用Eviews6.0,在用ADF(Augmented Dickey-Fuller Test)检验方法对进行处理后的数据时间序列平稳性检验,检验结果如表1所示。从表中可以看出,各变量在5%的显著性水平下拒绝零假设,是平稳的。

表1 各序列的单位根检验结果

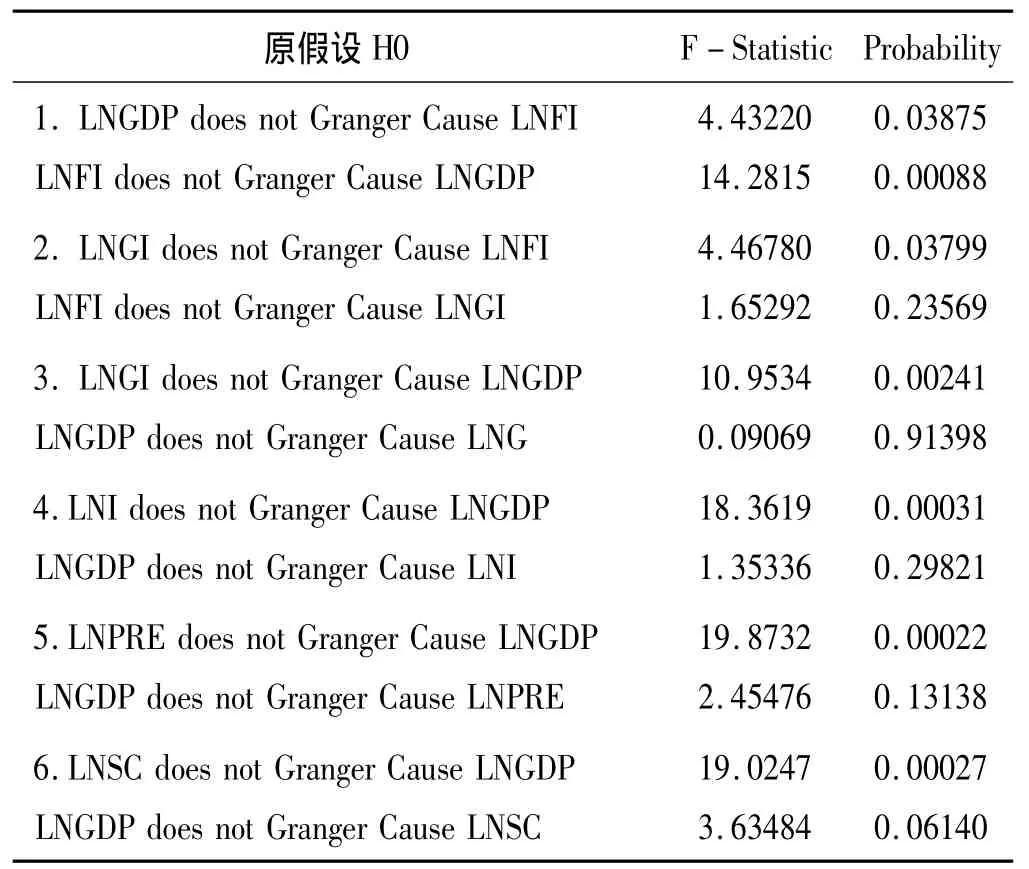

2.格兰杰因果检验

由ADF检验,经过一阶差分后,ΔLnGDP、ΔLnSC、ΔLnPRE、ΔLnI、ΔLnGI和 ΔLnFI均为平稳序列。为进一步分析保险发展对经济增长的相对重要性,本文采用格兰杰因果关系检验法进行检验。格兰杰因果关系的检验结果见表2。

表2 格兰杰因果检验结果

表2中的最后一列表示接受零假设的概率,数值越小,说明自变量预测因变量的能力越强。检验结果3表明,政府支出是经济增长的格兰杰因,反之则没有因果关系;这一结论表明基础设施建设确实拉动GDP的增长。检验结果4表明,固定资产投资是经济增长的格兰杰因,反之则没有因果关系;检验结果5表明,保险发展是经济增长的格兰杰因,反之则没有因果关系;这一结论与目前流行的观点相冲突。大多数研究认为,GDP的增长是保险增长的原因,而保险增长不是GDP增长的原因。检验结果6表明,银行部门的发展是经济增长的格兰杰因,反之则没有因果关系;表明金融部门的发展确实有助于提高经济增长。

3.回归分析

表3 回归结果(1990-2007)

由表3,方程(1)中,外商直接投资指标的回归系数不能通过显著性检验,因此我们剔除最不显著的变量——外商直接投资指标,重新回归得到方程(2)。方程(2)的拟合程度非常好,F统计值极为显著[Prob(F-statistic)=0.000000],所有回归系数也都通过了5%显著水平下的显著性检验。

四、结论及政策建议

根据文中实证分析的结果,我们得知,就中国而言,在所选取的时间段内(1990-2007年)保险发展是经济增长的原因,而经济增长却不是保险发展的原因。从传统的经济学理论可知,保险发展可通过储蓄-投资转换渠道、金融中介和风险规避和提高劳动生产率等机制促进经济增长。然而,令人费解的是经济增长的同时为什么保险市场的发展却不明显。本人认为目前阶段制约保险市场发展的主要约束条件有:首先,经济增长的同时,收入两级分化现象日益严重,社会不公平成为主要矛盾。加之商品房价格居高不下,居民的刚性支出(教育、医疗、住房)不断攀升。其次,人口增速放缓。居民的商业保险意识还处在一个比较低的阶段,以及保险理赔难,赔付时间长,手续复杂、年底压赔付等导致保险增长不明显。再次,我国一些大城市已进入人口老年化社会,商业保险对老年人投保的条件壁垒,以及社会保障的基本普及都在一定条件下弱化商业保险的发展。

以上的制约因素是社会发展和市场经济改革过程中不可避免的现象,短时间内很难有大的改观。作为政策制定者应该意识到,在大力理顺保险发展对促进经济增长的同时,如何真正替民生着想,合理控制商品房价格,出台保障性的经济适用房能在较短的时期内取得明显的成效。而政府长期的目标应是如何改变经济增长结构,理顺分配与再分配机制,不断降低贫富不均、两级分化的畸形状态,逐步提高居民人均可支配收入,提高居民对保险的有支付能力的需求。让绝大多数的居民都能够真正分享到经济增长带来的好处,加速保险市场发展。形成经济增长促进保险发展的良性循环。

[1]Schumpeter,Joseph A.The Theory of Economic Development[M].Cambridge,MA:Harvard University Press,1911.

[2]Goldsmith.Finance Structure and Finance Development[M].New Haven:Yale University Press,1969.

[3]Holsboer,Jan H.Repositioning of the Insurance Industry in the Financial Sector and its Economic Role[J].The Geneva Papers on Risk and Insurance,1999(3).

[4]Corneo G,Marquardt M.Public pensions,unemployment insurance,and growth[J].Journal of Public Economics,2000(75).

[5]Catalan M,Impavido G,Musalem A R.Contractual Savings or Stock Markets Development[DB/OL].(2011 -11 - 28).http://www.nacr.com/data/2011128/201111280016.html.Bank,Washington,2000.

[6]Aiyagari.Insurance and Savings:Some Further Results[J].Insurance:Mathematics and Economics,1993(3).

[7]Carmichcel B,Dissou Y.Health Insurance,Liquidity and Growth[J].Review of Economics,2000(2).

[8]Pearson R.Towards an historical model of services innovation:the case of the insurance industry 1700 -1914[J].The Economic History Review,1997(50).

[9]刘晴辉.保险发展、储蓄结构变化与经济增长[J].当代经济科学,2008(6).

[10]杨小凯.经济学原理[M].北京:中国社会科学出版社,1998.

[11]卓 志.我国人寿保险需求的实证分析[J].保险研究,2001(5).

[12]刘茂山.论保险业的最大风险——兼论保险的本质及其回归[J].南开经济研究,2003(12).

[13] Beenstock,Dickinson,Khajuria.International Property-Liability Insurance Consumption[M].Cambridge,MA:Harvard University Press,1988.

[14] Beenstock,Michael,Chan,Kam - Fai.Economic Forces in the London Stock Market[J].Oxford Bulletin of Economics and Statistics,1988(1).

[15] Ward,Damian,Zurbruegg,Ralf.Does Insurance promote economic growth evidence from OECD Countries[J].The Journal of Risk and Insurance,2000(4).

[16]栾存存.保费与经济增长的关系[J].经济研究,2004(4).

[17]饶晓辉,钟正生.保险能否促进经济增长——基于中国的实证分析[J].上海财经研究,2005(12).

[18]曹 乾,何建敏.保险业促进经济增长了:中国的实践[J].江西财经大学学报,2006(2).

[19]秦建文,黄 蕤.我国保险业发展与区域经济增长相互关系实证研究——基于东西部地区差异的面板数据协整分析[J].广西大学学报:哲学社会科学版,2009(1).

[20] Zou,Hong,Adams,Mike B.The Corporate Purchase of Property Insurance:Chinese Evidence[J].Jouenal of Financial Intermediation,2004(2).

[21] Haiss,Peter,Sümegi,Kjell.The Relationship of Insurance and Economic Growth——A theoretical and Empirical Analysis[D].Hong Kong:Paper for Presentation at the 2006 EcoMod Conference,2006.

[22]孙力军.中国的金融发展、所有制结构调整与经济增长[J].当代经济科学,2008(1).

[23]陈福中.金融发展与区域经济增长的关系——以上海为例[J].经济论坛,2009(8).

F 840

A

1672-6219(2012)02-0053-05

2012-01-12

李跃辉,男,湖南科技大学商学院讲师,中南财经政法大学经济学院博士研究生。

[责任编辑:马建平]