基于实物期权法的新型建筑材料上市时机分析——以新型节能墙材为例

2012-10-29赵志曼张小美王春杰

王 倩,赵志曼,张小美,王春杰

(昆明理工大学建筑工程学院,云南650000)

随着社会发展,人们对居住质量的要求越来越高。传统墙材存在多种弊端[1],必定要被新型节能墙材所替代。新型节能墙材是指利用工业废弃物作为原料,变废为宝,节约能源,减少污染,并能同时满足多种建筑功能的新型墙体材料。那么何时将其推向市场,如何才能赢得更多的利润,便成为投资者最关注的问题。本文主要研究在不完全竞争的市场环境下,利用实物期权从理论角度为选择新型节能墙材最佳上市时机提供一种理性的决策方法,从而为投资者制定销售策略、把握上市时机提供一定的科学依据。

1 传统的投资项目决策方法与实物期权

1.1 传统的投资项目决策方法

传统投资项目决策主要采用贴现的净现值(NPV)方法。即计算项目的净现值,如果项目净现值大于或等于零,则投资项目可行;反之项目不可行。

但这种方法存在严重的缺陷。Myers(1977)[2]指出,NPV是一种静态分析方法。在利用资本资产定价模型[3](CAPM)调整贴现率时,很多管理者忽略项目蕴含的增长机会,进而不能准确确定项目适用的贴现率。

1.2 实物期权概念

实物期权是以期权概念定义的现实选择权,是指公司进行长期资本投资决策时所拥有的,能根据决策时尚不确定的因素改变行为的权利[4]。采用实物期权理论,管理者能随着事件的发展更有效地针对关键机会重新部署、延迟、改变甚至放弃资本密集型项目。通过将战略上的观点同战术上的项目决策相结合,改善了资本投资的规划及其结果。

1.3 新型节能墙材上市时机模型选择

在不确定性条件下,企业可以选择最佳时机将新型节能墙材推向建筑材料市场,以获得预期的收益。若根据净现值法则对收益现金流量贴现,项目净现值大于或等于零,说明项目可行。反之项目不可行。但根据风险与收益匹配的原则,净现值法可能会使企业失去风险较大、收益较高时的供应时机。从实物期权的角度看,企业同时持有看涨期权。由于这种期权价值的存在,市场上新型节能墙材价格的波动性越大,未供应的新型节能墙材储备的价值就越大。因此,本文利用实物期权的定价方法,构建了基于实物期权的新型节能墙材上市时机选择模型。

2 未上市的新型节能墙材的期权特征

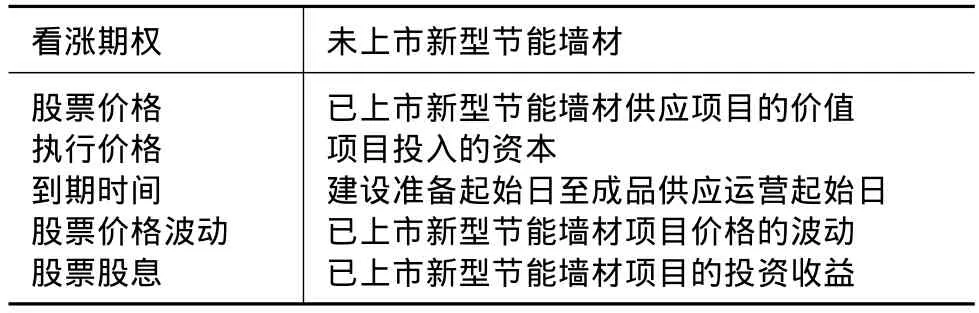

新型节能墙材企业可以根据建材市场行情的变化选择最有利的生产与上市时机,相当于拥有一份看涨期权。未上市新型节能墙材的上市时机与股票看涨期权的比较见表1。

表1 看涨期权与未上市新型节能墙材上市时机期权的比较[5]

新型节能墙材的价格P和项目开发成本C的随机过程以及相应的新型节能墙材投资项目的价值V可用维纳过程表示为:

式中:μ1为价格的期望增长率;μ2为开发成本的期望增长率;σ1为价格波动率;σ2为开发成本的波动率;dz1为价格遵循标准维纳过程的一个增量;dz2为开发成本遵循标准维纳过程的一个增量;dt为时间增量。

新型节能墙材投资项目的价值V同样遵循几何布朗运动[6],即:

式中:α为投资项目的净投资报酬率,α=μ-δ;σ为已上市新型节能墙材项目价值的波动率;μ为已上市新型节能墙材项目的预期回报率;δ为延迟上市的机会成本。

3 模型的构建与求解

依据期权的特性,构造一个无风险投资组合,并根据这个投资组合求出待上市新型节能墙材期权的价值。根据相关假设、伊藤定理与式(3)可得投资组合的回报为[F″( V )σ2V2dt]/2-δVF'(V)dt。

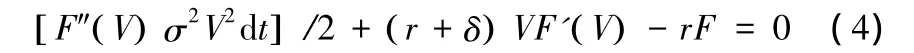

假设无风险报酬率为r,进一步整理可得到F(V)必须满足微分方程,即

F(V)满足边界条件:

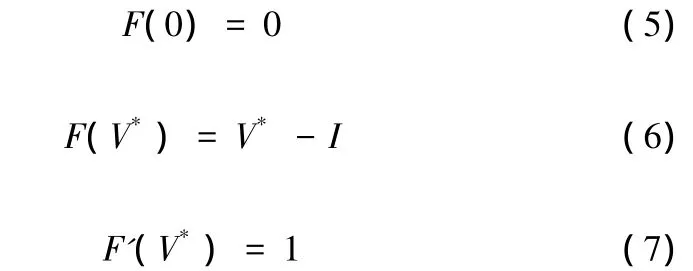

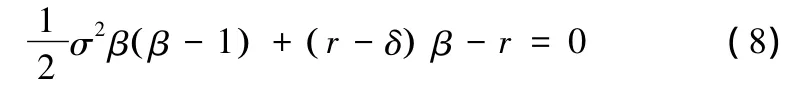

二阶齐次微分方程式(4),假定β为一个根,发现β满足:

式(8)的 2 个根分别为 β1,β2。

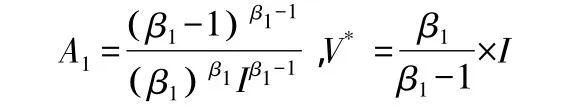

因此,式(4)的一般解可以表示为 F(V)=A1Vβ1+A2Vβ2。其中A1,A2为待定常数。由于边界条件式(5)隐含着A2=0,因此 F(V)=A1Vβ1。

根据边界条件式(6)、式(7)可解出A1和V*。即:

由以上分析可知,一个最优的项目上市时机的选择条件是:只有当已上市的投资项目的价值大于临界值时,公司才会选择马上上市,否则选择延迟等待策略。

4 实证分析

某企业准备向市场上供应一批纸面石膏板,项目投入资本15 000万元,工厂设计生产能力为年产1 000×104m2,预计可生产30年。预计市场价格平均为15元/m2,投资成本平均为10元/m2,年折旧额为500万元。平均所得税税率为25%。如果无风险利率为4%,项目的β系数为0.5,延迟期内同类建材的投资收益率为10%,已上市新型节能墙材价值的波动率为0.2,则该公司是选择现在上市还是延迟该材料的上市时间呢?

4.1 用净现值法进行决策分析

经计算该企业每年的现金净流为3 875万元。根据资本资产定价模型计算贴现率为7%。查复利系数表得期限为30的现值系数为12.409。则该项目的净现值为33 085万元。

项目的净现值大于零,公司应选择立即上市。

4.2 用实物期权模型进行决策分析

已知数带入模型得V*=48 333万元,A=0.0054,F(V)=33 333万元。

根据以上计算结果可知,该材料上市时机的临界现值为48 333.33万元。而根据模型,该项目的现值为33 333万元,小于临界现值48 333,因此,推迟该材料的上市更有利。

5 结束语

研究分析表明,实物期权能综合考虑投资市场的不确定性因素。建议新型节能墙材投资企业在进行决策时,不要简单的根据净现值法则做出现在上市与否的简单结论,而是要充分运用实物期权方法,选择该种材料最佳的上市时机。

[1]孙雪涛,吴沅书,纪铮.新型石膏墙板在框剪结构中的应用[J].青岛理工大学学报,2008,29(5):138-142

[2]Mayers Steward C.Determinants of Corporate Borrowing[J].Journal of Financial Economics,1977(5):147-176

[3]张涛.资本资产定价理论在中国股市的实证与应用[D].天津:天津大学,2009

[4]陈金龙.实物期权定价理论与应用研究[M].北京:机械工业出版社,2007

[5]万骞.实物期权理论在可再生能源项目投资决策中的应用研究[D].北京:中国地质大学,2010

[6]杨春鹏.实物期权及其应用[M].上海:复旦大学出版社,2003