高倍聚光光伏产业及市场分析

2012-10-23畅蓬博王军辉

畅蓬博 王军辉

(陕西省水利电力勘测设计研究院 西安 710001)

1 高倍聚光光伏蓄势待发

在光伏产业化方面,过去十年是晶硅和薄膜电池飞速发展的黄金时期。全球光伏市场从2000年的278MW成长到2010年的17.5GW,平均年成长率51%。在这期间,采用聚光方式并且聚光倍数大于400倍的高倍聚光光伏市场,只占很小的的比例,2010年只约10MW规模。如果仅从当前规模来看,高倍聚光光伏很容易就被忽略。但是,也正是这十多年的积累,高倍聚光光伏蓄积了能量,并即将爆发。和First Solar(美国福思第一太阳能公司)凭借低成本CdTe(碲化镉)光伏技术迅速扩张一样,高倍聚光电池领域完全有可能产生类似的企业。

从2000年至今,高倍聚光电池芯片的实验室最高效率从 32%提升到 43.5%,绝对转换效率增加 11.5%,并有潜力在未来达到 50%。与此同时,晶硅电池和薄膜电池的最高效率增长几乎停滞。水在高处有更大的势能,对于太阳能电池来说,效率越高就意味着更高的势能,从而也有更大的潜力降低成本,实现普及。

尽管产业化的晶硅电池和薄膜电池效率均有一定程度的增长,并由此带来成本的降低,但是实验室最高效率的增长几乎停滞,也让产业化电池即将碰到天花板,效率提升乏力。

产业化主流的单晶硅和多晶硅电池正在进行效率的升级换代,单晶硅电池从原先约17%转换效率提升到18.5%。采用便宜的(直拉法)CZ硅片,多晶硅电池从原先的约16%转换效率提升到约17.5%。这类效率的提升主要在于采用选择性发射极做前电极,采用更窄的电极栅线,优化背电极等。由于晶硅电池的实验室最高效率采用的是更优质的硅片和成本更贵的影印工艺,且为小面积,不利于产业化大规模生产。因此在效率上,晶硅电池经过这一波的升级换代之后,提升空间已极为有限。

薄膜电池中CdTe和CIGS(太阳能薄膜电池)的产业化效率和实验室小面积最高效率还有一定的成长空间,其中 CIGS的空间会大一些,但是产业化技术上还存在难度。

与其他类型电池相比,由于聚光电池的面积较小,通常约1cm2,因而产业化电池效率几乎与实验室效率同步增长。当前的产业化聚光电池约在 39%,与实验室最高效率 43.5%已相当接近,该效率也远大于十年前的最高实验室效率。

综合比较各种电池的产业化效率、实验室效率和 2010年的市场规模,能得出以下几个结论。一是主流晶硅电池规模化已经很高,产业化效率逼近实验室效率,成本降低空间有限;二是聚光电池的规模化程度最低,从而导致成本较高。转换效率处于高位的聚光电池未来有望通过规模化和产业链完善而大幅降低成本。

几年前,高效率的聚光电池在市场上还很难买到。Spectrolab、Emcore和Azur Space率先实现了商业化,已供货给多家CPV(聚光光伏)元件公司。在2011年及以后,越来越多的公司有能力制造该类电池。高倍聚光光伏的核心电池芯片技术不再是只掌握在少数公司手中,而是遍地开花,有一大批企业已能实现较高转换效率,并即将量产。核心部件聚光电池芯片产业化的成熟,必将带动聚光系统的其他配套协同发展,高倍聚光光伏已积聚大量能量,该产业蓄势待发。据有关资料统计截至2011年,全球范围有能力制造多结聚光电池的公司见表1。

表1 有能力制造多结聚光电池的公司一览表

2 产业链

2.1 系统构成

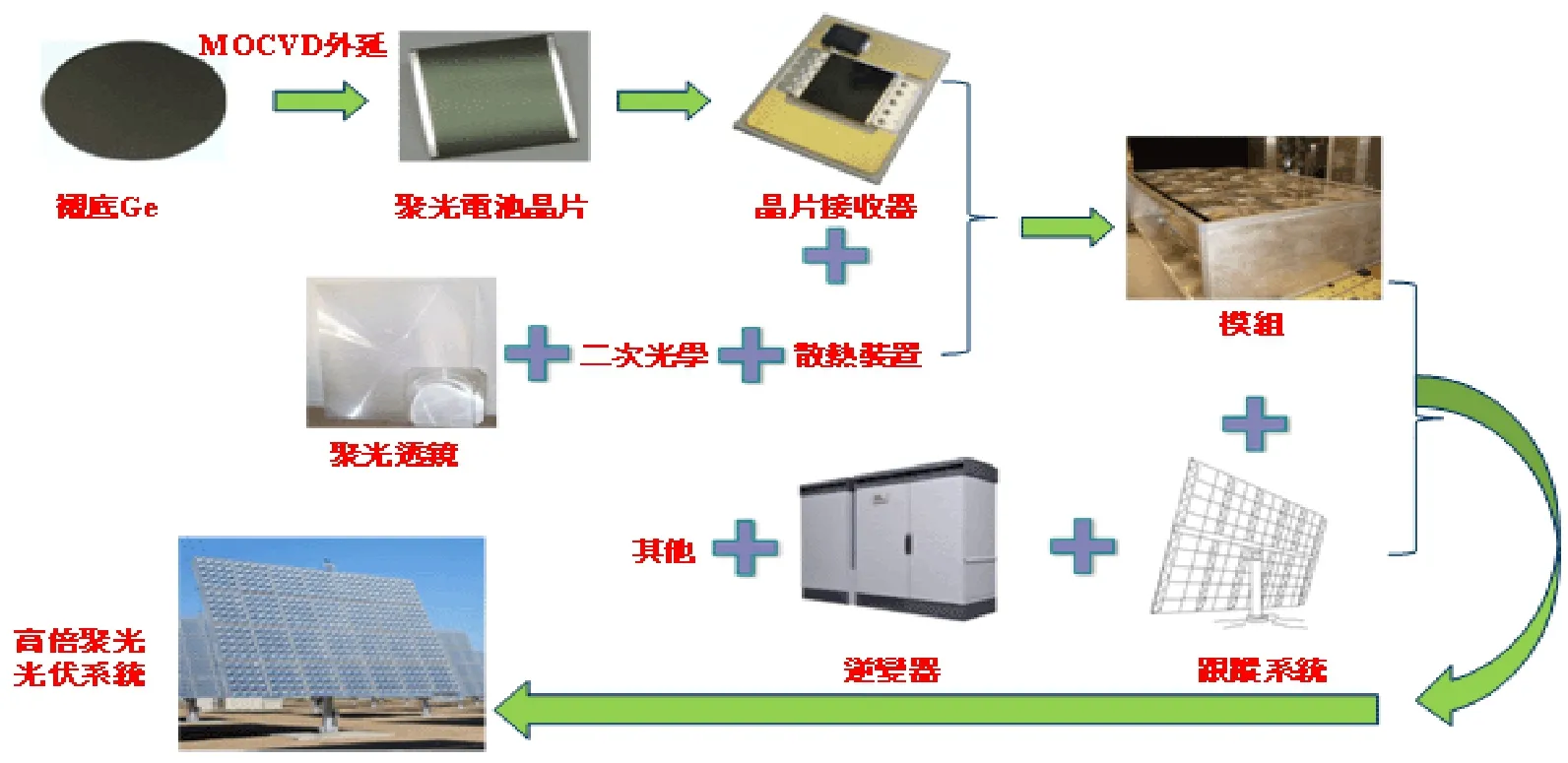

高倍聚光电池芯片一般采用Ge衬底,利用MOCVD外延工艺外延生长三结电池,分波段吸收太阳光以达到提高转换效率的效果。太阳光通过聚光透镜把光汇聚到电池芯片上,电池芯片在工作时会产生大量电流和热量,需要用芯片接收器将电流导出,将热量散掉。有些设计会在芯片上面加一个二次光学装置,以使光更好的汇集。

芯片、接收器、散热装置、聚光透镜和二次光学器件共同组成聚光电池模块,再加上跟踪系统、逆变器和其他部件,就构成了整个高倍聚光光伏系统。高倍聚光光伏系统构成见图1。

图1 高倍聚光光伏系统构成

系统各部分成本结构方面,电池芯片约占17.5%、封装约20%、光学器件11%、追踪系统21%、逆变器7%、BOS 16%、其他部分7.5%。而电池芯片以外部分所占的成本较高,这是因为聚光光伏系统的产业化规模还太低,相关配套供给不够完善导致。

2.2 参与者

产业链各环节参与者逐渐增多,多数为近几年新进入。美国企业领导着高倍聚光产业的走向。在核心聚光电池芯片有 Spectrolab、Emcore、Solar Junction和 Spire等一批领先企业,持续提升电池效率。光学器件、跟踪系统再到整个聚光光伏系统,则有 Concentrix Solar、Solfocus、Amonix等企业,多数已积累了大量的实践经验。芯片接收器则由芯片企业Spectrolab和Emcore自行生产,并且当前聚光系统的市场大部分集中在美国西部,当地企业有先发优势,率先得到发展。或者也可以说,美国聚光光伏产业的参与者培养了美国市场,两者相辅相成。

中国大陆和台湾地区,在各环节从衬底、芯片、跟踪器到系统均有企业参与,并且企业数量所占比重逐渐增大。美国一些领先企业也选择与大陆和台湾合作生产部分器件。如早期Spectrolab与台达电合作生产芯片接收器;东山精密为美国 Solfocus供应精密钣金件和组装服务;三安光电与 Emcore合资成立日芯光伏,从事聚光光伏相关研发、生产和销售。

3 存在的问题与机遇

3.1 可靠性问题

长期可靠性问题是聚光光伏系统面临的一个重要问题。早期聚光光伏由于各种原因较难在商业上应用。首先是早期光伏市场集中在屋顶应用或与建筑结合应用,而聚光光伏系统更适合大型电站;其次是 10年前聚光光伏电池最高效率只有约 32%,而目前最高效率能达 43.5%;再次就是早期光伏系统市场规模很小,聚光光伏系统不能通过规模化优势降低成本。因此在可靠性方面,聚光系统缺少足够多的实例验证,只有少数公司有超过 10年的经验。聚光光伏系统寿命常常受限于除芯片以外的部件,比如光学器件、散热装置、封装效果和跟踪系统等。相对其他类型电池,聚光光伏电池须承受几百倍于其他电池的电流密度和热量,对封装和散热有较强要求。由于聚光时要对准太阳,接收器面积小,对跟踪器的精度要求较高。且跟踪系统的机械部件长期在户外条件下运作,容易出现问题,因此对跟踪系统的可靠性也有较高的要求。

3.2 光学器件

光学器件的主要问题就是可靠性。有机玻璃材料容易变黄、起泡、需要清洗。因而,一些公司用玻璃镜片以避免磨损。虽然生产光学透镜的公司不少,但是对供货商产品可靠性的鉴定依然很困难,尤其光学设计有多种多样,不同公司常有自己独特的设计,业内并没有一个统一标准。此外,透光率、光斑均匀性、焦距、工艺一致性、像差、抗紫外线、抗风沙能力等也是评估透镜的重要指标。

3.3 接收器

芯片接收器在聚光系统各环节中只有少数几家厂商参与,这也意味着投资机会。在聚光系统成本中,封装的部分占到20%,甚至高于电池芯片,可见该部分利润可观。

典型的芯片接收器包含高热导率的覆铜陶瓷、低热阻抗封装、旁路二极管和电流引出装置。制造接收器的技术已经在LED工业有很好的准备,因此大陆和台湾不少LED相关企业切入接收器会较为容易。台达电早在 2007年就与Spectrolab合作开发了聚光接收器,但在 2009年就放弃了该业务,当时的市场还没起来。大陆的三安光电、河北英沃泰、蓝天太阳也开始在布局该环节。

3.4 封装

电池芯片与热阻之间的粘接,以及电池芯片与二次光学器件之间的粘接常常会出问题。很多公司有报导在加速测试中这些部位发生老化。光学器件的粘接部分可能随着时间推移而变黑,或者产生气泡而加速老化。对封装各种问题的解决是聚光系统长期可靠性的必要保证。

3.5 锗衬底

作为聚光电池的衬底,锗单晶是以区熔锗锭为原料,用直拉法(CZ)或垂直梯度法(VGF)等制备的锗单晶体。红外级锗单晶用于制作红外窗口、红外镜头等光学部件的机体材料。半导体器件用锗单晶制作各类晶体管和聚光电池用机体材料。探测器级锗单晶用于制作高分辨率伽马射线探测器。据云南临沧鑫圆锗业2010年的招股书,太阳能电池用锗单晶片的毛利率达74.96%,可见利润丰厚,并也有降低整体系统成本的空间。

全球锗资源有限,目前已发现的锗矿资源基本已被现有锗生产企业所占有,加上行业特有的技术壁垒,新进入者较难进入该领域。中国是目前全球最大的锗生产国和出口国,2010年锗产量占到全球的70%以上。但锗衬底的供应几年内不会成为问题,业内相关专家预计有充足的Ge能够维持每年约4GW的CPV安装量。一些公司也在研制可重复利用Ge衬底的技术,以及用 GaAs替代 Ge的技术,如果成功将大大降低Ge衬底需求。

4 市场前景

高倍聚光光伏系统具备爆发性增长的潜质,它不会完全取代晶硅和薄膜电池,而是会在一些阳光充足的干燥区域显现成本优势,获得更多市场。据欧洲光伏协会EPIA预测,2015年全球CPV市场将达到1GW规模。如果按2010年CPV市场10MW计算,那将是100倍的成长。

适宜高倍聚光光伏系统的高直射光区域,分布在美国西部、欧洲南部,如西班牙和意大利、大陆西部、西亚、印度北部、非洲北部和南部、拉美中部和澳大利亚。在当前全球光伏市场占据大部分的欧洲地区只有少部分在此区域。因此未来聚光光伏的发展将更多在新兴市场,如美国、大陆、印度和澳大利亚等。根据美国GTM研究机构统计,目前已安装的CPV系统大概28MW,正在开发的已签订能源购买协议(PPA)的项目有289MW,另外还有207MW正在开发并等待签订协议。相对 2010年全球光伏市场17.5GW的规模,目前的CPV只占极小比例。

在已签订合约的CPV项目中,美国占据了超过92%的份额,这源于美国西部的可再生能源配额目标。但美国的市场当前主要由其本土企业占据,如 Concentrix Solar、Amonix和 SolFocus。其他国家企业可能较难直接进入,而选择为这些主要系统商做供给配套也许是一个途径。

中国是高倍聚光光伏的另一重要市场。当前,国内的光伏装机容量目标是到 2015年达到10GW,到2020年达到50GW。西部地广人稀,有广阔的光照充足地区适宜建立高倍聚光光伏系统,包括新疆、内蒙、宁夏、甘肃、西藏、云南北部、四川西北部等。此外,东北部分地区也有较好的光照条件,在这些光照充足区域,高倍聚光光伏系统有比主流晶硅电池更具成本优势的潜质。国内当前已建成的高倍聚光光伏电站还较少。规模较大的是三安光电在 2010年完成的青海1MW CPV示范性电站,三安光电计划青海二期2MW项目在 2011年底前完成。此外,上海聚恒在2011年初完成了青岛200kW的CPV电站项目。聚光光伏并不缺少市场,只是该市场需要整个产业链的相关厂商经营培养才能壮大。其优势在于高直射光区域的大型地面电站,主要的对手是晶硅电池,哪怕只从晶硅电池市场抢得一小部分的份额,对于当前的高倍聚光光伏安装量来说,也将是巨大的成长。

5 结论

(1)高倍聚光光伏的产业化即将大范围铺开,整条产业链都是机会。高倍聚光光伏产业当前并没有绝对的龙头企业,即使是在产业化进程领先的企业也没有太多的产能,多数还只是在扩产阶段。

核心部件聚光电池芯片技术已有超过20家公司掌握,大多数已具备量产能力。该环节台湾有多家具有LED背景的企业进入,但无论电池效率还是量产进程,均与欧美领先企业有一定差距,须加快步伐追赶。

芯片接受器环节目前只有少数几家企业进入,值得投资者关注。该环节未来的方向由芯片厂商垂直整合,或者由单独的几个大厂生产,这取决于产业链参与者的实力对比。

光学器件和跟踪系统在聚光光伏系统的长期运作方面起着极为重要的作用,该部分的可靠性问题目前业界并没有很好的解决,而这就意味着有机会。

高倍聚光光伏产业正处在跑马圈地时期,产业化即将大范围铺开,整体产业链都是机会。

(2)CPV系统规模化后有较大成本降低空间,有望产生第二个First Solar。在成本方面,以10MW规模的高倍聚光光伏技术和超过 15GW规模的晶硅电池技术比较是不合理的。当聚光光伏规模几十倍、上百倍地成长之后,将有巨大的成本降低空间,尤其高倍聚光光光伏只使用很少的半导体材料。在高倍聚光光伏发展中,有望产生第二个类似First Solar的企业,在极短的时间扩大规模,成长为行业龙头企业。以当前的市场份额来看,美国Concentrix Solar、Amonix和SolFocus占据最多电站市场,处于领先,但这几家企业并不生产芯片。芯片制造方面,美国多家企业处于领先。迅速窜起的Solar Junction以43.5%的电池效率领先。大陆的三安光电正在进行全产业链整合,业务涉及芯片、接收器、元件、系统和电站,规划到 2015年实现1GW产能,有较大发展潜力。但产业处在大规模发展初期,未来亦充满众多变量,机会是有的,不过一切只能是事在人为。