运输业上市公司企业所得税税务风险实证分析

2012-09-22

(天津财经大学 天津 300222)

企业的税务风险客观存在于日常经营活动、会计核算、税务核算及申报时间和程序当中。在当今市场经济与法制社会环境中,税务风险已成为企业风险管理的重要部分,是企业不容忽视的风险之一,企业税务风险问题日益成为企业经营管理中的重要问题。企业需要谨慎地建立税务管理机制来客观、全面、充分地识别、分析、控制甚至规避企业的税务风险。

一、企业税务风险的涵义

目前,对于“税务风险”的涵义,国内学术界并未总结出权威的概念。国内很多学者对税务风险涵义的阐释侧重于因企业自身不合理避税而产生的惩罚性风险和企业内部未经筹划而产生的多缴税的风险两个方面。陈锦华、曹晓丽等(2008)提出纳税现金流的异常波动的概念,并运用实证方法证明2007年起执行会计准则以来外部环境变化对企业内部税务风险管理的影响。尹淑平、杨默如(2009)认为产生税务风险的原因分为内因和外因,企业内部控制管理不善,外部税收立法与执法环境复杂等因素都会加大企业的税务风险。

笔者认为税务风险主要是由于受内外环境因素的影响,企业在涉税事项处理的合法性和筹划性间的权衡与企业税款支付能力(纳税现金流)的配比以及由此带来损失的不确定性。其中,外部环境风险是由于会计制度与税法的实时变动等使得企业的涉税业务处理 (包括纳税时间的影响等)出现较大变化而影响企业纳税现金流控制的风险。内部管理风险是由于企业内部管理制度、经营模式和会计核算方法等不完善或者企业的纳税行为不符合税法的规定,增加现金流出,降低利润甚至因税务丑闻损害企业形象。

二、运输行业同期所得税税务风险评估分析

(一)评价指标的选取

企业所得税会计的目标之一就是最大限度地争取企业的税收利益,降低企业所得税税负。这里的“税负”指的是企业所得税的实际税负。“实际税负”可根据罗斯·L.瓦茨、杰罗尔德·L.齐默尔曼在《实证会计理论》对“实际税负”的定义:“全球性的公司税收 (所得税费用减去递延税收的变化额)与经营现金流量或税前盈利之间的比率。对分母的选择并不改变结论”来进行计算,因此,企业所得税的实际税负为:

其中,“本期应纳税额”为按税法及相关规定计算的当期所得税,可以从财务报表的附注中选取 “当期所得税费用”的数据或者经过公式2来进行计算,其他数据均可从财务报表中摘取。

(二)样本的选取

本文选取在沪深两市上市的30个运输行业的上市公司的数据作为实证分析的样本,从2010年年度财务报告中选取相关数据,根据税务风险评估指标,对每个上市公司的企业所得税税务风险进行评估,分别求出所得税的实际税负(税率),并通过与“行业税负率”进行比较得出税负差异值,以此来分析同行业同期的所得税税务风险,对单个企业税负背离行业税负的异常现象进行监控。

(三)评价结果税务风险分析

税负预警值是税务机关的税务警戒线。税务机关通过不同行业的税负平均值预设警戒线,以此评估企业是否存在逃避纳税的情况。若企业的实际税负率低于税负预警值,意味着该企业可能存在少计收入、多计成本费用的情况。因此,企业的实际税负低于税负预警值表明企业将面临较大的税务处罚风险,应及时进行自查,规避由于少交税而产生的不必要的税务风险。本文所调查样本绝大多数企业的实际税负高于税负预警值,表明企业可以按照税收法律法规规定及时并充分履行了纳税义务。但是,当税负差异率为正时,说明企业评估的税负率比行业税负率高,企业可能存在未能正确理解和运用税收法规及优惠政策而面临承担较大税收负担的风险,税负差异率的绝对值越大,公司面临的税收负担风险或税收处罚风险越大,从而导致公司的整体税务风险较高。

笔者认为,税负预警值下限虽然是税务机关用来监控企业纳税义务履行程度的工具,但若将税负预警值的上限用于企业本身的测度,寻找最佳筹划范围,这样将使企业在不低于税负预警值的同时,实现更好的节税避税效果,充分降低企业税务承担风险。

三、影响企业所得税实际税负因素分析

(一)变量的选取

考虑数据的可获得性和一致性,本文将“税负差异值”作为被解释变量(TR),代表所得税税务风险波动水平,企业实际税负与行业平均值偏离的程度越大,表明其税务风险越高。本文以上述30家运输行业上市公司作为实证分析的样本,选取2010年的年报数据作为分析比较对象,再利用计算分析软件EVIEWS5.0进行多元线性回归分析。

(二)模型的建立

税务风险从来源上可以分为内部管理风险和外部环境风险,影响企业所得税税务风险的因素既有企业规模、资本结构、企业经营管理模式以及管理者风险偏好等内因,又有会计核算与税务核算不一致、新制度新法律法规的出台等外因。因此,本文选择四个重要的可量化变量,建立多元线性回归方程为:

TR=α+β1ALR+β2LnNCFO+β3LnBTD+β4LnASSET

模型中各解释变量的选取含义:ALR为企业当年的资产负债率;NCFO为企业经营活动的净现金流,用于控制企业经营现金流情况的影响;BTD为企业账面与税收差异比较值,计算公式为:BTD=利润总额-当期应交所得税/当期适用所得税率;ASSET为企业当年的总资产,用于控制企业规模的影响。

假设1:企业的资产负债率可以代表公司的资本结构,由于税法中规定了利息费用可在税前扣除,而股利则不能税前扣除,负债的抵税效应起到了税盾的作用,当资产负债率增大时,企业的所得税实际税负率将会降低,因此,ALR的回归系数预计为负。

假设2:NCFO的减少,反映企业可利用现金流的减少,这将促使企业通过税务筹划来降低当期应交所得税税额,因此,NCFO的回归系数预计为正。

假设3:假定当期所得税适用税率不变,如果当期应交所得税降低,则BTD会增加,导致税务风险经过筹划而减小,两者为负相关关系,因此,BTD的回归系数预计为负。

假设4:企业的规模越大,就越具备控制税务风险的能力,因此,ASSET的回归系数预计为负。

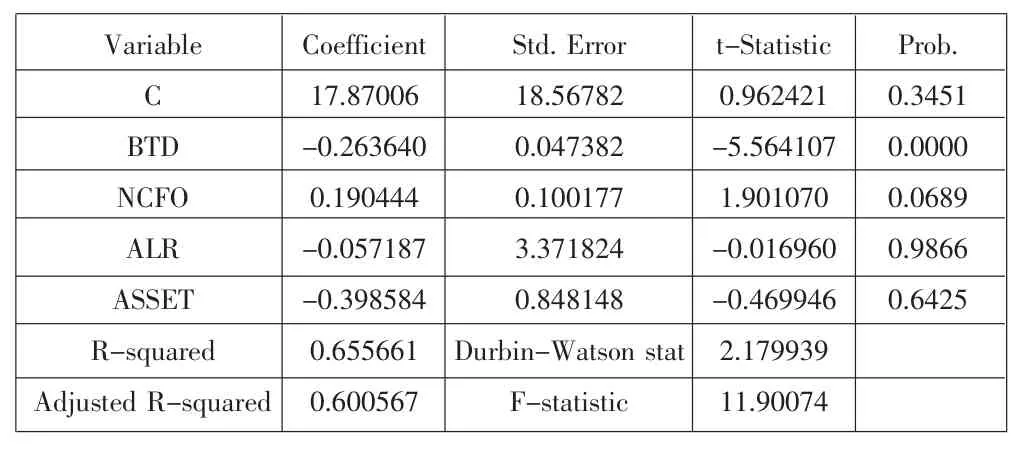

在以上基础上进行回归分析,见下表。

回归分析结果表

(三)回归分析结论

由回归分析结果表可知,模型中可决系数约为0.66,调整后可决系数为0.6,说明线性回归模型具有一定的拟合优度,选用的自变量与因变量之间有关联性。各变量与被解释变量之间,BTD对所得税实际税负影响最大,呈现出显著的负相关关系,说明运输行业企业减少了当期应交所得税,企业通过对成本费用等进行合理的税务筹划使税务风险降低;经营现金净流量(NCFO)与所得税实际税负差异值呈现出较显著的正相关,表明企业注重对于现金流的管理,并依照现金流的波动水平对税负进行合理筹划;资产负债率(ALR)与总资产(ASSET)的回归不显著,表明运输行业企业的税务筹划从负债的抵税效应来看并不明显,企业规模与所得税实际税负虽然呈现负相关关系,但是并不能充分说明企业规模效应越大,所得税的实际税负相应的减少。

回归结果表明,我国运输行业企业较侧重通过对现金流的管理来降低税务风险。企业的规模效应也影响着所得税实际税负水平,只是影响程度较弱。企业可以通过税务筹划减少自身当期所得税税负以达到降低税务风险的目标,建议企业通过增设相应职位、聘请专业人员或者咨询中介机构的方法,采取有效的税收筹划方法,来提高税务筹划的合法性、专业性和科学性,优化企业税务风险预警体制,建立有效的内部税务风险控制制度和控制程序,在成本效益的原则下加强税务风险的管理与控制。