流动性传导机制的研究:基于VAR模型的分析

2012-08-16王晓枫王秉阳

王晓枫, 韩 雪, 王秉阳

(东北财经大学 金融学院,辽宁 大连 116025)

0 引 言

近几年来我国的流动性问题引起了广泛的关注,货币市场一直处于“失衡-平衡-失衡”的状态,流动性水平也出现了较大的波动。我国的CPI指数也经历了几次大起大伏,CPI同比增速最低时为-1.8%,而最高时达到了8.7%,如图1所示(数据来源于中经网数据库)。

图1 近几年来中国的CPI指数变化

物价水平的剧烈波动对我国经济造成了较大的冲击,也不利于人民群众生活水平的提高。自2006年以来,人民银行开始频繁地运用货币政策对流动性进行调节来稳定物价。从2006年初至2011年底,共35次调整法定存款准备金率,而在2006年之前,央行在22年的时间里只进行过8次调整。在这种背景下,流动性的管理逐渐成为了央行货币政策操作的主题,货币政策调节流动性的有效性受到了越来越多的关注。

需要注意的是,央行一系列货币政策调控的效果并不理想,不但没有使流动性的变化趋于稳定,反而使其呈现出一种“过山车”式的波动。这是由于不同层次的流动性之间存在着一定的传导机制,而这种传导机制会影响央行货币政策的效果。比如说宏观流动性和中观流动性之间具有相互促进的作用,那么,央行扩张宏观流动性的政策也会引起中观流动性的提高,而中观流动性的提高又会反过来对宏观流动性产生进一步的推动作用。在这种情况下货币政策的效果就被放大了,因此,央行在流动性管理的过程中必须考虑到流动性的传导机制。

流动性的传导机制可能存在多种形式。在流动性的3个层次当中,货币流动性是金融流动性和市场流动性的根源。金融机构通过自身的资产负债业务将货币流动性传递给市场,发挥着传导渠道的作用;而市场流动性代表了金融资产的变现能力,是货币流动性和金融机构流动性在金融市场上的最终体现。因此,流动性的理论传导机制应当是“自上而下”的—— 货币流动性的冲击会改变金融机构的流动性状况,而金融机构流动性的变化又会进一步对市场流动性产生影响。然而,在次贷危机当中,流动性的传导机制却呈现出一种“自下而上”的形式。在危机初期,房地产价格的下跌使投资者出现了恐慌心理,进而引发了市场流动性的衰竭。许多金融机构由于持有大量的衍生金融产品难以变现,资金周转出现了严重困难,有的甚至破产倒闭。金融机构的流动性短缺又进一步抑制了它们对货币的扩张作用,进而导致了货币流动性的下降。易宪容和王国刚[1]认为这种“自下而上”的传导机制的出现与“影子银行”体系的经营方式有着很大的关系。如果“自上而下”和“自下而上”的传导机制同时存在,那么将会形成一个流动性传导的循环,货币政策的效果将在这一循环中反复传导并逐渐放大。为了考察我国的流动性传导机制的具体形式,文中通过VAR模型分析了货币流动性、金融机构流动性和市场流动性之间的相互影响。另外,还建立了一个包含货币流动性、银行流动性和市场流动性的VAR模型,以便进行对比考察金融机构流动性和银行流动性在传导机制中的不同作用。

1 文献综述

流动性这一概念自诞生以来一直深受关注,学术界已经对其进行了广泛而深入的研究。在次贷危机中,美国金融市场流动性的衰竭引起了世界经济的巨大波动,市场流动性和非银行金融机构流动性的新问题再次引起了学术界的激烈讨论。文中参考和借鉴了流动性的划分、流动性的度量、流动性的传导机制和流动性对经济的影响等方面的相关研究。

关于流动性的分类,Bark 和 Kramer[2]在IMF的工作文件中研究了全球流动性和资产价格之间的关系,将流动性分为了货币流动性和市场流动性两类,指出货币流动性对股票的流动性和真实收益有着正的影响。Kleopatra Nikolaou[3]在欧洲央行的工作文件中将流动性分为3个大类:央行流动性、资金流动性和市场流动性。他对这3种流动性下了明确的定义,还进一步分析了3个层次的流动性之间的相关关系,指出了中央银行在调节社会流动性方面可以发挥的作用。在国内方面,巴曙松[4]认为,应当从宏观和微观两个方面来看待流动性,其中,宏观的流动性就应当是整个经济当中货币的流动性,而微观则应当是市场的流动性。彭兴韵[5]将流动性分为市场流动性、银行体系流动性和宏观流动性,指出一些研究往往将其它层次的流动性归结到银行流动性上,而没有将各种流动性独立考虑。夏斌[6]从流动性的可测量程度方面,也将流动性分为了3个层次。首先是银行系统内部的流动性;然后是与实体经济相关的流动性,也就是货币流动性;最后是将整个经济中所有可以变现的,并且可以发挥支付作用的金融资产全部定义为流动性。我们可以看到,这3个层次的流动性的外延是不断扩展的,高层次的流动性包含着低层次的流动性,而不是相互区分的关系。秦洋、刘传哲[7]将流动性分为宏观、中观和微观3个层次,认为中观层面流动性的主体是金融机构,但商业银行在我国金融体系中仍占据着主体地位,可以采用银行流动性来代表中观流动性。而肖崎[8]则认为非银行金融机构构成的影子银行体系在信用创造当中也开始发挥着举足轻重的作用,因此,在中观层面应当全面地考察金融机构的流动性。

关于流动性的度量,可以从流动性的3个层次分开考虑。在货币流动性方面,Fama和Schwert[9]认为,单纯采用信贷指标不能全面反映出银行资产负债表的特征,在银行占据主导地位的经济中应当采用货币增长速度来全面地衡量经济中的流动性。Adalid和Detken[10]研究了过剩流动性对房地产市场的影响,发现货币的增长速度对显示经济的变化解释能力更强,比信贷增长率更适合充当货币流动性的指标。在国内,钱小安[11]指出,可以采用货币存量M2来衡量货币流动性,并通过这一指标对我国的流动性过剩进行了解释。在金融机构流动性方面,一般都是测量商业银行的资产流动性。Saxegaard采用了超额准备金作为衡量银行流动性的手段,这种方式较为传统,更为偏向于一种从宏观上的管理。而Adrian和Shin[12]则选取了商业银行资产负债的扩张率作为银行系统流动性水平的代表,这一观点从银行的资产负债表出发,更符合商业银行自身管理的需要。在国内,许建华[13]系统地介绍了国外金融系统监管者所采用的一系列测度商业银行流动性的方法,比如说美国的骆驼群评级制度体系,指出可以采用资产负债率、流动性资产比率以及最低现金余额等指标衡量银行资产的流动性。而北京大学经济研究中心[14]课题组则倾向于选择银行资产负债的扩张率,或者信贷的扩张率来衡量银行流动性,指出在以商业银行为主导的市场中,这些指标非常具有代表性。在市场流动性方面,Kyle[15]的文章非常具有代表性。他将市场流动性分为紧度、深度和弹性3个方面,他通过一个动态的过程对连续报价的市场建立了一个均衡的模型,将投资者分为3类,即风险中性交易者、随机噪声交易者和竞争风险中性做市商。他认为随着连续报价间隔的缩短,市场会进入一种均衡,市场的深度会趋近于一个常数,可以用净交易对价格的影响来衡量市场深度。Engle和Lange[16]通过一个类似的变量VNET衡量了市场的流动性。这一变量衡量的是与一定水平的价格变化相关的超额交易量,假如价格发生了一定的变化,超额交易量较小,则市场深度较小,反之则市场深度较大。

关于流动性的传导机制,早期的研究往往是跟金融系统稳定研究相互关联的。1975年,Minsky[17]提出了著名的“金融非稳定性假说”。他认为金融系统的这种不稳定性源自于金融系统吸款放贷的运作模式,商业银行就是通过这种方式将货币流动性不断地放大。这种过剩的流动性会进一步对市场流动性产生影响,推高资产价格。当经济处于繁荣时期时,人们愿意承受更高的金融杠杆率,资产价格也被不断推升。但一旦面临紧缩的环境,这种过高的杠杆就会成为投资者的负担,金融系统就会崩溃。Gumerlock[18]指出,当发生流动性危机时,流动性的传导方式与往常有很大的差异。在一些极端的情况下,流动性风险甚至变得无限大、无法测量。当投资者出现慌乱的现象时,会不计代价地退出市场,出现类似于挤兑的现象。这样,市场的流动性就会出现突然的衰竭,危机便会爆发。在国内也有一些非常具有代表性的研究。北京大学中国经济研究中心[14]课题组采用了一个Granger因果检验和VAR模型的脉冲响应图,检验了货币流动性对市场流动性和资产价格的影响,指出超额货币流动性对市场流动性有直接的影响,而且会影响资产的名义收益和真实收益。易宪容和王国刚[1]研究了美国在金融危机当中流动性的传导过程,分析了影子银行体系在金融系统中所发挥的作用及其创造流动性的方式。他们认为,在新的金融创新之下,影子银行体系也发挥着类似于商业银行的作用。但是这种信用创造过程缺乏监管,容易带来过高的金融杠杆,使金融机构承担巨大的风险。这种信用的过度扩张就为金融体系的突然崩溃埋下了伏笔。

关于流动性对经济的影响,Gaytan和Ranciere[19]研究了银行流动性对经济的影响,指出经济的高速增长会带来一定的风险,一个国家银行流动性越充足,其承受风险的能力就越强,而银行体系欠发达的发展中国家则难以承受经济的高速增长。Allen和Carletti[20]通过对次贷危机的分析发现,市场流动性的衰竭会通过货币市场影响银行的流动性和投资者对银行的信心,进而对整个实体经济产生巨大的冲击。在国内的研究中,楚尔鸣[21]利用误差修正模型分析得出,我国货币供应量与股市的流通市值之间存在着长期的相关关系。周京奎[22]通过研究发现,我国货币流动性会通过信贷过程的放大,对房地产市场和股票市场带来极大的影响。杨继生[23]通过新凯恩斯混合Phillips曲线研究发现,在我国,货币流动性的过剩对于通货膨胀有着直接的推动作用,被预期到的紧缩性货币政策也可以有效地发挥作用。

从上述相关文献可以看出,以往关于流动性传导的研究大多只是分析了一种流动性对另一种流动性的单方面影响,而没有从正反两个方向进行全面考虑;很多研究只是单纯地分析了流动性传导机制的形式,但没有分析传导机制对货币政策效果的影响;在中观流动性方面往往只是关注了商业银行的流动性,而没有全面考察全部金融机构流动性在经济当中发挥的作用。因此,文中将采用VAR模型考察我国的流动性传导机制是否存在“自上而下”和“自下而上”两种形式,分析了流动性传导机制对货币政策效果的影响,并比较金融机构流动性和银行流动性在流动性传导中所发挥的不同作用。

2 实证部分

2.1 指标的选取

文中要建立两个VAR模型,模型1包含货币流动性、金融机构流动性和市场流动性3个变量,而模型2则由货币流动性、银行流动性和市场流动性3个变量构成。可以通过第一个模型的估计考察新形势下我国流动性的传导机制,然后,通过对比两个模型结果来进一步了解全部金融机构流动性和银行流动性在传导机制当中所发挥的不同作用。为了进行模型分析,需要选取合适的指标来对不同层次的流动性进行度量。货币流动性指的是整个经济当中的货币,在当前的经济环境下货币的存量指标更适合衡量货币流动性,因此,采用了广义货币供应量(M2)来作为货币流动性的指标。在金融机构流动性方面,过去在衡量某一特定类型金融机构的流动性时经常会采用存贷比、流动性资产比、流动性比率和核心资产充足率等指标。而对于所有的金融机构来说,不同金融机构的经营业务和资产负债项目有很大的差异,很难用统一的指标来衡量所有金融机构的流动性。Adrian和Shin[12]认为金融机构资产负债表的扩张速度可以有效地衡量其流动性。当其流动性充足时,金融机构会不断扩张资产和负债业务,资产迅速增长;而当流动性不足时,商业银行就会收缩业务规模以提高自身进行短期偿付的能力,这就会限制资产负债表的扩张[24]。因此,文中采用所有金融机构总资产的增长速度(JG)来度量它们的流动性水平,这一指标可以不受不同金融机构业务类别的影响,具有很高的通用性。同样,在衡量银行流动性的时候,文中也选用银行总资产的增长速度(YH)这一指标,以便于将模型的估计结果进行比较。在市场流动性方面,采用了沪市的A股月换手率(SC)。股票的换手率能够考察股票这一代表性金融资产的交易频率,而且沪市A股集中了大量优秀的上市公司,非常具有代表性。文中所有数据均为2003年1月-2012年4月的月度数据,数据来源为Wind数据库和中经网统计信息数据库。

2.2 数据的基本分析

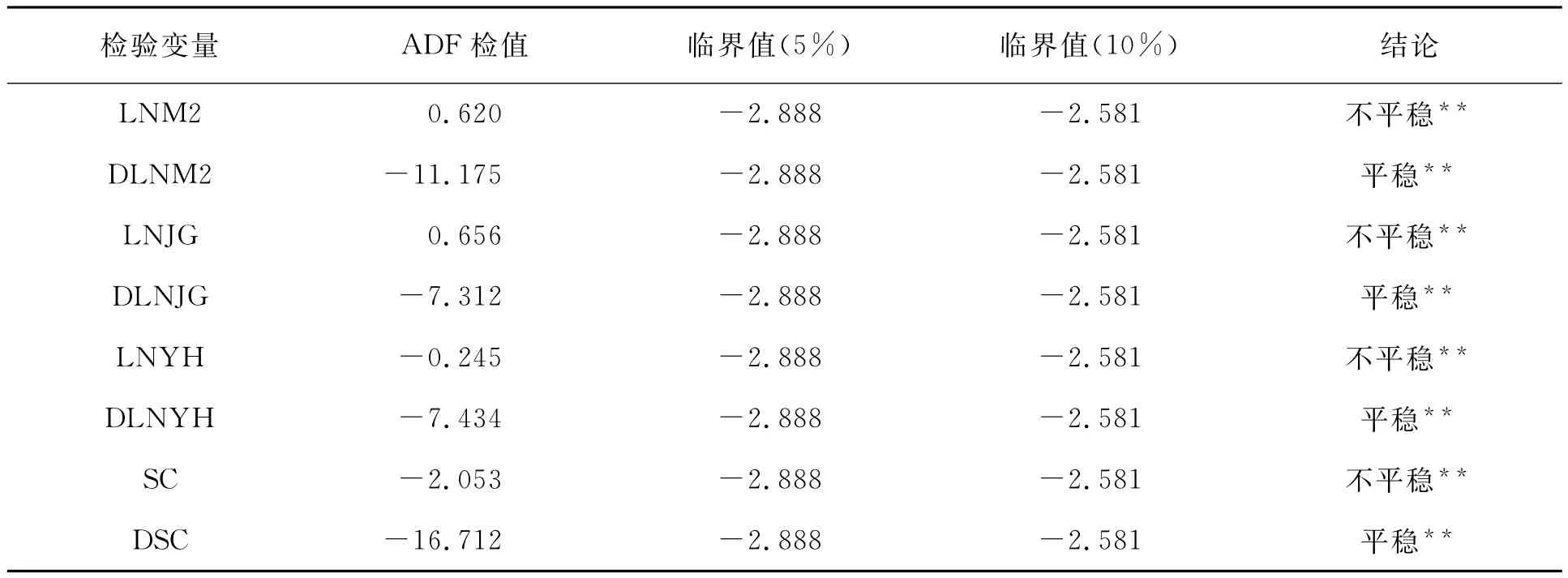

由于VAR模型采用的是时间序列数据,对数据的平稳性有着较为严格的要求,因此,首先要对所采用的数据进行单位根检验。为了便于进行弹性分析,对广义货币供应量(M2)和金融机构总资产增长率(JG)进行了对数转换,单位根检验结果见表1。

表1 单位根检验结果

由表1可以看出,模型所有指标的原序列在5%的显著性水平之下都是不平稳的,这显然不符合VAR模型的需要。而它们的一阶差分序列在5%的水平之下又都具有非常高的平稳性,因此,可以采用上述指标的一阶差分进行模型估计。

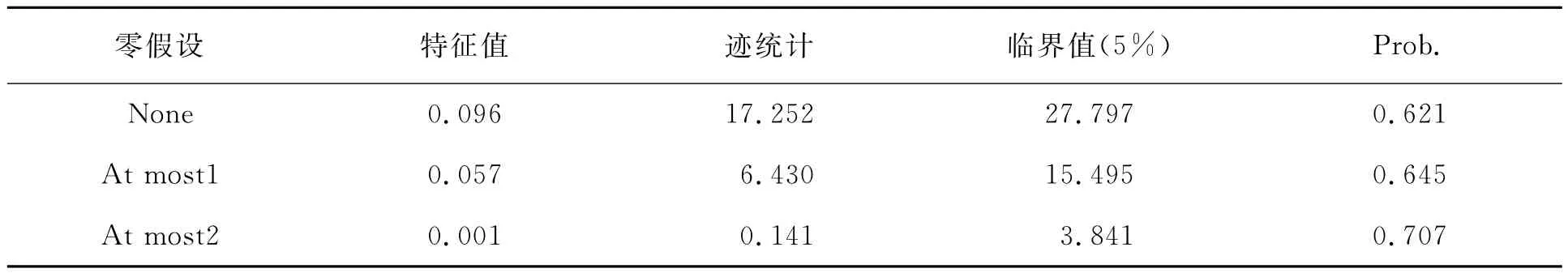

为了避免直接差分忽略变量之间的长期信息,可以进一步对指标进行协整检验,来考察几个指标之间是否具有相关关系。协整关系是指一些非平稳变量按照一定的方式组合滞后满足平稳性的要求。常用Johansen检验来考察变量之间协整关系的数量,两个VAR模型的变量检验结果见表2。

表2 模型1迹估计结果

表3 模型2迹估计结果

由表2和表3中的迹估计检验结果可以看出,零假设“不存在协整关系”没有被拒绝,这说明模型1和模型2内部的各变量之间并不存在显著的协整关系。因此,可以直接采用数据的一阶差分序列进行VAR模型估计。

对数据建立VAR模型之前,可以先采用Granger因果检验来对数据的相关关系进行初步考察。模型1的结果显示,在10%的显著性水平之下,货币流动性是金融机构流动性的Granger原因,市场流动性同时是金融机构流动性和货币流动性的Granger原因。而模型2的检验结果中,货币流动性是银行流动性的Granger原因,市场流动性又是货币流动性的Granger原因。Granger检验的结果表明,货币流动性可以影响金融机构流动性和银行流动性,而市场流动性对货币流动性可能存在反作用,但金融机构流动性和银行流动性都不能对市场流动性产生十分显著的影响。通过对比还可以发现,市场流动性可以对金融机构流动性产生一定的反作用,却不能给银行流动性带来反向的影响,这可能与银行和非银行金融机构的经营方式有关。Granger检验只能简单地反映变量之间的相关关系,而流动性传导的具体方式则需要通过VAR模型的分析进行考察。

2.3 VAR模型分析

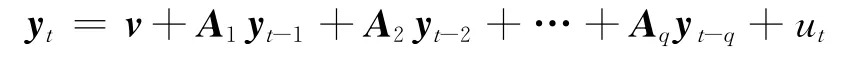

向量自回归(VAR)模型是一个多变量的时间序列模型,该模型通过一个方程组分析了不同变量之间的相互影响关系,每个方程的解释变量都包含了被解释变量自身的滞后项和其它变量的滞后项。模型的矩阵形式为:

式中:yt—— p×1阶向量,代表p个变量在t时期的取值;

v——p×1阶向量,代表常数项;

yt-1表p个变量从滞后q期到滞后1期的取值;

A1,A2,…,Aq—— 这些向量的p×p维系数矩阵。

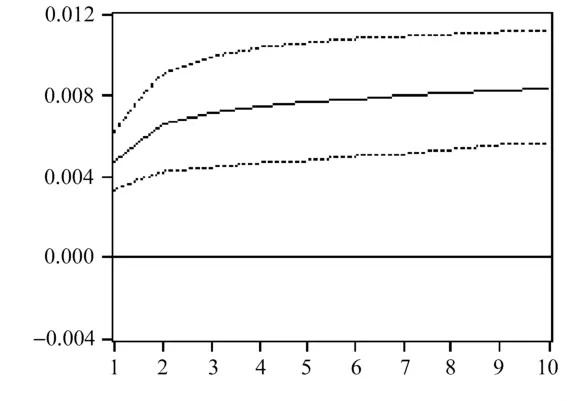

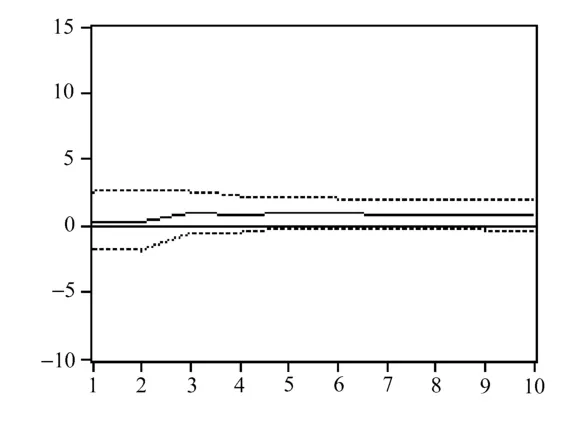

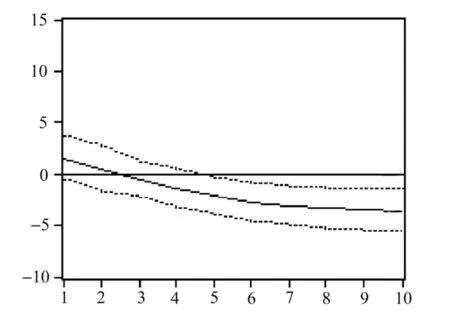

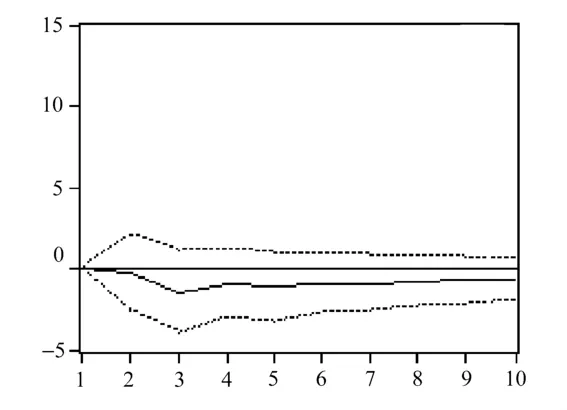

我们首先对模型1进行分析,模型1包含货币流动性(M2)、金融机构流动性(JG)和市场流动性(SC)3个变量。用EVIEWS软件检验模型的滞后结构发现,在滞后期为2时,AIC和SC同时达到最小值,因此,我们建立一个2阶滞后的VAR(2)模型。可以通过VAR(2)模型的脉冲响应来分析不同层次流动性之间相互影响的过程,各变量之间的脉冲响应如图2~图7所示。

图2 JG对M2的脉冲响应

图3 SC对M2的脉冲响应

图4 SC对JG的脉冲响应

图5 M2对SC的脉冲响应

图6 JG对SC的脉冲响应

图7 M2对JG的脉冲响应

从图1和图2可以看到,货币流动性的变动会对金融机构流动性和市场流动性产生正向影响。这种影响开始较小,但是会随着时间的推移逐渐扩大,达到一定程度之后趋于平稳,并且不会衰减。值得注意的是,在图3中,开始阶段金融机构流动性对市场流动性有较大的正向影响,但是这种影响会不断减弱,在滞后2期之后甚至会对市场流动性产生抑制的作用。这可能是由于银行和非银行金融机构影响市场流动性的方式有所差异。

图4和图5表明,市场流动性对货币流动性和金融机构流动性有着明显的反作用。其中,对金融机构流动性的影响不断扩大,最后稳定在一定的水平上。而对货币流动性的影响在滞后第2期达到最大值,然后会逐渐减弱,但并不会消失。同样,在图6中,金融机构流动性对货币流动性也有一定的促进作用。这是由于一些金融机构可以通过其自身的经营活动实现对货币流动性的扩张。但是这种扩张作用不会一直持续下去,在2个月左右的时间达到最大值,然后一直衰减到零,扩张作用消失。

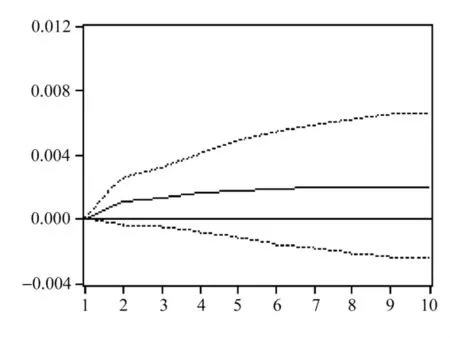

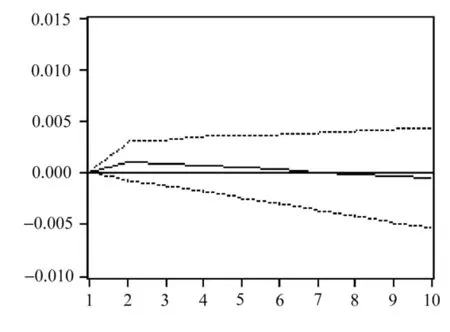

接下来对模型2进行分析,模型2包含货币流动性(M2)、银行流动性(YH)和市场流动性(SC)3个变量。由于在两个模型中M2和SC之间的相互影响关系基本一致,文中只列出了与银行流动性有关的4张脉冲图,以便与模型1进行比较,如图8~图11所示。

从图7中可以看出,货币流动性对银行流动性有着正向的影响。这种影响会不断扩大,达到最大值后趋于平稳,但不会衰减。这与货币流动性对金融机构流动性的影响方式是一致的,只不过货币流动性对银行流动性的影响更为迅速,脉冲响应在滞后第2期就达到了最大值。这说明银行对货币流动性变化的敏感程度比非银行金融机构更高。

图8和图9表明,市场流动性能够对银行流动性产生反作用,而银行流动性又可以进一步地影响货币流动性。这两种作用都是从0开始逐渐增大,大概在滞后第3期达到最大值后逐渐趋于稳定。通过与模型1的结果进行对比发现,无论是金融机构流动性还是银行流动性,都可以在这一反向传导的过程有效地发挥媒介作用,将市场流动性的变化传递给货币流动性。

图8 YH对M2的脉冲响应

图10 M2对YH的脉冲响应

图11 SC对YH的脉冲响应

图10显示,银行流动性的上升会对市场流动性产生负向的影响,这说明银行流动性的上升对市场流动性具有抑制作用。这种抑制作用开始为0,然后不断增长直到在滞后第3期达到最大值,然后又慢慢衰减。

可以看出,无论是在长期还是短期银行流动性都不会对市场流动性带来促进效果,这与金融机构流动性对市场流动性的影响方式有所不同。在模型1的结果中,尽管金融机构流动性在长期内对市场流动性也会产生抑制作用,但在短期内却可以促进市场流动性上升。银行流动性和金融机构流动性对市场流动性的影响方式存在差别,是因为金融机构当中不仅包括银行,还包含很多非银行金融机构。由于经营方式的不同,这两类金融机构市场流动性有着不同的影响。保险公司、基金公司和证券公司等非银行金融机构,它们通过代理经纪业务、出售保单和基金份额等方式吸收资金,再通过在市场上买卖股票、债券等金融工具的方式获取收益。因此,当它们的流动性更加充裕时,市场交易会更加活跃,这就对市场流动性产生了促进作用。而我国的银行主要从事的是资金的信贷业务,不能直接投资于股票等高风险的金融资产。银行这种经营方式本身并不会对市场流动性产生直接的影响,但在一定时期内,市场中的资金总量是有限的,银行流动性的上升往往会伴随着对非银行金融机构资金的挤占,这就对市场流动性产生了抑制作用。金融机构流动性影响市场流动性的过程,实际上就是这种促进作用和抑制作用相互角力的过程,市场流动性最终的变动方向取决于哪种作用占据了主导地位。在金融机构流动性增长的开始阶段,抑制作用还不明显,此时对市场流动性的影响主要是促进作用;然而随着时间的推移,银行流动性的抑制作用不断增大(见图10),逐渐超过了非银行金融机构流动性的促进作用,最终导致了市场流动性的下降。

3 结论分析及政策建议

文中将流动性分为宏观、中观和微观3个层次,采用货币流动性、金融机构流动性、银行流动性和市场流动性的相关数据,通过VAR模型分析了不同层次流动性之间的传导机制,比较了金融机构流动性和银行流动性在流动性传导过程中的不同作用,得出如下结论:

1)银行流动性和金融机构流动性对市场流动性的作用是有差别的。模型1的结果表明,金融机构流动性在短期内会促进市场流动性上升,在长期内会对市场流动性产生一定的抑制作用,而模型2的结果则表明,银行流动性对市场流动性一直具有抑制作用。这种差别是由于金融机构同时包括非银行金融机构和银行,非银行金融机构流动性上升可以对市场流动性产生促进作用,而银行流动性的上升却会引起市场流动性的下降。由此可以看出,资金在金融机构内部的分布具有十分重要的意义,它会影响到调控政策的效果。比如,宏观上当局希望通过金融机构流动性的增长来推动市场交易的发展,但如果金融机构流动性增长的部分主要集中在银行当中,那么调控的目标就会难以实现。因此,在进行流动性调控时,央行、证监会、银监会和保监会等部门应当密切合作,既要调节金融机构流动性的总量指标,又要调节流动性在金融机构当中的分布,这样才能实现对市场流动性的有效控制。

2)货币流动性能够使金融机构流动性产生正向的影响,而金融机构流动性的变化在短期内也会对市场流动性产生促进作用。这说明“宏观流动性→中观流动性→微观流动性”这种“自上而下”的传导机制在短期内是成立的,这与理论是相符的,央行可以利用这一机制对流动性进行全面调控。

需要注意的是,银行流动性的抑制作用会逐渐抵消非银行金融机构的促进作用,从而使金融机构流动性在长期抑制了市场流动性的增长,导致“自上而下”的传导机制在长期是无效的。这主要是由于在我国的金融体系当中商业银行仍然占据着主导地位,而非银行金融机构的发展还较为落后。如果一个国家的非银行金融机构十分发达,它们可以通过参与市场交易来推动市场流动性的增长,这样就会削弱银行流动性对市场流动性的抑制作用,“自上而下”的传导机制也就会更加长期有效。因此,在新的市场环境下,应当保证传统银行业在金融领域发挥基础作用的同时,着重推进非银行金融机构的发展与完善,保证流动性传导机制的长期有效性,这样央行的货币政策才能对各个层次的流动性进行有效的调控。

3)模型1表明,市场流动性对货币流动性和金融机构流动性有着明显的反作用,而在模型2中这种反作用也是存在的,这说明“自下而上”的流动性传导机制在我国也是存在的。这一传导机制会带来两个后果:首先,市场流动性自身的变化会通过金融机构流动性和货币流动性对整个经济产生重大影响,次贷危机中市场流动性的衰竭引起全球经济的动荡就是一个很好的例子;其次,“自上而下”和“自下而上”的传导机制同时存在,会放大央行货币政策调控的效果。比如央行通过一项扩张性政策调节货币流动性,由于“自上而下”传导机制的存在,这一政策也能够带来金融机构流动性和市场流动性的提高。但是市场流动性的提高反过来又会继续推高金融机构流动性和货币流动性,这样就形成了一个货币政策在流动性传导中的循环。尽管货币政策的效果会在这种反复传导的过程中逐渐衰减,但这一循环仍会将货币正的效果放大。在这种情况下,央行一定要审慎地使用货币政策,以免频繁运用货币政策的效果通过流动性传导的循环不断放大,对经济的影响最终超出了预期的目标,稳定经济的货币政策反而成为了一剂毒药。

[1]易宪容,王国刚.美国次贷危机的流动性传导机制的金融分析[J].金融研究,2010(5):41-57.

[2]Baks K,Karmer C.Global liquidity and asset prices:Measurement,implications and spillovers[R].IMF Working Paper,WP,1999:168.

[3]Kleopatra Nikolaou.Liquidity(Risk)concepts definitions and interactions[R].European Central Bank Working Paper,2009.

[4]巴曙松.加强对影子银行系统的监管[J].中国金融,2009(14):24-25.

[5]彭兴韵.金融危机管理中的货币政策操作[J].金融研究2009(4):20-35.

[6]夏斌.界定流动性的三个层次[J].中国外汇,2008(1):33.

[7]秦洋,刘传哲.流动性传导路经研究:对中国的实证[J].中国市场,2009,35:76-78.

[8]肖崎.流动性、杠杆率与金融稳定[J].金融发展研究,2010(10):9-14.

[9]Fama E F,Schwert G W.Asset returns and infla-tions[J].Journal of Financial Economics,1977(5):115-146.

[10]Adalid R,Detken C.Liquidity shocks and asset price boom/bust cycles[R].ECB Working Paper No.732,2007.

[11]钱小安.流动性过剩与货币调控[J].金融研究,2007(8):15-30.

[12]Adrian,Tobias,Shin Hyun Song.Liquidity and financial cycles[C]//6th BIS Annual Conference.2007.

[13]许建华.商业银行流动性监管的国际比较及监管指标体系构想[J].国际金融研究,2000(9):52-57.

[14]北京大学中国经济研究中心宏观组.流动性的度量与资产价格的关系[J].金融研究,2008(8):44-55.

[15]Kyle A S.Continuous auctions and insider trading[J].Econometrica,1985,53(6):1315-1335.

[16]Engle R F.Measuring,forecasting and explaining time varying liquidity in the stock market[R].NBER Working Paper,No.6129,1997.

[17]Minsky H.John maynard keynes[M].Columbia:Columbia University Press,1975.

[18]Gumerlock R.Valuation,liquidity and risk IFRI risk management roundtable[C].[S.l.]:mimeo,2006.

[19]Gaytan A,Ranciere R.Banks,liquidity crises and economic growth[R].UPF Economics and Business Working Paper,No.853,2001.

[20]Allen F,Carletti E.Mark-to-market accounting and liquidity pricing[J].Journal of Accounting and Economics,2008,45:358-378.

[21]楚尔鸣.中国证券市场货币政策传导效应的实证分析[J].开发研究,2005(3):102-106.

[22]周京奎.房地产泡沫生成与演化:基于金融支持过度家说的一种解释[J].财贸经济,2006(5):3-10.

[23]杨继生.通胀预期、流动性过剩与中国通货膨胀的动态性质[J].经济研究,2009(1):106-117.

[24]王晓枫,王浩.我国商业银行流动性创造影响因素实证分析[J].长春工业大学学报:自然科学版,2011,32(6):521-528.