中国信贷投入与物价水平的实证研究

2012-07-24刘文涛

刘文涛

(贵州财经学院 管理科学与工程管理学院,贵阳 550004)

1 问题的提出

在世界经济全面进入后金融危机时代,欧元区国家陷入“无就业复苏”,美国也在基础并不牢固的情况下经济开始缓慢复苏,在实施宏观经济政策方面,全球各国表现出迥然的差异化特征。由于经济复苏进程相对疲软,存在明显的通货紧缩迹象,在延续危机期间,宽松经济政策自然而然成为大多数发达国家的选择。同时由于经济增长速度相对过快,存在较高的通货膨胀预期,实施上调基准利率和存款准备金率等紧缩型政策,是新兴经济体的选择倾向。世界宏观经济两极分化和截然不同的政策选择,使得全球投资和投机资金呈现明显的趋势化流向。美国长期推行量化宽松货币政策,从而造成全球的流动性泛滥成灾,对于许多国家的资本市场和宏观政策均造成很大的负面冲击,加大了新兴经济体国家宏观经济调控的实施难度。在这种相对恶劣的外围经济环境下,中国经济的增长速度放缓在所难免。尽管采取了较为严厉的紧缩政策,但由于各国经济政策的不协调和外部经济环境的不确定,中国紧缩经济政策的效果尚不明显,还未能实现经济的软着陆,通胀仍然处在高位。本文将运用单位根检验、协整理论、向量自回归模型以及格兰杰因果关系检验等计量技术,主要从实证的角度来研究它们之间的相互影响。

2 向量自回归模型建模的一般思路

VAR是向量自回归模型的英文简写,为了揭示现实变量冲击宏观经济的形成影响,分析相互联系的时间序列系统之间的内在影响,以及随机扰动对整个系统的动态冲击,2011年诺贝尔经济学家获得者Sims,于1980年提出了这套完善的宏观经济计量模型。

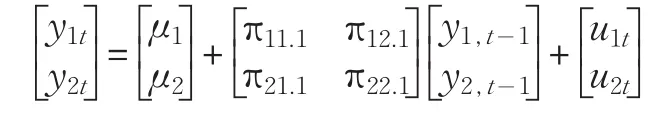

以两个变量y1t,y2t滞后1期的向量自回归模型为例,

y1,t=u1+π11.1y1,t-1+π12.1y2,t-1+u1t

y2,t=u2+π21.1y1,t-1+π22.1y2,t-1+u2t

其中Cov(u1t,u2t)=0,u1t,u2t~IID(0,b2)。表达成矩阵,具体形式为

设

则

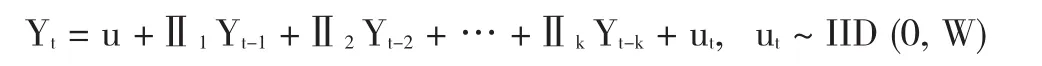

那么,含有N个变量滞后k期的VAR模型可以表示如下:

其中,

设Yt为向量序列,则p阶VAR模型表示为:

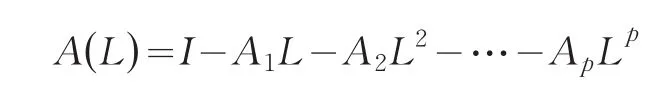

其中α为n维常数向量,Ai(i=1,2,…,)p为待定系数矩阵,其维度为n×n,p是滞后阶数,T是样本个数。该式也表示为另一种形式:

其中L为滞后算子,则

由于误差向量的协方差矩阵Ω是正定的,则非奇异矩阵Q使QQT=Ω,模型可以表示为:

经过数学变换,误差向量εt变为标准白噪声ωt,则可推出正交化冲积的k期脉冲影响。只要变量协整关系存在,可导出误差修正模型(VEC)。

3 实证分析

3.1 数据的说明

本文选择2002年1月至2011年10月的中国统计月度数据,信贷投放用全国金融机构贷款余额LOAN来表示,物价采用消费者指数CPI来表示。数据分别来自中国人民银行官方网站和中经网数据库,为消除异方差,对两个变量分别取自然对数,然后建立两变量VAR模型,本文的一切实证计量均通过EViews6.0软件来实现。

3.2 平稳性检验

在现实经济世界中,大多宏观变量通常是非平稳的,从统计学意义上来看,其平稳性可以通过单位根检验来完成。本文采用Augmented Dickey-Fuller Test来完成,即ADF方法分别对两个序列及其一阶差分序列进行单位根检验。表1是检验结果,两个原序列均为非平稳,但经一阶差分后平稳,即为一阶单整序列I(1)。

表1 1ADF平稳性检验结果

3.3 VAR模型

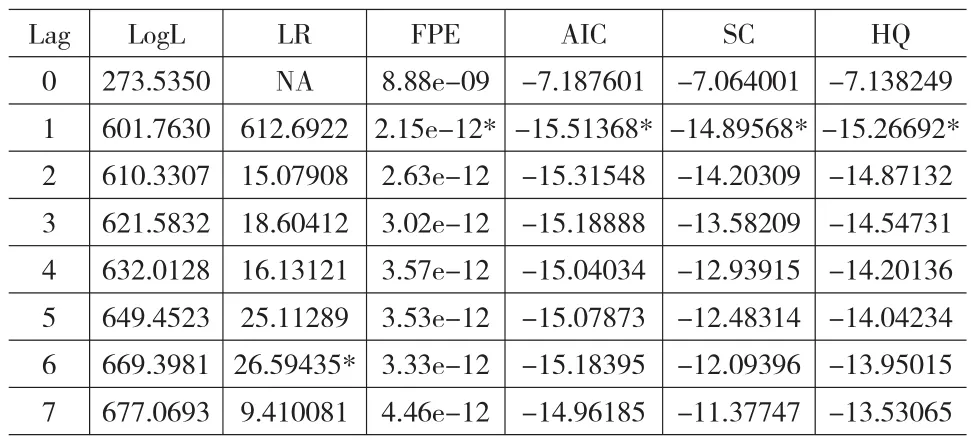

在数据平稳性单位根检验通过的基础之上,本文尝试构建2元VAR(1)计量模型。确定最大滞后期K是重要的,这是估计模型之前首先完成的步骤。增加滞后变量个数,也就是加大VAR模型的K值,可以消除序列自相关。由于K值过大会降低自由度,所以K值确定很关键,将对模型参数估计量的有效性将产生直接影响。使用EViews6.0软件的Lag Length Criteria功能,得到表2。

可以根据多种判断准则选择滞后阶数,例如软件中通常包括汉南(Hannan-Quinn)准则、LR统计量、施瓦茨(Schwartz)准则以及赤池(Akaike)信息准则,根据表2来看,FPE、AIC、SC以及HQ指标上均有*号,说明建立滞后2期的VAR模型比较好。

表2 VAR模型最优滞后期判断结果

表3 VAR(2)模型的估计结果

表3是模型的实际计算结果。从表3来看,回归函数的R2分别达到0.761442和0.694005,这足以说明两个回归函数的拟合程度已经很好。

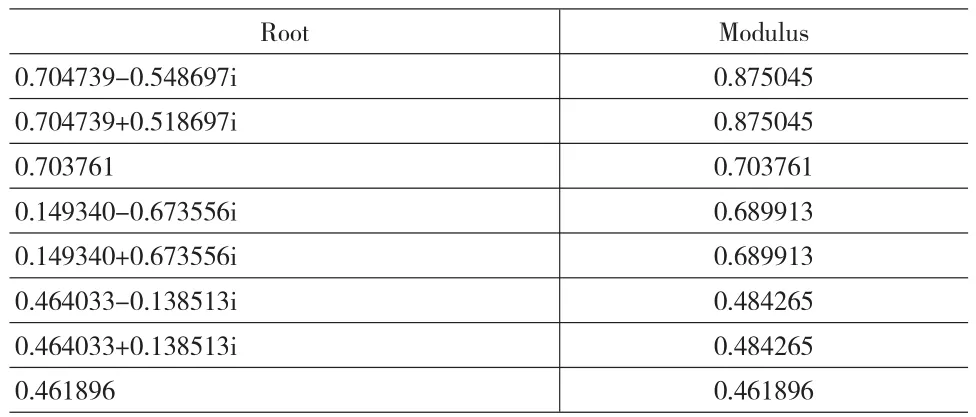

3.4 VAR模型稳定性检验

表4给出了稳定性结果,由于全部根均落在单位圆以内,所以可以判断处VAR模型是稳定的,依据其进行脉冲响应函数分析和方差分解,得到的结果是稳健、可靠的。

表4 VAR模型单位根表

3.5 协整检验

对于大多数非平稳时间序列,但其线性组合却可能是平稳的。对信贷投放和物价水平两个一阶单整序列在上述VAR模型的基础上,进行Johansen协整关系检验。

表5 Johansen协整检验结果

从表5的结果来看,迹统计量和最大特征值检验结果均表明两个变量之间存在一个协整关系,根据向量误差纠正模型,得出协整方程为:

LnCPI=0.328336LnLOAN+1.048356

从协整方程可以看出,银行信贷规模对物价的变量具有明显的正向作用,弹性系数为0.328836,即银行信贷每增长1%,消费物价指数也即CPI就增长0.32%。

3.6 格兰杰因果关系检验

如果对于给定的所有x的过去值,y的值有助于预测x,则至少存在一个hr,使得vr≠0,则变量y是x的在格兰杰意义上的原因。

表6 格兰杰因果关系检验结果

上文的实证已经表明,在样本期间中国的信贷投放规模与物价水平之间存在长期均衡关系。从表6格兰杰因果关系检验结果来看,原假设对应的F统计量均大于临界值,并且伴生概率均小于0.005,因此均拒绝原假设,即拒绝LnCPI不是LnLOAN的granger原因和LnLOAN不是LnCPI的granger原因。反之则可以判断出,金融机构信贷规模与消费者价格指数之间存在双向的granger因果原因,也就是说银行信贷投放增加导致物价水平上涨,而物价水平的上升反过来又催生信贷规模的进一步膨胀。

3.7 广义脉冲响应函数分析

脉冲函数本质上是一种时间响应函数,具体用来分析当在扰动项上加上一个信息冲击,这个冲击的大小是一个标准差,标准差是通过渐进计算得到的。在图1中,横轴表示响应期数(单位:月),纵轴表示百分比变化。

图1 中国信贷投放与物价水平的广义脉冲分析

从图1下半部分来看,CPI对自身一个标准差信息的响应,可以看出CPI一直是一个负的相应,在本期自身一个标准差的冲击后,第2期迅速回落,第3期达到峰值以后,以后逐渐收敛,保持了平稳的增长。图1上半部分是CPI对信贷投放一个标准差信息的响应,可以看出当信贷投放在本期给CPI一个准标差的冲击后,第2期迅速达到峰值,以后各期逐渐降低,呈现一种收敛增长的趋势。

4 结论及政策建议

本文选择2002年1月至2011年10月的中国金融机构贷款余额和消费者指数CPI的月度数据,构建2元VAR(1)模型,进行Johansen协整关系检验和Granger因果关系检验。实证结果表明:银行信贷规模对物价的变量具有明显的正向作用,弹性系数为0.328836,即银行信贷每增长1%,消费物价指数也即CPI就增长0.32%,并且金融机构信贷规模与消费者价格指数之间存在双向的granger因果原因,也就是说银行信贷投放增加导致物价水平上涨,而物价水平的上升反过来又催生信贷规模的进一步膨胀。所以从长期看,中国金融机构贷款余额的增加会导致整体物价水平的上升,近年来迅速膨胀的信贷规模对全国物价水平的上涨压力不言而喻。根据本文实证研究结果,作者认为在近期应采取以下宏观政策手段:

(1)要做好通货膨胀预期的引导和稳定工作,准确掌握货币政策调控的重点、力度和步伐。一是央行要做好物价形势的预判分析,灵活运用基准利率、准备金率等多种货币政策工具,准确把握好实施调控的时机和力度,切实抑制市场流动性,有效降低通胀压力。二是进一步加快人民币汇率改革,提高汇率的弹性区间,合理引导社会公众对人民币升值预期,按照渐进可控、积极主动的原则,加强对“热钱”流入流出的监测工作,防范其对国内宏观调控的冲击。三是准确掌握货币政策传导调控的区域化差异特点,把握好经济发展与控制通胀之间的平衡点,结合地方经济发展的区域性差异和结构性特点,采取相应差别性政策工具,针对各地调控重点来因地制宜,从而做到“对症下药”。

(2)要善于运用政策“组合拳”,有效搭配好宏观政策。财政政策对物价的调控不是直接的,这是因为它是政府通过税收调节和支出结构的改变来影响总供给和总需求的,其政策制定本身就是一个比较漫长的过程。货币政策的独立性相对比财政政策要更大一些,经济增长、提高就业、稳定物价和稳定汇率等都是它的目标,但是稳定物价是其最重要的目标。同时由于货币政策的传导可以通过资本市场来实施,而资本市场的价格刚性要远远小于产品市场,整个市场对货币政策更为敏感,因此货币政策对物价的调控也更加有效。考虑到各种项政策对物价的影响时滞和影响方式都有着较大的差别,所以实施宏观调控需要货币政策、对外贸易政策、产业政策和税收政策等多种政策组合之间的灵活搭配,才能提高宏观政策实施的合力和威力,从而达到对物价进行有效调控的目的。

(3)要加快中央银行的“透明化”进程。除了定期发布《中国货币政策执行报告》、《中国区域金融运行报告》等公开报告以外,中央银行要进一步提高货币政策操作的透明度,努力做好舆论宣传工作,加强与公众的信息沟通交流,有效引导和稳定通货膨胀预期。

[1]唐运舒,谈毅.信贷、投资、价格变动与经济增长关系的实证研究[J].上海交通大学学报(哲学社会科学版),2010,(1).

[2]潘敏,缪海斌.银行信贷、经济增长与通货膨胀压力[J].经济评论,2010,(2).

[3]林江鹏.中国货币政策售货渠道效应及其传导特征分析[J]求索,2011,(5).

[4]陈宁波.2009年我国货币信贷超常增长的计量分析[J].上海金融,2010,(3).

[5]蔡晓春,曹佳,叶发强.基于状态空间模型的货币政策传导机制有效性分析[J].软科学,2010,(3).

[6]王诗翔,张珂.FDI、金融市场与经济增长[J].南方金融,2010,(2).