中部地区上市公司营运资金管理调查总体分析

2012-07-19孙建强闫云格

孙建强,李 晓,闫云格

(中国海洋大学 管理学院,山东 青岛 266100)

本文将山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南八个省市划分为中部地区。中部地区在我国经济社会发展中具有重要地位,对于形成东中西互动、优势互补、相互促进、共同发展的新格局,具有重大的现实意义①。加快中部地区崛起,有利于发挥中部地区综合优势,克服国际金融危机带来的不利影响;有利于进一步完善促进中部地区崛起的政策体系,加快推进“三个基地、一个枢纽”建设。因此,对中部地区营运资金的研究也愈显重要②。

一、调查数据获取及定义

为了分析我国中部地区营运资金管理的地区特点,本文将从中部地区这一角度对其营运资金管理进行研究。调查数据的获取与整理、地区划分及研究对象选取、指标的选取、数据来源、分析方法、术语定义等详见《营运资金管理发展报告:2011》③(中国财政经济出版社,2011)。基于上述原则,剔除金融公司、个别数据异常以及数据不完备的公司后,共选取2010年中部地区356家上市作为研究的对象,其中安徽省64家,河南省49家,黑龙江省28家,湖北省66家,湖南省58家,吉林省33家,江西省29家,山西省29家。其中重要指标选取和数据定义如下:

(一)数据来源

本报告所有数据均来自于上市公司年度报告(年度报告均从巨潮资讯网下载)以及中国上市公司营运资金管理绩效排行榜。

(二)指标选取

本报告选取按渠道分类的经营活动营运资金周转期,包括营销渠道营运资金周转期、生产渠道营运资金周转期、采购渠道营运资金周转期,作为评价企业营运资金管理绩效的指标。具体指标计算公式如下:

经营活动营运资金周转期(按渠道)

=经营活动营运资金总额÷(营业收入/360)

=(营销渠道营运资金+生产渠道营运资金+采购渠道营运资金)÷(营业收入 /360)

营销渠道营运资金周转期

=营销渠道营运资金÷(营业收入/360)

=(成品存货+应收账款、应收票据-预收账款-应交税费)÷(营业收入 /360)

生产渠道营运资金周转期

=生产渠道营运资金÷(营业收入/360)

=(在产品存货+其他应收款④-应付职工薪酬-其他应付款)÷(营业收入/360)

采购渠道营运资金周转期

=采购渠道营运资金÷(营业收入/360)

=(材料存货+预付账款-应付账款、应付票据)÷(营业收入/360)

(三)数据定义

在地区层面和企业层面进行趋势分析时,为了更好的说明上市公司营运资金管理绩效的变化趋势,本报告定义了七种营运资金管理绩效变化术语,各术语及其含义见表1。

表1 营运资金管理绩效变化描述及其说明

在对地区层面进行变动程度进行分析时,本报告将周转期变化幅度划分为三个区间:显著延长(变化率≥10%,下同)、基本不变(-10%<变动率<10%,下同)、显著缩短(变化率≤-10%,下同)。

在对企业层面进行变动程度分析时,本报告将周转期变化幅度划分为七个区间:改善显著(周转期降幅在50%以上)、改善较大(周转期降幅在30%以上,50%以下,不含50%)、有所改善(周转期降幅在10%以上,30%以下,不含30%)、基本稳定(周转期变化幅度在10%以内,不含10%)、有所降低(周转期降幅在-30%以上,-10%以下,不含-10%)、降低较大(周转期降幅度在-50%以上,-30%以上,不含-30%)以及降低显著(周转期降度在-50%以上,下同)。

二、2010年中部地区上市公司营运资金总量及其地区分布

(一)中部地区经营活动营运资金总量及其分布

从经营活动营运资金的总额来说,中部地区2010年经营活动营运资金总额相对于2009年增加了48.08%,同时导致中部经营活动营运资金占全国经营活动营运资金总额的比例由2009年的12.28%上升到了2010年的17.42%,这表明中部地区经营活动营运资金总额的增长速度明显高于全国经营活动营运资金总额的增长速度;从经营活动营运资金占总资产的情况来看,已由2009年的5.26%下降到3.60%,表明中部地区经营活动营运资金的增长速度要低于中部地区总资产的增长速度,该地区的企业可以用更少比例的经营活动营运资金维持企业的正常经营活动。具体情况详见表2。

表2 中部地区总体经营活动营运资金分布

(二)中部地区各省份经营活动营运资金分布情况

1.中部地区各省份经营活动营运资金占中部地区经营活动营运资金比

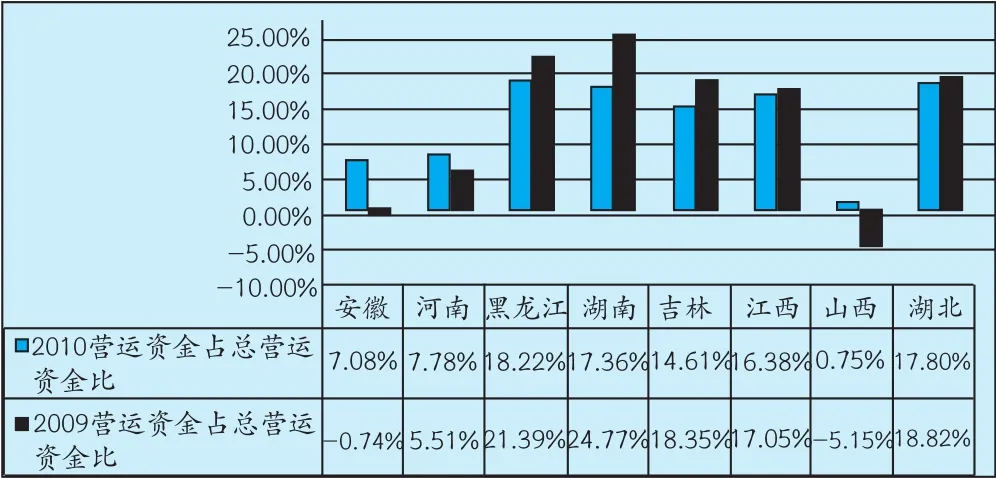

从图1可以看出,2010年黑龙江省经营活动营运资金占中部经营活动营运资金的比重最大,达到了18.22%,而山西省经营活动营运资金占中部经营活动营运资金的比重最小,仅为0.75%。纵向对比2009年和2010年中部各省营运资金占中部总营运资金比重的变化情况可以看出,黑龙江、湖南、吉林、江西以及湖北五省的比重有不同程度的下降,其中以湖南省下降的速度最快,由2009年的24.77%下降到2010年得17.36%。而安徽、河南和山西三省的比重有所上升,变化较大的是安徽省和山西省。

图1 中部地区各省份经营活动营运资金占中部地区经营活动营运资金比

2.中部地区各省份经营活动营运资金占本省份总资产比

从图2可以看出,2010年中部地区各省份经营活动营运资金占各省总资产比中,黑龙江省所占的比重最大,达到了18.09%,而山西省所占的比重最小,仅为0.27%,这表明山西省能够用更少比例的营运资金维持总资产的运转,从而有利于降低山西省各企业的运营成本。纵向比较2009年和2010年中部各省份经营活动营运资金占各省总资产比的变化情况可以看出,河南、湖南、湖北三省的比值有所降低。

图2 中部地区各省份经营活动营运资金占本省份总资产比

3.2010/2009年中部地区各省份经营活动营运资金变化率

通过对比中部地区各省份2010/2009年经营活动营运资金变化率可以看出,中部地区各省份经营活动营运资金总量都呈现不同程度的增加,其中,安徽省增加的最显著,达到了1508.68%,而湖南省基本上没有太多的增加,增长率为3.78%(见图3)。

图3 2010/2009年中部地区各省份经营活动营运资金变化率

三、2010年中部地区上市公司分地区营运资金管理绩效评价

本章将从地区层面和企业层面两个角度对2010年中部地区上市公司营运资金管理进行总体分析,其中,地区层面将主要从渠道视角分析2010年中部地区经营活动营运资金管理绩效现状、近三年的变化程度;企业层面则主要是从渠道视角分析2010年中部地区各上市公司经营活动营运资金管理绩效变动程度,以便能够全面、深入地了解中部地区上市公司营运资金管理的情况。

(一)2010年经营活动营运资金各构成部分描述

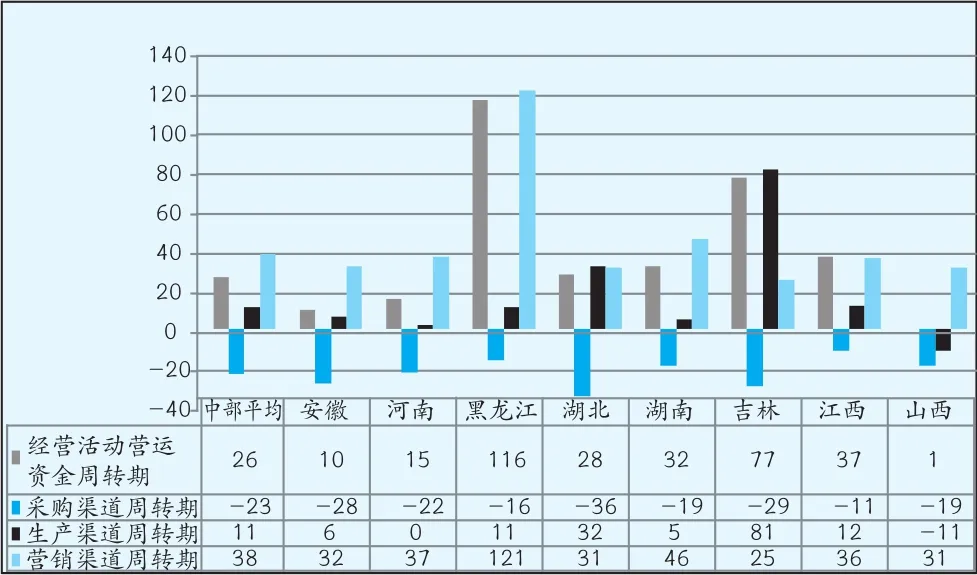

经营活动营运资金周转期(按渠道)由采购渠道营运资金周转期、生产渠道营运资金周转期和营销渠道营运资金周转期三部分构成,2010年中部地区各省三个渠道的营运资金周转期如图4所示,可见湖北省在采购渠道营运资金管理绩效上有较大优势,山西省在生产渠道营运资金管理绩效上有较大优势,而吉林省在营销渠道营运资金管理绩效上有较大优势。综合三个渠道可知,2010年经营活动营运资金周转期(按渠道)中,山西省最短为1天,黑龙江省最长为116天。

图4 2010年经营活动及各构成部分营运资金周转期

(二)地区层面经营活动营运资金管理绩效分析评价

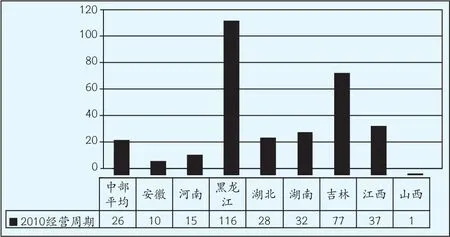

如图5所示,2010年中部地区经营活动营运资金周转期(按渠道)均值为26天,其中高于中部地区平均值的省份有黑龙江省、湖北省、湖南省、吉林省和江西省,其中黑龙江省的周转期最长,达到116天;经营活动营运资金周转期低于中部地区平均值的省份有安徽省、河南省和山西省,其中以山西省的周转期最低,仅为1天。

图5 2010年中部地区各省份经营活动营运资金周转期

从绩效变动程度来看,2008年到2010年全国经营活动周转期(按渠道)对比情况如表3所示,2010年中部地区经营活动营运资金周转期比2009年增加了4%,经营活动营运资金周转期变化不大;2009年比2008年增加了56.25%,经营活动营运资金周转期变化显著;2010年比2008年增加了62.50%,经营活动营运资金周转期变化显著,表明中部地区营运资金管理绩效呈下降的趋势。

如图6所示,从2008-2010年两两对比发现,在中部8个省中,2010与2009年相比,4个省份(安徽省、山西省、河南省、吉林省)的经营活动营运资金周转期显著延长,1个省份(湖南省)的经营活动营运资金周转期显著缩短,3个省份(江西省、黑龙江省、湖北省)变化不大。2009年与2008年相比,6个省份(湖北省、黑龙江省、山西省、江西省、湖南省、河南省)的经营活动营运资金周转期显著延长;1个省份(安徽省)的经营活动营运资金周转期显著缩短;1个省份(吉林省)变化不大。2010年与2008年相比,6个省份(山西省、湖北省、黑龙江省、河南省、江西省、吉林省)显著延长;2个省(湖南省、安徽省)基本不变。

表3 2008-2010年中部地区经营活动营运资金周转期

图6 2008-2010年中部地区各省经营活动营运资金周转期变化率

通过对比可看出,经营活动营运资金管理绩效得到改善的省份的数量已经由1个增加到2个;从变化的幅度可以看出,经营活动营运资金周转期显著延长的省份总数由6个降为4个,周转期变化不大的省份总数由1个增加到3个,周转期显著缩短的省份的总数保持不变。这说明与2009年相比,2010年中部地区各省份营运资金管理水平有所提高,营运资金管理绩效得到改善。

(三)企业层面经营活动营运资金管理绩效分析评价

企业层面分析是以中部地区沪深两市A股上市公司作为研究对象,为了有效地对上市公司进行2010年和2009年的对比,本研究首先对2010年中部地区上市公司与2009年该地区上市公司按照代码相同的原则进行匹配,并最终确定中部地区可比的上市公司的样本数量为308家,其经营活动营运资金周转绩效变化统计如表4。

表4 2009—2010中部地区上市公司经营活动营运资金管理绩效变化统计表

从渠道视角看,中部地区308家上市公司的经营活动营运资金管理绩效要好于2009年,绩效改善的上市公司的数量为178家,占上市公司总数的57.79%,这表明,中部大部分公司受金融危机的影响在逐渐减弱。从绩效变动的幅度来看,在绩效改善的公司中,绩效有所改善和改善显著的公司数量比较大,分别占可比样本数量的19.16%和18.83%,而改善较大的公司数量较少。但是,不可忽视的是,仍有15.26%的上市公司的经营活动营运资金管理绩效降低显著,这表明,这部分企业的经营活动营运资金管理绩效还有较大的改善空间。

四、2010年中部地区上市公司分地区营运资金管理绩效变化趋势分析

(一)地区层面经营活动营运资金管理绩效变化趋势

根据表5可以看出,从2008年至2010年,经营活动营运资金(按渠道)管理绩效持续恶化的省份有5个,占中部地区省份总数的62.5%;快速回升、略有回升和略有下降的省份各有一个,分别占中部地区省份总数的12.5%。这表明中部地区近三年的经营活动营运资金(按渠道)管理绩效呈恶化的趋势,这主要是由于2009年中部地区受金融危机影响比较大,导致2009年中部地区经营活动营运资金管理绩效较差,进而影响三年的变化趋势。但是,从上面的分析也可以看出,2010年中部地区经营活动营运资金管理绩效有开始回升的趋势。

表5 2008-2010年中部地区各省份经营活动营运资金周转期变动趋势统计

(二)企业层面经营活动营运资金管理绩效变化趋势

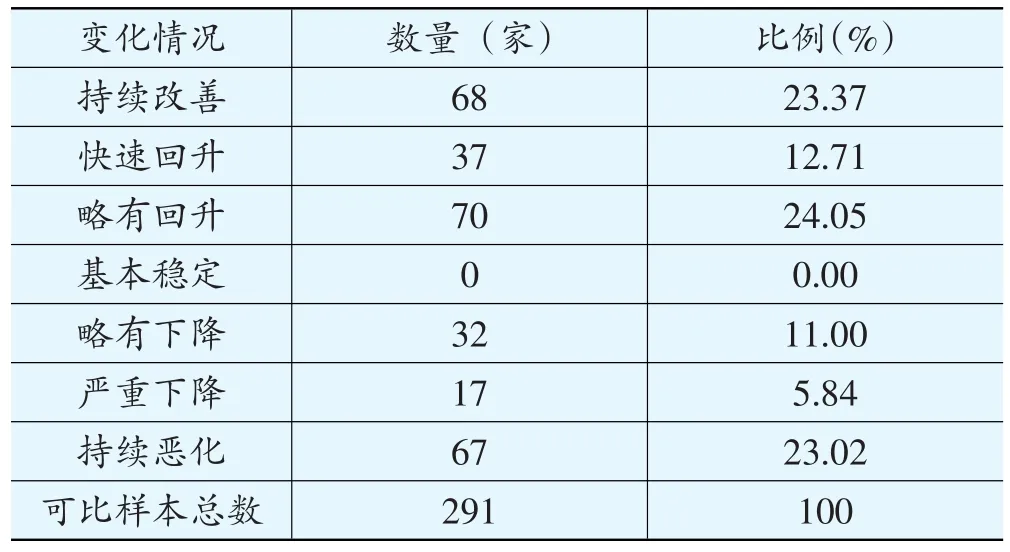

经过对2010年中部地区上市公司与2008年该地区上市公司按照代码相同的原则进行匹配,并最终确定中部地区可比的上市公司的样本数量为291家,其经营活动营运资金周转绩效变化统计如表6。

从渠道视角看,2008年至2010年三年中,中部地区上市公司经营活动营运资金管理绩效呈略有回升的上市公司的数量最多,达到70家,占可比样本的24.05%,呈持续改善趋势的上市公司的数量也比较多,数量68家,为占可比样本的23.37%。这表明从2008年至2010年,中部地区大部分上市公司的经营活动营运资金管理绩效呈现回升的趋势。但是,需要注意的是,经营活动营运资金绩效持续恶化的上市公司的数量也比较多,占可比样本的23.02%,这部分上市公司应采取适当地措施加强对经营活动营运资金的管理,以防止公司出现资金周转不开的困境。

表6 2008-2010年中部地区经营活动营运资金周转期变动趋势数量统计

(三)原因分析

随着全球金融危机影响的退去以及国家应对危机采取采取的基建投资等刺激经济的措施,2010年中部地区上市公司的生产渠道的营运资金管理绩效呈上升趋势,但由于采购渠道营运资金管理绩效下降的幅度比较大,导致中部地区经营活动营运资金周转绩效呈下降趋势。对比各省份的营运资金管理绩效可以看出,各省份之间差别比较大。由于各省份在自然资源、产业布局、政策方针、市场需求等方面的不同,导致各省份之间的营运资金管理水平差别也比较大,其中黑龙江省和吉林省的营运资金周转期一直处于比较高的水平,而山西省的营运资金周转期则一直处于比较低的水平。

中部地区是我国重要的劳动力输出基地,原材料生产及输出基地,能源生产及输出地区;位于我国内陆腹地,承东启西,连南贯北,在我国综合交通体系中发挥着不可替代的重要作用。铁路、公路、水运、航空等多种现代化运输方式,组成了一个四通八达、方便快捷的立体交通运输网;同时中部有长江中下游经济群,湖南、湖北、安徽等省份制造业,特别是工程机械等重工业发达,发达,黑龙江、山西、江西、河南等省份自然资源丰富⑤,导致中部地区在生产领域具有领先优势,生产渠道的营运资金管理效率在全国处于领先水平:2010年中部地区比东部和西部地区营运资金周转期分别短50%和56%,充分显示了中部地区在营运资金管理绩效中的优势。

五、2010年中部地区上市公司营运资金管理管理调查结论与建议

(一)结论

(1)中部地区经营活动营运资金周转绩效呈下降的趋势。从渠道视角看,2008年至2010年中部地区经营活动营运资金周转期分别为16天、25天和26天。2010年与2008年相比有所下降,但随着金融危机影响的逐步退去,其与2009年基本持平。总体看来,中部地区经营活动营运资金周转绩效呈下降的趋势。

(2)中部地区各省营运资金管理绩效相差较大。按渠道对各省份的营运资金周转情况进行对比分析,可以看出,黑龙江省和吉林省的营运资金周转期一直处于比较高的水平,而山西省的营运资金周转期则一直处于比较低的水平,这主要是和各省的经济情况有关的。黑龙江和吉林属于老工业基地,目前正处在转型阶段,原有的优势产业竞争力减弱,而新兴的产业还没有完全发展起来,所以,这两个省的营运资金绩效相对比较差。而山西省的优势产业是采掘业,采掘业存在采购渠道和生产渠道营运资金周转效率高的特点,所以带动山西省整体营运资金周转率较高。

营运资金周转绩效的高低受自然资源、产业布局、政策方针、市场需求等诸多因素的影响,所以,中部地区各省份之间营运资金管理绩效存在较大的差异是正常的,但是各省份应注重调整各影响因素之间的关系,以保证营运资金管理绩效的持续改善。

(3)渠道管理水平不稳定。从渠道视角来看,除营销渠道营运资金管理绩效大致呈正态分布(降低显著的公司个数较多)以外,采购渠道、生产渠道以及经营活动营运资金周转期(按渠道)都呈较明显的“W”分布,这表明中部地区渠道管理水平还不是很稳定。

(二)对策建议

(1)依托优势产业,加强对上下游产业的发展。中部地区是我国资源丰富,是我国重要的原材料生产和输出基地,中部地区原材料工业相对发达,但是初级的原材料工业存在产品附加值低、企业收益低等问题,从而从长远来看不利于提高该地区的核心竞争力,容易使企业在市场竞争中处于不利的地位,进而导致企业的营运资金周转绩效的不确定因素增多。中部地区应依靠其在原材料方面的优势,通过政策扶持、兼并重组、引入外资等方式,鼓励企业向传统优势产业的上下游发展,使区域产业链趋于完善。完善的产业链有利于加强产业链上企业之间的合作,便于优化各环节之间的协调性,有利于降低营运资金在产业链上的周转期,从而提高营运资金周转效率。

(2)抓住产业转移机会,加快产业升级。中部地区作为连接东部地区和西部地区的中间地带,其优越的地理位置使其成为承接东部沿海发达地区产业梯度转移以及承接国外产业转移的重要区域。中部地区各省份应充分利用国家对于促进中部地区崛起各方面的优惠政策,根据自身的经济环境、经济发展水平以及优势产业等因素,选择性的接收某些产业的转移,并利用产业转移的机会,加快产业结构的调整,使产业结构更加趋于合理。

[注 释]

① 国务院.中共中央国务院促进中部地区崛起的若干意见[R].2006.4.15

② 国家发展和改革委员会.促进中部地区崛起规划[R].2009.9.23

③ 参考《中国上市公司营运资金管理调查及中国上市公司营运资金管理绩效排行榜,2009》,中国企业营运资金管理研究中心网站。

④ 其他应收款、其他应付款按照重要性标准(占总资产10%)按照报表附注披露的详细信息进行了适当调整。

⑤ 参考《经济参考报》2010年登载的《2010年我国宏观经济与财政政策分析报告》(闫坤,张鹏,著)一文。