银行理财产品市场月报—2012年2月

2012-04-29中国社科院金融所金融产品中心

中国社科院金融所金融产品中心

据中国社科院金融研究所金融产品中心(下称:“中心”)统计,2012年2月份,全国76家商业银行共发行1262款零售理财产品,其中非结构化产品为1158款(含4款开放式产品),同比增长18.6%,环比下降21.8%;结构类产品为104款,同比下降31.1%,环比增长50.7%。从环比数据来看,普通类产品的发行数量继续回落,主要受短期理财产品发行数量下降拖累,结构类产品出现反弹迹象。参见图1。(注:本文图表数据来源为中国社科院金融研究所金融产品中心,数据截止日期为2012年2月25日。由于四舍五入的原因,数据存在误差,加总可能不为100%,特此标注,下同。)

商业银行理财产品收益类型:2月份,理财产品的收益类型设计有所变化,非保本类产品的占比出现明显下降,保本、保息与非保本型产品的占比分别为21.6%、19.6%和58.8%。其中,非保本产品占比下降6.8%,而保息类与非保本类产品分别上升4.9%和1.9%。参见图2。

商业银行理财产品投资币种:2月份,商业银行共发行人民币类产品1094款,占比为86.7%,占比下降2.7%;外币类产品合计为168款,分别为美元类、澳元类、港币类、欧元类、英镑类、日元类、加元类以及新西兰元类,其占比分别为37.5%、22.6%、18.5%、14.3%、3.6%、2.4%、0.6%以及0.6%。可见,外币投资的理财产品主要以美元、澳元、港币以及欧元类为主,相比上月而言,澳元类产品占比有所上升,日元类产品占比有所下降,其余各类产品占比变化甚微。参见图3。

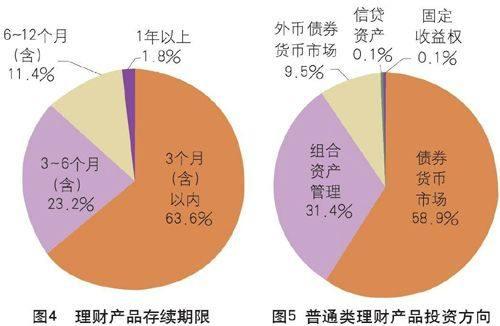

商业银行理财产品存续期限:3个月(含)以内的理财产品占比最大为63.6%,较上月下降3.4%;而1年(不含)以上产品占比最小,为1.8%,较上月下降1.9%。3个月至6个月(含)和6个月至12个月(含)这两个投资区间所发产品的数量占比分别为23.2%和11.4%。从产品总体存续期限的统计上来看,商业银行理财市场的产品存续期限平均为3.99个月,较上月延长0.21个月。参见图4。

商业银行理财产品投资类型:普通类理财产品涉及债券货币市场类、组合资产管理类、外币债券货币市场类、固定收益权类及信贷资产类产品,前三大类型的占比分别为58.9%、31.4%与9.5%。债券货币市场类与组合资产管理类产品依然是普通类产品的主要投资类型,参见图5。结构类理财产品的投资标的涉及股票市场、利率市场、汇率市场及商品市场,产品数量占比分别为16.3%、34.6%、38.5%及6.7%,另有4款混合类产品,占比3.8%。

从商业银行所发售的人民币理财产品的期限结构情况来看,6个月期产品的平均预期收益率水平最高,为5.39%;3天产品平均预期收益率水平最低,为2.90%。从环比表现来看,14天期限产品和2个月期限产品的预期最高收益率水平分别上升48个和13个BP(基点)。7天的短期产品、1个月及以上期限产品的预期收益水平都有不同程度的下降。从利差水平来看,期限为1个月产品的利差水平最高,为285个BP。除7天、3个月和1年期限产品外,其余各期限的利差水平都在200个BP以上,7天期限产品的利差水平最低为154BP,平均利差水平在212BP左右。参见图6。

产品投资方向分析

普通类理财产品的投资方向分析。2012年2月份普通类银行理财产品投资方向除了主要集中的债券货币市场类、组合资产管理类和外币债券货币市场三大类之外,还有固定收益权类和信贷资产类,较上月减少了票据资产类。债券货币市场类的发行数量仍居首位,本期各类产品数量较上月数量均有不同程度的下降。占比方面,外币债券货币市场类占比较上月上升1.8%,债券货币市场类占比略上升0.5%,其余各类产品占比均有所下降,其中组合资产管理类产品占比下降较为明显,下降1.8%。主要投资类型的环比表现情况为:债券货币市场类产品发行680款,位居首位,环比下降24.4%,占比58.9%,上升0.5%;组合资产管理类产品发行362款,位居第二位,环比下降29.2%,占比31.4%,下降1.8%;外币债券货币市场类产品发行110款,环比下降7.6%,占比9.5%,上升1.8%。此外,固定收益权类和信贷资产类产品各发售1款,环比均大幅下降,占比各为0.1%。参见图5。

2月普通类银行理财产品的平均投资期限为78天,较1月缩短29天,平均预期最高收益率为4.92%,下降14个BP。从不同投资类型产品的期限收益结构来看,普通类理财产品中,固定收益权类产品的期限最长,预期收益率最高;债券货币市场类产品的投资期限最短,外币债券货币市场类产品的平均预期收益率最低。从环比表现来看,除组合资产管理和固定收益权类产品之外,各类产品的投资期限均不同程度缩短。预期最高收益率方面,组合资产管理和固定收益权类产品的预期最高收益率均有所上升,其余各期限均有所下降。详细信息参见表1。

结构类理财产品投资方向分析。2012年2月份结构类理财产品的资产类型比较丰富,资产主类涉及股票类、利率类、汇率类和商品类,占比分别为16.3%、34.6%、38.5%及6.7%;平均投资期限为2.14年、0.35年、0.26年和0.23年。除此之外,2月汇丰银行发售4款挂钩商品与汇率的混合类产品。与1月相比,利率类产品占比大幅上升,股票类与商品类产品占比有所下降。从发行银行的角度看,共有六家中资银行涉足结构类产品,分别是:北京银行、渤海银行、中国银行、农业银行、招商银行和光大银行,资产主类覆盖利率、汇率和商品,未涉及股票类产品。从股票类产品挂钩标的分布来看,本月境外指数及基金的占比较少,挂钩股票涉及能源、电信、金融、零售、交通运输、建筑、汽车及资讯科技八个行业。利率类产品的标的资产主要为美元LIBOR及SHIBOR。汇率挂钩结构类产品的标的资产主要涉及:澳元兑美元、美元兑港币、美元兑人民币及欧元兑美元汇率。4款混合类产品,均由汇丰银行推出,挂钩黄金价格和澳元兑美元汇率。详细信息参加见表2。