6月份国内国际钢材价格分析

2012-04-08中国钢铁工业协会财务资产部冶金价格信息中心

中国钢铁工业协会财务资产部 冶金价格信息中心

6月份,国内市场钢材需求仍呈疲软态势,但钢铁生产保持了较高水平,市场供需矛盾仍较突出,钢材价格继续下降。后期市场随着钢材需求形势好转,钢材价格将继续呈现低位波动运行态势。

一、国内市场钢材价格继续下降,但降幅有所收窄

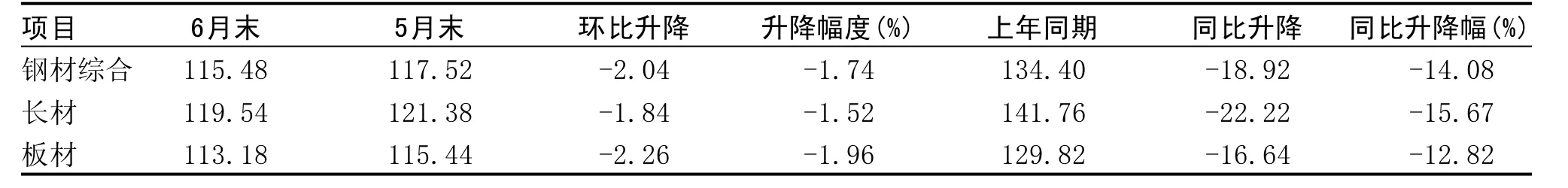

6月末,中国钢铁工业协会CSPI钢材综合价格指数为115.48点,环比下降2.04点,降幅为1.74%,比上月降幅收窄1.29个百分点;与上年同期相比下降18.92点,降幅为14.08%。

1.长材、板材指数均继续下降

6月末,CSPI长材指数为119.54点,环比下降1.84点,降幅为1.52%,比上月降幅收窄2.05个百分点;板材指数为113.18点,环比下降2.26点,降幅为1.96%,比上月降幅收窄0.86个百分点;与去年同期相比,长材指数下降22.22点,降幅为15.67%;板材指数下降16.64点,降幅为12.82%。见表1。

2.主要品种钢材价格均继续下降

6月末,中国钢铁工业协会监测的八大钢材品种价格均继续下降,其中高线、螺纹钢虽继续下降,但降幅较上月明显收窄,分别环比下降1.10%和0.96%;角钢下降2.56%;中厚、热轧卷板、冷轧薄板和镀锌板价格分别下降2.56%、1.90%、2.95%和0.93%;热轧无缝管价格下降1.07%。见表2。

3.钢材价格呈逐周小幅下降走势

6月份,国内市场钢材价格持续下降。进入7月份仍呈下降走势,至7月第二周,钢材价格已连续第十二周下降。见表3。

二、国内市场钢材价格变化因素分析

6月份,主要用钢行业增速继续回落,由于钢铁生产仍保持较高水平,国内市场供需矛盾更趋突出,钢材价格继续下降。

1.用钢行业增速继续回落,钢材需求增长乏力

1-6月份,国内生产总值同比增长7.8%,其中二季度增长7.6%,增速比一季度回落0.5个百分点;全国固定资产投资(不含农户)同比增长20.4%,增速比一季度回落0.5个百分点;全国房地产开发投资同比增长16.6%,增速比一季度回落6.9个百分点;6月份,规模以上工业增加值同比增长9.5%,增速较上月回落0.1个百分点;社会消费品零售总额同比增长13.7 %,增速较上月回落0.1个百分点;出口额同比增长11.3%,增速较上月回落4.0个百分点;中国制造业PMI为50.2%,比上月回落0.2个百分点,其中新订单指数和新出口订单指数分别为49.2%和47.5%,分别比上月回落0.6和2.9个百分点。主要用钢行业增速继续回落,国内市场钢材需求增长乏力。

表1 CSPI国内钢材价格指数变化情况表

表2 主要钢材品种价格及指数变化情况表 元/吨

表3 各周钢材价格变化情况

2.钢铁生产保持高水平,市场供大于求局面仍较突出

6月份,全国粗钢产量达6021万吨,同比增长0.6%;平均日产粗钢200.7万吨,环比上升3.17万吨,增幅为1.60%。据海关统计,全国出口钢材522万吨,环比减少1万吨,下降0.2%;进口钢材110万吨,环比减少22万吨,下降16.7%;进口钢坯3万吨,与上月持平。全月折合净出口粗钢435万吨,环比增加22万吨。按上述数据计算,6月份日均国内粗钢供给量为186.19万吨,环比增加1.98万吨,增幅为1.07%。在国内市场需求增长回落的情况下,钢铁生产持续高水平运行,钢材市场供大于求的局面更趋突出。

3.市场需求疲软,钢材库存降幅收窄

至6月末,全国26个主要钢材市场、五种钢材(中板、冷轧薄板、热轧薄板、线材和螺纹钢)社会库存量为1555万吨,比上月末下降25万吨,降幅为1.56%。受市场需求疲软影响,钢材库存4-6月环比降幅分别为6.21%、5.87%和1.56%,呈逐月收窄态势。虽经过近4个月的持续下降,但与年初相比,库存增加了265万吨,增幅为20.51%;与上年同期相比,库存增加了123万吨,升幅为8.58%。见表4。

三、国际市场钢材价格继续下降,且降幅有所加大

6月末,CRU国际钢材综合价格指数降至186.1点,环比下降8.6点,降幅为4.4%,较上月加大2.5个百分点;与去年同期相比,国际钢材综合价格指数下降22.22点,降幅为10.7%。

1.长材、板材价格均有所下降

6月末,CRU国际长材价格指数为214.7点,环比下降4.9点,降幅为2.2%;板材价格指数为171.9点,环比下降10.5点,降幅为5.8%;与去年同期相比,长材指数下降16.1点,降幅为7.0%;板材指数下降25.2点,降幅为12.8%。见表5。

表4 国内钢材市场库存变化情况表 万吨,%

表5 CRU国际钢材价格指数变化表

2.北美、亚洲市场降幅加大,欧洲市场降幅有所减小

(1)北美市场

6月末,CRU北美钢材价格指数为171.1点,环比下降8.8点,降幅为4.9%,降幅较上月加大了2.7个百分点。6月份,美国非农失业率为8.2%,与上月持平,仍是较高水平;消费者信心指数(密歇根大学)降至73.2点,比上月大幅下降了6.1点;制造业PMI降至49.7%,比上月下降3.8个百分点。其中生产指数为51.0%,比上月下降4.6个百分点;新订单指数为47.8%,比上月下降12.3个百分点;受钢材需求下降影响,6月份美国钢铁进口许可申请量为280万净吨,环比上月减少5%;6月末,美国粗钢产能利用率为76.1%,环比下降3.3个百分点。本月美国中西部钢厂长材价格继续小幅下降,板材价格则呈现为大幅下降走势。见表6。

(2)欧洲市场

6月末,CRU欧洲钢材价格指数为178.7点,环比下降4.6点,降幅为2.5%,降幅较上月减小了0.4个百分点。受欧债危机和全球经济增长放缓的双重压力影响,欧洲钢材市场继续下滑。6月份,欧元区经济景气指数降至89.9点,比上月下降0.6点,消费者信心指数和工业信心指数也均继续下滑;欧元区制造业PMI降至45.1%,与上月持平,仍是近三年来的最低水平。作为欧洲经济火车头的德国,其制造业PMI降至45.0%,比上月下跌0.2个百分点,是2009年6月以来的最低水平;英国和法国的制造业PMI分别为48.6%和45.2%,虽又有回升,但仍处于50%荣枯线以下;意大利和西班牙PMI分别为44.6%和41.1%,较上月又有所下降。受需求进一步回落的影响,本月英国市场长材价格由升转降,板材价格继续下降且降幅较上月有所加大。见表7。

(3)亚洲市场

6月末,CRU亚洲钢材价格指数为199.1点,环比下降10.7点,降幅为5.1%。6月份,日本制造业PMI降至49.9%,比上月下降0.8个百分点,今年以来首次环比下降;亚洲其他主要经济体中,中国制造业PMI为50.2%,比上月下降0.2个百分点,连续第2个月下降;韩国和中国台湾地区制造业PMI分别为49.4%和49.2%,分别比上月下降0.6和1.3个百分点,均为5个月来的首次萎缩。亚洲主要经济体制造业增速下滑,钢材需求继续呈现疲软态势。本月远东市场长材价格由升转降,板材价格降幅较上月有所加大。见表8。

四、后期钢材市场价格走势分析

随着我国各项“稳增长”政策措施的预调微调,后期市场钢材需求形势会有所好转,但由于国内生产仍保持较高水平,钢材价格仍将呈低位波动的运行态势。

表6 美国中西部钢厂钢材出厂价格变化情况表 美元/吨

表7 英国市场钢材价格变化情况 美元/吨

表8 远东市场钢材到岸价格变化情况表 美元/吨

表9 国内钢铁原燃材料市场价格变化情况表

1.钢材市场需求形势会有所好转

受欧债危机持续发酵影响,欧洲经济形势日趋恶化,美、日等发达国家经济增长乏力,包括我国在内的“金砖国家”增长速度也明显放缓。国际货币基金组织在最新发布的《世界经济展望报告》中下调了今年全球经济增长预期,今年全球经济增速为3.5%,其中发达经济体将增长1.4%,新兴及发展中国家的经济增速为5.6%,均比4月份预测值下调了0.1个百分点。从我国经济发展情况看,二季度我国经济增长速度放缓至7.6%,但仍是世界上发展速度最快的经济体,仍处于较快增长区间。目前国家已将“稳增长”作为一项长期的重要任务目标,铁路、农田水利为主的基础设施和节能减排等领域的建设项目将有力地拉动钢材需求增长;今年以来央行已两次下调贷款基准利率和存款准备金率。随着各项宏观调控措施相继发挥政策效应,后期国内市场需求形势将有所好转。

2.钢铁产能释放较快,市场供大于求局面难以改观

据国家统计局数据,1-6月份,全国钢铁行业固定资产累计投资2911亿元,同比增长12.0%,比1-5月份增速提高0.3个百分点,其中黑色冶炼及压延业投资额达2281亿元,同比增长9.4%,比1-5月份增速提高1.2个百分点;全国粗钢累计产量达3.57亿吨,同比增长1.8%,增速较上年同期回落5.5个百分点。尽管增速明显回落,但由于产量基数庞大,仍同比增加粗钢产量646万吨。其中二季度的4月和6月粗钢日产量分别是历史最高和次高水平。在需求疲软的形势下,钢铁生产保持高水平,国内市场的供大于求局面难以改观。

3.原燃材料价格小幅下降,对钢价支撑作用减弱

随着钢材价格不断下跌,钢铁企业大面积亏损,大部分原燃材料价格也呈下降态势。如6月末,国产铁精粉价格环比下降1.87%;炼焦煤、冶金焦和废钢价格分别下降4.76%、3.62%和3.07%。原燃材料价格持续回落,对钢价的支撑作用进一步减弱。见表9。

4.信贷政策有所调整,市场流动性状况进一步好转

为支持实体经济发展,增加市场流动性,今年以来央行已连续两次下调贷款基准利率和存款准备金率。据央行统计,6月份,全社会融资规模为1.78万亿元,比上月增加6381亿元;人民币贷款增加9198亿元,环比多增1266亿元;6月末,广义货币(M2)余额同比增长13.6%,比上月末高0.4个百分点;狭义货币(M1)余额同比增长4.7%,比上月末高1.2个百分点;流通中货币(M0)余额同比增长10.8%;人民币贷款余额同比增长16.0%,比上月末高0.3个百分点。随着信贷政策调整效应逐步显现,市场流动性偏紧的局面将进一步有所改善。

后期市场需要关注的主要问题

一是钢铁生产保持高水平,钢材供需形势仍不乐观。6月份全国粗钢日产水平为200.7万吨,是历史第二高日产水平。产能释放较快和同质化竞争加剧使后期市场形势仍较严峻,钢铁企业应坚持没有合同不生产、低于制造成本不生产的经营原则,有效控制产能释放。

二是欧美市场需求持续下滑,钢材出口难度加大。截止6月末,北美市场钢材价格已连续4个月下跌,欧洲和亚洲市场也是连续两个月下跌。进入7月份,国际市场钢价仍呈下跌走势。受国际市场需求疲软和价格下跌影响,后期国内钢材出口难度有所加大。

三是国家宏观政策预调微调,对钢材市场的影响将逐步显现。随着我国经济下行压力的增大,国家陆续出台了保增长的政策措施,其对市场的影响会逐步显现。钢铁企业应密切关注市场变化,及时调整品种结构,满足下游用户需求。