我国城镇居民养老保障实证研究

2012-02-21焦艳芳

焦艳芳

(山东聊城大学 管理学院,山东 聊城 252000)

1 问题的提出

人口老龄化是伴随着工业文明的发展出现的附庸品,经济的快速发展不仅给人类社会带来了更多的文明成果,使人类寿命延长,死亡率下降,同时也使人们的生育意愿降低。人口老龄化的到来可以说是人类社会发展的必然结果,我们不能阻止老龄化,只能推迟它到来的时间。但我国受计划生育政策的影响,出现了“未富先老”的特殊国情。随着老龄化的不断加深,老年人口数量增加,在职劳动力人口下降,老年人赡养比不断升高。2000年时,我国的老年人赡养比为20.41%,到2050年赡养比将高达46.4%,这也就预示着在未来的几十年中,不仅在职劳动者要负担起更多的老年人供养责任,还预示着未来几十年中在职劳动者也会出现“老化”现象,这就在客观上加重了社会养老负担,加深了老龄化带来的社会经济危机。

2 人口老龄化背景下城镇居民养老面临的问题

人口的迅速老化在增加社会负担的同时,也使老年人的养老面临巨大的压力,特别是经济上的压力更是前所未有。

(1)养老财政支出巨大,个人账户长期空帐运转。随着退休人口的增加,领取养老保险金的人越来越多。从2002年开始,我国每年用于养老保险的支出的资金缺口就一直保持在500~600亿元人民币之间。相关测算显示,我国基本养老金收入的15~20%都要依靠财政补贴来获得,如此每年国家用于养老保险金的支出就高达2093亿元。如果按照这种趋势,在未来的三十年当中,我国每年都将面临高达1000亿元的“社会统筹养老金赤字”,最严重时,甚至会达到8000亿元到10000亿元的缺口。庞大的老年群体带给我们的沉重财政负担将是制约未来经济发展的重要因素之一。

而2010年年末,我国养老保险个人账户空帐规模高达1.4万亿元。养老保险制度改革以后,我国实行社会统筹账户和个人账户双账户运行模式。为达到参保人员之间的平衡,减少改革阻碍,针对先前参加养老保险和已退休人员采取了“老人老办法,新人新办法,中人逐步过渡”。通过新人缴费来弥补老人个人账户资金不足问题。如此就到了过渡时期个人账户的隐性债务问题,加上个人账户资金保值增值不利,管理不到位,社会统筹账户不断挪用等,使得个人账户长期空帐运转,且巨额空账愈演愈烈。

(2)物价上涨高于GDP上涨速度,老年人生活质量下降。近年来,物价上涨迅速,虽然我国的GDP也保持了平稳快速的增长,但与物价上涨水平相比,其还不足以弥补因物价上涨造成的实际收入的下降。根据现行养老保险金发放标准的规定,当年养老金发放标准为当地上一年度平均工资的80%左右,同时根据物价上涨水平适度上调。为此近几年我国的养老金发放标准也不断提高,但与飞速上涨的物价相比还是捉襟见肘的。从另一个角度来说,近9年我国CPI平均涨幅为2.2%,而社保资金的收益率不足2%,这也使得社保资金的实际缩水。养老保险基金缩值也引起了养老金的缩水。虽然我国强调在养老金的发放上要遵循分享经济成果原则和与物价挂钩原则,事实上,通货率提高,物价上涨迅速,养老保险紧急缩水,调整滞后等,都使得老年人获得的养老金实际购买力下降,老年人贫困已成为老年群体中的重大社会问题之一。

(3)老年人口增长迅速,城镇居民养老压力巨大。目前,我国60岁以上老年人口约1.6亿,其中65岁以上老年人口1.18亿,是世界上老年人口最多的国家。我国六次全国人口普查结果显示,历次人口普查中65岁以上人口比重分别为4.41%、3.56%、4.91%、5.57%、6.96%和8.87%,不同时期的增长速度为1964~1982年为2.7%,1982~1990年为2.8%,1990~2000年为2.4%,按照这种增长速度推算,到2051年我国65岁以上人口将迎来4,37亿的最大值。同时离退休人员的增加也使得在职人员负担加重,养老保险支出飞速上涨。

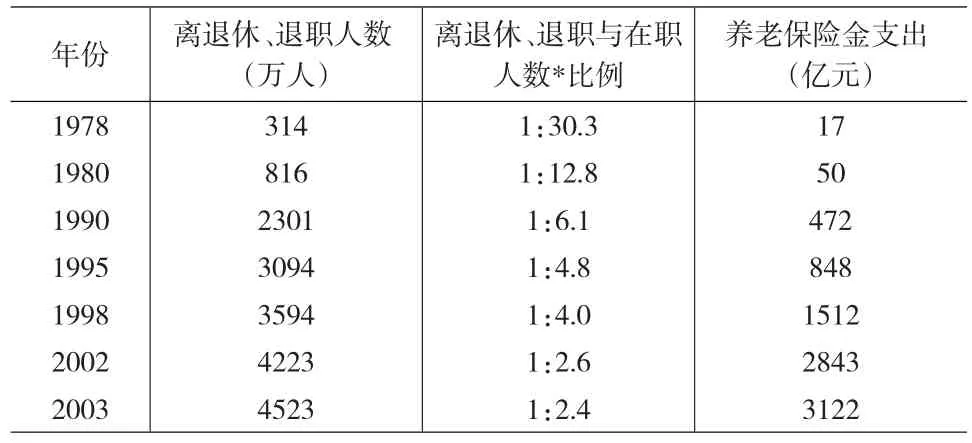

表1 我国城镇离退休人员及其保险福利统计表

近年来,虽然我国逐步建立起了覆盖城镇各类从业人员的养老保障制度,但由于老年人口增加迅速,养老金支出迅速增加,只2005年一年,我国养老保险支出就高达4040亿元,但由于我国老龄化过快,基础养老设施不足,养老保障资金不到位,城镇养老保险覆盖面狭窄等。老龄化是人类社会发展的必然阶段,与西方国家不同的是,我们的老龄化是“未富先老”,且来势迅猛,完全不同于欧美国家的先富后老或富老同步。中等偏低收入国家的现实使得这个迅速老化的国家面临巨大养老压力,特别是缺乏养老保障普通城镇居民更是面临着前所未有的养老压力。

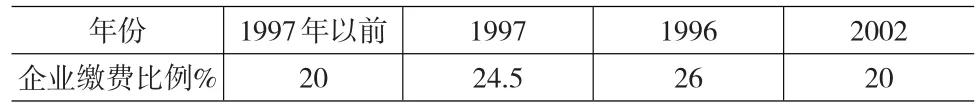

(4)在职劳动者和企业缴费负担加重。目前我国的养老保险制度实行的是“统账结合”的模式,也就是社会统筹账户和个人账户双运转。长期以来,由于社会保险参保率低,使得企业负担较重,这一点从企业负担缴费必中就可以看出。从表5可以看出,养老保险缴费中,1997年企业缴费率为员工工资收入的24.5%,,甚至在1999年时达到了26%,即使目前也保持在20%的较高水平,加上个人缴纳的8%,与加拿大、冰岛、瑞士、美国、英国等欧美发达国家的不足10%相比,我国企业和在职劳动者的缴费负担是非常重的。

表2 我国几次养老保险金缴费率调整比例

从表1中也可以看出,随着离退休人员的迅速增加,特别是我国进入老龄化社会以后,离退休人员和在职者比例迅速下降,与1978年离退休人员的314万人相比,2003年增加到2543万人,养老金支出也由17亿元增加到3122亿元,我们不排除物价、工资上涨的因素,但是与养老金支出增长速度相比,工资收入增长速度还是滞后的。从1986年到1998年,我国城镇职工年人均收入从1329元上升到7479元,年均增长率为15.5%,而养老金在1986年时为1001元,1998年上涨到5872元,年均增长率为16.0%,高出工资增长率0.5%。也就是工资替代率由75.3%上升到了79.9%,90年代以后更是维持在了84%的较高水平。养老金的获得很大一部分来源于在职劳动者的缴税,养老金支出增加,也使得在职劳动者缴费比例提高,加重了在职劳动者的负担。

从表1还可以看出,随着我国人口老龄化程度的不断加快,被负担老年人口的系数也在迅速上升。1978年,我国退休职工数与在职职工数的比例为1:30.3,1999年上升到1:3.7;预计到2030年将达到1:2.4,2050年达到1:1.8左右。于是过高的缴费比例使得很多企业为降低用人成本选择规避缴纳缴纳社会保险费用,通过各种渠道少缴、不缴社会保险费。

3 解决方案

3.1 大力发展及经济,提高生产力水平,进行国有资产转化

经济的发展是一切社会问题解决的基础,只有经济发展了,我们才有足够的资金来应对当前和未来的风险。人口老龄化背景下,之所以回使我国养老保障面临巨大困境,很重要的一点就是我国是“未富先老”。因此,我们必须大力发展生产力,发展老年经济,随着经济水平的提高,用于养老保障的资金支出自然会水涨船高,因为资金不足带来的一些会提也会迎刃而解。

进行国有资产转化主要是指将国有资产转化为基本养老金,这种转化方式是多种多样的,如多国有企业进行股份制改革,使参股机构负担一部分养老金的缴纳义务;租赁、承包公有制企业,有租赁方或承包方负责劳动者的社会保险缴纳责任,减轻国家负担等。

3.2 转变养老方式,根据经济状况选择相应的养老模式

(1)老年公寓和机构养老。这主要是针对有一定经济实力且愿意和子女分开生活的老年人。这里的老年公寓主要是指以养老为目的建立的营利性的非养老机构性的公寓,配有完善的高标准的养老设施。机构养老主要是养老院等。根据调查数据显示,目前我国通过老年公寓或养老机构养老的人群不足老年人口总数的1%,这和我国的具体国情是分不开的。虽然老年公寓和大部分社会养老机构的收费较高,特别是现代老年公寓收费甚至超过商品房,因此对于富裕的老年人可以选择这种方式安养万年。

(2)社区居家养老。大部分老年人,特别是不愿离开原居住环境的老年人。这种养老方式对大多数老年人来说都是比较实用的,在不脱离家庭的前提下,通过较为完善的社区服务来满足养老需求,经济要求不高,且不离开原生活环境,但要求国家投放部分资金用于社区基本设施建设。

(3)以房养老。这种模式适用于子女较少,且自己和子女均有独立住房的老年人。我国最早提出以房养老是在2007年由全国政协委员郑斯林提出。这是一种住房方向抵押贷款的方式,虽然有一定的风险,但在经济较为发达的大城市,对一些有独立住房的老年人来说无疑是一种很好的选择。

(4)物业养老。居住在社区物业水平较高,基础设施配备完善的中高档社区的老年人。这一点做得比较好的如卓达太阳城等。

3.3 增加老年人的非养老金收入

(1)发行专门针对老年人和即将退休老年人的“认可”债券。这主要是通过发放专门针对老年人的政府债券,老年人退休以后,社保机构通过国家财政向老年人兑付,具体发行方式可以参照国债的发行。

(2)出租房屋。这是与我国国情挂钩的一种方式,受人们观念的影响,很多城镇老年人在孩子成家以后是独居的,这样空余的房子可以出租出去以增加收入,同时还可以通过邻里关系方便老年人的生活。

(3)企业返聘等设置适合老年人的工作。目前我国超过60~65岁之间的老年的人口约有4000万人,这些人虽然已经退休,但大部分还具有劳动能力。因此企业可以设置一些岗位返聘这些人员,特别是一些知识性、技术性的人员。还可以设置一些适合老年人的社区服务类的社会岗位,使愿意且有能力参加工作的老年人在正常养老的同时继续工作,以增加收入。

3.4 增加养老保险资金投资模式,扩大养老保障资金规模

当前我国养老保险基金的投资方向主要是银行存款、国债等,投资渠道单一,收益率低,使得养老保险基金面临巨大的贬值风险。为弥补养老保险资金缺口,实现保值增值可扩大其投资渠道和获得方式。

选择多种投资渠道,实现养老保险资金保值增值。现在我国养老保险费用总缴纳比例是28%,这样算下来,养老保险基金每年都会有2000多亿元的进账。据世界银行预测,到2030年我国养老基金将高达18万亿元。在高CPI面前,我们有必要选择多种渠道实现养老基金的保值增值。以下是一些发展中国家社保基金的投放情况(见表3)。

表3 世界主要发展中国家社保积极投放情况

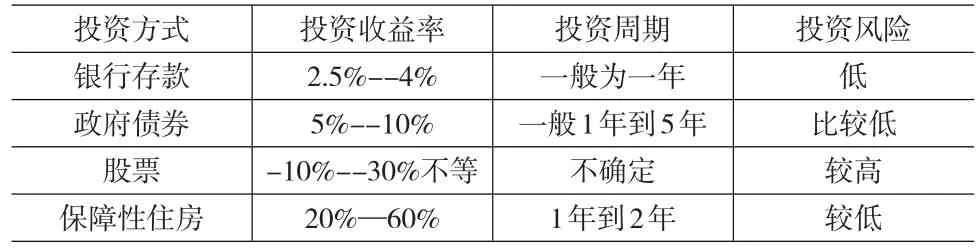

因此,我国也可以选择多种投资方式。银行存款是当前的主要投资方式,具有流动性强。安全性高的特点,但是收益以较低,因此在未来的投资中可以适当降低该部分的比例。在未来的投资规划中,可以适当增加在保障性住房中的投放量,通过表4的对比可以看出其优势具体。

表4 不同投资方式对比

从表4的分析可以看出,投资保障性住房在收益率和安全性上都是非常符合社保基金安全性和保值增值的要求的。除此,由于保障性住房市场竞争力强,价格符合大多数购房者的意愿,还有国家的政策支持,因此将社保基金的一部分拿出来用于投资保障型住房建设是实现社会保险基金保值增值的有效途径。

3.5 发展企业年金和商业保险

建立企业年金对于企业来说不仅可以享受税收优惠,还是优越福利待遇的表现,可以更好地留住人才。不仅减轻了国家的养老压力,还提高了企业自身的竞争力。企业年金积累资金的投资我们可以参照美国“401K”计划来运行,大力发展企业年金无疑是解决巨大养老财政压力的出路之一。

同时还应发展商业养老保险。商业保险具有投资灵活、收益率高的特点,同时资金来源于在职劳动者不会对国家财政造成压力,同时还强制劳动者在年轻时会自己攒下了一笔不菲的养老费用。

4 总结

人口老龄化是我国不得不面对的一个现实,随着人口老龄化的加剧,养老保障问题越来越受到人们的关注,巨大的养老财政支出,严重制约着我国未来经济的发展。因此,寻求多种养老方式,弥补巨大财政自己缺口,增加老年人收入至关重要。前文从经济较多分析了人口老龄化背景下养老保障面临的困境,并从经济角度分析了养老保障的出路,中国的养老之路任重道远。但随着经济发展水平的不断提高,相信各种养老问题也会迎刃而解。

[1]薛军玺,原培海.浅析养老保险基金“空账”运行问题[J].知识经济,2012,(4).

[2]周云,陈明灼.我国养老机构的现状研究[J].人口学刊,2007,(4).

[3]张映芹,校飞.中国养老保险个人账户空账运转问题研究[J].宁夏社会科学,2011,(5).

[4]张凌晨.人口老龄化背景下城市社区养老模式探析——以苏州市B社区为例[J].社会研究,2011,(6).

[5]宋凤轩,赵艳秋.人口老龄化背景下我国养老保险资金缺口浅析[J].山东纺织经济,2010,(6).

[6]徐晓,人口老龄化背景下我国养老保险制度存在的问题[J].经济研究导刊,2012,(8).

[7]李恒光,张霞.我国社会养老保险基金运作情况[J].青岛教育学院学报,2002,(9).