公司担保法律规则的价值冲突与司法考量

2012-01-22罗培新

罗培新

在通常情况下,法律规则的颁行,当可定分止争;但在少数情况下,法律规则本身却成为了争议的制造者。公司法关于公司担保的规定即属其一。无论是理论界还是实务部门,对于公司担保问题的争议,并没有随着2005年《中华人民共和国公司法》(以下称“2005年《公司法》”)对于原《公司法》相关规定[注]原《公司法》第60条第3款规定:“董事、经理不得以公司资产为本公司的股东或者其他个人债务提供担保。”的全面取代而偃旗息鼓,相反却呈升级之态势。对于2005年《公司法》中的相关担保规范,诸多公司法学者在著述中的不同学理阐释,[注]关于2005年《公司法》有关担保规范的学理解释,可谓歧见丛生,具体可参见赵旭东:《商法学》,高等教育出版社2007年版,页222;刘俊海:《新公司法的制度创新:立法争点与解释难点》,法律出版社2006年版,页108;叶林:《公司法研究》,中国人民大学出版社2008年版,页150;甘培忠:《企业与公司法学》(第5版),北京大学出版社2007年版,页245。这些论著对于公司担保法律规定的不同阐释,本文将在论及具体问题时一一述及。以及若干次学术会议的激烈论争[注]笔者参加的多次商法学术会议,但凡涉及公司担保效力这一命题的,必定争论不休。最近的一次是2010年11月由中国法学会商法学研究会、最高人民法院民二庭、中国政法大学民商经济法学院举办的“公司法适用高端论坛”。在该次会议上,学者之间、法官之间、学者与法官之间对于2005年《公司法》第16条属性的理解,存在相当大的分歧。表明,学界对于此一论题的见解远未达成一致。类似地,法院在2005年《公司法》颁布后审理公司担保案件所显现的司法意见之殊异,[注]笔者曾应上海市高级人民法院、浙江省高级人民法院等法院系统的邀请,为法官们讲授公司法,听课对象多为从事审判第一线工作的法官,他们对公司法有关担保规范的理解,存在相当大的差异。后文亦将述及的是,统计结果表明,事实上,有关公司担保的案件,同案不同判的情形比比皆是。同样表明实务界对相关法条的理解亦歧见迭出。

一、 问题:2005年《公司法》相关担保规范的争议

2005年《公司法》关于公司担保的规定,集中体现在第16条。该条共设三款:第1款规定:“公司向其他企业投资或者为他人提供担保,依照公司章程的规定,由董事会或者股东会、股东大会决议;公司章程对投资或者担保的总额及单项投资或者担保的数额有限额规定的,不得超过规定的限额。”第2款规定:“公司为公司股东或者实际控制人提供担保的,必须经股东会或者股东大会决议。”第3款规定:“前款规定的股东或者受前款规定的实际控制人支配的股东,不得参加前款规定事项的表决。该项表决由出席会议的其他股东所持表决权的过半数通过。”

对于第1款,学界不存疑义的是,公司作出担保,必须按照章程对于公司担保权限的分配,由董事会或者股东会、股东大会决议。易言之,公司担保须以决议方式进行[注]当然,议决方式未必要求一定要召开会议。2005年《公司法》第38条第2款规定,股东以书面形式一致表示同意的,可以不召开股东会会议,直接作出决定,并由全体股东在决定文件上签名、盖章。,即便是身为法定代表人的董事长,亦无权以公司名义对外作出担保行为。此种管制立场,应当是为了回应2005年之前公司高管滥用担保、损害股东利益的行为。然而,这里的问题在于,公司的内部行为(公司章程和决议)是否具有外部效力?能否构成诉讼中的请求权基础?进而言之,该款究竟是属于效力性规范,还是非效力性规范?[注]最高人民法院《关于适用〈中华人民共和国合同法〉若干问题的解释(二)》(下称《合同法解释二》)第14条将强制性规范分为“管理性规范”与“效力性规范”,并以此将《合同法》第52条“违反法律法规强制性规范的合同无效”限缩解释为“违反法律法规强制性规范中的效力性规范无效”。担保公司的股东能否以担保违背公司章程为由主张担保无效?以上问题可以抽象为以下简单的案例:

案例一:A有限公司章程规定,董事会有权做出500万元以内的担保,超过500万元的,由公司股东会决定。2007年某日,A公司董事会作出决议,为B公司向C银行的借款600万元提供担保,C银行接受了这份担保。最后,B公司无法履行债务,C银行要求A公司履行担保责任。A公司股东以董事会不是600万元担保的适格决议主体、因而担保合同不成立为理由,拒不履行担保责任。C银行诉至法院。

本案的核心有二:其一,A公司董事会决议违反了章程规定,决议是否有效?其二,假设该董事会决议无效,是否影响公司担保的效力?对此,学界内部意见并不一致。有学者认为,第16条第1款应为效力性规范,担保合同将因公司决议违反章程而无效;[注]例如,赵旭东教授在其主编的著作中称:“公司对外担保是直接涉及第三人利益的事项,而公司法又明确授权公司章程对公司担保做出规定,此时章程就成为决定公司对外担保效力的唯一规范。法律的规定是所有当事人都应知晓的,它产生当事人知道或应当知道的法律效果。如果担保决定的作出以及担保数额违反了公司章程的规定,第三人就不得以没有审查公司章程为理由进行抗辩。”赵旭东,见前注〔2〕,页222;又如,刘俊海教授认为:“任何人不得以其不知公开的法律规则为由而主张抗辩,根据第16条可以推定债权人知道或者应当知道自己与担保公司签订担保合同时,应当要求担保公司出具股东会或者董事会的决议。”刘俊海,见前注〔2〕,页108。有学者进一步指出,“应当将第16条所定担保事项的‘内部审议程序’解释为强制性规范”。[注]叶林,见前注〔2〕,页150。另有学者认为,该款的立法原意是保证交易安全,约束董事和高级经理的行为,但该款并非效力规定。[注]参见王保树、崔勤之:《中国公司法原理》(第3版),社会科学文献出版社2006年版,页42。《合同法解释二》第14条将强制性规范分为“管理性规范”与“效力性规范”,以此将《合同法》52条“违反法律法规强制性规范的合同无效”限缩解释为“违反法律法规强制性规范中的效力性规范无效”。公司法学界有学者认为合同法中此项规定可以延伸至公司法规范,《公司法》第16条虽然为强制性规范,但其事实上应当是为管理性之目的而设立,违反此项规定并不导致合同无效。同时,还有学者认为,第16条第1款仅仅是赋权型规范。[注]参见董慧凝:《公司章程自由及其法律限制》,法律出版社2007年版,页158。而此种见解,又与以下案件的处理息息相关:

案例二:A有限公司章程未对担保权的分配作出规定。2007年某日,该公司董事会作出决议,为B公司向C银行的借款600万元提供担保,C银行接受了这份担保。后来B公司无法履行债务,C银行要求A公司履行担保责任。A公司股东以董事会未获得公司章程的授权因而不是600万元担保的适格决议主体、故而担保合同不成立为理由,拒不履行担保责任。C银行诉至法院。

对此,有学者认为:“债权人在接受公司担保时应当审查公司的章程;章程没有明确规定决议机构权限的,股东会和董事会作出的决议都是可以接受的有效文件。”[注]甘培忠,见前注〔2〕,页245。对于这一观点,本文稍后将进行分析。

无论学界如何聚讼纷坛,法院对于违反2005年《公司法》第16条第1款而作出担保的案件,却倾向于判处担保有效。法院的这一立场,集中反映在最高人民法院民二庭宋晓明庭长在《人民司法》(2007年第13期)的访谈之中。其意旨是:实践中倾向于认为,公司章程关于公司担保能力、担保额度以及担保审批程序等方面的规定,系调整公司内部法律关系的规范,在公司内部产生相应的法律后果,通常不能对抗担保债权人等公司以外的第三人,对以担保违反公司章程为由主张担保关系无效的,除非涉及公司为内部人员提供担保,一般不予支持;《公司法》第16条第2款是公司为股东和实际控制人提供担保应当遵守的特殊规定,该规定是强制性的,应为担保协议生效的必要条件。[注]宋晓明庭长亦指出,当公司为董事、监事和高管人员的债务而与债权人签订担保协议时,债权人应当注意《公司法》第149条对董事、监事和高管人员交易行为的规定,了解股东对相关人员提供担保的意思表示,若担保不符合公司章程的规定,应认定担保协议缺乏生效要件。参见孙晓光:“加强调查研究 探索解决之道——就民商事审判工作中的若干疑难问题访最高人民法院民二庭庭长”,《人民司法》2007年第13期。

由此看来,最高人民法院的立场是,2005年《公司法》第16条第1款为管理性规范,第2款则为效力性规范。为印证此种立场,笔者通过北大法律信息网检索了所有援引《公司法》第16条的裁判文书,并统计了50个有限公司作出瑕疵担保决议的案例。[注]更为详细的数据分析,可参见赵颖洁:“闭锁公司瑕疵担保裁判弥补模糊性立法的路径分析”,载罗培新执行主编:《金融法苑》,2011年总第83辑。从2007年到2010年的数据可以看出,法官援引《公司法》第16条裁判的案件逐年增多,而认定担保有效的比重也在增加(参见表一)。

〔1〕 由于裁判文书转化为网络资源存在时滞,2010年的数据并不全面。

以上担保,又可以根据公司是否为股东、实际控制人、董事、监事和高管人员(通称为“内部人士”)提供担保,分为对内担保和对外担保。对于对内担保,法院判处担保无效的比重高达90.6%;而对外担保,法院判处担保无效的比重,仅仅为33.3%(参见表二)。

表二 对内担保和对外担保中法院对担保决议效力的裁判结果对比

以上情况表明,尽管全国法院关于公司担保案件的裁判与最高人民法院的立场大致吻合,但是,仍有9.4%的对内担保被判处有效、33.3%的对外担保被判处无效。它表明,无论是对于第16条第1款还是第2款,法官的理解均存在一定的分歧。例如,有法院以第16条第1款为管理性规范为由认定违反此规定的担保决议仍然有效,如在“尤赛珍诉宁波开汇电子产业有限公司等民间借贷纠纷案”中,宁波市江东市人民法院在判决书中认为“根据法律规定,违反效力性强制规范才是导致合同无效的法定事由之一,而2005年《公司法》第16条系管理性强制规范,而非效力性强制规范”。但又有法院直接以担保决议违反第16条第1款为由认定其为无效,如在“冯尚君诉林明龙等民间借贷纠纷案”中,浙江省临海市人民法院认为:“《中华人民共和国公司法》第16条第1款规定‘公司向其他企业投资或者为他人提供担保,依照公司章程的规定,由董事会或者股东会、股东大会决议’。本案中,被告五洲大酒店为林明龙借款提供担保未经公司董事会或股东会的决议,应当确认为无效。”

尽管法院对于2005年《公司法》第16条的理解存在差异,然而,值得关注的是,法院对于各方赔偿责任的判处却非常吊诡。如表二所示,50个案件中有35个案件的结果均为担保无效,占样本总量的70%。但在对最终清偿责任的统计中,如表三所示,50个案件中,除了一个未提及清偿责任的分担外,其余49个案件中仅有2个案件中的公司不承担清偿责任,仅占样本的4%。

表三 法院对于做出担保的公司之清偿责任的裁判情况

〔2〕 对内担保案例中,有一个案例(新疆温州港大酒店有限公司与新疆新油房地产开发有限责任公司保证合同纠纷上诉案)未提及最终清偿责任分担方式,因而原有的32个对内担保案例变为31个,总数原有的50个案例也相应变为49个。

通过进一步的分析可知,包括对内担保和对外担保总计共有34个案件被法院判处担保无效,但仅有2个案件被法院判处担保人不承担清偿责任,占样本总数的5.9%(参见表四)。

表四 担保无效案件中做出担保的公司责任承担情况[注] 担保无效案例中有一个案例并未提及最终清偿责任分担方式,因而原有的35个案例缩减为34个。

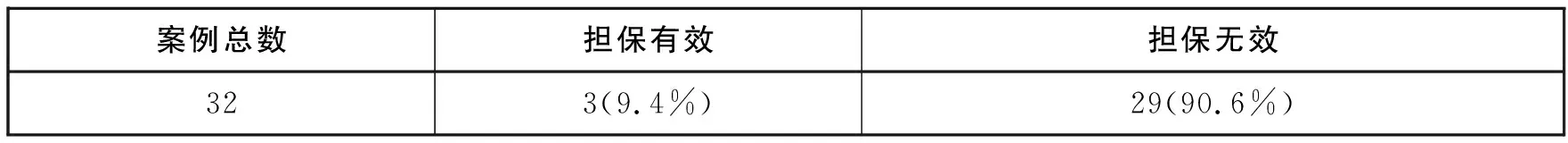

进而言之,对内担保总计32个案件中,被法院判处担保无效的案件为29个,其比重高达90.6%(参见表五)。

表五 对内担保中公司瑕疵担保的效力

对此,一个合理的推断是,既然公司担保决议无效,公司就不应承担清偿责任。但是在责任承担中,只有3.1%的案件中公司不承担清偿责任,判处承担连带赔偿责任或承担二分之一清偿责任的案件所占比例,高达93.8%(参见表六)。

表六 对内担保中担保公司的责任承担

为什么一方面认定担保无效,另一方面却又要求担保方承担清偿责任?笔者注意到,法院在作出此类裁决时,都会援引最高人民法院《关于适用〈中华人民共和国担保法〉若干问题的解释》(以下称“《担保法司法解释》”)第7条的规定:“主合同有效而担保合同无效,债权人无过错的,担保人与债务人对主合同债权人的经济损失承担连带赔偿责任;债权人、担保人有过错的,担保人承担民事责任的部分,不应超过债务人不能清偿部分的二分之一。”

无论如何,这是一种非常暧昧的判决。就法理而言,担保合同无效抑或没有成立,担保公司应承担的仅仅是缔约过失责任,而不是就担保权人的损失承担连带赔偿责任。但法院对无效担保的担保人,判处承担连带赔偿责任或二分之一清偿责任的比重高达93.8%,委实令人费解:既然无论如何担保人均要承担清偿责任,判处担保合同是否有效并不重要;依此逻辑,对于2005年《公司法》第16条的属性的理解也并不重要。

于是,一个有趣的现象产生了:学者对于第16条的属性的理解差异悬殊,法院对于该条的理解亦歧见丛生,但这丝毫不影响法院关于责任承担的最终裁判的一致性。案件裁决看似异曲同工的背后,折射的却是法院在诸多价值观冲突之下作出了权宜的选择。这种选择的结果,丝毫未能掩盖法院深深地陷入未能准确把握公司法条的属性、在担保法与公司法产生价值冲突时无法妥为权衡的困局之中,以至于最后通过援引因未区分缔约过错责任和担保责任、因而在法理上存在重大欠缺的《担保法司法解释》,来作出权宜的裁决。最终,法院在社会资源的再分配方面,未能发挥积极的导向作用。

二、 在赋权与强制之间:2005年《公司法》第16条的属性辨析

我国《合同法》第52条规定,合同生效的前提之一是“不违反法律、行政法规的强制性规定”。因而,在判断违反2005年《公司法》第16条第1款的担保合同是否有效之前,必须解释该法条是否为强制性规范。另外,根据《合同法解释二》第24条,此处的强制性规范是指效力性强制性规定。根据通说,强制性规范可分为两种,一种为效力性规范(或称禁止性规定),另一种为管理性规范(或称取缔性规范),只有违背效力性规范才会导致合同无效。[注]史尚宽教授认为,强制性规定有取缔规定和效力规定之别。其中,效力规定着重违反行为的法律行为价值,以否认其法律效力为目的;取缔规定则着重违反行为的事实行为价值,以禁止其行为为目的:“自法律规定之目的言之,惟对于违反者加以制裁,以防止其行为,非以之为无效者,此种规定,称为取缔的规定,与以否认法律之效力为目的之规定相对称。”“强行规定,是否为效力规定抑为取缔规定,应探求其目的以定之。即可认为非以为违反行为之法律行为为无效,不能达其立法目的者,为效力规定,可认为仅在防止法律行为事实上之行为者,为取缔规定。”参见史尚宽:《民法总论》,中国政法大学出版社2000年版,页330。2005年《公司法》第16条第1款是否为强制性规范?如果是,则其究竟属于效力性规范还是管理性规范?

如前所述,有学者认为其属于效力性规范,[注]赵旭东,见前注〔2〕,页222;刘俊海,见前注〔2〕,页108。还有学者认为其属于管理性规范,[注]王保树、崔勤之,见前注〔9〕,页42。更有学者有人认为其属于赋权型规范。[注]董慧凝,见前注〔10〕,页158。在世界范围内,不同的学者对于公司法规范的划分各有不同,但都大同小异。[注]加拿大的布莱恩·R.柴芬斯教授将公司法规则分为强制适用、推定适用、补充适用三类。参见(加)布莱恩·R.柴芬斯:《公司法:理论、结构与运作》,林华伟等译,法律出版社2000年版,页245-284。美国法学教授梅尔文·阿伦·爱森伯格(Melvin Aron Eisenberg),对公司法规范的分类有独到的见解。[注]Melvin Aron Eiesnberg, “The Structure of Corporation Law, 1461-1529”, Columbia Law Review, 1989.对其的批评集中见于 Fred S. Mcchesney, “Economic, Law, and Science in The Corporate Field: A Critique of Eisenberg”, 1530-1549, Columbia Law Review, 1989.爱森伯格认为,公司法规范可分为以下三类:其一,赋权性规则(Enabling Rules)。这种规则授权公司参与各方通过章程约定而自由设定规则,规则一旦设定,即当然地具有法律效力;[注]我国2005年《公司法》大大增加了此类规则,但凡包含“可以”、“由公司章程规定”、“依照公司章程的规定”、“经股东会或者股东大会同意,还可以……”等词句的法条,一般情况下属于赋权性规则,这些字眼在新《公司法》中总共出现115处。其二,补充性规则(Supplementary Rules)。即除非公司参与各方另有约定,公司法的规则当然地具有效力,又称为“缺省的”或“推定适用”的规范。如法国《商事公司法》第100条第2款规定,“公司章程没有规定更高的多数的,董事会的决定以获得出席或由他人代理的董事的多数票通过”,即为典型的补充性规则。[注]我国2005年《公司法》中包含“公司章程另有规定的除外”、“全体股东约定……的除外”词句的规则,为补充性规则,计有4条。其三,强制性规则(Mandatory Rules)。这些规则不允许公司参与各方以任何方式加以修正。英国《1985年公司法》第352条第1款规定,“每家公司都必须保存其股东的注册记录”,并且该法还就有关注册记录的格式和一些事项规定了一系列强制性义务。[注]我国2005年《公司法》在股东出资、高管义务、债权人保护等方面,设定了大量的强制性规则,“不得”、“应当”、“必须”这些标识性的字眼总共出现271处。一般而言,赋权型规则和补充性规则属于任意性规则。

然而,美国公司法学者弗兰克·伊斯布鲁克、丹尼尔·费希尔提醒我们,“任何关于公司法的理论,都必须考虑到公司法‘强制性’与‘赋权性’共存的特征。”[注]参见(美)弗兰克·伊斯布鲁克、丹尼尔·费希尔:《公司法的经济结构》,张建伟、罗培新译,北京大学出版社2005年版,页4。而2005年《公司法》第16条第1款正是一个典型的例子。依文义解释,该款可依次做以下层面的理解:

第一个层面:公司为他人提供担保,须依照公司章程的规定进行。易言之,公司可以在章程中设定担保权的分配。这是一种典型的赋权型安排,根据法律对公司的此种赋权,存在以下两类可能:

可能性之一:章程对于公司担保事宜未置一词。这种情形产生了如下问题:公司有没有担保权?如果公司有担保权的话,应当经哪个内部机关作出担保决议?这是前文案例二所要解决的问题。

可能性之二:章程对于公司担保作出了规定,具体情形又包括以下数种:①章程规定公司不得对外担保,换言之,股东通过章程约定排除了公司的担保能力;②章程规定公司可以对外担保,但必须经股东会(或股东大会)作出决议;③章程规定公司可以对外担保,且只须董事会作出决议;④章程规定公司可以对外担保,低于一定数额的担保由董事会作出决议,超过一定数额的担保由股东会(或股东大会)决议;⑤章程规定公司可以对外担保,且只须经董事长作出决定;⑥章程规定公司可以对外担保,且只须经总经理作出决定;⑦章程规定公司可以对外担保,低于一定数额的担保由总经理作出决定,超过一定数额的担保由董事长作出决定;⑧章程规定公司可以对外担保,低于A数额的担保由总经理作出决定,超过A数额但低于B数额的担保由董事长作出决定,超过B数额但低于C数额的担保由董事会作出决议,超过C数额的担保由股东会作出决议……

以上是第一个层面——也就是赋权型层面——所衍生的可能性。但事实上,根据2005年《公司法》第16条,公司担保还必须同时满足以下两个层面的要求:

第二个层面:公司为他人提供担保,必须由董事会或者股东会、股东大会决议。这是一项强制性规定。

第三个层面:公司章程对担保的总额及单项担保的数额有限额规定的,不得超过规定的限额。这亦是一种强制性规定。

综合前述三个层面,第16条第1款应当是赋权性与强制性相结合的条款。其强制性体现在:公司担保须依章程而进行;章程应规定公司担保的决议机关;公司担保应遵守章程关于担保总额及限额的规定。其赋权性体现在:公司章程可在法律提供的备选机关中选择公司担保的决议机关;公司章程可就担保总额或者担保数额进行限制。而一旦公司行使了法律的赋权,在章程中设定了担保决议机关以及担保限额,则这些议定条款亦产生强制性。当然,至于该强制性是否会影响到担保合同的效力,是下文将要探讨的另一个问题。

这里要先期探讨的问题是,如果章程对于公司担保事宜未置一词,则公司有没有担保权?如果公司有担保权的话,应当经哪个内部机关作出担保决议?对于这一问题的回应,直接关系到前述案例二的处理。

首先,2005年《公司法》第25条和第82条并没有规定公司担保属于公司章程的必要记载事项,是否记载担保并不影响公司章程的效力。故而,有些公司的发起人的确忽略了在公司章程中记载担保权限事宜。然而,就私法自治的角度而言,除非法律另有规定,民事主体均有为他人债务设定担保的民事权利能力和行为能力。与公司捐赠一样,公司对外担保本身是公司权利能力的一部分,在公司章程没有明确排除性规定的情况下,公司仍然享有这一概括性权利。这也符合世界上绝大多数国家的通例。[注]总的来说,绝大多数国家对公司对外担保都作出了相对宽松的规定。如1984年《美国标准公司法》第3.02条规定:除非公司的组织章程中另有规定,每家公司都有权力像一个自然人那样去做一切对经营公司业务和处理公司业务有必要或有利的事情,包括但不限于下列权力——对外保证之权能。以《美国标准公司法》为蓝本的美国各州公司法也普遍赋予公司对外担保权,包括公司为股东担保。美国多数州的公司法都采取原则上允许公司得为保证的立法模式。参见刘连煜:《公司法理论与判决研究》,法律出版社2002年版,页177。

其次,2005年《公司法》第16条将“董事会”与“股东(大)会”通过“或者”一词并列,从语义解释的角度,似乎两者具有同等的担保决策权。然而,根据公司法理,董事会只是公司的经营管理机构,而非最高权力机关,除非法律、公司章程和股东(大)会另有授权,其职权仅限于公司的正常经营管理活动。相反,股东(大)会则拥有包括修改章程、决定公司的合并、分立、解散、处分公司重大资产等权力。2005年《公司法》第16条第1款规定,公司章程可以就担保权限在股东会和董事会之间进行分配。公司章程由股东(大)会制定并修改,如果章程保持沉默,则意味着股东(大)会并没有通过章程授权董事会行使担保权的意愿。

最后,董事会基于股东委托对公司进行经营管理,对外担保不属于普遍意义上的经营管理行为(专业担保公司除外),而在本质上是处分股东权利的行为,[注]笔者认为,对外担保只会给公司带来或然损失,进而减损股东权益,它不属于风险与收益相匹配的公司经营行为。在公司章程没有规定且股东(大)会没有对董事会进行个别授权的情况下,董事会无权对担保事项进行决议。

因而,本文针对案例二的回应是,如果公司章程没有明确规定决议机构权限,则只有股东(大)会作出的决议是可以接受的有效文件。

本文接下来探讨公司内部行为与其外部行为在效力方面的牵连性。

三、 法院裁判的迷思:公司内部行为与其外部效力的牵连关系

就性质而言,无论是公司章程还是公司内部机关的决议,均是公司的内部行为;与之相反,公司与第三人订立的担保合同,却是公司的外部行为。在法理上,公司内部行为与外部行为所形成的法律关系判然有别。违反公司内部规范的行为,并不必然导致与该内部行为有牵连的外部行为必然无效。举例而言,如果董事会的担保决议违反章程规定,甚至股东会作出的担保决议存在程序瑕疵,股东均有权依据2005年《公司法》第22条的规定,向法院申请撤销该决议,进而依据第113条、第150条的规定追究董事的责任。但决议被撤销之后,公司依据该决议对外签订的担保合同是否有效?这取决于两者的牵连关系是否足够强。对于这一问题的认识,在很大程度上左右着法院对相关案件的裁判。而在认定牵连关系时,关于担保行为的性质及其经济功能的认识,起着前提性的重要作用。

(一)担保行为的性质及其经济功能

有学者认为,公司章程的规定与公司对外担保行为的效力之间不存在牵连关系,其理由在于,如果赋予第三人查阅公司章程的义务,则会降低交易效率。[注]持此种观点的一位学者认为,从交易经济的角度分析,如果规定第三人有查阅章程的义务,为了避免交易风险的发生,他不得不在每次交易前到有关部门查阅公司章程,并对隐晦、模糊、曲折的语言表达进行仔细研究,那么他将被迫为资讯搜索付出巨大代价。久而久之,就会大大打击第三人交易的积极性,束缚社会整体的经济发展。参见刘玲伶:“章程对公司对外担保的效力影响”,《安徽大学法律评论》2008年第1辑。然而,这种观点却忽视了担保的以下双重性质:其一,担保的设定使担保人承担了或然债务,是一种处分担保人财产的行为。在公司提供担保的情况下,担保在一定意义上剥夺了话语权相对弱小的少数股东的财产;其二,担保的设定稀释了担保人对于其它债权人(甚至包括公司雇员)的偿债担保,间接地处分了其它债权人的财产利益。在这种情况下,偏重于担保行为本身的效率,而忽视其带来的负的外部性,在法益保护的考量方面,至少是不周全的。

析言之,从经济学的角度分析,因为担保使担保权人在债务人破产时处于有利的地位,它可能会使借款人从某一本来不愿批准贷款的特定出借人中获得贷款,或者至少从该出借人中获得比没有担保的情况下更低的利息,因而改善了借款人的待遇。[注]在完全竞争的市场中,项目风险越高,贷款利率也越高。但信息不对称创建了不完美的市场和信贷配给理论,该理论称,就给定利率而言,贷款并不会分配给所有需要它的人。参见J Stiglitz and A Weiss, “Credit Rationing in Markets with Imperfect Information” (1981) 71 American Economic Review 393。转引自Eilís Ferran, Principles of Corporate Finance Law, Oxford University Press, pp.348-349.另外,对于债权人而言,由于设定了担保,担保债权人无须通过合约来对债务人的整体业务进行监督,而只须核查作为其担保权标的物的资产没有被耗散即可,从而降低了对担保债务的监督成本,并且改善了利息的收取。[注]TH Jackson and AT Kronman, “Secured Financing and Priorities Among Creditors” (1979) 88 Yale Law Journal 1143.这是有利于担保债权人的方面。

对于无担保债权人而言,从理论上说,在一个完美的市场中,无担保债权人在妥当考量各种外部性之后,会准确地调整其对公司的债权融资价格,以补偿其借款给已把资产抵押给其它人的公司的额外风险;易言之,其他无担保债权人可能会要求收取更高的利息,以补偿其在借款公司破产时求偿权劣后于担保债权人的风险。[注]A Schwartz, “Security Interests and Bankruptcy Priorities: A Review of Current Theories” (1981) 10 Journal of Legal Studies 1; A Schwartz, “The Continuing Puzzle of Secured Debt” (1984) 37 Vanderbilt Law Review 1051.另外,“担保的存在减少了公司可供利用的资产,提高了公司对无担保债权人预期违约的成本,因而激励着这些主体更为全面地实施监督”。[注]关于担保债务“监督”的变化的解释,参见S Levmore, “Monitors and Free riders in Commercial and Corporate Settings” (1982) 92 Yale Law Journal 49; RE Scott, “A Relational Theory of Secured Financing” (1986) 86 Columbia Law Review 901, 925.如果不考虑信息和谈判成本,从这个意义上说,担保的设定是一个效率事件,博弈各方将会自行通过博弈达到均衡。

然而,担保债务的市场仍然是不完备的,关于担保债务的效率也未有定论。[注]JL Westbrook, “The Control of Wealth in Bankruptcy” (2004) 82 Texas Law Review 795, 842. L LoPucki, “The Unsecured Creditor's Bargain” (1994) 80 Virginia Law Review 1887; LA Bebchuk and JM Fried, “The Uneasy Case for the Priority of Secured Claims in Bankruptcy” (1996) 105 Yale Law Journal 857.具体说来,由于存在贷款人提供了非自愿性信用,或者不够老练的贷款人缺乏正确定价风险的能力而提供了信用的情形,在这些情况下,都不会发生价格调整的结果。相反,担保机制可能会带来社会福利的减损,因为它们会导致无法补偿的风险落到最不知情、调整贷款条款的能力最差、在借款公司破产时得到的保护最弱,并且最没有能力承担财务风险的债权人头上。[注]同上注。而且,在公司提供担保的情况下,担保公司的小股东与大股东存在表决权重、信息占有等方面的不对等,以强调担保行为本身的效率为由,忽略章程对担保行为的约束,相当于允许大股东或董事会恣意处分小股东的财产权益,也相当于允许担保公司通过随意设定担保,从而选择性地侵害债权人的利益。

总之,违背公司章程的规定而设定担保,处分了公司的财产权益,并且间接地损伤了公司其他债权人的利益。故而,在裁判公司担保行为的效力时,如果片面追求交易的效率,而忽视股东、其他债权人等多元法益的保护,难免给人以“一叶障目不见森林”之惑。

(二)法律公知力及其对章程效力的提升

主张公司章程关于担保事项的规定对于第三人具有拘束力的观点,最早源于公司章程的对世效力理论,后者则以英美法上的推定通知理论(the principle of constructive notice)为基础。该理论认为,公司章程一旦公开,就意味着向第三人发出了通知,进而推定第三人应当知道并理解其中的内容,因而章程中有关公司的业务范围、担保约定等内容均可对抗第三人,并由此发展出了越权原则。也就是说,公司违背股东意愿超越章程的行为均属无效。

然而,由于越权原则给公司行为的效力带来了不确定性,破坏了交易第三方的合理预期,故而,现代各国的立法趋势是抛弃推定通知理论及越权原则。例如,1968年《欧共体第一号公司法指令》第9条第1款就规定:“成员国可以规定,如果公司能够证明第三人当时不可能不知道其行为超越了公司的目的范围,那么公司不受超越公司目的范围的行为的约束。但是,章程的公开行为本身不构成第三人知道的证据。”第2款进一步规定:“公司章程或者有决议权的公司机关对于公司机关权力的限制,不得被公司利用来对抗第三人,即使这些限制已经公告也是如此。”[注]刘俊海:《欧盟公司法指令全译》,法律出版社2000年版,页12。英国1989年修改的《公司法》第711条A(1)也规定:“仅仅因为某事项已在公司注册处的存档文件中被披露(因而能够调查)或可以到公司调查,一个人不应被视为知道任何事项。”[注]虞政平编:《英国公司法规汇编——从早期的特许状到当代的法》,法律出版社2000年版,页1716。类似地,《日本公司法》第11、14、15条规定,对公司经理等人的代理权限制,不得对抗善意第三人。[注]王保树主编:《最新日本公司法》,法律出版社2006年版,页30-31。

基于此,一些公司法学者主张公司章程关于担保权限的规定,不得对抗第三人。[注]2010年11月由中国法学会商法学研究会、最高人民法院民二庭、中国政法大学民商经济法学院举办的“公司法适用高端论坛”上,包括施天涛教授在内的一些学者持此种见解。此种见解具有相当的代表性。然而,它存在的逻辑缺陷在于:其一,通观各国实在法及基本法理,虽然并不假定公布章程即推定公知,因而无法推定第三人均知悉章程的内容,但均未规定要保护非善意第三人。如果作为第三人的担保人有义务查阅公司章程而未查阅,或者虽查阅却未发现或理解章程关于公司担保的规定,则非属善意第三人。其二,根据我国的合同法理,超越权限订立的合同,如果合同相对人知道或者应当知道对方超越权限,则该合同应归于无效。[注]参见《中华人民共和国合同法》第50条的规定。因而,非属善意的第三方不受保护,乃我国制定法的现实规定。其三,根据公司章程或公司决议乃公司内部行为之机理,固然可以推知第三人并非当然地具有查阅公司章程之义务,但一旦公司担保程序由公司内部要求提升为公司法规定时,其效力层级及范围就发生了变化。众所周知的是,法律具有普遍适用的效力,因而具有推定公知的属性。

就我国而言,一方面,2005年《公司法》第16条明确规定由公司章程来设定担保权;另一方面,该法第6条第3款明确规定,公众可以向公司登记机关申请查询公司登记事项,公司登记机关应当提供查询服务。因而,由于公司章程是公司设立申请登记时必须报送的文件之一,具有公开性。第三人得经由登记机关得知章程之内容,而决定是否与之发生交易关系。[注]王文宇:《公司法论》,中国政法大学出版社2004年版,页80。如果公司章程已经登记在册,但第三人并未前往公司登记机关查询,也未要求公司出具公司章程,则第三人非为善意,公司章程记载的事项可以对其发生对抗效力。

(三)担保权人审查的限度:合理的形式审查

认为章程的规定不得拘束担保权人的观点,其理由还在于,公众查阅公司章程、辨识可能存在的虚假签章存在困难。的确,虽然《公司法》第6条授权公众查询公司的登记事项,但该条并没有对登记事项的内容进行细致的界定。在实践中,为了平衡公众的知情权和公司的隐私权,公司登记机关将公司登记资料分为内部登记资料和外部登记资料,外部登记资料对公众公开,而公司章程则属于公司的内部登记资料,不对公众公开。在一些工商部门,普通民众往往只能查询到非常简单的基本信息,如果要查询详细的信息必须由律师出面。由此,有学者认为,第三人并非能够轻而易举地查询公司章程的有关内容,此时仍然想当然地认为,章程属于第三人可随时知晓的范围,无疑是对第三人的法律歧视。[注]刘玲伶,见前注〔29〕。

更有学者担忧,在极端的情况下,控股股东或实际控制人为达到提供非法担保的目的,无所不用其极,伪造股东或董事签章,形成有利于其的担保决议,对此,担保权人是否有义务审查签章的真实性?如有义务而未审查出签章虚假,是否可以因此而认定担保无效?[注]2010年11月由中国法学会商法学研究会、最高人民法院民二庭、中国政法大学民商经济法学院举办的“公司法适用高端论坛”上,一些学者和法官提出了此种见解。

笔者认为,这些技术层面的问题固然重要,但如果因此认定公司章程和股东(大)会、董事会决议对于第三人没有拘束力,则在法理和逻辑上均难圆畅,其理由如下:

其一,确如所述,实践中查阅章程确实存在困难,但这种困难完全可以在技术层面解决。举例而言,银行在发放贷款并要求借款人提供担保时,如果银行不易获得担保人的公司章程和有关股东会(或董事会)决议,完全可以要求借款人商请担保人提供,否则不予发放贷款。借款人为了获得贷款,势必会办妥相关事宜,担保权人固无须亲自调阅。

当然,从便利查阅考虑,我国的工商登记制度可作相应配套修改:一方面,明确公司章程关于担保的规定为公司的外部登记资料,应对外公开; 另一方面,规定公司对外提供的担保,除根据担保法在相关登记机构登记外,还应在公司登记机构统一进行备案登记,以供潜在的债权人查阅,并可就此提示交易风险。

其二,在实践中,公司章程和相关的股东会(或董事会)决议甚至签名,都存在造假的可能,但如果因此而认定这些公司内部行为对外不生任何效力,则实在是“倒洗脚水时把婴儿也一起倒掉了”。类似地,这种技术上的困难可以在技术层面解决。举例而言,如果担忧担保人提供的资料造假,担保权人完全可以商请借款人,要求担保人提供经过公证的相关资料,费用由借款人承担。由于伪造公证文书涉嫌犯罪,高昂的违法成本足以遏制担保人与公证人共谋造假的激励。

其三,虽然在技术层面可以解决因公司内部文件造假而给担保权人带来的困难,但在法理层面,担保权人是否有义务辨识公司章程和相关股东会(或董事会)决议甚至签名的真假,则是另外一个问题。一般认为,担保权人对公司章程具有合理审查义务,这种合理审查义务是指担保权人对公司章程的真实性与合法性、股东会(或董事会)决议的真实性和有效性进行必要而合理的形式审查,但不宜超过一定的限度。有学者指出,“形式审查既不是实质审查,也不是不审查,而是审慎的形式审查”。[注]刘俊海:《现代公司法》,法律出版社2008年版,页491。这种表述不无道理,但仍嫌过于抽象。笔者认为,在这方面可以借鉴美国公司法上的“注意义务”标准。换言之,担保权人只须承担“一般的理性人在类似情况下应当具有的注意义务”即可。[注]2010年11月由中国法学会商法学研究会、最高人民法院民二庭、中国政法大学民商经济法学院举办的“公司法适用高端论坛”上,顾功耘教授认为,应区分担保权人的身份,从而施加程度不同的注意义务。如果担保权人是专业担保公司,则须承担更高的审查义务;而如果担保权人是一般的公司或个人,则其承担的审查义务较低。此种见解有一定的道理,但它对法官的理论学养和专业裁判水平提出了较高的要求。具体说来,担保权人只须查验担保人的章程中关于担保权的规定、查验股东会(或董事会)的决议是否符合章程规定的多数比例等形式方面的内容,而无须查验股东或董事的签名是否虚假,因为担保权人并无渠道获得这些人员的签名样本,而且即便能够获得,要鉴别真假亦需专业水平。在“通常不会发生签章造假”的合理假定下,要求担保权人审查签章真伪,已经超越了合理的注意义务。

值得关注的是,2008年4月21日北京市高级人民法院《关于审理公司纠纷案件若干问题的指导意见》第四部分“关于公司担保”第6条规定,“公司提供担保未履行《公司法》第16条规定的内部决议程序,或者违反公司章程规定的,应认定担保合同未生效,由公司承担缔约过失责任。担保权人不能证明其尽到充分注意义务的,应承担相应的缔约过失责任”。该规定明确了担保权人对公司内部决议程序的审查义务。

(四)司法裁判的导向功能:以保守立场促成诚信醇厚的商业文化

近年来,我国法院累积了大量的商事案件审理经验,进入了一个追求裁判质量的时期。这固是有利之事,然而,对于法律行为效力架构精细化的过分追逐,却容易遮蔽司法在商事领域的最基础价值,即通过定分止争,促成诚信醇厚的商业文明的形成。具体到公司担保而言,如果担保权人可以通过审查担保人的章程和相关决议而避免争议,法院仍区分种种情事,并在绝大多数情况下认定违背章程规定的担保有效(而且似乎有进一步强化的态势),[注]例如,最高人民法院负责商事审判的民二庭庭长宋晓明称,公司为股东或实际控制人进行担保,即使未经股东会决议,也不宜笼统认定该担保无效,应当根据不同情形分别判断。对于封闭性公司,比如有限公司或未上市的股份公司,由于股东人数少,股东通常兼任公司董事或高管,管理层与股东并未实质性地分离,股东对公司重大事项仍有一定的影响力,该类事项即使未经股东会决议,但通常也不违背股东的意志。况且封闭性公司不涉及众多股民利益保证、证券市场秩序维护等公共利益问题。但如果是公众公司,比如上市公司为股东或实际控制人提供担保,则应当审查该担保是否经过股东大会决议同意,未经股东大会决议同意的担保,属于重大违规行为,侵害了众多投资者利益,应当认定无效。这种分类方法最大的危险在于为封闭公司控股股东或内部人滥用担保权损害中小股东、雇员以及其它无担保债权人利益,提供了裁判法理的支撑。参见宋晓明:“关于商事审判若干疑难问题的思考”,《人民法院报》2010年9月1日。或者虽认定担保无效但仍判定担保人承担连带赔偿责任,则实不利于促成诚信重诺的商业文化。反之,如果能够像北京高院所作出的指导意见那样,公司担保违背章程规定或未履行内部决议程序的,一概认定无效,则可倒逼担保权人细为审查担保人的章程和相关决议,从而减少争端,降低讼累。久而久之,市场主体的机会主义心理将渐为消弭,诚信醇厚的商业文化将渐次形成。从长远看,它将降低社会整体交易成本,增进社会福祉。

就目前来看,法院之所以倾向于认定公司违反章程规定的担保有效,或者不论担保是否有效均要求担保人承担连带责任,其深层原因在于法院秉持的裁判价值观偏重一隅,认为这有利于提升交易效率,保障债权安全。

在实在法的层面上,就法益保护而言,《担保法》与《公司法》存在潜在的冲突。《担保法》第1条规定:“为促进资金融通和商品流通,保障债权的实现,发展社会主义商品经济,制定本法。”由此可见,其立法目的在于促进交易效率并保障债权。《公司法》第1条则规定:“为了规范公司的组织和行为,保护公司、股东和债权人的合法权益,维护社会经济秩序,促进社会主义市场经济的发展,特定本法。”因此,公司法的首要目标是保护公司利益,因为公司财产承载着股东、债权人、雇员、管理层等多元主体的利益诉求。这两部法律所保护的法益,在公司担保违反章程规定时,呈现出了剧烈的冲突。析言之,如果法院重在保护担保权人而认定担保有效,看似促进了交易效率,但传递出的信息却是担保权人无须细为查验公司章程而可随意接受担保,则势必会造成控股股东、董事会或公司内部人滥用担保权而侵害中小股东、雇员以及公司无担保债权人的利益。故而,正如前文所分析的,对于本质上属于处分公司财产的担保行为,法院实不应偏重交易效率,而应本着稳健保守的立场,本着在多元法益中求取妥当平衡的原则来作出裁判。

一个值得关注的变化是,最高人民法院《合同法解释二》最初将该“强制性规定”解释为“效力性强制性规范”,只有违反效力性强制性规范的合同才无效。而2009年7月7日最高人民法院在《关于当前形势下审理民商事合同纠纷案件若干问题的指导意见》中又要求“人民法院应当注意区分效力性强制规定和管理性强制规定,违反效力性强制规定的,人民法院应当认定合同无效;违反管理性强制规定的,人民法院应当根据具体情形认定其效力。”因而,笔者认为,公司担保违背章程规定或内部决议程序的,即便只属于违背管理性强制规定,从倡扬诚实守信的商业文化、审慎处分公司资财、保护多元法益角度,亦因认定担保无效。

四、 结 语

的确,从历史上看,在商业世界里,驱动着法律发展演变的是实践人士而不是立法机构,法院在市场的创新性结构面临不确定性时来判定其法律效力。在这一意义上,司法裁判发挥着重要的资源再分配功能。在这方面,英国法院的做法发人深省。一方面,法院固不可因循守旧而扼杀市场人士的灵活性和创造力,另一方面,在存有疑义的领域,法院也不能对市场人士天才般的思维所创造的种种方案,提供一份橡皮图章般的认可。合同自由要受到公平价值观的制约。[注]F Oditah, “Fixed Charges and Recycling of Proceeds of Receivables” (2004) 120 LQR 533, 537-8.当法院所信守的价值观被违背时,法院并不仅仅因为会使实践人士失望而羞于作出决定。[注]Re Spectrum Plus Ltd [2005] 2 AC 680, HL (上议院拒绝推翻早期不连贯的判例,以免破坏既存的担保安排); Smith(Administrator of Cossleit (Contractors) Ltd) v Bridgend County Borough Council [2002] 1 AC 336, HL. (标准格式的文本已被使用多年,而从未有人认为它创造了浮动抵押,这一事实并不构成法院认为其并不构成浮动抵押的理由;Hoffmann法官称:“因而,不能假定合同主体试图创建此类抵押。但固化形式的合同所表达出来的合同主体的意图,只关乎他们相互权利和义务的确立。而此类权利和义务是否被界定为浮动抵押,则是个法律问题……对于这一问题的解答,可能在合同主体的意料之外,但没有理由做出不同的界定”)。

就公司担保而言,如果偏重担保的创新与交易效率,则势必会带来关于公平的担忧:[注]V Finch, “Security, Insolvency and Risk: Who Pays the Price” (199) 62 MLR 633, 660—7.法律轻易接受债权人的担保偏好,从而允许发生以下情形:担保权人可以介入并卷走一切,而给无担保债权人什么都没有留下,特别是那些未获薪酬支付的员工。[注]Re Spectrum Plus Ltd [2005] 2 AC 680, HL, para 97 per Lord Scott. In Salomon v A Salomon and Co Ltd [1897] 2 AC 22, HL, 53(Macnaghten法官将浮动抵押卷走财产的后果,描述为“大的丑闻”)。在英国,此类担忧已经引起了立法机关的关注,从而在公司立法中引入强制性披露要求来予以干预,据此,绝大多数的担保形态必须进行登记才能获得法律效力。[注]参见英国《2006年公司法》第25部分。向来尊崇市场机制的英国,对于公司担保的保守立场,当值我国借鉴。