商业银行资本、风险与效率的关系:中国经济转型期的经验研究

2011-12-27张宗益邓宏辉

吴 俊,张宗益,邓宏辉

(1.重庆大学经济与工商管理学院,重庆 400030;2.美国内华达大学商学院,拉斯维加斯)

以巴塞尔协议 (Basel accord)为代表的资本充足监管制度已经成为各国最重要的银行监管制度。由于各国经济制度背景和监管实践的差异在相当程度上决定着商业银行的行为及监管政策的有效性,学者们对于商业银行资本与风险行为的研究尚未取得一致的结论[1]。也有研究表明提出银行效率影响着银行资本与风险水平,必须将资本充足管制对银行风险追求影响与银行效率结合起来进行实证研究[2]。本文运用国内外研究广泛应用的Shrieves和Dahl联立方程分析框架[3],引入银行效率因素,研究我国经济转型这一制度背景下商业银行资本、风险与效率之间的关系。

一、文献回顾

一些学者认为,资本与风险变动呈现正向关系主要是由于监管当局的监管压力,监管者鼓励银行随着风险资产的数量同比例增加资本,也可以部分归因于当资本头寸下降时来自于市场约束的有效监督[4]。另一些观点则提出,由于增加资本会降低银行的期望收入水平,银行将增加高风险资产的投资以增加收入弥补损失,资本和风险之间存在负相关的关系[5]。Shrieves和Dahl发现银行资本和资产风险变动之间存在正向相关关系,银行提高资本的同时会增加对风险资产的投资,从而减弱了资本要求的政策效果[3]。在他们之后的实证研究对于银行资本与风险之间的相关关系并没有取得一致的结果[1]。

Hughes等人提出必须在银行资本与风险的实证研究中考虑效率的影响[2]。从监管的角度,在其它条件相同的情况下,监管者可能会允许经营状况良好的银行拥有更高比例的负债[6]。另一方面,从道德风险的角度,低效率的企业也倾向于追求更高的风险来弥补收益的损失。反过来,风险水平也会影响效率,不善于评估和监督贷款的管理者也不可能带来较高的经营效率[7]。Altunbas等人对欧洲银行业的研究发现资产风险和资本水平之间表现出正相关关系,其原因可能是由于监管机构将资本要求作为限制银行风险行为的工具,要求银行在资产风险水平上升时提高其资本水平。同时,效率较低的银行具有较高的资本水平和较低的资产风险,但没有发现效率与银行资产风险之间存在显著的相关关系[8]。

近年来,国内也有学者开始研究商业银行资本与风险的关系。理论研究认为资本约束促使银行以自身资本承担损失,有利于强化商业银行的风险意识,制约银行规模的片面扩张,从而维持银行体系的稳定[9]。实证研究发现虽然以风险为基础的资本要求能显著降低我国商业银行的风险,但对银行资本的提高没有显著影响[10]。在研究框架的设计上,国内现有研究忽略了效率与银行资本和风险之间的互动关系,并且没有考虑我国经济转型期市场化进程这一重要制度背景的特殊性。

始于1978年的市场化改革措施使中国的经济体制发生了深刻的变化。银行经营领域在受到分业经营限制的同时,逐步放松市场准入限制等管制措施,对银行业的监管逐渐向资本充足监管的国际规则接轨。随着市场化改革的深入,中国的银行业由“大一统”的垄断体制逐渐过渡到相互竞争的市场格局。商业银行遵循国际监管规则,在调整资本总量和构成、控制风险的同时,必须转变经营方式、提高经营绩效,促进效率的提升。鉴于此,本文将我国市场化改革进程这一特殊而重要的制度背景因素作为环境变量引入研究框架,将商业银行效率因素与资本、风险结合,研究我国经济转型期商业银行的资本、风险与效率的相互关系。

二、研究模型、方法及变量选择

(一)研究模型

尽管理论研究在资本要求能否有效降低银行资产风险的问题上存在分歧,但分析结果都表明商业银行对资本和风险的调整是同时进行的。资本和风险也同时与银行业效率水平相互影响。因此,商业银行的资本、风险、效率都是相关的,考察银行资本与风险关系的实证研究应该将银行效率纳入分析框架。

本文采用在国内外研究文献中广泛应用的Shrieves和Dahl联立方程分析框架[3],引入银行效率因素,研究我国商业银行的资本、风险与效率的关系。研究模型如下:

方程 (1)以银行资本为因变量,研究银行风险、效率、盈利水平、所有权性质以及制度变量对银行资本的影响;方程 (2)以银行风险为因变量,研究银行资本、效率、资产质量、所有权性质和制度变量对银行风险的影响;方程 (3)以银行效率为因变量,考察银行资本、风险、盈利水平、资产质量、所有权性质和制度变量与银行效率的关系。

(二)研究方法

为准确估计联立方程组参数,本文选用广义矩估计方法 (generalized method of moments,GMM)对方程进行估计。广义矩估计方法 (GMM)允许随机误差项存在异方差和序列相关,所得到的参数估计量比其他参数估计方法更合乎实际。同时,GMM方法不需要知道扰动项的确切分布,GMM估计量非常稳健[11]。

为了得到GMM估计量,样本矩条件可以表示为回归方程残差μ (Δ,Y,X)和一组工具变量Z之间的正交化条件m(Δ,Y,X,Z)=Z′μ (Δ,Y,X)。无论方程组的扰动项是否存在未知形式的异方差和自相关,通过选择恰当的准则函数中的加权矩阵A,都可以使GMM估计量是稳健的。

(三)变量选择

1.资本 (CAPj,t)。在实证研究文献中,最早采用账面权益资本与总资产的比值作为银行资本的指标,后来的实证研究普遍按照巴塞尔协议中资本充足率的计算方法,采用风险加权资产的资本充足率衡量银行资本水平。由于我国银行资本来源较为单一,长期以来都以权益资本作为资本金的主要来源,因此在本文中仍然沿用Shrieves和Dahl的方法[3],采用权益资本与总资产的比值作为银行资本 (CAP)的指标。

2.风险 (RISKj,t)。国外研究文献主要采用风险加权资产与总资产的比值作为银行风险的衡量指标,部分文献采用资产中不良贷款的占比作为风险指标。风险加权资产占比是银行风险的事前指标,而不良资产占比是对银行风险的事后测度,因此风险加权资产占比是对银行风险行为的有效度量。在研究中,也尝试采用银行公布的风险加权资产与总资产的比值作为风险指标,但由于在《商业银行资本充足率管理办法》颁布实施前大部分商业银行并未公布其风险加权资产数据,能够获得的数据非常少。本文在获取商业银行资产数据的基础上,根据《商业银行资本率管理办法》所对应的风险权重对各商业银行风险加权资产进行估算。计算公式如下

风险加权资产=同业往来×20%+贷款×100%+固定资产×100%

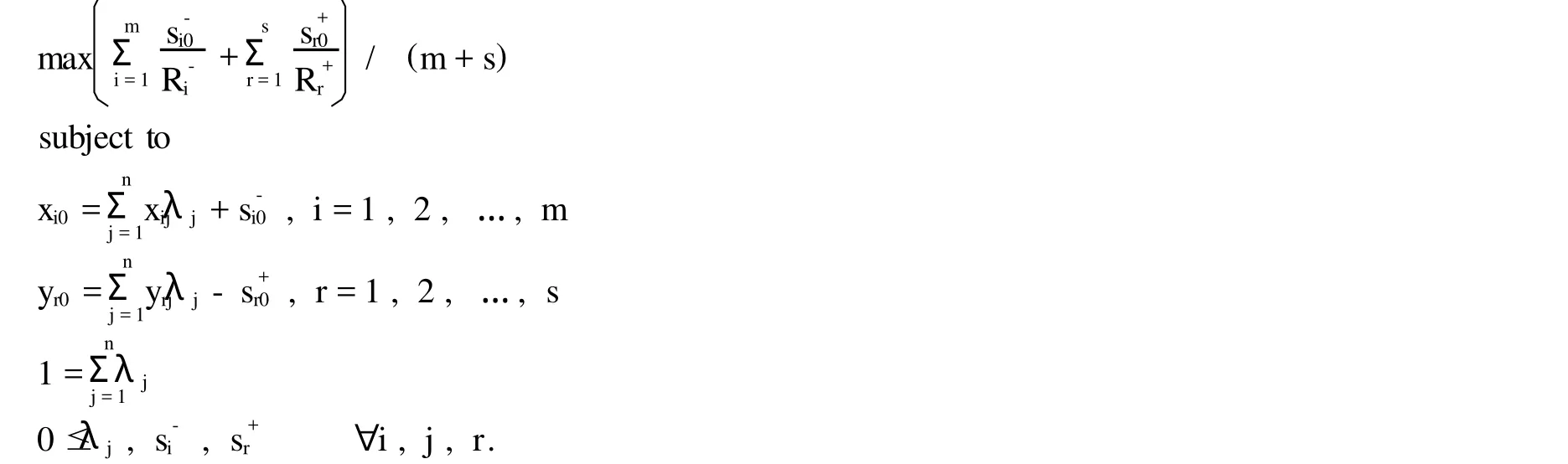

3.效率 (EFFIj,t)。为较全面和客观地计算我国商业银行的效率,本文选用Cooper,Park和Pastor建立的RAM(Range adjustedmeasure)模型[12]对我国商业银行的效率进行度量。与其它效率分析方法相比,RAM模型同时求解产出的最大化和投入的最小化,综合考虑了效率的投入 (成本)或者产出 (利润)测度,得出的效率估计值严格单调,从而给出绩效的有效 (valid)排序。

RAM模型又称为DEA的加法模型 (additivemodel),其数学表达如下

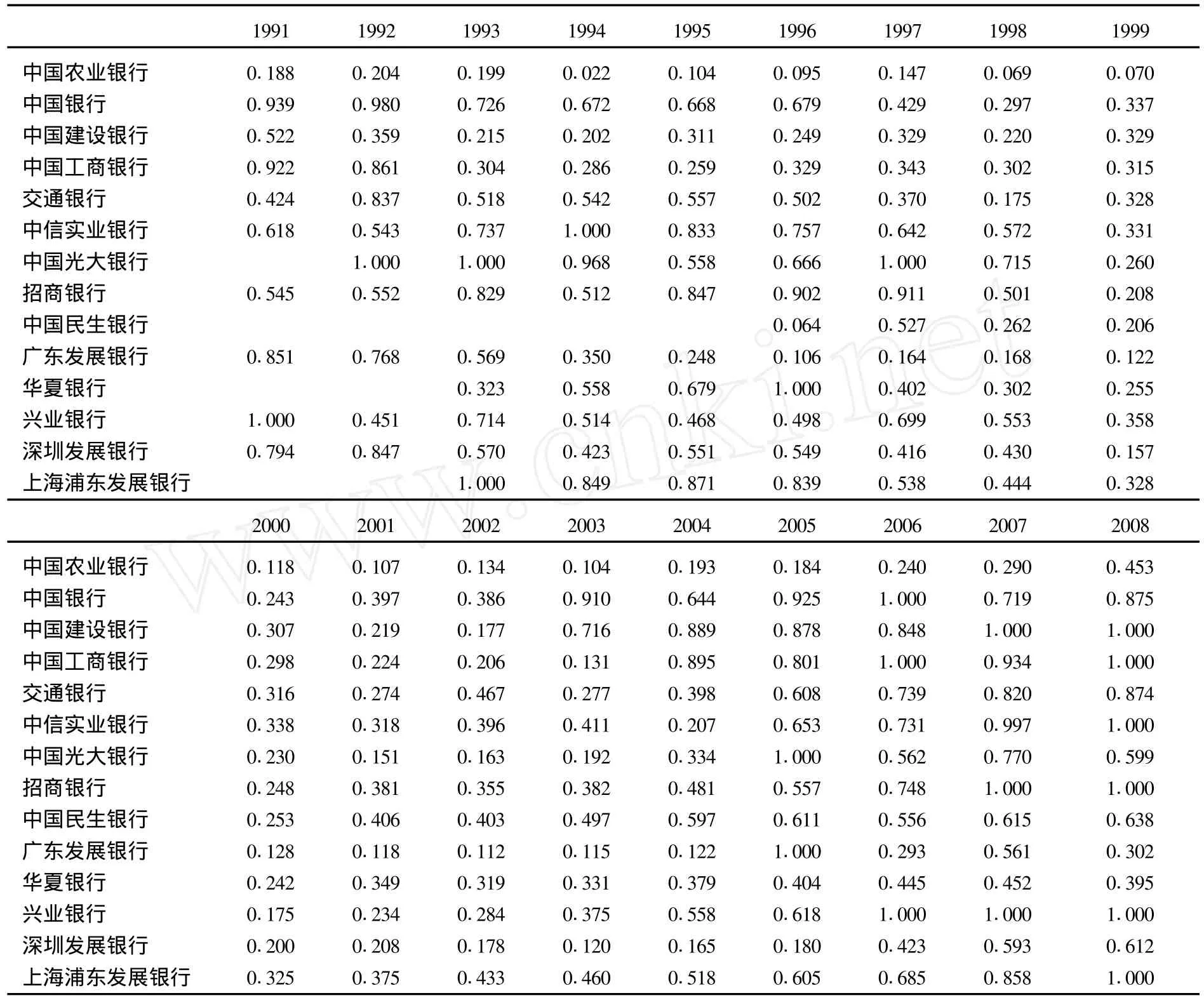

在选择投入和产出变量时以中介法为依据,选取固定资产净值、员工人数和营业费用为银行投入指标,贷款、其它盈利资产和税前利润总额为产出指标。计算得到的商业银行1991-2008年效率值见表1。

表1 商业银行效率计算值1991-2008

4.盈利水平 (ROAAj,t-1)。营业收入是资本金的重要来源,银行可以通过内源性融资的方式补充资本,经营效率同时也影响着盈利水平。本文以滞后一期的平均资产收益率代表银行盈利水平作为资本和效率的解释变量。

5.资产质量 (LLRLj,t-1)。资产质量是银行监管的重要指标,银行资产质量的好坏直接关系到银行的公众形象和经营业绩。本文以滞后一期的贷款损失准备代表银行资产质量作为风险和效率的解释变量。

6.所有权性质 (STATEOWNj,t)。本文设立虚拟变量代表所有权性质,四大国有商业银行为1,其它银行为0,分别将产权性质作为资本、风险和效率的解释变量。

7.制度变量 (MARKETt)。市场经济改革以来,政府逐步放松了对银行业市场准入的管制,带来了银行业市场竞争主体的多元化,加剧了银行业市场竞争,强化银行对利润、收入等经营绩效指标的重视,从而刺激银行为增加自身收益,提高风险资产的投入占比。此外,从国际经验来看,随着市场经济的完善,市场投资者越来越重视商业银行资本与风险等相关信息的披露,这种市场约束迫使银行重视提高资本充足程度和调整风险资产的分布,影响银行资本与风险的调整行为。

计划经济体制向市场经济体制的转型总体上是从4个方面展开,即政府的职能身份转换和从微观经济活动中的退出,推动经济的非国有化,提高经济的开放程度,培育产品市场。从中国经济转型的这4个方面入手,以19个指标为基础构造了衡量中国经济转型 (即经济体制市场化进程)的制度变量——市场化指数,较好地描绘了中国经济体制的市场化进程。市场化指数的指标体系构成、数据来源及相关计算处理过程详见《中国经济转型与增长》一文[13],本文更新并补充计算了2004-2008年市场化指数。

三、样本数据和实证结果分析

(一)样本数据

本章以目前我国全国性商业银行为研究对象,包括四大国有商业银行和10家股份制商业银行,样本期为1991-2008年,由于各商业银行成立时间和年报数据披露时间不同,各银行样本数量不完全一致,组成非平衡panel data。经差分和取滞后项等数据处理后,样本总数为237个。研究数据取自Bankscope数据库、《中国金融年鉴》和各银行年报。

(二)实证结果分析及解释

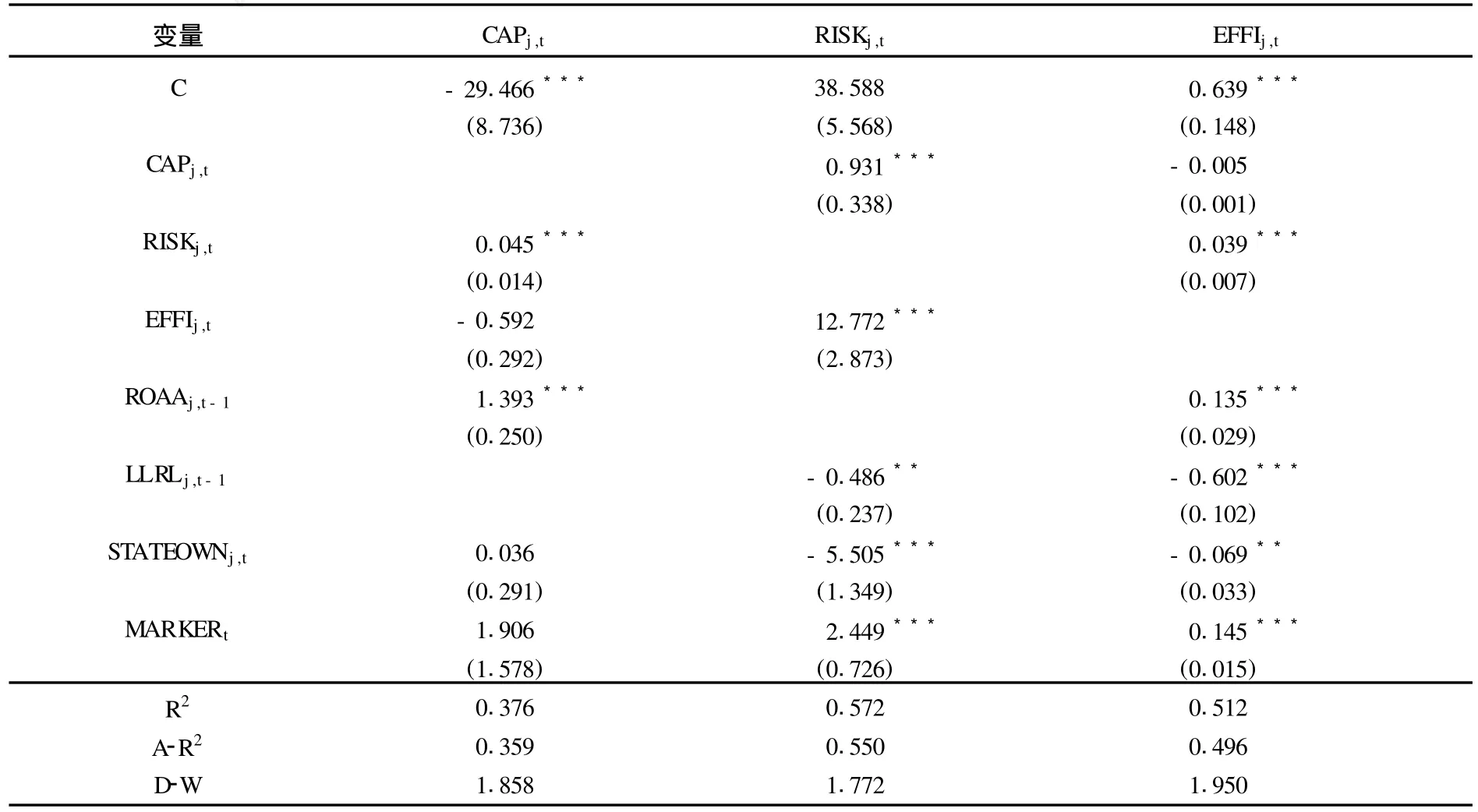

表2报告了采用GMM方法对联立方程组进行估计的回归结果。

表2 联立方程模型实证结果

1.商业银行资本与风险水平表现出正相关关系。表2回归结果显示,资本与风险为因变量的回归方程中,风险与资本的回归系数分别在1%水平显著。我国商业银行资本与风险水平表现出正相关关系,这一结论表明提高商业银行资本要求引起商业银行对未来收益水平下降的预期,商业银行会增加对高风险资产的投入以弥补期望收入的损失。

2.资本与效率之间没有显著的正相关关系。在资本与效率为因变量的回归方程中,效率与资本的回归系数均不显著,表明我国商业银行资本与效率水平不存在显著的相关关系。这说明由于缺乏市场约束机制的微观基础,我国商业银行长期以来对资本充足重视明显不足。

3.风险与效率之间呈现显著的正相关关系。风险和效率方程中,效率与风险的回归系数分别在1%水平显著。风险与效率的正相关关系表明,高效率银行的资产风险水平较高,而经营效率较低的银行风险水平也较低。从表1的效率计算结果可以看出,股份制银行相对于国有商业银行具有较高的效率值。由于市场竞争的压力,效率较高的银行更加重视利润和收益等绩效指标的考核,表明银行通过扩大资产规模,提高贷款等高风险权重资产的占比,达到增加收益的目的。本研究中的风险指标为贷款等盈利性资产在总资产的占比,因此回归结果中效率与风险呈现正相关关系也反映了银行对收益的重视和追求。

4.所有权性质对银行风险和效率有显著的影响。风险方程中,所有权性质的回归系数为负,并且在1%水平显著,这表明国有银行的投资行为更为谨慎。有研究认为,股份制商业银行具有比较健全的治理结构和约束机制,在资产的投资上应该更为谨慎。但是,股份制商业银行面临着更为激烈的市场竞争,股份制银行对利润等绩效考核指标的重视会表现为股份制商业银行对利润和风险的追求。我国正处于社会经济的转轨时期,由于国有商业银行往往在维持社会稳定中发挥重要作用,监管部门对国有商业银行的考核也更偏重安全性。这使得国有银行在资金的使用上表现出对安全的重视,甚至出现“惜贷”的情况。效率方程中,所有权性质的回归系数为负,并且在5%水平显著。Altunbas等人提出银行因所有权性质不同会表现出对成本管理的不同态度和偏好,进而影响银行的经营效率[14]。方程中所有权性质与银行效率负相关,表明四大国有商业银行在样本期的效率值相对较低,其原因在于产权结构不清、治理结构低下[14]。

5.市场化指数与银行风险和效率正相关。市场化指数对银行风险和银行效率存在正向影响,并且分别在1%水平显著,但在资本方程中市场化指数与银行资本没有显著的相关关系。改革开放以来,随着我国市场化进程的不断推进,银行业市场参与主体日益多元化,外资银行、股份制银行等中小商业银行不断提高市场份额,逐渐打破国有银行的垄断格局,使银行业市场的竞争更加激烈充分。商业银行逐渐形成自主经营、自负盈亏的市场主体,银行更加重视收益和利润,在投资行为上加剧了对盈利性资产的追求。同时,竞争也迫使银行重视投入与产出的对比关系,重视成本的管理,因此市场化指数与银行效率之间表现出显著的正相关关系。虽然近年来随着《商业银行资本充足率管理办法》的颁布实施以及国有商业银行股份制改革的推进,我国商业银行尤其是国有商业银行的资本提高较快。但在整个研究样本期内,我国商业银行的资本充足水平与市场化程度的提高并没有明显的相关关系。同时,信息披露制度作为市场约束发挥作用的基础,还有待进一步完善,市场约束对于激励银行提高资本充足率以及限制其风险行为的机制尚未发挥有效作用。因此,市场化程度与商业银行资本间没有表现出显著的相关关系。

6.盈利水平和资产质量的影响。盈利水平与银行资本正相关,并在1%置信水平下显著,表明银行盈利水平的提高有助于银行资本的补充。银行盈利能力是反映银行经营绩效的重要指标,研究结果表明盈利水平与银行效率正相关。

在风险方程中,资产质量的回归系数为负,并且在5%水平显著,表明贷款损失的增加迫使银行在下一期投资时采取较为谨慎的行为。效率方程中,资产质量与效率表现出显著的负相关关系,说明资产质量的下降将抵消银行的经营业绩,导致经营效率的下降。

四、结 论

本文将效率因素引入了资本与风险关系的研究框架,运用效率计算的非参数方法RAM模型对我国商业银行1991-2008年的效率值进行计算,在此基础上对我国商业银行资本、风险与效率的关系进行研究。研究结果表明:(1)我国商业银行资本水平与风险之间存在显著的正相关关系,说明随着资本水平的提高,商业银行会增加对高风险资产的投入;(2)效率较高银行的风险水平也较高,反映出由于市场竞争的压力和对经营绩效的重视,效率较高的银行会尽量提高盈利性资产在总资产中的占比,达到增加收益的目的;(3)所有权性质对银行风险和效率有显著的影响,监管机构对国有银行的考核更偏重安全性,国有商业银行的投资行为更为谨慎,但同时由于长期以来国有商业银行对绩效指标的重视不够,国有银行效率值也相对较低;(4)随着市场化改革的深入,银行业日渐激烈的市场竞争加剧了银行对风险和收益的追求,有助于提高银行的经营效率,但由于信息披露等市场约束机制的不健全,市场化指数与银行资本之间没有明显的相关关系。

与Kwan and Eisenbeis[11]、Hughes等人[13]和Altunbas等人[14]的研究结论不一致,本研究并没有发现样本期我国商业银行资本与效率之间存在显著的相关关系。这一方面是由于研究采用了不同的研究对像和样本期间,另一方面也说明由于缺乏市场约束机制的微观基础,我国商业银行长期以来对资本充足重视明显不足。

[1]VanHoose,D.Theoriesof bank behavior under capital regulation[J].Journal of Banking and Finance,2007,(31):3680-3697.

[2]Hughes,J.P.,Mester,L.,Moon,C.Are scale economies in banking elusive or illusive?Evidence obtained by incorporating capital structure and risk-taking into modelsof bank production[J].Journal of Banking and Finance,2001,(25),12:2169-2208.

[3]Shrieves R,D.Dahl.The relationship between risk and capital in commercial banks[J].Journalof Banking and Finance,1992,(16):439-457.

[4]Berger,A.N.The relationship between capital and earnings in banking[J].Journalof Money,Credit,and Banking,1995,(27):432-56.

[5]Kim,D.,A.M.Santomero.Risk in Banking and Capital Regulation[J].Journal of Finance,1988,(43):1219-1233.

[6]Kwan,S.,Eisenbeis,R.Bank risk,capitalization and operating efficiency[J].Journal of Financial Services Research,1997,(12):117-131.

[7]Berger,A.N.,De Young,R.Problem loansand costefficiency in commercial banking[J].Journalof Banking and Finance,1997,(21):849 -870.

[8]Altunbas Yener,Santiago Carbo.Edward P.M.Gardener,Philip Molyneux.Examining the Relationshipsbetween Capital,Risk and Efficiency in European Banking[J].European Financial Management,2007,(13):49-70.

[9]于立勇,曹凤岐.新巴塞尔协议与我国银行资本率水平 [J].数量经济技术经济研究,2004,(1):30-37.

[10]吴栋,周建平.资本要求和商业银行行为:中国大中型商业银行的实证分析 [J].金融研究,2006,(8):144-153.

[11]高铁梅.计量经济分析方法与建模:Eviews应用及实例 [M].北京:清华大学出版社,2006.

[12]CooperWW,Park KS,Pastor J T..RAM:a range adjustedmeasureof inefficiency for usewith additivemodels,and relations to othermodels andmeasure in DEA[J].Journal of Productivity Analysis,1999,(11):5-42.

[13]康继军,张宗益,傅蕴英.中国经济转型与增长 [J].管理世界,2007,(1):7-17.

[14]朱南,卓贤,董屹.关于我国国有商业银行效率的实证分析与改革策略 [J].管理世界,2004,(2):18-26.