“欧猪五国piigs”主权债务危机:进程、原因、救助方案及走向

2011-12-19王永琴

王永琴,王 刚

(1.中北大学经济与管理学院,山西太原030051;2.山西太钢不锈钢股份有限公司,山西太原030003)

“欧猪五国piigs”主权债务危机:进程、原因、救助方案及走向

王永琴1,王 刚2

(1.中北大学经济与管理学院,山西太原030051;2.山西太钢不锈钢股份有限公司,山西太原030003)

从2009年11月由希腊债务危机引发的“欧猪五国piigs”主权债务危机爆发至今的两年时间里,欧洲主权债务危机成为影响全球经济复苏、金融市场走向的重要因素之一。通过长期跟踪“欧猪五国piigs”主权债务危机爆发的进程,对影响“欧猪五国piigs”主权债务危机进程的关键影响因素——主权信用评级、国债收益率、GDP增速及救援方案等进行整理、分析、研究,判断出“欧猪五国piigs”主权债务危机很可能进一步向意大利、西班牙等国蔓延和恶化。

“欧猪五国piigs”;主权债务危机;救援方案

0 引 言

自从2009年11月以希腊为开端的“欧猪五国piigs”主权债务危机爆发以来,“欧猪五国piigs”主权债务危机先后横扫希腊、爱尔兰、葡萄牙,并开始向意大利、西班牙等国蔓延。未来,“欧猪五国piigs”主权债务危机将走向何方?“欧猪五国piigs”主权债务危机是走向持续扩散还是有望休止呢?本文试图从“欧猪五国piigs”主权危机爆发以来的进程、原因及救援方案角度出发,对“欧猪五国piigs”主权债务危机的未来走向进行探索。

1 “欧猪五国piigs”主权债务危机发展进程

2009年11月,希腊财政部长宣布:希腊2009年财政赤字占 GDP比例高达13.7%,而不是此前所预测的6%。此信息一经公布,市场即开始出现恐慌,希腊国债收益率和CDS价格急剧上升,拉开了希腊主权债务危机的序幕;随着希腊国债收益率的持续攀升及国际三大评级机构(穆迪、标普、惠誉)持续不断下调其国债评级,到2010年一季度末,希腊10年期国债收益率高达 6.529%;与此同时,2010年一季度,希腊国债占 GDP之比高达115%,希腊债务不可持续形势日益明显。受其影响,投资者开始大规模抛售希腊国债,并最终导致希腊政府通过发新债还旧债的模式难以为继。希腊总理帕潘德里欧被迫在2010年4月23日发表全国电视讲话称,希腊金融市场经历了长达数月之久的混乱局面,必须正式申请接受欧盟-国际货币基金组织(IMF)救援机制,以尽快结束这种混乱状况。至此,希腊主权债务危机开始全面爆发,进入了申请救助与被救助的新阶段。

受希腊不断暴露的主权债务问题影响,爱尔兰、葡萄牙也先后申请并接受了欧盟和 IMF的救助(表1),陷入到主权债务危机的漩涡之中;在希腊、爱尔兰及葡萄牙三国主权债务危机的持续影响之下,意大利、西班牙两国也因国债收益率不断上升、主权信用评级被下调、财政赤字居高不下及经济增长缓慢等因素影响,逐渐被推上了主权债务危机的前台;随着主权债务危机的扩散和不断恶化,市场将上述欧元区五国戏称为“欧猪五国piigs”[1](“欧猪五国piigs”系 portugal—葡萄牙、italy—意大利、ireland—爱尔兰、greece—希腊、spain—西班牙五国国名首字母合称),“欧猪五国piigs”主权债务危机也成为自2009年11月以来持续影响全球经济复苏、金融市场运行的关键事件之一。

表1 “欧猪五国piigs”主权债务危机爆发以来申请救助与被救助发展进程一览表① 作者根据媒体公开报道资料收集、整理。

进入 2011年第三季度以来,尽管欧盟和 IMF已经对希腊、爱尔兰及葡萄牙三国提供救助贷款支持,但由于市场并不认可相关措施能从根本上解决“欧猪五国piigs”主权债务危机面临的债务不可持续问题,金融市场呈现出持续动荡、进一步恶化的局面。特别是2011年7月份以来,由于国际三大评级机构先后将希腊国债评级下调至“违约”[2]级别,希腊出现债务违约风险的可能性大大增加,国际社会和金融市场再次陷入了由“欧猪五国piigs”主权债务危机引发的恐慌之中。受其影响,对希腊的第二轮救助计划逐渐浮出水面。2011年7月21日,欧元区领导人在特别峰会后发布声明,表示达成了第二轮1 090亿欧元的希腊救助方案。但由于方案内容及执行效果方面的问题,国际三大评级机构之一的穆迪在仅仅相隔4天之后(2011年7月25日)就宣布调降希腊主权信用评级三档,从Caa1调降至Ca,仅较违约级别高出一个级距;并明确表示,欧盟宣布的第二轮希腊救助计划,以及国际金融协会(IIF)的声明暗示,希腊国债违约的机率几乎是100%[3]。在希腊出现债务违约风险不断加大的形势影响之下,加之美国、英国等国不断施加政治压力,欧元区领导人在今年10月下旬经过两轮“马拉松式”的谈判,终于在2011年10月27日推出了全面解决欧元区债务危机的一揽子方案,但由于希腊总理帕潘德里欧在2011年10月31日晚宣布,该国将就欧盟解决希腊债务危机的新方案举行全民公决,“欧猪五国piigs”主权债务危机再次重创欧美金融市场,并引发了市场对希腊宣布破产和退出欧元区的担忧。尽管在德、法等国的施压之下,希腊总理最终宣布放弃公投计划,但由于市场对“欧猪五国piigs”主权债务危机持续恶化和蔓延的疑虑加大,近日欧元区第三大经济体、全球第八大经济体意大利在10年期国债收益率攀升至近15年高位及其国内政局动荡影响之下,逐渐取代希腊,成为“欧猪五国piigs”主权债务危机的“焦点”。

2 “欧猪五国piigs”主权债务危机爆发原因

“欧猪五国piigs”主权债务危机爆发有着深刻的、复杂的、多方面的原因,但从市场表现及决定性因素分析看,造成“欧猪五国piigs”主权债务危机的原因大体上包括:

2.1 表面原因

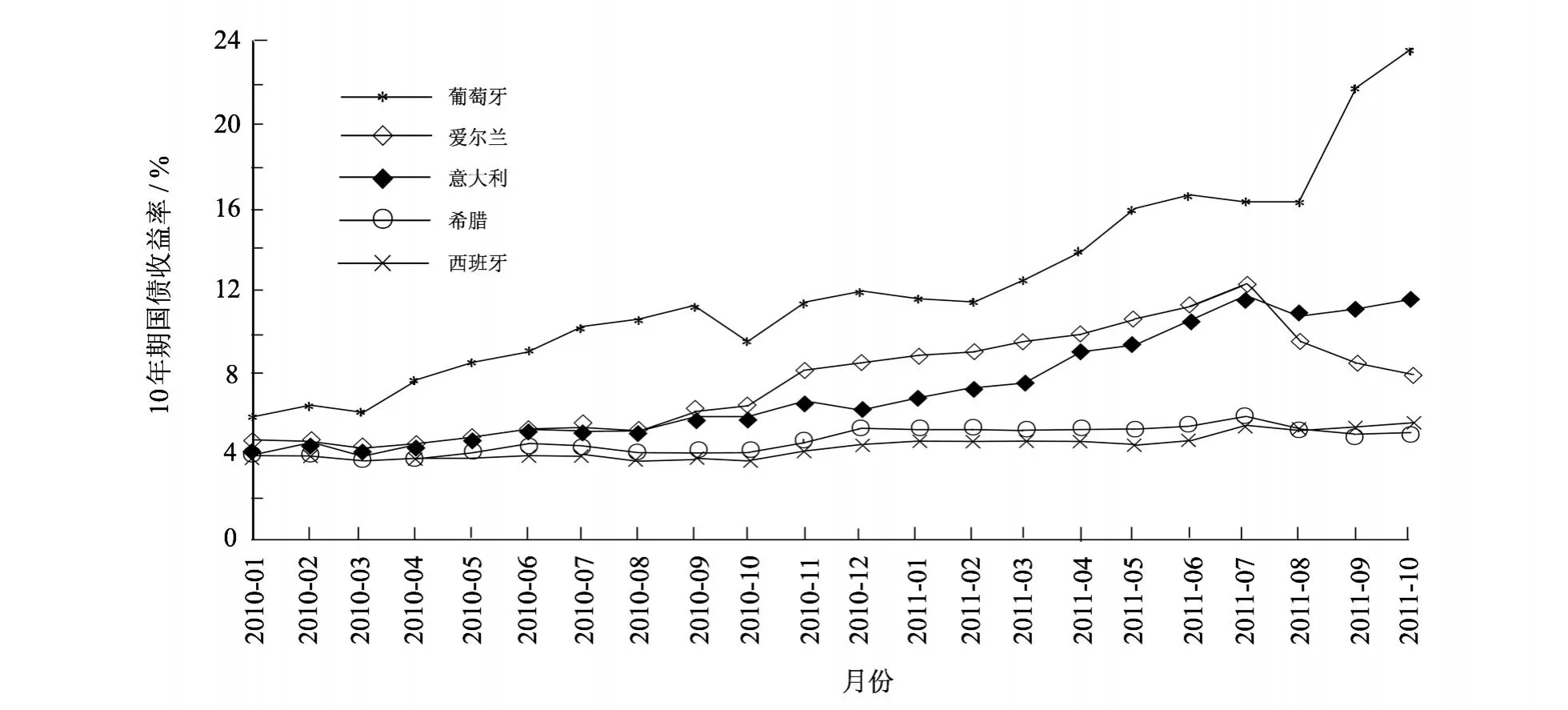

从“欧猪五国piigs”主权债务危机爆发进程中的市场表现看,“欧猪五国piigs”主权债务危机爆发是在利率上升→市场对债务国还款担忧加剧→主权信用评级下调(表2)→国债收益率上升(图 1)的恶性循环中出现,并最终导致希腊、爱尔兰、葡萄牙三国申请和接受救助。因此,“欧猪五国piigs”主权债务危机爆发的表面原因可以归结为债务国国债收益率持续攀升,导致市场认为“欧猪五国piigs”未来债务难以为继,继而可能出现违约,并最终引爆主权债务危机。

表2 2011年以来国际三大评级机构对“欧猪五国piigs”主权信用评级调整进程[2]

图1 “欧猪五国piigs”10年期国债收益率趋势图[3]

2.2 根本原因

从投入、产出角度衡量,“欧猪五国piigs”主权债务危机爆发的根本原因在于其经济增长缓慢,借贷利率远远超过 GDP增速,即借贷利率>GDP增速,投入远大于产出,最终导致财政赤字和公共债务总额占 GDP比例远超欧盟《稳定与增长公约》规定的3%和60%的上限,形成了“欧猪五国piigs”债务不可持续的局面。那么,造成“欧猪五国piigs”投入产出失衡的原因又是什么呢?

1)“百年一遇”的全球金融危机是导致“欧猪五国piigs”GDP增长急速下降的外部诱因[4]

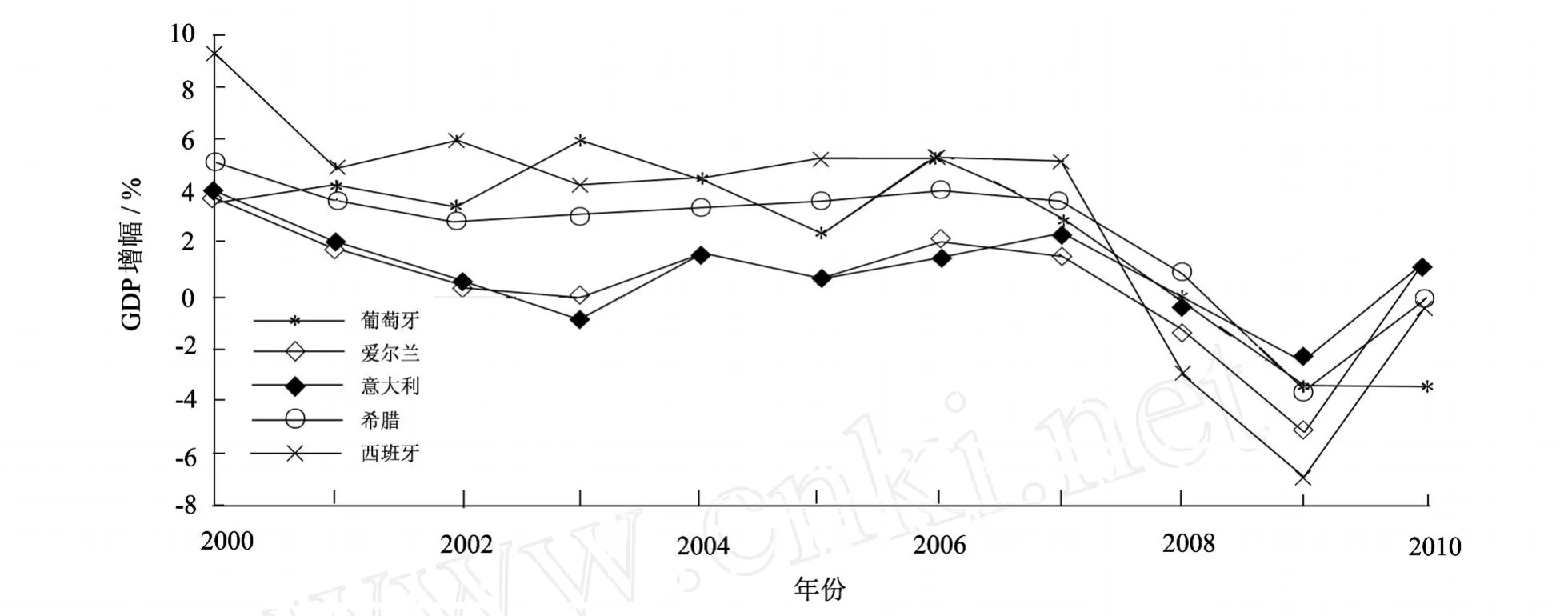

2008年9月14日晚上,有着158年历史的美国第四大投资银行——雷曼兄弟公司宣布破产,引爆了由美国次贷危机发展形成的全球金融危机,美国联邦储备委员会前主席艾伦·格林斯潘同日接受采访时称,美国正陷于“百年一遇”的金融危机中。伴随着全球金融危机的持续爆发和蔓延,新世纪以来出现的全球经济高速增长局面嘎然而止,全球经济的衰退则不期而至。与此同时,“欧猪五国piigs”经济增长也出现快速下滑运行态势(图 2),其中“典型代表”希腊更是出现 GDP连续三年负增长的经济衰退局面。

图 2 2000年以来“欧猪五国piigs”GDP(同比、不变价)运行趋势图

2)“欧猪五国piigs”高福利制度是导致其财政入不敷出的重要原因

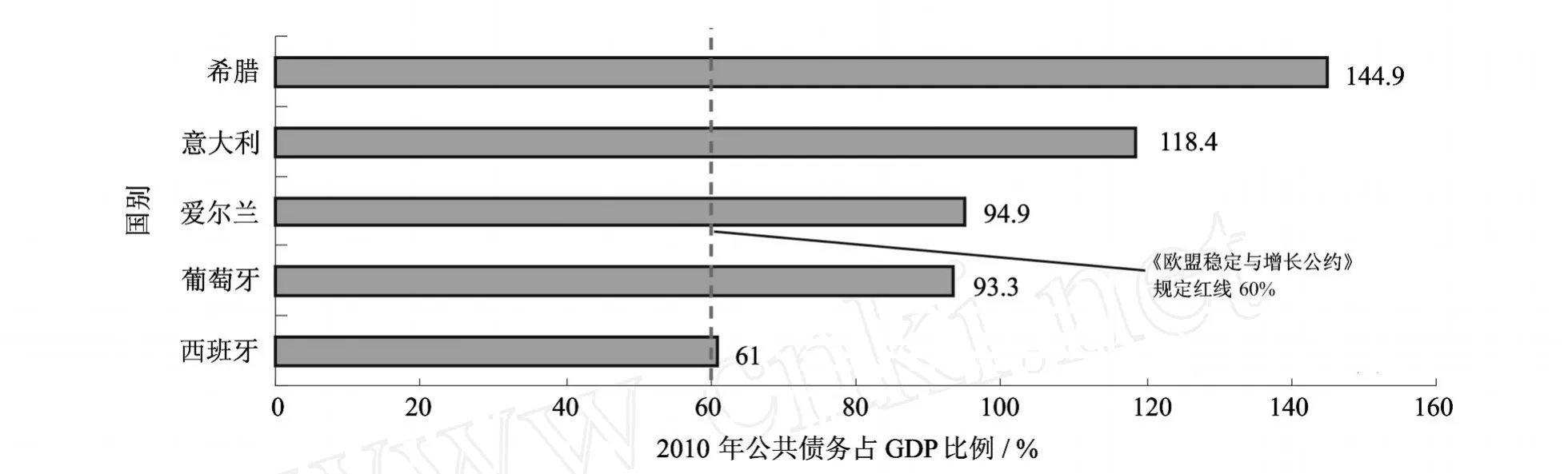

欧洲国家曾经引以为荣的高福利体制在经济增长缓慢、甚至衰退的局面下,成为导致“欧猪五国piigs”财政入不敷出的重要原因,高福利“吃垮”“欧猪五国piigs”[5]。以希腊为例,其福利体制向来以“慷慨”闻名,希腊人的高工资、高退休金、平均只有53岁的低退休年龄,以及每年长达6周的带薪休假,曾令多少人为之羡慕;其它深陷欧元区债务危机的国家也存在同样问题,例如西班牙,在欧洲属于高福利国家,只要交纳一定数额的社会保险,人人均可享受免费医疗以及领取失业救济金和退休养老金等待遇;意大利也是西方发达国家中福利待遇最好的国家之一,全体意大利公民终生享受公费医疗,中小学实行免费教育,带薪休假制度也早已普及;每年的8月份,除交通、邮电、军队等重要行业的部分人员外,全国其他企业和机构全部停止工作。统计数据(表3)显示,自2008年全球金融危机全面爆发以来,“欧猪五国piigs”财政盈余普遍呈现赤字状态,而且在2008年、2009年两年出现了大幅上升趋势;2010年以来,尽管财政赤字较2009年有所回落,但仍然居高不下,最终导致“欧猪五国piigs”的财政赤字和公共债务总额占 GDP比例远超欧盟《稳定与增长公约》规定的3%和60%的上限(图3、图4),出现了债务不可持续的局面。

表3 2000年~2010年“欧猪五国piigs”财政盈余情况统计表 百万欧元

图3 2010年“欧猪五国piigs”财政赤字占 GDP比例

图4 2010年“欧猪五国piigs”公共债务总额占 GDP比例

3)“欧猪五国piigs”经济结构不合理、缺乏增长动力是导致其经济增速大幅下滑的内在原因

深陷主权债务危机的“欧猪五国piigs”,普遍存在着经济结构不合理、经济增长缺乏动力的难题,特别是在全球金融危机导致全球经济大幅下滑的局面下,影响其经济快速增长的问题凸显。如引爆“欧猪五国piigs”主权债务危机的希腊,其工业基础薄弱,经济增长过于倚重旅游等行业,经常项目连年赤字,国民经济易受到外部危机的冲击,劳动生产率也长期慢于收入的增长;希腊人口老龄化率高达18.6%,失业率一直在10%左右居高不下,导致其养老金、失业金等社会福利支出负担过重;希腊偷税漏税现象严重,国内灰色经济规模相当于 GDP的30%~40%,可谓穷国富民;再加上过于庞大的公务员队伍和管理混乱的养老金体系,使得财政早已不堪重负[6]。此外,西班牙也存在着失业率高达20%以上的严重制约经济增长的问题;其它如爱尔兰也存在着经济增长过于依赖投资的问题,在国内房地产泡沫破裂之后,希腊经济出现了类似于美国的大幅下滑的局面,其中 2008年 GDP同比负增长 3%,较2007年5.2%的增长速度下降了高达8.2个百分点。种种迹象显示,“欧猪五国piigs”的经济结构不合理,经济增长缺乏内在动力,是导致其经济增长大幅下滑的主要内在原因。

3 “欧猪五国piigs”主权债务危机的救援方案

伴随着“欧猪五国piigs”主权债务危机的持续扩散和不断升级,特别是在国际金融市场大幅动荡、全球经济增长下滑风险不断加大的局面下,为稳定金融市场、推动全球经济持续复苏,欧盟和 IMF一方面出台了以提供贷款缓解短期流动性和实施财政紧缩为主要内容的希腊、爱尔兰、葡萄牙三国救援方案;另一方面,为防止主权债务危机进一步蔓延至意大利、西班牙等国,欧盟和 IMF推出了以欧洲金融稳定基金(European Financial Stability Facility,简称EFSF)和欧洲稳定机制(European Stability Mechanism,简称ESM)为主要载体的救助方案,形成了一个涉及欧元区、欧盟、IMF以及私人部门的多层次救援体系。由于受“欧猪五国piigs”主权债务危机持续不断恶化的影响,欧元区领导人在2011年10月27日达成了最新的解决债务危机的一揽子协议。“欧猪五国piigs”主权债务危机爆发以来出台的主要救援方案具体如下:

3.1 希腊第一轮救援方案[7]

2010年4月23日,希腊总理帕潘德里欧正式向IMF和欧元区发出救助申请。2010年5月2日,希腊第一轮1 100亿欧元救助计划出台,欧元集团主席、卢森堡首相容克在当日举行的欧元区财长特别会议结束后宣布,与会的欧元区16国财长一致同意启动希腊救助机制,在未来三年内与国际货币基金组织一道为希腊提供1 100亿欧元贷款,以满足希腊的资金需求,其中欧元区国家出资总额为800亿欧元,IMF出资总额为300亿欧元。根据希腊贷款需要,贷款将在三年内拨付,以保证希腊国债不会发生违约。同时,希腊政府承诺,到2014年将财政赤字占 GDP比例由2009年的13.6%降到3%以下,并将大力削减公共部门工资和养老金,增加税收(提高增值税税率和奢侈品税率)和提高税收征管力度。

3.2 爱尔兰救援方案[8]

2010年11月28日,欧盟财政部长就向爱尔兰提供850亿欧元贷款达成一致。欧盟经济与货币事务专员雷恩在会后表示,对爱尔兰贷款的利率大约为6%,期限为7年半;贷款中有175亿欧元为爱尔兰自筹,还将有225亿欧元来自国际货币基金组织,其余来自欧元区成员国及英国、瑞典和丹麦等国。作为交换,爱尔兰在未来4年必须削减150亿欧元的赤字,并进行其他改革。

3.3 葡萄牙救援方案[9]

当地时间2011年5月3日晚,葡萄牙看守政府总理若泽·苏格拉底在总理府宣布,经过近半个月的谈判,葡萄牙与国际货币基金组织、欧盟和欧洲中央银行三方达成未来3年获得780亿欧元援助协议;2010年5月16日,欧盟财政部长一致通过了为期3年、总规模780亿欧元的葡萄牙救助计划;救助方案要求葡萄牙到2013年时必须实现预算赤字削减至3%的目标,并改革该国的医保和公共管理制度,同时实施私有化计划。

3.4 以EFSF和ESM为载体的救援方案②

为了稳定全球金融市场,防止希腊债务危机导致欧元崩溃,在第一轮援助希腊方案出台后,欧盟和IMF在 2010年 5月 10日出台了总规模高达7 500亿欧元的救援方案。救援方案资金来源包括欧洲金融稳定基金(European Financial Stability Facility,简称 EFSF)承担的4 400亿欧元,欧盟金融稳定机制(European Financial Stability Mechanism,简称EFSM)承担的600亿欧元,以及 IMF出资的2 500亿欧元,其中,出资规模最高的 EFSF是7 500亿欧元救援方案的核心和主体。7 500亿欧元救援方案实施基本采取分步走的策略:首先,针对特定国家的救援规模要得到欧元区及 EFSF的同意,同时对救援的细节达成共识;其次,由 EFSF作为救援主体,开始发放救援资金。救援资金的发放分多次进行,在每次发放之前都要进行一次评估,主要考察受援国承诺的兑现程度以及后续政策的评估;同时,受援国要进行相应的改革,特别是财政整固计划。如果财政整固计划等政策执行不力,欧洲金融稳定基金可以暂停甚至取消对该成员国的援助。为了防止欧元区主权债务危机从希腊、爱尔兰、葡萄牙三国进一步向其它国家蔓延,2011年6月20日,欧元区和欧盟财长会议针对欧盟金融稳定和债务危机救援体系达成了新的一致协议。其一,欧洲金融稳定基金需要进一步扩大救援的能力(包括私人部门的资源加入)、救援的规模,以确保欧元区和欧盟的稳定性。其二,欧洲金融稳定基金作为一个3年期的临时性救援机制,将在2013年中期之后成立欧洲稳定机制(European Stability Mechanism,ESM)。欧洲稳定机制是一个政府间常设组织,到时将代替欧洲金融稳定基金,为欧元区和欧盟成员国提供金融救援,同时可以干预一级债券市场。ESM有效救援资金将从4 400亿欧元扩大至5 000亿欧元,整体救助规模可达7 000亿欧元,其中800亿可以现金支付,6 200亿为承诺救助资金和担保。

3.5 解决欧元区债务危机一揽子协议[10]

2011年10月26日,经过整整一个晚上时间的谈判,欧洲理事会常任主席范龙佩在10月27日凌晨宣布,欧元区成员国领导人已就解决债务危机达成一揽子协议。范龙佩说,根据欧元区领导人讨论通过的这份协议,欧元区救助基金EFSF将会杠杆化4~5倍,使救助能力达到约1万亿欧元;为了整固银行业,欧元区领导人决定在2012年6月底前将欧洲主要银行的核心资本充足率提高到9%;经过欧元区领导人和银行业代表的艰难磋商,银行业同意对希腊国债进行50%的减记。

4 “欧猪五国piigs”主权债务危机未来走向判断

在“欧猪五国piigs”主权债务危机爆发进程中,

“欧猪五国piigs”的国债收益率和主权信用评级是影响危机进程的关键市场因素,而且二者存在着相互影响、共振的运行特征。从目前“欧猪五国piigs”最新的国债收益率运行情况及信用评级情况判断,

“欧猪五国piigs”主权债务危机进一步蔓延和恶化的可能性仍然较大。此外,从决定“欧猪五国piigs”主权债务危机的根本原因、已推出救援方案的运行效果和存在的弊端分析,欧元区主权债务危机存在着向意大利、西班牙进一步蔓延和恶化的可能性。

4.1 从“欧猪五国piigs”10年期国债收益率趋势判断

对比“欧猪五国piigs”10年期国债收益率运行情况(图1)可以发现,当“欧猪五国piigs”10年期国债收益率超过“8%红线”时,希腊、爱尔兰、葡萄牙3

国都申请并接受了欧盟和 IMF的援助。统计数据显示,希腊、爱尔兰和葡萄牙分别在10年期国债收益率突破8%的3天、12天和8天后正式向欧盟和

IMF申请援助。从目前意大利、西班牙两国10年期国债收益率持续攀升并不断接近“8%红线”的形势分析,特别是近日意大利10年期国债收益率已高达6.68%,逐渐逼近7%的整数关口,其债务不可持续的形势越来越严重。一旦意大利国债收益率突破

7%大关,出现意大利国债抛售和利率持续上涨的恶性循环局面,“欧猪五国piigs”主权债务危机从希腊等欧元区外围二线国家扩散至意大利、西班牙等核心国家的风险将明显加大。

4.2 从“欧猪五国piigs”主权债务危机最新信用评级判断

从表2国际三大评级机构对“欧猪五国piigs”主权信用评级调整进程分析,2011年6月份以来,国际三大评级机构已先后将希腊评级下调至“违约”水准。此外,葡萄牙、爱尔兰两国的最新评级展望仍为“负面”,未来仍存在下调的可能。与此同时,2011年9月以来,三大评级机构先后下调意大利评级,并将最新评级展望确定为“负面”,这意味着意大利的主权信用评级再次被下调的可能性也明显加大。另外,评级机构穆迪在2011年10月18日下调了西班牙主权信用评级,而且还警告法国有可能失去AAA评级。从当前“欧猪五国piigs”主权信用评级最新进展情况看,“欧猪五国piigs”主权债务危机进一步蔓延和恶化的可能性仍然较大。

4.3 从导致“欧猪五国piigs”主权债务危机爆发的

根本原因判断

根据美国彼得森国际经济研究所研究员迈克尔·穆萨的研究分析[11],衡量一国债务负担——公共债务占GDP比例的变化速度的基本公式为

d(D/Y)/dt=(P/Y)+(i-g)(D/Y),式中:D代表一国的公共债务存量;P代表基本赤字;i代表政府债务的平均利息水平;g代表名义GDP增长率。

表4 “欧猪五国piigs”二季度GDP同比增速与10年期国债收益率对比表 %

项目 葡萄牙 爱尔兰 意大利 希腊 西班牙

i 9.716 10.615 4.754 15.506 5.389 g-0.9 - 0.8 -7.3 0.7 i-g 10.616 - 3.954 22.806 4.689

注:表中 i取值10年期国债收益率2011年2季度均值,数据来源于华泰联合证券宏观——欧债危机跟踪系列报告;g取值“欧猪五国piigs”2季度 GDP同比、不变价增速,数据来源于欧元区统计局最新报告;“-”表示数据未提供。

穆萨分析得出,当 i-g=3时,即经济增长率下降,债务利率提高时,债务余额占 GDP比例将很难下降,债务国的债务负担将不可持续。根据欧元区统计局最新公布的2011年第2季度“欧猪五国piigs”GDP同比增长与10年期国债收益率加权平均数值的比较分析(表4),“欧猪五国piigs”中尚未申请援助的意大利、西班牙两国 i-g>3,表明两国的债务负担将不可持续。最新统计数据显示,目前意大利、西班牙两国10年期国债收益率已明显高于2季度平均水平,而根据 IMF最新发布的《世界经济展望》报告预计,“欧猪五国piigs”4季度GDP增速较2季度(表5)将普遍出现下滑,其中意大利4季度 GDP增速较2季度将下滑0.4个百分点,西班牙4季度 GDP增速与2季度持平。在 GDP增速下降、国债收益率上升的运行格局下,意大利、西班牙两国的 i-g将进一步扩大(将远超过3),两国的债务负担不可持续局面将进一步加重,“欧猪五国piigs”主权债务危机向意大利、西班牙蔓延和恶化的风险也将进一步加大。

表5 IMF预测的“欧猪五国piigs”4季度 GDP同比增速表 %

4.4 从“欧猪五国piigs”主权债务危机救援方案判断

从已经出台并正在实施的希腊、爱尔兰、葡萄牙三国救援方案的主要内容和运行效果看,救援方案主要采取的是提供贷款缓解短期流动性和实施财政紧缩措施,因此,在其执行过程中必然要求削减财政赤字→推行财政紧缩措施→采取增税减支等方式→必将损及经济增长→财政赤字未达援助目标→进一步扩大紧缩措施,出现恶性循环局面。因此,尽管救援方案为受援国提供了贷款,缓解了希腊、爱尔兰、葡萄牙三国面临的短期流动性危机,但同时也对三国经济恢复增长添加了阻力,只起到了治标不治本的作用,未能从根本上解决希腊等国发生的主权债务危机。

从以EFSF和 ESM为载体的欧元救援方案及近期达成的欧元区解决债务危机一揽子协议的内容看,首先,救援方案存在着希腊等国发生债务违约、援助贷款出现损失等方面的市场风险;其次,根据EFSF救助协议,针对特定国家的救援方案要得到欧元区及EFSF的同意,而欧元区17个成员国在政治层面存在着利益博弈及决策进程缓慢、流程冗长等方面的弊端,导致在推行救援方案方面存在着很大的政治风险,如2011年10月中旬发生的 EFSF救援基金规模扩大在斯洛伐克遭遇阻碍,以及近期希腊针对欧元区一揽子救助协议的公投风波等等;最后,尽管欧元区解决债务危机一揽子协议计划将EFSF通过杠杆化扩大至1万亿欧元,但其筹资面临着很大的不确定性,德国总理默克尔在2011年11月4日结束的 G20全球领导人峰会后就表示,几乎没有国家已经表示会与EFSF合作。因此,“欧猪五国piigs”主权债务危机的救援方案在救援效果及市场风险、政治风险、筹资风险等诸多方面存在着很大的不确定性,导致其在阻止欧元区主权债务危机进一步扩散方面也存在着较大的不确定性。

综上所述,在近期意大利10年期国债收益率不断攀升及“欧猪五国piigs”未来主权信用评级被下调的可能性仍然较大的局面下,加之“欧猪五国piigs”主权债务危机救援方案未从根本上解决问题,而且存在着很大的不确定性,“欧猪五国piigs”主权债务危机在横扫希腊、爱尔兰、葡萄牙三国之后,进一步向意大利、西班牙等国扩散和恶化的风险仍然很大。

[1]百度百科:欧猪五国[EB/OL].2011-10-08.http://baike.baidu.com/view/3636947.htm.

[2]曹阳.华泰联合证券宏观——欧债危机跟踪系列报告[J/OL].2011-10-24. http://www.microbell.com/docdetail-589668.html.

[3]陈听雨.穆迪下调希腊评级至Ca[EB/OL].2011-07-26. http://www. chinanews. com/cj/2011/07-26/3208907.shtml.

[4]郑联盛.欧债债务问题:演进、影响、原因与启示[J].国际经济评论,2010(3):108-121.

[5]马赛.高福利、高逃税吃垮“欧猪五国”[N].光明日报,2010-05-29(5).

[6]丁纯.从希腊债务危机看后危机时代欧盟的经济社会状况[J].求是,2010(7):57-59.

[7]余永定.从欧洲主权债危机到全球主权债危机[J].国际经济评论,2010(6):14-24.

[8]Marcus Walker,Charles Forelle.欧盟达成救助爱尔兰方案[N].华尔街日报,2010-11-29.

[9]刘晓燕,尚军.欧元区财长批准对葡萄牙780亿欧元援助方案[EB/OL].2011-05-17.http://news.xinhuanet.com/world/2011-05/17/c-121424794.htm.

[10]崇大海,张正富.欧元区领导人就解决债务危机达到一揽子协议[EB/OL].2011-10-27.http://news.xinhuanet.com/world/2011-10/27/c-111128161.htm.

[11]何帆.希腊债务危机的结局[J].国际经济评论,2010(4):147-149.

Sovereign Debt Crisis of“European Piigs”:Process,Causes,Rescue Plans and Trend

WANG Yongqin1,WANG Gang2

(1.College of Economics and Management,North University of China,Taiyuan030051,China;2.Shanxi Taigang Stainless Steel Co.,Ltd,Taiyuan030003,China)

Sovereign debt crisis of“European piigs”started in Greece in November2009,and in the past two years,it had been an important factor to affect the global economic recovery and financial market trends.The authors,through long-term tracking,and sorting out,analyzing and researching the key factors of the crisis,make a conclusion that the crisis is likely to expand further to Italy,Spain and other countries.

piigs;sovereign debt crisis;rescue plan

F144

A

10.3969/j.issn.1673-1646.2011.06.004

1673-1646(2011)06-0021-08

2011-09-03

王永琴(1975-),女,讲师,硕士,从事专业:宏观经济、数量经济。

参见中国社科院国际金融中心讨论稿:欧洲债务危机的救援与风险(郑联盛)。