上市公司负债融资与投资决策的关系研究

2011-12-14吴海兵

吴海兵

(湘南学院 经济与管理系,湖南 郴州 423000)

上市公司负债融资与投资决策的关系研究

吴海兵

(湘南学院 经济与管理系,湖南 郴州 423000)

文章以中国上市公司为样本,实证检验了上市公司负债融资和投资决策关系。研究结果表明:整体上负债融资具有治理作用;短期负债能有效地约束经理的过度投资行为;公司的资产专用性程度与资本结构呈显著负相关关系。

负债融资;负债期限结构;资产专用性

0 引言

债务融资是指公司按约定代价和用途取得且需要按期还本付息的一种融资方式。就其性质而言,是不发生所有权变化的单方面资本使用权的临时让渡。债务融资一般通过银行借款、发行债券、商业信用、租赁等方式筹集,其特点是:①债权人与公司仅是债权债务关系,他们有权按期索取利息并到期收回本金,但无权参与公司的经营管理,对公司经营不承担责任;②债务融资具有期限性,在债务合约下,出资人可以退出,并享有固定收益;③公司可以在约定的期限内使用债务融资,但必须履行按期还本付息的偿债责任,财务风险较高,由于债权人要求的是固定收益,因此资本成本较低。近年来国内学者探讨了负债融资的治理作用,有学者认为整体上负债融资在减少自由现金流量以约束经理的在职消费和过度投资方面存在积极的治理作用;有学者认为负债融资不但没有提高我国上市公司的治理水平,反而增加了经理的代理成本;有学者认为由于存在预算软约束,我国上市公司的银行贷款治理效用受到扭曲,杠杆治理作用失效;有学者认为流动负债对公司业绩存在正面影响,而长期负债对公司业绩具有负面影响。本文选择上市公司为研究对象,旨在从负债融资、负债期限结构和来源结构全面地研究负债融资的治理作用对公司投资行为的影响。

1 理论分析与研究假设

1.1 数据来源与样本选择

本文研究的数据来源于聚源数据工作站。本文选取了1998年12月31号以前在沪深两市上市的公司作为研究对象,研究窗口确定为2006~2009年。为满足模型部分指标对滞后期财务数据的要求剔除了新上市的公司,并剔除金融类公司和存在数据不全以或数据异常值的公司,最终得到3856个样本观测值。本文选取样本遵循以下原则:①选取1998~2009年持续经营的沪深两市仅发行A股的制造业上市公司,排除同时发行B股和H股的上市公司;②剔除ST、*ST、SST、S*ST和PT类处于财务状况异常的上市公司;③剔除1998~2009年中任一年未被划分为制造业的公司,若不剔除这些个体,将使得所得样本为分平衡面板数据而影响回归结果的准确性;④剔除1998~2009年中任一年所得税不为正或者税前利润为负,以及少数边际税率大于1的公司,这样做的目的主要是为了保证所选个体的边际税率取值范围为0到 1。

1.2 理论分析与研究假设

当前我国债券市场尚不发达,公司负债的主要来源是银行和商业信用。Diamond指出银行作为专业性的借贷机构具有审查投资项目的优势,能监督公司选择正确的投资项目,减少公司在投资决策方面的失误。Moreland]也证实银行在投资、融资和公司治理方面发挥了实质性的作用。但这一结论是在成熟市场中得出的,我国大部分上市公司是由国有公司改制而来,上市公司的绝大部分银行贷款又是来自国家直接或间接控股的商业银行,在银行和公司的产权性质相同时,银行贷款的刚性约束软化,负债的治理作用弱化。控制性股东在追求自身价值最大化目标时往往会实施损害债权人利益的投资决策,产生负债代理成本。但由于债务刚性约束的存在,负债具有相机治理作用,即负债融资会影响公司投资行为,抑制经理人或控股股东通过扩大投资规模来获取个人私利的行为,从而降低公司的股权代理成本,提高投资效率。本文提出如下假设:

H1:公司的实际所得税率与负债融资比率成正相关关系。

H2:短期负债能有效地约束经理过度投资和投资不足的非效率投资行为。

H3:长期负债不能有效地约束经理过度投资和投资不足的非效率投资行为。

表1 模型的变量及其解释

H4:当税收的收入效应>替代效应时,公司的实际所得税率与投资支出成正相关关系;当税收的收入效应<替代效应时,公司的实际所得税率与投资支出成负相关关系。

H5:相比银行贷款,商业信用对经理过度投资、投资不足的非效率投资行为能产生较大的约束。

2 上市公司负债融资和投资决策实证检验分析

2.1 实证模型的变量及其解释

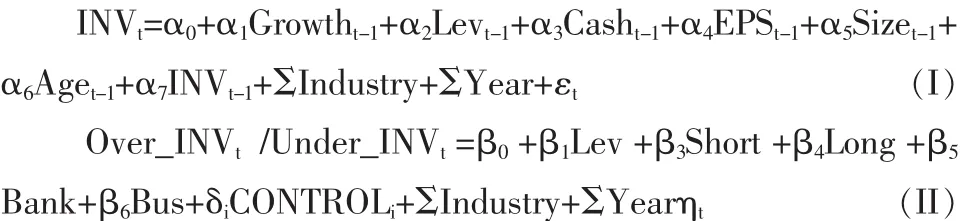

在投资机会和现有资源的约束下,公司有一个合理的投资水平,实际投资支出大于或小于这个合理的投资水平就为非效率投资。首先通过模型(I)计算出公司合理的投资水平,然后用残差来表示非效率投资程度。其中ε>0表明公司投资过度,ε<0表明公司投资不足。考虑到公司现金流是影响经理投资支出的重要因素,在模型(II)中加入了是否支付现金股利、经营活动和投资活动产生的净现金流以及大股东占款作为控制变量,并用Industry和Years虚拟变量来控制行业和年度差异对投资支出的影响。模型中的各变量定义如表1所示。

2.2 实证检验分析

2.2.1 负债融资的描述性统计

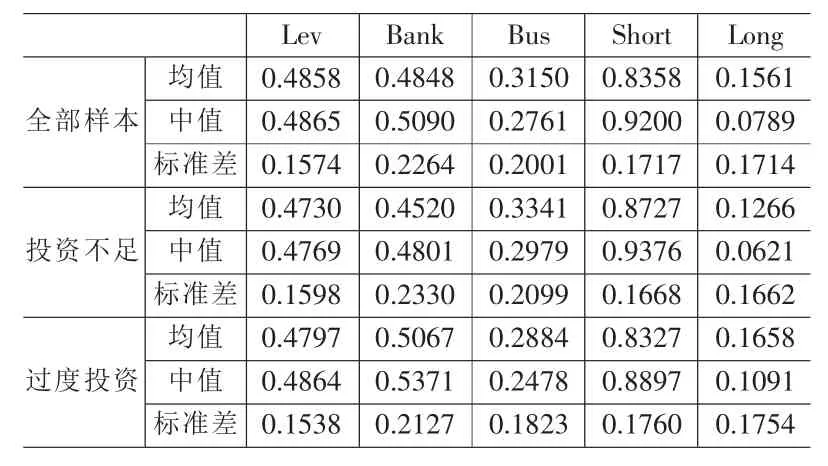

按模型I中残差的正负,将样本分为投资过度和投资不足,分别进行负债融资的描述性统计。从表2可以看出,我国上市公司的平均资产负债率大约是49%,而在成熟市场上,资产负债率都在60%以上,说明我国上市公司整体上的负债水平偏低;投资不足与投资过度分类样本中的资产负债率与全部样本的均值相差很小,都在47%左右;我国上市公司的负债期限结构很不均衡,短期负债占有绝对比重,在83%左右,而长期负债仅有15.6%;分类样本中,投资不足样本的短期负债的均值和中值都高于全部样本的,过度投资样本的短期负债的均值和中值都低于全部样本的,而长期负债则刚好相反;从负债来源上看,银行贷款和商业信用合计占到总负债的78%以上,是我国上市公司主要的负债来源,而且银行贷款的比率高达48.5%,说明我国上市公司对银行贷款的依赖程度较高;从分类样本中可以看出,投资不足样本的银行借款的均值和中值都低于全部样本的,过度投资样本的的银行借款的均值和中值都高于全部样本的,而商业信用则刚好相反。

表2 负债融资的描述性统计

2.2.2 相关系数

表3是模型II中各自变量之间的相关系数矩阵,为了避免多重共线性对回归结果的影响,将短期借款和长期借款分别带入模型II进行回归检验分析。

2.2.3 回归结果与分析

估算过度投资和投资不足程度的模型(I)的回归结果如表4所示,回归结果表明公司的投资支出与现金持有量(Cash)、投资机会(Growth)、股票收益(EPS)、资产规模(Size)显著正相关,与资产负债率(Lev)和上市时间(Age)显著负相关,为控制模型以外其它因素对投资支出的影响而引入的INVt-1与投资支出显著正相关。

表5是过度投资、投资不足与负债融资相关变量的回归结果。从表中可以看出:

(1)回归结果支持了假设1,实际所得税率与企业债务融资呈正相关关系,并在5%的水平上显著,这说明税收负担的确是企业融资决策中重点考虑的因素之一,税率越高,企业越倾向于利用债务税盾来减少税收成本,说明公司规模与负债融资负相关,但其系数值不显著,这说明我国破产制度的约束力较为欠缺,负债融资的破产约束机制在我国上市公司中还没有形成。

表3 模型II自变量相关系数矩阵

表4 模型I的回归结果

(2)资产负债率与投资不足、过度投资之间显著的负相关,短期债务与过度投资之间的相关系数显著为正,与投资不足之间的相关系数为正,部分验证了假设2和假设3,,即短期负债有效地抑制了经理的过度投资行为,表明我国上市公司中的负债具有治理作用,能有效地缓解股东-经理的利益冲突,减少经理的非效率投资行为,对提高公司的投资效率具有积极的作用。长期负债与过度投资显著正相关,与投资不足负相关,但不显著,表明长期负债对经理的非效率投资行为没有产生足够的约束力,与短期负债相比,长期负债反而增加了经理手中的自由现金流。

(3)回归结果显示,企业所得税率和投资成正相关关系,并在1%的水平上显著,支持假设4,这表明税收的收入效应作用较替代效应明显,税收的增长并没有对投资活动产生抑制效应。投资本身的惯性使得投资持续增长,投资中主体部分是固定资产投资,当前的投资必然要求下期投资跟进,这种内生需求使得高税率对投资的抑制作用不明显。销售增长率的系数为正,但其系数值不显著。现金流的系数为正,说明现金流的显著增加会产生信号效应,减少了外部融资需求,降低外部融资成本,从而提高企业投资水平。

(4)银行贷款与投资不足、过度投资之间负相关,没有通过显著性检验,支持假设5;商业信用与投资不足、过度投资之间负相关,没有通过显著性检验,表明银行贷款和商业信用对经理的非效率投资行为不存在明显的约束,说明与商业信用相比银行的约束力更弱,可能商业信用由于偿还期限较短,对经理的非效率投资行为能产生一定的约束力,债权人监督在我国上市公司的投资活动中没有发挥治理作用。

表5 模型II的回归结果

3 结论与建议

本文使用我国上市公司的数据对负债融资的治理作用进行理论分析和回归检验,结果发现:整体上负债融资具有治理作用,能有效地约束经理的投资不足和投资过度的非效率投资行为;短期债务抑制了经理的过度投资行为,而长期债务对经理不能构成有效地约束,反而增加了经理的自由现金流,降低了公司的投资效率;债权人监督在我国上市公司的投资活动中没有发挥治理作用,银行借款和商业信用对经理的非效率投资行为都没能产生有效的约束,商业信用对经理的非效率投资行为能产生一定的约束力。

负债经营能获得财务杠杆利益,同时公司还要承担由负债带来的风险损失。为了在获取财务杠杆利益的同时避免筹资风险,公司一定要做到适度负债经营,继续扩大股权融资比率,降低债务融资比率,避免债务违约和公司破产风险。公司负债经营是否适度,是指公司的资金结构是否合理,即公司负债比率是否与公司的具体情况相适应,以实现风险与报酬的最优组合。因此,我国上市公司可以通过对负债的期限结构作出合理的配置,增加短期债务来抑制经理的过度投资行为,过多的短期债务可能会使经理放弃某些净现值为正的投资项目来保证偿付能力,反而降低了公司的投资效率。针对债权人监督在我国上市公司中没有发挥治理效应的问题,先通过权益性融资方式以较低的资本成本筹得资金,用于提高经营能力,然后再通过发行公司债券和金融贷款等方式提高公司的债务融资能力。

[1]Richardson Scott.Over-investment of Free Cash Flow and Corporate Governance[C].Working Paper,University of Pennsylvania,2003.

[2]Fan JPH,Wong TJ,Zhang T.The Emergence of Corporate Pyramids in China[C].NBER Working Paper,No.10208,2005.

[3]张栋.控股股东控制、负债融资与公司投资[J].证券市场导报,2008,(5).

[4]中国国家统计局.中国经济年鉴(2009)[M].北京:中国统计出版社,2009.

[5]李青原,王永海.资产专用性与公司资本结构——来自中国制造业股份有限公司的经验证据[J].会计研究,2006,(7).

[6]肖作平.对我国上市公司债务期限结构影响因素的分析[J].经济科学,2005,(3).

[7]韩志丽,杨淑娥,史浩江.民营金字塔公司终极所有者融资约束与非效率投资行为研究[J].中国管理科学,2007,(10).

[8]金学军,张雪勇.银行监管与中国上市公司代理成本研究[J].金融研究,2005,(10).

F272

A

1002-6487(2011)09-0140-03

湖南省社科基金资助项目(09YBB366);郴州市科技计划资助项目(2009GL19)

吴海兵(1974-),男,湖南新邵人,博士,副教授,研究方向:中小企业管理、区域经济、产业创新。

(责任编辑/易永生)