基于“三力模型”的银行业顾客感知价值

2011-11-08冯军宋辉

○冯军 宋辉

(武汉理工大学管理学院 湖北 武汉 430070)

基于“三力模型”的银行业顾客感知价值

○冯军 宋辉

(武汉理工大学管理学院 湖北 武汉 430070)

本文在介绍了感知价值内涵、价值感知的基础上,探索地提出了银行业顾客价值感知的“三力模型”——感知收益、感知风险、感知成本,并从银行业顾客服务感知收益、感知风险、感知成本三个方面进行剖析,进一步探讨了三者如何对银行顾客感知价值产生影响,并为银行提高顾客服务感知价值提出了相应的建议。

银行 价值感知 感知价值 三力模型

创造顾客满意度越来越成为企业生存与发展的战略目标,银行的管理者和员工已经开始认识到较高的服务价值感知有利于顾客的再次光顾以及赢得顾客良好的口碑,最终提高企业的效益。其中科学地透析银行顾客感知过程、研究服务感知结果、提高管理顾客价值感知的技术是银行业管理科学中非常重要的任务。本文探索地提出了银行业顾客价值感知的“三力模型”——感知收益、感知风险、感知成本,并进一步探讨了三者如何对客户感知价值产生影响。

一、感知价值的概述

1、感知价值的内涵

感觉和知觉合称为感知。消费者的感知心理活动是进行其他消费心理活动的基础。顾客感知价值的核心是感知利益与感知付出之间的权衡。这一概念包含着两层涵义:价值是个性化的,因人而异,不同的顾客对同一产品或服务所感知到的价值并不相同;价值代表着一种效用(收益)与成本(代价)间的权衡,因此顾客会根据自己感受到的价值做出购买决定,而绝不是仅仅取决于某单一因素。感知价值是人脑对认识、选择、组织并解释产品价值的过程。它是顾客对服务价值的一个综合评判,是顾客在消费过程中与获得产品或服务有关的所得的感知。所以,顾客感知价值产生需要产品或服务先进入顾客的视野,同时顾客也应该有关于产品或服务的相关知识、经验。这个过程存在着很强的主观性。20世纪80年代Port er在《竞争优势》一书中提出了“买方价值链”的概念,指出企业为买方创造的价值如果要得到溢价的回报,它必须为买方所觉察。到了20世纪90年代越来越多的学者开始明确地对顾客感知到的价值进行研究,顾客感知概念也随着研究深度的拓展而不断完善。Zei t ham l(1990)指出:“感知价值是顾客基于所得与所失的感知对产品效用所做的总体评价。”G rew al et al(2000)也指出获得价值是顾客对消费过程中与获得产品或服务有关的净所得的感知,交易价值是顾客对自己内在参考价格与实际成交的价格之间差异的感知。

综上所述,顾客感知价值是在购买、使用或消费产品或服务的过程之中,顾客基于对感知收益、感知风险、感知成本的权衡而形成的对产品或服务效用的总体评价。

2、银行业的顾客感知价值的组成

(1)功能性价值(Funct i onal Val ue)。它是一种产品或服务的属性所带来的基本功能,或者说一种产品或服务给消费者所带来的效果——能够解决消费者的某个问题,可满足消费者的某种需要,如私人银行客户还能专享到理财产品定制、专属产品、资产管理等境内理财服务,以及异地漫游、财税咨询、EM BA教育、旅行定制、澳门地区专属服务和境内外游等专属服务。针对客户的境内金融需求,私人银行也以量身定制为服务重点。客户可对产品的品种、期限、风险、收益、金额、起息日等提出定制要求;基于银行与多个业内口碑和业绩良好的私募投资公司合作,顾客可享受阳光私募、私募股权投资等另类投资产品和贷款类产品。

(2)象征性价值(Sym bol i c Val ue)。它是指在使用产品或享受某项服务时能给消费者带来心理上的认同感,通过感情的外在流露来得到他人的认可。象征性价值反映了消费者的身份、地位,能够满足消费者社会交往、社会认同、自我表现的需求。如:不同阶层、不同收入的人群,选择的理财产品不同,同样的投资,有人选择存款;有些人选择购买国债;同样还有人会请银行的专职人员来为自己理财。如果是大客户,在银行享受VIP服务,显然带来的象征价值不同。

(3)体验性价值(Experi ent i al Val ue)。它是指消费者通过体验的过程中得到满足,它可以建立在功能性价值的基础上,也可以是一种整体的、抽象的感受。如在理财服务中,为富人阶层提供专属、增值和私密的优质服务满足了顾客对金钱的驾驭的满足感。

水利事业的又一个春天已经到来。让我们紧密团结在以习近平同志为总书记的党中央周围,以更加强烈的责任意识、更加奋发的进取精神、更加有力的工作举措、更加过硬的务实作风,努力谱写中国特色水利现代化事业新篇章,为全面建成小康社会、实现中华民族伟大复兴的中国梦作出新的更大贡献!

二、银行业顾客感知价值的三力模型

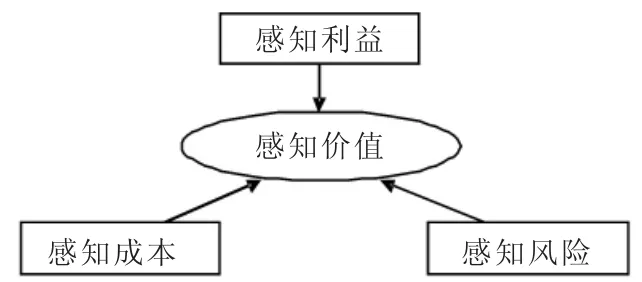

本文将影响银行业的顾客感知价值的因素主要分为三个,即感知利益、感知风险和感知成本,即为银行业顾客感知价值的“三力模型”——在三者的共同作用下对顾客感知价值产生影响,如图1。

图1 银行业顾客感知价值的“三力模型”

1、影响银行业顾客感知利益因素

(1)服务环境。银行服务环境是指银行向顾客提供服务的场所,它不仅包括影响服务过程的各种设施,而且还包括许多无形的要素。因此,凡是会影响银行服务表现水准和沟通的任何设施都包括在内。环境不仅意味着建筑物、土地和装备,还包括所有银行的内部装潢、家具和供应品。银行环境不仅要卫生、干净也要求高雅、庄重、正式。

(2)服务态度。银行服务业是一个双向交流沟通的行业,需要顾客的参加与互动,银行业对服务者的要求也非常的高。员工的服务质量和态度的好坏会直接影响到顾客对于服务的感知,并最终影响顾客对银行的忠诚。银行员工的素质包括心理素质、言谈举止、与顾客的沟通方式、员工的着装、员工的专业技能、员工对于行业的了解程度以及员工与顾客的情感交流,这些因素都将影响顾客对服务的感知。从顾客的角度来看,顾客希望一个优秀的金融服务或咨询人员除在言谈举止、着装方面的基本要求以外,还应该有着专业的金融知识,能站在顾客的角度提出专业的咨询建议,特别是一些金融打包建议,还要有真诚的服务态度、亲切的沟通方式。

(3)服务产品。它是服务功能性价值,满足消费者基本属性的需要。与其他产品相比,对于服务业质量的要求总的来说是专业。银行业的服务产品很多,带来收益各不相同,因此要求专业的理财服务。

2、服务感知风险

顾客服务感知风险是指对于风险的认识程度和敏感程度,影响银行顾客感知风险包括预期收益、知识和经验、性格。

(2)顾客的知识和经验。顾客对于行业的了解程度可能会降低感知风险,也有可能会增加感知风险。当顾客掌握的是正面信息时,顾客愿意购买并享受服务,即降低感知风险。如当顾客了解到,通过接受培训可以获得自己行业相关的职格证书,在获得职格证书后自己的收入将会因此而提高时,顾客就愿意参加培训。也就是说此时顾客认为感知风险为零。当顾客掌握的是负面信息时,顾客认为该服务有很大的风险,就将影响顾客的消费行为。如当顾客听说某银行经常需要排队后,顾客会认为在该银行会给自己带来时间浪费的风险,即会停止其消费行为。

(3)顾客的性格。不同的性格,对于风险的感知也不同。爱冒险的人,对于风险感知的敏感度小;追求平稳的人群对于风险的敏感程度低。如同样是一组金融产品,有的人愿意购买;有的人却望而却步;有的人愿意购买高回报的理财产品,而有的人只愿意把钱存在定期或买国库券。

3、顾客服务感知成本

感知成本是指顾客看到的实际价格,并对其分析、对比、感受、理解,最终做出评估并采取行动。其中影响因素是与同行价格的比较。当顾客看银行某项服务出示的价格后,会与同行业的其他银行给予的服务与价格进行比较。在比较后,顾客觉得同样的服务需要支付的价格较低时,则愿意购买;反之,在比较后,顾客感受价格较高时,则放弃购买。

三、顾客服务感知收益、感知风险、感知成本三力对于感知价值的影响

G ronoos认为顾客感知价值是顾客对服务期望(expect at i on)与实际服务绩效(percei ved perf orm ance)之间的比较。实际服务绩效大于服务期望,则顾客感知服务价值较高;当实际服务绩效小于服务期望,则顾客感知服务价值较低。

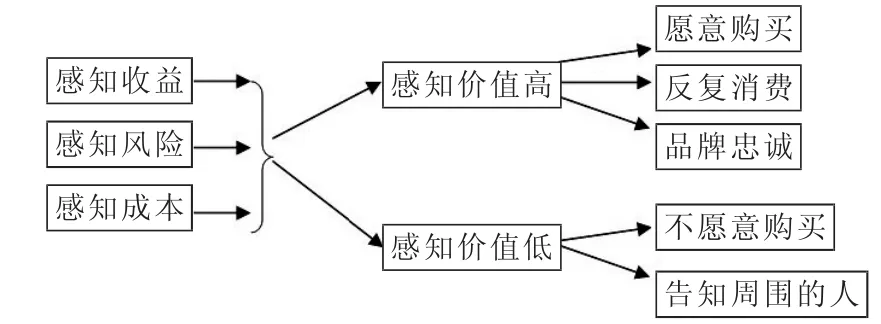

图2 感知收益、感知风险、感知成本三力对于感知价值的影响

银行顾客服务感知收益、感知风险、感知成本作为三种驱动力影响银行顾客的感知,银行顾客对于三个影响因素,通过权衡,最终获得对于感知价值的评价,如图2所示。

由图2可知,如果银行顾客感知价值高时,则会有愿意购买的行为、反复消费的行为甚至可能对该产品或服务的品牌形成忠诚购买。如果感知价值低时,顾客就不愿意购买,甚至会告知周围熟悉的人对产品或服务的负面宣传。同时整个感知过程还包含口碑效应、消费激励效应。如果银行提供的服务产品效果好,好比给其服务产品立了个碑,顾客向周围的人传递好的信息,并促使他们的消费,同时也有可能激励顾客继续消费或以更大的数量消费。如果该银行服务不好,也会将其信息传递给其它顾客,并对其最终消费产生影响。大量研究表明顾客感知价值是客户忠诚的决定因素。因此,顾客能否获取较多的客户感知价值对顾客预期购买量有重要的影响:如果在与企业的交互过程中,一个顾客获取较多的感知价值将带来较多的交易量、较低的流失率和好的口碑等。

四、银行如何提高顾客服务感知价值

W oodruf f(1997)指出:“顾客感知价值是下一个竞争优势源泉。”感知收益、感知风险、感知成本三者相互作用是顾客感知价值的驱动因素。因此银行应以顾客感知为出发点,提高服务感知价值。

1、提高顾客服务感知收益

提高顾客服务感知质量可以从以下几个方面进行完善:一是根据本行业的要求,改善并优化服务环境,从而提高顾客的感知质量。可以通过广告宣传、口碑效应、活动宣传等方式,提高顾客服务感知质量;二是重视员工选择、招聘、培训,有条件的话,可对员工的服务满意度进行评估,特别是在心理素质、言谈举止、与顾客的沟通方式、员工的着装、员工的专业技能、员工对于行业的了解程度、与顾客的情感交流等方面进行考核,以提高员工的服务质量,从而提高顾客的感知质量;三是努力实现并不断完善银行服务产品专业程度。专业而优质的服务是赢得并留住顾客的良好手段和方法。让顾客觉得所享受的是最专业的服务,不仅会让顾客感觉很放心,同时形成对该服务的忠诚感;四是树立品牌。C haudhuri和H ol brook(2001)的研究证实消费者对品牌的忠诚建立在两个中间变量——品牌信任(Brand Trus t)和品牌喜爱(Brand-Af f ect)的基础上。品牌信任指消费者信赖该品牌能够履行其承诺的能力。品牌喜爱指顾客对品牌的情感反应,通常与品牌所激发的社会价值观相关,是品牌在被使用后激起消费者正面情绪反应(高兴、轻松、兴奋等)的能力。对某品牌的信任和特殊的情感可以降低消费者在购买过程中所感受到的风险,从而增强品牌忠诚度。从这个意义上讲,品牌信任和品牌喜爱是消费者品牌感知价值的概括和浓缩。银行应该把企业品牌做大做强,让顾客信任和喜爱本企业的品牌,同时也力求给消费者带来更多的功能性价值、象征性价值和体验价值。

2、降低顾客服务感知风险

降低顾客服务感知风险可以从以下几个方式进行完善:一是吸引顾客,在交流过程中,更多是让顾客看到享受服务后能带来较高预期收益,以降低顾客对风险的感知。服务是个双向的过程,顾客在享受服务的同时也可以适时机的与顾客交流,从专业的角度让顾客了解更多的信息,在顾客增加对员工的信任的同时,降低顾客的感知风险;二是有针对性的对不同层面的人群,如有着不同知识、经验、阅历、性格的人群提供不同的服务或不同的服务方式(目的是让不同人群更易接受其服务)。还可以通过对不同人群的分析,对企业的服务产品进行细分并定位目标人群作为服务对象;三是善于利用突发事件所带来的机会,推广自己的服务,发展自己的品牌。突发事件是一种危机情况,也是一种机会。若在此时对自己的服务产品进行推广,能在短时间内发展自己的品牌,降低顾客的感知风险。

3、降低顾客服务感知成本

银行应在重视服务产品的定价,降低顾客的感知成本。认真研究理财产品的定价策略,如给予折扣、优惠等,以降低顾客的感知价格;特别在服务人员与顾客在价格上进行沟通时,给予顾客一定的讨价还价的空间,会降低顾客的感知价格;同时,还必须关注同行业的其他竞争者的价格。如果是同一项服务给予同样的价格,看是否能给顾客更多,更优质的服务或增值服务,从而降低顾客的感知价格。

总之,赢得较高的顾客感知价值是银行追求的目标,基于感知收益、感知风险、感知成本对银行业服务感知价值影响的“三力模型”,为银行提高顾客感知价值提供了一定的理论支持。

(注:本文受中央高校基本科研业务费专项资金资助,批准号:2011-1b-009。 )

[1]弗雷德力克.纽厄尔:网络时代的顾客关系管理[M].华夏出版社,2001.

[2]范秀成、罗海成:基于顾客感知价值的服务企业竞争力探悉[J].南开管理评论,2003(6).

[3]Gale,B.T.Manaaging Customer Value[M].New York:Free Press,1994.

[4]Woodruff B.Customer value:the next source for competitive advantage[J].Journal of the Academy of Marketing Science,1997(2).

[5]Chaudhuri,A and Holbrook,MB.The Chain of Effects from Brand Trist and Brand Affect to Brand performance:The Role of Brand Loyalty[J].Journal of Marketing,2001(65).

[6]徐育才:农村劳动力转移:从“推拉模型”到“三力模型”的设想[J].学术研究,2006(3).

[7]王亮伟、周芳:顾客体验价值及其创造分析[J].统计与决策,2010(3).

[8]白琳、陈圻:顾客感知价值与竞争优势关系的实证研究[J].企业经济,2007(7).

[9]叶志桂:把顾客的声音带入企业的内部——顾客满意与顾客价值两者的比较及理论应用前景[J].北京工商大学学报,2003(6).

[10]刘文波、陈荣秋:顾客感知价值研究的理论述评[J].经济论坛,2008(5).

[11]陈克明、王艳玲:市场营销角度的顾客再定义[J].商业时代,2005(11).

[12]白琳、陈圻:顾客感知价值与竞争优势关系的实证研究[J].企业经济,2007(7).