美国调控政策全面扩张情景下的经济复苏前景

2011-11-07李建伟

李建伟

(国务院发展中心宏观经济研究部,北京 400050)

美国调控政策全面扩张情景下的经济复苏前景

李建伟

(国务院发展中心宏观经济研究部,北京 400050)

在美国调控政策全面扩张的情况下,2011年美国经济增速仍将回调,2012年以后将恢复较快增长。美国第二轮量化宽松政策会减少赤字规模,对经济恢复较快增长将起到一定的积极作用,但也会加快CPI上涨幅度,加速房地产市场的再度泡沫化进程,导致2015年美国经济出现较为严重的通货膨胀现象,房地产市场也会再度严重泡沫化。2010年以后美国财政赤字规模不断扩大,美国政府将面临恢复经济较快增长与控制财政赤字的两难选择。

金融危机;经济增长;调控政策

金融危机爆发以来,美国采取了减税、增加财政支出、降息、量化宽松等多方面政策措施刺激经济增长,经济从2009年三季度开始进入复苏状态。未来美国经济的复苏前景取决于金融危机的内在发展趋势与外部环境,美国政府调控政策的取向是至关重要的外部因素。在假定2010年三季度以后美国政府实施全面扩张政策的条件下,利用“美国季度经济增长模型”进行模拟预测的结果显示,2011年美国经济增速仍将回调,全年经济增速在1.2%左右。2012年以后美国经济将恢复较快增长,季度GDP增速将回升到2%~4.6%的较快增长区间。情景比较分析表明,在保持财政支出快速增长、减税和维持低利率的情况下,美国实施第二轮量化宽松政策会减少财政赤字规模,对经济恢复较快增长将起到一定的积极作用,但也会加快美国CPI上涨幅度,加速美国房地产市场的再度泡沫化进程,导致2015年美国经济出现较为严重的通货膨胀现象,房地产市场也会再度严重泡沫化。2010年以后美国财政赤字规模不断扩大,美国政府将面临恢复经济较快增长与控制财政赤字的两难选择。

一、预测分析工具和预测分析的前提条件

鉴于美国在2010年11月实施第二轮量化宽松政策,并将减税政策延长两年,我们假定2010年三季度以后美国政府继续采取全面扩张政策,即2010年三季度以后美国财政支出继续保持7.33%的高增速不变,联邦基金利率、商业银行不动产抵押贷款利率(15年期)和个人所得税税率继续保持在0.18%、3.92%和9.35%的低水平不变;第二轮量化宽松政策在2011年一季度实施完毕,2010年11月到2012年3月期间基础货币每月增加1 000亿美元,2010年四季度和2011年一季度美国基础货币增速从2010年三季度的4.83%提高到12.43%和24.44%,但第二轮量化宽松政策结束后不再实施第三轮量化宽松政策,从2011年三季度开始基础货币增速回归到2010年三季度4.83%的水平不变。在此前提条件下,利用“美国季度经济增长模型”进行模拟预测的结果显示,2010年三季度以后美国财政赤字规模将持续扩大,2010年赤字规模为14 260亿美元,2011年到2015年财政赤字规模分别提高到15 558亿美元、16 445亿美元、16 860亿美元、17 478亿美元和18 699亿美元,分别比不实施量化宽松政策情景下(以下简称调控政策不变情景)的财政赤字规模减少11亿美元、134.6亿美元、242.6亿美元、311.9亿美元和416.8亿美元,即第二轮量化宽松政策的实施会明显减少美国政府的赤字规模(见图1)。

图1 2010年四季度~2015年四季度美国财政赤字预测结果(亿美元)

二、调控政策全面扩张情景下经济增长前景

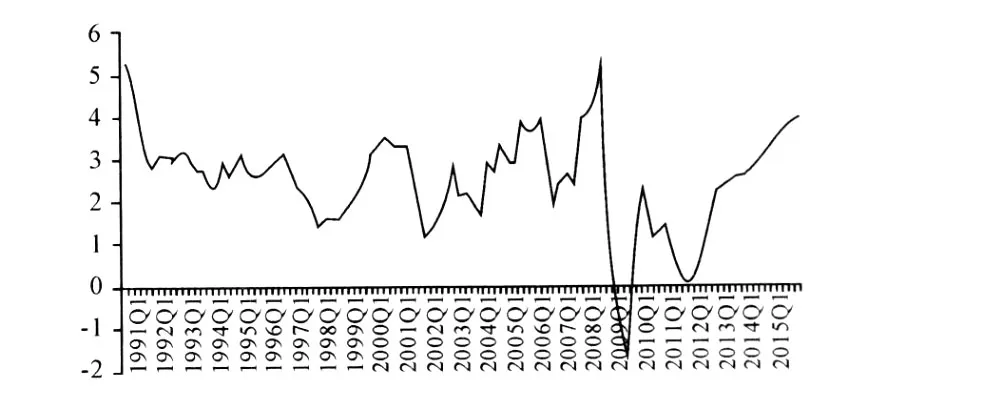

在美国调控政策全面扩张情景下,利用“美国季度经济增长模型”进行模拟预测的结果显示, 2010年三季度以后美国经济增速将继续回调,2011年美国G DP增长1.2%,2012年一季度以后美国经济将恢复快速增长,G DP增速回升到2%~4.6%的增长区间。其中2011~2015年年度G DP增速分别为1.2%、3.7%、3.88%、3.62%和2.57%,分别比与调控政策不变情景下的经济增速高0.01个百分点、0.18个百分点、0.05个百分点、0.05个百分点和0.06个百分点,即第二轮量化宽松政策对美国G DP增长的影响很小(见图2)。

图2 1991年一季度~2010年三季度美国GDP增速及其未来增长状况

三、调控政策全面扩张对美国私人固定资产投资增长的影响

模拟预测结果显示,受2010年投资较快增长、基数较高以及库存下降等因素影响,2011年美国私人固定资产投资增速将小幅度下降,但2011年四季度以后固定资产投资将恢复快速增长态势。固定资产投资增速将从2010年三季度的5.33%下降到2011年二季度的1.34%,此后快速回升到2013年一季度的11.14%,之后将逐步回调到2015年四季度的7.99%。其中住宅投资和非住宅投资在2012年一季度以后均恢复较快增长状态,2012年一季度到2015年四季度期间平均增速分别为10.16%和8.01%。见图3~4。

与调控政策不变情景下的投资增速相比,第二轮量化宽松政策的实施对2010年四季度和2011年一季度的投资增速影响不明显,但2011年一季度以后投资增速明显提高,投资增速提升幅度在2012年四季度达到高峰,2012年四季度固定资产投资、住宅投资和非住宅投资增速提升幅度分别为1.08个百分点、1.69个百分点和0.94个百分点。2012年四季度以后第二轮量化宽松政策对投资增速的刺激作用逐步弱化,见图5。

四、调控政策全面扩张对美国消费增长的影响

受量化宽松政策、减税政策和个人所得税税率保持较低水平(9.35%)的影响,2010年三季度以后美国居民消费将恢复较快增长状态,从2010年三季度的1.84%提高到2011年四季度的2.94%,2012年一季度以后美国居民消费仍将保持较快增长状态,2012年一季度到2015年四季度期间居民消费增速稳定在3%~4%之间,平均增速为3.5%。

在财政支出保持较快增长的拉动下,2011年美国政府消费和投资仍将保持较快增长状态,全年平均增速为2.12%。2012年一季度以后美国政府消费与投资增速有小幅度波动,2012年一季度到2015年四季度期间平均增速保持在1.86%,见图6。

图6 1991年一季度~2010年三季度美国居民消费和政府消费与投资可比增速及其未来增长状况(%)

2010年三季度以后居民服务消费增速将提升,从2010年三季度的0.93%持续提高到2012年四季度的4.28%,此后趋于回调,到2015年四季度降为2.5%。

2010年三季度以后居民商品消费增速下降,将从2010年三季度的3.93%下降到2011年四季度的1.99%,2011年四季度以后再度上升,成为支撑美国消费较快增长的主导因素,2012年一季度到2015年四季度期间商品消费平均增长3.49%,见图7。

图7 1991年一季度~2010年三季度美国居民商品消费和服务消费可比增速及其未来增长状况(%)

与调控政策不变情景下的消费增速相比,第二轮量化宽松政策对政府消费与投资、居民服务消费的影响不明显,2010年四季度到2015年四季度期间政府消费和居民服务消费增速的变化幅度均在0.1个百分点之内。但量化宽松政策对居民商品消费增速的影响比较显著,具体表现为量化宽松政策实施初期居民商品消费增速会小幅度提高,2011年一季度到2012年三季度期间商品消费增速比调控政策不变情景下的增速平均提高0.12个百分点。但量化宽松政策引致的物价上涨将对商品消费增速产生负面影响,2014年二季度商品消费增速比调控政策不变情景下的增速下降0.46个百分点,此后负面效应将逐步弱化,见图8。

图8 第二轮量化宽松政策对美国消费增速的影响(%)

五、调控政策全面扩张对美国CPI的影响

在美国调控政策全面扩张情景下,居民消费需求的持续回升、货币供给的较快增长,将引致2010年三季度以后美国CPI恢复持续上涨态势。当季CPI同比涨幅在从2010年三季度的1.13%回调到2011年四季度的-0.07%之后,将恢复持续上升态势,到2015年四季度将提高到4%,出现轻度通货膨胀现象。其中2011年CPI涨幅为0.47%,2012年一季度到2015年四季度期间平均涨幅为2.65%,处于轻度通胀状态,见图9。

图9 1991年一季度~2010年三季度美国CPI涨幅及其未来发展趋势

与调控政策不变情景下的CPI涨幅相比,实施第二轮量化宽松政策引致的货币供给增速提高将明显加大后期通货膨胀的压力:量化宽松政策政策实施时期CPI涨幅变化不明显,但随后物价涨幅将明显提高,2012年一季度到2015年四季度期间CPI涨幅比调控政策不变情景下的CPI涨幅平均提高0.25个百分点,见图10。

图10 第二轮量化宽松政策对美国CPI涨幅的影响

六、调控政策全面扩张对美国企业库存、零售额和工业销售增速的影响

模拟预测结果显示,受2010年库存较快增长和投资与出口增速下降等因素影响,2010年四季度以后美国企业库存增速趋于回调,从2010年四季度的6.05%回调到2011年四季度的2.76%。2011年四季度以后经济恢复较快增长,库存增速也逐步回升,到2015年四季度提高到7.77%。

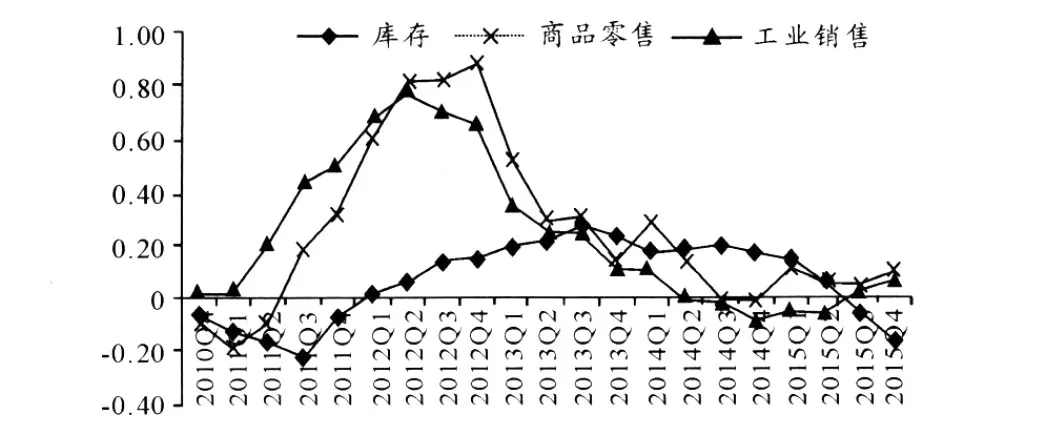

2010年三季度以后美国商品零售额和工业企业销售额增速将延续此前的回调趋势,分别从2010年三季度的4.89%和3.49%回调到2011年四季度的-3.4%和0.1%。随着库存、投资、出口增速的回升,2012年一季度以后商品零售和工业销售增速也大幅度提高,到2012年四季度分别提高到8.55%和5.19%,此后保持相对稳定增长状态,2013年一季度到2015年四季度期间平均增速分别为4.15%和2.88%,见图11。和工业销售增速相比,第二轮量化宽松政策对零售额和工业销售增速影响较大,对库存增速影响较小:量化宽松政策实施后,美国企业库存、零售额和工业销售增速将比调控政策不变情景下的增速明显提高,其中工业销售增速的提升幅度在2012年二季度达到0.78个百分点的高峰,随后下降;零售额增速的提升幅度在2012年四季度达到0.89个百分点的高峰,随后下降;企业库存增速的提升幅度在2013年三季度达到0.27个百分点高峰,随后下降。2014年一季度以后企业库存、零售额和工业销售增速提升幅度均下降到0.2个百分点以下,量化宽松政策的刺激作用基本消失,见图12。

图11 1993年一季度~2010年三季度美国企业库存、零售额和工业销售可比增速及其未来发展状况(%)

图12 第二轮量化宽松政策对美国企业库存、零售额和工业销售增速的影响(%)

七、调控政策全面扩张对美国个人收入与就业的影响

在美国调控政策保持不变的情况下,利用“美国季度经济增长模型”进行模拟预测的结果显示, 2011年美国个人收入增速将随经济增速回调而下降,2012年以后恢复较快增长。随着经济的持续增长,2010三季度以后美国失业率会持续下降。与调控政策不变情景下的个人收入增速与失业率相比,第二轮量化宽松政策对个人收入增速的影响较小,但会明显加大失业率下降幅度。

(一)对个人收入的影响

美国个人收入取决于经济增长状况。受2011年经济增速回调影响,2011年美国居民个人收入增速也将回调,个人总收入、个人可支配收入和人均可支配收入增速将分别从2010年四季度的3.63%、3.06%和2.33%,回调到2011年四季度的2.87%、1.86%和1.31%。随着美国经济恢复较快增长,2012年一季度以后美国居民个人收入也将保持较快增长,2012年一季度到2015年四季度期间个人总收入、个人可支配收入和人均可支配收入平均增速分别为4.35%、3.1%和2.97%,见图13。

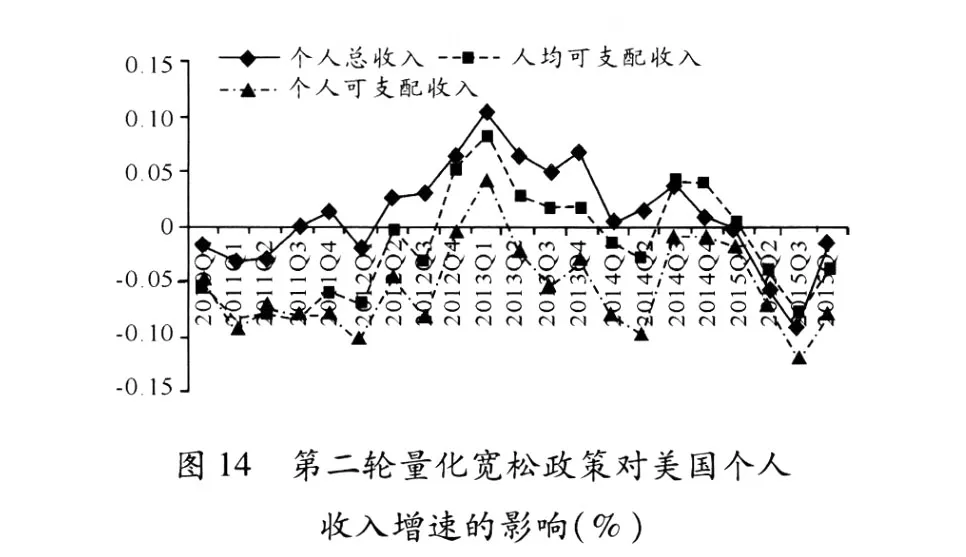

与调控政策不变情景下的个人总收入、个人可支配收入和人均可支配收入增速相比,第二轮量化宽松政策对个人收入增速的影响很小,2010年四季度到2015年四季度期间个人总收入、个人可支配收入和人均可支配收入增速的变化幅度均在0.1个百分点以内,见图14。

(二)对失业率的影响

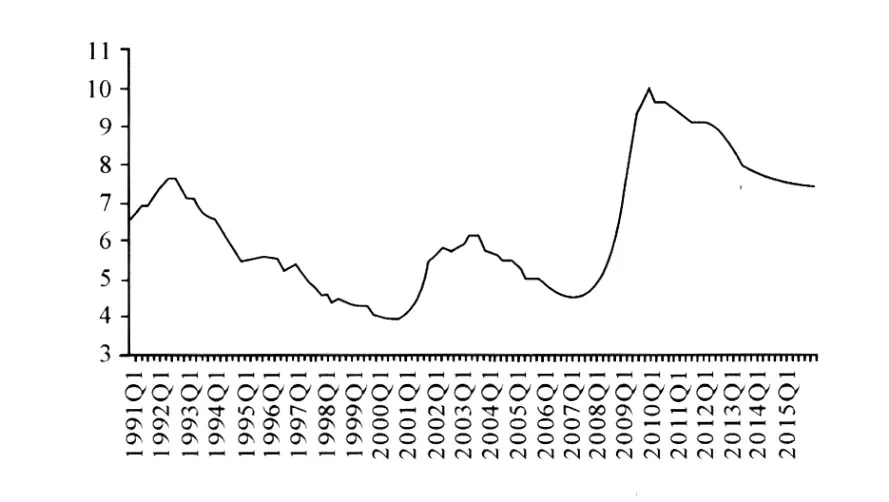

美国经济恢复持续增长后,就业状况会得到改善,失业率将不断下降,美国失业率将从2010年三季度的9.67%下降到2015年四季度的7.42%,见图15。

图15 1991年一季度~2010年三季度美国失业率俄及其未来发展状况(%)

与调控政策不变情景下的失业率下降状况相比,第二轮量化宽松政策对零售额和工业销售的积极影响,将明显加大失业率的下降幅度:2011年一季度以后美国失业率降幅明显加大,2012年四季度到2013年四季度期间失业率下降幅度加大0.14个百分点,到2015年四季度失业率降幅也比调控政策不变情景下的失业率降幅高0.1个百分点,见图16。

图16 第二轮量化宽松政策对美国失业率的影响(%)

八、调控政策全面扩张对美国货币供给与银行信贷增速的影响

在美国调控政策保持不变的情况下,利用“美国季度经济增长模型”进行模拟预测的结果显示, 2010年三季度以后美国M1乘数和M1增速将呈周期性下降态势,但M1将保持较快增长;M2增速和M2乘数将不断回升,银行信贷增速将恢复较快增长态势。与调控政策不变情景相比,第二轮量化宽松政策的实施对货币乘数影响很小,但会直接刺激货币供给和信贷增速的提高,货币供给较快增长又会弱化美元汇率指数的升值趋势。

(一)对货币供给与货币乘数的影响

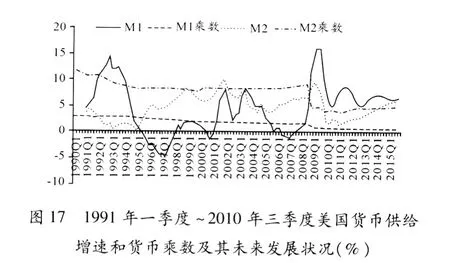

模拟预测结果显示,2010年三季度以后M2乘数会小幅度回升,从2010年三季度的4.44倍提高到2015年四季度的4.91倍;M1乘数将保持周期性回落态势,从2010年三季度的0.89倍回落到2015年四季度的0.8倍。在M1乘数周期性下降的影响下,2010年三季度以后M1增速也呈周期性回调趋势,在从2010年三季度的5.36%提高到2011年三季度的8.78%后,于2014年四季度达到5.15%的波谷,2014年一季度再度提高到7.16%的高峰,2015年四季度回调到6.62%。在M2乘数不断回升的影响下,2010年三季度以后M2增速不断上升,从2010年三季度的2.53%提高到2015年四季度的6.03%,见图17。

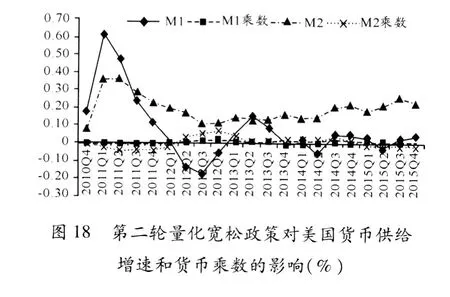

与调控政策不变情景下的货币乘数和货币供给增速相比,第二轮量化宽松政策对货币乘数的影响很小,2010年四季度到2015年四季度期间货币乘数的变化幅度均在0.1个百分点以内。但量化宽松政策对货币供给增速的影响显著,而对货币供给增速的刺激作用则主要集中在量化宽松政策的实施阶段:受第二轮量化宽松政策影响,2011年一季度M1和M2增速比调控政策不变情景下的增速分别提高0.61个百分点和0.36个百分点, 2011年一季度以后货币供给提升幅度迅速下降,到2012年一季度下降到0.2个百分点以内,量化宽松政策对货币供给增速的刺激作用基本消失,见图18。

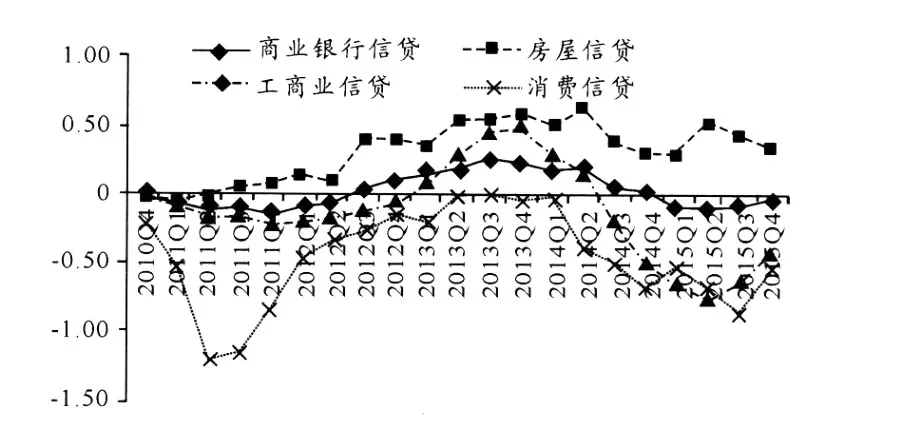

(二)对银行信贷增速的影响

模型预测结果显示,在需求增加、贷款拖欠率下降、低利率等因素作用下,2010年三季度以后商业银行信贷增速将延续前期的回升态势,从2010年三季度的1.17%提高到2011年二季度的2.87%,2011年二季度以后商业银行信贷增速回调,到2012年三季度下降到0.38%,此后将不断提高,到2015年四季度提高到4.85%。

随着房价的上升、住房销售增速的不断提高和房屋抵押贷款拖欠率的持续下降,2010年三季度以后房地产抵押贷款增速不断回升,将从2011年一季度的-4%逐步提高到2015年四季度的7.12%。

2010年三季度以后商业贷款仍将处于下降状态,但降幅在2013年一季度以后会迅速收缩。2011年和2012年商业信贷降幅分别为2.5%和12.09%,2013年到2015年降幅将迅速收缩为6.18%、1.2%和1.11%。

受经济复苏、金融机构流动性增加、财政减税等因素影响,2010年美国消费信贷增速大幅度提高,一到三季度消费信贷平均增速高达35.33%。2010年三季度以后消费信贷仍将保持快速增长状态,但增速将逐步回归正常增长状态。模拟预测结果显示,美国消费信贷增速将从2010年三季度的34.39%逐步下降到2014年四季度的3.56%,此后恢复上升态势,2015年四季度提高到6.58%,见图19。

图19 1991年一季度~2010年三季度美国信贷可比增速及其未来发展状况(%)

与调控政策不变情景下的信贷增速相比,第二轮量化宽松政策对信贷增速的影响显著:受第二轮量化宽松政策影响,2011年一季度以后房屋信贷、工商信贷和消费信贷增速均比调控政策不变情景下的增速明显回升,增速提升幅度在2013年四季度达到高峰,随后趋于下降,对信贷总额增速的刺激作用在2014年三季度基本消失,见图20。

图20 第二轮量化宽松政策对美国信贷增速的影响(%)

(三)对美元汇率指数的影响

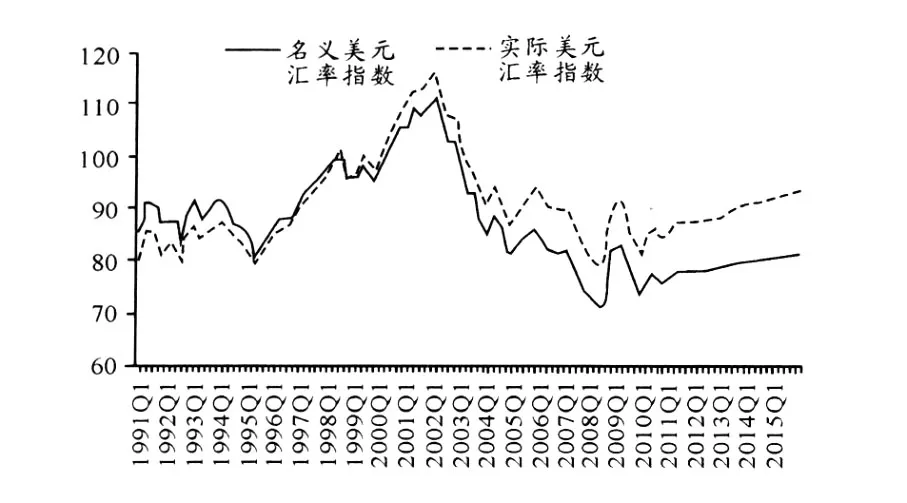

在仅考虑美元汇率指数自身趋势和货币供给M1对美元汇率指数影响的情况下,模型模拟预测结果显示,M1的较快增长弱化了美元汇率指数的升值(上涨)趋势,名义美元汇率指数仅从2010年三季度的75.89上升到2015年四季度的81.33,升值幅度只有7.38%。实际美元汇率指数从2010年三季度的84.6上升到2015年四季度的93.32,升值幅度只有10.31%,见图21。

图21 1991年一季度~2010年三季度美国广义名义美元汇率指数和实际美元汇率指数及其未来发展状况

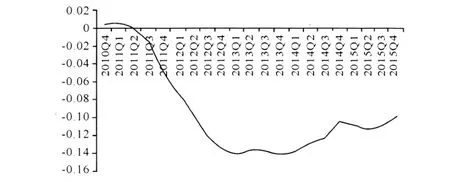

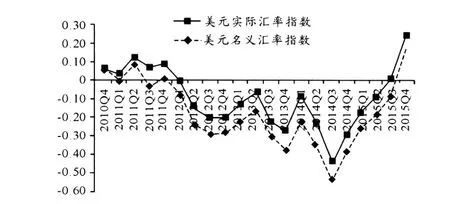

与调控政策不变情景下的信贷增速相比,第二轮量化宽松政策对美元汇率指数的影响显著:受第二轮量化宽松政策影响,2011年一季度以后名义美元汇率指数和实际美元汇率指数升幅均比调控政策不变情景下的升幅明显下降,到2014年三季度义美元汇率指数和实际美元汇率指数升幅分别比调控政策不变情景下的升幅下降0.53个百分点和0.44个百分点,此后降幅趋于缩小,到2015年三季度量化宽松政策引致的美元贬值效应基本消失,见图22。

图22 第二轮量化宽松政策对美国名义美元汇率指数和实际美元汇率指数的影响

九、调控政策全面扩张对美国房地产市场的影响

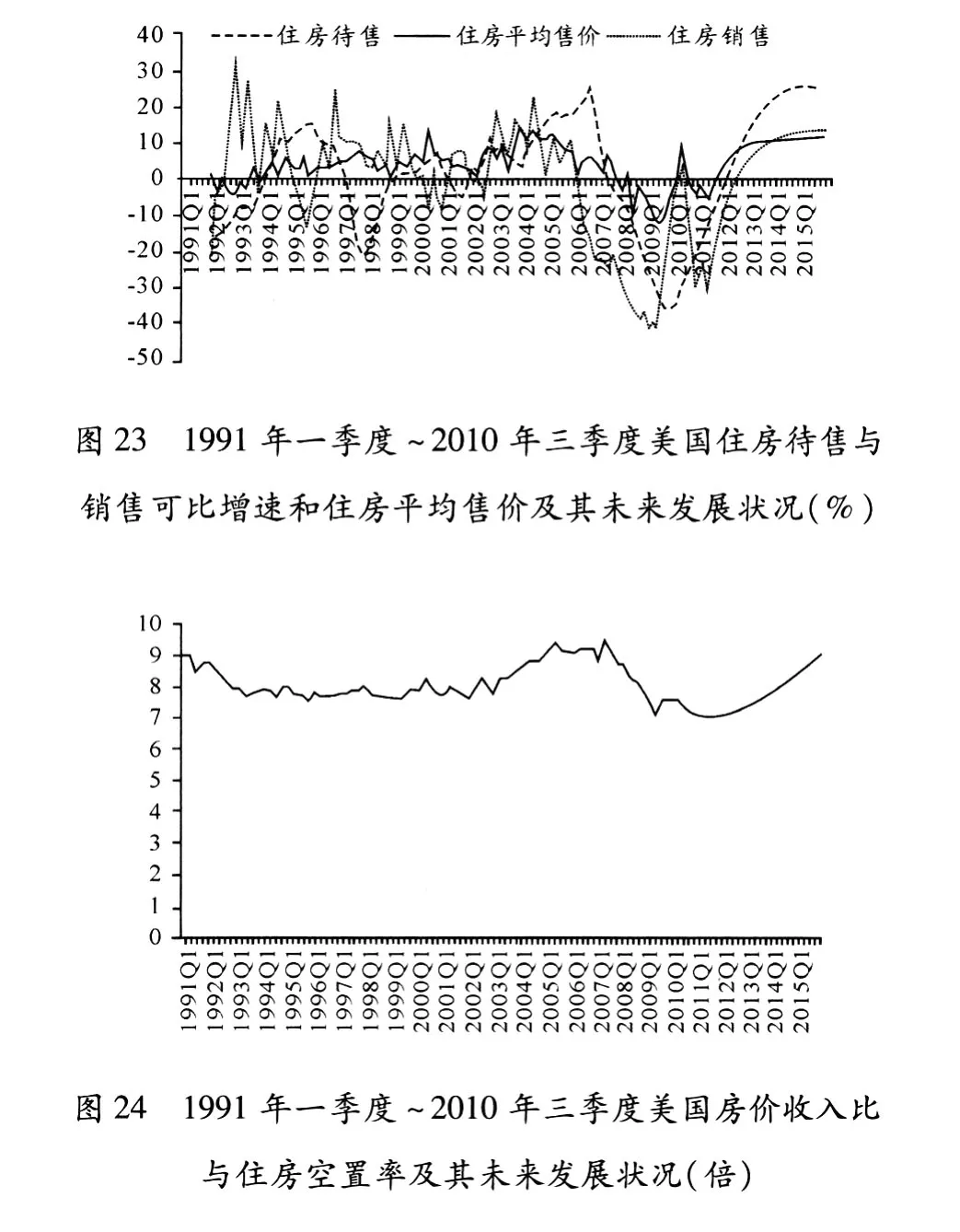

模型预测结果显示,随着收入水平的提高、住宅投资增速提高和房地产抵押贷款恢复较快增长,2010年三季度以后美国住房销售、住房待售数量降幅将逐步缩小,并于2012年一季度以后恢复较快增长状态。美国住房销售增速将从2010年三季度的-29.81%回升到2015年四季度的14.14%。美国住房待售增速将从2010年三季度的-21.04%回升到2015年四季度的24.57%。住房平均售价降幅也将从2010年三季度的-3.39%回升到2015年四季度的11.82%。房价收入比将从2010年三季度的7.17倍回升到2015年四季度的9.01倍。见图23~24。

与调控政策不变情景下的信贷增速相比,第二轮量化宽松政策对美国房地产市场的影响显著:量化宽松政策引致的房屋信贷增速持续提高,将加快住房销售量和待售量增速的上涨,引致住房价格明显上涨,最终导致房价收入比不断提高,在加快房地产市场复苏进程的同时,也加快了房地产市场再度泡沫化的进度。其中量化宽松政策对住房销售量增速的影响最大,2011年一季度以后住房销售量增速比调控政策不变情景下的增速大幅度提高,增速提升幅度在2012年四季度的达到3.51个百分点,此后提升幅度趋于下降,到2015年四季度仍保持0.83个百分点。受量化宽松政策影响,2015年四季度房价收入比提高到9.01倍,比调控政策不变情景下的收入比高0.22倍,使美国房地产市场再度进入严重泡沫化状态,见图25。

图25 第二轮量化宽松政策对美国房地产市场的影响(%)

十、调控政策全面扩张对美欧日进出口增速的影响

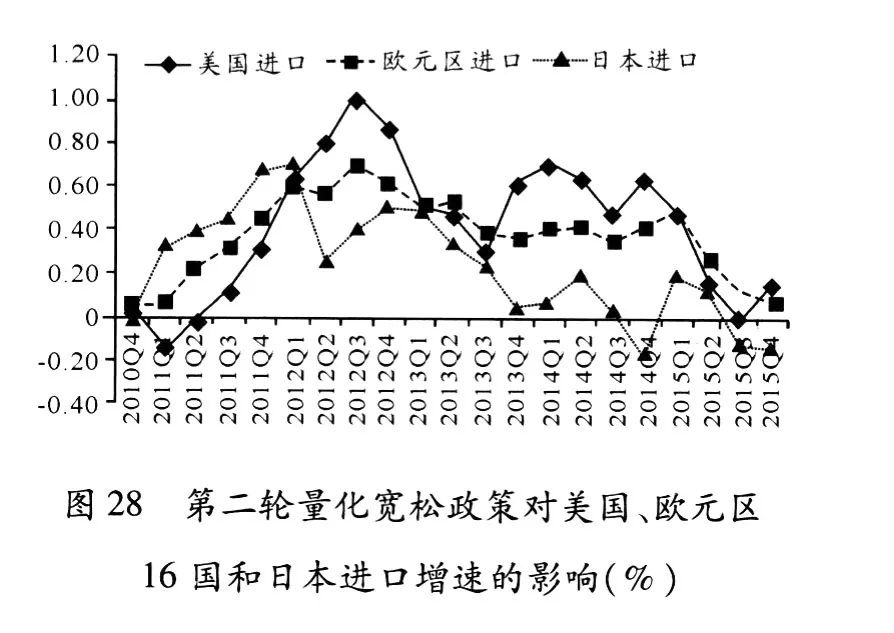

利用“美国季度经济增长模型”进行模拟预测的结果显示,2010年三季度以后美欧日进出口增速仍将回调,在2011年三季度或四季度回调到底后,再度回升,并从2012年开始恢复较快增长。其中2011年美国、欧元区和日本出口增速将分别回调到3.74%、-0.05%和-4.96%,进口增速将分别回调到2.63%、0.83%和4.44%。2012年一季度到2015年四季度期间美国、欧元区和日本出口增速将分别提高到11.48%、6.66%和12.38%,进口增速将分别提高到15.81%、6.52%和7.13%,见图26。

与调控政策不变情景下的美欧日进出口增速相比,第二轮量化宽松政策对美欧日进出口增速的影响显著:2011年一季度以后美欧日进出口增速均比调控政策不变情景下的进出口增速提高,进出口增速提升幅度均在2012年三季度左右达到最大值,美欧日进口增速最大提升幅度分别为1个百分点、0.7个百分点和0.51个百分点,出口增速最大提升幅度分别为0.86个百分点、0.89个百分点和0.92个百分点。2012年三季度以后美欧日进出口增速提升幅度逐步缩小,2015年二季度以后美欧日进出口提升幅度均下降到0.2个百分点以内,量化宽松政策对美欧日进出口贸易的刺激作用基本消失,见图27~28。

十一、基本结论

在美国实施第二轮量化宽松政策、保持财政支出快速增长、减税和维持低利率的政策条件下, 2011年美国经济增速仍将回调,2011年全年经济增速在1.2%左右。2012年以后美国经济将恢复较快增长,季度GDP增速将回升到2%~4.6%的较快增长区间。美国经济恢复较快增长后,个人收支、银行信贷、商业零售、工业销售、库存以及进出口贸易等经济指标均将恢复较快增长,物价涨幅在2012年以后将不断提高,房地产市场将逐步恢复,美国经济在2011年以后将回归正常增长状态。在美国经济的复苏过程中,美国第二轮量化宽松政策将起到一定的积极作用,也会较大幅度减少美国的赤字规模,但量化宽松政策引致的货币供给增速提高,会加快美国CPI上涨幅度,加速美国房地产市场的再度泡沫化进程,导致2015年美国经济出现较为严重的通货膨胀现象,房地产市场也会再度严重泡沫化。由于2010年以后美国财政赤字规模不断扩大,美国政府将面临恢复经济较快增长与控制财政赤字的两难选择。鉴于量化宽松政策对GDP增速的刺激作用很小,对CPI上涨的拉动作用明显,如果减税和保持财政支出高增长的扩张性政策难以同时持续实施,仅依靠量化宽松政策难以刺激美国经济恢复较快增长,甚至会使美国经济陷入低增长、高通胀的不良状态。

(责任编辑邝坦励)

Prospects of Economy Recovery under the Situation of the Overall Expansion of American Regulatory Policies

L IJian-wei

(Department ofMacroeconomic Research,Development Research Center of the State Council,Beijing 100010,China)

Under the situation of the overall expansioin of American regulatory policies,the U.S. economic growth will pull back in 2011,while it will proceed to grow fast after 2012.The second round of quantitative easing will decrease the scale ofAmerican deficit and play certain active role in economic recovery,butwill also quicken the rise ofAmerican CPI and accelerate the bubbling of A-merican real estate market,leading to serious economic inflation in 2015 with serious bubbling of real estate market.After2010,theAmerican financial deficit continue to expand,theU.S.government is faced with a dillemma between fast economic growth and controlling financial deficit.

financial crisis;economic growth;regulatory policy

F112

A

1674-8425(2011)02-0001-09

2011-01-18

李建伟(1966—),男,山东人,博士,研究员,研究方向:宏观经济。