基于SVAR模型的住宅价格调控政策有效性实证分析

2011-11-01沈悦张学峰张金梅

沈悦,张学峰,张金梅

(1.西安交通大学经济与金融学院,西安710061;2.西安外国语大学商学院,西安710128)

基于SVAR模型的住宅价格调控政策有效性实证分析

沈悦1,张学峰1,张金梅2

(1.西安交通大学经济与金融学院,西安710061;2.西安外国语大学商学院,西安710128)

住宅价格持续高涨隐藏着巨大的经济和社会风险,也凸显调控政策有效性研究的重要性。文章通过构建房屋价格指数、本年土地购置面积、开发企业国内贷款和住房贷款利率的四元SVAR模型进行实证分析。结果表明,国内贷款增加对住宅价格的推升作用最为明显,而增加土地供应和提高住房贷款利率的政策并没有起到抑制房价过快上涨的作用;宏观政策互相配合及保持其执行力和持续性才是有效调控住宅价格的关键。

住宅价格;调控政策;SVAR模型;正反馈

0 引言

住宅产业作为新兴产业,对我国的经济发展和扩大就业等方面起着举足轻重的作用[1]。但近年来,我国住宅交易市场呈现着“非理性繁荣”[2],土地供应价格和各层次住宅价格也在大部分时间里处于过快上涨态势。对于事关民生的住宅价格过快上涨,近年来国家也出台了一系列调控措施,但结果却并不理想,反而陷入了“调控——观望——反弹”的怪圈,而且这种怪圈每经历一次循环往复,住宅价格都会攀升到一个新的高点,隐藏着巨大的经济和社会风险[3]。那么,近年来国家所出台的调控政策在何种方向、何种程度上对住宅价格产生影响?面对过去的政策调控效果,今后又该在哪方面改进?考察这些问题及隐藏其后的原因即为本文的研究动机。本文创新性地构建了多因素SVAR模型,从定量角度对此进行了实证分析,得出了研究结论,并提出了相关政策建议。

1 文献回顾

近年来,关于调控政策对住宅价格的影响,国内外学者进行了卓有成效的研究,但总体来看,定性研究较多,定量研究较少。这些研究主要集中于三方面:

一是基于对住宅价格的多项影响因素分析来讨论调控政策效果的的,如沈超群(2006)认为房地产业利润高,金融调控政策相对来说力度太小,无法遏制住房地产业投资资金使用成本的增加,使得其他行业的企业面临负担加重、市场萎缩的双重困境[4];郑园园等(2008)认为区位、地铁、入住、时间、方向等因素对于住宅价格具有显著影响,目前一刀切的调控方式不合理[5];Yinghua He等[6];龚江辉等(2009);宋建军(2009)等也有类似的研究。这一研究视角侧重于对调控政策及其效果的定性分析,缺乏对调控政策效果的精确性解释。

二是基于政策的某一方面进行分析,如聂学峰等(2005)通过对货币政策的协整分析认为,我国的货币政策能够影响房地产价格,且货币供应量比利率政策更加显著,但所选样本期是1994~2005年,而我国从1998年才开始编制房地产价格指数,因此1998年之前的数据的来源值得商榷,而且该文没有考察土地调控政策等其他政策的调控效果[7];顾巧等(2008)从货币政策的角度进行了分析,说明货币政策对房价调控的效果不明显[8];高峰(2009)从土地增值税的角度作了研究;Iacoviello M和Minetti R[9]等也有类似的研究。这一研究视角的缺点是没有综合考虑多项政策共同作用下的调控效果,缺少对政策整体协调配合的综合判断。

三是基于某一社会科学理论或模型进行分析,如杜阳(2006)运用logistic模型分析了2005年“新国八条”和“央行加息”两项政策的效果,其中因变量“政策效果”是按房价降低与否设定为0和1,这种设定有带有较强的主观性,而且研究只考虑了2005年的调控政策,也无法判断房价升降究竟是之前政策的滞后效应还是新的政策起了效果[10];高苛,刘长滨(2008)从预期理论的角度构建了住宅价格调控模型,认为市场主体的政策预期可导致调控政策的短期失效,而长期中预期作用对调控政策效果无影响[11];欧绍华(2010)[12]、朱宇(2006)从博弈论的角度进行了分析,揭示了隐藏在房价背后的错综复杂的利益关系及其变化规律;此外,罗华奇(2008)从模糊数学理论的角度;马海涛(2007)从灰色理论的角度等也进行了分析。这一研究视角的共性是把相互作用的变量分为外生和内生,而且研究区间较短,也缺少与我国现实住宅市场调控的紧密联系。

综上所述,针对住宅价格调控政策有效性问题,由于研究采用指标、研究区间、使用方法以及分析视角的不同,必然会得出不同的结论。这些结论能够在一定程度上解释调控政策有效性,但由于在研究区间、调控影响因素选取和检验理论方法上还存在一定的局限性,使得其研究结论缺少对较长时期内调控政策作用方向和强度的精确综合判断。本文拟以2000~2009年为研究区间,综合土地供应、对开发企业贷款、住房贷款利率等政策多方因素的月度数据构建SVAR模型实证分析它们对住宅价格影响的时滞、作用方向及强度,为下一步调控政策的科学制定提供依据。

2 实证研究设计

鉴于以往研究的缺陷,需要重新审视调控政策与住宅价格波动的关系,进而将相关调控政策放到一个系统框架内进行解释,进一步揭示这些政策的作用方向和强度。

2.1 模型选取

Sims(1980)提出的向量自回归模型(VAR)采用多方程联立的形式,在模型的每一个方程中,内生变量对模型所含全部内生变量的滞后项进行回归来估计内生变量之间的动态关系,但不能反映变量之间当期相关关系的确切形式。此外,VAR模型要求参数过多,只有所含变量较少的VAR才能通过OLS和极大似然估计,加上较少考虑经济理论,所产生的脉冲响应不能被识别为内在结构误差,从而无法给出结构性解释[13]。为此,Blanchard和Quah(1989)对VAR模型进行了修正,提出了结构向量自回归模型(SVAR),其实质是VAR模型的结构式,即在一般VAR模型基础上加人内生变量之间的当期关系,把隐藏在误差项中的变量间的当期相关关系提取出来,使模型的经济意义更加明确[14]。因此,将SVAR模型应用于住宅价格调控政策有效性评价优点有三:一是模型中调控政策任何变量都假设为内生的,不严格按照先验理论,也不事先设定内外生变量,可以直接用最小二乘法(OLS)进行估计;二是给出了调控政策变量之间的当期关系,避免了VAR方法中Cholesky分解引发内生变量排序对结果的敏感影响;三是约束条件少,避免了施加错误的长期约束可能对模型结果产生的负面影响。

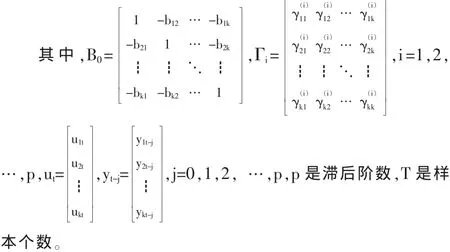

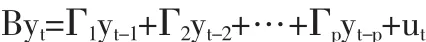

含有k(k≥3)个变量的p阶结构向量自回归模型SVAR(p)一般矩阵形式可表示为:

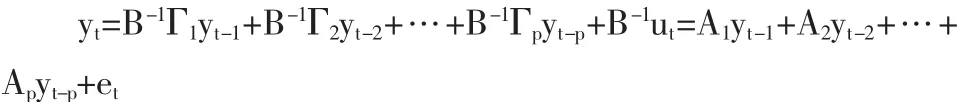

B可逆时,可将公式(1)转化为:

由此,可以根据et=B-1ut估计得到的简化式对结构矩阵进行估计。但要想得到结构式模型唯一的估计参数,要求简化式的未知参数不比结构式的未知参数多,即需要施加k(k-1)/2个约束条件才能估计出结构式模型的参数。

2.2 变量确定

由于住宅价格调控是从供给和需求着手的,其核心政策是土地供应、住宅供给结构、信贷等,结合数据的可得性,本文选择以下四个变量构建模型:

(1)房屋销售价格指数(SI)。这一指标可以综合各种因素,反映房屋价格的波动情况。

(2)住宅开发开发资金中的国内贷款(DL)。住宅开发投资中,除了自筹资金,最主要的是国内贷款,这一指标可以反映国家通过信贷调控住宅供给的情况。

(3)本年土地购置面积(LB)。土地是住宅的源头,政府欲调控土地供给和住宅供给结构时,反映政策意图和效果最明显的指标是本年土地购置面积的变化。

(4)住房贷款利率(MR)。由于住宅价值较高且具有投资消费双重属性,住房贷款仍是实现购买力的主要途径,这也决定了国家通过调节住房贷款利率调控需求的必然性。

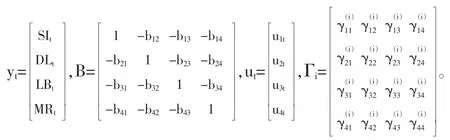

由此可以构建四元SVAR模型:

其中,

2.3 约束条件

模型中包含4个变量,需要施加6个约束条件才能识别出结构冲击,根据经济理论,可作如下6个约束:

(1)住宅开发投资资金中的国内贷款(DL)用于在建项目的继续开发和维持企业的正常运转,它将影响滞后期内住宅价格。因此DL对当期的SI没有影响,即矩阵B中b12=0。

(2)当期购置的土地用于后期开发,而住宅价格是由当期可供销售的住宅商品的供求关系决定,故认为当期土地购置面积对当期住宅价格不会产生影响,即矩阵B中b13=0。

(3)住房贷款利率(MR)的变化会影响到购房需求,理论上会进一步传导到住宅开发企业的借款成本,但根据《土地管理法》规定,企业拍得土地后必须在两年内动工开发,这决定了本期贷款利率变化并不会影响到住宅开发企业取得国内贷款(DL),即矩阵B中b24=0。

(4)住宅开发企业已经储备一定量土地或一定资金用于土地购置以利于持续经营,而且根据相关法规,国内贷款(DL)主要用于在建项目,对当期土地购置面积(LB)没有影响,即矩阵B中b32=0。

(5)由于住宅商品的供给缺乏弹性,当期住房贷款利率(MR)变化不会对当期土地购置面积(LB)产生影响,即矩阵B中b34=0。

(6)当期购置的土地主要用于储备和后期开发,并不会影响当期住宅交易市场,故当期土地购置面积(LB)不会影响当期的住房贷款利率(MR),即矩阵B中b43=0。

2.4 数据来源与处理

数据主要来源于中宏产业数据库、国研网统计数据库、中国资讯行和《中国统计年鉴2009》。对于个别缺失的数据,用K-最近距离邻居法进行了弥补,并对有明显季节因素的变量用X11程序进行了季节因素调整。同时,由于我国住房贷款利率由央行制定,而非完全市场化,为了反映当期购房者的真实成本,本文以5年期以上商业银行住房贷款利率为基础,用当月居民消费价格指数(CPI)对其进行了调整。共整理出120组月度数据,建模分析借助eviews6.0。

3 实证结果与分析

3.1 序列平稳性检验

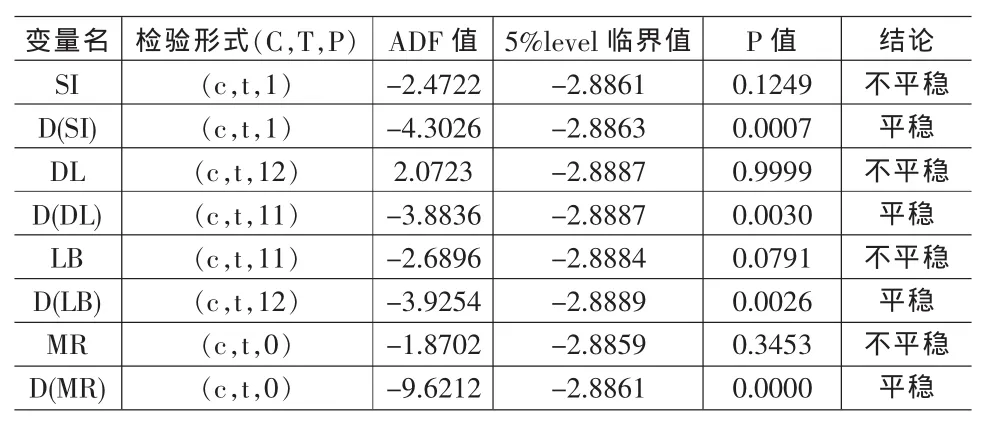

SVAR模型中,如果序列是非平稳的,则其对冲击的收敛程度会大大降低,从而影响实证结果的稳定性,因此在估计SVAR模型前需要对变量进行平稳性检验,最佳滞后期由AIC信息准则确立,结果如表1所示。

表1 各变量的平稳性检验

由表1可知,差分前各序列的ADF值均大于5%水平下的临界值,均为非平稳序列,而差分后的ADF值均小于5%水平下的临界

值,可以拒绝原假设,即每个时间序列的一阶差分均有一个单位根,原序列为一阶单整,记为I(1)。

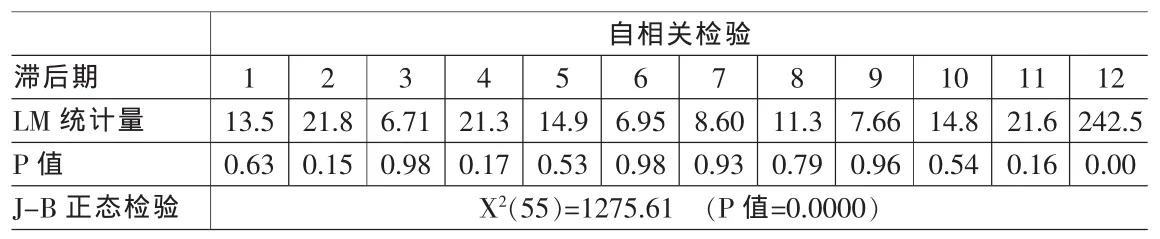

3.2 残差及模型稳定性检验

SVAR模型稳定性是判断模型优劣的关键,因为滞后期越长,模型稳定性越差,所以当SVAR模型不符合稳定性条件时的前推1期为最长滞后期,即首先确保SVAR模型稳定,然后根据残差检验逐期剔除不显著模型,通过残差自相关、正态性和异方差检验的模型为最终模型[15]。依此,模型最终确定的最优滞后期都为4。残差检验结果(表2)说明,模型残差的联合分布服从正态分布,LM自相关检验表明模型残差在滞后1-11期都不存在自相关。

表2 VAR(4)残差检验

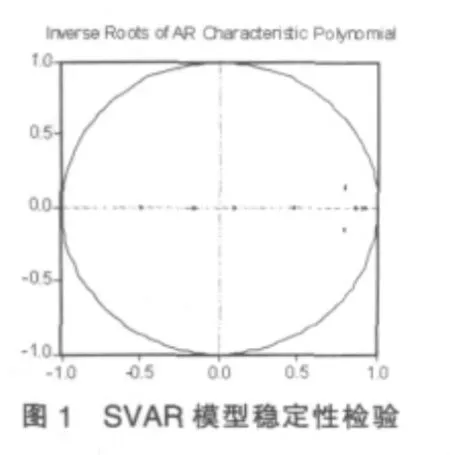

模型的稳定性采用AR roots方法进行检验。结果是,被估计的VAR模型所有根的模都小于1,如图1所示,模型满足稳定性条件,SVAR模型的拟合效果是理想的。

3.3 脉冲响应函数分析

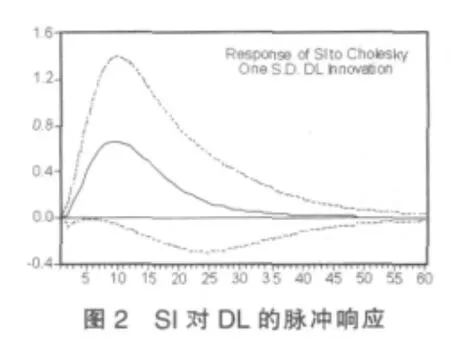

在SVAR模型中,通过对结构脉冲响应函数的分解可以得到系统中各变量对自身及其他变量单位变动的反应。为了观测各政策对住宅价格的影响方向和程度,本文重点考察SI对DL、LB和MR冲击的响应情况。

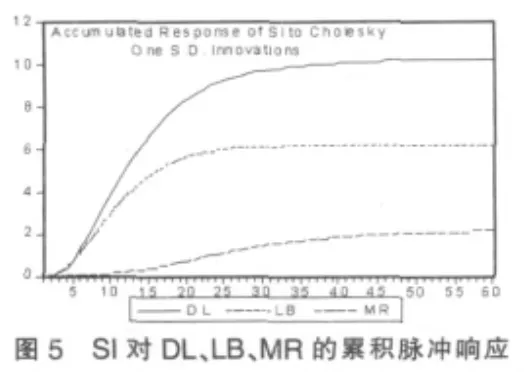

(1)总体对比观察

综合图2、3、4对比可知,放松对开发企业信贷、加大土地供应和提高住房贷款实际利率对当期住宅价格的影响很小,这是由住宅商品供给弹性较小的特性决定的;但从较长时期来看,它们都会对住宅价格产生正向影响,在作用力达到某一峰值后开始下降,然后衰减至零,只是作用力的大小和滞后期不同。

(2)住宅价格对住宅开发企业国内贷款的脉冲响应分析由图2可知,当期给国内贷款一个正的冲击,住宅价格当期不会有大的变化,但之后快速反应,并在第10期达到响应峰值(0.6632),而后响应又呈较快下降趋势,直至接近于零;从图5SI对DL的累积脉冲响应图可以看出,从第1期到第30期累积响应快速增长,但到30期之后,累积响应趋向稳定,而且呈正响应。这说明,当期放松对住宅开发企业信贷后,房价就开始快速上升,这一影响到两年半后才会逐渐消失。这也反映出,开发企业或中介捂盘惜售行为的大量存在,当其能顺利获得贷款并使资金链不致断裂的情况下,就不会对资金问题产生忧虑,对现有楼盘定出高额价格,助推住宅价格升高。

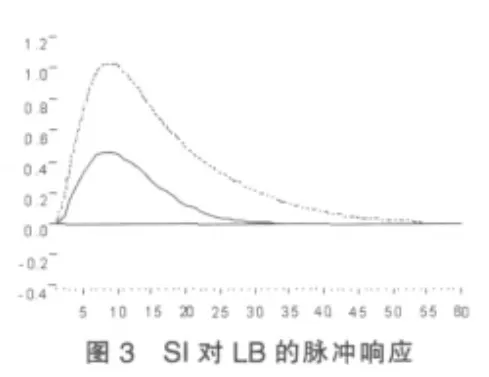

(3)住宅价格对土地购置面积的脉冲响应分析

由图3可知,当期给土地供应一个正的冲击,住宅价格响应也是从零开始快速上升,并在第9期达到响应峰值(0.4659),而后急剧下降,直至为零;从图5SI对LB的累积脉冲响应图也可以看出,从第1期到第22期累积响应较快增长,但到22期之后,累积响应趋于稳定,且呈正响应。从表面看,这违背了经济学原理:土地供应增加会扩大住房供应量,从而降低住宅价格,为什么现实是住宅价格不降反升呢?结合第二部分可知,主要原因有三:一是土地供应结构不合理,高档别墅、公寓供给过剩,广大消费者所需求的普通住宅供应量严重不足;二是由于分税制改革后,地方政府过度依赖于土地财政,而土地价格的高企也助长了房价的飚升;三是大量圈地、囤地、炒地行为的存在,土地不断转手,价格不断攀高,从而也助长了房价。

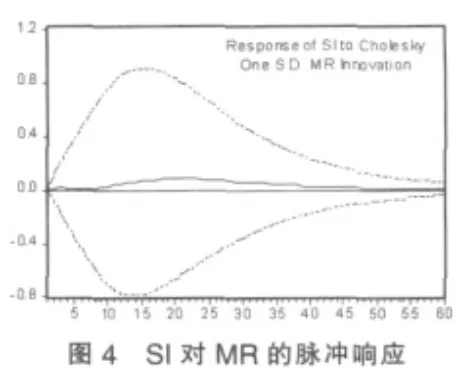

(4)住宅价格对住房贷款利率的脉冲响应分析

由图4可知,当期给住房贷款利率一个正的冲击,住宅价格对其的响应也是从零开始缓慢增加,并在第21期达到响应峰值(0.0818),而后缓慢下降,逐渐趋近于零;从图5SI对MR的累积脉冲响应图也可以看出,从第1期到第40期累积响应较快增长,但到40期之后,累积响应趋于稳定,且呈正响应。从表面看,这也违背经济学原理:提高住房贷款利率是属于增加购房成本,抑制需求的范畴,为什么越抑制房价反而越高呢?原因之一是我国正处于住房的脱困性、改善性与投资性需求同时释放的阶段,住房需求刚性较强,贷款利率的提高不能真正抑制百姓购房的刚性需求;之二是在流动性过剩和强烈的正反馈交易心理的支撑下,众多的投机客和热钱涌向住宅交易市场,获取超过平均利润的超额收益,助长了需求。

4 结论与启示

本文分析表明:①虽然国内贷款在住宅开发资金来源中仅占25%左右,但对住宅价格的推升作用却非常明显,其每变动一个单位,将导致住宅价格同向变动0.663个单位;而且滞后影响期较长,长达两年半之久。因此,通过调节对住宅开发企业信贷可有效调控住宅价格。②政府增加土地供应以期增加住宅供给、稳定房价的政策没有收到理想效果,反而伴随着住宅价格的快速攀升使作用相互抵消,表现为即增加一个单位土地供给反而会使得住宅价格上涨0.466个单位,但其滞后影响期较短,仅不到两年。③通过提高住房贷款利率来抑制需求的政策也没有收到预期效果,反而是住房贷款利率越高,需求越旺盛,住宅价格越高涨,而且对住宅价格的滞后影响期时间最长,达三年半之久。④心理预期、正反馈交易和政策缺少协调配合等可能是导致调控政策效果大打折扣的原因。

由此得到以下启示:①对开发企业贷款增加会促使住宅价格快速攀升,要稳定房价,首先要稳定对开发企业信贷,但对开发企业的国内贷款近两年呈现出强劲增长势头,应当减缓。②实践中,仅靠某一政策对住宅价格进行调控的效果可能是不理想的,需要根据市场状况选择合适的政策组合才能达到预期的调控目标,同时要注意保持政策的执行力和连续性,抑制正反馈交易心理滋生。

[1]梁云芳,高铁梅.中国房地产价格波动区域差异的实证分析[J].经济研究,2007,(8).

[2]黄鹤.中国大中城市房地产泡沫的检验及成因分析[D].哈尔滨工业大学,2008.

[3]徐龙炳.国民经济安全研究——房地产泡沫、经济波动与政府调控[M].上海:上海财经大学出版社,2008.

[4]沈超群.房产新政下房地产金融政策调控的思考[J].国土资源导刊,2006,(1).

[5]郑园园,宋戈,李轩修.哈尔滨市商品住宅价格影响因素的计量经济分析[J].东北农业大学学报(社会科学版),2008,(4).

[6]Yinghua He,Brendan O’Flaherty,Robert A.Rosenheck.Is Shared Housing a Way to Reduce Homelessness?The Effect of Household Arrangements on Formerly Homeless People[J].Journal of Housing Economics,2010,(19).

[7]聂学峰,刘传哲.我国货币政策影响房地产市场的实证分析[J].河南金融管理干部学院学报,2005,(4).

[8]顾巧,马永开.中国货币政策调控房地产价格的实证分析[J].科技创新导报,2008,(2).

[9]Iacoviello M,Minetti R.The Credit Channel of Monetary Policy:Evidence from the Housing Market[J].Journal of Macroeconomics,2008,(30).

[10]杜阳.中国房地产调控政策效果评价研究[D].重庆大学,2006.

[11]高苛,刘长滨.基于预期理论的住宅市场价格调控模型及其仿真分析[J].土木工程学报,2008,(4).

[12]欧绍华.中国房价研究的新视角—评龙均云《中国房价博弈论》[J].湖南工业大学学报(社会科学版),2010,(2).

[13]马萍.政府干预下的房地产价格波动[D].西南财经大学,2007.

[14]Hyeon Ji Yu,Sugie Lee.Government Housing Policies and Housing Market Instability in Korea[J].Habitat International,2010,(34).

[15]Markku Lanne,Helmut Lutkepohl,Katarzyna Maciejowska.Structural Vector Autoregressions with Markov Switching[J].Journal of Economic Dynamics&Control,2010,(34).

F014.36

A

1002-6487(2011)07-0111-04

国家社会科学基金项目(08XJY002);教育部人文社会科学研究基金资助资助项目(08JA790100)

沈悦(1961-),女,陕西大荔人,教授,博士生导师,研究方向:金融市场与投资、行为金融。张学峰(1981-),男,河南漯河人,博士研究生,研究方向:金融市场与投资、行为金融。张金梅(1963-),女,陕西大荔人,博士,教授,研究方向:消费经济学。

(责任编辑/浩天)