全球经济政策多重调整与复合式通胀下的财政政策选择(上)*

2011-09-27中国社会科学院北京100732

闫 坤(中国社会科学院 北京 100732)

张 鹏(财政部财政科学研究所 北京 100142)

全球经济政策多重调整与复合式通胀下的财政政策选择(上)*

闫 坤(中国社会科学院 北京 100732)

张 鹏(财政部财政科学研究所 北京 100142)

2010年是国际金融危机以来世界经济形势最为复杂的一年。全球主要国家的经济渐次步入恢复期,各国经济政策的调整出现多元化的局面。在率先实现经济复苏后,我国的宏观经济政策开始出现与主导国家经济政策逆向调整的情况,加大了宏观调控的难度。通货膨胀(以下简称“通胀”)已经成为困扰我国宏观经济持续稳定发展的核心问题。多种因素、多种风险和多种类型的通胀压力累积在一起,形成了异常棘手的复合式通胀。本文以“供给管理”为方向,构建了在“积极稳健、审慎灵活”大框架下的宏观调控政策体系,并提出了积极财政政策与稳健货币政策的具体政策建议。

多重调整 复合式通胀 财政政策

2010年是国际金融危机以来世界经济形势最为复杂的一年。总体上,全球主要经济体先后走出了危机的“泥淖”,宏观经济逐步企稳并正式步入复苏期。但在结构上,主要经济体则表现出许多深层次的缺陷和失衡,国民经济的恢复还存在明显的脆弱性。由于宏观经济基本面和国际经济地位的差异,世界主要国家的宏观经济政策在调整中形成了多重选择和非对称性,加剧了全球经济形势的波动。特别是作为多重政策调整主要溢出的复合式通货膨胀对非主导国家(尤其是发展中国家)经济的持续、稳定增长带来了巨大的压力。我国经济保持良好的增长势头,经济发展方式转变也得到了有效的支撑,但复合式通胀压力已经成为宏观经济运行的最主要影响因素。面对“后危机时期”复杂的经济环境,我国宏观调控已开始转向积极财政政策与稳健货币政策搭配的新框架。

一、全球经济政策的多重调整与输入性通胀压力

2010年第四季度,随着美国、欧洲等主要经济体进入复苏期,世界经济的基本面得到有效支撑。但在总体复苏的背后,由于主要经济体国内经济形势和国际经济地位的差异,主导国家间的宏观经济政策出现差异化和不对称性,甚至形成了逆向调节,从而加剧了发展中国家宏观调控的复杂程度,并在全球范围内形成了明显的输入性通胀压力。

(一)美联储的第二轮定量宽松政策与过量美元输出

国家调控市场货币存量的主要方式是调整货币价格(即调整利率)或者改变货币数量。定量宽松货币政策是指货币当局在利率政策弹性已经基本耗尽而政策目标尚未达到的情况下,通过扩张央行的资产负债表的方式,采用公开市场操作或是向财政部直接融资的办法,向市场提供基础货币,以提高市场流动性的政策手段。美国在2009年启动了第一轮规模为1.7万亿美元的定量宽松货币政策后,又于2010年11月3日启动了第二轮规模为6000亿美元的定量宽松货币政策。

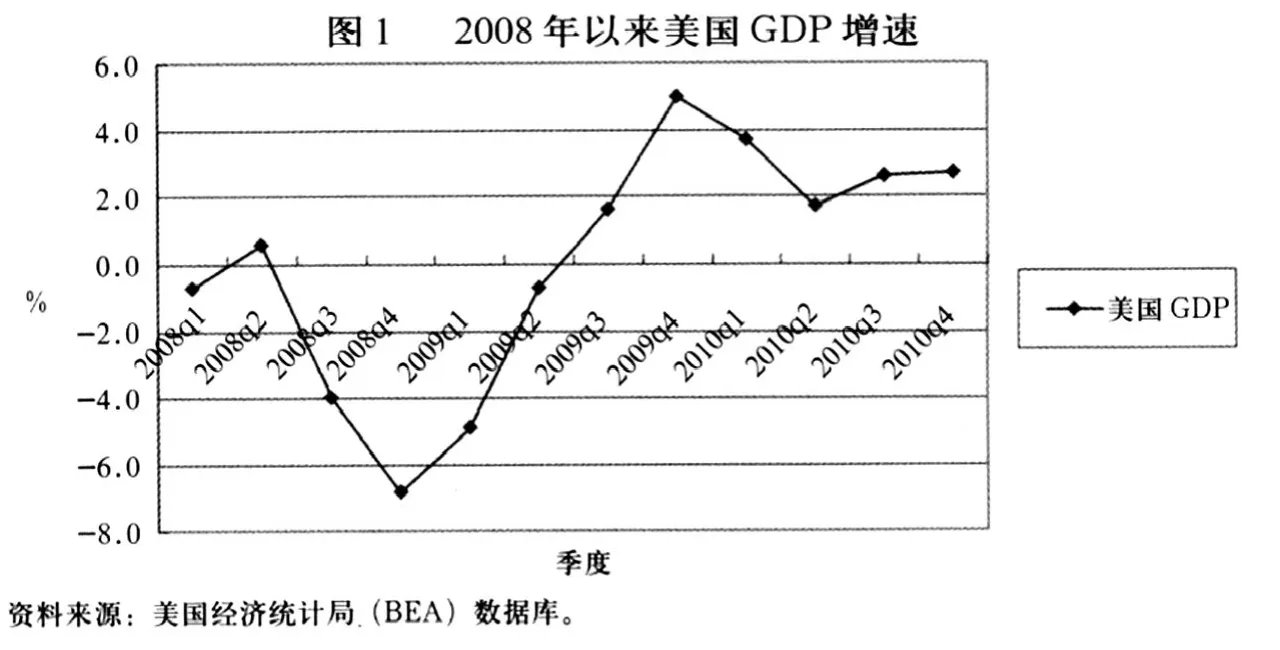

从政策层面看,美联储第二轮定量宽松货币政策是综合考虑经济增长、就业、通货膨胀和市场利率状况而做出的选择,是上述4项重要指标全面权衡后的结果。图1表现了2008年第一季度以来美国GDP指标的变化情况:

从图1看,美国经济在2009年第三季度就进入了恢复性增长的轨道。2010年的经济平均增速达到2.7%,基本上恢复了经济的正常增速,美国经济总体上走出了衰退。但是,在2010年第二季度,宏观经济增速出现了较大的波动,GDP增速环比下降2个百分点,在实体经济投资不足、消费者信心下降的拖累下,经济增速退回到2009年第三季度的水平,仅有1.7%。经济增长的内在不稳定性促使美联储必须要给予市场一个支撑力量,以解决美国经济中的深层次矛盾,维护经济的复苏前景。

图2是2010年美国就业和物价波动情况,其中物价指标直接采用了未经调整的CPI指数。从图2可以看出,美国失业率在2010年11月以前始终保持在9.7%左右的高位,而通货膨胀率则维持在1.5%左右的低位。根据短期菲利浦斯曲线的基本原理,美国政府存在采用适度放任通货膨胀以提振就业的政策空间,这为美联储采用扩张货币供给的第二轮定量宽松货币政策提供了良好的环境。

美国联邦基金利率始终维持在0~0.25%的最低水平,但仍然未能有效改变银行的惜贷局面,美国的简单货币乘数①简单货币乘数采用美联储公布的M2/M1的值表示。持续下降。与此同时,中长期国债的收益率却开始大幅上扬,推动市场利率、贴现率等曲线上升,从而直接影响企业的投资决策和银行的风险评估结果。为保持美国经济正常增长,重新建立起金融经济与实体经济的良好纽带,美联储以1年半期至30年期的关键期限的中长期国债为对象,在8个月内持续投入6000亿美元以降低关键期限国债的收益率水平,从而推动市场的中长期利率曲线下移,刺激实体经济的投资需求和供给,就成为理性和可操作的重要手段。

综合经济增长、就业、通货膨胀、市场利率四个方面的考虑,美国于2010年11月3日推出了总额为6000亿美元的第二轮定量宽松货币政策。由于政策出台的时间过短,考虑到政策时滞和执行进度的共同影响,我们只能对其政策效果进行一个预测,其政策运行框架见图3所示。

政策的影响共分为四个阶段:

第一阶段是美联储以美国中长期关键期限国债为对象连续在8个月内投入6000亿美元。通过对关键期限国债大规模的投入流动性,可以有效降低关键期限国债的收益率情况,从而推动市场中长期利率曲线下移,稳定市场对中长期利率的风险预测。

第二阶段是美国国内金融市场获得6000亿美元的基础货币后,增强了对美国实体经济的支持力度。这主要是因为,一方面随着市场利率曲线的下移,实体经济的融资成本大幅度下降,投资意愿上升;另一方面,利率、贴现率的降低,使得投资收益净现值等关键指标的情况明显好转,金融体系对实体经济的支持意愿回升。但考虑到美国金融机构的风险规避需求和流动性需要,短期内不宜将该效果作为政策的主体效应。

第三阶段是沉淀在美国国内金融系统内部的基础货币开始通过金融、投资和贸易渠道流向国际市场,给世界经济特别是发展中国家的经济发展带来明显的扰动。金融渠道货币输出主要以汇率操控为目标,利用美元的国际基准货币地位,通过在“金砖四国(包括巴西、俄罗斯、印度和中国)”等国家外汇市场上的操作,推动他国汇率上升,并从中获得巨大利益。投资渠道则以资本品和利率为目标,通过大规模进入新兴发展中国家的资本品市场,获得高额而稳健的收益,并保持自身的流动性。贸易渠道则以国际大宗商品市场作为目标,随着大量美元资金进入大宗商品领域,市场价格快速上升,给商品进口国带来了巨大压力。

第四阶段是国际市场上的资金回流阶段。随着美国对新兴发展中国家的资本市场和国际大宗商品资本输出规模的扩张,新兴发展中国家和大宗商品出口国的国际收入形成了规模巨大的盈余,这些盈余又将通过购买美国商品和服务,或者是购买美国国债或其他形式的证券资产回流美国,进而转化成对美国金融市场和实体经济的有效支撑力量。

通过上述四个阶段的分析,可以得出如下基本结论:美联储第二轮定量宽松货币政策可以有效改善美国金融市场状况和实体经济的基本面,但有害于美元和美国经济的长期利益,并对世界经济输出了通货膨胀。

(二)欧元区债务危机的纠正与欧洲央行的扩张性货币政策

主权债务是指一国以自身的主权为担保向国际经济组织或其他国外投资者发行债务或借入资金的行为。主权债务危机则是指债务国无法以相对合理的财务成本借入资金的情况。由于市场的逆向选择,债务国容易陷入“发债——信用评级降低——提高债券利率——信用评级再降低”的循环,从而使宏观经济政策和国民经济增长难以持续,进而诱发失业率上升和经济衰退。

欧元区债务危机是典型的主权债务危机,但导致其集中爆发并大规模蔓延的原因并非仅由于危机国家国内经济政策的失误,欧元机制内部的两大失衡是导致这场危机的最主要原因。

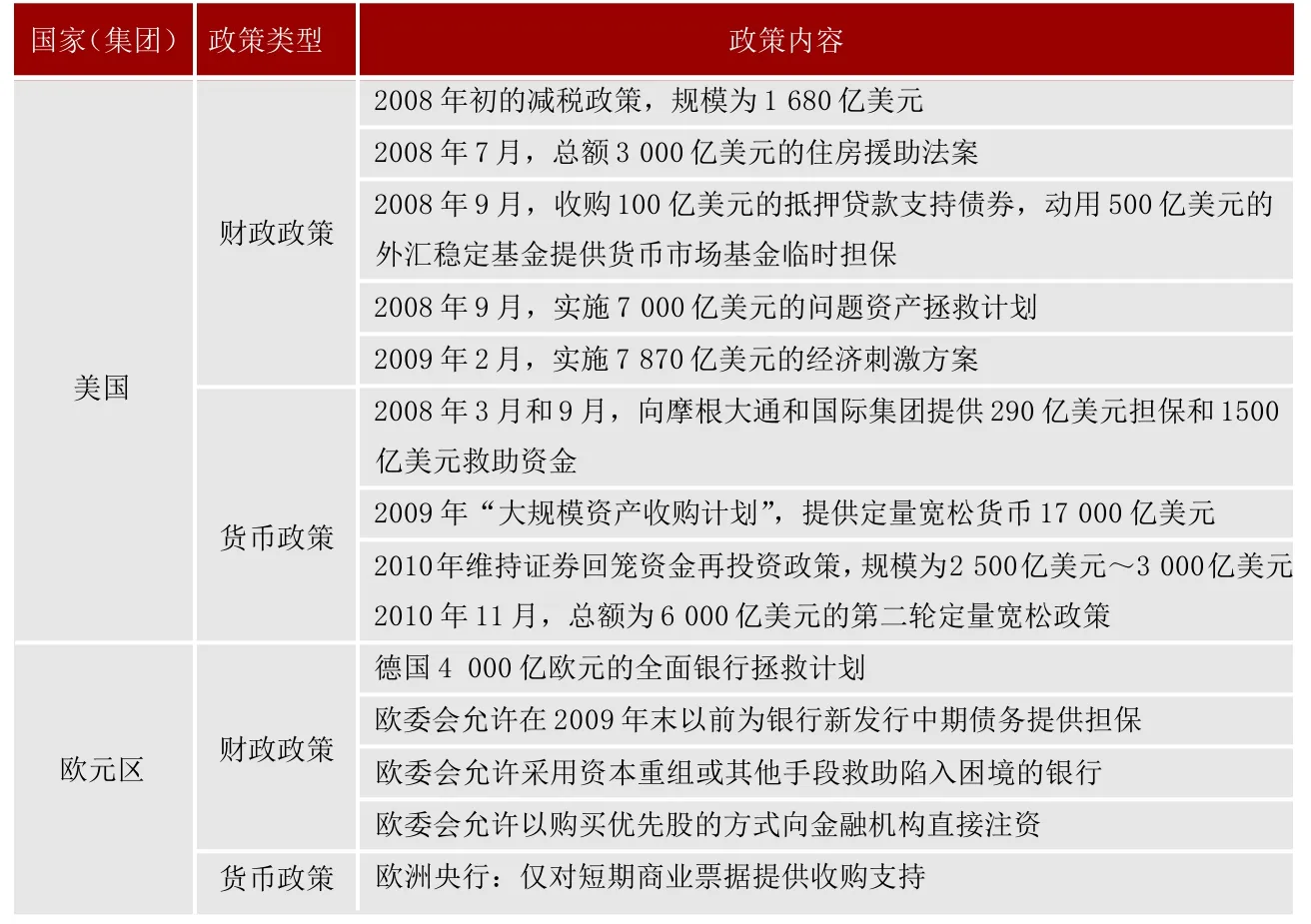

表1 美国与欧元区国家应对国际金融危机政策的构成

第一类失衡是全球金融危机背景下美国、欧洲政策资源的失衡。在“次贷危机”突然爆发的情况下,美国政府一方面迅速启动了规模庞大而形式多样的财政支持政策,另一方面及时推动美联储扩张资产负债表,推行“大规模资产收购计划”,在不到一年的时间里,使美联储的资产负债表从8600亿美元扩张到23000亿美元。而欧元区国家则难以借助货币政策的力量来向金融市场和实体经济提供支持,向来以坚决反通胀著称的欧洲央行拒绝了向欧元区边缘国家提供国债融资的要求,使得欧元区国家在抵御国际金融危机的冲击中处于政策的跛行地位,过度依赖财政政策的扩张必然导致利率水平的上升和政府融资能力的下降,并对市场形成明显的挤出效应,损害了实体经济发展。第一类失衡的具体情况如表1所示:

第二类失衡是欧元区内部主导国家(核心国家)和边缘国家间的权利失衡。随着1999年《马斯特里赫特条约》的正式启动,欧元正式取代欧洲货币单位的地位和作用,并逐步成为欧元区国家的统一货币。欧元的形成在有效支持了统一大市场形成的同时,也强化了欧洲国家间经济贸易机制的内在缺陷,主导国家仍可利用投资、贸易和政府债务等手段向边缘国家转移危机和转嫁风险。在国际金融危机的冲击下,欧元区国家纷纷采用扩张性财政政策来稳定金融市场,推动经济增长,但由于主导国家强大的经济实力、高效的金融市场和产业与贸易竞争力,使得其在实施财政扩张时具备明显的优势,并导致边缘国家的经济资源和金融能力向主导国家转移。因此,欧元区债务危机的直接诱因既包括边缘国家自身经济运行和政策调控中的内在缺陷,又受到主导国家风险转嫁的巨大影响。在危机发生前,德国国债与边缘国家国债的信用违约掉期的价格差异就是这一问题的具体反映。

表2 2010年中国宏观经济政策与世界主要国家经济政策的对比

尽管欧元区债务危机仍在延伸发展,继希腊之后,爱尔兰、葡萄牙也濒临危机的边缘,西班牙和比利时也在不同程度上表现出了危机的风险累积,但随着欧洲央行为欧元区国家中央政府提供融资政策的出台,欧元区的货币政策也开始转向扩张性,美欧之间政策体系的“失衡”得到了纠正。另一方面,随着主导国家承诺购买和援助边缘国家政府债务的机制建立,欧元区内部的利益分配和机制缺陷也得到了部分弥补。目前,导致欧元区债务危机的两个根本性失衡逐步得以纠正,欧元区边缘国家的双重压力将有效缓解。而欧元区国家的宏观经济政策将形成扩张性货币政策与紧缩性财政政策搭配的框架。我们预计,随着2011年下半年欧元区主要国家主权债务危机逐步平复,金融市场效率将显著提升,货币乘数增大,市场流动性将进一步充裕,而相关国家仍将坚持从紧的财政政策,政府吸纳的流动性规模较为有限。此外,随着政府对社会福利系统和雇员工资系统的支持减少,欧元区危机国家的居民收入状况在短期内无法得以恢复,居民消费水平和消费信贷规模都难以保持较高的增速,对流动性的吸纳也非常有限。除企业投资增加吸收一定的流动性外,大量的流动性将输出到国际金融市场或大宗商品市场,加剧了全球范围内的通胀输出压力。

(三)中国宏观经济政策的逆向调整与输入性通胀压力

与美国、欧洲的政策调整不同,作为在全球金融危机中率先复苏的国家,中国宏观经济形势及其宏观调控具有鲜明的自身特点。在当前调控中,我国的主要政策方案与美欧形成了逆向调整,一方面加大了我国宏观经济形势的复杂程度,另一方面极大地增加了我国宏观经济政策自主调整的难度。在国际经济政策传导的影响下,我国2010年第四季度输入性通胀压力明显上升。

表2展示了中国宏观经济政策逆向调整的基本表现。在货币政策上,我国与世界主要经济体的政策选择都存在明显的差异;而在财政政策中,我国与欧元区国家则存在明显的反向调整的特点。这种国际经济政策的不对称调整,使我国货币政策的自主性遭到了极大的压制,难以针对国内宏观经济形势作出及时有效的调整。图4表现了我国宏观经济政策逆向调整下的主要难题。

由于国内经济政策的自主性受到限制,政策实施的具体效果也形成了波动和不稳定性,国内宏观调控部门难以静态地针对国民经济运行中的问题作出有效的反应。因此,在美欧等国家宽松货币政策的推动下,2010年第四季度我国输入性通货膨胀压力急剧增大,外部价格冲击成为影响2011年宏观经济平稳运行的重要因素之一。

由于大量流动性进入国际大宗商品市场,主要国际大宗商品的价格和化工原料的价格开始迅速上涨,我国国内市场也受到直接的影响和扰动。2010年11月,我国主要农产品和原材料价格的涨幅都明显超过10%,与国际市场的平均价格波动大致相当,输入性通货膨胀压力迅速上升。

(待续)

责任编辑:韩 霖

The year of 2010 has been the most complicated one of world economic situation since the international financial crisis. The major economies in the world were gradually stepping into the recovery period, and the adjustments of their economic policies were diversified. After taking the lead in economic recovery, China's macroeconomic policy took up just the reverse adjustment of the economic policy of leading countries, which increased the difficulty for macro-control. Inflation has become a key problem besetting the sustainable and stable development of China's macro-economy, which was combined by a variety of factors, risks and inflationary pressures and turned out to be the intractable compound inflation. Oriented as 'supply management', this paper establishes the macrocontrol policy system under the 'vigorous, sound, prudent and flexible' framework. Finally,the paper proposes several specific suggestions concerning the proactive fiscal policy and prudent monetary policy.

Multiple adjustment Compound inflation Fiscal policy

* 本报告是《我国宏观经济与财政政策分析》课题组的阶段性研究成果,并得到国家社会科学基金重点项目《健全公共财政体系研究》(批准号:10AZD020)的资助。

① 本文按照实际政策效果划分政策属性,而并非仅仅依据政策自身的调整方向。目前我国名义利率明显低于通货膨胀率,实际利率为负值,在此情况下的加息主要表现为对负值实际利率的纠正,其政策效果是回归正常的利率水平,因此判定其政策属性为中性。