基于学习效应与示范效应的银行金融创新监管机制设计

2011-08-15卜亚

卜 亚

(1.江苏科技大学 经济管理学院,江苏 镇江 212003;2.苏州大学 商学院,江苏 苏州 215021)

金融创新与金融监管的关系历来都是一个非常重要而又复杂的问题,自美国次贷危机爆发以来,更是成为人们关注的焦点。目前,国内外学者比较一致的观点是,本次危机的根源是金融创新过度而监管不足,即监管当局的监管能力和金融部门的创新活动不匹配。在中国金融业面临全面开放创新的背景下,如何通过科学地设计监管制度来促进金融创新的发展,是我国当前金融改革实践中面临的重大课题。本文试图通过对以上问题的分析,为中国的金融创新和银行监管提供理论指引。

一、相关文献回顾

在现代金融理论中,很多文献都对金融创新与金融监管的关系进行了讨论。Silber(1983)[1]提出的“约束诱导型”理论认为,金融创新的目的是放松施加于金融组织的约束。其中政府管制是主要的约束,当外部约束的影子价格达到一定水平时,就会爆发一轮降低约束成本的金融创新。Holland(1975)将金融创新分为两类,其中一类是规避管制的创新,另一类是与管制无关的先验性创新,而Goldfeld(1975)[2]则证明,即使先验性创新也与金融监管有关,创新一定是与管制博弈的结果。Kane(1978,1984)[3-4]提出了监管的辩证法,建立了一个“斗争模型”(struggle model)来描述监管者和被监管者两者之间永不停息的斗争,并将创新视为是这种斗争的自然结果。Miller(1986)[5]指出,金融创新是由于监管上的障碍而引发的。

以上学者关于创新与监管关系的一种基本假定是:“监管→创新→再监管→再创新……”。按照这种假定,金融监管的影子价格会在新的金融创新工具被创新之前逐步上升,而在创新之后急剧下降。也就是说,一旦金融监管被突破或者被放松,金融创新活动将进入一个“舒缓期”,需要等待新一轮影子价格的上升。据此,Boot(1995)[6]认为,由于监管上的放松,全能银行制度下的金融创新活动会明显少于分业经营制度下的金融创新。但是,事实上,自20世纪90年代金融监管放松后,国际上的金融创新活动并没有进入“舒缓期”,金融创新的速度不仅没有放慢反而较80年代以前更为活跃,金融创新的深度和广度都有显著提高,比如金融衍生产品创新浪潮等。

目前大部分学者认为,适度宽松的金融监管有利于金融创新。首先,金融监管并不是越严越有利于创新,过于严厉的监管措施很可能会阻碍金融创新并最终降低金融系统发挥其功能的效率。John(2000)&Kaufman(1996)通过研究得出基本一致的结论,20世纪二三十年代,美国对资产业务的限制和监管并没有避免金融业的交叉感染和过度竞争,反而在付出较高的监管成本后增加了经营风险和整个金融体系的系统风险。其次,金融监管也不是越松越有利于创新。Carter(1989)[7]认为,金融创新虽然有利于单个市场主体对风险的转移以及资产流动性的增加,但从总体上来看,将增加整个金融体系的脆弱性,因此需要对金融创新进行监管。Isik&Hassan(2003)[8-9]认为金融创新伴随的高杠杆率更容易激化各种风险,金融监管过于放松会造金融创新过度,市场风险大幅增加,这些风险最终难免会冲击金融市场,造成金融体系的不稳定。比如,信用风险转移工具曾经被美国的监管者视为增强金融体系活力的法宝而被给予了一个特别宽松的发展环境,得到了广泛的应用,但是与这之相伴的流动性风险却被很大程度的低估和忽视了,最终这种金融创新产品也成为了本次金融危机在世界范围内迅速扩展的媒介。

综上所述,金融创新与金融监管的关系始终是矛盾的对立统一。一方面两者是对立的,金融创新增加了金融体系的不稳定性,削弱了金融监管的有效性,金融监管同可能抑制金融创新的效率;另一方面,两者又是统一的,金融监管能引导金融创新,削除金融创新的负面效应,金融创新则包括和促进了金融监管的创新。这种矛盾的发展过程,在现实中表现为金融创新与金融监管两者之间的一种动态博弈,两者之间的动态博弈能否达到均衡是决定金融市场顺利运作的关键所在。

二、学习效应和示范效应:模型构建及解释

假设在金融市场运行中,银行的经营活动有三种选择:第一,合规经营,银行可以获得正常收益;第二,适度创新经营,银行可以获得一定的额外收益,而且因为有利于推动银行经营管理水平、增进社会福利,被监管部门所鼓励;第三,过度创新经营,银行过度创新经营一旦成功则可能会获得更多的额外收益,但这是一种高风险的创新形为,一旦失败,则会给银行本身甚至整个银行体系带来系统性风险。因此,银行的过度创新经营可能被监管当局视作一种违规形为,一旦被查处将会受到严厉的惩罚。银行的过度创新行为与其监管当局的监管行为,二者相互影响、相互制约,每个参与者的行动,都对市场的均衡具有重要的影响。这样,二者之间的行为可以看作是一个动态博弈过程,而且在这种重复博弈过程中,还存在着一种学习效应和示范效应[10]。

(一)学习效应与示范效应

1.学习效应

所谓学习效应是指,在银行和监管当局双方的动态博弈过程中,由于信息是不完全和非对称的,银行和监管当局都在不断地收集和利用自己所能掌握的最新信息来修正自己的预期、决策和行动(银行是否进行过度创新、监管当局是否进行监管),即不断地进行学习。

2.示范效应

所谓示范效应是指,银行过度创新可能获利,也可能学到严厉的惩处。但是,在现实中,由于多种因素影响,银行被查处的概率和被惩罚的力度是不确定的,因此,银行在过度创新的决策前不仅考虑市场已有的名义规则,而且更要考虑监管当局过去对过度创新者的实际惩处情况。银行根据以前过度创新者被查处的情况推测自己在过度创新后被查处的概率和被惩处的力度,在权衡其过度创新的利弊得失基础上确定其是否过度创新,这样,银行监管当局对过度创新者的实际惩处情况就存在着一种示范效应。

(二)学习效应和示范效应的模型构建

1.模型假设前提

Ⅰ.博弈双方信息不完全。银行与监管当局在博弈中对其对手的特征、战略空间、支付函数不完全了解。

Ⅱ.博弈双方信息不对称。银行对自己的各种信息具有先天的优势,而监管当局对银行的各种经营活动,如过度创新活动并不全部了解。

Ⅲ.银行监管当局的类型。分为强监管者(Tough Regulator,用TR表示)和弱监管者(Weak Regulator,用WR表示)两种。强监管者承诺并坚决严厉查处(Severe Investigation,用SI表示)银行过度创新形为,以维护金融市场的正常秩序;弱监管者基本上对大量的过度创新形为放任自流,不予查处或者不严厉查处(Not Severe Investigation,用NI表示)①。

Ⅳ.银行经营活动的类型。根据研究需要分为是否进行过度创新。尽管银行并不知道其监管当局的确切类型,但可以通过监管当局对过去过度创新事件的查处情况来推测其类型,从而确定其是否进行过度创新的决策。

2.模型具体解释

假定在t时期,弱监管者严厉查处过度创新事件的概率为P(SI/WR)=p,不严厉查处过度创新事件的概率为P(NI/WR)=1-p;强监管者严厉查处过度创新事件的概率为P(SI/TR)=q,不严厉查处过度创新事件的概率为P(NI/TR)=1-q,并且明显可知p<q。

假设银行在t阶段开始时认为其监管当局类型为强监管者的先验概率为at,认为监管当局类型为弱监管者的先验概率为1-at。在不考虑其他因素的条件下,监管当局对过度创新事件严厉查处的概率P(SI)取决于监管当局的类型及其选择严厉查处的概率,即:

P(SI)=P(TR)×P(SI/TR)+P(WR)× P(SI/WR)

虽然银行对在过度创新之前并不知道其监管当局对待该事件的真实态度,但他可以根据他所掌握的信息形成一个其监管类型为强监管者的先验概率at,并根据对其监管当局过去对过度创新事件查处情况的观察来不断修正其事前形成的先验概率。此时,

P(SI)=P(TR)×P(SI/TR)+P(WR)× P(SI/WR)

=atq+(1-at)p

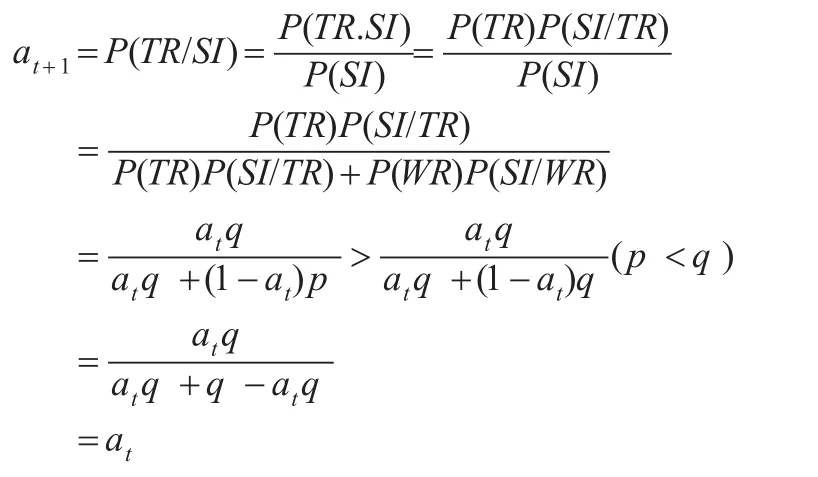

Ⅰ.当银行观察到其监管当局对过度创新事件的严厉查处时,该监管当局为强监管者的后验概率at+1为:

即at+1>at,意思为当银行观察到其监管当局严厉查处过度创新事件的“好形为”时,监管当局为强监者的概率将提高,为弱监管者的概率将下降,这必然降低银行过度创新形为的概率。

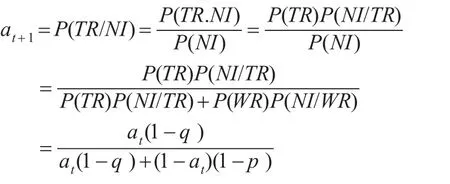

Ⅱ.当银行观察到其监管当局对过度创新事件的不严厉查处时,该监管当局为强监管者的后验概率at+1为

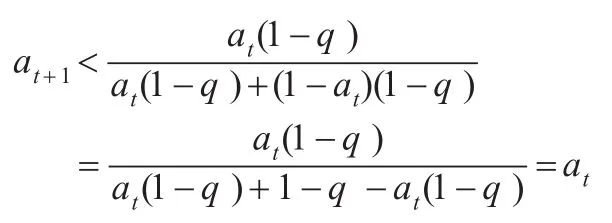

又因为p<q,1-p>1-q,则上式可进一步改写为:

即at+1<at,意思为当银行观察到其监管当局不严厉查处过度创新事件的“坏形为”时,该监管当局为强监者的概率将下降,为弱监管者的概率将上升,这必然将提高银行过度创新形为的概率。

(三)学习效应与示范效应对银行过度创新决策的影响

假定弱监管者严厉查处过度创新事件的概率为p=0.1,不严厉查处过度创新事件的概率为1-p=0.9;强监管者严厉查处过度创新事件的概率为q=0.9,不严厉查处过度创新事件的概率为1-q=0.1。这些知识为监管当局和银行双方当事人的共同知识。

1.第一个过度创新事件

由于银行不知道其监管当局的真实类型,过度创新后是否受到严厉查处的概率并不知道。假设在第一个过度创新事件发生前,监管当局的信誉特别高,银行估计其遇到强监管者的概率为a1=0.99。不考虑其他因素,则其过度创新后受到严厉查处的概率P(SI)1为:

P(SI)1=a1q+(1-a1)p=0.99×0.9+(1-0.99)×0.1=0.892。

其过度创新后不受严厉查处的概率为(1-P(SI)1)=1-0.892=0.108,假定银行过度创新的概率为其过度创新后不受严厉查处的概率乘以银行平均风险偏好系数β(假定β=0.3)。则在此条件下,银行过度创新的概率P(BR)1(Breach of Regulations,用BR表示)为:

P(BR)1=(1-P(SI)1)×β=(1-0.892)×0.3=0.032

由于银行过度创新的概率仅为0.032,一般的银行并不会轻易进行过度创新形为。

2.第二个过度创新事件

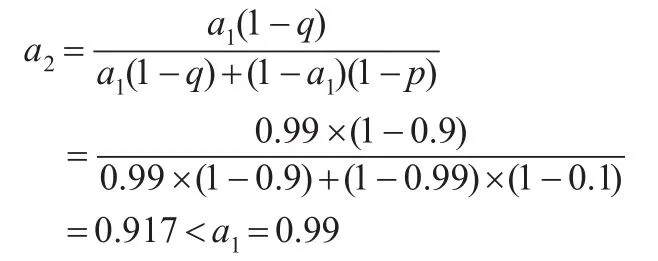

如果第一个过度创新事件发生后未受到严厉的查处,尽管银行并不知道其监管当局对第二个过度创新事件的确切态度,但根据学习效应与示范效应,他可以通过对第一个过度创新事件的处理情况来修正自己对监管当局的认识。即他认为其监管当局为强监管者的概率由第一次过度创新前的先验概率a1=0.99修正为后验概率:

即银行监管当局为强监管者的概率由0.99下降为0.917,为弱监管者的概率由0.01上升为1-0.917=0.083。不考虑其他因素,则银行过度创新后受到严厉查处的概率P(SI)2为:

P(SI)2=a2q+(1-a2)p=0.917×0.9+(1-0.917)×0.1=0.834

银行过度创新后不受严厉查处的概率为(1-P(SI)2)=1-0.834=0.166,仍假定银行平均风险偏好系数β=0.3。则在此条件下,银行过度创新的概率P(BR)2为:

P(BR)2=(1-P(SI)2)× β=(1-0.834)× 0.3=0.050

3.第三个过度创新事件

如果前两次过度创新事件都未得到严厉查处,学习效应与示范效应的作用将使银行对其监管当局的类型进一步修正为:

即其监管当局为强监管者的概率进一步由0.917下降为0.551,为弱监管者的概率由0.083上升为1-0.551=0.449。不考虑其他因素,则银行过度创新后受到严厉查处的概率P(SI)3为:

P(SI)3=a3q+(1-a3)p=0.551×0.9+(1-0.551)×0.1=0.541

银行过度创新后不受严厉查处的概率为(1-P(SI)3)=1-0.541=0.459,继续假定银行平均风险偏好系数β=0.3。则在此条件下,银行过度创新的概率P(BR)3为:

P(BR)3=(1-P(SI)3)× β=(1-0.541)×0.3=0.137

即如果前二个过度创新事件发生后都未受到严厉查处,银行过度创新的概率将进一步上升到0.137。

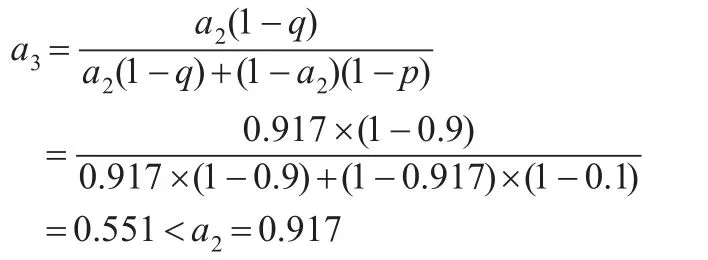

如果银行的过度创新事件继续得不到严厉查处,银行监管当局为强监管者的概率将不断下降,而银行过度创新的概率将不断上升,直至到达到其极限水平,其具体变化趋势见图1所示。

其次,凸显市场优势。由于市场需求较大,根据供给结构进行改革,在农产品供给、结构方面改变,提高农产品供给质量与效率。

图1 银行监管者信誉下降与银行过度创新的概率上升变化趋势

从图1中可以看出,由于银行的过度创新事件得不到严厉查处,导致:

Ⅰ.银行监管者的信誉(用银行监管者为强监管者的概率表示)从0.99起不断下降,从第四个过度创新事件起,其信誉急剧恶化,降为0.120,从第6个过度创新事件起,其信誉基本上降为零,成为一个弱监管者,即银行认为其监管当局对过度创新事件一般不再进行查处;

Ⅱ.银行过度创新的概率从0.032起不断上升,从第6个过度创新事件起,其过度创新的概率达到0.270的稳定值。当然,这是在假设银行平均风险偏好系数β=0.3保持不变的条件下得出的结论。实际上,随着监管当局的信誉恶化,银行平均风险偏好系数也将提高,银行过度创新的概率将会进一步上升。

通过以上分析,可以得出这样一个结论:如果银行过度创新事件总是得不到严厉查处,学习效应与示范效应的作用将使监管当局的信誉不断下降、银行过度创新的概率不断上升,银行系统性风险的隐患也越来越大,累积到一定程度将爆发金融危机。

三、银行金融创新监管机制设计:基于学习效应与示范效应的分析

(一)监管当局要树立强监管者的信誉

此次危机爆发前,监管当局由于过于相信市场的功能,不严厉查处银行的过度创新事件(文章中这被认为是一种“坏形为”),学习效应与示范效应的共同作用将产生两方面的影响。一方面监管当局为强监管者的概率下降,为弱监管者的概率上升;另一方面,银行过度创新的概率不断提高,两方面的综合作用最终导致危机的爆发。危机爆发后,学界和政界的观点有了根本转变,充分认识到市场纪律存在失灵,需要行政监管,银行强监管者的“好形为”的形象必须得到维护。FSA(2009)[11]认为,市场纪律并未在鼓励银行控制资本风险和流动性风险方面发挥重要作用,事实上,在有些情况下市场价格和市场压力可能起到了负面作用②,发挥主要抑制作用的还是监督和管理。

为应对当前过度由创新引发的全球性金融危机,需从以下方面加强银行监管,维护强监管者信誉:

1.提高银行总资本的数量和质量

要在当前巴塞尔新协议的基础上,显著提高最低资本监管标准。银行有充足的资本,一方面可以降低银行过度承担风险的动机,降低过高的金融创新程度;另一方面可以用来消化过度创新所产生的损失。

2.提高交易账户资本金

在危机的发展过程中,当前的资本充足率标准起到了主要作用,它的一个主要缺陷是:对交易账户所要求的资本金水平非常低,理由是资产可迅速出售且头寸可被迅速平仓而使风险较低,金融危机的实践证明,这一观点是完全错误的。因此,对某些证券化,尤其是再证券化交易创新业务,要提高其资本金标准。

3.建立反周期资本缓冲机制

要求银行经济繁荣时期增加资本金,从而降低可能产生的过度创新的风险;在衰退时期降低资本金,使银行有可能维持适度的金融创新,从而避免降低新巴塞尔协议产生的亲周期现象。

4.对总杠杆比率设定一个限制

在总资产占某类资本的比例(比如核心资本)实施绝对上限(absolute limit),这样就能预防对金融创新风险的低估。

(二)银行应该建立合理的金融创新的激励约束机制

行政监管不能取代市场纪律,而且行政监管也存在监管效率问题,除监管当局应建立强监管者的“好形为”形象外,银行自身合理的金融创新的激励约束机制必不可少。此次金融危机中,银行不合理的激励约束机制助长了过度创新风险的积累和蔓延。银行应该从金融危机中汲取教训,建立合理的金融创新的激励约束机制,促使银行更注重远期利益,从而合理分配创新资源。

1.建立良好地资本约束机制

在资本约束下,由于银行自身资本成为金融创新的的筹码之一,因此银行将更多注重对风险的控制,从而提高创新活动的审慎性。

2.薪酬政策应该采取一种风险为本的方法(a risk-based approach)

银行必须保证其薪酬符合有效的风险管理原则;薪酬政策的设计应该避免对不合理的风险承担提供激励。

3.建立与创新相关的负向激励措施

所谓负向激励措施就是对于造成银行损失的创新形为给予必要的问责。针对银行管理层的调查惩处机制,会更加激励银行高级管理层控制风险、稳健经营。

(三)引入预先承诺机制

如前所述,银行的创新行为与监管当局的监管行为,二者相互影响、相互制约,由于学习效应与示范效应的共同作用,当银行观察到监管当局总是不严厉查处过度创新事件的“坏形为”时,银行过度创新的将不断概率提高;反之,当银行观察到监管当局总是严厉查处过度创新事件的“好形为”时,银行过度创新的概率将不断降低。这样,每个参与者的行动,都对市场的均衡具有重要的影响。解决创新与监管匹配问题的关键在于理解行政监管与市场纪律之间的关系,行政监管与市场纪律二者不是替代关系而是互补关系,过分强调行政监管或过分强调市场纪律都存在缺陷,银行监管机制设计应该综合考虑行政监管和市场纪律的特点。最优的银行监管机制应该支持市场的监督、约束和治理机制,同时给银行提供正确的激励 (Klein and Leffler,1981)[12],而预先承诺机制(PCA,Pre-Commitment Approach)正是这样的一种机制。

1.预先承诺机制的概念

美联储于1995年提出预先承诺机制这一风险监管的概念[13],所谓预先承诺机制是指银行或金融机构必须向监管者事先承诺在一定时期内的累积损失不超过一个最大限额,并依据事先预测可能出现的最大损失留有充足的资本准备。如果实际发生的损失没有超过其承诺的最大限额,监管当局就不会介入干预银行的经营活动;如果损失超过了预定限额,监管当局就会对其进行处罚。

2.预先承诺机制的特点

这一风险监管机制最大的特点是使市场纪律和行政监管有效结合。银行在没有发生损失时,主要依靠市场纪律;当发生超额损失时,就要依靠监管当局的行政介入。在行政监管方面,预先承诺机制更加提倡“放手”监管(“handoff”regulation),将模型选择留给市场,尽量减少对银行业务的干预。预先承诺是一种“软约束”,注重投资组合的整体风险,它并不会影响投资组合的内部结构,只是通过加强市场纪律,协调市场力量来适应日益复杂的金融交易,实现监管目标;预先承诺又是一种“硬约束”,一旦发生了超额损失,监管当局就会行使职权,运用惩罚机制来干涉银行的日常经营活动。因而,预先承诺机制的监管方法做到了使市场纪律和行政监管的有效结合,全面体现了激励相容的原则。

3.引入预先承诺的银行金融创新监管机制设计

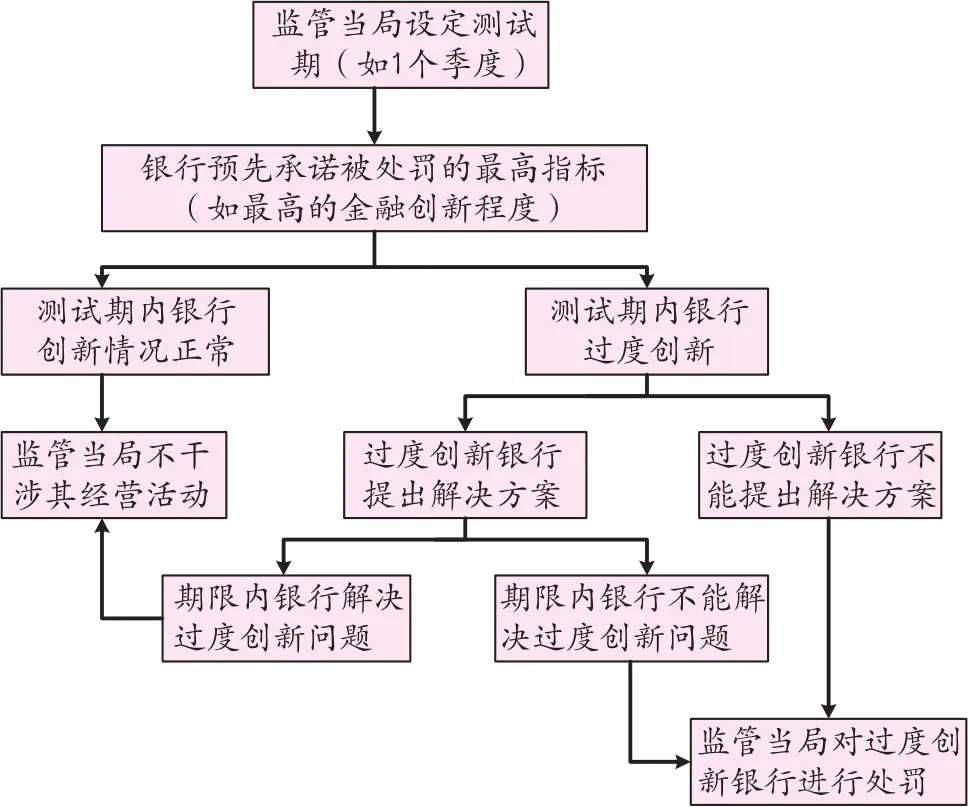

首先,由监管当局设定一个测试期间(例如一个季度),银行根据自身风险特点和管理水平向监管当局承诺被处罚的最高指标(如最高的金融创新程度)③。在测试期内,如果银行创新情况正常,没有高于其承诺指标,则监管当局不干涉其经营活动。反之如果银行出现过度创新情况,风险开始隐现,则银行应当向监管当局提供解决当前过度创新的有效途径(如实行去杠杆化、提高交易账户资本金、建立反周期资本缓冲机制等)的报告,并向监管当局提供一个降低金融创新程度的最长解决期限。在这个期限内,如果银行有效地解决了过度创新问题,可以持续正常经营,监管当局不采取行动;反之,如果在期限之后银行的过度创新情况仍没有得到解决,则监管当局采取干预措施对银行进行严厉处罚。当然如果银行出现过度创新情况后,无法提供有效解决的途径和办法,监管当局就直接对银行进行严厉处罚。这个机制可以用图2表示。

图2 引入预先承诺的银行金融创新监管机制

将预先承诺应用于银行金融创新的监管机制之中,一方面促使银行稳健经营,避免出现过度创新的情况,降低可能出现系统性风险的隐患;另一方面,由于给予过度创新银行一定的“宽限期”,银行会尽量采取行动,降低金融创新程度,从而避免被监管当局处罚的风险。当然,这一机制并不意味着监管当局在监管中的不“作为”,而是强调监管当局要注重博弈规则的维护,为银行合理创新的出现创造条件。要使博弈规则正常运转,银行监管当局在每一经营开始阶段之前,要提出合理的以及可以“置信”的金融创新程度标准作为干预银行金融创新活动的阀值,并且要严格执行事后的检查和惩罚措施,重视自身“信誉”的建立,树立自身强监管者的“好形为”形象,便于银行形成长期博弈的预期。

四、结 论

本文从目前全球金融危机的背景出发,通过构建金融创新与金融监管之间动态博弈的学习效应与示范效应模型,解释了当前金融危机发生的根本原因,即金融创新过度而监管不足。同时将学习效应与示范效应的基本特点应用于银行业金融创新监管机制的设计当中,一方面,由于市场纪律存在失灵,需要行政监管,监管当局要树立严惩过度创新事件的“好形为”形象;另一方面,行政监管不能取代市场纪律,而且行政监管也存在监管效率问题,银行自身合理的金融创新的激励约束机制必不可少。最后,文章着重分析了综合考虑行政监管和市场纪律的特点的预先承诺机制,将预先承诺机制引入银行金融创新监管机制,一方面能够促使银行适度创新、稳健经营;另一方面,监管当局通过博弈规则的维护,使得银行能够形成长期博弈的良好预期,这样,创新与监管在双方的共同维护下将会达到动态博弈均衡。

[注 释]

① 弱监管者这所以对大量过度创新事件不严厉查处是基于以下考虑:第一,金融创新能够产生明确效益,因为市场纪律将剔除那些不必要或破坏价值的创新;第二,监管机构通常应该避免对产品进行直接的监管,以免抑制金融创新;第三,市场是具有自我修正功能的,市场纪律是一种比监管更加有效的工具。金融危机的实践证明,这一观点完全错误。

② 如2007年危机爆发前的银行信贷违约掉期价格并未对未来问题的严重性发出预先警告;银行股价同样也未能提出风险在不断上升,而是强化了管理层对自己市场战略的信心,即激进的增长战略具有价值创造性。

③ 此处根据研究需要,指标选金融创新的程度,而非一般学者所使用的资本充足水平。这是因为:第一,如果银行金融创新过度,则会使其资本遭到潜在损失可能性;第二,相对于资本充足率指标来说,选金融创新程度作为指标,监管当局更能尽早发现银行经营过程中的潜在风险;第三,大量创新业务,如资产证券化业务,能够绕过资本监管,使资本充足率指标不再有效,在当前的金融危机期间,选择金融创新程度而非资本充足率作为指标更具实际意义。银行金融创新程度可包括资产业务创新程度指标、负债业务创新程度指标、中间业务创新程度指标。

[1] Silber.The process of financial innovation[J].American economic review,1983,(73):89-95.

[2] 尹龙.金融创新理论的发展与金融监管体制演进[J].金融研究,2005,(3):7-15.

[3] Kane.Getting along without regulation Q:testing the standard view of deposit rate competition during wild cared experience[J].Journal of Finance,1978,(33):921-932.

[4] Kane.Accelerating inflation,technological innovation,and the decreasing effectiveness of banking regulation[J].Journal of Finance,1981,(36):355-367.

[5] Miller.Financial innovation:the last twenty years and the next[J].Journal of financial and quantitative Analysis,1986,(21):459-471.

[6] Boot,Thakor.Banking scope,financial innovation and the evolution of the financial system[R].Center for Economical Policy Research,Discussion,1995:1237.

[7] Carter.Financial innovation and financial fragility[J].Journal of Economic Issue,1986,(3):779-793.

[8] Isik,Hassan.Financial deregulation and total factor productivity change:an empirical study of Turkish commercial banks[J].Journal of Banking & Finance,2003,(27):1455-1485.

[9] 曾薇,陈收.金融监管对金融产品创新影响研究新进展[J].经济学动态,2009,(10):97-100.

[10] 陈学彬.金融博弈论[M].上海:复旦大学出版社,2007:413-417.

[11] 英国金融服务管理局.应对全球性金融危机的监管措施[EB/OL].www.drcnet.com.cn/DRCNET.Channel.Web/,2009-07-13.

[12] Klein,Leffler.A perspective on the gap between curriculum theory and practice[J].Theory into practice,Grounding Contemporary Curriculum Thought,1981,(31):191-197.

[13] 刘毅,文珊.从成本-收益视角看中国银行业监管的路径选择[J].金融论坛,2009,(7):18-24.